สัปดาห์ที่ผ่านมาดัชนี NASDAQ ปรับฐานโดยย่อจากจุดสูงสุดถึง -10% นำโดยหุ้นกลุ่ม FAANG (Facebook, Apple, Amazon, Netflix, Alphabet) นักลงทุนหลายคนเริ่มนึกในใจกันขึ้นมาทันทีว่า นี่ไงในที่สุดความจริงก็ปรากฏแล้วว่า ที่ตลาดหุ้นมันปรับตัวขึ้นมา สาเหตุก็เพราะว่า ปั่นกัน ลากกันจน Valuation แพงขนาดนี้ มันน่าจะจบแล้ว ฟองสบู่จะแตกอีกรอบซ้ำรอยตอนเดือนมี.ค. รึเปล่า?

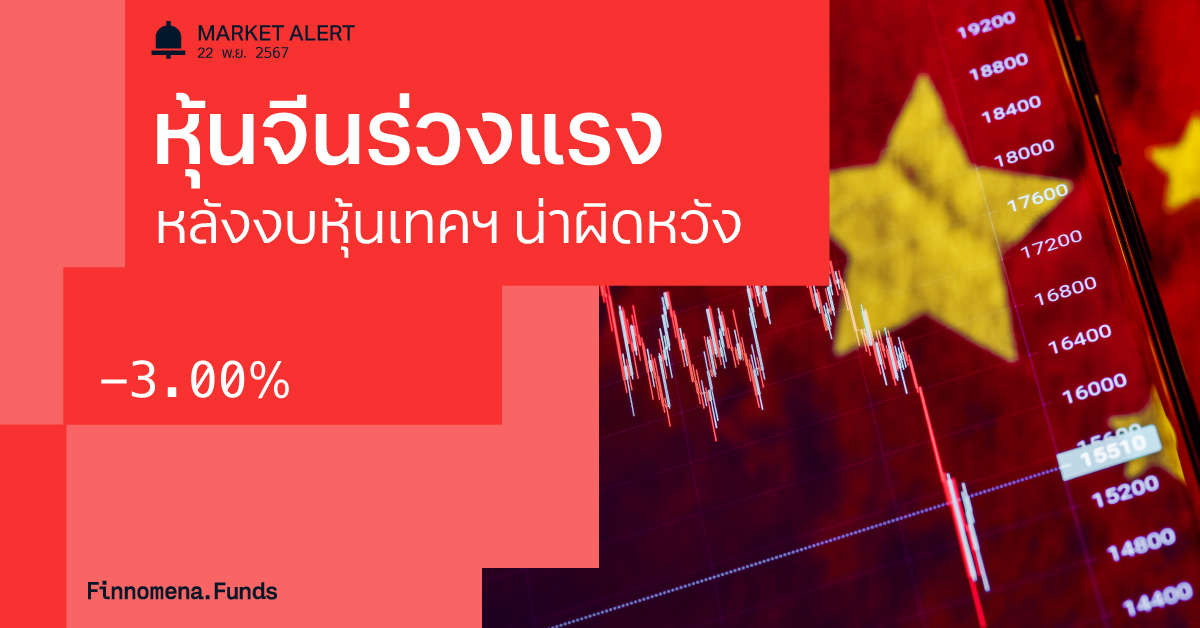

ก่อนจะไปตอบคำถามนั้น ผมพาไปดูนะครับ ต้นปี 2020 ที่ผ่านมา สัดส่วนหุ้นกลุ่มเทคโนโลยีในสหรัฐฯ มีสัดส่วนอยู่ที่ประมาณ 18% แต่มา ณ วันนี้ สัดส่วนขยับขึ้นไปแตะที่ระดับ 25% ทั้ง ๆ ที่ดัชนี S&P 500 เพิ่งจะขยับขึ้นมาแตะระดับสูงสุดเดิมได้เมื่อสิ้นเดือนส.ค.ที่ผ่านมา สิ่งนี้สะท้อนว่า มุมมอง เพราะหุ้นเทคโนโลยีทั้งหลาย มีแรงซื้อดันเข้ามาเยอะมาก อีกเหตุผลหนึ่งก็คือ การที่หุ้นในกลุ่มอุตสาหกรรมอื่น ๆ เจอกับวิกฤตไปเต็ม ๆ ในช่วงที่เจอการแพร่ระบาดของโควิด-19

กลุ่มหุ้นเทคฯ หนุนดัชนีขึ้นอย่างต่อเนื่อง มันมีเหตุผลสนับสนุนหลายข้อเลย และข้อที่สำคัญมาก ๆ ข้อหนึ่งก็คือ การปรับตัวขึ้นในช่วงนับตั้งแต่ไตรมาส 2/2020 ที่ผ่านมา ถือว่าสอดคล้องกับคาดการณ์กำไรที่จะขยายตัวทั้งปี 2020 และ 2021 ส่วนหุ้นกลุ่มที่ได้รับผลกระทบในปีนี้ในอุตสาหกรรมอื่น ๆ รายงานจาก Bloomberg Consensus คาดว่าจะฟื้นตัวกลับมาไ่ด้ในปี 2021 ทั้งนี้ขึ้นอยู่กับการควบคุมสถานการณ์ และความมั่นใจในเศรษฐกิจ

วิกฤตครั้งนี้ ในแง่ของภาคธุรกิจจริง (Real Sector) จะพบว่า ปัญหานั้นหยั่งรากลึกและมีแนวโน้มว่าจะทำร้าย ทำลายเศรษฐกิจไม่ใช่แค่เพียงปีนี้ แต่มีแนวโน้มกินระยะเวลามากกว่า 2-3 ปีขึ้นไป โดยทั้งนี้ IMF ได้คาดการณ์ GDP Growth ของโลกไว้ ณ เดือนมิ.ย. ว่าปี 2020 นี้จะติดลบที่ระดับ -4.9% และกลับมาเป็นบวกในปีหน้าที่ 5.4% ก็จริง แต่ เราก็เห็นมานักต่อนักที่ระหว่างทาง GDP Growth ถูกปรับประมาณการตามสถานการณ์และแนวโน้มในอนาคต และยิ่งยุคเศรษฐกิจหลังโควิด-19 มุมมองของผม เชื่อว่า เราจะยิ่งอ่านทิศทางและอนาคตยากขึ้นไปอีก ดังนั้น ความเสี่ยงจะถูกปรับประมาณการ ยังคงมีอยู่นะครับ

และด้วยความที่อนาคตมันอ่านยากมาก เราเลยเห็นขนาดของมาตรการกระตุ้นเศรษฐกิจจากทั้งฝั่งนโยบายการเงิน และนโยบายการคลัง ออกมาในปริมาณที่มากที่สุดครั้งหนึ่งในประวัติศาสตร์ เพื่อที่จะเข้าไปต่อสู้กับผลกระทบของการ Lockdown และการทำ Social Distancing ก่อนที่ใครก็ตามจะพบวัคซีนต้านโรคและทำให้กิจกรรมทางเศรษฐกิจกลับมาเป็นปกติ

นายเรย์ ดาลิโอ ผู้จัดการกองทุน Hedge Fund ที่ชื่อ Bridgewater ซึ่งเป็นหนึ่งในกูรูด้านการลงทุนที่ผมยกย่องมากคนหนึ่งได้เคยให้ความเห็นไว้ว่า นโยบายการเงินหลังจากนี้ไป จะมีบทบาทและความสำคัญต่อการขับเคลื่อนเศรษฐกิจน้อยลง แต่ด้านนโยบายการคลังนั้น จะมีความสำคัญมากขึ้น

สิ่งที่เราเคยอยู่ตอนนี้ ผมว่า ความจริงค่อย ๆ ปรากฏออกมาเรื่อย ๆ ว่าเรย์ ดาลิโอ พูดถูก เพราะเมื่อกางแผนที่โลกออกมา จะพบว่า นโยบายการคลังกลายเป็นอีกมาตรการสำคัญที่ภาครัฐ ต้องดำเนินควบคู่กันไปอย่างมีนัยสำคัญโดยเฉพาะอย่างยิ่งในกลุ่มประเทศพัฒนาแล้ว ซึ่งต่างมีสถานะทางการเงินที่สามารถใช้นโยบายการคลังแบบขาดดุลได้ โดยพิจารณาจากปริมาณทุนสำรองระหว่างประเทศหรือความเชื่อมั่นของตลาดการเงินต่อสกุลเงินในระดับที่สูง ไม่ว่าจะเป็นประเทศเยอรมนีที่อัดฉีดมาตรการกระตุ้นออกมาถึง 33.0% ของ GDP หรือญี่ปุ่นและสหรัฐฯ ที่ใช้มาตรการด้วยปริมาณ 21.0% และ 12.1% ของ GDP ตามลำดับ อีกทั้งยังมีขนาดสูงกว่าเมื่อครั้งเกิดวิกฤติเศรษฐกิจปี 2008 อย่างชัดเจน

ซึ่งมาตรการดังกล่าวถูกนำไปใช้เพื่อรักษาเสถียรภาพของระบบการเงิน หนุนค่าใช้จ่ายภาคครัวเรือนและตลาดแรงงาน และเพิ่มสภาพคล่องหรือรับรองหนี้สินให้ภาคธุรกิจเอกชนในประเทศ

กลุ่มประเทศตลาดเกิดใหม่ยังเป็นกลุ่มที่มีความน่าเป็นกังวล เนื่องจากภาพรวมสถานะทางการเงินไม่มีความแกร่งเพียงพอที่จะใช้นโยบายการคลังแบบขาดดุล เพราะการมีทุนสำรองระหว่างประเทศในระดับต่ำ ความอ่อนไหวของอัตราเงินเฟ้อสูง รวมไปถึงความไม่แน่นอนทางการเมือง สร้างข้อจำกัดในการใช้มาตรการกระตุ้นซึ่งสะท้อนออกมาให้เห็นอย่างชัดเจนตลอดช่วงที่ผ่านมา

ที่จะบอกก็คือ ผู้กำหนดนโยบายของโลกเพิ่งจะกางตำราเล่มใหม่ในการกำหนดทิศทางข้างหน้าของเศรษฐกิจโลก เป็นธรรมดาครับ ที่เราซึ่งอยู่ในโลกเก่า ที่ยังแคร์กับความถูกแพงของราคาหุ้นแบบเดิม ๆ จะรู้สึกไม่สบายใจ (ซึ่งผมก็ไม่สบายใจ) แต่ด้วยสถานการณ์ข้างหน้าที่มองไกล ๆ ลำบาก ประกอบกับการถลำตัวลึกเข้ามาเล่นเกมส์เสี่ยงอัดฉีดสภาพคล่องปริมาณมหาศาลตั้งแต่ยกแรก ๆ ผมเชื่อว่า ในมุมมองของผู้มีอำนาจ ไม่อยากจะให้ปาร์ตี้มันจบลงภายในเวลาไม่ถึงครึ่งชั่วโมงหรอกครับ

ถ้าคิดว่า ปาร์ตี้หลังการระบาดโควิด มันเริ่มตอน 3 ทุ่ม และจะเลิกตอนเที่ยงคืน มุมมองผม ตอนนี้ยังไม่ถึง 4 ทุ่มด้วยซ้ำไปครับ

Mr.Messenger