อะไรคือการทำ Portfolio Rebalancing?

Rebalancing หรือ การปรับสมดุลพอร์ตการลงทุน อธิบายให้เข้าใจง่ายๆก็คือ การปรับสัดส่วนของสินทรัพย์หลักที่เราวางแผนลงทุนในระยะยาว (Strategic Asset Allocation : SAA) ให้กลับมาอยู่ในสัดส่วนที่เราตั้งใจลงทุนไว้ในตอนแรก ด้วยวิธีคือ ขายสินทรัพย์ที่มีน้ำหนักเกินสัดส่วนที่กำหนด และ ซื้อสินทรัพย์ที่มีน้ำหนักต่ำกว่าที่เรากำหนด นั่นเอง

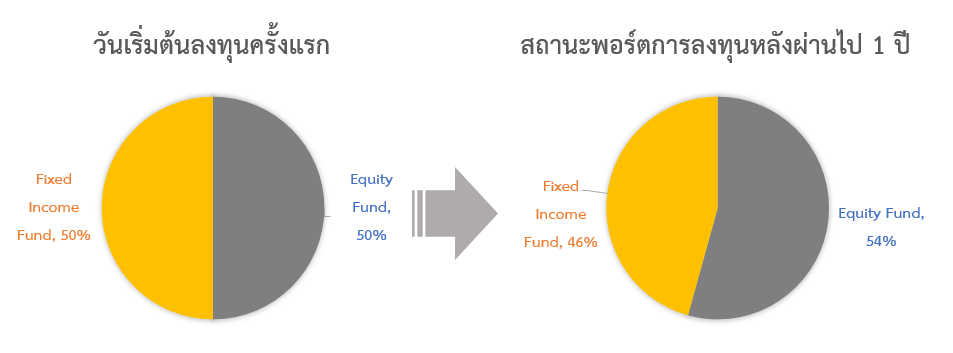

ยกตัวอย่างเช่น

นักลงทุนท่านหนึ่ง มีความตั้งใจจะจัดพอร์ตโฟลิโอด้วยการลงทุนในกองทุนรวมตราสารหนี้ 50% และ กองทุนรวมตราสารทุน 50% ด้วยเงินจำนวน 1 ล้านบาท ผลคือ เมื่อเวลาผ่านไป 1 ปี ปรากฎว่า กองทุนรวมหุ้นทำผลตอบแทนได้ดี บวกไป 20% จากเงินต้น 5 แสนบาทที่ลงทุนไป เพิ่มขึ้นมาเป็น 6 แสนบาท ในขณะที่กองทุนรวมตราสารหนี้บวกแค่ 1% ขึ้นมาเป็น 505,000 บาท เงินลงทุนรวมทั้งพอร์ตคือ 600,000 + 505,000 = 1,105,000 บาท ถ้าคิดเป็นสัดส่วนระหว่างกองทุนรวมตราสารหนี้ และตราสารทุน จะเห็นว่า มีสัดส่วนหุ้นในพอร์ตสูงขึ้นมาเป็น 54.29% ในขณะที่ตราสารหนี้ลดลงเหลือ 45.70% ทั้งๆที่สินทรัพย์ทั้ง 2 ประเภท เป็นบวกทั้งคู่ (แต่หุ้นบวกแรงกว่า)

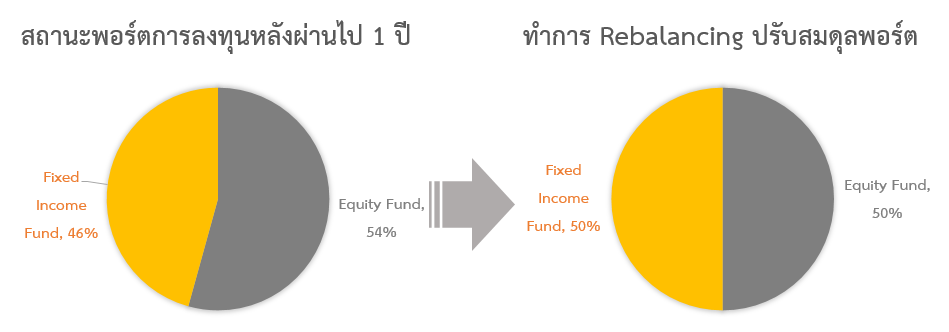

เมื่อเข้าสู่กระบวนการปรับสมดุลพอร์ต ก็แปลว่า เราต้องทำให้สัดส่วนการลงทุนโดยรวมกลับมาให้ใกล้เคียงกับสัดส่วนที่เป็นความตั้งใจในการลงทุนครั้งแรกของเราที่จะลงทุนในกองทุนรวมตราสารหนี้ 50% และ กองทุนรวมตราสารทุน 50% ด้วยการขายกองทุนหุ้น จำนวน 47,500 บาท และนำเงินดังกล่าวเข้าลงทุนในกองทุนรวมตราสารหนี้ 47,500 บาท ก็จะทำให้สัดส่วนเงินลงทุนระหว่าง กองทุนหุ้น และกองทุนตราสารเท่ากับกองทุนละ 552,500 บาท ซึ่งเท่ากับ 50%:50% พอดี

แล้วทำไมนักลงทุนถึงควรทำ Rebalancing?

จริงๆแล้ว ไม่ใช่นักลงทุนทุกคนที่จำเป็นต้องทำการปรับสมดุลพอร์ต เพราะขึ้นอยู่กับลักษณะ จริตนิสัย และ ความสามารถในการรับความเสี่ยง ซึ่งแตกต่างกันไปในแต่ละคน แต่ถ้าพูดถึงประโยชน์ของการทำ Rebalancing ก็มีตามนี้

- เป็นการทำให้พอร์ตการลงทุนของเรา กลับมาอยู่ในสัดส่วนตามความตั้งใจแรกเริ่ม เพื่อให้พอร์ตการลงทุนไม่เสี่ยงสูงจนเกินไป และไม่เสี่ยงต่ำจนเกินไป

- หากกรณีที่ตลาดหุ้นพุ่งขึ้นสูงเป็นระยะเวลานานโดยที่ไม่มีการปรับสมดุลพอร์ต หากเกิดการปรับฐานรุนแรง เช่นเกิดวิกฤตการเงิน จะทำให้พอร์ตโดยรวมมีมูลค่าลดลงอย่างรวดเร็ว เนื่องจากมีสัดส่วนการลงทุนในหุ้นที่สูงเกินไป

- โดยสรุปคือแล้ว การ Rebalancing ก็คือ การควบคุมความเสี่ยงของพอร์ตการลงทุนไม่ให้ผันผวนเกินกว่าที่นักลงทุนจะรับได้ ด้วยการวางแผนการจัดการปรับสมดุลอย่างเป็นระบบ

มีกรณีใดบ้าง ที่นักลงทุนควรทำ Rebalancing?

- เมื่อระยะเวลาผ่านไปเวลาหนึ่ง (Time) : ยกตัวอย่างเช่น นักลงทุนสามารถตั้งกฎการ Rebalancing ทุกๆไตรมาส ทุกๆครึ่งปี หรือ ทุกๆปี

- เมื่อสัดส่วนการลงทุนเปลี่ยนไปจนถึงเกณฑ์ที่กำหนด (Threshold) : ยกตัวอย่างเช่น นักลงทุนสามารถตั้งกฎการ Rebalancing ว่า จะปรับสมดุลกลับมาทุกครั้งที่สัดส่วนการลงทุนของสินทรัพย์ใดๆ บวก/ลบ เกิน 10%

- เมื่อตัวนักลงทุนมีการยอมรับความเสี่ยง หรือสไตล์การลงทุนที่เปลี่ยนไป : ยกตัวอย่างเช่น เมื่อเข้าใกล้วัยเกษียณ นักลงทุนรับความเสี่ยงได้ลดลง จึงต้องการปรับลดน้ำหนักการลงทุนในตลาดหุ้นลงจาก 50% เหลือ 30% หรือ อีกตัวอย่าง นักลงทุนมั่นใจในการลงทุนในตลาดหุ้นมากขึ้นอย่างมีนัยยะสำคัญ และต้องการลงทุนในหุ้นสัดส่วนเยอะขึ้นจาก 50% เป็น 70% เป็นต้น

โดยปกติ การปรับสมดุลพอร์ต จะเกิดขึ้นบนเงื่อนไขในข้อ 1 และข้อ 2 เป็นหลัก โดยที่ข้อ 3 จะเกิดไม่ได้บ่อย โดยที่นักลงทุนมีหน้าที่ที่จะต้องประเมิณตัวเองอย่างต่อเนื่องๆในระยะทางที่ลงทุน

มีผลการทดสอบไหม Rebalancing แล้วผลต่อพอร์ตการลงทุนเป็นอย่างไร?

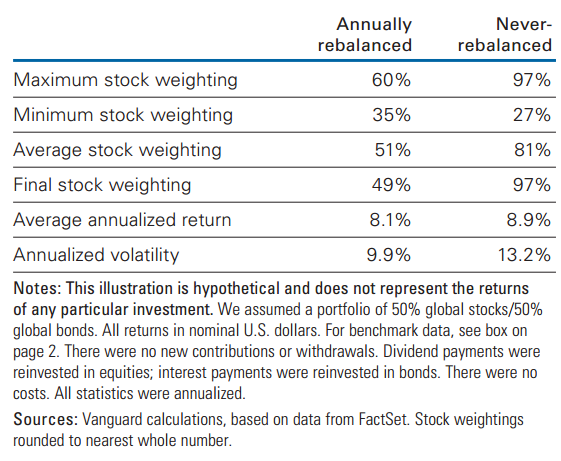

ตารางด้านบนเป็นการศึกษาเรื่อง Rebalancing ของ Vanguard โดยใช้ข้อมูลตั้งแต่ปี 1926 จนถึงปี 2014 เปรียบเทียบระหว่าง พอร์ตการลงทุนที่ Rebalancing ทุกๆปี และพอร์ตที่ไม่มีการ Rebalancing เลย โดยเริ่มต้นพอร์ตการลงทุนที่ 50% หุ้น และ 50% ตราสารหนี้เท่ากัน (ใช้ Global Equity และ Global Bond)

จะเห็นว่า มีบางช่วงที่พอร์ตที่ไม่มีการ Rebalancing เลยมีน้ำหนักสูงถึง 97% ของพอร์ตโดยรวม ในขณะที่ให้ผลตอบแทนใกล้เคียงกับ พอร์ตการลงทุนที่ Rebalancing ทุกๆปี คือ 8.9%ต่อปี และ 8.1% ตามลำดับ

ที่น่าสนใจคือบรรทัดสุดท้ายของตาราง นั่นคือ ความเสี่ยงในแต่ละปี พอร์ตการลงทุนที่ Rebalancing ทุกๆปี มีความผันผวนอยู่ที่ 9.9% และพอร์ตที่ไม่มีการ Rebalancing มีความผันผวนที่ 13.2% ซึ่งถือว่า ต่างกันอย่างมีนัยยะสำคัญทีเดียว

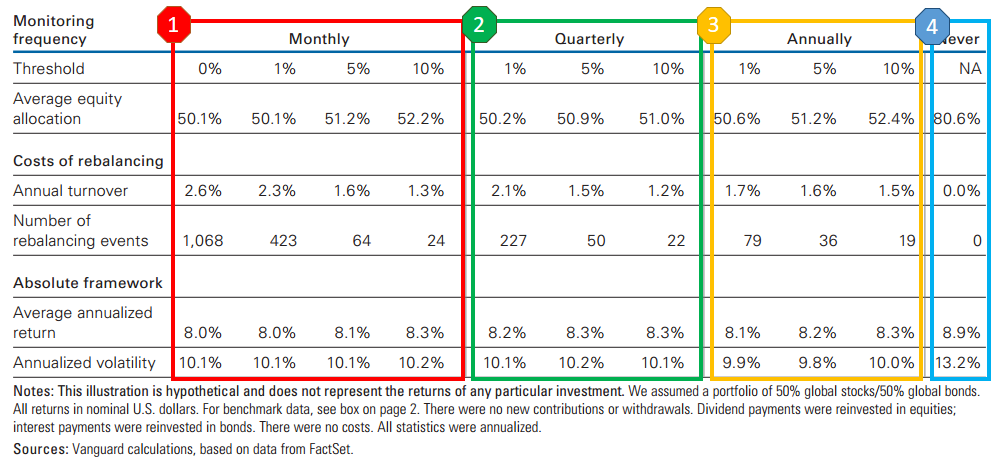

ลึกกว่านั้น Vanguard ได้ศึกษาโดย Rebalancing ใช้ 2 เงื่อนไขคือ Time และ Threshold ประกอบกัน ได้ผลตามตารางด้านล่างครับ (ข้อมูลตั้งแต่ปี 1926 ถึง 2014)

โดยในกรอบที่ 1 คือ ปรับพอร์ตทุกๆเดือน และทุกๆครั้งที่พอร์ตเบี้ยวจากแผนการลงทุนไป 0% 1% 5% และ 10% ตามลำดับ

ในกรอบที่ 2 คือ ปรับพอร์ตทุกๆไตรมาส และทุกๆครั้งที่พอร์ตเบี้ยวจากแผนการลงทุนไป 1% 5% และ 10% ตามลำดับ

ในกรอบที่ 3 คือ ปรับพอร์ตทุกๆปี และทุกๆครั้งที่พอร์ตเบี้ยวจากแผนการลงทุนไป 1% 5% และ 10% ตามลำดับ

ในกรอบที่ 4 คือ พอร์ตที่ไม่มีการ Rebalancing เลย

จะเห็นว่า จำนวนความถี่ในการปรับพอร์ตนั้นสูงขึ้น (Number of rebalancing events) จากเกณฑ์ที่ 1 (สีแดง) ซึ่งเกิดจากการที่เราตั้ง Threshold ต่ำ และมีการรีวิวพอร์ตที่ถี่ขึ้น ในขณะที่ผลลัพธ์ในแง่ผลตอบแทนเปรียบเทียบความเสี่ยงนั้น ไม่ได้แตกต่างอย่างมีนัยยะสำคัญเมื่อเทียบกับเกณฑ์อีก 2 เกณฑ์ที่เหลือ

โดยสิ่งหนึ่งที่นักลงทุนต้องพิจารณาการในการปรับควบคู่ไปด้วยก็คือ ค่าธรรมเนียมที่เกิดขึ้น จากการปรับพอร์ต ก็คือต้นทุนที่เราควรให้ความสนใจ เพราะหากเราปรับพอร์ตถี่เกินไป ก็แปลว่าเกิด Transaction Cost ที่สูงขึ้น ยิ่งเป็นกองทุนรวม ก็อาจจะค่าธรรมเนียม Front-End ที่สูงเกินไป

เมื่อรวมการศึกษาจาก Vanguard และเรื่อง Transaction Cost ที่เกิดขึ้น นักลงทุนก็จะเห็นว่า การปรับพอร์ตถี่เกินไป หรือ ห่างเกินไป ไม่ใช่เรื่องที่ดี นักลงทุนจึงควรหาสมดุลของตัวเองตรงกลางที่ทำให้พอร์ตไม่ผันผวนเกินไป ในขณะที่ไม่โดยค่าธรรเมีนยมกินจนไม่เหลือผลตอบแทนนะครับ

แหล่งที่มาข้อมูล :-

Best practices for portfolio rebalancing, Vanguard Research (November 2015)

Rebalancing: An Important Tool for Controlling Portfolio Risk, Alliance Berstein

http://www.investopedia.com/articles/pf/05/051105.asp