สืบเนื่องจาก กองทุน Infrastructure Fund กองแรงของไทยกำลังเปิดเสนอขาย IPO เมื่อวันศุกร์ที่ผ่านมาเป็นวันแรก และจะปิดจองในวันที่ 4 เม.ย. สัปดาห์หน้า นักลงต่างให้ความสนใจกันพอสมควร โอกาสดี เช้าวันเสาร์ ผมขอเล่าในมุมที่เป็นข้อเท็จจริงของกองทุนมาให้ฟังกัน ส่วนจะตัดสินใจลงทุนกันหรือไม่นั้น แล้วแต่ดุลพินิจ และการหา Valuation บนสมมติฐานของตัวท่านเองนะครับ 😀

BTSGIF คืออะไร?

– BTSGIF เป็นกองทุนรวมโครงสร้างพื้นฐานที่ก่อตั้งโดยบริษัทหลักทรัพย์จัดการกองทุนรวม บัวหลวง จำกัด ภายใต้การสนับสนุนจาก บริษัท บีทีเอส กรุ๊ป โฮลดิ้งส์ จากัด (มหาชน) (ชื่อย่อคือ BTS ซึ่งจดทะเบียนในตลาดหลักทรัพย์มาก่อนหน้าแล้ว) กองทุนจำาเงินที่ได้จากการเสนอขายหน่วยลงทุนครั้งแรกไปลงทุนใน “รายได้ค่าโดยสารสุทธิในอนาคตที่จะเกิดขึ้นจากการดำเนินงานรถไฟฟ้าหลัก 2 สาย (หมอชิต – อ่อนนุช และ สะพานตากสิน – สนามกีฬาแห่งชาติ) มีระยะทางรวมทั้งสิ้น 23.5 กม.” ซึ่งดำเนินงานภายใต้สัญญาสัมปทานจาก กทม. โดยบริษัทขนส่งมวลชนกรุงเทพ จากัด (มหาชน) (“BTSC”) ซึ่งเป็นบริษัทลูกของ BTS และมีอายุสัมปทานเหลืออีกประมาณ 17 ปี (ถึงวันที่ 4 ธันวาคม 2572)

รายได้ค่าโดยสารสุทธิ คือ เงินรายได้ค่าโดยสาร หักด้วย ค่าใช้จ่ายในการดำเนินงานที่เกี่ยวข้อง และรายจ่ายฝ่ายทุน (Capital Expenditure) ซึ่งการเพิ่ม หรือลดลงของรายได้ค่าโดยสารสุทธิในอนาคตอันนี้ จะมีผลกระทบต่อผลตอบแทนที่ผู้ถือหน่วยลงทุนจะได้รับจากการลงทุนในกองทุนกองนี้

กองทุนรวมโครงสร้างพื้นฐานคืออะไร?

– ชื่อในภาษาอังกฤษคือ “Infrastructure Fund” กองทุนรวมประเภทหนึ่งที่ตั้งขึ้นเพื่อระดมทุนจากผู้ลงทุนทั่วไป เพื่อลงทุนในกิจการโครงสร้างพื้นฐานที่เป็นประโยชน์ต่อสาธารณะในวงกว้าง โดยกิจการโครงสร้างพื้นฐานเหล่านี้เป็นกิจการที่มีความจำเป็นและเป็นประโยชน์ในการพัฒนาประเทศ

กิจการโครงสร้างพื้นฐานที่กองทุนลงทุนได้ปัจจุบันมี 10 ประเภทตามประกาศของ ก.ล.ต. เช่น ระบบประปา ระบบไฟฟ้า ท่าอากาศยาน โทรคมนาคม ระบบขนส่งมวลชนทางราง และระบบสาธารณูปโภคแบบอื่นๆ ซึ่งปัจจุบัน BTSGIF ถือเป็น Infrastructure Fund กองทุนแรกของประเทศทีเดียว

ประโยชน์จากการลงทุนใน Infrastructure Fund มีอะไรบ้างในเชิงกฏหมาย?

– บุคคลธรรมดาจะได้รับการยกเว้นภาษีเงินปันผล 10 ปีนับแต่จดทะเบียนจัดตั้งกองทุน ทั้งนี้การยกเว้นภาษีเงินได้ อยู่ภายใต้หลักเกณฑ์และเงื่อนไขของพระราชกฤษฎีกาออกตามประมวลรัษฎากร (ฉบับที่ 544) พ.ศ. 2555 ครับ

กองทุนนี้ มีอายุโครงการหรือเปล่า?

– กองทุนนี้ไม่มีดอายุโครงการ แต่เนื่องจากทรัพย์สินที่กองทุนจะลงทุนครั้งแรกคือรายได้ค่าโดยสารสุทธิในอนาคตจากระบบรถไฟฟ้าหลักภายใต้สัมปทานซึ่งมีอายุเหลือประมาณ 17 ปี (สัมปทานนี้มีอายุ 30 ปี แต่ได้ดำเนินการมาแล้ว 13 ปี ตั้งแต่วันที่ 5 ธ.ค. 2542 เหลืออายุอีกประมาณ 17 ปี) นั้นแปลว่า ถ้าครบ 17 ปี ไม่มีการลงทุนใดๆเพิ่มเติม กองทุนก็ต้องปิดตัวไป แต่ถ้ากองทุนมีการลงทุนเพิ่มเติม ก็อาจจะมีอายุโครงการยืดออกไปมากกว่า 17 ปีได้ ซึ่ง ณ ปัจจุบัน BTSGIF ยังไม่ได้ชี้แจงนโยบายการลงทุนส่วนเพิ่มดังกล่าวนะครับ

ปล. และถ้าเขาจะลงทุนอะไรเพิ่มจริงๆ ก็ต้องมีการระดมทุน ซึ่งหมายถึง นักลงทุนต้องจ่ายเพิ่มนะ ก็รายได้เขาหักค่าใช้จ่ายแล้วปันผลให้เราทั้งหมดแล้วนิ ไม่งั้นจะเอาเงินจากไหน ถูกไหม

IPO ที่ราคาเท่าไหร่?

– ช่วงราคาเสนอขายอยู่ที่ 10.40 บาท ถึง 10.80 บาท ต่อหน่วย โดยราคาเสนอขายสุดท้ายของหน่วยลงทุนจะประกาศในวันที่ 5 เมษายน (1 วัน หลังจากวันจองซื้อวันสุดท้าย) โดยจะกำหนดวิธีการทำ Bookbuilding ซึ่งเป็นการสำรวจความต้องการซื้อหลักทรัพย์ของนักลงทุนสถาบันทั้งใน และต่างประเทศ ย้ำว่า เฉพาะนักลงทุนสถาบันนะครับ รายย่อยเขาไม่สำรวจ

นโยบายจ่ายปันผลล่ะ?

– ในกรณีที่กองทุนมีกำไรสะสมเพียงพอ เมื่อรวมแล้วในแต่ละงวดปีบัญชี จะจ่ายในอัตราไม่น้อยกว่าร้อยละ 90 ของกำไรสุทธิที่ปรับปรุงแล้ว โดยมีนโยบายจ่ายปันผล มากกว่า 1 ครั้งต่อปี

แต่จุดที่ต้องรู้ก็คือ เนื่องจากกองทุนได้รายได้จากสัมปทานซึ่งมีอายุ 17 ปี ดังนั้น ในกรณีจ่ายปันผล กองทุนจะจ่ายคืนสภาพคล่องส่วนเกิน ให้แก่ผู้ถือหน่วยลงทุนด้วยการลดทุน มูลค่าทรัพย์สินที่กองทุนลงทุนจะลดลงตามอายุสิทธิในรายได้สุทธิดังกล่าวที่เหลืออยู่ ซึ่งหมายความว่า ผู้ถือหน่วยลงทุนจะได้รับผลตอบแทนจากการลงทุนในรูปของเงินปันผลและจากการคืนเงินลงทุนด้วยการลดทุน และเมื่อสิ้นสุดระยะเวลาตามสิทธิในการรับประโยชน์จากรายได้สุทธิหรือที่เกี่ยวกับรายได้สุทธิของกิจการดังกล่าวที่กองทุนได้ลงทุนไว้ มูลค่าหน่วยลงทุน จะเหลือ 0 บาท ในวันสุดท้ายครับ

BTSGIF เกี่ยวข้องยังไงกับ BTS?

– BTSGIF จะซื้อรายได้ค่าโดยสารสุทธิจาก BTSC (บริษัท ระบบขนส่งมวลชนกรุงเทพฯ)

คราวนี้ นึกภาพตามนะครับ BTS ถือหุ้นใน BTSC ในปัจจุบันอยู่ 97.5% จะเป็นถือหน่วยลงทุนใน BTSGIF ต่อไปอีกจานวน 1/3 ของหน่วยลงทุนทั้งหมด ตามที่กฎหมายหลักทรัพย์อนุญาต

โดย BTSC (หรือบริษัทอื่นในเครือ BTS) ยังจะลงทุนในโครงการขนส่งมวลชนใหม่ๆ และเป็นบริษัทที่ให้บริการด้านระบบขนส่งมวลชนทางราง และเป็นผู้ถือสัญญาสัมปทานต่อไป นอกจากนี้ BTS ยังมีธุรกิจอื่นๆ เช่นธุรกิจโฆษณา (VGI) ธุรกิจโรงแรมและบริการ ธุรกิจอสังหาริมทรัพย์ และธุรกิจขนส่งมวลชนของส่วนต่อขยาย (และสัญญาเดินรถและซ่อมบารุง 30 ปี) ซึ่งธุรกิจเหล่านี้จะไม่รวมอยู่ในทรัพย์สินที่กองทุนจะเข้าลงทุนของ BTSGIF ครับ

แล้วคิดว่า ปันผลของ BTSGIF จะคุ้มกับที่ปีสุดท้ายเหลือศูนย์บาทไหม?

– ขึ้นอยู่กับสมมติฐานรายได้ในอนาคตของกองทุนอีก 17 ปีข้างหน้าที่เราคำนวนครับ จะเห็นว่า นักลงทุนบางท่าน ประเมิณว่า รายได้จากค่าโดยสารนี้ น่าจะอิ่มตัว และไม่มี Growth ถ้าใช้สมมติฐานนี้ กำไรปี 2555 อยู่ที่ราวๆ 3,600 ล้านบาท ได้แบบนี้ไป 17 ปี ก็เท่ากับรายรับรวมคือ 61,200 ล้านบาท ซึ่งมากกว่าตัวเลขระดมทุนจาก IPO ครั้งนี้ที่อยู่ที่ 60,000 ล้านบาท แค่ 1,200 ล้านบาท ก็ต้องแปลว่า โคตรไม่น่าลงทุน

แต่สิ่งที่คุณต้องเฉลียวใจคือ ทำไมนักลงทุนสถาบันทั้งในและต่างประเทศถึงอยากจับจองกองทุนนี้ ทั้งๆที่ไม่ได้รับ Wave ภาษีปันผลเหมือนเรา?

ตั้งแต่ระบบรถไฟฟ้าขนส่งมวลชนกรุงเทพของ BTSC เปิดบริการในปี 2542 (13 ปีก่อน) รายได้ค่าโดยสารมีการเติบโตทุกปีแม้ในปีที่มีน้ำท่วมหรือความไม่สงบทางการเมือง โดยมีอัตราการเติบโตสะสมเฉลี่ย (CAGR) ของจานวนผู้โดยสารประมาณ 10.9% ต่อปีตั้งแต่เปิดให้บริการ (เปรียบเทียบ 5 ธ.ค. 2542 – 4 ธ.ค. 2543 จานวน 55 ล้านคน ถึงระหว่างช่วงวันที่ 5 ธ.ค. 2554 – 18 พ.ย. 2555 จำนวน 191 ล้านคน) และตัวกำไรสุทธิก็โตดีมาตลอด บวกกับสามารถปรับค่าโดยสารขึ้นตามที่ระบุไว้ในสัญญาสัมปทาน ซึ่งมีกลไกการปรับโครงสร้างค่าโดยสารที่ชัดเจน คือสัญญาระบุจะปรับค่าโดยสารที่เรียกเก็บได้ (Effective fare) ขึ้นได้ตราบใดที่ไม่เกินกว่า อัตราค่าโดยสารสูงสุดที่เรียกเก็บได้ (Authorized fare) โดยไม่ต้องขออนุญาตจาก กทม. (แต่ต้องแจ้งข่าวต่อประชาชนล่วงหน้า 30 วัน) ปัจจุบัน Authorized fare มีอัตราอยู่ที่ 18.79 บาท ถึง 56.36 บาท Effective fare อยู่ที่ 15 บาท ถึง 40 บาท และ BTSC สามารถขอปรับเพดาน Authorized fare กลไกที่ระบุไว้ในสัญญาสัมปทานซึ่งขึ้นได้ตามอัตราเงินเฟ้อในกรณีปกติ (เชื่อว่า ภายในปี 2556-2557 น่าจะมีการปรับค่าโดยสารขึ้นอีกรอบ

โดยในช่วง 8-9 ปีแรก กองทุนคาดว่าจำนวนผู้โดยสารจะเติบโตเฉลี่ย 8-9%และสามารถจ่ายปันผลได้อยู่ในช่วง 5%-6%ต่อปีครับ

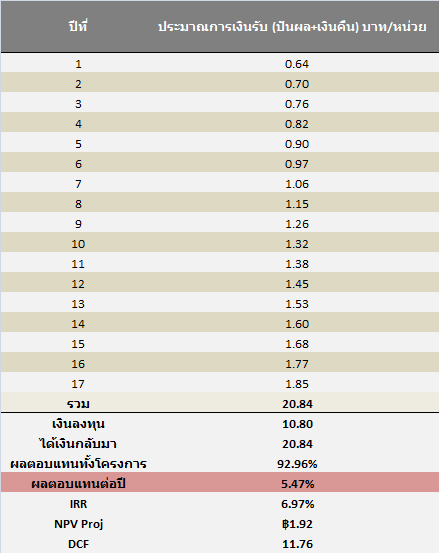

เพื่อนร่วมงานผมเลยลองคิด DCF 17 ปีดู โดยสมมติฐานคือ ให้รายได้โต 9 ปีแรก 8.8% หลังจากนั้นเหลือโตแค่ 5%

ผลออกมาคือ ลงทุน 10.80 บาท/หน่วย ได้เงินคืนมาจนครบอายุกองทุน 17 ปี เป็นจำนวน 20.84 บาท/หน่วย คิดเป็นผลตอบแทนเฉลี่ยของทั้งโครงการคือ 5.47% ให้ NPV เป็นบวก ให้ IRR ที่ 6.97%

จะเห็นว่า ไม่ได้แย่อย่างที่คุณคิดนะครับ

ถ้าคุณเชื่อสมมติฐานการคำนวนรายได้นี้ จะตัดสินใจลงทุน หรือไม่ลงทุน ต้องกลับไปดูว่า คุณคิดว่าเงินลงทุนของคุณทำได้มากกว่า 5.47% ต่อปีหรือเปล่า ถ้าได้ ก็ไม่ต้องมามองกองทุนนี้ แต่สำหรับคนเก็บยาวๆ กระจายรายได้ และความเสี่ยง เขาก็อาจจะลงทุนก็ได้ อันนี้เป็นเรื่องของปัจเจกบุคคลล่ะ

รายละเอียดกองทุนเชิงลึก นักลงทุนสามารถเข้าไปอ่านได้ที่

http://www.bblam.co.th/btsgif/