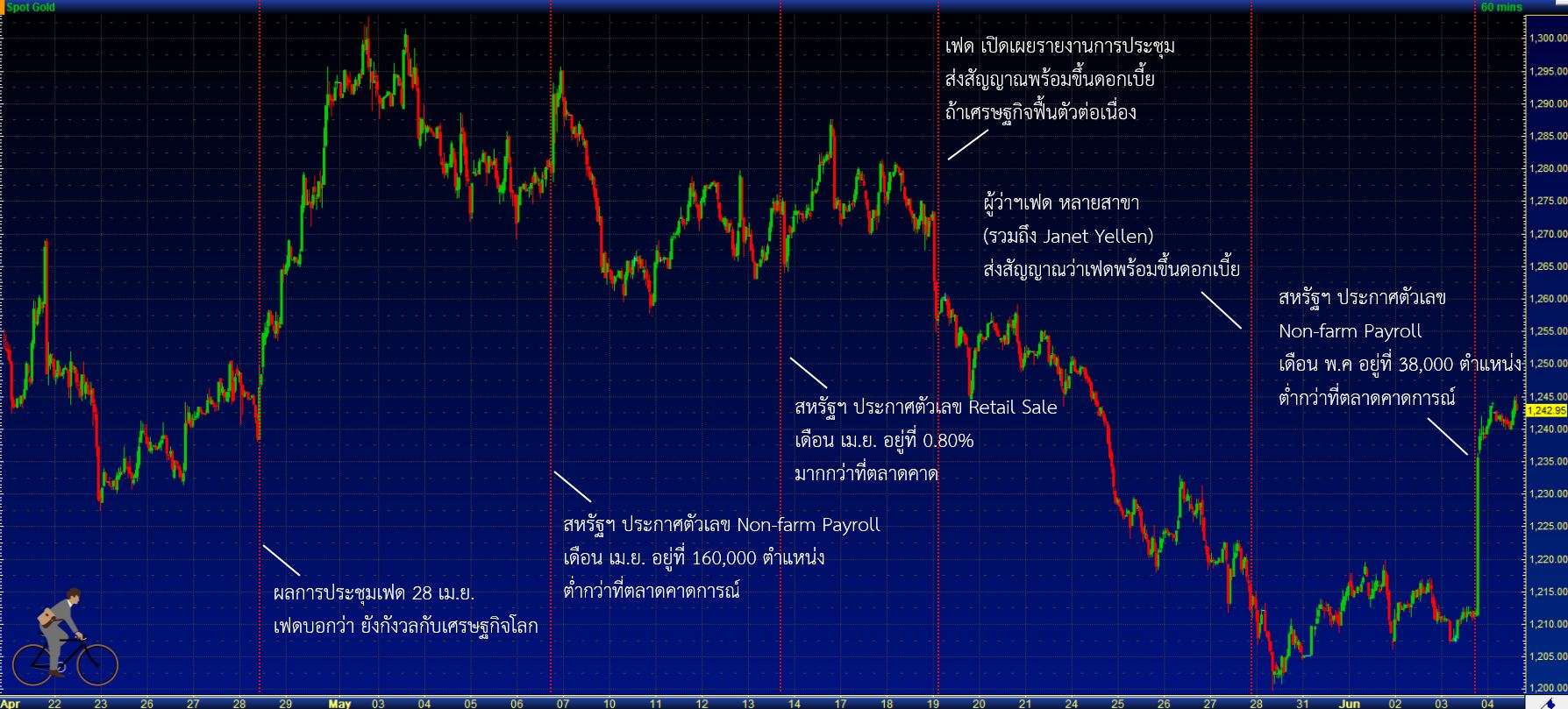

ถ้าเราลองย้อนกลับไปดูการเคลื่อนไหวของราคาทองนับตั้งแต่ต้นปีที่ผ่านมา จะพบว่า วิ่งราวกับรถไฟเหาะพุ่งขึ้นดิ่งลงอย่างเมามันส์นะครับ หลักๆที่ราคาทองขึ้นมาในรอบใหญ่ จากจุดต่ำสุดบริเวณ $1,050 ขึ้นมาได้นั้น ปัจจัยหลักมาจากการที่ ตลาดเชื่อว่า ธนาคารกลางสหรัฐฯ น่าจะขึ้นดอกเบี้ยได้น้อยกว่าคาดการณ์ นั้นเลยทำให้ ค่าเงินดอลล่าร์ น่าจะอ่อนค่า และราคาทองคำ ซึ่งแปรผกผันกับค่าเงิน USD จึงดูน่าสนใจขึ้นมา

และพอนักลงทุน พากันไปเชื่อว่า เฟด อาจจะขึ้นดอกเบี้ย เดือน มิ.ย. นี้ ราคาทองก็ดิ่งลงอีกที เพราะค่าเงิน USD แข็งค่าขึ้นมาระยะสั้น แต่สุดท้าย พอ non-farm payroll ออกมาแค่ 38,000 ตำแหน่งในเดือน พ.ค. ก็ทำให้ตลาดเชื่ออีกแล้วว่า เฟดไม่น่าจะขึ้นดอกเบี้ยได้ ค่าเงิน USD ก็อ่อนค่า และราคาทอง ก็ดีดกลับมาอีกรอบ

รูปที่ 1 : การเคลื่อนไหวของราคาทองย้อนหลังตั้งแต่หลังช่วงสงกรานต์ที่ผ่านมา

ที่มา : BISNEWS Aspen

การแกว่งขึ้นแกว่งลงผันผวนแบบนี้ อาจทำให้เหล่านักลงทุนในทองคำใจไม่ดีเท่าไหร่ และคิดไปว่า ทองไม่ใช่สินทรัพย์ที่น่าสนใจลงทุนยาวๆหรือเปล่า?

ผมขอพากลับมาย้อนดูเหตุผล 4 ข้อ ที่นักลงทุนควรมอง เพื่อที่จะกล้าถือทองไว้ในพอร์ตในระยะยาวกันซักหน่อยนะครับ

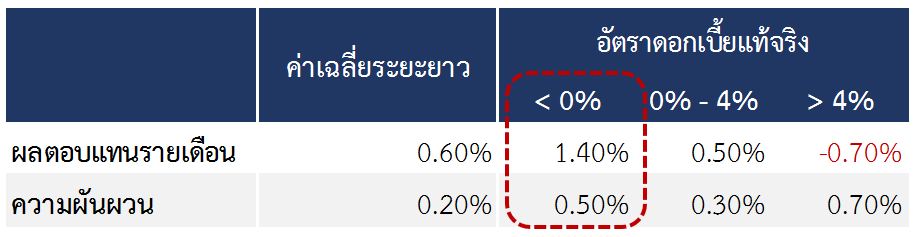

ข้อ 1. เมื่อดูข้อมูลสถิติย้อนหลังแล้ว ทองสามารถสร้างผลตอบแทน ในช่วงที่อัตราดอกเบี้ยแท้จริงติดลบได้ดีทีเดียว (Negative Real Interest Rate) จากตารางด้านล่าง ซึ่ง World Gold Council รวบรวมมา นับตั้งแต่ปี 1970 จะพบว่า เมื่ออัตราดอกเบี้ยแท้จริงติดลบ ผลตอบแทนรายเดือนจากการลงทุนในทองคำ ก็ดีดขึ้นสูงอย่างมีนับสำคัญเมื่อเทียบกับช่วงที่ดอกเบี้ยแท้จริงเป็นบวกพอสมควร แต่สิ่งที่ตามมาด้วยก็คือ ความผันผวนที่สูงกว่าช่วงอื่นๆด้วยนะ ลองมองมาที่ปัจจุบัน ธนาคารกลางหลายแห่ง ดำเนินนโยบายดอกเบี้ยติดลบ และอาจจะยังอยู่ในระดับต่ำแบบนี้ไปอีกซักระยะ ก็แปลว่า สภาพแวดล้อม มันเอื้อให้ทองเป็นสินทรัพย์ที่น่าสนใจในการถือไว้จริงๆ

รูปที่ 2 : อัตราผลตอบแทนรายเดือนของทอง เปรียบเทียบกับช่วงที่ดอกเบี้ยติดลบ (1970 – ปัจจุบัน)

ที่มา : http://www.gold.org

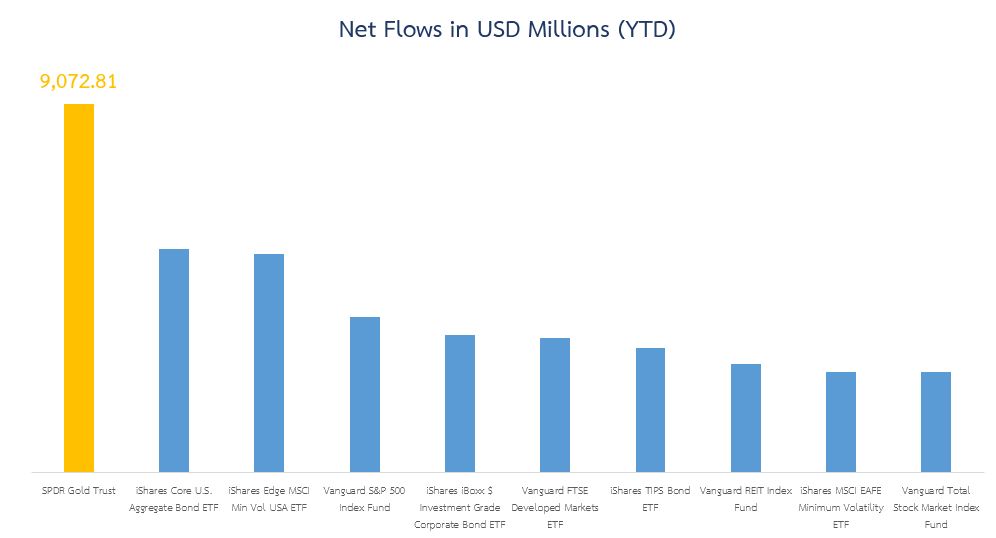

ข้อ 2. ต้องบอกว่า นับตั้งแต่ต้นปี กองทุน ETF ที่มี Inflow ไหลเข้ามาลงทุนในกองทุนมากที่สุดก็ไม่ใช่ใคร แต่คือ SPDR Gold Trust กองทุน ETF ที่มีขนาดใหญ่ที่สุดในโลก โดยมีเงินเข้ามาลงทุนสูงถึง $9.07 Billion ทีเดียว หลักๆแล้ว มาจาก นักลงทุนกลุ่ม Hedge Fund ทั้งหลายที่ต้องการป้องกันความเสี่ยง และเหล่ากองแช่งตลาดหุ้นโลกทั้งหลาย (ท่านน่าจะรู้ว่ามีใครบ้างนะครับ) ซึ่งตรงนี้ ก็สะท้อนมุมมองของนักลงทุนรายใหญ่ได้ว่า เขาเริ่มมองเห็นความเสี่ยงอะไรบางอย่าง และอยากเพิ่มพอร์ตทองไว้เพื่อกระจายความเสี่ยงด้วยเหมือนกัน ผมรู้ว่า แค่มียอด Net Inflow เยอะ ไม่ได้แปลว่า เราควรแห่ตามเขาไปนะครับ แต่ผมมองว่า นักลงทุนรายใหญ่เข้ามาถือ มันต้องมีอะไรบ้างละ อย่างน้อยก็อุ่นใจระดับหนึ่ง ว่าไม่ได้ถือเหงาๆอยู่คนเดียว (555+) ผมนับว่ามันเป็นข้อดีอีกข้อแล้วกัน แต่ถ้าใครยังไม่อิน งั้นไปดูข้ออื่นกันต่อครับ

รูปที่ 3 : Net Inflow เม็ดเงินลงทุนในกองทุน ETF มากที่สุด 10 กองแรก (YTD)

ที่มา : http://www.etf.com/etfanalytics/etf-fund-flows-tool

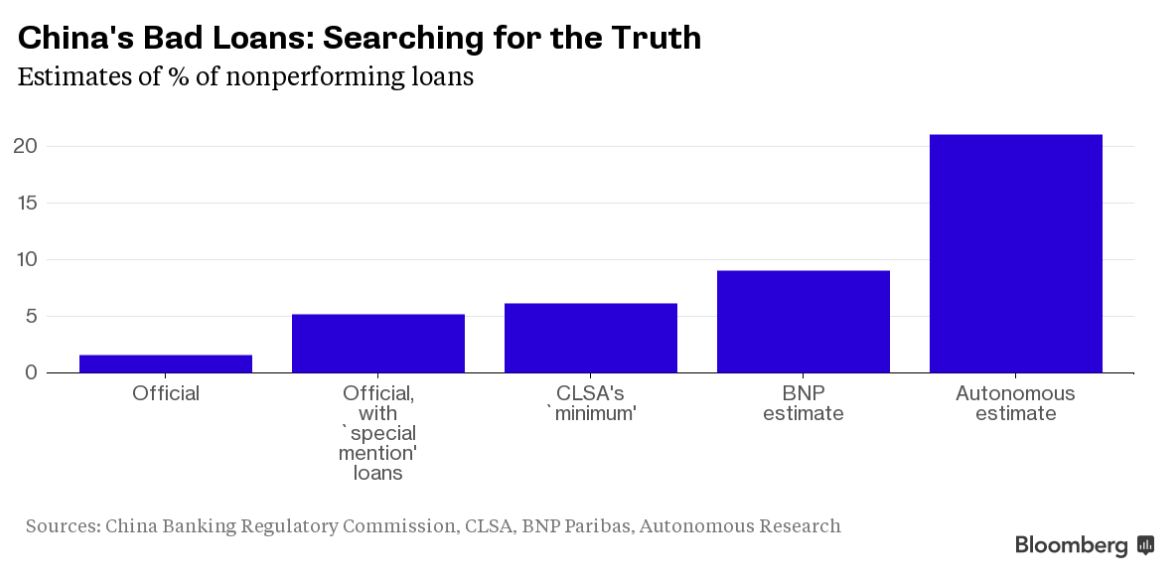

ข้อ 3. ความเสี่ยงข้างหน้า ยังมีอีกเยอะ ต้องหาอะไรที่ป้องกันความเสี่ยงไว้บ้าง ไม่ว่าจะเป็นเหตุการณ์ใกล้ๆที่กำลังจะถึงอย่างการทำประชามติ Brexit วันที่ 23 มิ.ย. ซึ่งหากพลิกโผ กลายเป็นว่า อังกฤษต้องออกจากยูโรโซนจริงๆละก็ อาจทำให้ค่าเงินปอนด์ (GBP) และยูโร (EUR) อ่อนค่า คนไม่อยากถือ 2 สกุลนี้ในระยะสั้น นั้นอาจทำให้ทองคำน่าสนใจก็ได้ หรือถึงผ่านเหตุการณ์นี้ไปได้ ความเสี่ยงในตลาดโลกก็ยังสูง ไม่ว่าจะเรื่องเศรษฐกิจโลกที่ขยายตัวได้ในระดับต่ำ ยังมีความเปราะบาง ปัญหาขาดทุนจากภาคธนาคารในยุโรป หนี้เสียและ NPL ในจีน ปัญหาเหล่านี้ เหมือนพร้อมจะปะทุขึ้นมาเมื่อไหร่ก็ได้ ทางหนึ่ง เราก็ต้องติดตามสถานการณ์ แต่อีกทาง เหตุการณ์มันอาจเกิดขึ้นเร็วจนเรารับมือและปรับพอร์ตไม่ทัน ดังนั้น การป้องกันความเสี่ยงโดยการถือทองคำไว้บางส่วน ก็ยังเป็นสิ่งที่จำเป็นครับ

รูปที่ 4 : NPL ในจีน แท้ที่จริงแล้ว มีเท่าไหร่กันแน่?

ที่มา : http://www.bloomberg.com/news/articles/2015-10-29/risky-math-how-analysts-calculate-china-s-true-bad-loan-burden

ข้อ 4. ถ้าใช้ทฤษฎี Investment Clock ดูวงจรการเคลื่อนที่ของสินทรัพย์แต่ละประเภทในแต่ละช่วงเวลาของเศรษฐกิจ ก็จะพบว่า ในช่วงก่อนที่ตลาดจะฟองสบู่แตก คือ Bubble Stage หรือ เริ่มส่งสัญญาณก่อตัวเป็นฟองสบู่ เราจะเห็นเงินเฟ้อเริ่มขยับตัวขึ้นจากการที่ต้นทุนสินค้า และราคาสินค้าในตลาดเพิ่มขึ้น ช่วงนี้เอง เราจะเริ่มเห็นรัฐบาลส่งสัญญาณว่าจะเข้ามาควบคุมเพื่อให้เศรษฐกิจไม่ร้อนแรงมากเกินไป ในช่วงเวลาแบบนี้ละครับ “สินค้าโภคภัณฑ์” จะเริ่มกลับมา Outperform สินทรัพย์ประเภทอื่น ไม่ว่าจะหุ้นหรือทองคำ ซึ่งถ้าไปดูกราฟสินค้าโภคภัณฑ์ย้อนหลัง จะเห็นว่า มันยังอยู่แถวๆ All Time Low อยู่นะครับ ยังขึ้นได้อีกเยอะเลย

รูปที่ 5 : iShares S&P GSCI Commodity-indexed trust (1997 – ปัจจุบัน)

ที่มา : http://www.stockcharts.com

จริงๆ มันน่าจะยังมีข้อดีข้ออื่นอีกนะครับ และแน่นอน ว่ามีข้อเสีย และข้อควรระวังเช่นเดียวกัน ดังนั้น นักลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุนด้วยตัวเองให้รอบคอบเพิ่มมากขึ้น นั้นก็จะเป็นวิธีลดความเสี่ยงและสร้างผลตอบแทนที่ดีที่สุดที่เราพึ่งกระทำตลอดช่วงเวลาของการลงทุน

ทั้งนี้ ถึงผมจะเชื่อว่า ควรมีทองคำในพอร์ตการลงทุน แต่ตามตำราการจัด Asset Allocation ทั้งหลาย แนะนำว่า ควรมีไว้ในพอร์ตไม่เกิน 10% นะครับ

แหล่งที่มาข้อมูล :-

http://www.gold.org/research/market-update-gold-world-negative-interest-rates

http://www.iammrmessenger.com/?p=796

http://stockcharts.com/h-sc/ui

http://www.bloomberg.com/news/articles/2015-10-29/risky-math-how-analysts-calculate-china-s-true-bad-loan-burden

http://www.bulliondesk.com/gold-analysis-and-research/summary-market-overview-quarterly-metals-report-q2-2016/

คำเตือน

• การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน

• ผลการดำเนินงานในอดีตไม่ได้เป็นเครื่องยืนยันผลการดำเนินในอนาคต

• การนำเสนอข้อมูลข้างต้น มิใช่การให้คำแนะนำการลงทุน

• การลงทุนใดๆ ต้องเกิดจากการศึกษา วิเคราะห์ข้อมูลและตัดสินใจลงทุน บนความเสี่ยงที่รับได้ของนักลงทุนเอง

• ทางผู้ให้ข้อมูลขอสงวนสิทธิ์ ไม่รับผิดชอบต่อความสูญเสียในทุกกรณีที่อาจเกิดขึ้นจากการให้ข้อมูลข้างต้น