เวลาลงทุนในตลาดหุ้นเนี่ย บางครั้งมันก็มีปัญหาที่เราไม่สามารถขจัดออกไป หรือยังมีอะไรที่คาใจไม่ตอบโจทย์การลงทุนของเราแบบเบ็ดเสร็จ ยกตัวอย่างนะครับ

“เงินน้อย เวลาลงทุน ได้ 2-3% มันไม่จูงใจเลย”

“เล่นหุ้น จะได้กำไรต้องไปกับแนวโน้มขาขึ้นอย่างเดียว ตอนนี้หุ้นแพงแล้ว เหนื่อย”

“อยากป้องกันความเสี่ยงขาลง ทำได้แค่ เปิดสัญญา Short ใน ตลาดซื้อขายล่วงหน้า (TFEX) หรอเนี่ย”

เพื่อการบริหารพอร์ตการลงทุนที่มีประสิทธิภาพมากขึ้น และสนุกขึ้น ผมขออนุญาตพาทุกท่านไปรู้จักกับเครื่องมือการลงทุนที่เริ่มได้รับความสนใจและได้รับความนิยมมากขึ้นเรื่อยๆที่ชื่อว่า “Derivative Warrants : DW” หรือ ใบสำคัญแสดงสิทธิอนุพันธ์

DW เป็นตราสารที่ผู้ออก (Issuer) ให้สิทธิกับผู้ซื้อ (ซึ่งก็คือนักลงทุนอย่างเราๆ) ในการซื้อ/ขายหลักทรัพย์อ้างอิงในอนาคตในราคา จำนวน และเวลาที่กำหนด โดยผู้ออก DW เป็นบุคคลที่ 3 เช่น บริษัทหลักทรัพย์ จะเห็นว่าไม่ใช่บริษัทจดทะเบียนเป็นผู้ออกเอง เอาง่ายๆ ก็คือ DW เหมือนกับ Warrants ที่ซื้อขายในตลาดหุ้น แต่ต่างกันที่ผู้ออกคือ โบรกเกอร์นั้นเอง และเพราะ DW ไม่ได้ออกโดยบริษัทเจ้าของหุ้น จึงทำให้ไม่มี dilution บนหุ้นอ้างอิงที่ออกด้วย

สิทธิที่ได้รับจากการลงทุนใน DW มี 2 สิทธิครับ

- สิทธิในการซื้อหุ้นอ้างอิงในอนาคต ในราคาที่กำหนดไว้ในสัญญา เราเรียกสัญญาประเภทนี้ว่า Call DW

- สิทธิในการขายหุ้นอ้างอิงในอนาคต ในราคาที่กำหนดไว้ในสัญญา เราเรียกสัญญาประเภทนี้ว่า Put DW

อ่านมาถึงตรงนี้ ก็ต้องจำกันให้ได้นะครับว่า ถ้าคุณซื้อ Call DW ราคาของมันจะขึ้น ก็ต่อเมื่อราคาหุ้นอ้างอิงปรับตัวขึ้น และถ้าคุณซื้อ Put DW ราคาของมันจะขึ้น เมื่อราคาหุ้นอ้างอิงปรับตัวลง

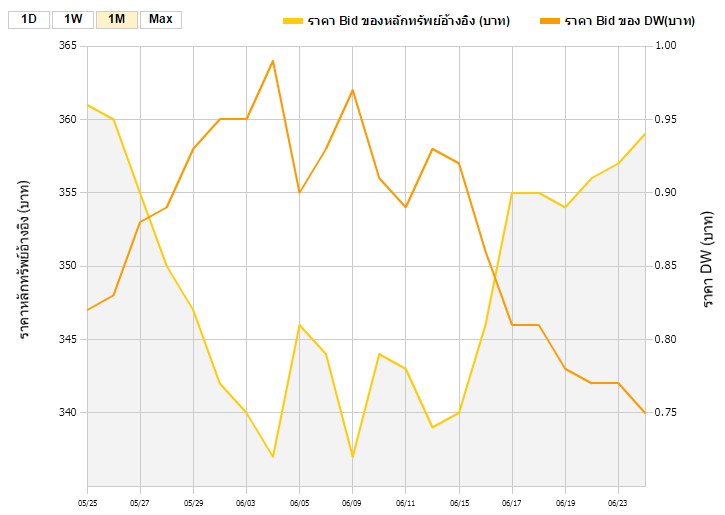

ตัวอย่าง การเคลื่อนไหวของ Call DW

กราฟด้านล่าง คือ ตัวอย่างการเคลื่อนไหวของหุ้น ITD และ Call DW ที่อ้างอิงหุ้น ITD โดยรุ่นที่เราเอามายกตัวอย่างนี้ คือ ITD28C1509A

ที่มา www.mqwarrants.co.th

ITD28C1509A เทรดในตลาดวันแรกวันที่ 19 พ.ค. ที่ผ่านมา เป็นสิทธิในการซื้อ (Call DW) ที่มีราคาใช้สิทธิอยู่ที่ 8 บาท หมายความว่า ถ้าในวันซื้อขายสุดท้ายของ DW ราคาปิดของ ITD สูงกว่า 8 บาท นักลงทุนที่ถืออยู่ก็จะได้เงินสดส่วนต่างจากการใช้สิทธิ เสมือนกับการซื้อ ITD ที่ราคา 8 บาท แต่มาขายในกระดานเท่ากับราคาปิดของ ITD ในวันนั้น

จะเห็นว่า ราคา ITD28C1509A นั้นเคลื่อนไหวในทิศทางเดียวกับ ITD แต่มีทีเด็ดตรงนี้ครับ

สมมติว่า ผมซื้อหุ้น ITD ที่ราคา 7.40 บาท ในวันที่ 26 พ.ค. ที่ผ่านมา แล้วขายทำกำไรในวันที่ 3 มิ.ย. ที่ราคา 7.95 บาท จะเท่ากับว่า ผมได้กำไรจากการลงทุนครั้งนี้เท่ากับ 7.4%

แต่ถ้าวันที่ 26 พ.ค. นั้น ผมเลือกที่จะซื้อ ITD28C1509A ที่ราคา 0.36 บาทแทน แล้วไปขายทำกำไรในวันที่ 3 มิ.ย. ที่ราคา 0.44 บาท เห็นไหมครับ ผมได้กำไรถึง 22% จากการเฝ้ามอง และติดตามหุ้น ITD เหมือนกัน จังหวะเข้าลงทุนเหมือนกัน ต่างกันก็แค่ ผมเลือกไปลงทุนใน Call DW แทนที่จะซื้อหุ้น ITD ตรงๆ

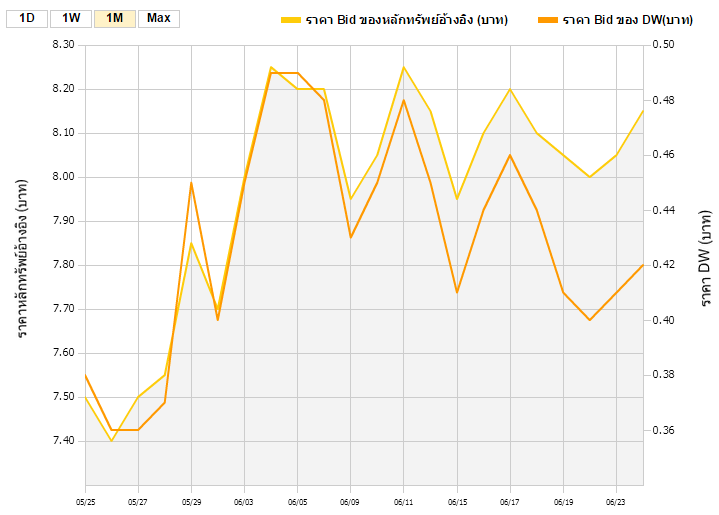

ลองดูอีกตัวอย่างครับ สำหรับ Put DW

ที่มา www.mqwarrants.co.th

สมมติว่าผมมีหุ้น PTT อยู่จำนวนหนึ่ง แต่เริ่มไม่แน่ใจว่า ราคาจะไปต่อไหม ที่แน่ๆ ไม่อยากขายหุ้นทิ้ง ผมสามารถเลือก Put DW เพื่อป้องกันความเสี่ยงขาลงได้ โดยสมมติว่า ราคา PTT ขึ้นไปที่ 361 บาท แล้วผมไม่แน่ใจว่าหุ้นจะบวกต่อได้ไหม ผมจึงตัดสินใจซื้อ Put DW บนหุ้น PTT ซึ่งตัวที่ผมเลือกก็คือ PTT28P1511A ซึ่งราคา 0.82 บาท ณ ตอนนั้น

ปรากฏว่า ราคา PTT ปรับตัวลงมาอยู่ที่ 337 บาท ในหลายวันต่อมา ตัว PTT28P1511A ก็วิ่งขึ้นมาอยู่ที่ 0.99 บาท หรือคิดเป็นกำไรถึง 21% ซึ่งช่วยให้ผมขาดทุนจากการถือ PTT น้อยลง แต่ถ้าผมซื้อ Put DW มากพอ สามารถกลบขาดทุนจากการถือ PTT อยู่ด้วยการลงทุนใน PTT28P1511A ได้

หรือคิดอีกแบบก็ได้ครับ ถึงแม้ผมไม่มีหุ้น PTT ในพอร์ต แต่ผมเชื่อว่า PTT จะปรับตัวลง ผมก็สามารถเก็งกำไรใน PTT28P1511A ได้ ซึ่งการลงทุนแบบธรรมดาในหุ้นอ้างอิง ทำได้แค่ขายทิ้ง แล้วไปรอซื้อใหม่ (Short Against Port) หรือขายชอร์ต (Short Sell) ซึ่งมีต้นทุนสูงทั้งค่ายืมและหลักประกัน

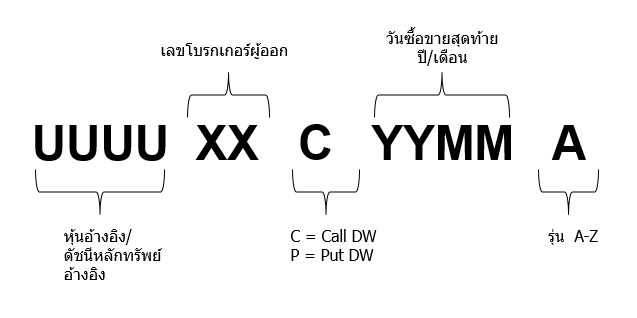

หลายคนบ่นว่า DW ชื่อยาวพิมพ์ยาก ที่จริงในเมืองไทย ชื่อยาวๆนี่เป็นประโยชน์กับนักลงทุนมาก โดยเหตุผลของความยาว มันอยู่นี่ครับ

ตัวอย่างเช่น ITD28C1509A ที่เราพูดถึงไปก่อนหน้านี้ หมายถึง DW ที่อ้างอิงหุ้น ITD ออกโดย โบรกเกอร์เบอร์ 28 (เบอร์ 28 หมายถึง บล.แมคควอรี) ประเภทสิทธิในการซื้อ (Call DW) ซื้อขายวันสุดท้ายในเดือนกันยายน ปี2558 (1509) รุ่น A

ถึงตรงนี้ ก็รู้กันแล้วนะครับว่า DW เทียบกับหลักทรัพย์อ้างอิงต่างกันอย่างไร และระหว่าง Call DW กับ Put DW ต่างกันอย่างไร สุดท้าย…ชื่อของ DW แต่ละตัวที่มันยาวๆ มันหมายความว่าอะไร แล้วประโยชน์ของการลงทุน DW กับพอร์ตการลงทุนของเราล่ะ?

- ข้อแรกเลยนะครับ ช่วยให้นักลงทุนอย่างเรา ไม่ต้องใช้เงินทั้งที่มีทั้งก้อนไปลงทุนในหุ้นอ้างอิง เราสามารถใช้เงินในสัดส่วนน้อยกว่า ไปลงทุนใน DW แต่ยังมีโอกาสรับผลตอบแทนเหมือนลงทุนในหุ้นอ้างอิงนั้น

- สามารถสร้างกำไรให้พอร์ตได้มากขึ้น หากใช้เงินลงทุนในจำนวนเท่ากับที่ต้องการลงทุนกับหลักทรัพย์อ้างอิง

- สามารถใช้เพื่อป้องกันความเสี่ยงในพอร์ตการลงทุนในยามที่ตลาดหุ้นกลายเป็นขาลงโดยใช้ Put DW

- หรือสามารถใช้เก็งกำไรได้ทั้งในยามที่หุ้นอ้างอิงนั้นเป็นขาขึ้นและขาลงก็ได้เช่นกัน

- ไม่ถูกเรียกหลักประกันเพิ่มเติมในกรณีที่ขาดทุนหนักเหมือนกับการซื้อสัญญาซื้อขายล่วงหน้า

รู้จัก DW ในหลักการเบื้องต้นกันไปแล้ว ตอนหน้าผมจะพาไปดูว่า ต้องพิจารณาปัจจัยอะไรเพิ่มเติมก่อนที่จะลงทุนจริงกับ DW นะครับ