ยอมรับกันซะเถิดครับ ว่าทุกคนล้วนต้องการเครื่องปั๊มเงิน เครื่องที่จะสามารถทำให้ตัวเราสามารถใช้ชีวิตหลังจากนี้โดยไม่มีคำว่าเงินเข้ามาเกี่ยวข้อง ทุกคน ดิ้้นรน ไขว่คว้า และหาเงิน ก็เพื่อที่จะไม่ต้องยึดติดกับมันอีกต่อไป … แต่ก็ต้องยอมรับว่า ไม่ง่ายเลยที่จะหาคำว่า อิสระภาพทางการเงินอย่างแท้จริงไว้ได้ … ใครยังทำไม่ได้ สิ่งที่ต้องคิด ณ ตอนนี้คือ “ยอมรับความจริง” อย่าไปเครียดกับมันครับ อย่าไปตั้งเป้าหมายชีวิตในรูปจำนวนเงินเพียงอย่างเดียว ชีวิตมันมีอะไรอีกเยอะแยะที่เงินซื้อไม่ได้นะ ฝันนั้นของใครหายไปแล้ว แนะนำว่า ไปขุดหามันกลับมาอีกครั้งนะครับ

ยอมรับกันซะเถิดครับ ว่าทุกคนล้วนต้องการเครื่องปั๊มเงิน เครื่องที่จะสามารถทำให้ตัวเราสามารถใช้ชีวิตหลังจากนี้โดยไม่มีคำว่าเงินเข้ามาเกี่ยวข้อง ทุกคน ดิ้้นรน ไขว่คว้า และหาเงิน ก็เพื่อที่จะไม่ต้องยึดติดกับมันอีกต่อไป … แต่ก็ต้องยอมรับว่า ไม่ง่ายเลยที่จะหาคำว่า อิสระภาพทางการเงินอย่างแท้จริงไว้ได้ … ใครยังทำไม่ได้ สิ่งที่ต้องคิด ณ ตอนนี้คือ “ยอมรับความจริง” อย่าไปเครียดกับมันครับ อย่าไปตั้งเป้าหมายชีวิตในรูปจำนวนเงินเพียงอย่างเดียว ชีวิตมันมีอะไรอีกเยอะแยะที่เงินซื้อไม่ได้นะ ฝันนั้นของใครหายไปแล้ว แนะนำว่า ไปขุดหามันกลับมาอีกครั้งนะครับ

เป้าหมายตอนเกษียณของทุกคนที่ควรตั้งไว้ ก็คือ การมีรายได้ต่อเดือนเพียงพอที่จะอยู่อย่างมีความสุขไปตลอด แต่มันจะดีขึ้นไหม ถ้ามีกองทุนซักกองที่สร้างรายได้ต่อเดือนให้เราไปเรื่อยๆตั้งแต่ยังไม่เกษียณ … นี่คือโจทย์ และที่มาของกองทุนที่ชื่อ Krungsri Global Income Fund ครับ

Krungsri Global Income หรือชื่อว่า KF-INCOME กำลังจะ IPO ระหว่าง 26 พ.ย. ถึง 3 ธ.ค. นี้นะครับ กองทุนนี้ น่าสนใจยังไง ไปดูกันเลย

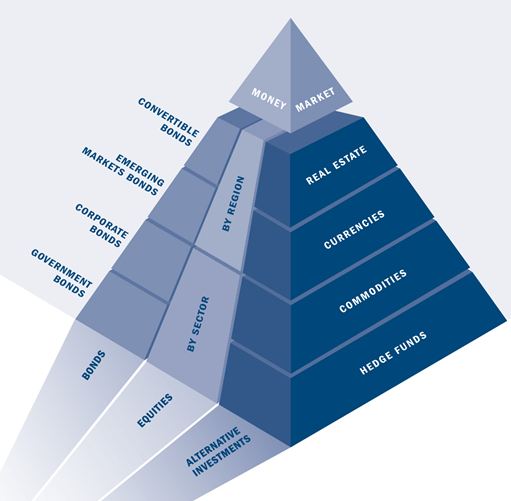

KF-INCOME เป็นกองทุนลูกที่ไปลงทุนในกองทุนแม่ชื่อ JPMorgan Investment Funds – Global Income Fund Class USD ไม่ต่ำกว่า 80% ของเงินลงทุนทั้งหมด โดย Investment Policy หรือ นโยบายการลงทุนของกองนี้ น่าสนใจทีเดียวครับ เพราะใช้ Concept การลงทุนแบบ Global Asset Allocation ลงทุนในทุก Asset Class บนโลก และให้ Specialist ในสินทรัพย์แต่ละประเภทเป็นคนคัดกรองคุณภาพอีกที ส่วนลงทุนในสินทรัพย์ประเภทไหนบ้าง ก็ตามนี้ครับ

โดย JPMorgan เขาจะแบ่งออกเป็น 10 ทีม ช่วยกันวิเคราะห์ในสินทรัพย์ที่แต่ละทีมเชี่ยวชาญซึ่งแตกต่างกันไป ตรงนี้ มันก็คือการวิเคราะห์แบบ Bottom Up Approach นั้นเอง หลังจากนั้น ก็จะมีอีกทีมที่ชื่อว่า Portfolio Management Team ซึ่งทำหน้าที่วิเคราะห์ภาพใหญ่ว่าจะลงทุนในสินทรัพย์ประเภทไหนในสัดส่วนเท่าไหร่ ซึ่งเป็นการวิเคราะห์แบบ Top Down Approach

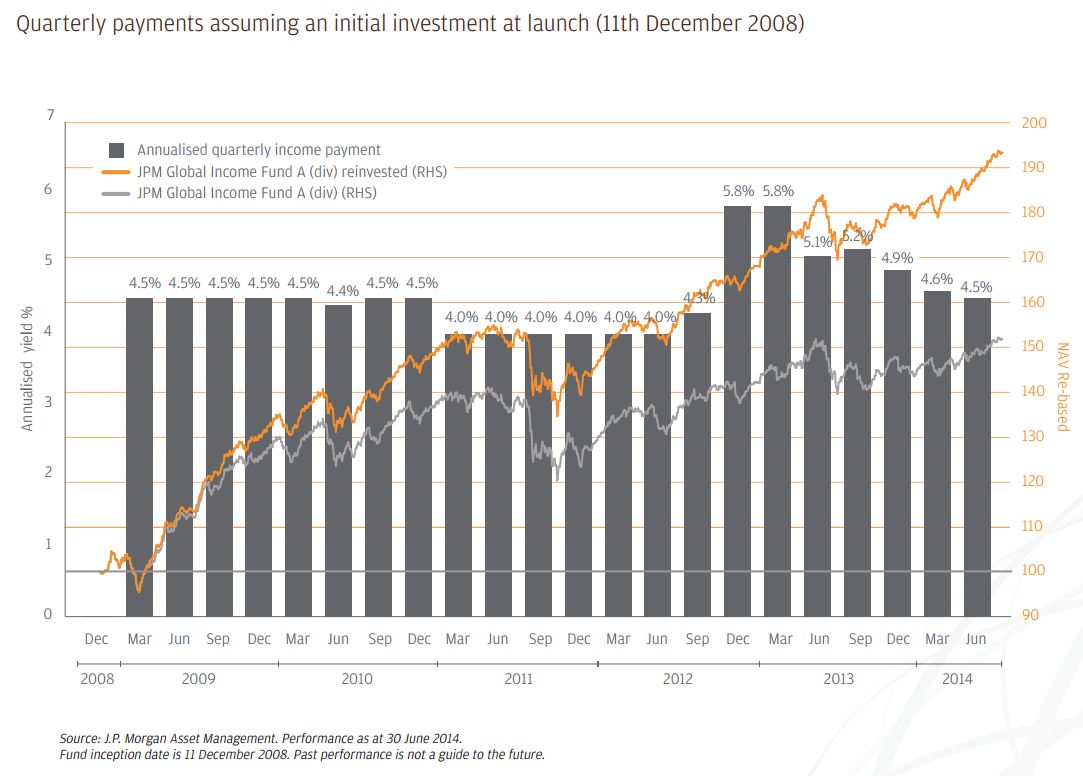

เป้าหมายของกองทุน JPMorgan Investment Funds – Global Income Fund ก็คือ ต้องสามารถหารายได้ในรูปแบบ Income ให้กับนักลงทุนได้ต่อเนื่อง ซึ่งผ่านมานับตั้งแต่จัดตั้งกองตอนปี 2008 ผลก็ออกมาคือ กองทุนนี้ในเมืองนอก สกุล EUR สามารถจ่ายปันผลออกมาได้เฉลี่ย ไม่ต่ำกว่า 4% ตลอด 5 ปีที่ผ่านมา ในขณะที่ถึงแม้ NAV จะขึ้นๆลงๆบ้าง ก็ยังจ่ายได้อย่างสม่ำเสมอทีเดียว (ดูกราฟด้านล่างประกอบครับ)

คำถามแรกคือ 4% เนี่ย เยอะแล้วหรอ ไปลงทุนในหุ้นไทยบางตัวยังได้ Dividend Yield มากกว่านี้อีก

มี 2 เหตุผลที่ผมอยากให้มองนะ 1) หุ้นในตลอดที่ปันผลสูงๆ ปกติจะปันผลกันครึ่งปีครั้ง หรือปีเนิงจ่ายครั้งเดียว อาจไม่ตอบโจทย์คนที่อยากได้ Cash Flow ระหว่างทาง 2) หุ้นรายตัว มีความผันผวนที่สูงกว่าพอร์ตการลงทุนที่จัดสสรมาอย่างดีตามหลัก Asset Allocation ครับ แต่ถ้าใครพึงพอใจกับการลงทุนในหุ้นปันผลอยู่แล้วก็ไม่มีปัญหาครับ

คำถามที่สอง กองทุนนี้ ตอนนี้ลงทุนในสินทรัพย์ไหน สัดส่วนเท่าไหร่

ข้อมูลล่าสุด สิ้นเดือน ต.ค. ที่ผ่านมา กองทุนนี้ ลงทุนในตราสารทุนทั่วโลกราวๆ 30% ของกองทุน และมีแยกสัดส่วนลงทุนในหุ้นยุโรป และตลาดเกิดใหม่อีก 8% และ 4% ตามลำดับ แสดงให้เห็นว่า กองทุนนี้ถือหุ้นเกือบๆครึ่งหนึ่งของพอร์ต โดยมีตราสารหนี้ พวก High Yield Bond ในอเมริกา และยุโป, ตราสารหนี้ตลาดเกิดใหม่ รวมกันอีกประมาณ 40% และที่เหลืออีก 15% เป็น Alternative Investment พวก REIT, Convertible Bonds, และหุ้นบุริมสิทธิ ถือเป็นกองทุนที่นำเอา Alternative Investment มาจัดใน Allocation ในสัดส่วนเยอะที่สุดในไทยเลยก็ว่าได้ ซึ่งประโยชน์ของมัน เป็นเรื่องของการลดความผันผวนของพอร์ตโดยรวมได้เป็นอย่างดี

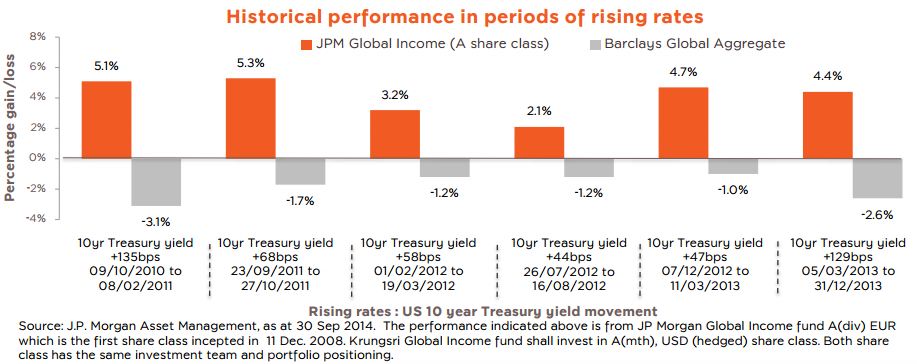

คำถามที่สาม สำหรับคนที่มอง Theme การลงทุนปีหน้า อาจกังวลว่า เฮ้ย!! อเมริกากำลังจะจ่อขึ้นดอกเบี้ยอยู่ ลงทุนในตราสารหนี้เยอะๆแบบนี้ กองทุนก็เสี่ยงสิ

เหมือนกองทุนเขาก็จะรู้ว่าน่าจะมีคำถามประมาณนี้ ก็เลยจัดการเอาผลตอบแทนในอดีตช่วงที่ US Treasury 10 ปี ปรับตัวขึ้นแรงๆ ซึ่งมีทั้งหมด 6 ครั้งนับตั้งแต่ปี 2008 มา จะเห็นว่า ผลการดำเนินงานกองทุนยังสามารถเป็นบวก (Positive Return) ได้ทั้ง 6 ครั้ง นั้นแสดงให้เห็นว่า ทีม Portfolio Management มีการปรับกลยุทธ์ให้สอดรับกับสถานการณ์ และวงจรการลงทุนได้เป็นอย่างดีทีเดียว

คำถามสุดท้าย กองทุนนี้มีโอกาสขาดทุนได้ไหม?

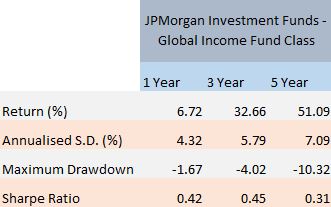

ตอบแบบกวนบาทา ก็คือ ถ้าซื้อไปแล้ว ไม่ขาย ก็ไม่ขาดทุนครับ (5555+) เอาจริงๆ ก็ต้องตอบว่า การลงทุนมันมีความเสี่ยงอยู่แล้ว กราฟการเคลื่อนไหวของราคากองทุนหลักข้างบนที่ผมเอามาแชร์ ก็จะเห็นว่า มันไม่ได้วิ่งขึ้นเป็นเส้นตรงซักกะหน่อย แต่สิ่งที่พอจะบอกได้ว่า การลงทุนแบบ Global Asset Allocation มันเสี่ยงต่ำกว่าการลงทุนในกองทุนหุ้นล้วนๆอยู่แล้วครับ แต่เนื่องจาก ผมหากองทุนในไทยที่เปรียบเทียบกับกองทุนนี้ตรงๆไม่ได้ งั้นเอาข้อมูลเฉพาะของกองนี้ไปดูกันเองพลางๆนะครับ ที่สำคัญที่อยากให้เห็นเพื่อนึกภาพ Worst Case Scenario ให้ออก ก็ดูที่ตัวเลข Maximum Drawdown ในรอบ 5 ปี หรือ ขาดทุนหนักๆ ใน 5 ปีที่ผ่านมาจะพบว่า อยู่ที่ -10.32% ซึ่งถือว่าน้อยนะ เทียบกับหุ้นไทยที่สามารถปรับฐานได้จากจุดสูงสุดแต่ละรอบ ราวๆ 20-30%

จะเห็นว่า การรีวิวกองทุนนี้ ผมไม่ได้พูดถึงภาพรวมเศรษฐกิจอะไรเลยว่าสอดรับกับ Theme การลงทุนในอนาคตไหม เพราะคีย์หลัก หรือหัวใจของการทำ Global Asset Allocation คือ ต้องอยู่รอดในทุกๆวิกฤต จัดสรรพอร์ตแบบไม่ใช่นักพนัน วาง Position อย่างเหมาะสม ซึ่งสิ่งเหล่านี้ กองทุนมอบให้ Fund Manager ของ JPMorgan เป็นคนดูแล และแต่ละคนก็ประสบการณ์เชี่ยวชาญ อยู่ในตลาดทุนมานานกว่าผมมากๆ ก็เชื่อว่า ท่านเหล่านั้นจะใช้วิชาความรู้และประสบการณ์การบริหารพอร์ตอย่างมีประสิทธิภาพในอนาคตเช่นกัน

สำหรับคนที่กำลังมองหากองทุนที่กระจายความเสี่ยงอย่างดีไว้แล้ว และอย่างได้ตัวช่วยดังต่อไปนี้

1. เข้าถึงการลงทุนแบบ Global Asset Allocation

2. กองทุนมีกลยุทธ์ที่ยืดหยุ่น ปรับพอร์ตได้ตามสภาวะการลงทุนได้อย่างเหมาะสม

3. มีทีมผู้เชี่ยวชาญช่วยสอดส่องดูแลตลอดเวลา

4. ผลตอบแทนสม่ำเสมอ ต้องการรายรับ (Monthly Income) ไปเรื่อยๆ

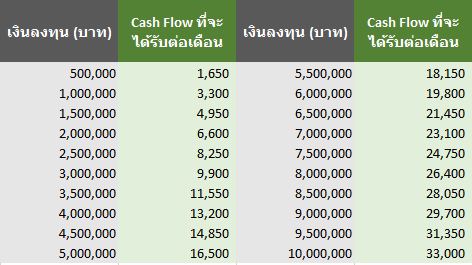

ถ้าอยากได้ตัวช่วย ทั้ง 4 ตัวนี้ และ มีเงินลงทุน 500,000 บาทขึ้นไป (กองทุนนี้ ลงทุนครั้งแรกขั้นต่ำ 500,000 บาทครับ) ก็แนะนำให้ศึกษาข้อมูลกองทุนในรายละเอียดจาก บลจ.กรุงศรี เพิ่มเติมครับ

สุดท้ายจริงๆละ เราไปดูกันว่า ลงทุนวันนี้ เราจะได้ Cash Flow เข้าบัญชีต่อเดือน ประมาณเท่าไหร่ (สมมติไว้ที่ 4%ต่อปี ต่อเงินต้นที่เราลงทุน)

ปล. กองทุนนี้ ไม่เหมาะสำหรับนักลงทุนที่ต้องการใช้ประโยชน์จากดอกเบี้ยทบต้น (Compound Interest) นะครับ เพราะกำไรเท่าไหร่ กองทุนก็จ่ายออกมาเป็น Income ให้ตลอด