บทความนี้ผมจะขอเล่าถึงข้อโต้แย้งเกี่ยวกับสมมติฐานของ Technical Analysis โดยดั้งเดิม ที่พวกเราได้ยึดถือเป็นหลักความเชื่อกันมานมนาน ซึ่งผมหวังว่าจะช่วยให้พวกเราได้ลองหยุดคิดและไตร่ตรองพิจารณากันดูอีกสักครั้ง ทั้งนี้เพื่อประโยชน์ในการลงทุนของพวกเราทุกคนกันครับ

หมูไม่กลัวน้ำร้อน

บทความนี้เป็นบทความที่ผมเชื่อว่าอาจจะก่อให้เกิดกระแสวิภากษ์วิจารณ์กันอีกพอสมควร อย่างไรก็ตามผมเองต้องขอชี้แจงไว้อีกครั้งนึ่งว่า เหตุผลที่ผมตั้งใจจะเขียนเรื่องเหล่านี้ออกมาก็เพราะว่าหลังจากที่ผมได้ค่อยๆเรียนรู้สิ่งต่างๆในตลาดมานานพอสมควรนั้น ผมพบว่าหลายๆสิ่งที่พวกเราได้เคยเรียนรู้และเชื่อต่อๆกันมา สามารถที่จะเปลี่ยนแปลงไปได้อยู่เสมอ หากว่าเรามีองค์ความรู้ที่พัฒนาขึ้นอย่างเพียงพอ, มีข้อมูลชิ้นใหม่ๆ, หรือแม้แต่สภาพแวดล้อมของตลาดนั้นเปลี่ยนแปลงไป ดังนั้นแล้วในวันนี้ผมจึงอยากจะขอเล่าถึงข้อโต้แย้งที่น่าสนใจเกี่ยวกับสมมติฐานหลัก 3 ประการของ Technical Analysis เพื่อที่พวกเราหลายๆคนจะได้นำไปพิจารณาหรือนำไปประกอบเป็นองค์ความรู้ใหม่ๆ หรือแม้กระทั่งนำไปพัฒนาฐานความรู้ของพวกเรากัน ว่าแล้วก็ขอเข้าเรื่องเลยแล้วกันนะครับ

1. ราคาสะท้อนทุกอย่าง (PRICE DISCOUNT EVERYTHING) จริงหรือ?

ราคา “ไม่ได้” สะท้อนทุกอย่าง! นี่คือข้อโต้แย้งแรกของนักวิเคราะห์ทางเทคนิคยุคใหม่หลายๆคน ทำไมน่ะหรือครับ? สาเหตุแรกก็เนื่องมาจากว่า หากว่าราคาของหุ้นหรือหลักทรัพย์ใดๆได้สะท้อนข้อมูลทุกอย่างๆออกมาจนสมบูรณ์เรียบร้อยแล้ว มันก็จะไม่มีช่องว่าง-ส่วนต่างระหว่าง “ราคาที่เป็น” และ “ราคาที่ควรจะเป็น” หลงเหลืออยู่เพียงพอให้เราสามารถทำกำไรได้เลย!!

โดยเมื่อเราได้ลองพิจารณาให้ดีนั้น เราจะพบว่ากลุยทธ์การลงทุนหรือระบบการลงทุนทุกรูปแบบล้วนแล้วแต่ต้องตั้งอยู่บนพฤติกรรมบางอย่างของตลาด โดยพฤติกรรมที่จะสามารถช่วยให้เราทำกำไรได้ในระยะยาวเหล่านั้น พวกมันก็ต่างล้วนแล้วแต่จะตั้งอยู่บน ความไร้ประสิทธิภาพในการรับรู้และสะท้อนข้อมูลข่าวสารของผู้เล่นในตลาดกันทั้งสิ้น Market

ดังนั้นแล้ว หากว่า Technical Analysis จะยังคงยืนยันความเชื่อเดิมที่ว่าราคาได้สะท้อนทุกอย่างไว้เรียบร้อยแล้ว สมมติฐานในข้อนี้ก็จะเกิดความย้อนแย้งในตัวมันเอง และจะไปทับซ้อนกับข้อครหาของเหล่านักวิชาการทางการเงินที่ว่า นักเทคนิคไม่สามารถที่จะทำกำไรจากข้อมูลราคาของตลาดได้เลย เนื่องจากว่าตลาดนั้นมีประสิทธิภาพในการซึมซับและสะท้อนข้อมุลข่าวสารเป็นอย่างมาก (Efficient Market

นอกจากนั้นแล้ว สำหรับนักเก็งกำไรหลายๆชั้นนำหลายๆคน พวกเขายังเห็นว่าราคาไม่ได้สะท้อนทุกสิ่ง พวกมันเพียงแค่สะท้อนถึงอุปสงค์-อุปทาน (Supply-Demand) ของผู้เล่นที่อยู่ในตลาดขณะนั้น โดยที่พวกมันยังไม่ได้สะท้อนถึงข้อมูลในด้านอื่นๆออกมา หรือในบางกรณนีนั้น พวกเขายังกล่าวอีกด้วยว่า ราคาไม่ได้สะท้อนทุกสิ่ง มันเพียงแค่สะท้อนถึงความเชื่อที่เรามีต่อรูปแบบราคาในลักษณะต่างๆออกมาก็เท่านั้นเอง

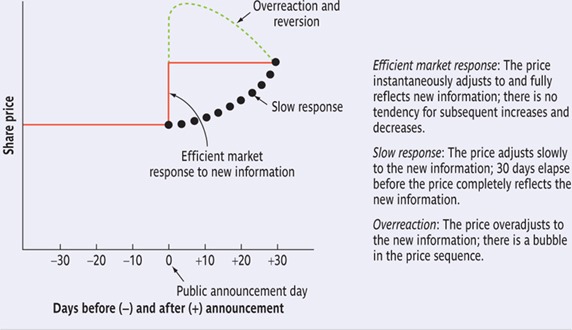

ภาพประกอบที่ 1 : เส้นสีแดงแสดงให้เห็นถึงลักษณะการเคลื่อนไหวของราคาที่ควรจะเป็นไปหากว่าราคาสะท้อนทุกอย่างโดยสมบูรณ์แบบ โดยที่เส้นสีประสีเขียวและเส้นประสีดำแสดงให้เห็นถึงพฤติกรรมที่มักจะเกิดขึ้นจริงๆ อันเนื่องมาจากความไม่สมบูรณ์แบบของตลาดและผู้เล่นในตลาด

ที่มา http://firmsmarkets.blogspot.com/2012/01/13.html

2. ราคาเคลื่อนไหวเป็นแนวโน้ม … จนกว่าแนวโน้มจะจบลง (PRICE MOVE IN TREND) จริงหรือ?

สมมติฐานในข้อนี้ฟังดูแล้วเหมือนจะจริงยิ่งกว่าจริง อย่างไรก็ตาม ผมเชื่อว่าพวกเราทุกคนต่างก็เคยได้แหกสมมติฐานในข้อนี้กันมาบ้างแล้วแทบทั้งสิ้น นั่นก็เพราะสำหรับนักเก็งกำไรทั่วโลกแล้ว คำว่าแนวโน้มแบบ Sideway นั้นได้ถูกนำมาใช้กันอย่างกว้างขวางและยาวนาน แต่ที่แท้จริงแล้วความหมายของ Side-way ก็คือคำว่าไร้แนวโน้มหรือ Non-Direction นั่นเอง นอกจากนี้แล้ว หากเราจะอิงตามหลักวิชาการวิเคราะข้อมูลเชิงอนุกรมเวลาในสมัยใหม่นั้น (Time-Series Analysis – โดยที่ข้อมูลของราคาหุ้นก็จัดอยู่ในลักษณะนี้) เราก็ยังจะสามารถแบ่งองค์ประกอบพฤติกรรมของราคาหุ้นออกเป็นถึง 4 ประเภทใหญ่ๆได้เลย ยกตัวอย่างเช่นองค์ประกอบของ Trend, Seasonal, Cyclical, Irregular (Random Noise) ซึ่งองค์ประกอบต่างๆเหล่านี้สามารถที่จะทำให้ราคาหุ้นเกิดพฤติกรรมที่แตกต่างกันไปอย่างมากมายไม่ว่าจะเป็น

พฤติกรรมของแนวโน้ม (Trend) ซึ่งมักจะส่งผลให้ราคาวิ่งต่อไปในทิศทางเดิมๆ

พฤติกรรมตามฤดูกาล (Seasonal) ซึ่งมักจะส่งผลให้ราคาแสดงพฤติกรรมบางอย่างออกมาเป็นระยะๆ โดย “ขึ้นอยูกับช่วงเวลา”

พฤติกรรมแบบวัฎจักร (Cyclical) ซึ่งมักจะส่งผลให้ราคาแสดงพฤติกรรมบางอย่างออกมาเป็นระยะๆ โดย “ไม่ขึ้นกับช่วงเวลา”

พฤติกรรมแบบวกกลับ (Mean Reversion) ซึ่งมักส่งผลให้ราคาวิ่งวกกลับไปสู่จุดสมดุลย์หรือค่าเฉลี่ยของพวกมัน

พฤติกรรมแบบสุ่ม (Random) ซึ่งมักส่งผลให้ราคาวิ่งไปมาอย่างไร้ทิศทาง

ดังนั้นแล้ว เราจึงจะเห็นกันได้ว่าราคานั้นไม่จำเป็นที่ต้องเคลื่อนไหวอย่างเป็นแนวโน้มเสมอไป พวกมันสามารถจะมีพฤติกรรมแบบ Seasonal, Cyclical, Mean Reversion หรือ Random ก็ได้เช่นเดียวกัน นี่จึงเป็นข้อโต้แย้งที่ทำให้สมมติฐานในข้อที่ 2 มักโดนโจมตีอยู่บ่อยครั้ง

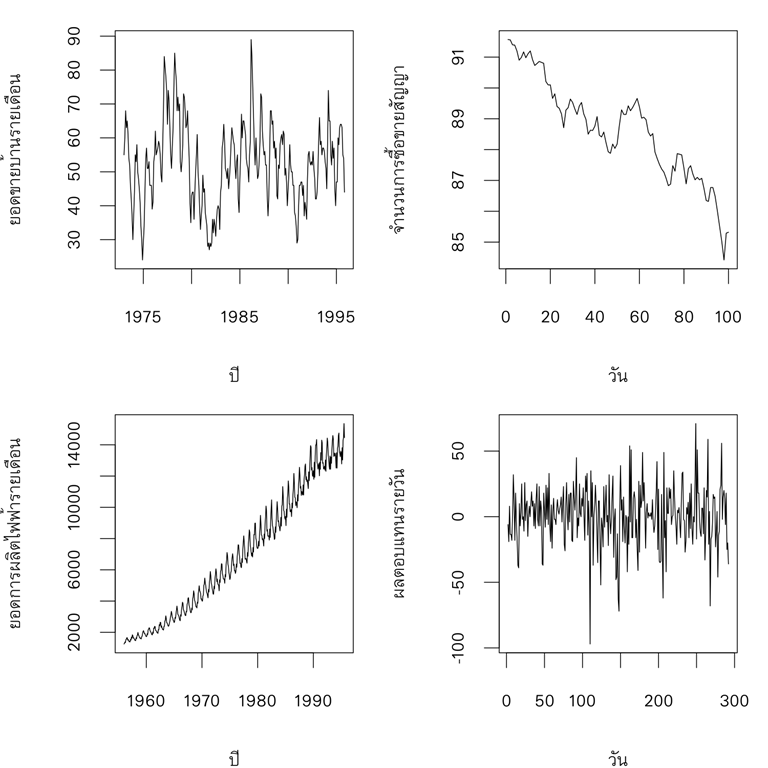

ภาพประกอบที่ 2 : แสดงให้เห็นถึง

1) บนซ้าย ยอดขายบ้านรายเดือนในสหรัฐ (หน่วยเป็นล้านหลังคาเรือน) ซึ่งแสดงให้เห็นถึงพฤติกรรมแบบวัฎจักร (Cyclical)

2) บนขวา จำนวนการซื้อขายสัญญา US Treasury Bill ในตลาดชิคาโกเมื่อปี 1981 เป็นเวลา 100 วันติดกัน แสดงให้เห็นถึงพฤติกรรมของแนวโน้ม (Trend)

3) ล่างซ้าย ยอดการผลิตไฟฟ้าของประเทศออสเตรเลีย แสดงให้เห็นถึงพฤติกรรมแบบฤดูกาล (Seasonal)

4) ล่างขวา ผลตอบแทนรายวันของดัชนี Dow Jones ที่แสดงให้เห็นการเปลี่ยนแปลงแบบสุ่มหรือไร้รูปแบบ (Randomness)

ที่มาข้อมูล Forecasting : Principle and Practice โดย Rob Hyndman และ George Athanasopoulos

3. ประวัติศาสตร์มักซ้ำรอย (HISTORY REPEAT IT SELF) จริงหรือ?

สำหรับผมแล้วสมมติฐานในข้อนี้ดูจะเป็นสิ่งที่ไกล้เคียงความเป็นจริงที่สุด อย่างไรก็ตาม ข้อควรคำนึงถึงสำหรับสมมติฐานในข้อนี้ที่ผมได้พบเจอมากับตัวเองก็คือ … ถึงแม้ว่าประวิติศาสตร์มักจะซ้ำรอย แต่พวกมันก็มักซ้ำรอยในรายละเอียดที่แตกต่างกันไปอยู่เสมอ!

สิ่งที่ผมพูดหมายความว่าอย่างไรน่ะหรือครับ?

มันก็หมายความว่า ถึงแม้ว่าคุณอาจจะเห็นสุดยอดหุ้นทำกำไรทุกๆปี แต่มันก็ไม่ได้หมายความว่ามันจะต้องเกิดขึ้นในหุ้นตัวเดิมๆ, กลุ่มเดิมๆ, ผู้เล่นเดิมๆ, มีคุณลักษณะแลลเดิมๆ หรือแม้แต่ มีรายละเอียดการเคลื่อนไหวก่อนวิ่งขึ้นไปแบบเดิมๆเสมอ นั่นก็เพราะผู้เล่นในตลาด, องค์ประกอบของตลาด และสภาพแวดล้อมของตลาดนั้นเปลี่ยนแปลงไปอยู่เสมอ

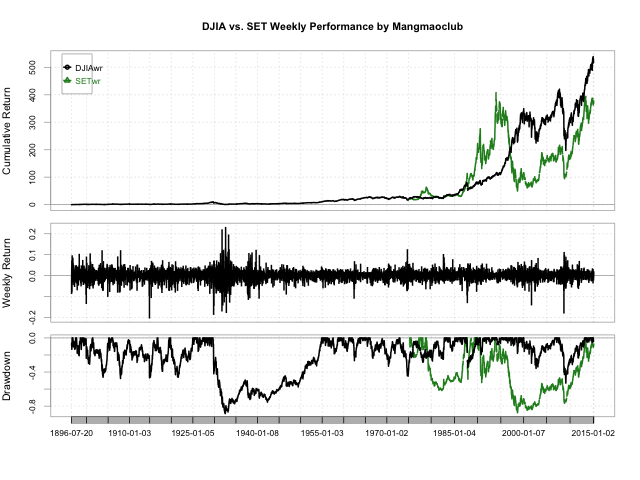

นอกเหนือไปจากนั้นแล้ว เราต้องไม่ลืมว่าองค์ความรู้และฐานข้อมูลในหลายๆส่วนเกี่ยวกับตลาดของเรานั้นยังถือได้ว่ายังค่อนข้างจำกัดอยู่มาก ยกตัวอย่างเช่น ถึงแม้ว่าตลาดหุ้นไทยจะเปิดมาราว 35 ปี แต่ในอีกมุมหนึ่งนั้น นักลงทุนหลายๆคนในตลาดหุ้นชั้นนำอย่างตลาดของประเทศสหรัฐอเมริกาก็ยังบ่นกันอุบว่าพวกเขามีข้อมูลที่น้อยเกินไป –*-

ดังนั้นแล้วในหลายๆสถานการณ์ที่เกิดขึ้นนั้น เราอาจไม่สามารถแยกแยะได้อย่างชัดเจนว่านี่คือสิ่งเก่าที่เคยเกิดขึ้นแล้ว หรือว่ามันเป็นสิ่งใหม่ที่ยังไม่เคยเกิดขึ้นกันแน่ สมมติฐานในข้อนี้จึงเป็นสิ่งที่คุณควรจะนำมันมาใช้ด้วยการเผื่อถึงความเสี่ยงของมันเอาไว้บ้างเช่นกัน (ลองนึกเล่นๆดูสิครับว่าขนาดนักเก็งกำไรที่มีอัตราความแม่นยำในการทำกำไรสูงที่สุดในกองทุน SAC Capital ของ Steve Cohen ยังสูงแค่ราวๆ 60% กว่าเท่านั้น ดังนั้นแล้ว ตลาดมีโอกาสที่จะทั้งซ้ำรอยและไม่ซ้ำรอยอยู่ค่อนข้างสูงพอสมควรเลยทีเดียว)

ภาพประกอบที่ 3 : ภาพเปรียบเทียบการเติบโตของดัชนี Dow Jones เส้นสีดำ (เท่าที่ผมมีข้อมูลข้อนหลังอยู่ถึงปี 1896) และดัชนี SET Index ตั้งแต่วันแรกที่ตลาดเปิดในปี 1975 เส้นสีเขียว ซึ่งแสดงให้เห็นถึงอายุและฐานข้อมูลที่จำกัดของตลาดหุ้นไทยและตลาดหุ้นสหรัฐ

ผมไม่ได้บอกว่าการวิเคราะห์ข้อมูลจากราคาหุ้นจะใช้ไม่ได้!!

ใช่ครับ! ผมยังเชื่อมั่นในการทำกำไรจากการวิเคราะห์ข้อมูลจากราคาหุ้นหรือที่หลายๆคนเรียกกันโดยมาตรฐานว่า Technical Analysis อยู่ครับ อย่างไรก็ตาม สิ่งเหล่านี้ก็คือเรื่องน่าคิดต่างๆเกี่ยวกับสมมติฐานของ Technical Analysis แบบดั้งเดิม ที่ผมอยากจะนำมาเล่าสู่กันฟังในบทความนี้

ผมเชื่อว่ามันอาจจะตรงหรือไม่ตรงใจของหลายๆคนอยู่แน่ๆ แต่อย่างน้อยที่สุดผมก็คิดว่ามันน่าจะมีประโยชน์กับการพัฒนาองค์ความรู้ในการลงทุน และทำให้หลายๆคนได้ลองกลับมาฉุกคิดถึงความเชื่อหลายๆอย่างที่พวกเราจดจำกันมาจนลืมที่จะตั้งคำถามต่างๆไป

ทั้งนี้นั้นผมไม่ได้หมายความว่าพวกมันคือสิ่งที่ผิดจนอาจทำให้คุณต้องเลิกใช้ Technical Analysis หรือมันแย่จนไม่ควรนำมาใช้อ้างอิงอีกต่อไปนะครับ (ข้อโต้แย้งเหล่านี้อาจถูกพิสูจน์ว่าผิดก็ได้ในอนาคต) เพราะอย่างน้อยที่สุดความเชื่อเหล่านี้ก็ได้ก่อให้เกิดพัฒนาการหลายๆอย่างที่เป็นประโยชน์กับพวกเราตามขึ้นมา แต่เมื่อถึงเวลาหนึ่งแล้ว ผมก็เชื่อว่าเราก็ควรจะทบทวนและตรวจสอบถึงองค์ความรู้ต่างๆที่เราได้สะสมมา เพื่อมองหาหนทางที่ดีที่สุดเพื่อจะกัาวเดินไปข้างหน้ากันต่อไปครับ 🙂