Key Takeaways

- Core CPI m/m มีแนวโน้มที่จะทรงตัวอยู่ที่ 0.2% เท่ากับเดือนก่อนหน้า

- CPI m/m มีแนวโน้มที่จะเพิ่มขึ้นจาก 0.0% เป็น 0.1%

- Unemployment Claims มีแนวโน้มที่จะลดลงจาก 238,000 เป็น 236,000

- FED Chair Powell Testifies อาจจะทำให้ตลาดผันผวน

- Federal Reserve Chair Jerome Powell Speech ในงาน European Central Bank Forum

- Core PPI m/m มีแนวโน้มที่จะเพิ่มขึ้นจาก 0.0% เป็น 0.1%

- PPI m/m มีแนวโน้มที่จะเพิ่มขึ้นจาก -0.2% เป็น 0.1%

WEEKLY TONE : MONITOR WEEK

ในสัปดาห์ที่สองของไตรมาสที่ 3 ตัวเลขเศรษฐกิจของฝั่งสหรัฐที่ประกาศในสัปดาห์นี้ ได้แก่ Unemployment Claims ที่มีแนวโน้มเพิ่มขึ้น และ Core CPI ทรงตัวอยู่ในระดับเดิม และ PPI นั้นได้มีการเพิ่มขึ้นในอัตราส่วนที่น้อย ถือเป็นอีกหนึ่งสัญญาณที่สภาพเศรษฐกิจของสหรัฐได้มีการตอบสนองต่อการที่ FED ที่มีการคงอัตราดอกเบี้ยไว้ในระดับที่สูงหรือในระดับ 5.25%-5.50% ซึ่งอาจจะทำให้ตลาดเริ่มเห็นถึงความอ่อนแอของเศรษฐกิจสหรัฐทำให้ภาพของการลดดอกเบี้ยในเดือนกันยายนเริ่มชัดเจนขึ้นเรื่อย ๆ

Important Economic Data this week

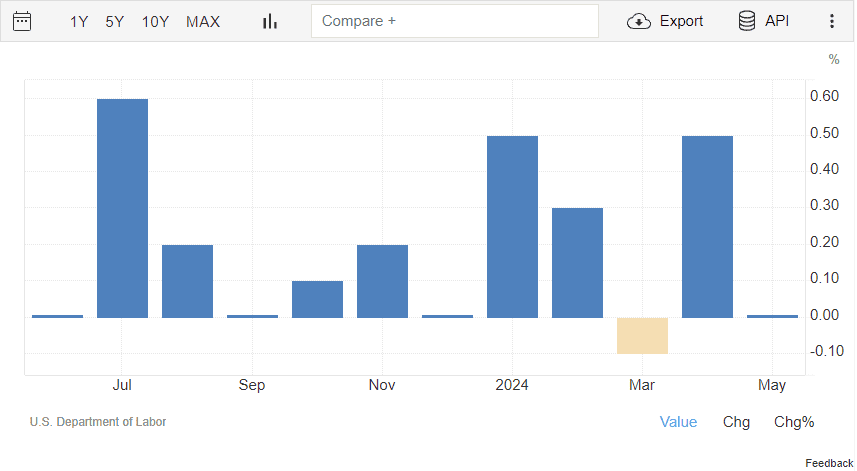

1. Core PPI หรือ Core Producer Price Index

Core PPI หรือ Core Producer Price Index คือ จะวัดค่าการเปลี่ยนแปลงในราคาขายสำหรับสินค้าและบริการต่าง ๆ ที่ผู้ผลิตได้ขายโดยที่ไม่รวมถึงสินค้าประเภทอาหารและพลังงาน ดัชนีราคาผู้ผลิตจะวัดค่าการเปลี่ยนแปลงในราคาจากมุมองของผู้ขาย เมื่อผู้ผลิตมีค่าใช้จ่ายเพิ่มขึ้นสำหรับการผลิตสินค้าและบริการนั้นก็น่าจะเป็นไปได้มากว่าผู้ผลิตจะให้ผู้บริโภคแบกรับต้นทุนที่เพิ่มขึ้นนั้นแทน ดังนั้นดัชนีราคาผู้ผลิตนี้จึงเชื่อว่าเป็นดัชนีสำคัญที่จะชี้วัดภาวะเงินเฟ้อของผู้บริโภค

คาดการณ์จาก Forexfactory : Core PPI m/m มีแนวโน้มที่จะเพิ่มขึ้นจาก 0.0% เป็น 0.1%

Source : https://tradingeconomics.com/united-states/core-producer-prices-mom

ส่งผลอย่างไรต่อตลาด

จากตัวเลขคาดการณ์ที่เพิ่มขึ้นแสดงถึงการที่ผู้ประกอบการนั้นได้มีผลตอบรอบจากการที่ FED จะคงดอกเบี้ยไว้ และคาดว่าจะลดอัตราดอกเบี้ยในเดือนกันยายน และลดเพียงครั้งเดียวในปี 2024 เพื่อที่จะช่วยให้อัตราเงินเฟ้อนั้นลดลง แต่กลับกันในด้านของ Core PPI ซึ่งเป็นหนึ่งตัวชี้วัดที่สามาถใช้ดูอัตราเงินเฟ้อได้ การที่ Core PPI เพิ่มขึ้นสามารถแปลความหมายได้ ผู้บริโภคมีความต้องการที่จะซื้อสินค้าสูงมาก จนทำให้ผู้ประกอบการต้องผลิตสินค้าเพิ่มขึ้น หรือเพิ่มราคาของสินค้าเพื่อที่จะให้สอดคล้องกับความต้องการ แต่อย่างไรก็ตาม การที่ Core PPI เพิ่มขึ้น สามารถตีความได้หมายได้อีกอย่างหนึ่ง คือ ต้นทุนการผลิตและแรงงานของผู้ประกอบการนั้นเพิ่มขึ้น โดยที่ผู้ประกอบการอาจเพิ่มราคาของสินค้าทำให้ผู้บริโภคนั้นต้องจ่ายเงินเพิ่มขึ้นนั้นเอง

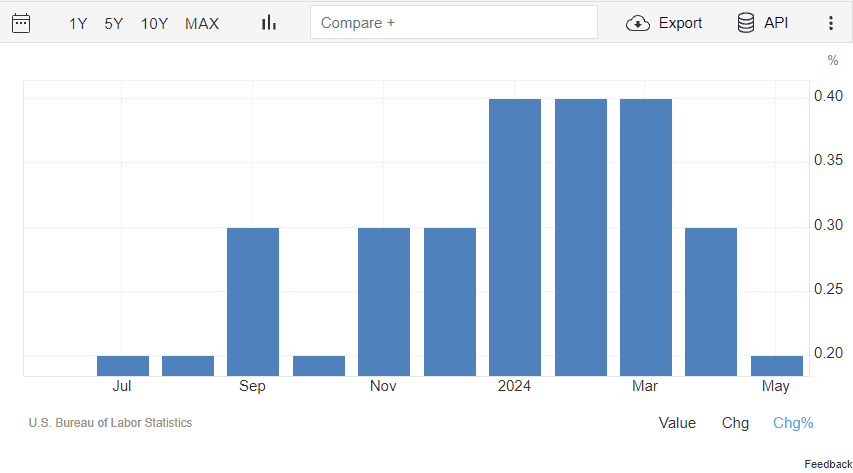

2. Core CPI or Core Consumer Price Index

ดัชนีราคาผู้บริโภคพื้นฐาน หรือ Core Consumer Price Index (CPI) จะวัดค่าการเปลี่ยนแปลงในราคาสินค้าและบริการต่าง ๆ โดยที่ไม่ได้รวมถึงสินค้าประเภทอาหารและพลังงาน ดัชนีราคาผู้บริโภคนี้จะวัดค่าการเปลี่ยนแปลงราคาจากมุมมองของผู้บริโภค ดัชนีนี้เป็นวิถีทางที่สำคัญที่จะวัดค่าการเปลี่ยนแปลงของแนวโน้มการจัดซื้อและภาวะเงินเฟ้อ

คาดการณ์จาก Forexfactory : Core CPI m/m มีแนวโน้มคงที่เท่าเดิมที่ 0.2%

Source : https://tradingeconomics.com/united-states/job-offers

ตีความอย่างไรต่อตลาด

การที่มีการคาดการณ์ว่า Core CPI นั้นจะคงที่ที่ 0.2% จะมีผลต่อตลาดในเรื่องของอัตราเงินเฟ้อ การคงที่ของ Core CPI สามารถแสดงให้เห็นที่การทรงตัวของเงินเฟ้อ และยังเป็นผลดีแก่ผู้บริโภคเนื่องจากกำลังซื้อของผู้บริโภคจะไม่ได้รับผลกระทบจากอัตราเงินเฟ้อมากนัก และการที่ FED ขึ้นและคงอัตราดอกเบี้ยไว้ในระดับ 5.50%-5.25% เพื่อต่อสู้กับอัตราเงินเฟ้อ และการที่ Core CPI คงที่นั้นก็เป็นอีกหนึ่งสัญญาณที่บ่งชี้ถึงนโยบายของ FED ที่ต่อสู้กับอัตราเงินเฟ้อนั้นได้มีผลกระทบในเชิงบวกให้เห็นแล้ว อย่างไรก็ตาม การที่มีการคาดการณ์ว่า Core CPI คงที่เพียงแค่ 1 เดือน นั้นไม่สามารถที่จะบอกข้อมูลในเชิงลึกได้

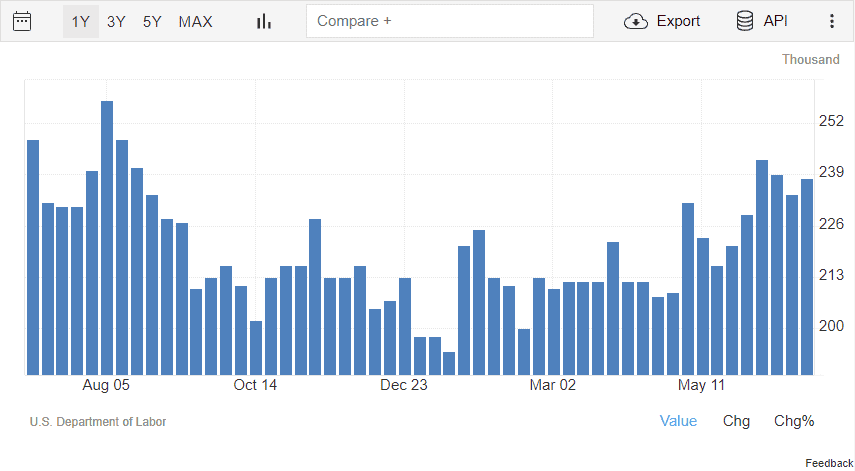

3. Initial Jobless Claims

Initial Jobless Claims คือจำนวนผู้ขอรับสวัสดิการการว่างงานรายสัปดาห์ ซึ่งเป็นตัวเลขที่สะท้อนค่าใช้จ่ายของรัฐได้ชัดกว่าอัตราการว่างงาน เพราะยิ่งตัวเลขนี้สูงขึ้นนั่นหมายความว่าค่าใช้จ่ายของภาครัฐ (Government Expenditure) ถูกใช้ไปในการช่วยเหลือกลุ่มคนว่างงานมากขึ้น เศรษฐกิจมีแนวโน้มที่จะหดตัว และยังแสดงให้เห็นถึงช่องว่างความเหลื่อมล้ำในประเทศอีกด้วย โดยตัวเลขนี้จะมีประกาศทุก ๆ วันพฤหัสบดี

คาดการณ์จาก Tradingeconomic : Initial Jobless Claims จะมีเพิ่มขึ้นจาก 238,000 เป็น 240,000

Source : https://tradingeconomics.com/united-states/jobless-claims

ตีความอย่างไรต่อตลาด

โดยหากอิงจากอัตราการว่างงานหรือ Unemployment Rate ที่เพิ่มสูงขึ้นพร้อมกับ Initial Jobless Claims นั้นมีโอกาสที่จะเพิ่มขึ้นไปพร้อมกัน หมายความว่าผู้บริโภคนั้นมีความต้องการในการใช้จ่ายลดลงหรือเท่าเดิมตามการคาดการณ์ของ Core CPI ทำให้ผู้ประกอบการนั้นไม่ได้มีกำไรเพิ่มขึ้น จึงมีความจำเป็นต้องควบคุมจำนวนของพนักงานไม่ให้มีเยอะเกินไป เพราะมิฉะนั้นจะทำให้บริษัทนั้นแบกรับการขาดทุนที่มากมาย การเรียกร้องค่าสินไหมหรือสวัสดิการทดแทนการว่างงานที่เพิ่มขึ้นรวมกันและอัตราการว่างงานบ่งชี้ว่าเศรษฐกิจอาจชะลอตัวลง สิ่งนี้น่าจะนำไปสู่อัตราเงินเฟ้อที่ลดลง

CRYPTOCURRENCY EVENT THIS WEEK

Credit from LayerGG

Key Event ที่น่าสนใจที่จะเกิดขึ้นในสัปดาห์และอาจจะทำให้เกิดความผันผวนกับสินทรัพย์ดิจิทัล

8 กรกฎาคม

$ETHFI – ปลดล็อกเหรียญมูลค่า $150 ล้าน

$ENS – ประกาศ rebran

9 กรกฎาคม

$XAI – ปลดล็อกเหรียญมูลค่า $85 ล้าน

11 กรกฎาคม

ประกาศค่า U.S. CPI

$OP – การอัปเกรด Fjord

12 กรกฎาคม

ประกาศค่า U.S. PPI

Weekly Crypto Must Watch

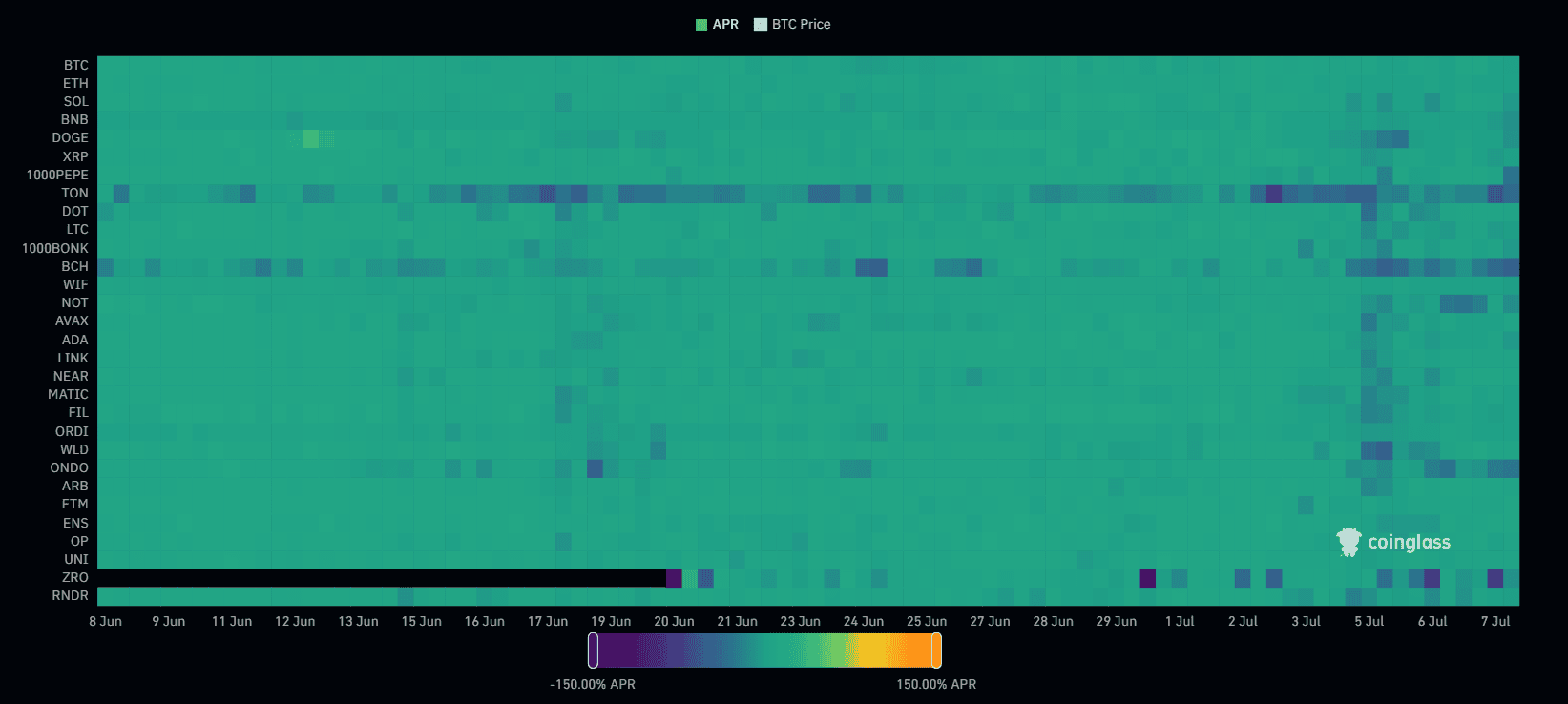

Source : https://www.coinglass.com/FundingRateHeatMap

ในส่วนของ Funding rate สำหรับอาทิตย์นี้ถือว่าอยู่ในระดับที่ต่ำ บางเหรียญถึงขั้นติดลบ แสดงถึงมุมมองต่อตลาดในเชิงลบ เนื่องจากมีการเปิดสถานะชอร์ตมากกว่าสถานะลอง หรือมีความคาดหวังที่ราคาจะตกลง ทั้งนี้ นักลงทุนควรจับตาดู Funding rate ที่หากติดลบมากจนเกินไป อาจทำให้เกิด Short squeeze ในระยะเวลาสั้น ๆ และเป็น bottom ของตลาดได้

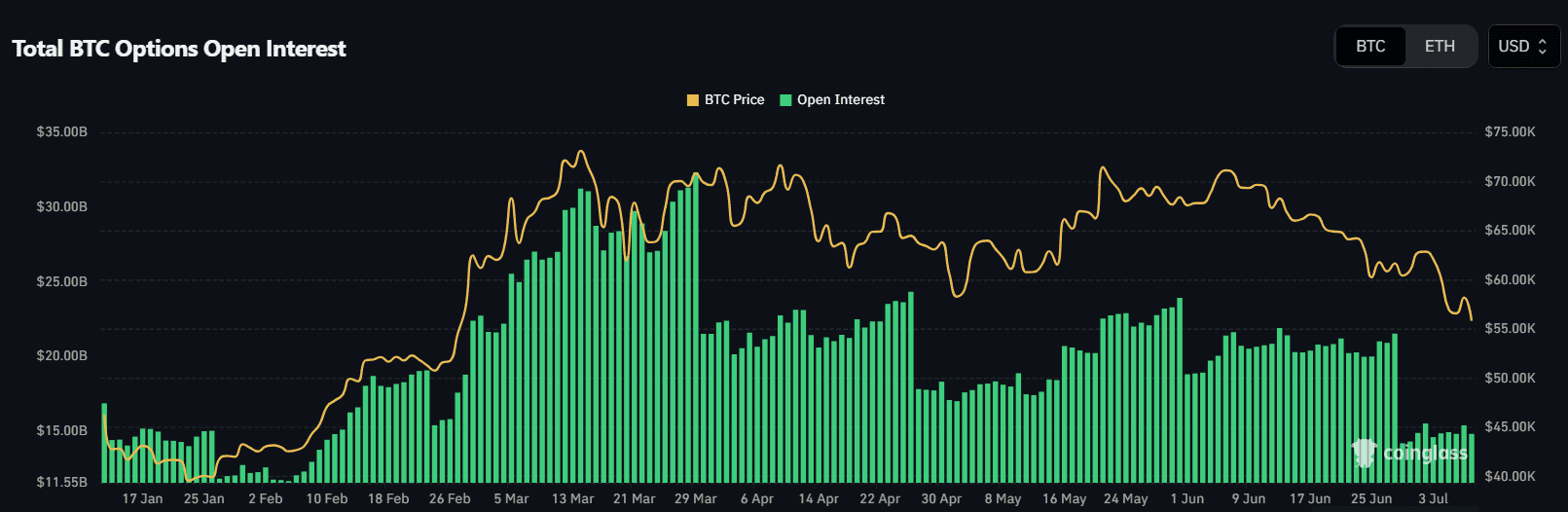

Source : https://www.coinglass.com/BitcoinOpenInterest

ในฝั่งของ Open Interest ปริมาณเงินมีแนวโน้มลดลงอย่างชัดเจน โดยเทียบเป็นจำนวนกว่า 50% ของสัปดาห์ที่ผ่านมา แสดงถึงความมั่นใจของนักลงทุนในตลาดคริปโตเคอร์เรนซีที่ลดลง ส่งผลถึงปริมาณการเปิดสถานะ Option ที่ลดลงอย่างมาก สามารถตีความได้ว่าโอกาสที่จะเกิดความผันผวนในระยะสั้นน้อยลง

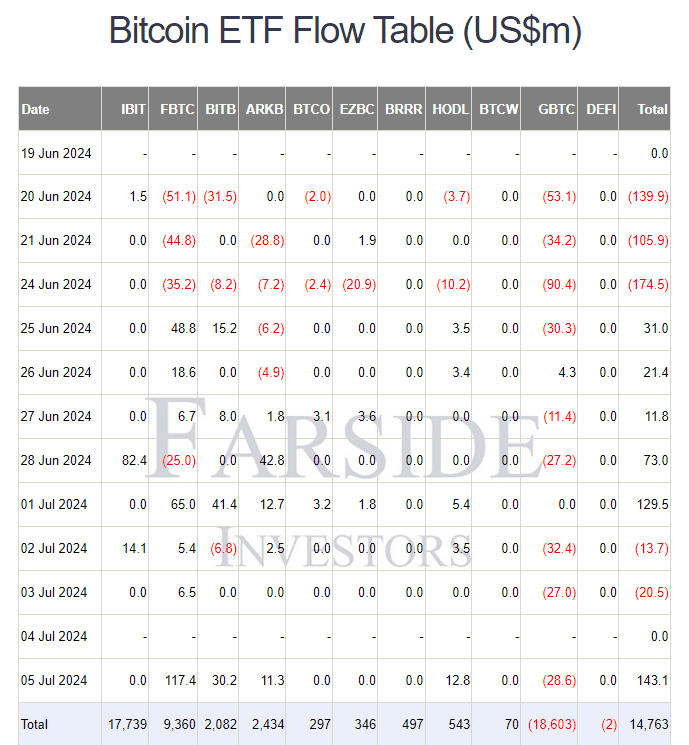

Source : https://farside.co.uk/?p=997

ในส่วนของ Bitcoin ETF Flow ในสัปดาห์ที่ผ่านมามีกระแสเงินไหลเข้าจาก Spot Bitcoin ETFs รวมเป็นจำนวนทั้งสิ้น 238.31 ล้านเหรียญ ซึ่งแรงซื้อส่วนใหญ่มาจาก FBTC ในขณะที่ GBTC ยังคงมีแรงเทขายอย่างต่อเนื่อง

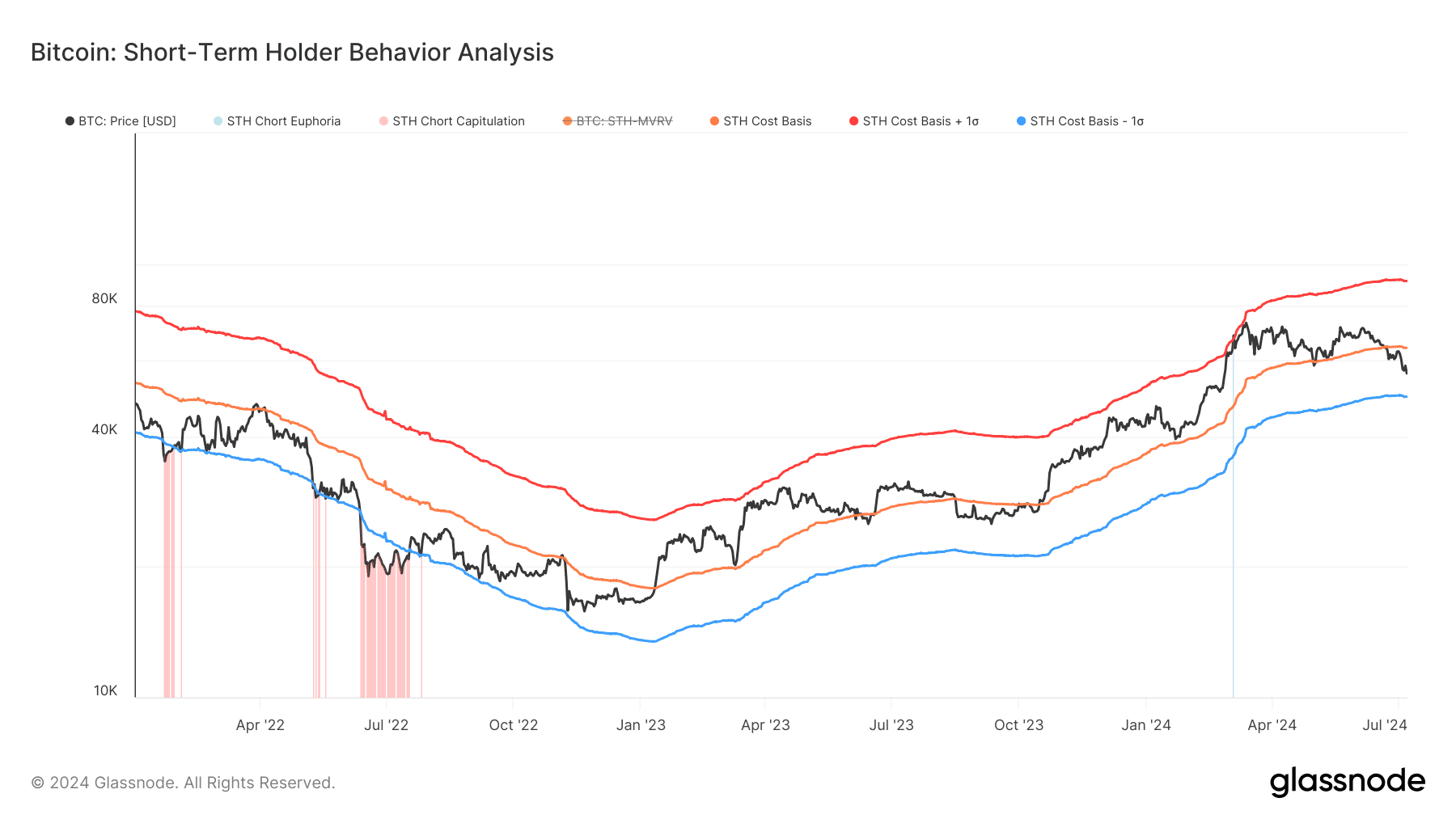

Short-Term Holders Analysis

ในสัปดาห์ที่ผ่านมา ราคา Bitcoin ตกลงมาอยู่ในระดับ $55,000 – $57,000 ซึ่งหากสังเกตจากค่า MVRV ของ Bitcoin จะพบได้ว่า นักลงทุนส่วนใหญ่มีกำไรเฉลี่ยอยู่ที่ประมาณ 2x หรือ 200% นั่นเอง แต่นักลงทุนระยะสั้นที่ถือเป็นระยะเวลาน้อยกว่า 3 เดือน กำลังขาดทุนอยู่ ซึ่งนักลงทุนกลุ่มนี้ เป็นกลุ่มที่อาจทำการเคลื่อนไหวและส่งผลกระทบต่อตลาดได้ หากราคาลงไปถึงจุดนึง แล้วนักลงทุนกลุ่มนี้ทนถือสถานะที่ขาดทุนไม่ได้ อาจจะทำให้เกิดแรงขายขึ้น

Source : https://studio.glassnode.com/workbench/5a405ce9-8ebb-441c-510b-c10b541753da?s=1641039103&u=1720310400&utmcampaign=woc272024&utmmedium=insightswoc&utmsource=gn_insights&zoom=

เมื่อพิจารณาช่วงราคาต้นทุนของนักลงทุนกลุ่มนี้ที่ $64,000 จะพบว่า ปัจจุบันนักลงทุนกลุ่มนี้กำลังขาดทุนอยู่ แต่จากสถิติที่ผ่านมา โอกาสที่ราคาจะตกลงต่ำกว่า ต้นทุน – 1 SD นั้น เป็นเรื่องที่ยากมาก มีเพียงแค่ 7% ของสถิติในอดีต ทำให้สามารถสังเกตเป็นแนวรับสำคัญได้ที่ประมาณ $50,000

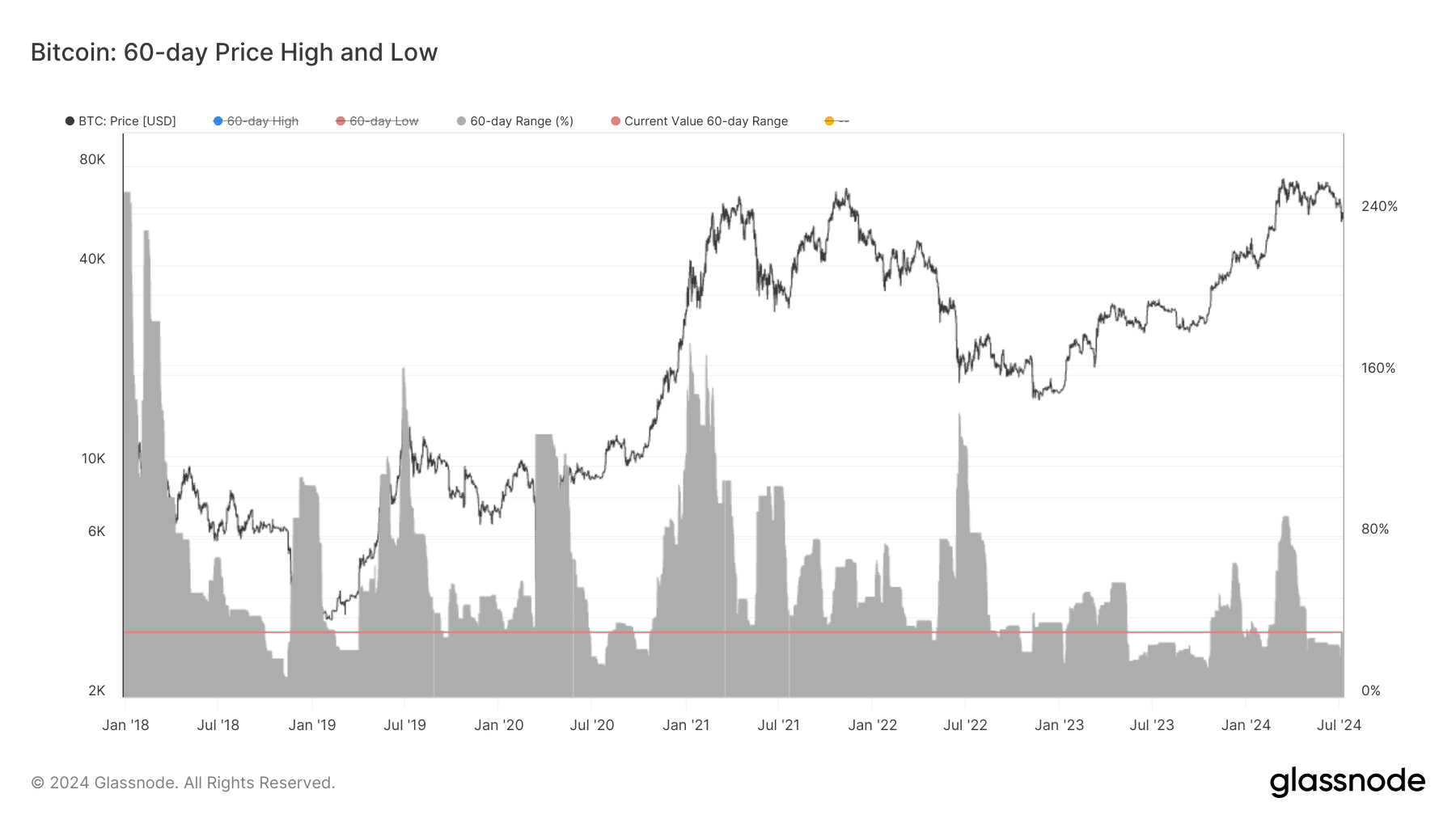

เครื่องมือที่วัดความผันผวนของตลาดตอนนี้ อย่างความต่างของจุดต่ำสุดและสูงสุดในช่วง 60 วัน บ่งบอกว่าตลาดมีความผันผวนค่อนข้างต่ำ ซึ่งสามารถตีความได้ว่า ตลาดเจอจุดสมดุล (Equilibrium) ของราคาแล้ว โดยส่วนใหญ่จะเกิดขึ้นหลังจากตลาดที่มีการย่อตัว และรอที่จะเกิดความเคลื่อนไหวอย่างรุนแรงในอนาคต

Source : https://studio.glassnode.com/workbench/889e4b21-9a11-4586-780b-a7e89f924e8c?s=1514425689&u=1720429200&utmcampaign=woc272024&utmmedium=insightswoc&utmsource=gn_insights&zoom=

WEEKLY TECHNICAL ANALYSIS

by Cryptomind Advisory

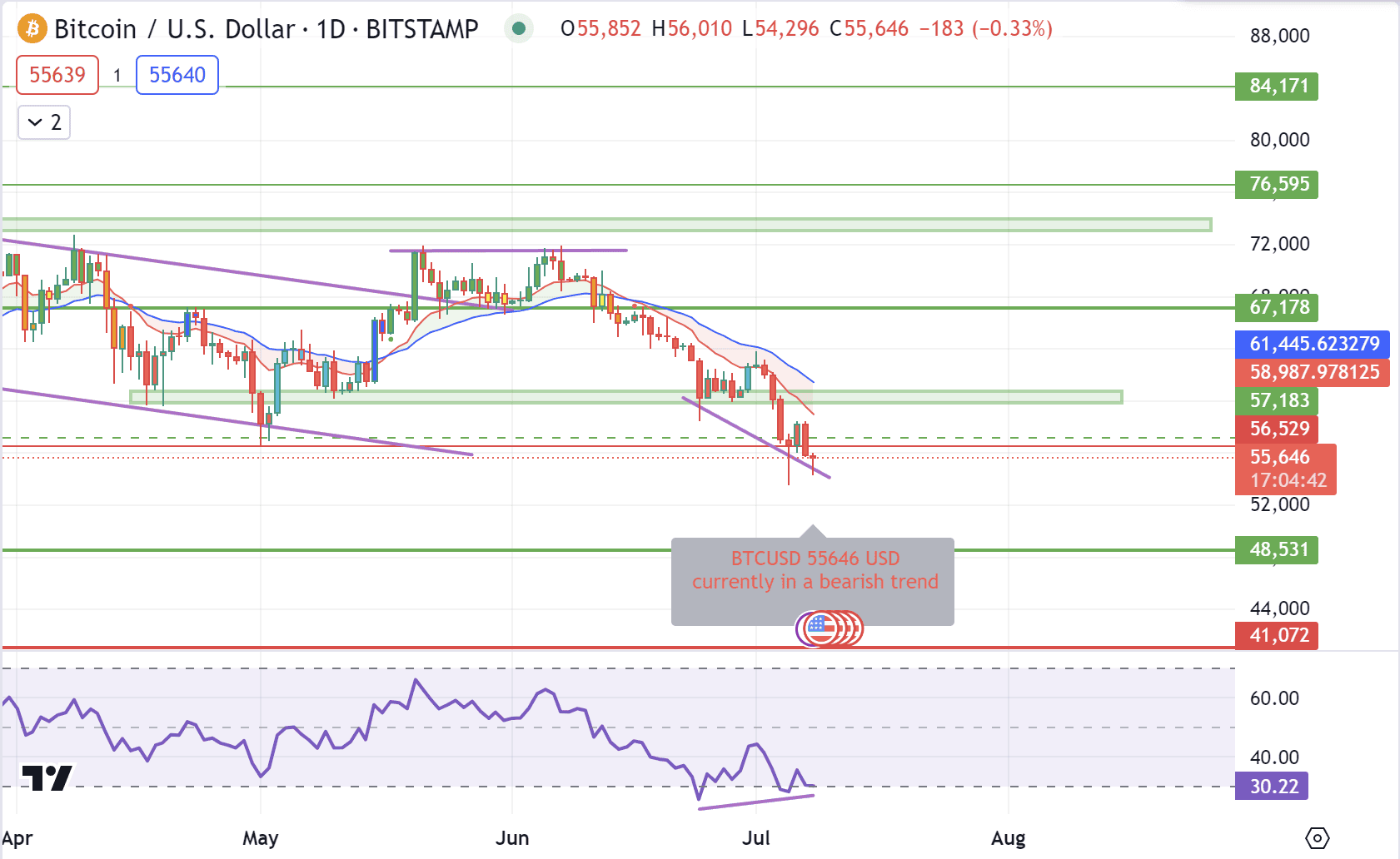

BTC/USDT

$BTC ได้หลุดแนวรับบริเวณ $60,000 ลงมาเป็น Momentum ที่ไม่ดีอย่างมากของราคา โดยถึงแม้ว่าตอนนี้ราคาจะอยู่บริเวณแนวรับ $56,000 และ RSI ได้มี Strong Bullish Divergence ให้เห็นแล้ว ด้วยการทำราคาลงที่รุนแรงอาจทำให้สัปดาห์ข้างหน้ามีโอกาสการทิ้งตัวของราคาลงต่อได้ โดยอีกแนวรับที่สำคัญคือบริเวณ $52,000 อย่างไรก็ตามหาก $BTC มีการ Rebound กลับขึ้นไปยืนเหนือ $56,000 ได้ก็อาจเกิดการกลับตัวขึ้นต่อได้ในสัปดาห์ข้างหน้าเช่นกัน

แนวต้าน: $61,000 | $67,000 | $73,000

แนวรับ: $56,500 | $52,500 | $48,000

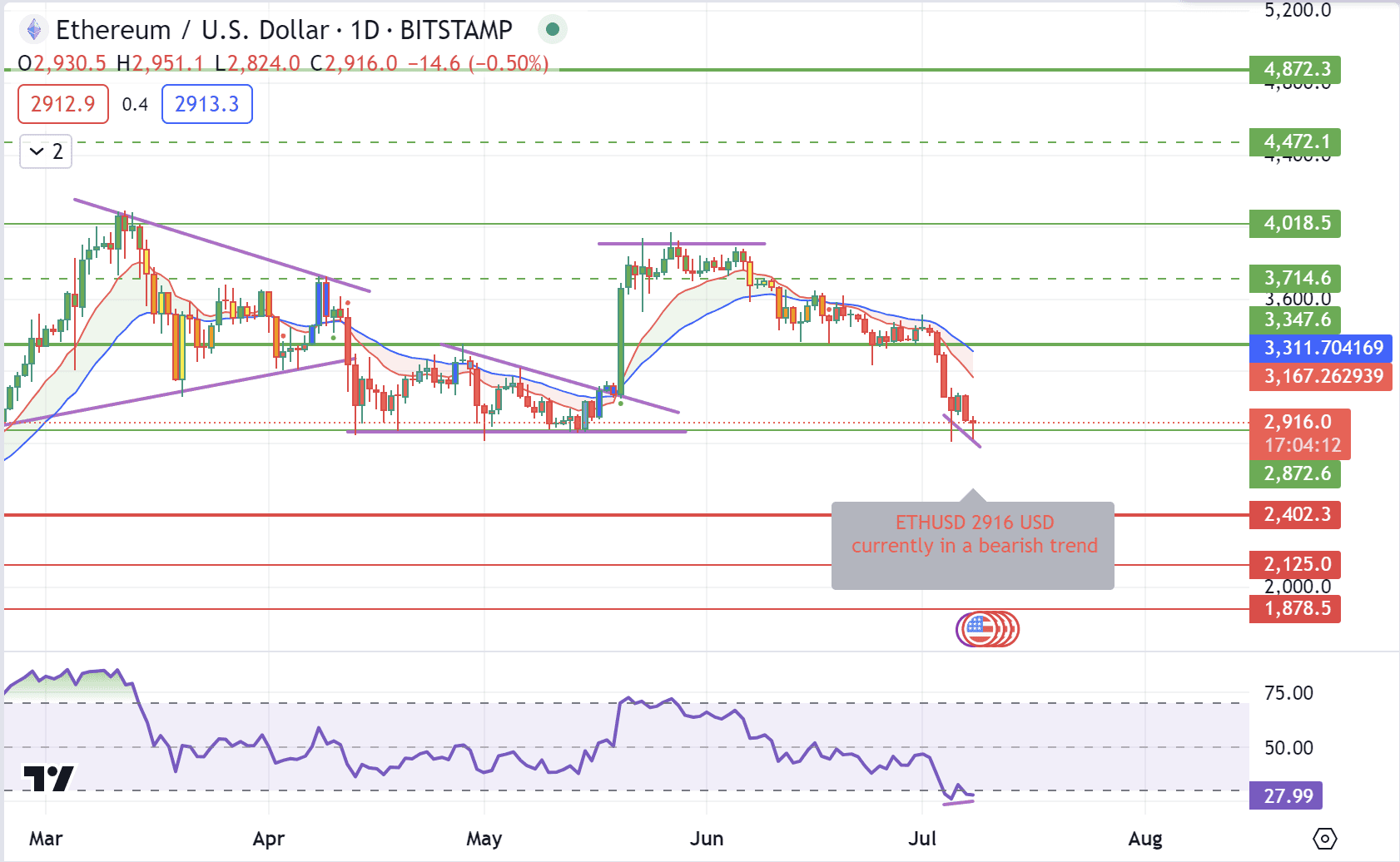

ETH/USDT

สำหรับ $ETH ได้มีการหลุดแนวรับสำคัญบริเวณ $3,350 ลงมาอยู่ที่แนวรับ $2,900 ซึ่งหากดูในส่วนของ RSI แล้วก็ได้มีการทำสัญญาณกลับตัว Strong Bullish Divergence แล้ว แต่จากราคาที่ลงรุนแรงก็มีโอกาสที่จะหลุดแนวรับดังกล่าวลงต่อได้ สำหรับในกรณีที่ราคาสามารถยืนอยู่บริเวณ $2,900 ต่อไปได้ในสัปดาห์ข้างหน้า ก็มีโอกาสที่ราคาจะกลับตัวเพื่อขึ้นได้ต่อไป

แนวต้าน: $3,350 | $3,700 | $4,020

แนวรับ: $2,870 | $2,400 | $2,125

ASSET ALLOCATION

by Cryptomind Advisory

“มีความเป็นไปได้” ของการลดดอกเบี้ยของ FED อาจจะเลื่อนออกไปถึงเดือนกันยายน และ Bitcoin Dominance ปรับตัวขึ้นสู่ระดับสูงมากกว่า 50% และการมาของ Ethereum spot ETF และมุมมองเชิงบวกมาก ๆ ต่อตลาดคริปโทในสหรัฐในเชิงการเมืองที่อาจจะเห็นภาพชัดเจนในไตรมาสที่ 4 และเมื่อพิจารณาตัวเลขเศรษฐกิจที่ผันผวนในสัปดาห์นี้ จึงแนะนำให้นักลงทุนถือสัดส่วนของ Bitcoin เอาไว้เพื่อลด Drawdown โดยรวมของพอร์ต และเพิ่มสัดส่วนของ Ethereum ในพอร์ตเพิ่มขึ้น บวกกับถือสัดส่วนของ Altcoins ที่มีพื้นฐานที่ดีรับสัญญาณของ Altcoins season และเก็บ Stablecoin ที่เป็น USD เพื่อใช้เป็นไม้สำรอง

BITCOIN 60%

SELECTIVE ALTCOINS (ETH, LAYER 2 ,LSD) 20%

STABLECOIN 20%

หมายเหตุ : บทวิเคราะห์นี้จัดทำขึ้นในทุกวันจันทร์ ดังนั้นบทความบางส่วนอาจจะมีความคลาดเคลื่อนของข้อมูลได้

Merkle Capital

ที่มา: https://merkle.capital/articles/Merkle-Weekly-Snapshot-8th-12th-July-2024

คำเตือน

สินทรัพย์ดิจิทัลมีความเสี่ยงสูง ท่านอาจสูญเสียเงินลงทุนได้ทั้งจำนวน โปรดศึกษาและลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้ | ผลตอบแทนของสินทรัพย์ดิจิทัลในอดีต มิได้เป็นสิ่งยืนยันถึงผลตอบแทนของสินทรัพย์ดิจิทัลในอนาคต | ข้อมูลดังกล่าวไม่ใช่ข้อเสนอการลงทุนหรือการจัดการใด ๆ ของการลงทุนในสินทรัพย์ดิจิทัล | เนื้อหาข้างต้นเป็นการรวบรวมเนื้อหาโดยใช้ข้อมูลในอดีตอาจมีการคลาดเคลื่อนได้ นักลงทุนควรศึกษาและทำความเข้าใจก่อนลงทุนในสินทรัพย์ดิจิทัล