หมายเหตุ: บทวิเคราะห์นี้จัดทำขึ้นในทุกวันจันทร์ ดังนั้นบทความบางส่วนอาจจะมีความคลาดเคลื่อนของข้อมูลได้

Key Takeaways

- FED Chair Powell Speaks วันที่ 15/7/2024 เวลา 23:00

- Retail Sales มีแนวโน้มที่จะคงที่เท่าเดิม

- Core Retail Sales มีแนวโน้มที่จะคงที่เท่าเดิม

- Initial Jobless Claims มีแนวโน้มที่จะเพิ่มขึ้นเล็กน้อย

WEEKLY TONE : MONITOR WEEK

แม้ในสัปดาห์ที่ 3 ของเดือนกรกฎาคม มีตัวเลขทางเศรษฐกิจออกมาไม่เยอะมาก แต่ก็มีการประกาศของ Core Retail Sales ซึ่งเป็นหนึ่งในตัวชี้วัดสำคัญในฝั่งของผู้บริโภคที่มีแนวโน้มว่าจะเท่าเดิม การเพิ่มขึ้นเล็กน้อยของ Initial Jobless Claims ไม่อาจส่งผลโดยตรงต่อการคำนวณการลดดอกเบี้ยของ FED ได้ แต่อย่างไรก็ตามในวันที่ 15/7/2024 เวลา 23:00 จะมีการแถลงการณ์ที่สำคัญของ Powell หรือประธานธนาคารกลางสหรัฐฯ ซึ่งเป็นสิ่งที่น่าติดตามมาก ทิศทางของ Bitcoin ขยับตัวดีขึ้นตอบรับกับ Sentiment เชิงบวกต่อคะแนนเสียงของ Trump ทำให้ช่วง Q4 ภาพของตลาดโดยรวมมีโอกาสทำให้ Bitcoin ได้ทำ All time high ใหม่อีกครั้งหนึ่งในปีนี้

Important Economic Data this week

1. FED Chair Powell Speaks

คือการกล่าวสุนทรพจน์ของประธานธนาคารกลางสหัรฐซึ่งคือ Powell นักลงทุนจากทั่วทุกมุมโลกก็ต่างจับตามองสุนทรพจ์ของ Powell อย่างใกล้ชิด เนื่องจากการพูดของ Powell นั้นมีอิทธิผลต่อโลกการลงทุนอย่างสูง

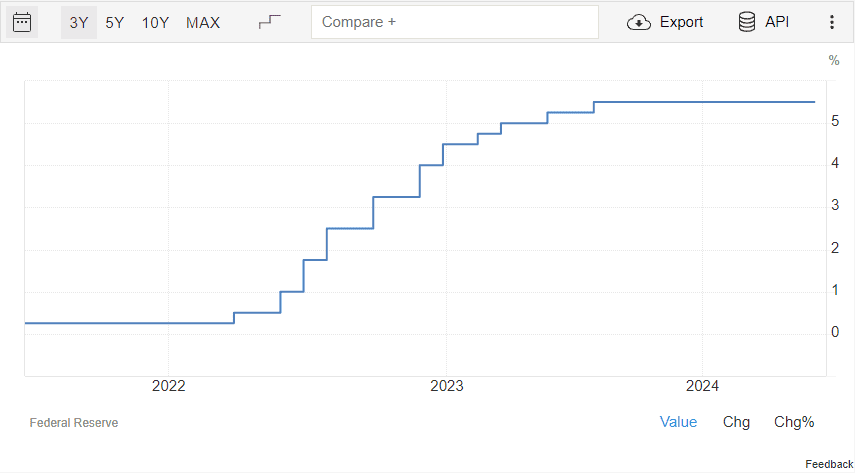

Source : https://tradingeconomics.com/united-states/interest-rate

การคาดการณ์

ธนาคารกลางสหรัฐคงอัตราดอกเบี้ยทรงตัวที่ 5.25%-5.50% สำหรับการประชุมครั้งที่ 7 ติดต่อกันในเดือนมิถุนายน 2567 ซึ่งสอดคล้องกับการคาดการณ์ FED ไม่คาดหวังถึงการลดอัตราดอกเบี้ยจะเหมาะสมจนกว่าพวกเขาจะมั่นใจมากขึ้นว่าอัตราเงินเฟ้อกำลังลดลงอย่างมีนัยสำคัญที่ 2% ในขณะเดียวกัน FED Dot Plot แสดงให้เห็นว่าการปรับลดอัตราดอกเบี้ยเพียงครั้งเดียวในปีนี้และสี่ครั้งในปี 2025 ย้อนกลับไปในเดือนมีนาคม Fed เห็นการปรับลดอัตราดอกเบี้ยสามครั้งในปี 2024 ทำให้ตลาดการลงทุนนั้นผันผวนเป็นอย่างมาก แต่คาดว่าจะมีการลดดอกเบี้ยในเดือนกันยายน 2024 ทำให้จะมีการลงทุนที่มากขึ้นในเดือนหน้าอย่างเห็นได้ชัด

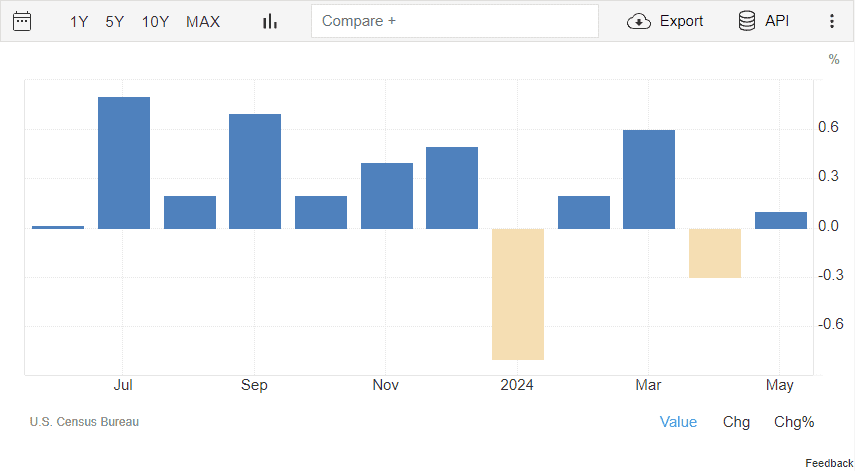

2. Core Retail Sales

Core Retail Sales เป็นดัชนีที่สำคัญมากที่สุดที่บ่งชี้ถึงการใช้จ่ายของผู้บริโภค คือ เป็นมูลค่ายอดขายสินค้าหรือบริการให้กับผู้บริโภคโดยตรง ผู้บริโภคจะนำสินค้าเหล่านี้ไปอุปโภคบริโภคโดยตรง ไม่ได้นำไปขายต่อเพื่อทำกำไร เป็นการวัดค่าการเปลี่ยนแปลงในมูลค่ายอดขายทั้งหมดในระดับการค้าปลีก Core Retail Sales นั้นจะต่างกับ Retail Sales ปกติตรงที่จะไม่มีการรวมการขายรถยนต์และน้ำมัน

คาดการณ์จาก Tradingeconomic : Core Retail Sales มีแนวโน้มที่จะคงที่เท่าเดิมที่ 0.1%

Source : https://tradingeconomics.com/united-states/retail-sales-ex-gas-and-autos-mom

ตีความอย่างไรต่อตลาด

การคาดการณ์ความคงที่ของ Core Retail Sales ที่ 0.1% ในภาวะอัตราดอกเบี้ยที่สูงแสดงให้เห็นถึงความยืดหยุ่นของสภาพเศรษฐกิจในช่วงนี้ และการคงที่ของ Core Retail Sales ก็เป็นอีกหนึ่งสัญญาณที่แสดงถึงการใช้จ่ายอย่างคงที่ของคนในประเทศสหัรฐฯ ซึ่งเป็นตัวชี้วัดที่จะช่วยให้ FED มีสิทธิ์ที่จะลดอัตราดอกเบี้ยลงในเดือนกันยายนก็เป็นได้

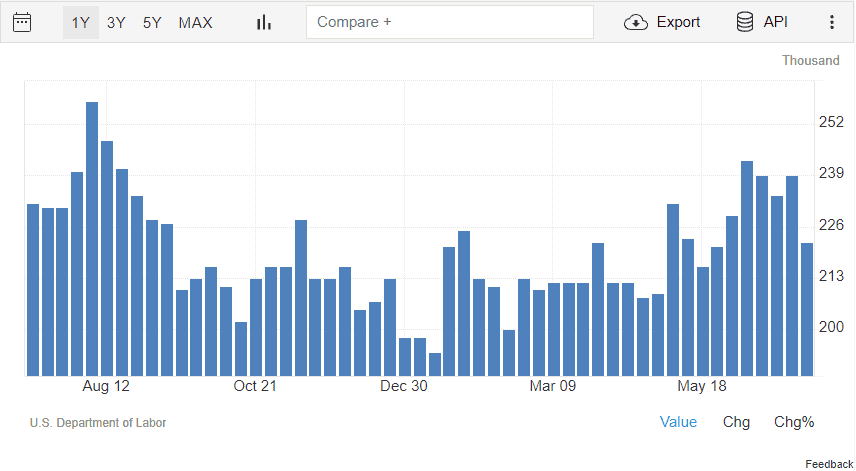

3. Initial Jobless Claims

Initial Jobless Claims คือจำนวนผู้ขอรับสวัสดิการการว่างงานรายสัปดาห์ ซึ่งเป็นตัวเลขที่สะท้อนค่าใช้จ่ายของรัฐได้ชัดกว่าอัตราการว่างงาน เพราะยิ่งตัวเลขนี้สูงขึ้นนั่นหมายความว่าค่าใช้จ่ายของภาครัฐ (Government Expenditure) ถูกใช้ไปในการช่วยเหลือกลุ่มคนว่างงานมากขึ้น เศรษฐกิจมีแนวโน้มที่จะหดตัว และยังแสดงให้เห็นถึงช่องว่างความเหลื่อมล้ำในประเทศอีกด้วย โดยตัวเลขนี้จะมีประกาศทุก ๆ วันพฤหัส

คาดการณ์จาก Tradingeconomic : Initial Jobless Claims จะมีเพิ่มขึ้นจาก 222,000 คน เป็น 225,000 คน

Source : https://tradingeconomics.com/united-states/jobless-claims

ตีความอย่างไรต่อตลาด

โดยหากอิงจากอัตราการว่างงานหรือ Unemployment Rate ที่เพิ่มสูงขึ้นพร้อมกับ Initial Jobless Claims นั้นมีโอกาสที่จะเพิ่มขึ้นไปพร้อมกัน หมายความว่าผู้บริโภคนั้นมีความต้องการในการใช้เท่าเดิมตามการคาดการณ์ของ Core Retail Sales และด้วยการเพิ่มขึ้นของ Initial Jobless Claims หมายความว่ามีผู้ที่ยื่นขอสวัสดิการการว่างงานจากรัฐบาลมากเพิ่มขึ้น โดยปกติแล้วการเพิ่มขึ้นอย่างเล็กน้อยของ Initial Jobless Claims คงไม่มีการส่งผลโดยตรงกับ FED ในการลดอัตราดอกเบี้ย แต่ถ้าหากคำนวณกับองค์ประกอบอื่น ๆ แล้วก็อาจมีความสำคัญในการลดดอกเบี้ยได้เช่นเดียวกัน

CRYPTOCURRENCY EVENT THIS WEEK

Credit from LayerGG

Key Event ที่น่าสนใจที่จะเกิดขึ้นในสัปดาห์และอาจจะทำให้เกิดความผันผวนกับสินทรัพย์ดิจิทัล

15 กรกฎาคม

- $STX – อัปเกรด Nakamoto

- $STRK – ปลดล็อก $40M

16 กรกฎาคม

- $AGI – เปิดตัว Lucy Beta บน PancakeSwap

- $ARB – ปลดล็อก $70M

- $UNI – ปลดล็อก $80M

19 กรกฎาคม

- $RAI, $COVAL, $wAMPL – เพิกถอนจาก Coinbase

- $ASI – การรวมตัว Phase 2 ของ $FET, $OCEAN, $AGIX

- $LDO – เปิดตัว Testnet ของ Community Staking Module

Weekly Crypto Must Watch

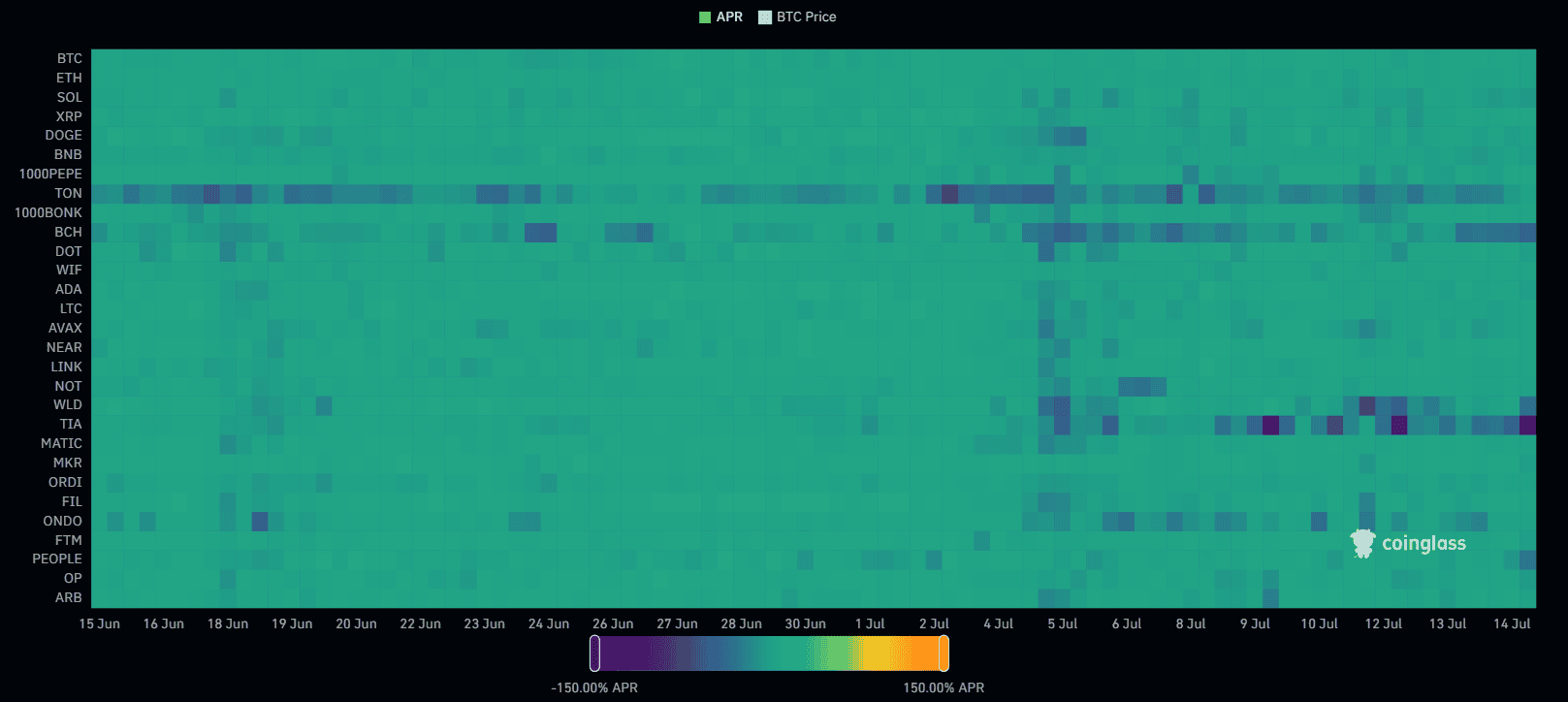

Source : https://www.coinglass.com/FundingRateHeatMap

ในส่วนของ Funding rate สำหรับอาทิตย์นี้มีการปรับตัวขึ้นเพียงเล็กน้อย แต่ภาพรวมยังคงถือว่าต่ำ ซึ่งแสดงถึงมุมมองของตลาดในเชิงบวกขึ้นเล็กน้อยในระยะสั้น แต่โดยรวมสภาพตลาดยังคงแย่กว่าช่วงไตรมาส 1

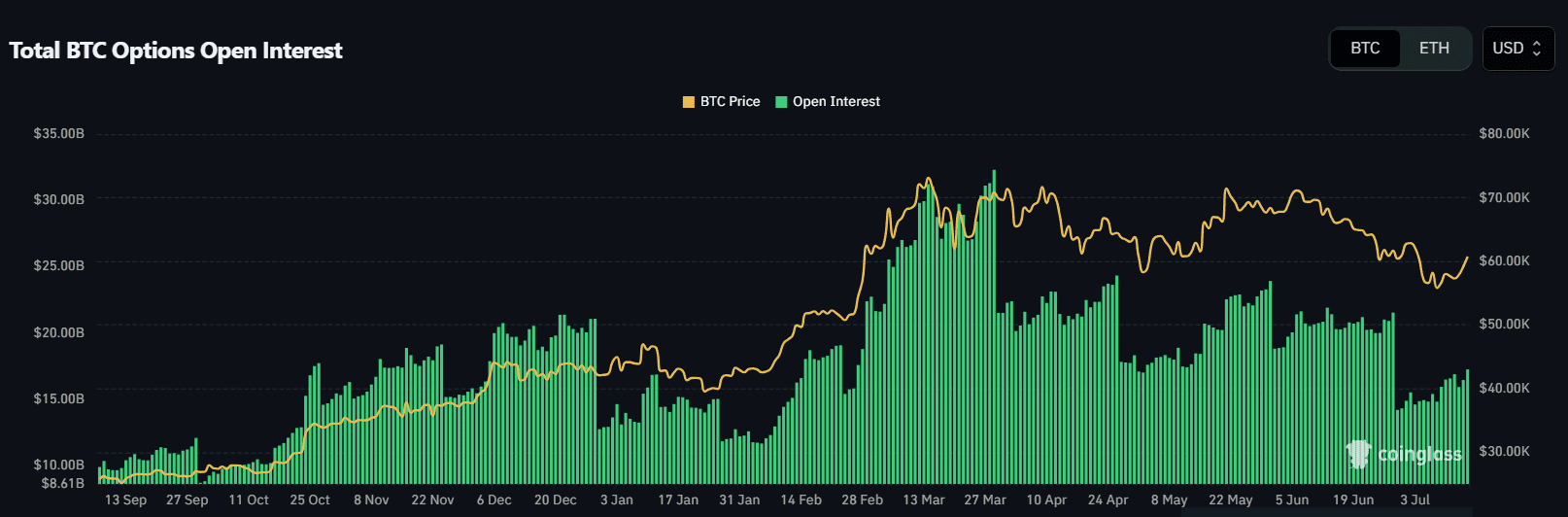

Source : https://www.coinglass.com/BitcoinOpenInterest

ในฝั่งของ Open Interest ปริมาณเงินมีแนวโน้มเพิ่มขึ้นจากสัปดาห์ที่แล้วเพียงเล็กน้อย อย่างไรก็ตาม ยังมีปริมาณเงินที่น้อยกว่าช่วงพีคในไตรมาส 1 กว่า 30% แสดงถึงสภาพตลาดที่มีการลดความเสี่ยงและแรงเก็งกำไรที่ลดลงของนักลงทุน

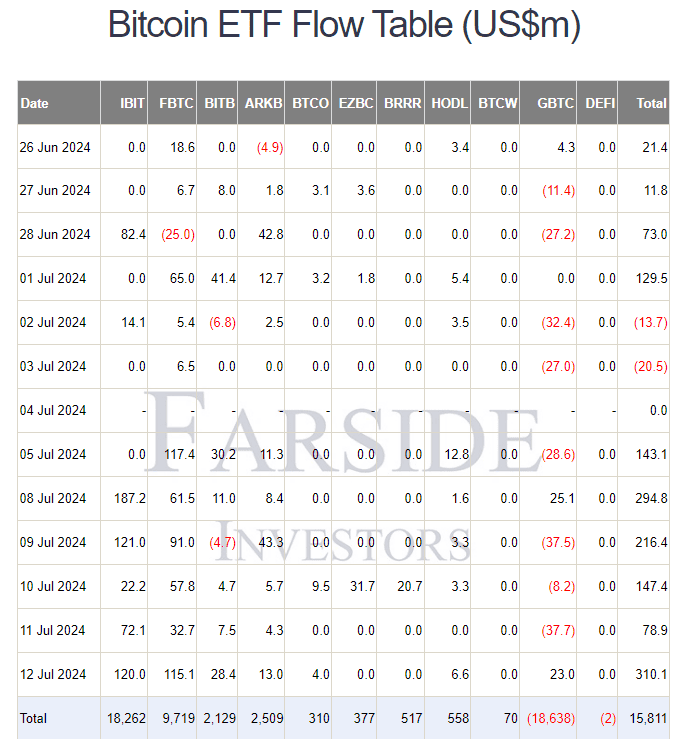

Source : https://farside.co.uk/?p=997

ในส่วนของ Bitcoin ETF Flow ในสัปดาห์ที่ผ่านมามีกระแสเงินไหลเข้าจาก Spot Bitcoin ETFs รวมเป็นจำนวนทั้งสิ้น 1,047.6 ล้านเหรียญ ซึ่งแรงซื้อส่วนใหญ่มาจาก IBIT และ FBTC ในขณะที่ GBTC ยังคงมีแรงเทขายอย่างต่อเนื่อง อย่างไรก็ตาม นับว่ามีแรงซื้อสุทธิค่อนข้างเยอะ เป็นสัญญาณที่นักลงทุนสถาบันมองว่าราคา bitcoin ต่ำเกินไปและได้ทำการเข้าสะสม อาจนำไปสู่การเจอ Local bottom หรือจุดกลับตัวแล้ว

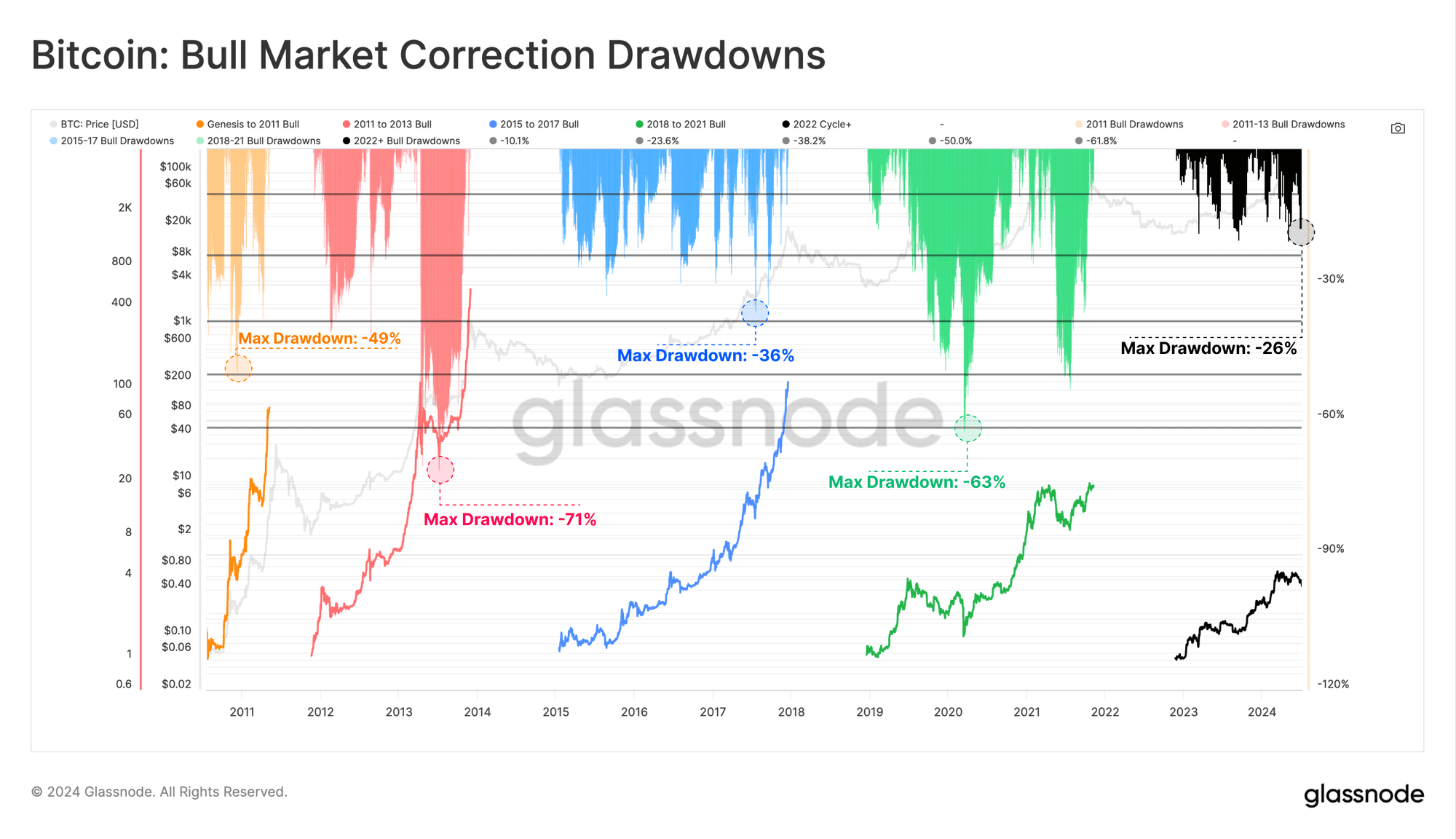

Surviving Bull Drawdowns

จากปัจจัยลบบวกกับแรงขายของนักลงทุนหลายกลุ่ม ไม่ว่าจะเป็นรัฐบาลเยอรมัน นักขุด หรือแรงขายจากข่าวของ Mt.Gox ได้ทำให้ราคาของ bitcoin ร่วงลงมาต่ำสุดถึง $53,000-$54,000 ในสัปดาห์ที่ผ่านมา ซึ่งนับว่าเป็น Drawdown ถึง -26% และมากที่สุดใน cycle นี้

Source : https://insights.glassnode.com/the-week-onchain-week-28-2024/

อย่างไรก็ตาม ข้อมูลในอดีตแสดงให้เห็นว่า Drawdown ที่ -26% ในครั้งนี้ ยังถือว่าน้อย หากเทียบกับ cycle ก่อนหน้า ซึ่งเหตุผลอาจจะมาจากการที่นักลงทุนสถาบันเข้ามาลงทุนมากขึ้น ทำให้ตลาดคริปโตเคอร์เรนซีมีความ Mature หรือผันผวนน้อยลง

Source : https://www.lookintobitcoin.com/charts/bitcoin-fear-and-greed-index/

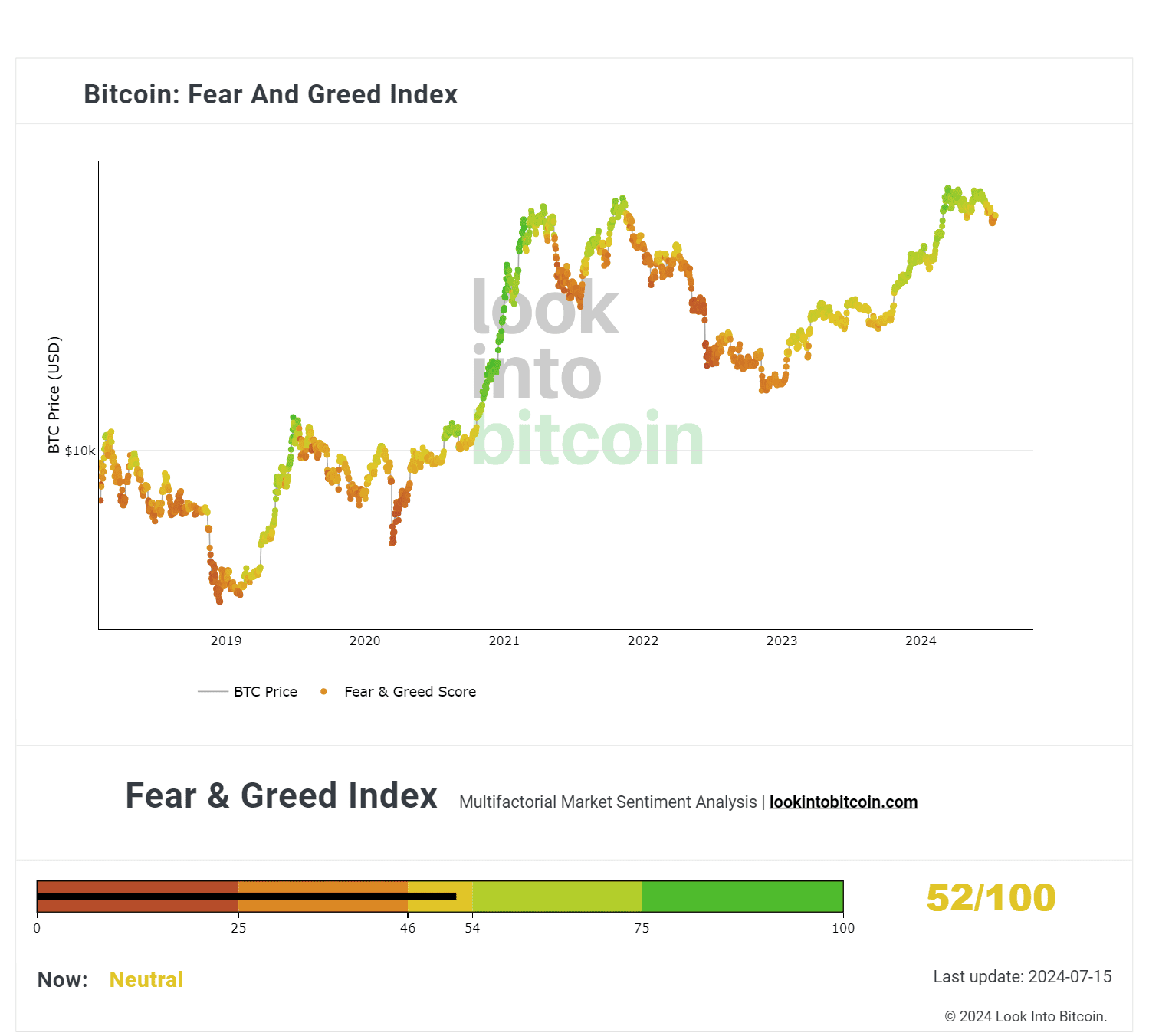

หากสังเกตจาก Fear and Greed Index ของช่วงที่ตลาดตกลงไปในสัปดาห์ก่อน จะมีช่วงที่ตลาดอยู่ในระดับ Extreme Fear หรือกลัวมาก ซึ่งครั้งล่าสุดที่ตลาดมี sentiment แบบนี้ คือ การล่มสลายของ FTX ในปี 2022 และจากการ Research จะพบว่า ในแต่ละ cycle จะมีโอกาสในการเกิด Extreme Fear ประมาณ 2 ครั้งเท่านั้น และเป็นจุดที่ดีในการเข้าสะสมสำหรับ Bull run ในระยะยาว

WEEKLY TECHNICAL ANALYSIS

by Cryptomind Advisory

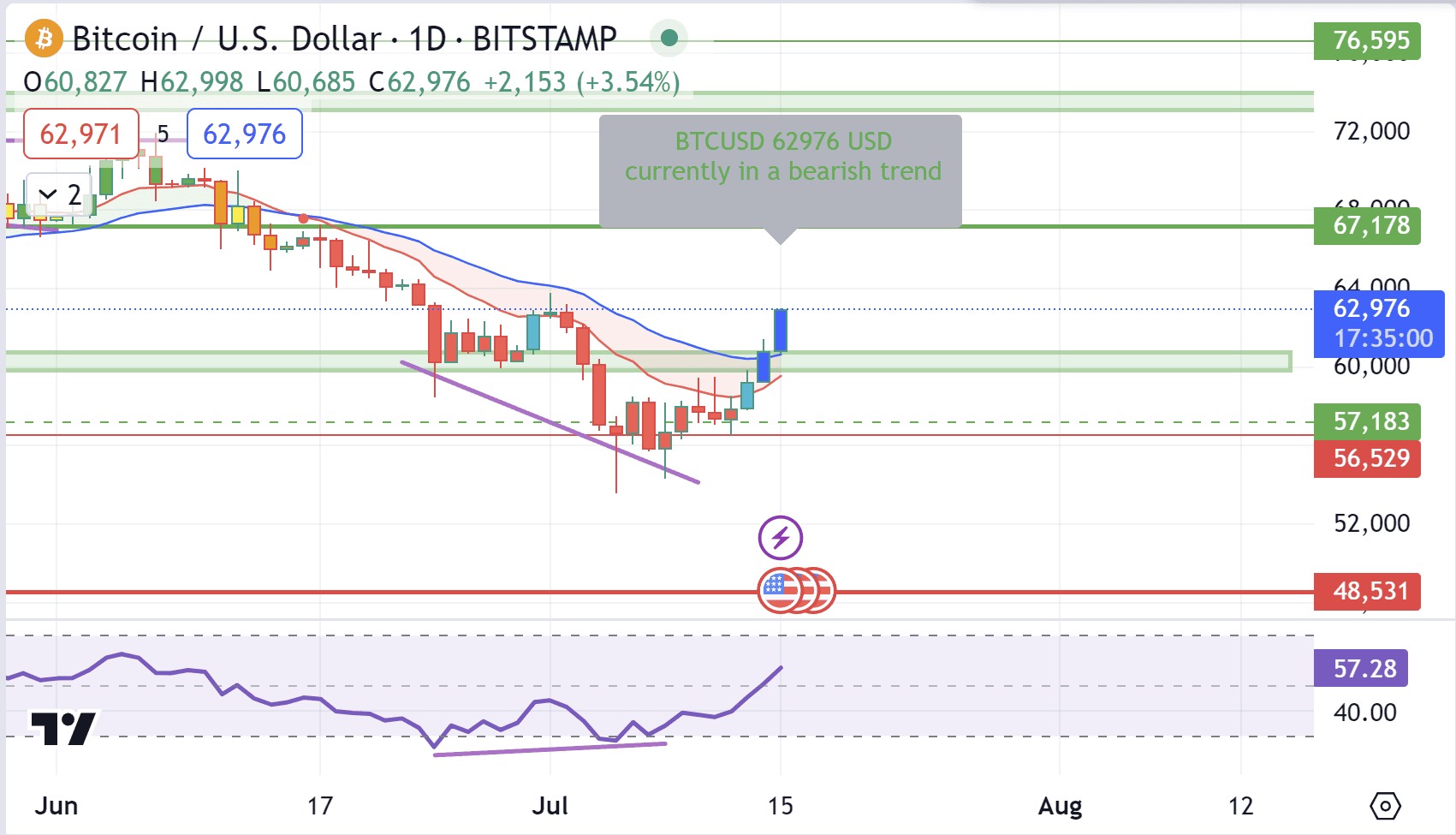

BTC/USDT

หลังจากมี Bullish Divergence แล้ว $BTC ก็ติดแนวรับบริเวณ $56,000 ในสัปดาห์ข้างหน้าหากราคายืนราคาอยู่เหนือบริเวณ $60,000 – $61,000 ได้หรือมีการทำ Higher Low แล้วก็มีโอกาสที่ราคาจะขึ้นไปต่อได้ อย่างไรก็ตามหากราคานั้นถูกไม่สามารถยืนอยู่บริเวณดังกล่าวได้ ราคาก็อาจจะเคลื่อนที่ Sideway ไปก่อนในช่วงสัปดาห์ข้างหน้านี้

แนวต้าน: $67,000 | $73,000 | $76,500

แนวรับ: $61,000 | $56,500 | $52,000

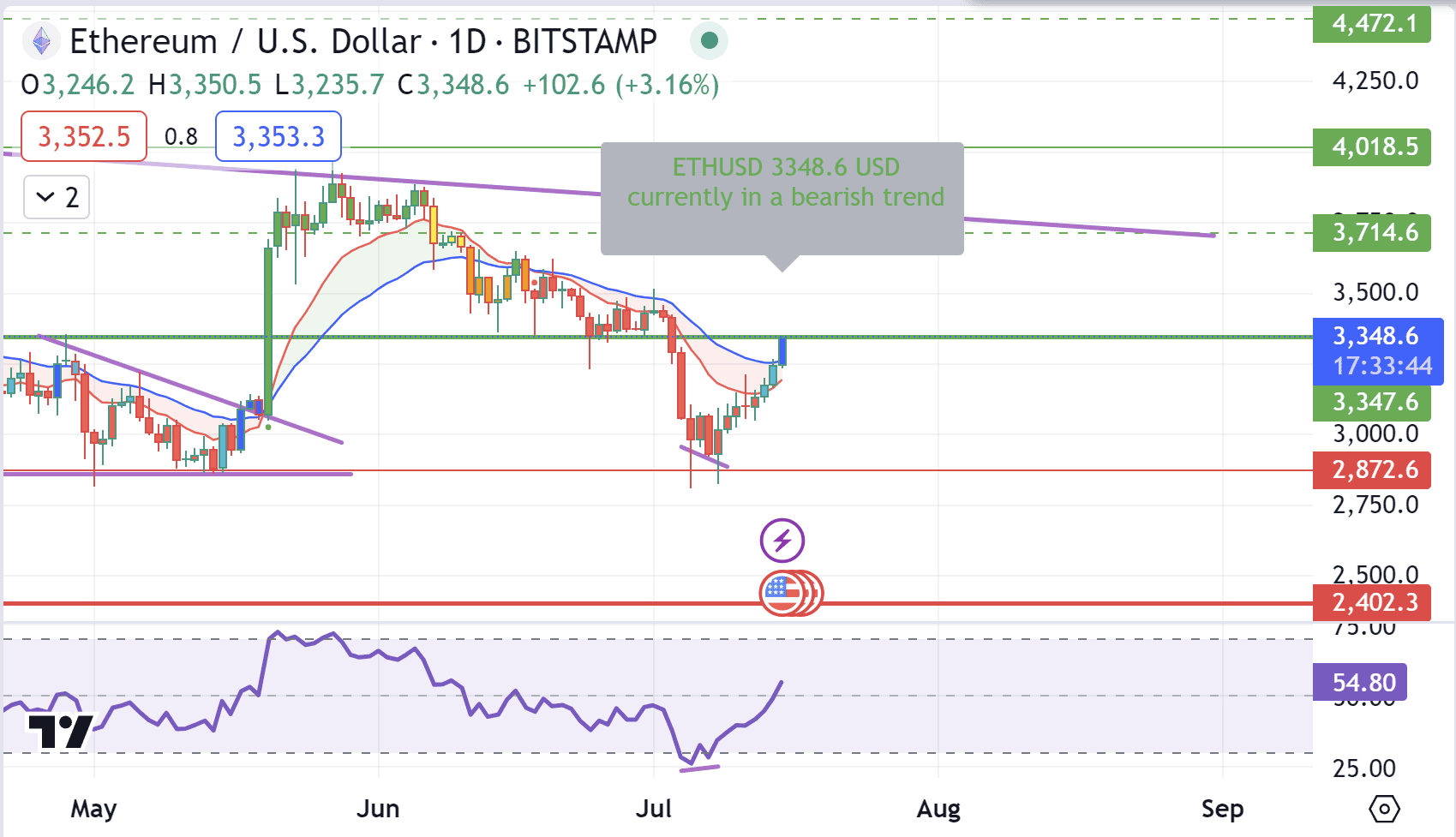

ETH/USDT

$ETH นั้นมีการทำราคากลับขึ้นมาอย่างต่อเนื่องหลังจากลงไปชนแนวรับ $2,870 และทำ Bullish Divergence ใน RSI โดยในช่วงสัปดาห์ข้างหน้านี้ราคาก็มีแนวโน้มที่จะขึ้นต่อ โดยแนวต้านที่น่าจับตามองนั้นอยู่ที่บริเวณ $3,350 หากสามารถยืนราคาได้ ก็มีโอกาสทำราคาขึ้นไปยังแนวต้านถัดๆ ไปได้ แต่หากไม่สามารถขึ้นผ่านแนวต้านแรกได้ ก็มีโอกาสที่จะ Sideway ในกรอบราคา $2,900 – $3,300 ไปก่อนในช่วงสัปดาห์ข้างหน้านี้

แนวต้าน: $3,350 | $3,700 | $4,020

แนวรับ: $2,870 | $2,400 | $2,125

ASSET ALLOCATION

by Cryptomind Advisory

“มีความเป็นไปได้สูง” ของการลดดอกเบี้ยของ FED จะมาถึงในเดือนกันยายน และ Bitcoin Dominance ปรับตัวขึ้นสู่ระดับสูงมากกว่า 50% และการมาของ Ethereum spot ETF และมุมมองเชิงบวกมาก ๆ ต่อตลาดคริปโทในสหรัฐในเชิงการเมืองที่อาจจะเห็นภาพชัดเจนในไตรมาสที่ 4 และเมื่อพิจารณาตัวเลขเศรษฐกิจที่ผันผวนในสัปดาห์นี้ จึงแนะนำให้นักลงทุนถือสัดส่วนของ Bitcoin เอาไว้เพื่อลด Drawdown โดยรวมของพอร์ต และเพิ่มสัดส่วนของ Ethereum ในพอร์ตเพิ่มขึ้น บวกกับถือสัดส่วนของ Altcoins ที่มีพื้นฐานที่ดีรับสัญญาณของ Altcoins season และเก็บ Stablecoin ที่เป็น USD เพื่อใช้เป็นไม้สำรอง

BITCOIN 40%

SELECTIVE ALTCOINS (ETH, LAYER 2 ,LSD) 40%

STABLECOIN 20%

Merkle Capital

ที่มา: https://merkle.capital/articles/Merkle-Weekly-Snapshot-15th-19th-July-2024

คำเตือน

สินทรัพย์ดิจิทัลมีความเสี่ยงสูง ท่านอาจสูญเสียเงินลงทุนได้ทั้งจำนวน โปรดศึกษาและลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้ | ผลตอบแทนของสินทรัพย์ดิจิทัลในอดีต มิได้เป็นสิ่งยืนยันถึงผลตอบแทนของสินทรัพย์ดิจิทัลในอนาคต | ข้อมูลดังกล่าวไม่ใช่ข้อเสนอการลงทุนหรือการจัดการใด ๆ ของการลงทุนในสินทรัพย์ดิจิทัล | เนื้อหาข้างต้นเป็นการรวบรวมเนื้อหาโดยใช้ข้อมูลในอดีตอาจมีการคลาดเคลื่อนได้ นักลงทุนควรศึกษาและทำความเข้าใจก่อนลงทุนในสินทรัพย์ดิจิทัล