Key Takeaways

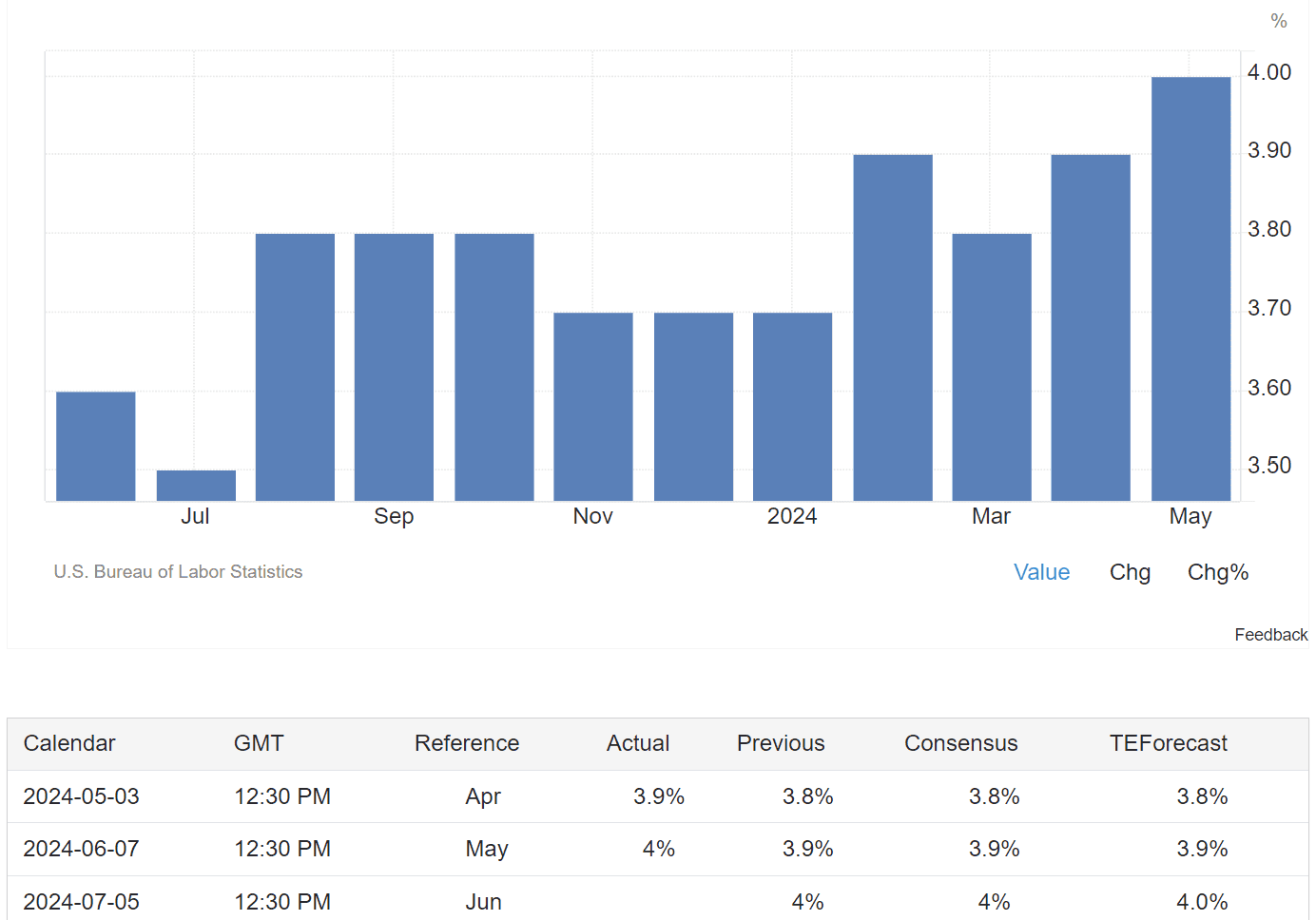

- Unemployment rate มีแนวโน้มที่จะทรงตัวอยู่ที่ 4.0% จากเดือนก่อนหน้า

- Job Openings มีแนวโน้มลดลงจากเดือนที่ผ่านมา 200,000 ตำแหน่ง และ Nonfarm Payrolls ลดลง 80,000 ตำแหน่ง

- Average Hourly Earning MoM มีแนวโน้มที่จะเพิ่มขึ้นในอัตราที่ช้าลงจาก 0.4% เป็น 0.3%

- FOMC meeting Minute

- Federal Reserve Chair Jerome Powell Speech ในงาน European Central Bank Forum

WEEKLY TONE : MONITOR WEEK

ในสัปดาห์แรกของไตรมาสที่ 3 ตัวเลขเศรษฐกิจของฝั่งสหรัฐที่ประกาศในสัปดาห์นี้ที่สำคัญจะอยู่ในหมวดของการจ้างงาน ได้แก่ Unemployment rate ที่มีแนวโน้มไม่ลดลงจากตัวเลขเงินเฟ้อที่ปรับลดลงและเศรฐษกิจที่ชะลอตัวลง และ Job Openings กับ Nonfarm payrolls ที่ลดลงมาอย่างต่อเนื่องตั่งแต่ปลายปี 2023 จากการคงอัตราดอกเบี้ยในระดับสูงทำให้ช่วยลดความร้อนแรงของระบบเศรษฐกิจที่ขยายตัวจนมากและเร็วจนเกินไป ทั้งนี้ อัตราว่างงานที่คงที่ ตำแหน่งงานที่เปิดรับลดลง และตัวเลขเงินเฟ้อลดลงต่ำกว่าเป้าที่วางไว้ของ FED ที่ 2.8% เราอาจจะได้เห็นการลดลงของ อัตราดอกเบี้ยในช่วงไตรมาสที่ 4 หนึ่งถึงสองครั้ง แต่อาจจะต้องพิจารณาเรื่องของราคาของอสังหาริมทรัพย์และราคาของพลังงานร่วมด้วย ในฝั่งของ Average hourly Earning m/m นั้น นักวิเคราะห์คาดการณ์ว่าจะมีการปรับตัวขึ้นในอัตราที่เติบโตอยู่ที่ 0.3% ซึ่งเป็นสัญญาณที่ดีที่บ่งบอกถึงการชะลอตัวของอัตราเงินเฟ้อ

Important Economic Data this week

1. Unemployment Rate

Unemployment rate คือ อัตราการว่างงานเป็นสัดส่วนจากประชาการที่อยู่ในวัยทำงานทั้งหมด ซึ่งเป็นดัชนีชี้วัดถึงสภาพตลาดแรงงาน และสะท้อนถึงกิจกรรมทางเศรษฐกิจโดยรวม อัตราว่างงานที่สูงบ่งบอกถึงสภาวะเศรษฐกิจที่จะลอตัวลงหรือแม้กระทั้งหดตัวลง

คาดการณ์จาก Trading Economics: Unemployment Rate มีแนวโน้มคงที่ในระดับที่ 4.0%

ส่งผลอย่างไรต่อตลาด

จากตัวเลขคาดการณ์ที่คงที่ แสดงให้เห็นถึงเศรษฐกิจที่ไม่ได้มีการขยายตัวเพิ่มขึ้น หรือเกิดการหดตัวอย่างรุนแรง ถึงแม้ PCE และ Core PCE ที่ปรับตัวลดลง แต่ตัวเลขการว่างงานยังไม่ได้มีการปรับตัวขึ้นอย่างมีนัยยะสำคัญ สะท้อนถึงเศรษฐกิจสหรัฐที่มีความแข็งแกร่ง และอาจจะไม่เกิด Hard landing จากการที่คงอัตราดอกเบี้ยเป็นระยะเวลานาน

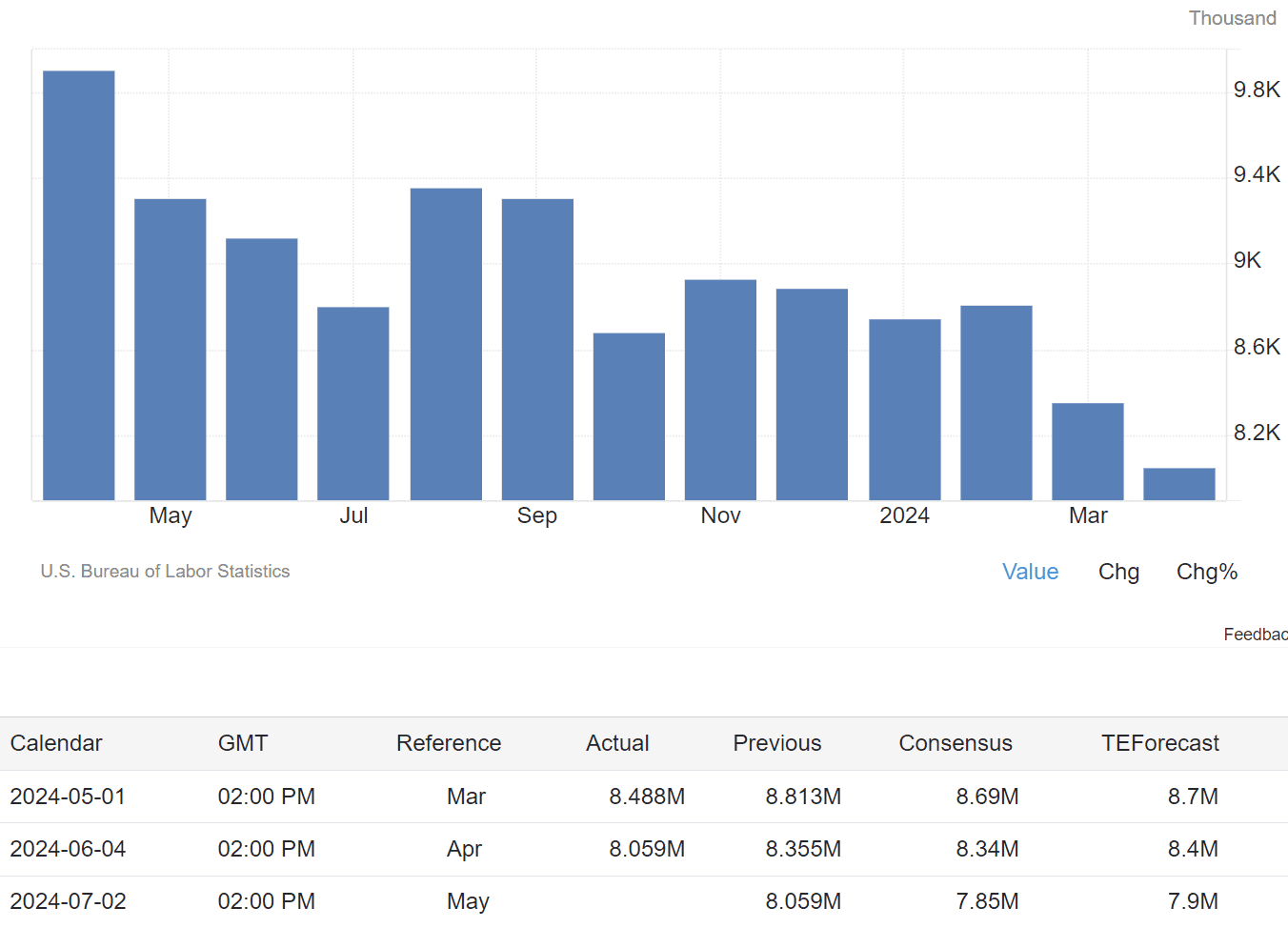

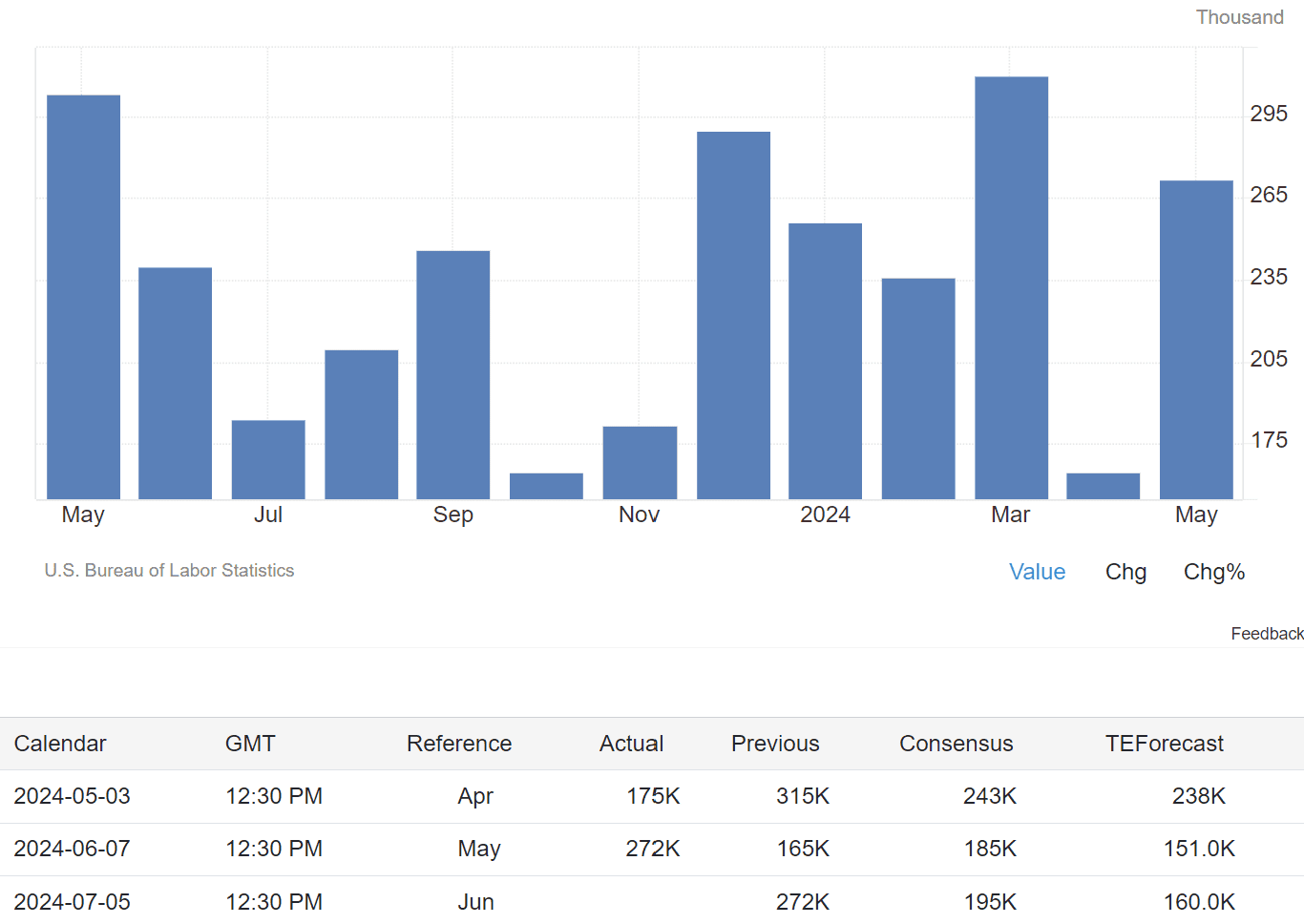

2. Job Openings & Nonfarm Payrolls

JOLTS Job Openings คือ จำนวนตำแหน่งงานว่างที่ธุรกิจต่าง ๆ กำลังมองหาที่จะเติมเต็มในช่วงเวลาที่กำหนด ซึ่งโดยปกติจะวัดเป็นช่วงระยะเวลาหนึ่งเดือน ตำแหน่งงานว่างเหล่านี้รวมถึงตำแหน่งใหม่และตำแหน่งงานว่างที่มีอยู่ซึ่งจำเป็นต้องเติมให้เต็มเนื่องจากการหมุนเวียนหรือการขยายงานโดยจะไม่รวมตำแหน่งที่เกี่ยวกับเกษตรกรรมที่มีความผันผวนและเป็นแปลงตามฤดูเก็บเกี่ยว ซึ่งตัวเลขตำแหน่งงานว่างเปิดใหม่นี้จะแสดงให้เห็นถึง ทิศทางของเศรษฐกิจว่าธุรกิจต่าง ๆ มีการขยายตัวหรือหดตัวจากแรงงานที่ทางบริษัทเปิดรับเพิ่มในตลาดแรงงาน

Nonfarm Payrolls คือ ตัวเลขเศรษฐกิจของสหรัฐฯ การจ้างงานนอกภาคการเกษตร ตัวเลขนี้เป็นการรวบรวมอัตราการเปลี่ยนแปลงที่เกิดขึ้นในแต่ละเดือน ซึ่งหมายถึงปริมาณการจ้างงานที่เพิ่มขึ้น หรือ ลดลง เมื่อเทียบกับเดือนก่อนหน้า ใช้สะท้อนการขยาย หรือ หดตัวทางเศรษฐกิจผ่านทางการจ้างงานที่มีแนวโน้มลดหรือเพิ่ม ในยามที่เศรษฐกิจมีแนวโน้มดี หรือ ขยายตัวจะก่อให้เกิดการบริโภคสินค้าและบริการเป็นจำนวนมาก จนกระทั่งถึงจุดหนึ่งที่กำลังแรงงานเดิมผลิตสินค้าและบริการเต็มกำลัง หรืออาจเกินกำลัง แต่ยังไม่สามารถตอบสนองทันต่อการบริโภคนั้น ๆ ได้ จึงต้องมีการงานใหม่เกิดขึ้นมาเพื่อรองรับการผลิตสินค้าและบริการที่จะต้องเพิ่มขึ้น และยังสะท้อนรวมไปถึงมุมมองทางเศรษฐกิจของผู้ประกอบการในอนาคตว่ายังมีความมั่นใจว่าเศรษฐกิจจะยังขยายตัวต่อเนื่อง จึงมีการจ้างงานเพิ่มขึ้น

คาดการณ์จาก Trading Economics: Job Openings มีแนวโน้มลดลงจาก 8.06 ล้านตำแหน่งลดลงมาอยู่ที่ 7.85 ล้านตำแหน่ง

คาดการณ์จาก Trading Economics: Nonfarm Payrolls มีแนวโน้มลดลงจาก 2.72 แสนตำแหน่งลดลงถึง 30% มาอยู่ที่ 1.90 แสนตำแหน่ง

ตีความอย่างไรต่อตลาด

เนื่องจากสภาวะแนวโน้มของเงินเฟ้อที่เริ่มลดลงและ Core PCE ที่ลดลงมาเรื่อย ๆ มองถึงการวางนโยบายการเงินและการคลังเริ่มกลับมาสอดคล้องกันทำให้ช่วยลดความร้อนแรงของระบบเศรษฐกิจที่ขยายตัวจนมากเกินไป ตัวเลขคาดการจากนักวิเคราะห์ให้มุมมองว่า ตำแหน่งงานว่างเปิดใหม่จะลดลงจากเดือนที่แล้วประมาณ 200,000 ตำแหน่ง และอัตราการจ้างงานนอกภาคการเกษตรที่คาดว่าจะลดลงถึง 80,000 ตำแหน่ง นี้แสดงให้เห็นว่าตลาดแรงงานเริ่มได้รับผลกระทบจากนโยบายการเงินและธุรกิจต่าง ๆ เริ่มชะลอการจ้างงานเพิ่มสอดคล้องกับสถานการณ์เศรษฐกิจในปัจุบันและการบริโภคที่ลดลง

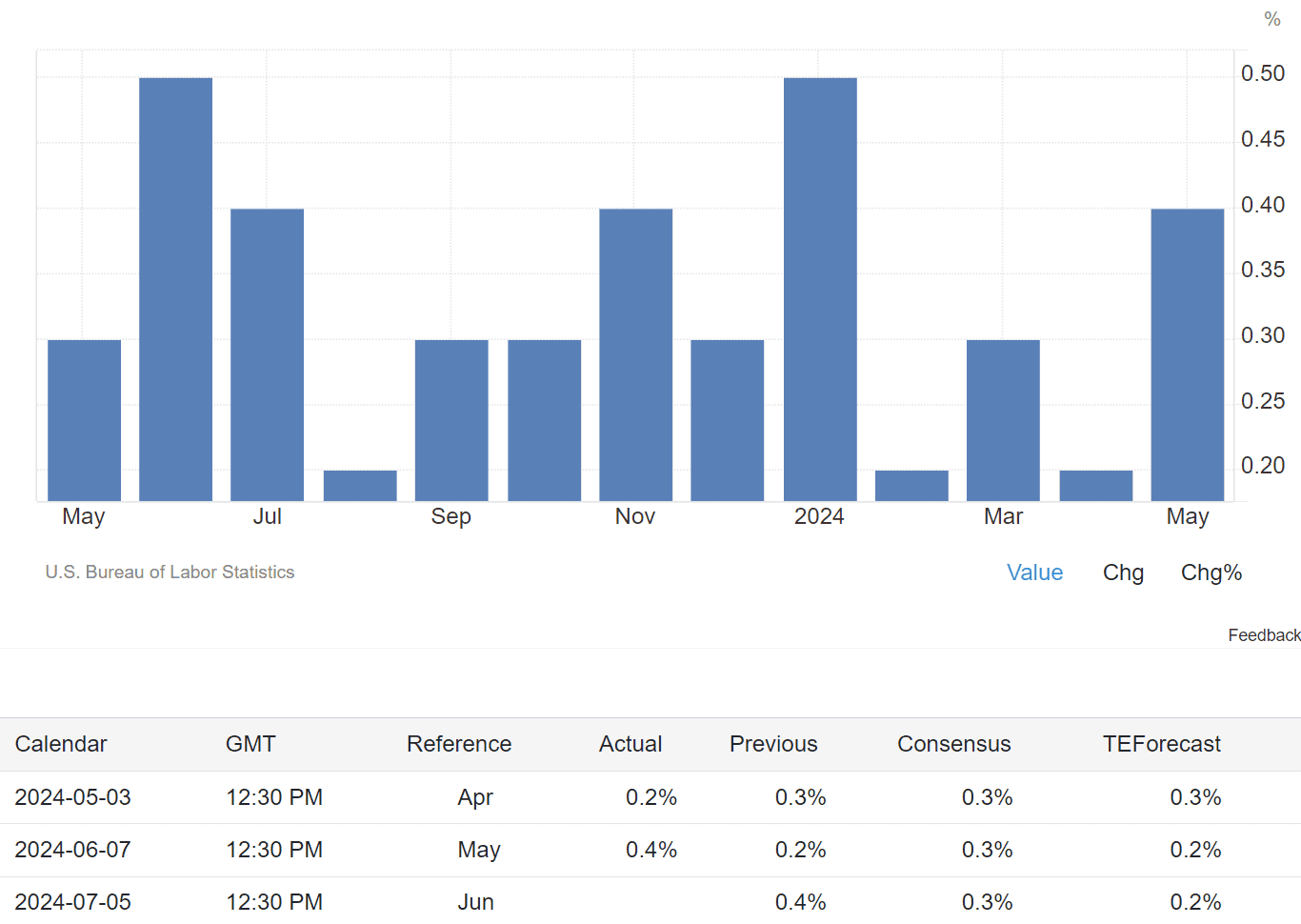

3. Average Hourly Earning MoM

Average Hourly Earning MoM หมายถึง การเปลี่ยนแปลงของค่าจ้างแรงงานโดยเฉลี่ยต่อชั่วโมงในแต่ละเดือนเมื่อเทียบกับเดือนก่อนหน้า ข้อมูลนี้มักถูกนำมาใช้ในการวิเคราะห์และประเมินทิศทางของตัวเลขเงินเฟ้อ เพราะอัตราการจ้างงานที่สูงขึ้นทำให้ดันอัตราเงินเฟ้อให้สูงขึ้นเช่นกัน การจ้างงานต่อชั่วโมงที่แพงขึ้นทำให้เกิดกำลังซื้อที่มากขึ้น และการใช่จ่ายที่สูงขึ้นในฝั่งผู้บริโภค

คาดการณ์จาก Trading Economics: Average Hourly Earning MoM มีแนวโน้มเพิ่มขึ้นในอัตราที่ลดลงจาก 0.4% เป็น 0.3%

ตีความอย่างไรต่อตลาด

จากตัวเลขคาดการณ์แสดงถึงการเพิ่มขึ้นของค่าจ้างต่อชั่วโมงในอัตราที่ช้าลงจากเดือนที่ผ่านมา แสดงให้เห็นถึงแรงกดอันมาจากฝั่งค่าจ้างแรงงานที่ลดลงต่อ ทำให้อัตราเงินเฟ้อในอนาคตมีโอกาสที่จะลดลงได้เร็วขึ้น เพราะค่าจ้างแรงงานถือเป็นหนึ่งปัจจัยสำคัญที่หนุนเงินเฟ้อให้สูงขึ้น

นอกเหนือจากตัวเลขเศรษฐกิจที่จะออกมาให้สัปดาห์นี้ ยังมี…ที่ควรจะติดตามควบคู่ไปด้วยคือ FOMC meeting minute report ของการประชุมครั้งล่าสุด ที่จะสรุปมุมมองของคณะกรรมการแต่ละคนต่อภาพรวมเศรษฐกิจ และการปรับอัตราดอกเบี้ยในอนาคต รวมถึงเหตุผลกับการตัดสินในของคณะกรรมการทั้ง 19 คน และ Federal Reserve Chair Jerome Powell Speech ในงาน European Central Bank Forum ที่จะสะท้องถึงมุมมองปัจุบันของ Jerome Powell ซึ่งเป็น FED Chairman ที่มีต่อเศรษฐกิจสหรัฐฯ และการชะลอตัวลงของตัวเลขเงินเฟ้อ

CRYPTOCURRENCY EVENT THIS WEEK

Credit from LayerGG

Key Event ที่น่าสนใจที่จะเกิดขึ้นในสัปดาห์และอาจจะทำให้เกิดความผันผวนกับสินทรัพย์ดิจิทัล

1 กรกฎาคม

$TAIKO – อัปเกรด Mainnet

2 กรกฎาคม

$HBAR – อัปเกรด Testnet

4 กรกฎาคม

$RFKJ – เบิร์นเหรียญ

5 กรกฎาคม

$KNDX – เปิดตัว AI Portal Alpha

Weekly Crypto Must Watch

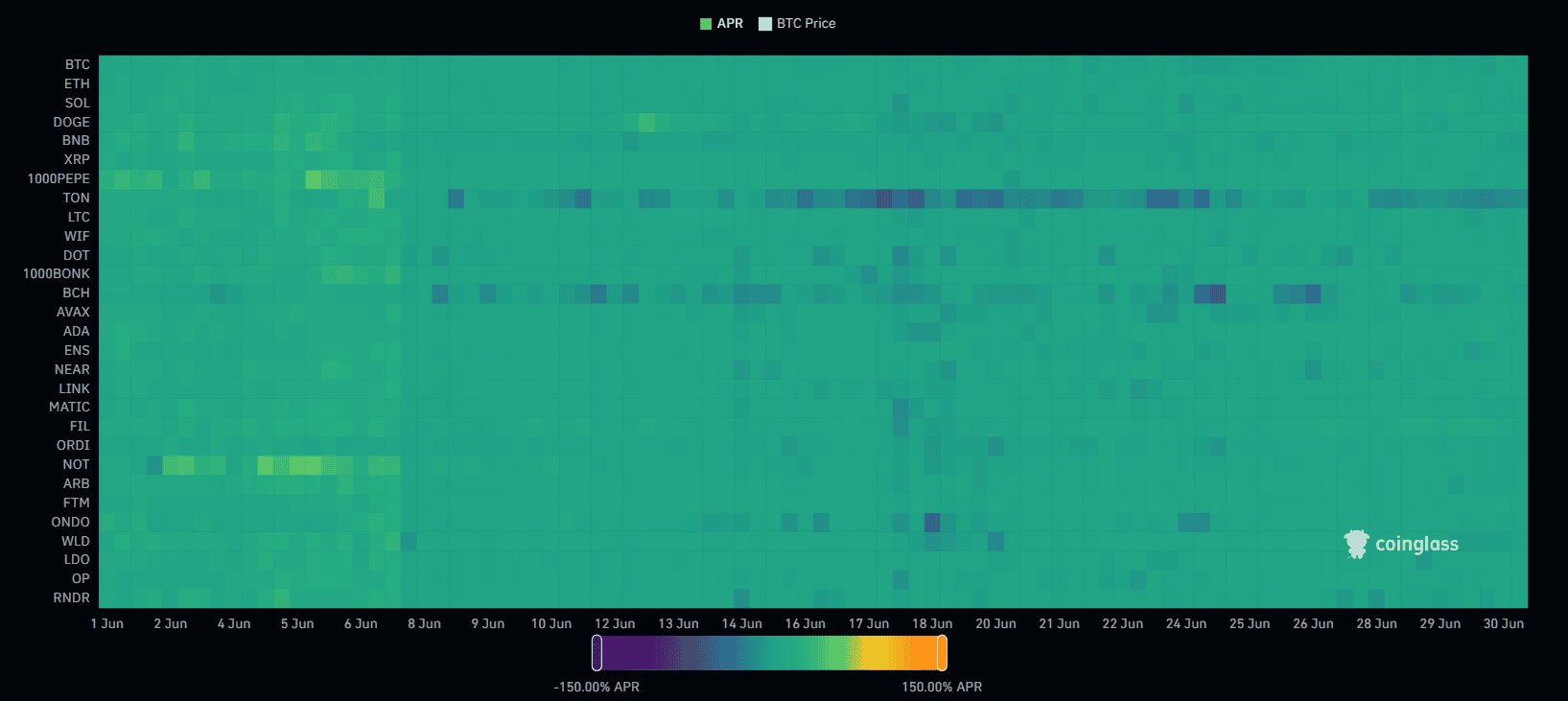

ในส่วนของ Funding rate สำหรับอาทิตย์นี้ถือว่าอยู่ในระดับที่ปกติแสดงถึงการเก็งกำไรในตลาดบนสัญญาอนุพันธ์ที่คงตัว ไม่ได้มากหรือน้อยจนเกินไป

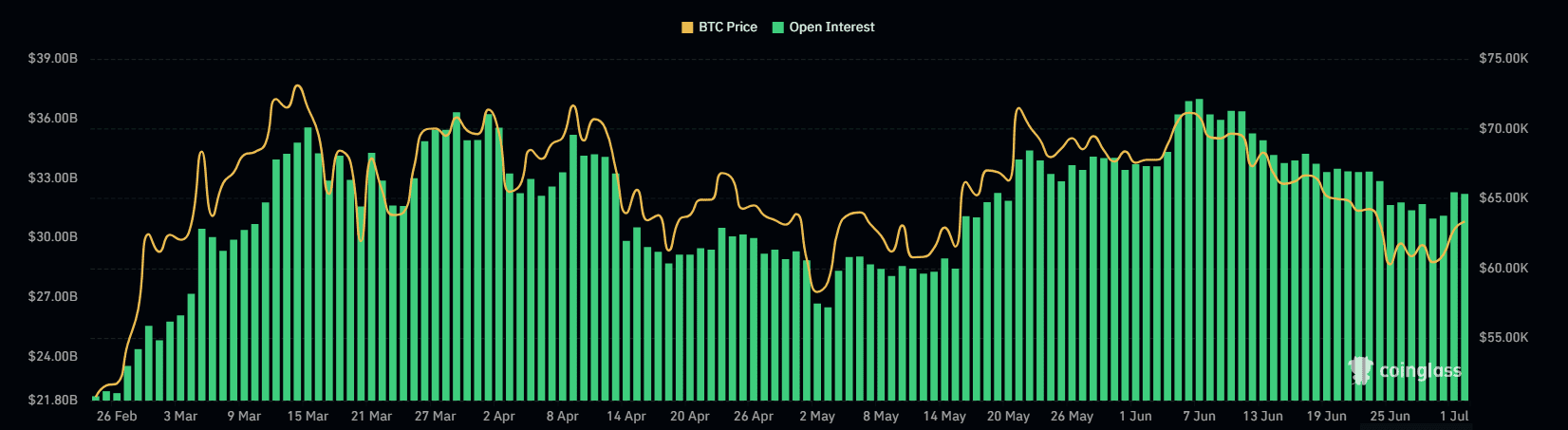

ในฝั่งของ Open Interest ปริมาณเงินมีแนวโน้มลดลงจากต้นเดือนมิถุนายน แต่ภาพโดยรวมยังคงตัวอยู่ในระดับสูง แสดงถึงความสนใจของตลาดในระดับที่สูง แต่มีความคลุมเครือในระยะสั้น อาจจะมีการ sideways อยู่ในระดับนี้ จนกว่าจะมีปัจจัยบวกมาส่งเสริม

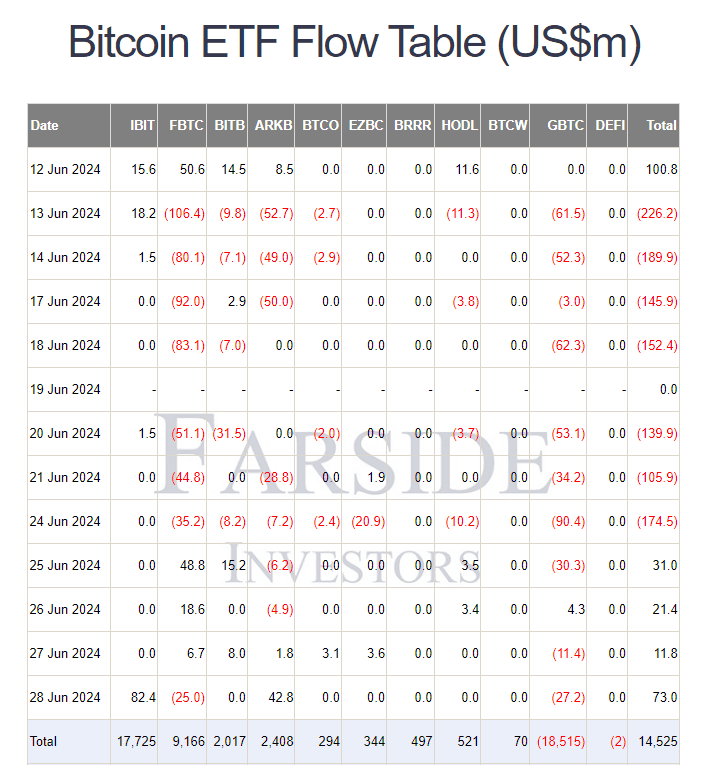

ในส่วนของ Bitcoin ETF Flow ในสัปดาห์ที่ผ่านมามีกระแสเงินไหลออกจาก Spot Bitcoin ETFs รวมเป็นจำนวนทั้งสิ้น 37.3 ล้านเหรียญ ซึ่งแรงเทขายส่วนใหญ่มาจาก GBTC เป็นหลัก ประกอบกับแรงซื้อเพียงเล็กน้อย ทำให้ไม่มีผลกระทบต่อราคา Bitcoin อย่างเห็นได้ชัด

Miners Capitulation

สัปดาห์ที่ผ่านมา เกิดการ price in ล่วงหน้าของตลาดเรื่องการคืนเงินของกระดานเทรดอย่าง Mt.Gox ทั้งที่ยังไม่ได้เกิดการเทขายจริง นอกจากนี้ ยังมีแรงเทขายจากรัฐบาลเยอรมันและรัฐบาลอเมริกาเรื่อย ๆ ทำให้ราคา Bitcoin ตกลงมาระดับนึง อย่างไรก็ตาม ยังมีอีกหนึ่งปัจจัยที่สนับสนุนแรงขายนี้มากขึ้นไปอีก นั่นคือแรงขายจากนักขุด

เนื่องจากนักขุดมีต้นทุนในการขุด Bitcoin ที่แตกต่างกันออกไป โดยเฉพาะค่าไฟในแต่ละประเทศ บวกกับปัจจัยเรื่อง Halving ที่เพิ่งเกิดขึ้นในเดือนเมษายน ทำให้ผลตอบแทนที่ได้จากการขุดลดลง นักขุดบางกลุ่มต้องทำการปิดเหมืองไป เพราะไม่คุ้มค่าในการขุดแล้ว ในขณะที่บางกลุ่มต้องเทขาย Bitcoin ที่ขุดได้เพื่อกลบค่าใช้จ่าย

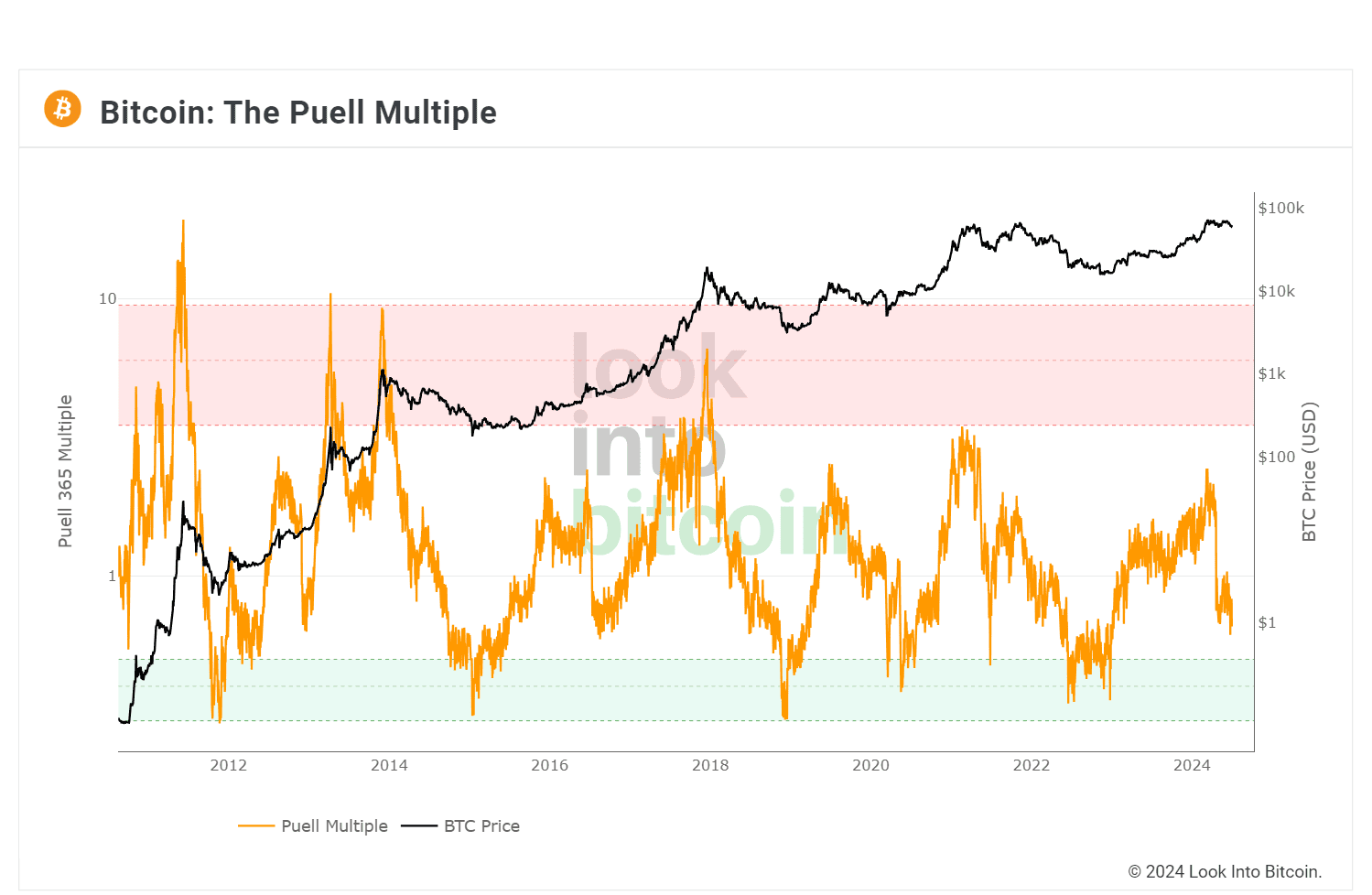

หากดูจาก Puell multiple ที่เป็นมาตรวัดเปรียบเทียบมูลค่า Bitcoin ที่ขุดได้ในแต่ละวัน กับมูลค่าเฉลี่ยในปีที่ผ่านมา จะสังเกตได้ว่า หลังจากการ Halving มูลค่าของ Bitcoin ที่ขุดได้ในแต่วันลดลง หรือสามารถตีความได้ว่า รายได้ของนักขุดลดลงนั่นเอง

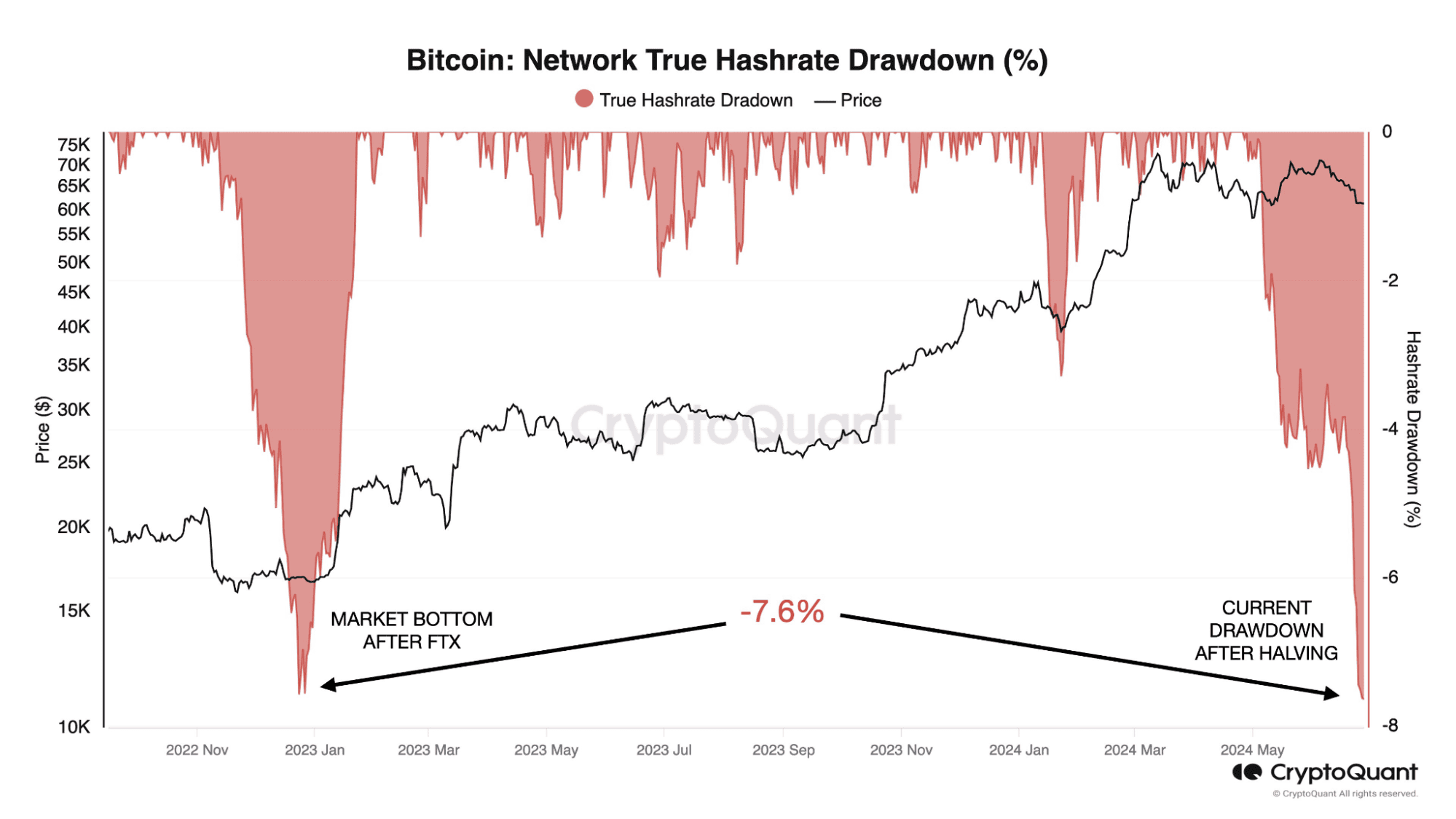

จากข้อมูล Hashrate หรือกำลังการขุดของ Bitcoin จะเห็นได้ว่า ปัจจุบันมี Drawdown ที่มากที่สุดนับตั้งแต่การล่มสลายของ FTX ช่วงปลายปี 2022 เลยทีเดียว แสดงถึงความยากลำบากในการขุดที่เพิ่มขึ้น จนทำให้นักขุดบางกลุ่มต้องทำการปิดเหมือง และเลิกขุดไป

อย่างไรก็ตาม เหตุการณ์ดังกล่าวจะสามารถกลับมาดีขึ้นได้ เมื่อมีนักขุดยอมแพ้ไปจำนวนหนึ่ง ความยากในการขุด (Difficulty rate) จะลดลง ทำให้นักขุดที่ยังอยู่ในเกม สามารถขุดได้ด้วยต้นทุนที่ต่ำลง และลดแรงขายในตลาดลงในที่สุด

WEEKLY TECHNICAL ANALYSIS

by Cryptomind Advisory

BTC/USDT

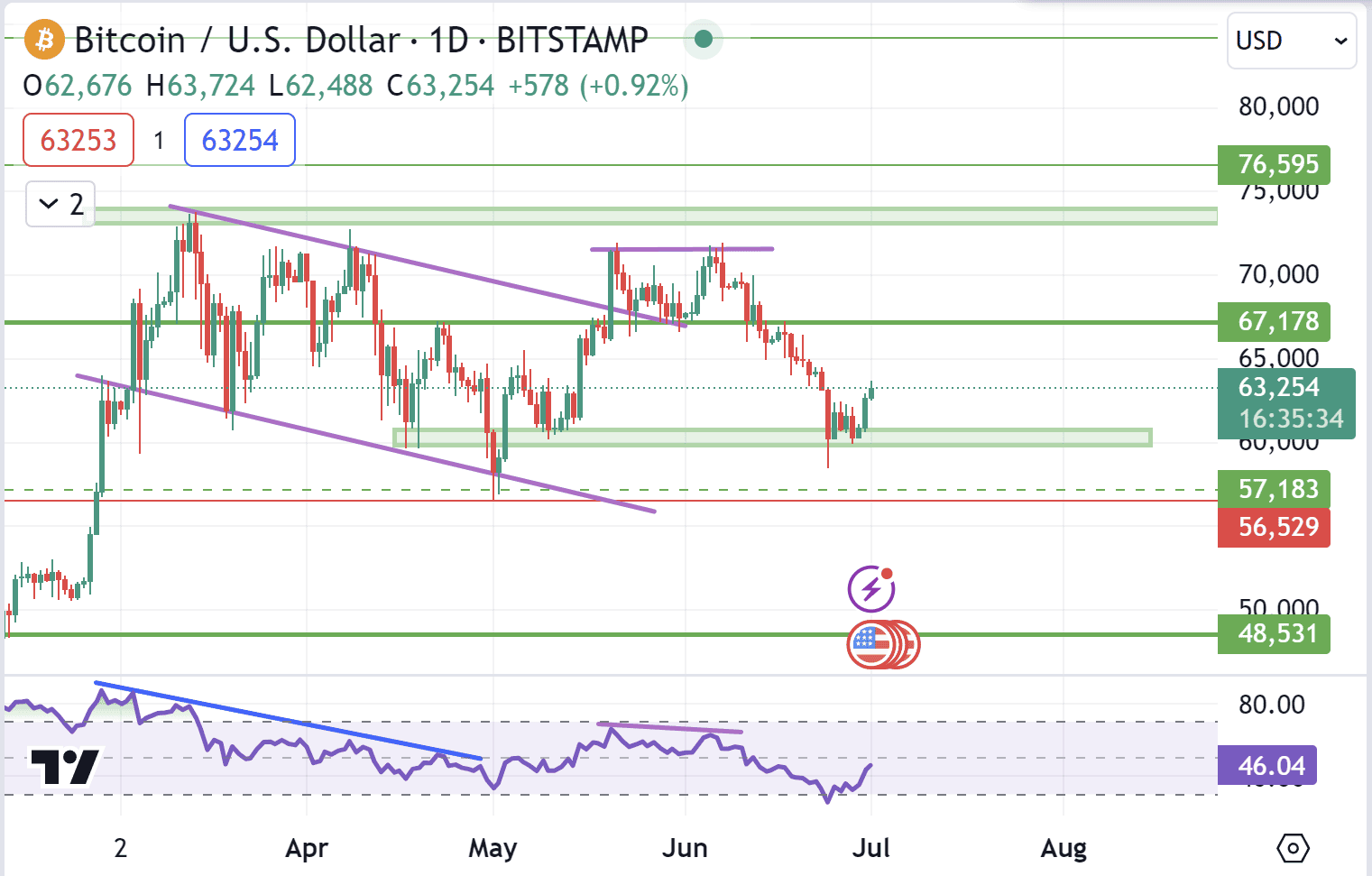

$BTC ลงมาทดสอบบริเวณแนวรับ $60,000 และสามารถ Rebound กลับขึ้นมาได้เป็นการทำ Higher High และมีการ Break แนวต้าน Trendline อีกด้วย เป็น Momentum ขาขึ้นที่ดี ซึ่งในระยะสั้น $BTC อาจขึ้นไปทดสอบบริเวณ $67,000 ได้อีกครั้งหนึ่ง และหากยืนราคาเหนือแนวดังกล่าวได้จะเป็นสัญญาณที่ Bullish และอาจขึ้นไปทำ All-Time High ได้ อย่างไรก็ตามในกรณีที่ราคามีการติดแนวต้าน $BTC อาจจะมีการ Sideway ต่อไปในช่วงสัปดาห์ข้างหน้าได้เช่นกัน

แนวต้าน: $67,000 | $73,000 | $76,500

แนวรับ: $61,000 | $56,500 | $52,500

ETH/USDT

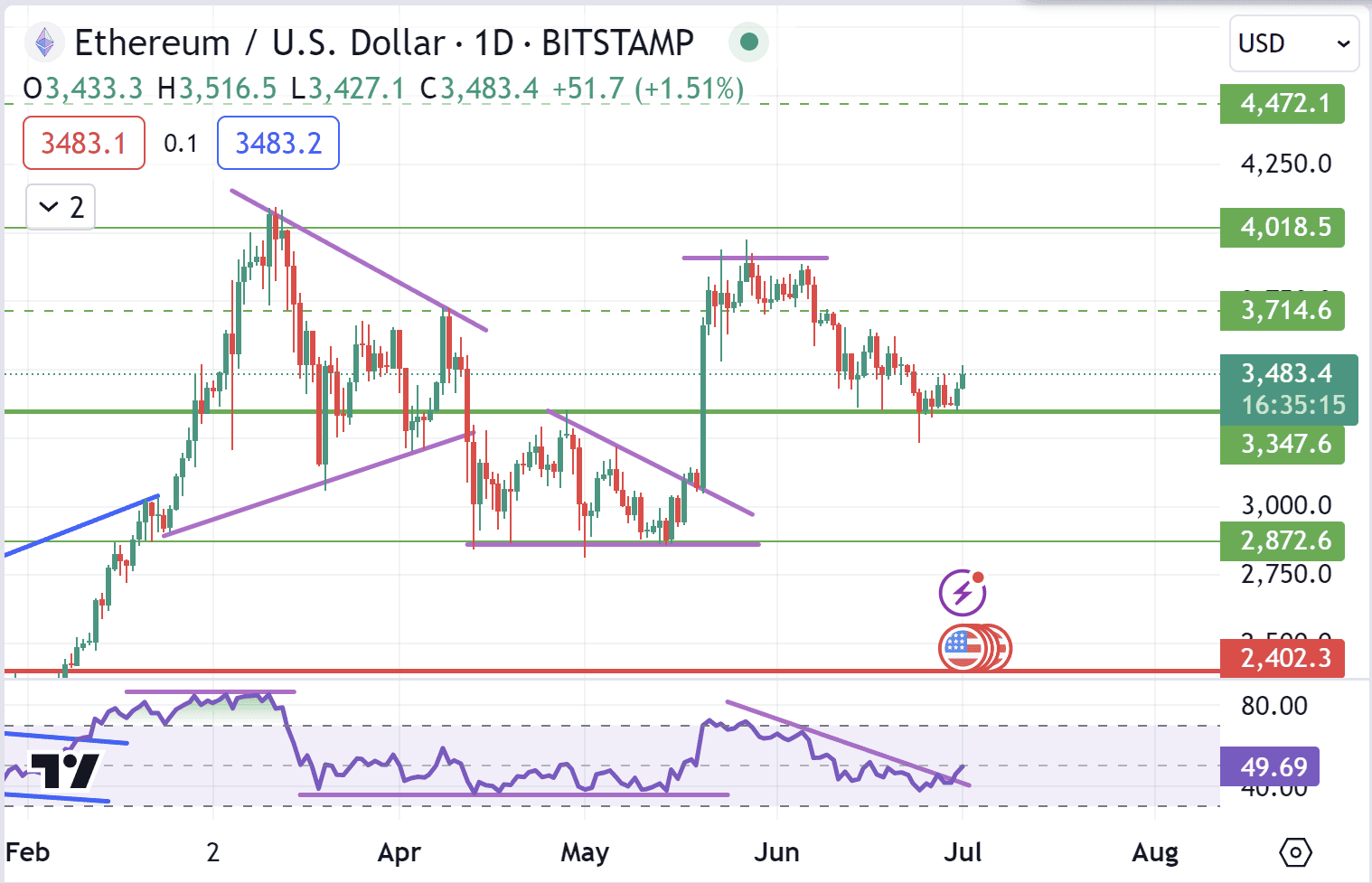

$ETH ลงมาติดแนวรับ $3,350 และเด้งขึ้นมาทำ Higher High ได้เป็นมุมที่ Bullish มาก อีกทั้งในส่วนของ RSI ยังมีการ Break แนวต้าน Trendline ได้อีกด้วย ในสัปดาห์ข้างหน้ามีความเป็นไปได้สูงที่ $ETH จะทำราคาขึ้นไปทำ Local High ใหม่ได้ โดยแนวต้านสำคัญที่น่าจับตามองคือบริเวณ $4,000 ที่ถ้าสามารถขึ้นผ่านไปได้มีโอกาสที่จะทำ All-Time High ได้ อย่างไรก็ตามการขึ้นของราคาก็อาจเกิดการย่อตัวตามแนวต้านได้ และต้องคอยจับตาดูว่าหากเกิดการทำ Lower High ในแท่งเทียนก็ต้องระวังการกลับตัวของราคาด้วยเช่นกัน

แนวต้าน: $3,700 | $4,070 | $4,450

แนวรับ: $3,350 | $2,870 | $2,400

ASSET ALLOCATION

by Cryptomind Advisory

“มีความเป็นไปได้” ของการลดดอกเบี้ยของ FED อาจจะเลื่อนออกไปถึงเดือนกันยายน และ Bitcoin Dominance ปรับตัวขึ้นสู่ระดับสูงมากกว่า 50% และการมาของ Ethereum spot ETF และมุมมองเชิงบวกมากๆต่อตลาดคริปโทในสหรัฐฯ ในเชิงการเมืองที่อาจจะเห็นภาพชัดเจนในไตรมาสที่ 4 และเมื่อพิจารณาตัวเลขเศรษฐกิจที่ผันผวนในสัปดาห์นี้ จึงแนะนำให้นักลงทุนถือสัดส่วนของ Bitcoin เอาไว้เพื่อลด Drawdown โดยรวมของพอร์ต และเพิ่มสัดส่วนของ Ethereum ในพอร์ตเพิ่มขึ้น บวกกับถือสัดส่วนของ Altcoins ที่มีพื้นฐานที่ดีรับสัญญาณของ Altcoins season และเก็บ Stablecoin ที่เป็น USD เพื่อใช้เป็นไม้สำรอง

BITCOIN 60%

SELECTIVE ALTCOINS (ETH, LAYER 2 ,LSD) 20%

STABLECOIN 20%

Merkle Capital

ที่มา: https://merkle.capital/articles/Merkle-Weekly-Snapshot-1st-5th-July-2024

คำเตือน

สินทรัพย์ดิจิทัลมีความเสี่ยงสูง ท่านอาจสูญเสียเงินลงทุนได้ทั้งจำนวน โปรดศึกษาและลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้ | ผลตอบแทนของสินทรัพย์ดิจิทัลในอดีต มิได้เป็นสิ่งยืนยันถึงผลตอบแทนของสินทรัพย์ดิจิทัลในอนาคต | ข้อมูลดังกล่าวไม่ใช่ข้อเสนอการลงทุนหรือการจัดการใด ๆ ของการลงทุนในสินทรัพย์ดิจิทัล | เนื้อหาข้างต้นเป็นการรวบรวมเนื้อหาโดยใช้ข้อมูลในอดีตอาจมีการคลาดเคลื่อนได้ นักลงทุนควรศึกษาและทำความเข้าใจก่อนลงทุนในสินทรัพย์ดิจิทัล