นโยบายด้านสาธารณสุขและสังคม ระยะยาว 10 ปี ใช้งบประมาณมหาศาลถึง 3.3 ล้านล้านดอลลาร์ จึงนำมาสู่โครงการปฏิรูปภาษีเพื่อหารายได้ของรัฐบาลไบเดน

การเปิดตัวของงบด้านสาธารณูปโภค มูลค่า 2.3 ล้านล้านดอลลาร์ ระยะเวลา 10 ปี จากโจ ไบเดน ผู้นำสหรัฐ เมื่อเดือนที่แล้ว ผนวกกับงบด้านสังคมอีกกว่า 1 ล้านล้านดอลลาร์ในช่วงปลายเดือนนี้ จำเป็นต้องมีการขึ้นภาษีเพื่อใช้เป็นแหล่งเงินสำหรับโครงการดังกล่าว บทความนี้ จะขอพิจารณาความเป็นไปได้ของนโยบายภาษีไบเดนว่ามีความเหมาะสมหรือไม่ และจะมีผลกระทบต่อเซกเตอร์ต่าง ๆ ของตลาดหุ้น รวมถึงแนวโน้มของตลาดหุ้นสหรัฐหลังการประกาศดังกล่าว ดังนี้

1.แพ็คเกจภาษีที่จะขึ้นของ “โจ ไบเดน” จะมีหน้าตาเป็นอย่างไร?

ในส่วนของการหาแหล่งเงินมาใช้ในโครงการนี้ ก็ยิ่งจะเห็นได้ว่าน่าสนใจ โดยไบเดนวางแผนไว้ว่าจะใช้เวลา 15 ปีในการจ่ายภาระหนี้ทั้งหมดของโครงการดังกล่าว ด้วยการขึ้นภาษีนิติบุคคลจากอัตราร้อยละ 21 เป็นร้อยละ 28 นอกจากนี้ ยังมีการขึ้นภาษีจากกำไรที่ทำได้นอกประเทศแล้วโอนกลับมาในสหรัฐ โดยเฉพาะอย่างยิ่งบรรดาบริษัทเทคโนโลยีขนาดใหญ่ของสหรัฐ รวมถึงการที่จะให้บริษัทขนาดใหญ่ต้องเสียภาษีขั้นต่ำอย่างน้อยร้อยละ 15 ของกำไร โดยที่จะเข้มงวดกับหมวดการลดหย่อนภาษีของบริษัทเอกชนขนาดใหญ่และผู้ที่มีรายได้สูง

2. ตลาดหุ้นสหรัฐได้ตอบรับหรือ priced in นโยบายภาษีของไบเดนหรือยัง?

ในประเด็นนี้ ถือว่าตอบยากเล็กน้อย เนื่องจากในช่วงที่โจ ไบเดนชนะโดนัลด์ ทรัมป์ ในการเลือกตั้งผู้นำสหรัฐนั้น ถือว่าอยู่ท่ามกลางบรรยากาศโควิด ซึ่งหากสังเกตจากระดับราคาของหุ้นที่ได้รับผลร้ายจากการขึ้นอัตราภาษีนิติบุคคล จะพบว่าลดลงต่ำสุดในวันเลือกตั้งสหรัฐ จากนั้น ก็ขึ้นมาเป็นลำดับ

3. โจ ไบเดนสมควรที่จะปฏิรูประบบภาษีหรือไม่?

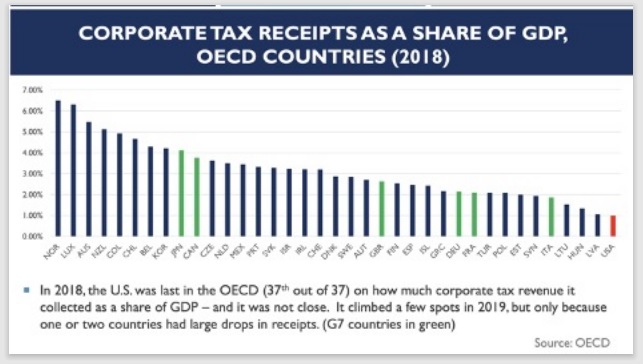

สำหรับในประเด็นที่ว่าไบเดนสมควรที่จะปฏิรูประบบภาษี โดยเฉพาะอย่างยิ่งในส่วนของภาคเอกชนและบรรดามหาเศรษฐี หากพิจารณาจากรูป จะพบว่าอัตราส่วนภาษีที่เก็บจากบริษัทในภาคเอกชนต่อจีดีพีของสหรัฐ ถือว่าเกือบต่ำที่สุดในโลก จึงแทบไม่มีเสียงค้านต่อการปฏิรูประบบภาษีของไบเดนในครั้งนี้

4. หุ้นแบบไหนที่จะโดนกระทบ?

หากพิจารณาผลกระทบจากการลดภาษีของทรัมป์เมื่อปี 2017 ต่อหุ้นประเภท Value stock จะพบว่าอัตราภาษีที่จัดเก็บจากหุ้น Value stock ที่มีราคาถูก จะมีอัตราภาษีที่สูงกว่าหุ้น Vale Stock ที่มีราคาแพง

ด้วยปัจจัยนี้ จึงเป็นส่วนหนึ่งที่ดัชนีหุ้นในกลุ่ม Value Stock ของสหรัฐ ร่วงลงมาเรื่อย ๆในช่วงกว่า 3 ปีที่ผ่านมา

5. เซกเตอร์ใดที่น่าจะได้รับผลกระทบและโดนอย่างไร?

คำถามที่น่าจะสำคัญที่สุด ในรอบนี้ คือ หุ้นในกลุ่มอุตสาหกรรมหรือเซกเตอร์ใดที่น่าจะได้รับผลกระทบจากนโยบายภาษีของไบเดนมากที่สุด?

คำตอบนี้ อาจจะต้องแบ่งตอบเป็น 2 ส่วน โดยส่วนแรก ได้แก่ ภาษีที่เป็นอัตราภาษีนิติบุคคลทางกฎหมายของสหรัฐ ซึ่งคาดว่าเซกเตอร์ที่ได้รับผลกระทบมากที่สุด น่าจะเป็นซกเตอร์การเงินและสินค้าบริโภค ในขณะที่ส่วนที่สอง เป็นส่วนของการเก็บภาษีกำไรจากต่างประเทศที่ต้องไม่ต่ำกว่าร้อยละ 21 และไม่ต่ำกว่าร้อยละ 15 ของกำไรที่รายงานต่อ กลต. ของสหรัฐ ในส่วนนี้ เซกเตอร์ไอทีและสาธารณสุข คาดว่าจะถูกจัดเก็บภาษีสูงขึ้นมากที่สุด

อย่างไรก็ดี หากพิจารณาโดยรวมแล้ว คาดว่าเซกเตอร์ที่ได้รับผลกระทบมากที่สุด น่าจะเป็นการเงินและสินค้าบริโภค เนื่องจากมีอัตราภาษีต่อรายได้รวมสูงกว่า โดยที่เซกเตอร์ไอทีและสาธารณสุขก็ได้รับผลกระทบอยู่ ทว่ามีรายได้และกำไรอยู่ในระดับที่สูงกว่าเพื่อนอยู่แล้ว

6.นโยบายภาษีไบเดน กับ ผลตอบแทนตลาดหุ้น

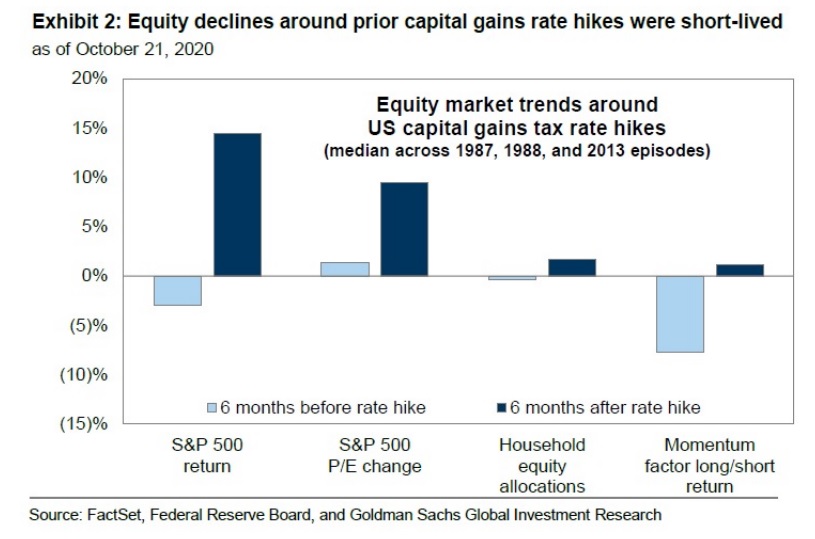

หากพิจารณาจากข้อมูลของทางการสหรัฐ จะพบว่าบุคคลธรรมดาที่จัดอยู่ในกลุ่มร่ำรวยที่สุด ถือครองการลงทุนในตลาดหุ้นประมาณ 1 ล้านล้านดอลลาร์ หรือคิดเป็นร้อยละ 3 ของมูลค่าตลาดรวมในหุ้นสหรัฐ และ คิดเป็นประมาณร้อยละ 30 ของมูลค่าการเทรดหุ้นดัชนี S&P500 ในตลาดหุ้นสหรัฐ อย่างไรก็ดี ทุกครั้งที่รัฐบาลสหรัฐประกาศจะขึ้นภาษีจากกำไรในการลงทุนในหุ้น (Capital Gains Tax) จะพบว่ามีการขายหุ้นออกมาก่อนเล็กน้อยในช่วงเวลาสั้นๆก่อนที่ประกาศจะออกมาจริง จากนั้นก็จะซื้อคืนกลับมาอีกครั้งในไตรมาสถัดไป

ตัวอย่างที่ชัดเจน คือ ปี 2013 ซึ่งเป็นครั้งล่าสุดที่รัฐบาลสหรัฐประกาศขึ้นภาษี Capital gains tax ในครั้งนั้น กลุ่มคนรวยขายหุ้นราวร้อยละ 1 ของสินทรัพย์ทั้งหมดก่อนการประกาศขึ้นภาษี จากนั้น หลังจากที่ขึ้นภาษีแล้ว ก็ซื้อหุ้นกลับมาร้อยละ 4 ของสินทรัพย์ทั้งหมดในไตรมาสถัดมา รูปแบบดังกล่าว ยังคล้ายคลึงกับการประกาศขึ้นภาษีของรัฐบาลสหรัฐใน 2 ครั้งก่อนหน้านี้

MacroView

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/652419