หลังจากวิกฤตซับไพร์มและวิกฤตยูโรผ่านมา 10 ปี ต้องยอมรับว่าประสิทธิภาพของนโยบายการเงินของบรรดาธนาคารกลางต่างๆ เริ่มลดลง ไม่ว่าจะเป็นการดื้อยาของระบบเศรษฐกิจเองและอัตราดอกเบี้ยของเส้นโค้งอัตราดอกเบี้ยในประเทศต่างๆ ที่ใกล้ระดับศูนย์เข้าไปทุกที

นาทีนี้ หลายประเทศจึงหันเล็งมาที่นโยบายการคลังเพื่อเป็นเครื่องมือในการกระตุ้นเศรษฐกิจแทน อย่างไรก็ดี อย่างที่ทราบกันว่า หลายประเทศโดยเฉพาะอย่างยิ่งในยุโรป ค่อนข้างที่จะมีทัศนคติที่ไม่ดีต่อหนี้ของภาครัฐ โดยเฉพาะอย่างยิ่ง จะใช้อัตราส่วนหนี้ต่อจีดีพีของประเทศเป็นเครื่องชี้วัดว่าประเทศนั้น สมควรจะกระตุ้นเศรษฐกิจต่อหรือไม่ จึงทำให้ไม่ได้รับความนิยม รวมถึงประสิทธิภาพในการใช้นโยบายการคลังไม่ได้เป็นไปได้ด้วยดีอย่างที่ควรจะเป็น

ทั้งนี้ นักเศรษฐศาสตร์ชั้นครู อย่างพอล และ คริสติน่า โรเมอร์ ได้เขียนบทความงานวิจัยที่พิสูจน์ว่าประเทศที่มีอัตราส่วนหนี้ต่อจีดีพีต่ำ จะสามารถทนทานต่อวิกฤตเศรษฐกิจได้ดีกว่าประเทศที่มีอัตราส่วนดังกล่าวต่ำ สาเหตุหลักมิใช่ว่าประเทศที่มีหนี้เยอะ แล้วจะไม่สามารถกระตุ้นผ่านนโยบายการคลังด้วยเหตุผลในทางเศรษฐศาสตร์ ทว่าส่วนหลักมาจากเหตุผลจากผู้มีอำนาจในการตัดสินเชิงนโยบายของประเทศเหล่านี้ ตัดสินใจไม่ทำการกระตุ้นผ่านนโยบายการคลังมากกว่า

มูลเหตุจูงใจของการไม่กระตุ้นผ่านนโยบายการคลังของพวกเขาเหล่านั้น มีอยู่หลายประการ ไม่ว่าจะเป็นความยากในทางการเมืองที่จะผ่านการกระตุ้นด้วยนโยบายการคลัง การที่สหภาพยุโรป (อียู) โดยเฉพาะอย่างยิ่ง เยอรมัน มีการตั้งธงไว้ก่อนบนสมมติฐานที่ว่าต้องใช้นโยบายรัดเข็มขัด (Austerity) เป็นหลักแรกๆ ในการบริหารเศรษฐกิจของประเทศต่างๆ หรือแม้แต่หลักวิชาการเศรษฐศาสตร์เอง ที่มองนโยบายการเงินในเชิงที่บวกกว่านโยบายการคลัง โดยเฉพาะในมิติของผลข้างเคียงต่อเสถียรภาพเศรษฐกิจในอนาคต

ในช่วงปีนี้ มีแนวคิดจากกูรูทางเศรษฐกิจหลายท่าน ไม่ว่าจะเป็น โอลิเวียร์ แบลงชาร์ด อดีตหัวหน้านักเศรษฐศาสตร์ของไอเอ็มเอฟ ที่วิเคราะห์ว่าภายใต้บรรยากาศอัตราดอกเบี้ยที่ต่ำมากในขณะนี้ แทบจะไม่ต้องกังวลว่าอัตราดอกเบี้ยเงินกู้ของรัฐบาลจะสูงว่าอัตราการเติบโตของหนี้ภาครัฐ อันเป็นเงื่อนไขของความไม่ยั่งยืนของการก่อหนี้ภาครัฐ หรือ ลอว์เรนซ์ ซัมเมอร์ส อดีตรัฐมนตรีคลังสหรัฐ ที่ประเมินว่าเศรษฐกิจโลก ณ นาทีนี้ ถือว่าติดหล่มของภาวะเศรษฐกิจหยุดนิ่งแบบลากยาว หรือ Secular Stagnation โดยเขาแนะนำว่าอัตราดอกเบี้ยนโยบายของธนาคารกลางต้องติดลบถึง 4% เพื่อที่จะลากดึงเศรษฐกิจโลกกลับมาสู่ภาวะปกติ ด้วยความไม่เห็นพ้องของธนาคารกลางสหรัฐในปัจจุบันที่ยืนยันว่าจะไม่ยอมใช้นโยบายดอกเบี้ยติดลบ หนทางเดียวที่ทำได้ในตอนนี้ คือ การใช้นโยบายการคลังในการกระตุ้นเท่านั้น

อย่างไรก็ดี ความยากลำบากในการใช้นโยบายการคลังแก้ปัญหาเศรษฐกิจ คือ กว่าจะผ่านสภาออกมาได้ มาตรการกระตุ้นนี้ก็ถูกลดทอนลงทั้งในแง่ของมูลค่าการกระตุ้น และ ความล่าช้าของเวลาในการดำเนินนโยบายได้จริง

ที่เป็นกระแสมากขึ้นเมื่อเดือนที่แล้ว คือเริ่มมีการพูดถึงสิ่งที่เรียกกันว่า Sahm’s Rule ที่ถือว่าเป็นนโยบายการคลังประเภท Automatic Stabilizer หรือการใช้นโยบายการคลังแบบที่จะเข้าโหมดผ่อนคลาย ผ่านการลดภาษีและเพิ่มงบภาครัฐ ในทันทีที่เห็นว่าสัญญาเศรษฐกิจจะชะลอตัวกว่าเดิม โดยการการช่วยเหลือประชาชนผ่านการกระตุ้นงบภาครัฐ มักจะทำผ่านช่องทางต่างๆ อาทิ ‘การโอนเงิน’ โดยเฉพาะอย่างยิ่ง ผลประโยชน์ในยามว่างงาน ‘safety-net’ program หรือการสนับสนุนทางการเงินต่อการดำรงชีพขั้นต่ำ ผ่าน แสตมป์อาหาร เงินโอนสู่ผู้ยากไร้ และเงินช่วยเหลือต่อผู้พิการ

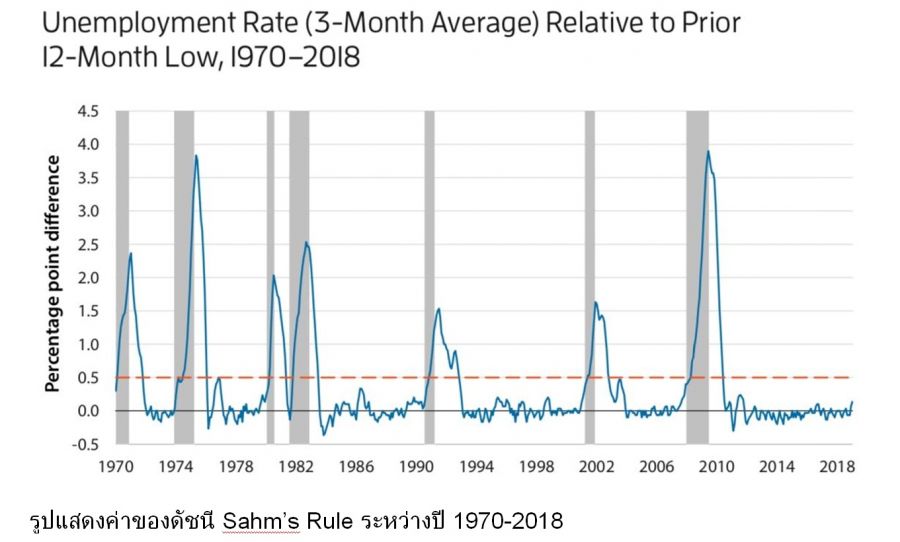

ทั้งนี้ Sahm’s Rule มาจากนักเศรษฐศาสตร์ของธนาคารกลางสหรัฐหรือเฟด ที่มีนามว่า เคลาเดีย ซาห์ม โดยเธอได้เสนอให้ใช้ส่วนต่างระหว่างค่าเฉลี่ยของอัตราการว่างงานย้อนหลัง 3 เดือน ลบด้วยอัตราการว่างงานเฉลี่ย 12 เดือนย้อนหลัง ดังรูปโดยหากส่วนต่างนี้เกิน 0.5 หมายความว่าต้องมีการใช้นโยบายการคลังแบบผ่อนคลายช่วยเศรษฐกิจ ผ่านการกระตุ้นของงบภาครัฐผ่านช่องทางต่างๆ ดังกล่าวข้างต้น โดยจะเห็นได้ว่า Sahm’s Rule สามารถคาดการณ์วิกฤตดอตคอมปี 2001 และ วิกฤตซับไพร์มปี 2018 ได้แม่นยำ

จากการวิเคราะห์ พบว่าหากใช้ Sahm’s Rule ในการดำเนินนโยบายเศรษฐกิจสหรัฐหลังวิกฤตซับไพร์ม จะทำให้การเติบโตของเศรษฐกิจสหรัฐในช่วง 10 ปีที่ผ่านมา สามารถดำเนินไปได้ด้วยดีกว่าที่ผ่านมา เนื่องจากหากใช้กฎดังกล่าว จะทำให้ชาวสหรัฐจะกล้าใช้จ่ายเมื่อมีรายได้มากขึ้นกว่าที่ผ่านมา

โดยล่าสุด ตัวเลขสถิติของ Sahm’s Rule ได้กลายเป็นดัชนีที่ไว้คาดการณ์ภาวะเศรษฐกิจถดถอยที่อยู่ในข้อมูล FRED ของเฟดสาขาเซนต์หลุยส์ โดยได้นำมาเป็นส่วนหนึ่งของรายงานเศรษฐกิจสหรัฐที่นำมาเผยแพร่ในเว็บไซต์ของเฟดทุกเดือนแล้ว จะเห็นได้ว่าแนวโน้มของการแจกเงินจากภาครัฐมีอยู่ทั่วโลกในปี 2020 ครับ

MacroView

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/648836