ที่ผ่านมาจนถึงวันนี้ เรามักจะคุ้นเคยกับกลไกการทำงานสำหรับนโยบายการเงินของธนาคารกลางสหรัฐ (เฟด)

ทว่าในส่วนของธนาคารกลางของจีนหรือ The People’s Bank of China (PBOC) เรามักจะห่างๆ ไม่ค่อยได้ยินเรื่องราวจากแดนมังกรมากนัก

บทความนี้ จะขอพาท่านผู้อ่านมาทำความคุ้นเคยกับนโยบายการเงินของ PBOC ให้มากขึ้น ด้วยการเปรียบเทียบความเหมือนและความต่างระหว่างธนาคารกลางของทั้ง 2 ยักษ์ใหญ่ ดังนี้

หนึ่ง เฟดของสรัฐ มีวัตถุประสงค์ 2 ประการควบคู่กัน คือ ดูแลการจ้างงานให้อยู่ในระดับที่เหมาะสม และ ทำให้อัตราเงินเฟ้อเข้าสู่เป้าหมาย ซึ่งในตอนนี้ ตั้งไว้ที่ 2% ในขณะที่ PBOC ของจีน ก็คล้ายกับเฟด ทว่าเน้นไปที่อัตราการเติบโตของจีดีพี เป็นหลัก โดยผู้ที่ตั้งเป้าหมายมาจากพรรคคอมมิวนิสต์ผ่านการแถลงการณ์ของนายกรัฐมนตรี ส่วนเสถียรภาพของราคา ของจีนเน้นทั้งอัตราเงินเฟ้อโดยตั้งเป้าไว้ที่ 2-3% และอัตราแลกเปลี่ยนให้มีเสถียรภาพด้วย

สอง การตั้งเป้าหมายของปริมาณเงินนั้น ถือว่าเฟดกับ PBOC มีความแตกต่างกันแบบคนละขั้ว โดยเฟดในยุคของเจย์ พาวเวล เพิ่งประกาศว่าเลือกที่จะใช้อุปสงค์ของสำรองหรือ Reserve ของระบบธนาคาร เป็นตัวขับเคลื่อนปริมาณเงินในระบบเศรษฐกิจ เหตุผลหลักที่ผมมองว่า พาวเวลและทีมเฟดเลือกวิธีนี้คือเป็นวิธีที่จะทำให้ปริมาณเงินในระบบเศรษฐกิจสามารถเป็นไปตามกลไกตลาด นั่นคือเป็นไปตามปริมาณสินเชื่อในระบบสถาบันการเงิน รวมถึงยังกำหนดให้ระบบการเงินในสหรัฐมีสภาพคล่องเหลืออย่างเพียงพอหากสถาบันการเงินสหรัฐเกิด Bank run หนักๆ เหมือนช่วงวิกฤตซับไพร์ม

ที่สำคัญ งานวิจัยของเฟดในช่วง 5 ปีที่ผ่านมา สำหรับสาขานี้มีความล้ำหน้่ากว่าในมิติอื่น ส่วนของ PBOC ถือว่ายังล้าหลังกว่าเฟดเยอะในมุมนี้ โดยเลือกใช้ปริมาณเงิน M2 หรือเงินสดในระบบเศรษฐกิจ เงินฝากทั้งประเภทออมทรัพย์และประจำ รวมถึงพันธบัตร เป็นเป้าหมายสำหรับนโยบายการเงิน เนื่องจากควบคุมและวัดได้ง่าย ซึ่งข้อเสียของการใช้ M2 คือความสัมพันธ์ระหว่างปริมาณเงิน M2 และจีดีพี มักจะลดลงเรื่อยๆ เมื่อเศรษฐกิจพัฒนา ไปเรื่อยๆในระดับหนึ่ง

อย่างไรก็ดี ในปี 2012 PBOC ได้มีการสร้างดัชนีที่วัดมูลค่าตราสารทางการเงินต่างๆ ไม่ว่าจะเป็น หุ้น หุ้นกู้ และสินเชื่อ ไว้เทียบเคียงกับขนาดเศรษฐกิจ เพื่อที่จะสามารถประเมินความร้อนแรงของสินทรัพย์ทางการเงิน เมื่อเทียบกับระบบเศรษฐกิจ ทว่าก็ยังค่อนข้างหยาบเมื่อเทียบกับมาตรฐานของตะวันตก อย่างไรก็ดี ก็ยังสามารถเป็นดัชนีอ้างอิงต่อการกำหนดอัตราดอกเบี้ยได้ดีในระดับหนึ่ง โดยเฉพาะในแง่ของ Risk Premium ของอัตราดอกเบี้ย

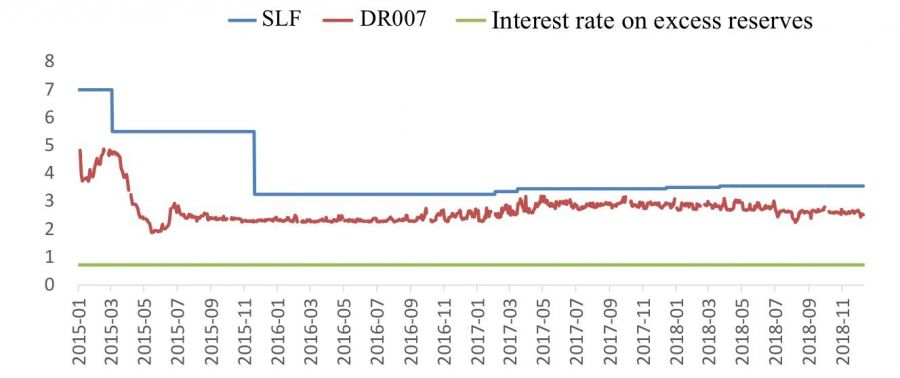

รูปแสดงอัตราดอกเบี้ยของเครื่องมือทางการเงินที่ไว้ปรับสภาพคล่องของตลาดและกำหนดอัตราดอกเบี้ยตลาด ของธนาคารกลางจีน

สาม ในขณะที่ เฟดมีเครื่องมือทางการเงินที่ไว้ปรับสภาพคล่องของตลาดและการกำหนดอัตราดอกเบี้ยในตลาด อย่าง Interest on Excess Reserve (IOER) ไว้เป็นการตั้งอัตราดอกเบี้ยขั้นต่ำหรือ Floor แล้วยังมี Overnight Reverse Repurchase Agreement (ON RRP) ไว้ในการปรับสภาพคล่องของสถาบันการเงินในระยะสั้น และ Term Deposit Facility (TDF) ไว้ในการปรับสภาพคล่องของสถาบันการเงินในระยะยาว โดยเครื่องมือส่วนใหญ่ ใช้กลไกราคาผ่านการตัดกันของอุปสงค์และอุปทานของปริมาณเงินในการกำหนดอัตราดอกเบี้ย

ในขณะที่ PBOC มีเครื่องมือที่ active อยู่เพียงอย่างเดียวคือ เครื่องมือการเงินที่เรียกว่า DR007 หรือ repo rate ในตลาด inter-bank แบบ 7 วัน ดังรูป นอกจากนี้ จีนยังมี medium-term lending facility (MLF) และ standing lending facility (SLF) โดยเครื่องมืออย่างหลังเป็น ceiling ของอัตราดอกเบี้ยในตลาดจีน โดย DR007 เหมือนเป็นแหล่งพักเงินที่ปลอดภัยที่สุดของสถาบันการเงิน ส่วน SLF เป็นแหล่งเงินที่ไว้ให้กู้ยามฉุกเฉิน ซึ่งจะสูงกว่า DR007 เล็กน้อย

นอกจากนี้ จีนยังใช้ medium-term lending facility (MLF) ยังใช้เป็นเครื่องมือที่ไว้ใช้ในการกำหนดระดับ Required Reserve Ratio (RRR) ของสถาบันการเงินที่ต้องดำรงสำรองเมื่อรับเงินฝากจากประชาชน ที่ทางการกำหนดไว้ ซึ่งถือเป็นการใช้มิติปริมาณในการส่งผลถึงการกำหนดอัตราดอกเบี้ยในตลาดมากกว่ากลไกราคา ซึ่งถือว่าล้าหลังหว่าของสหรัฐที่ใช้กลไกราคา ผ่านการประมูลในตลาดแรกและการซื้อขายพันธบัตรอายุต่างๆ ในตลาดรอง

สี่ นโยบาย macro-prudential หรือการใช้กลไกนโยบายด้านเสถียรภาพทางการเงิน เข้ามาปรับสมดุลให้กับระบบเศรษฐกิจ ทั้งนี้ PBOC ยังใช้กลไกแบบกว้างๆ อันประกอบด้วยระบบการประเมิน macro-prudential ที่เรียกว่า MPA Assessment ในการประเมินภาพรวมของเสถียรภาพทางการเงินของจีน การใช้ macro-prudential ในการบริหารเงินทุนที่ข้ามไปมาระหว่างจีนกับต่างประเทศ รวมถึงในสินเชื่อบ้านและโครงสร้างทางการเงินโดยรวมของประเทศ ในขณะที่ เฟดสามารถใช้เครื่องมือ macro-prudential ไปจนถึงระดับจุลภาค โดยสามารถรู้ได้ว่ารัฐใดมีความเสี่ยงด้านเสถียรภาพทางการเงินสูงหรือต่ำแค่ไหน และ ทราบได้ว่าประชากรในช่วงอายุใดแลละที่รัฐใดที่มีการว่างงานหรือหนี้สินมากน้อยเพียงใด

ท้ายสุด สมาชิกคณะกรรมการนโยบายการเงินของ PBOC จะไม่มีการเปิดเผยโปรไฟล์แบบชัดเจน รวมถึงผลการโหวตว่าจะเปลี่ยนแปลงนโยบายการเงินหรือไม่ก็ไม่ได้เปิดเผยให้พวกเราทราบ ผิดกับเฟดที่อัพเดตขึ้นในทวิตเตอร์และYouTube ให้เห็นกันแบบ real time อีกทั้งยังเปิดเผยมุมมองของสมาชิกเฟดแต่ละท่าน ว่าคิดเห็นถึงแนวโน้มอัตราดอกเบี้ย อัตราการว่างงานและอัตราเงินเฟ้อ เมื่อมองไป 3 ปีข้างหน้า จะอยู่ที่ระดับใดในเวลาต่างๆ หรือที่เรียกว่า dot-plot โดยจะปรับมุมมองใหม่ ราวทุก 2-3 เดือน โดยตลอด

นี่คือบางส่วนของความต่างของกลไกสำหรับนโยบายการเงินระหว่างของเฟดและ PBOC ที่ในระยะเวลาต่อไป PBOC จะพัฒนาเข้าหาเฟดขึ้นมาเรื่อยๆครับ

ที่มาบทความ: http://www.bangkokbiznews.com/blog/detail/646808

.jpg)