สัปดาห์ที่แล้ว หลายท่านคงได้ร่วมเป็นส่วนหนึ่งในเหตุการณ์ที่มีมูลค่าการซื้อขายในตลาดหุ้นไทยกว่า 2 แสนล้านบาทภายในวันเดียว

โดยเป็นของพอร์ตต่างชาติกว่า 1.5 แสนล้านบาทเมื่อวันที่ 28 พ.ค.2562 ทว่าตลาดหุ้นไทยในวันดังกล่าวก็ขึ้นมาเพียง 9 จุด บทความนี้ จะขอตอบคำถามว่าจะลงทุนอย่างไรให้มีโอกาสประสบความสำเร็จมากที่สุด เมื่อมีการปรับพอร์ตของดัชนี MSCI Thailand

ก่อนอื่นต้องบอกว่าดัชนี MSCI Thailand ถือว่าเป็นดัชนีที่นักลงทุนต่างประเทศส่วนใหญ่ใช้ในการอ้างอิงดัชนีตลาดหุ้นไทยสำหรับการลงทุนกองทุนรวมหรือ ETF โดยเม็ดเงินทั่วโลกที่จะมาลงทุนแบบ Passive ส่วนใหญ่จะอ้างอิงดัชนีนี้

สำหรับวิธีที่ชาวต่างชาติจะมาลงทุนในตลาดหุ้นไทย มีอยู่ด้วยกัน 3 วิธี ได้แก่

หนึ่ง ซื้อในตลาดหุ้นไทยโดยตรง ซึ่งชาวต่างชาติจะไม่ได้รับเงินปันผลและสิทธิในการออกเสียงในการประชุมผู้ถือหุ้น

สอง ซื้อในกระดานตลาดหุ้นต่างประเทศ แม้จะมีสิทธิในการออกเสียงในการประชุมผู้ถือหุ้น ทว่ามีลิมิตในการถือครองหุ้นหรือ Foreign Ownership Limits (FOL)

สาม การลงทุนใน Non-voting Depositary Receipts (NVDRS) จะไม่มีสิทธิในการออกเสียงในการประชุมผู้ถือหุ้น และมีสภาพคล่องและราคาหุ้นเช่นเดียวกับตลาดหุ้นไทย

ทั้งนี้ ข้อเสนอหลักของ MSCI ที่มีผลต่อการปรับพอร์ต MSCI Thailand ในครั้งนี้ มากที่สุด คือการยกเลิก FOL สำหรับหุ้นไทยใน MSCI Thailand ส่งผลให้น้ำหนักการลงทุนของไทยในดัชนี MSCI Emerging Markets เพิ่มขึ้นจาก 2.5% เป็น 3% ตามเอกสาร Consultation on Specific Topic related to Investment Limits ในส่วนของ MSCI Thailand ที่ออกมาในครั้งแรกเมื่อวันที่ 21 ม.ค.2562

การเปลี่ยนแปลงของ MSCI Thailand ที่ประกาศให้คนภายนอกลงความเห็น เมื่อวันที่ 21 ม.ค.2562 ซึ่งเป็นวันแรกที่ตลาดได้รับทราบถึงการเปลี่ยนแปลงของน้ำหนักการลงทุนในหุ้นต่างๆของพอร์ต MSCI TH จากประสบการณ์การทำ Semi-Annual Review ของ MSCI ที่ทำแบบจบในครั้งเดียวและประกาศวันสิ้นสุดการ Rebalance ในครั้งนี้ สามารถสรุปบทเรียนการลงทุนดังกล่าวได้ ดังนี้

หนึ่ง การเล่นหุ้นธีม MSCI Rebalancing จะได้กำไรก็ต่อเมื่อ ลงทุนในช่วงที่ MSCI ออก Consultation Paper หรือเอกสารที่พูดถึงเกณฑ์ในการเพิ่มหรือลดน้ำหนักหุ้นต่างๆ เป็นครั้งแรก โดยหลังจากวันที่ทราบรายละเอียดการเพิ่มหรือลดน้ำหนักของ MSCI เป็นครั้งแรก ให้ซื้อหุ้นที่จะเพิ่มน้ำหนักในทันที แล้วถือไปเป็นระยะเวลาประมาณ 1-2 สัปดาห์แล้วจึงขายออก โดยในปี 2562 คือช่วงเวลาระหว่างวันที่ 21-31 ม.ค.2562

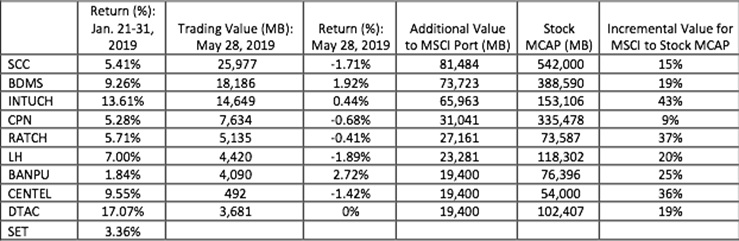

จากตาราง จะเห็นได้ว่า ด้วยกลยุทธ์ดังกล่าว หุ้นที่ได้รับการเพิ่มน้ำหนักจาก MSCI แทบทุกตัว ได้ผลตอบแทนระหว่าง 5.41% ถึง 17.07% ได้รับอัตราผลตอบแทนสูงกว่าผลตอบแทน SET ซึ่งเท่ากับ 3.36% ในช่วงเวลาเดียวกันค่อนข้างมากโดยหุ้นที่ได้รับผลกระทบจากราคาสินค้าโภคภัณฑ์อาจจะไม่ได้รับผลตอบแทนที่ดีเนื่องจากผลกระทบของราคาสินค้าโภคภัณฑ์

สอง การลงทุนในวันที่ MSCI ทำการ Rebalancing เป็นวันสุดท้าย ซึ่งในปีนี้ คือ 28 พ.ค.2562 จะไม่ได้รับผลตอบแทนที่ดี การลงทุนในหุ้นดังกล่าว ให้ผลตอบแทนระหว่าง -1.89% ถึง 2.72% โดยอย่างที่ทราบกันคือ SET มีผลตอบแทนเพิ่มขึ้นเพียง 0.7% เท่านั้น

สาม การลงทุนในหุ้นที่ได้รับการเพิ่มน้ำหนักโดย MSCI จากน้ำหนักการลงทุนที่ศูนย์เป็นบวก จะได้รับผลตอบแทนที่ดีมาก อย่าง INTUCH ที่ได้รับผลตอบแทนถึง 13.61% เป็นต้น

สี่ หุ้น Defensive อย่างโรงไฟฟ้า มีแนวโน้มจะได้รับผลตอบแทนจากการลงทุนในช่วงการรับข่าวเป็นครั้งแรกที่ไม่สูงมาก เมื่อเทียบกับการเพิ่มขึ้นของมูลค่าการลงทุนของ MSCI ต่อมูลค่าตลาด

ห้า อัตราการเพิ่มขึ้นของมูลค่าการลงทุนของหุ้นใน MSCI ต่อมูลค่าตลาดของหุ้นดังกล่าว เป็นดัชนีที่ค่อนข้างดีที่ส่งผลถึงอัตราผลตอบแทน ในช่วงการรับข่าวเป็นครั้งแรกได้ค่อนข้างดี

ท้ายสุด MSCI มีกลยุทธ์การลงทุนในหุ้นที่จะเพิ่มน้ำหนักตามที่ได้ประกาศไว้ จะเห็นได้ว่า MSCI สามารถลงทุนได้ในราคาหุ้นที่ไม่แพงกว่าที่ควรจะเป็น แม้มูลค่าการลงทุนที่เพิ่มในหุ้นนั้นจะไม่ใช่น้อยก็ตาม นั่นคือ คติ Don’t fight the FED น่าจะขยายความมาถึง Don’t Meddle with MSCI ครับ

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/647419

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันผลการดำเนินงานในอนาคต