เมื่อสัปดาห์ที่แล้ว ทางธนาคารแห่งประเทศไทย (ธปท.) ได้อ้างอิงนิยามภาวะเงินฝืดของธนาคารกลางยุโรป (อีซีบี) ซึ่งต้องเข้าเงื่อนไข 4 ข้อดังนี้

1. อัตราเงินเฟ้อติดลบเป็นเวลานานพอสมควร (Prolonged Period)

2. อัตราเงินเฟ้อติดลบกระจายในหลาย ๆ หมวดสินค้าและบริการ

3. การคาดการณ์เงินเฟ้อในระยะยาว (ปกติดูที่ระยะ 5 ปี) ต่ำกว่าเป้าหมายระยะปานกลางอย่างมีนัย และ

4. อัตราการขยายตัวทางเศรษฐกิจติดลบและอัตราว่างงานมีแนวโน้มสูงขึ้น

ทางแบงก์ชาติประเมินว่าหากพิจารณาตามเงื่อนไขดังกล่าวพบว่าอัตราเงินเฟ้อไทยติดลบมาเพียง 3 เดือน แม้ประมาณการล่าสุดของ ธปท. จะให้อัตราเงินเฟ้อทั้งปีนี้ติดลบ แต่ยังมองว่าปีหน้าจะกลับเป็นบวกได้ อีกทั้งเป็นการติดลบจากราคาพลังงานเป็นสำคัญ ขณะที่การคาดการณ์เงินเฟ้อระยะ 5 ปีอยู่ที่ 1.8% ต่อปี ถือว่าใกล้เคียงกับกึ่งกลางของช่วงเป้าหมายเงินเฟ้อของ ธปท. ที่ 1-3% ต่อปี จึงยังไม่เข้าข่ายเงินฝืดตามนิยามของการดำเนินนโยบายการเงิน อย่างไรก็ดี เศรษฐกิจไทยยังมีความเสี่ยงเข้าสู่ภาวะเงินฝืดได้ หากเศรษฐกิจไทยหดตัวลึกหรือฟื้นตัวช้ากว่าที่ประเมินมาก

ผมขอแชร์ความเห็นในมุมมองวิชาการล้วน ๆ สำหรับประเด็นภาวะเงินฝืดของไทย ดังนี้

โดยนอกเหนือจากอีซีบีที่เคยให้นิยามของภาวะเงินฝืดแบบชัดเจน ยังมีธนาคารกลางอีกน่าจะเพียงแห่งเดียวที่เคยให้นิยามว่าด้วยภาวะเงินฝืดแบบชัดเจน ได้แก่ ธนาคารกลางของไอซ์แลนด์ที่ต่อยอดงานศึกษาของกองทุนการเงินระหว่างประเทศ (ไอเอ็มเอฟ) ซึ่งศึกษาเรื่องภาวะอัตราเงินฝืดแบบละเอียดกว่า 35 ประเทศที่ครอบคลุมจีดีพีรวมกว่า 90% ของโลก อีกทั้งศึกษากลไกการส่งผ่านของภาวะเงินฝืดในเศรษฐกิจจีนอีกด้วย

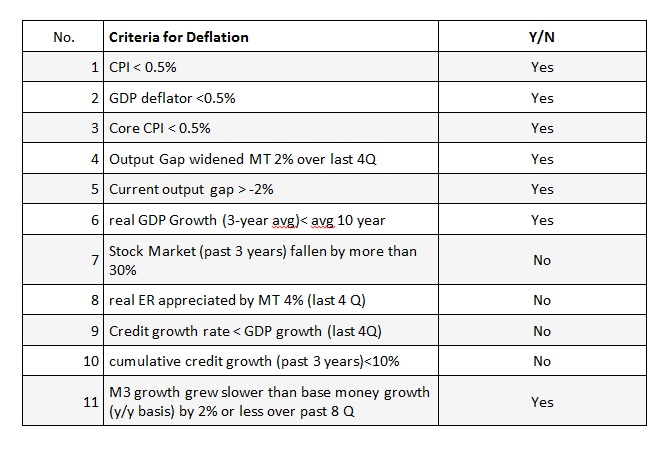

ทั้งนี้ งานศึกษาของไอเอ็มเอฟนั้น สะท้อนภาวะเงินฝืดทั้งในมิติของระดับราคาโดยรวม ระดับผลผลิต อัตราการขยายตัวของสินเชื่อ ตัวแปรทางการเงินต่าง ๆ รวมถึงภาวะตลาดหุ้น และได้นิยามของภาวะอัตราเงินฝืดโดยแบ่งเป็น 11 ดัชนี ไว้ดังนี้

1. อัตราเงินเฟ้อแบบรายปี ซึ่งวัดโดยอัตราการเปลี่ยนแปลงของดัชนี CPI ต่ำกว่า 0.5% หรือไม่?

2. อัตราเงินเฟ้อแบบรายปี ซึ่งวัดโดยอัตราการเปลี่ยนแปลงของดัชนี GDP Deflator ต่ำกว่า 0.5% หรือไม่?

3. อัตราเงินเฟ้อแบบรายปี ซึ่งวัดโดยอัตราการเปลี่ยนแปลงของดัชนี Core CPI (ไม่รวมราคาพลังงาน) ต่ำกว่า 0.5% หรือไม่?

4. ผลต่างระหว่างอัตราการเติบโตของจีดีพีของเศรษฐกิจแบบที่เกิดขึ้นจริง ๆ กับอัตราการเติบโตของจีดีพีของเศรษฐกิจแบบเต็มศักยภาพ (Potential GDP) ได้ถ่างกว้างขึ้นเกินกว่า 2% ในรอบ 4 ไตรมาสที่ผ่านมาหรือไม่?

5. ผลต่างระหว่างอัตราการเติบโตของจีดีพีของเศรษฐกิจแบบที่เกิดขึ้นจริง ๆ กับอัตราการเติบโตของจีดีพีของเศรษฐกิจแบบเต็มศักยภาพ (Potential GDP) ในขณะนี้ กว้างกว่า -2% หรือไม่?

6. อัตราการเติบโตของจีดีพีของเศรษฐกิจแบบที่ไม่คิดผลจากอัตราเงินเฟ้อ (Real GDP Growth) ในรอบ 3 ปีที่ผ่านมา มีค่าต่ำกว่าค่าเฉลี่ยของ Real GDP Growth ในรอบ 10 ปีที่ผ่านมาหรือไม่?

7. ดัชนีตลาดหุ้นของไทยในรอบ 3 ปีที่ผ่านมา ลดลงเกินกว่า 30% หรือไม่?

8. อัตราการแลกเปลี่ยนที่คำนึงถึงระดับราคาเฉลี่ยสินค้าของต่างประเทศและไทย (Real Effective Exchange Rate) แข็งค่ามากกว่า 4% ในรอบ 4 ไตรมาสที่ผ่านมาหรือไม่?

9. อัตราการขยายตัวของสินเชื่อภาคเอกชนต่ำกว่าอัตราการเติบโตของจีดีพี ในรอบ 4 ไตรมาสที่ผ่านมาหรือไม่?

10. อัตราการขยายตัวของสินเชื่อภาคเอกชนเมื่อคิดสะสมในรอบ 3 ปีที่ผ่านมา เติบโตต่ำกว่า 10% หรือไม่?

11. อัตราการเติบโตของมาตรวัดปริมาณเงินแบบ M3 (เงินสดนอกแบงก์รวมกับเงินฝากทุกประเภท) เติบโตช้ากว่าปริมาณฐานเงิน Base Money (เงินสดนอกแบงก์รวมกับสำรองที่แบงก์พาณิชย์ฝากไว้ที่ธนาคารกลาง) เมื่อคิดแบบรายปี มากกว่า 2% หรือไม่เมื่อคิดย้อนหลังไป 8 ไตรมาสที่ผ่านมา? ทั้งนี้เมื่อได้วิเคราะห์ตัวเลขของประเทศไทยพบว่าเป็นดังนี้ (ตาราง)

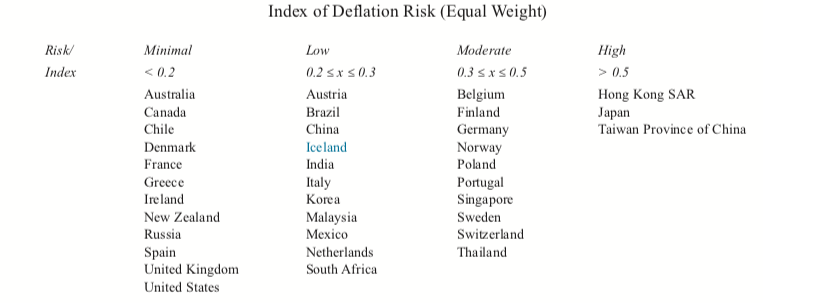

โดยทางธนาคารไอซ์แลนด์และไอเอ็มเอฟได้นิยามว่า หากตัวเลขของเศรษฐกิจใดก็ตามที่ตอบคำถามข้างต้นว่า “ใช่” ตั้งแต่ 6 ข้อเป็นต้นไปเข้าข่ายว่าเกิดภาวะเงินฝืด ซึ่งของประเทศไทยตอบว่า “ใช่” อยู่ 7 ข้อ ซึ่งผมขอบอกว่าข้อที่ 6 นั้นตัวเลขที่คำนวณออกมาถือว่าใกล้เคียงกันมากระหว่างจะตอบว่า “ใช่” หรือ “ไม่ใช่” กระนั้นก็ดี ก็ยังต้องถือว่าหากอ้างอิงตามนิยามของธนาคารไอซ์แลนด์และไอเอ็มเอฟได้เกิดภาวะเงินฝืดขึ้นแล้วในเศรษฐกิจไทย แต่ก็ต้องบอกว่าเกิดแบบเฉียดฉิว ทีนี้มาดูว่าประเทศต่าง ๆ ทั่วโลกสมัยที่นิยามนี้เกิดขึ้นมาใหม่ ๆ ว่าเป็นอย่างไรกันบ้างดังนี้

ซึ่งผลปรากฏว่าประเทศไทยก็เฉียด ๆ จะเกิดภาวะเงินฝืดเมื่อปี 2003 อยู่เหมือนกัน สำหรับการที่จะคิดกันต่อสำหรับมุมมองของนโยบายการเงินของไทยในอนาคตนั้น เมื่อมีบางนิยามที่ชี้ชัดออกมาว่าเมืองไทยก็น่าจะเสี่ยงเกิดภาวะเงินฝืดอยู่เหมือนกันคงอาจต้องมีการเตรียมการเผื่อนโยบายการเงินแบบที่เป็นยาแรงไว้กระตุ้นเอาไว้ใน Menu List สักหน่อยก็ถือว่าน่าจะไม่เลวเหมือนกันครับ

MacroView

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/650402