อย่างที่ผมได้เขียนเตือนไว้ในบทความความเสี่ยง#1 ปี 2563 : วิกฤติหนี้เอกชนสหรัฐ? เมื่อวันที่ 3 ม.ค.2020

ตลาดตราสารหนี้สหรัฐจะเป็นความเสี่ยงอันดับ 1 ของปี 2020 โดยบทความนี้ จะขอตอบคำถามว่า หนึ่ง เพราะเหตุใดตลาดหุ้นและตลาดเงินสหรัฐถึงได้ออกอาการเซถลาแบบหนักมาก แม้ว่าจะทำ QE ขนาด 7 แสนล้านดอลลาร์ และคำถามสอง คือ ต่อจากนี้ วิกฤตจะไปต่ออย่างไร?

สำหรับ คำถามข้อแรก คำตอบแบบสั้นๆคือ เรามี 2 วิกฤติซ้อนกันอยู่ในโลกใบนี้ในขณะนี้ ได้แก่ วิกฤติตลาดเงินของสหรัฐ และ วิกฤติเศรษฐกิจจริง หรือจากการที่กิจกรรมทางเศรษฐกิจของโลกซึ่งกำลังจะหายไปอย่างน้อยกว่า 1 ใน 4 จากผลด้านสุขภาพจากโคโรน่าไวรัส อย่างน้อยในครึ่งปีแรกของปีนี้

โดยสาเหตุแบ่งเป็น 6 ปัจจัย: ปัจจัยตลาดเงิน (ลามจากตลาดตราสารพันธบัตรสหรัฐและกำลังจะมาสู่ตลาดหุ้นกู้เอกชน ตลาดสินค้าโภคภัณฑ์ รวมถึงตลาดหุ้นและเงินสกุลต่างประเทศ) ปัจจัยอุปสงค์ (ไม่มีกำลังจับจ่ายใช้จ่ายเพราะไม่สามารถมีงานทำได้เนื่องจากไม่มีใครกล้าออกมาข้างนอก) ปัจจัยอุปทาน (ไม่สามารถผลิตได้สมบูรณ์แบบเพราะ Supply Chain Disruption และการคาดการณ์ยากของราคาน้ำมันที่ดิ่งลงต่ำผิดปกติ) ปัจจัยการเมืองไม่มีการร่วมมือกันของผู้นำระดับโลกเพราะเราเข้าสู่ยุคผู้นำโลกที่ใช้อำนาจตนเองเป็นหลักและพฤติกรรมที่คาดการณ์ยากของโดนัลด์ ทรัมป์ ปัจจัยบุคลากรด้านธนาคารกลางโดยคนเก่ง ๆ ไม่ได้อยู่ในตำแหน่งในตอนนี้ และ ปัจจัยจากการหายาหรือวัคซีนมารักษาโคโรน่าไวรัสยังไม่ได้

ขอเริ่มจากวิกฤติตลาดเงินของสหรัฐก่อน หากเราย้อนกลับไปเมื่อต้นปีที่แล้ว ที่เฟดเริ่มจะลดขนาดงบดุล โดยเลือกที่จะใช้วิธีการทดลองว่าต้องลดถึงระดับใดจึงจะเริ่มส่งผลต่อการทำงานของตลาดพันธบัตรหรือตลาดเงิน อาจจะด้วยจังหวะที่ถือว่าเป็นโชคร้ายของเฟดที่เป็นหัวหน้าโต๊ะของตลาดตราสารหนี้เฟดนามว่า ไซมอน พอตเตอร์ส ของนิวยอร์กเฟด เกิดมาลาออกก่อนที่ขนาดงบดุลของเฟดจะลดมาสู่จุดที่ราว 2 ล้านล้านดอลลาร์ ซึ่งเริ่มจะกระทบต่อการทำงานของตลาดเงินสหรัฐ ปรากฎว่าหลังจากนั้นการทำงานตลาดพันธบัตรสหรัฐ โดยเฉพาะอย่างยิ่ง Repo Market ก็เริ่มที่จะรวน จนเฟดต้องอัดฉีดสภาพคล่องเป็นครั้งคราว แม้พยายามที่จะหามือดีมาทำหน้าที่แทนนายพอตเตอร์ส ทว่าก็ไม่สามารถแทนที่ได้สมบูรณ์แบบ ซึ่งต้องบอกว่ายังมีรอยร้าวในกลไกของการเติมสภาพคล่องของตลาดพันธบัตรสหรัฐอยู่ แต่ที่ยังไปต่อได้แบบไม่สมบูรณ์แบบเพราะเฟดอัดเงินเข้าเสริมสภาพคล่อง

จนล่าสุด มาเกิดโรคโคโรน่าไวรัส คราวนี้ ตลาดพันธบัตรสหรัฐโดยเฉพาะอย่างยิ่ง Repo Market ของสหรัฐ ก็มาถึงระดับทะลักจุดเดือด เนื่องจากนักลงทุนต่างอยากจะเริ่มหนีจากตลาดตราสารหนี้ภาคเอกชนสหรัฐเนื่องจากมองว่าจะมีการเบี้ยวการจ่ายเงินต้นในอนาคตอันใกล้ มาสู่ตลาดพันธบัตรสหรัฐ เมื่อวันพฤหัสบดีที่แล้ว ตลาดพันธบัตรสหรัฐจึงถึงจุดที่ไม่มีสภาพคล่องขึ้นมา จนเฟดต้องอัดเงินกว่า 1.5 ล้านล้านดอลลาร์เข้ามาช่วย และเช้าวันจันทร์ตามเวลาบ้านเรา จึงอัด QE มูลค่า 7 แสนล้านดอลลาร์ต่ออีก เพื่ออุดรอยรั่วของตลาดเงินสหรัฐ ซึ่งก็ไม่แน่ใจว่าในอนาคตอันใกล้จะเอาอยู่หรือไม่

ผมจึงมองว่า โคโรน่าไวรัสถือเป็นฟางเส้นสุดท้ายของการเกิดวิกฤติตลาดตราสารหนี้สหรัฐ ยุคทศวรรษ 2020 โดยมี 4 ปัจจัย ที่จะส่งผลต่อวิกฤติหนี้เอกชนในช่วงถัดไป ได้แก่ 1. การเพิ่มขึ้นของส่วนต่างความเสี่ยงด้านเครดิตจากบริษัทเอกชนที่สูงขึ้นจากเศรษฐกิจที่จะย่ำแย่ลงเรื่อยๆ ทำให้ภาระดอกเบี้ยของหนี้ภาคเอกชน 2. การลดและงดกิจกรรมทางเศรษฐกิจของประชาชน ส่งผลต่อรายได้ของบริษัทเอกชนที่จะมาจ่ายให้กับผู้ถือหุ้นกู้ 3. เมื่อรายได้ลดลง อัตราส่วนทางการเงินของบริษัทเอกชนเหล่านี้ก็จะย่ำแย่ลงและส่งผลต่ออันดับเครดิตที่จะถูกลดหรือดาวน์เกรดลง แน่นอนว่าต้องจ่ายอัตราดอกเบี้ยที่แพงขึ้นอีก

และท้ายสุด ผู้ที่ถือตราสารหุ้นกู้ภาคเอกชน แม้ส่วนใหญ่จะเป็นนักลงทุนสถาบัน อย่าง บ.ประกัน กองทุนสำรองเลี้ยงชีพหรือกองทุนรวม ทว่าก็มีอยู่ราว 10-20% ที่นำไปใช้เป็น Collateralized Loan Obligation (CLO) ซึ่งจะส่งผลต่อตราสารทางการเงินเหล่านี้ให้มีโอกาสเกิดการเบี้ยวหนี้ได้

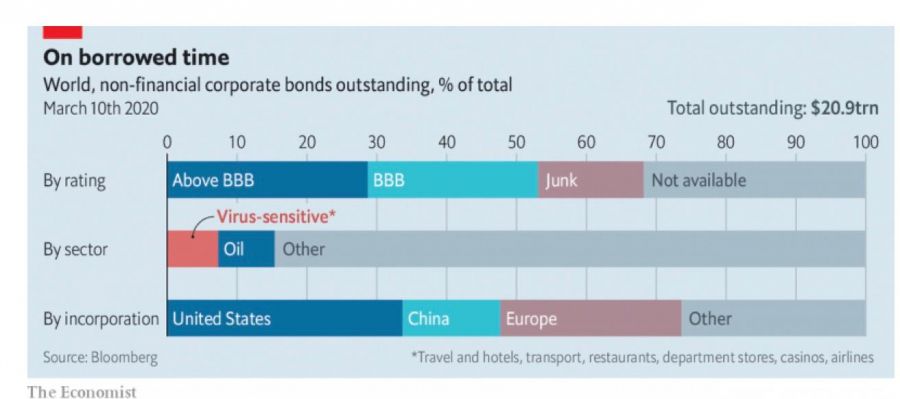

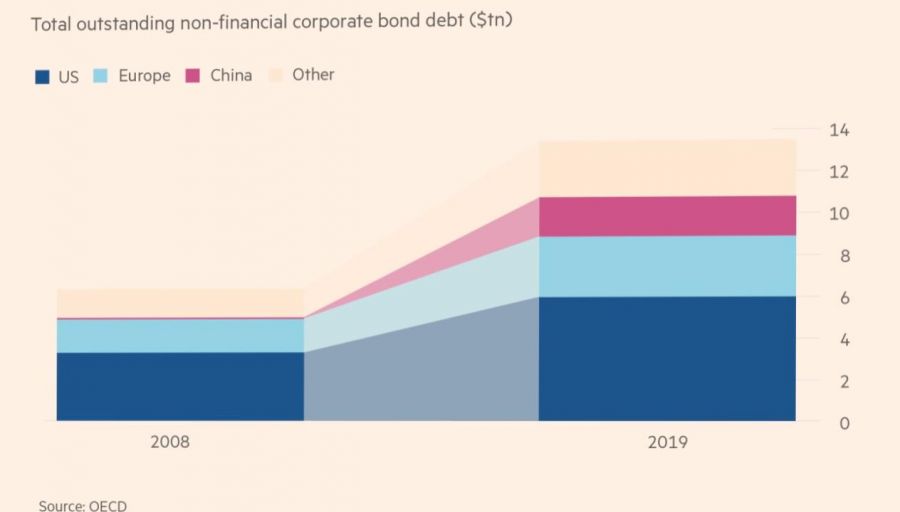

อันนำมาถึงคำตอบของคำถามที่สอง ว่าต่อจากนี้จะเป็นอย่างไร? ต้องรอดูว่าอาการตลาดตราสารหนี้รัฐบาลสหรัฐจะกลับมานิ่งจริงไหม แต่ที่แน่ ๆ คือ จากนี้ต่อไป ตลาดหุ้นกู้เอกชนสหรัฐกำลังจะเข้าสู่จุดอันตรายในระยะเวลาอันใกล้ เนื่องจากน่าจะไม่สามารถหาเงินมาจ่ายดอกเบี้ยให้ผู้ถือหุ้นกู้ ได้โดยเฉพาะอย่างยิ่งที่ไม่ใช่อันดับ AAA ดังรูปที่ 1 ทั้งนี้ ถือว่าตลาดตราสารหนี้ของโลกมีความเสี่ยงสูงขึ้นมาก เนื่องจากปัจจุบันมีขนาด 257 ล้านล้านดอลลาร์หรือเพิ่มขึ้นกว่า 50% จากปี 2008 รวมถึงหุ้นกู้ภาคเอกชนของโลกก็เพิ่มกว่า 2 เท่า ในช่วงเวลาเดียวกัน ดังรูปที่ 2

ทางด้านตลาดหุ้นสหรัฐและตลาดหุ้นทั่วโลกก็ยังคงตกต่อไปหากปัญหาดังกล่าวยังไม่นิ่ง โดยตัวเร่งของตลาดสหรัฐคือปัญหาของตลาดเงินสหรัฐเอง และแน่นอนว่าขึ้นกับคุณภาพการจัดการกับโคโรน่าไวรัส ท้ายสุด เศรษฐกิจสหรัฐและทั่วโลกจะตกต่ำกว่าช่วงวิกฤตซับไพรม์อย่างน้อยก็ในไตรมาส 2 ปี 2020 อย่างแน่นอน

โดยสรุป ณ วันนี้ นอกจากจะต้องจัดการกับโควิด-19 ให้ดีแล้ว ต้องทำให้ตลาดพันธบัตรสหรัฐกลับมาทำงานได้เป็นปกติจริง ๆ เนื่องจาก ณ จุดนี้ ตลาดพันธบัตรสหรัฐ ถือว่าสำคัญมาก เพราะถือว่าเป็นหลักอ้างอิงของราคาสินทรัพย์อื่น ๆ ทั้งหมด ไม่ใช่แค่หุ้นกู้ภาคเอกชนสหรัฐโดยการที่เราเห็นอัตราผลตอบแทนของพันธบัตรสหรัฐมีความผันผวนอย่างหนักตลอด 10 วันที่ผ่านมา ถือว่าเป็นความเสี่ยงของระบบการเงินโลกซึ่งลำพังตลาดตราสารหนี้ของโลกเพียงอย่างเดียวก็สูงถึง 257 ล้านล้านดอลลาร์แล้วครับ

MacroView

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/649747