ยีลด์พันธบัตรสหรัฐเริ่มปรับตัวลง บ่งชี้ว่ามาตรการผ่อนคลายของเฟดเริ่มเกิดผล หลังลดดอกเบี้ยเหลือ 0% ขยายธุรกรรม repo เปิดโครงการซื้อพันธบัตรและ MBS หลายแสนล้านดอลลาร์ งัดสารพัดเครื่องมือที่เคยใช้ฝ่าวิกฤตแฮมเบอร์เกอร์ อาทิ Commercial Paper Funding Facility (CPFF), Money Market Mutual Fund Liquidity Facility (MMLF) มุ่งเสริมสภาพคล่องแก่ตลาดตราสารหนี้ อีกทั้งพยายามลดต้นทุนจัดหาเงินดอลลาร์ของต่างชาติ โดยเปิดไลน์ currency swap กับแบงก์ชาติอื่นสิบกว่าแห่ง รัฐบาลทรัมป์ดันแพคเกจกระตุ้นนับล้านล้านดอลลาร์ รวมถึงนโยบายสุดขั้วแนว MMT (Modern Monetary Theory) อย่าง helicopter money แจกตรงเข้ากระเป๋าชาวอเมริกัน ทั้งหมด (คงมีอีก) ก็เพื่อยันผลกระทบทางเศรษฐกิจจาก COVID-19 ให้หยุดไว้แค่ “ถดถอย” (recession) ชั่วคราว ไม่ดิ่งเหวจน “ตกต่ำ” (depression) ยาวนาน

“ความกลัว” ไวรัสโคโรนาในสหรัฐ (คนละเรื่องกับข้อมูลการแพร่ระบาด) น่าจะผ่านจุดพีคไปแล้วเมื่อ 16 มี.ค. ตอนที่ทรัมป์กล่าวว่า สถานการณ์อาจลากยาวถึง ส.ค. สมมุติฐานนี้ยืนยันด้วยดัชนีชี้วัดความกลัว VIX Index ปิดสูงสุด 82.69 ในวันนั้นก่อนปรับตัวลงมา 3 ใน 4 วันทำการ (นับถึง 20 มี.ค.) ขณะความคืบหน้าการคิดค้นวัคซีน ทยอยออกมาอย่างต่อเนื่อง และเริ่มทดสอบกับอาสาสมัครแล้ว ซึ่งเร็วกว่าที่เคยคาดไว้

จุดต่ำสุดอยู่ตรงไหนใครจะไปรู้? ทว่าสัญญาณบอกเหตุมาตรึมทั้ง ความกลัวผ่านจุดสุดขีด เฟดเริ่มอุ้มตราสารหนี้เอกชน ขณะตัวแปรสำคัญระดับ Mother of All Factors “ความคาดหวังเงินเฟ้อ” ดูจาก 10-year breakeven inflation และ 5Y5Y forward inflation expectation เริ่มฟื้นตัวอย่างแรงเมื่อวันศุกร์ 20 มี.ค.

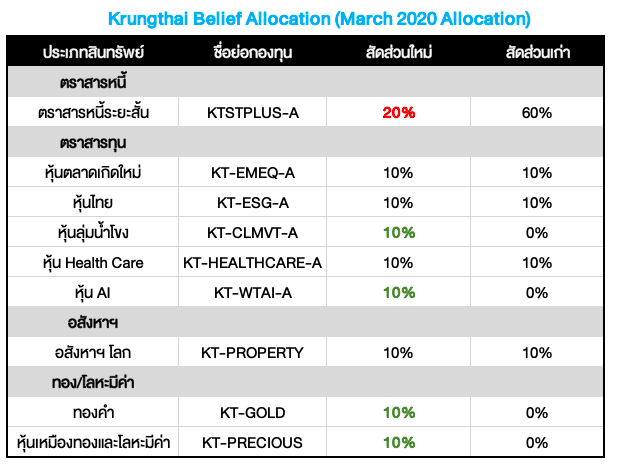

ความผันผวนยังสูงแต่เริ่มลดลง หลายปัจจัยดูดีขึ้น เราจึงลดสัดส่วนตราสารหนี้ระยะสั้นจาก 60% เหลือ 20%

สัดส่วนการลงทุนรอบนี้

ตราสารหนี้ระยะสั้น = 20%

KTSTPLUS-A

หุ้นตลาดเกิดใหม่่ = 10%

KT-EMEQ-A

หุ้นไทย = 10%

KT-ESG-A

หุ้นลุ่มน้ำโขง = 10%

KT-CLMVT-A

หุ้น Health Care = 10%

KT-HEALTHCARE-A

หุ้น AI = 10%

KT-WTAI-A

อสังหาฯ = 10%

KT-PROPERTY

ทอง = 10%

KT-GOLD

หุ้นเหมืองทองและโลหะมีค่า = 10%

KT-PRECIOUS

KT-CLMVT-A

https://ktam.co.th/mutual-fund-detail.aspx?IdF=212

อาจสร้างเซอร์ไพรส์ “คัมแบ็ก” ในปีนี้ ณ สิ้นเดือน ก.พ. ลงทุนในเวียดนาม 67.35% ของ NAV (ที่เหลือเป็นหุ้นไทยและสภาพคล่อง) หุ้นเวียดนาม ซึ่งมีศักยภาพการเติบโตระยะยาวสูงระดับ “ดาวเด่น” ของภูมิภาคอาเซียน มีโอกาสฟื้นตัวแรงๆได้ในระยะถัดไป หากปัจจัยกดดันหลักๆเริ่มคลี่คลาย นอกจาก COVID-19 ก็มี “ราคาหมู” ที่พุ่งขึ้นตั้งแต่ต้นปี 2019 เพราะโรคระบาด ทว่าปีนี้ราคาปรับตัวลง หลังรัฐบาลควบคุมและเพิ่มการนำเข้า ช่วยชะลอเงินเฟ้อ และหนุนเงินด่องให้มีแนวโน้มแข็งค่าขึ้นเทียบกับเงินบาทต่อไป นอกจากนี้ ข้อตกลงการค้าเสรีกับสหภาพยุโรป จะช่วยเพิ่มปริมาณการค้า ตลาดหุ้นเวียดนามมีโอกาสเข้าดัชนี MSCI EM ในอนาคต จะดึงดูดเม็ดเงินลงทุนจากต่างประเทศในระยะยาว

KT-WTAI-A

https://ktam.co.th/fif-fund-detail.aspx?IdF=57

ขณะที่โลกกำลังเผชิญวิกฤต COVID-19 หากมองอนาคตให้ยาวออกไปอีกหลายเดือนข้างหน้า การปรับปรุงเปลี่ยนแปลงเพื่อปรับตัวในทุกภาคส่วนทั้ง รัฐ เอกชน และประชาชน คงจะต้องนำเทคโนโลยีเข้ามาช่วยอย่างมาก แนวโน้มระดับ megatrend ที่ดำเนินมาอย่างต่อเนื่องอยู่แล้วคือ technology disruption ซึ่งมี “ปัญญาประดิษฐ์” (Artificial Intelligence: AI) เป็นหนึ่งในตัวขับเคลื่อนสำคัญ ก็น่าจะวิ่งต่อไปด้วยอัตราเร่ง

บรรดาธุรกิจที่ได้รับประโยชน์จากสิ่งนี้ ประกอบด้วย 3 กลุ่ม AI Infrastructure โครงสร้างพื้นฐานทั้ง software และ hardware เพื่อรองรับและพัฒนาเทคโนโลยี, AI Applications มุ่งประยุกต์ใช้ AI ให้ทำสิ่งต่างๆแทนคนได้มากขึ้น ตัดสินใจเร็วขึ้น และประหยัดต้นทุน, AI-enabled Industries ครอบคลุมหลากหลายธุรกิจที่นำ AI ไปสร้างคุณค่า อาทิ การเงิน สุขภาพ ขนส่ง สื่อ ยานยนต์ ค้าปลีก เกษตรกรรม พลังงาน การก่อสร้าง การศึกษา ฯลฯ ทั้งหมดเข้าข่ายที่กองทุนหลักสามารถลงทุน ขณะแนวโน้มดอกเบี้ยในอนาคตน่าจะต่ำกว่ายุคก่อนเผชิญไวรัสเสียอีก ดังนั้นเมื่อ discount rate ต่ำลง หุ้นเติบโตสูง (growth stocks) เหล่านี้ก็น่าจะปรับตัวขึ้นไปซื้อขาย ณ ราคาสูงขึ้นอีกตามหลัก DCF (discounted cash flow)

KT-GOLD

https://ktam.co.th/fif-fund-detail.aspx?IdF=41

เรานำกลับเข้าพอร์ตอีกครั้งหลังจากราคาทองปรับฐานแล้ว เพราะแนวทางแก้ปัญหาสภาพคล่องของเฟด ช่วยจำกัดความเสี่ยงขาลงให้แก่ทองคำ เฟดคงจะลุยอัดฉีดและทำ QE แบบเต็มสูบ เพิ่มการผ่อนคลายเชิงปริมาณแบบไม่อั้น เพื่อกดยีลด์พันธบัตรและดอกเบี้ยแท้จริงลง หนุนความคาดหวังเงินเฟ้อขึ้นต่อไป ขณะ COVID-19 ตอกย้ำปัจจัยหนุนราคาทองในระยะยาว เพราะหนี้สาธารณะเพิ่มขึ้นมาก จากความพยายามประคับประคองเศรษฐกิจ จนนึกไม่ออกเลยว่า ดอกเบี้ยจะกลับขึ้นมาได้อย่างไรในอนาคต

KT-PRECIOUS

https://ktam.co.th/fif-fund-detail.aspx?IdF=38

ความผันผวนน่าจะพีคไปแล้ว (16 มี.ค.) ดัชนีชี้วัดของกองทุนหลักคือ FTSE Gold Mines Index -30.9% จากจุดสูงสุดในเดือน ก.พ. ราคาร่วงลงราวกับย้อนอดีตไปถึงตอนเริ่ม rally กลางปี 2019 ส่วนชดเชยความเสี่ยงจึงมีมากเพียงพอที่จะกลับเข้าลงทุน ในมุมมองของเรา

Krungthai Asset Management

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน