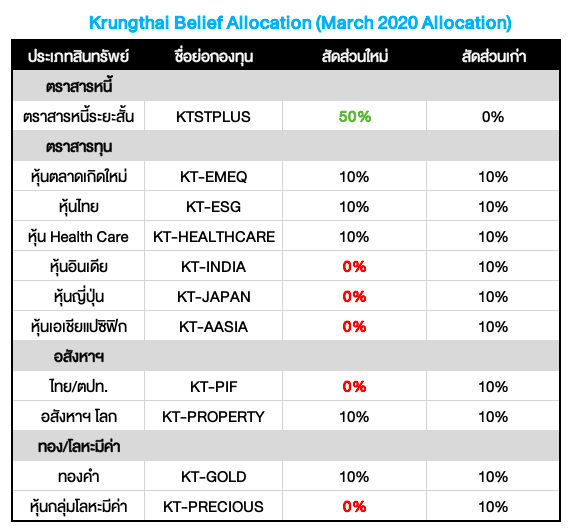

KTAM Belief Allocation ปรับแทคติกเป็นกรณีพิเศษโดย “ลดความเสี่ยง” และ “เพิ่มสภาพคล่อง” เพื่อเตรียมพร้อมรับ “โอกาสลงทุนแบบสุดขั้ว” คือราคาสินทรัพย์บางประเภทอาจปรับตัวลงมาต่ำแบบสุดขีด อันเนื่องมาจากภาวะ “ตลาดหลุด” หรือ Market Dislocation ซึ่งเริ่มออกอาการในสัปดาห์สุดท้ายของเดือน ก.พ. และอาจส่งผลให้ความผันผวนสูงต่อไปอีก 1-2 สัปดาห์หรือมากกว่านั้น ขึ้นอยู่กับสถานการณ์ COVID-19 เป็นสำคัญ ผู้ลงทุนสามารถอ่านคำอธิบายเพิ่มเติมที่นี่

https://www.ktam.co.th/ktam-update-detail.aspx?ktam_id=41

ย้ำ นี่คือแทคติกเฉพาะกิจเท่านั้น ส่วนมุมมองระยะยาวของเราแทบไม่เปลี่ยนแปลงจากที่เคยนำเสนอไว้

Cash is not Trash: KTSTPLUS = 50%

- ผู้ลงทุนที่มั่นใจว่ามี “สภาพคล่องเพียงพอ” เช่น ถือเงินสดหรือกองทุนตราสารหนี้ระยะสั้น อาทิ KTSTPLUS ≥ 30% ของพอร์ตแล้ว ก็อาจไม่จำเป็นต้องปรับเปลี่ยนอะไรในตอนนี้

- ผู้ที่มีสภาพคล่องน้อยเกินไป ควรอาศัยโอกาสที่ตลาดหุ้นและสินทรัพย์เสี่ยงรีบาวด์ต้นสัปดาห์นี้ (ขึ้นมาเพราะนักลงทุนหวังว่าเฟดจะผ่อนคลายการเงิน) ลดสัดส่วนการลงทุนที่ผันผวนมาก แต่เลือกถือตัวที่ คุณภาพสูง สภาพคล่องสูง และ ผันผวนไม่มากเกินไป

Emerging Markets: KT-EMEQ = 10%

เก็บไว้ตัวเดียวเพราะ master fund คุณภาพระดับ Best of The Best (ช่วงเวลา 3 ปี จัดอันดับโดย Asia Asset Management) เรามองหุ้นตลาดเกิดใหม่มี upside ทั้งราคาหุ้น (จีนโดนไวรัสก่อนก็น่าจะปรับตัวได้ก่อน) และค่าเงิน (เฟดผ่อนคลาย USD อ่อนค่า)

หมายเหตุ: ปรับออก 1 ตัวคือ KT-INDIA เพราะการฟื้นตัวของเศรษฐกิจอินเดีย อาจจะล่าช้าออกไปมากกว่าที่คาดไว้

หุ้นไทย (เปลี่ยนธีมจาก Capital Structure Change): KT-ESG = 10%

เก็บหุ้นไทยไว้ เพราะปีที่แล้วไม่ค่อยขึ้น ปีนี้ลงแรง (รู้กันทั่วว่าพึ่งนักท่องเที่ยวจีน) คนไทยใกล้ชิดตลาด ไม่เสี่ยงเรื่องค่าเงิน หุ้นไทยน่าจะรีบาวด์แรงเป็นอันดับต้นๆของโลกถ้ามีข่าวดีเกี่ยวกับวัคซีน

หมายเหตุ: ปรับออก 1 ตัวคือ KT-JAPAN เพราะความเสี่ยงสูงกว่าที่เคยคาดไว้ และอาจตกเป็นเหยื่อเยนแข็งในภาวะวิกฤต

Low (Yield) for Longer: KT-PROPERTY = 10%

ราคา REITs ร่วงลงพร้อมยีลด์พันธบัตรสหรัฐฯจน dividend yield spread พุ่งทะลุจุดสูงสุดของวิกฤตแฮมเบอร์เกอร์ปี 2008 แปลว่าปัจจุบัน REITs ถูกกว่าพันธบัตรมาก สะท้อนความกังวลสุดๆ ของนักลงทุนทำนองว่า เงินปันผลของ REITs อาจจะลดลง 20-30% เหมือนตอนเศรษฐกิจถดถอยทั่วโลก!

หมายเหตุ: ปรับออก 1 ตัวคือ KT-PIF เราเลือกเก็บตัวที่สภาพคล่องสูงกว่าคือ ตลาดพัฒนาแล้ว

Higher Debts & Lower Rates: KT-GOLD = 10%

เลือกเก็บเฉพาะตัวที่ผันผวนน้อยกว่าเอาไว้ พลังการกระจายความเสี่ยงของทองคำ ลดลงมากเมื่อเผชิญภาวะ dislocation เราคาดหวังการปรับตัวขึ้นไปทำ new high หลังภาวะ “ตลาดหลุด” ผ่านพ้นไปแล้ว (ซึ่งยังไม่ใช่ตอนนี้)

หมายเหตุ: ปรับออก 1 ตัวคือ KT-PRECIOUS นอกจากไม่ทำหน้าที่ป้องกันความเสี่ยง ตัวมันเองก็ยังเพิ่มความเสี่ยงด้วยในภาวะ dislocation แต่เราคงได้พบกันใหม่ เมื่อภาวะผิดปกติผ่านจุดเลวร้ายสุดไปแล้ว (ซึ่งยังไม่ใช่ตอนนี้)

Healthcare: KT-HEALTHCARE = 10%

เก็บไว้ได้เพราะราคาไม่แพง โอกาสโตระยะยาวชัดเจน เป็นเป้าหมายแรกที่ควรทยอยซื้อสะสมเมื่ออ่อนตัวอยู่แล้ว

Pacific Easing: –

หมายเหตุ: ปรับออก KT-AASIA ประโยชน์น้อยลงเมื่อดอลลาร์กลับอ่อนค่า

Krungthai Asset Management

สนใจดูรายละเอียดและลงทุน สามารถเข้าไปได้ที่ https://www.finnomena.com/fhport/

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน