ตลาดหุ้นพุ่งขึ้นแทบทุกมุมโลก

ขานรับเดโมแครตกวาดทั้งทำเนียบขาวและ 2 สภาสหรัฐ “Blue Sweep” แนวโน้มเงินเฟ้อพุ่งส่งผลให้ยีลด์พันธบัตรสหรัฐอายุยาวทะยานขึ้นจนเข้าใกล้จุดสูงสุด มี.ค. 2020 ดึงดูดความต้องการซื้อหนาแน่นในการประมูลพันธบัตร 2 รุ่น อายุประมาณ 10 ปี และ 30 ปี มูลค่ารวมกัน $62,000 ล้าน เงินเฟ้อพื้นฐานสหรัฐ ธ.ค. ชะลอ ค้าปลีกหด 3 เดือนติด ล้วนส่งผลเบรกยีลด์ไว้ไม่ให้ขึ้นต่อ

แนวโน้มเงินเฟ้อและยีลด์พันธบัตร

น่าจะยังคงกำหนดทิศทางและ “ผู้นำ” ของตลาดหุ้นทั้งในแง่สไตล์ ขนาด ตลอดจนภูมิภาค/ประเทศ และสกุลเงิน

มุมมองเงินเฟ้อมีหลายแนว

“Bond King” Jeff Gundlach มองระดับราคาสูงลิ่วของหุ้น ต้องพึ่งมาตรการกระตุ้นและคำมั่นสัญญาของเฟดที่จะคงดอกเบี้ยต่ำใกล้ 0% ชี้การเปลี่ยนแปลงสินทรัพย์กลุ่มนำอาจมิใช่แค่เหตุการณ์ระยะสั้น อ้างความเห็น Charles Evans ประธานเฟดชิคาโก “ยิ่งเงินเฟ้อเกิน 2% มากเท่าไหร่ ตลาดจะยิ่งเข้าใจว่าเฟดเอาจริง (ในการกระตุ้นเงินเฟ้อ)” Gundlach คาดว่า CPI สหรัฐน่าแตะ 3% กลางปีซึ่งจะเป็นจุดเปลี่ยนเกม… Joachim Fels ที่ปรึกษาเศรษฐกิจโลกของ Pimco มองระยะสั้นเงินเฟ้อต่ำเพราะว่างงานสูง ขณะตลาดสะท้อนความคาดหวังว่า “เงินเฟ้อจะสูงขึ้นมากในระยะยาว” เพราะธนาคารกลางพิมพ์เงินและรัฐบาลกระตุ้น แต่ “ขาใหญ่ตราสารหนี้” เชื่อว่าเงินเฟ้อระยะยาวจะสูงขึ้นมากได้จริงก็ต่อเมื่อบรรดารัฐบาลของประเทศต่างๆยังอัดมาตรการกระตุ้นต่อไปอีกแม้เศรษฐกิจฟื้นตัวดี ***ซึ่งไม่การันตีว่าจะเกิดขึ้น*** เพราะถ้าเศรษฐกิจฟื้นแล้วรัฐบาลไม่กระตุ้นต่อ (ควรเป็นเช่นนั้น) เงินเฟ้อคงไม่สูงมาก นอกจากนี้ “ความเสี่ยงเงินฝืด” ก็ยังอยู่ ดังนั้น สิ่งที่แน่นอนกว่าเงินเฟ้อคือ “ความไม่แน่นอนของแนวโน้มเงินเฟ้อระยะยาว” หากปัจจุบันเสียงส่วนใหญ่เทไปทางเงินเฟ้อพุ่งข้างเดียวก็เสี่ยงมาก

สัญญาณนโยบายล่าสุด

การคลัง ไบเดนเสนอแพคเกจ $1.9 ล้านล้าน มุ่งช่วยเหลือครัวเรือนและธุรกิจจนกว่าวัคซีนโควิดจะฉีดกันทั่วถึง

การเงิน Powell ย้ำ “เฟดขึ้นดอกเบี้ยแน่แต่ไม่ใช่เร็ว ๆ นี้” และถึงแม้อัตราว่างงานจะลดลงอีกในอนาคตก็ยังไม่จำเป็นต้องรีบขึ้นดอกเบี้ย นอกเสียจากเงินเฟ้อสูงหรือเกิดความไม่สมดุลในระดับที่สร้างปัญหาก็จะใช้เครื่องมือเข้าไปจัดการ อย่างไรก็ตาม ประธานเฟดผู้เคยช็อคโลกโดยกลับนโยบาย 180 องศาเมื่อ 2 ปีก่อนยังพูดแทงกั๊กไว้ด้วยว่า “เศรษฐกิจสหรัฐอาจฟื้นตัวเร็วกว่าที่คิด”

เราตระหนักถึงความเสี่ยงเงินเฟ้อที่เพิ่มขึ้น

แต่ก็ไม่อยากวิ่งเข้าใส่ reflation trades แบบสุดโต่ง อาทิ หุ้นกลุ่มที่งบดุลอ่อนแอหรืออ่อนไหวต่อภาวะเศรษฐกิจมาก ๆ สินทรัพย์ที่พึ่งพิงการพุ่งขึ้นของราคาสินค้าโภคภัณฑ์/ดอลลาร์อ่อนค่า ฯลฯ เพราะถ้าเงินเฟ้อไม่มาตามนัดหรือ “คดีพลิก” กลับเป็นเงินฝืด สินทรัพย์ซึ่งกำลังร้อนแรงเหล่านี้ก็อาจโดนเทขายหนักๆได้

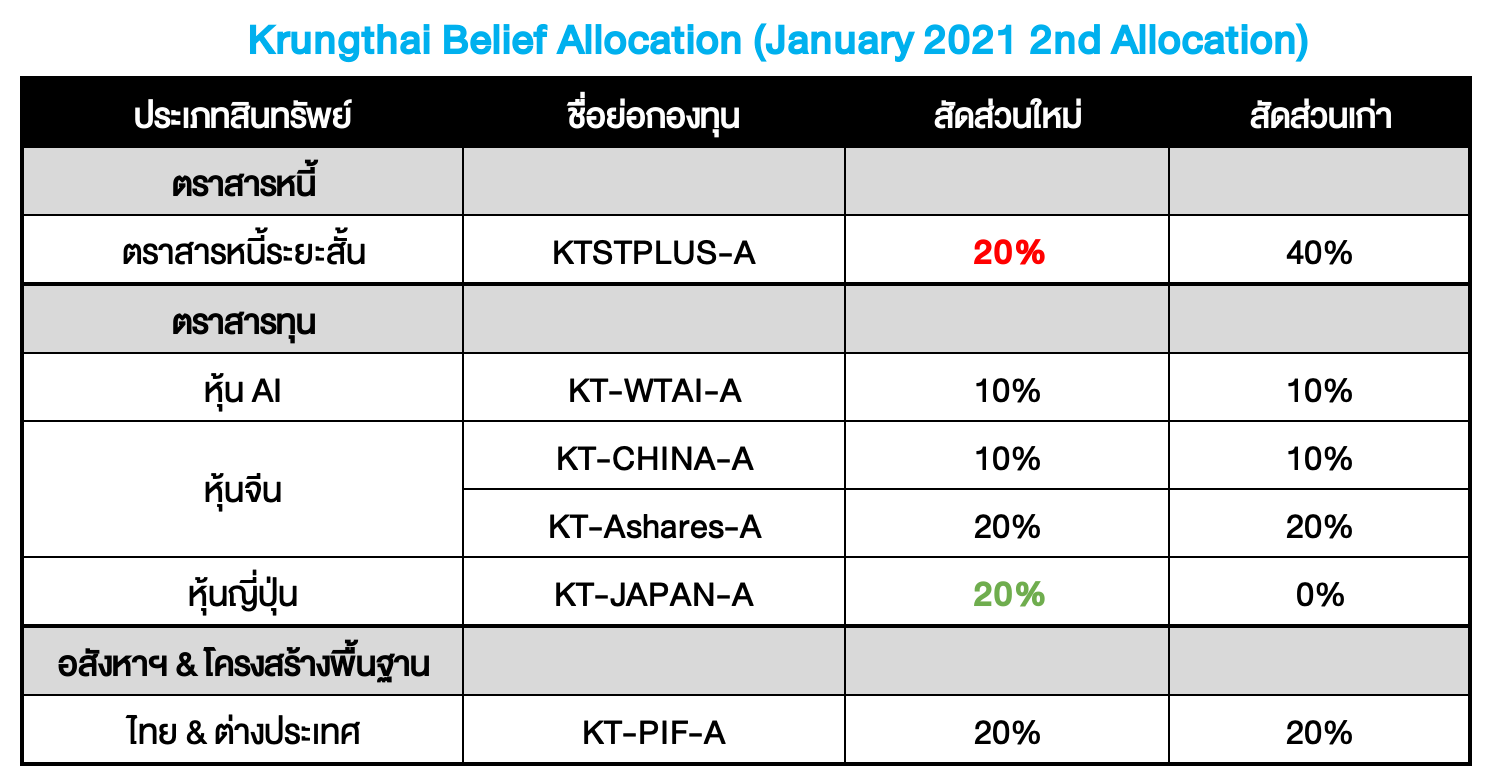

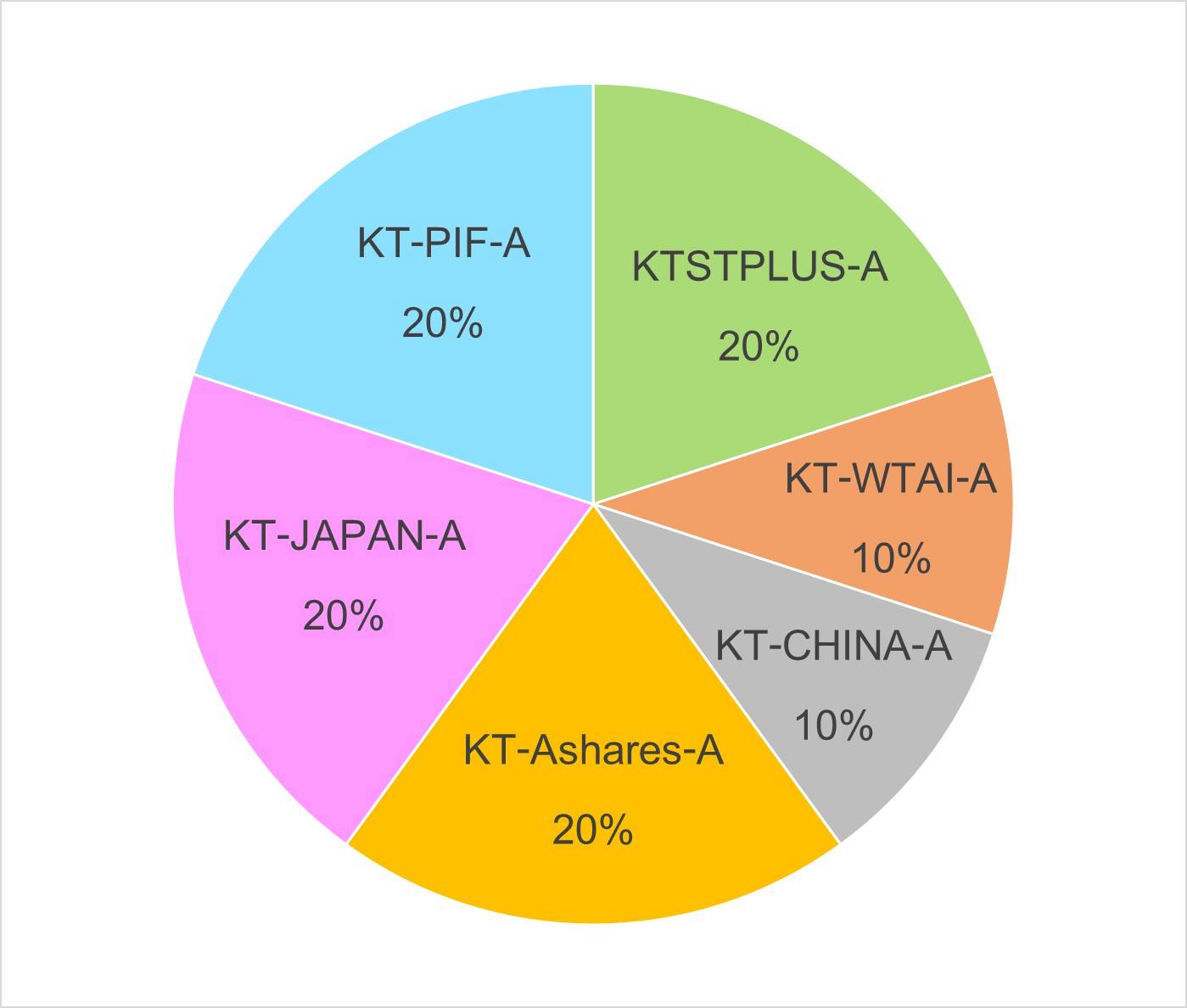

Belief Allocation ยังคงระมัดระวัง

สำรองสภาพคล่องให้พอเพื่อเตรียมพร้อมรับโอกาสใหม่ ๆ 3 แนวรุกสำคัญยังคงใช้ KT-ASHARES-A #ตัวท็อปแห่งทศวรรษใหม่ (คงสัดส่วน 20%) KT-CHINA-A #แชมป์ใหม่Offshore (คงสัดส่วน 10%) KT-WTAI-A #เป็นมากกว่าหุ้นเทค (คงสัดส่วน 10%) นอกจากนี้ อสังหาฯ & โครงสร้างพื้นฐาน KT-PIF-A #ม้ามืด2021 (คงสัดส่วน 20%) ซึ่งเข้ามาสร้างความแตกต่างในพอร์ตตั้งแต่เดือนที่แล้ว ก็คงสัดส่วนการลงทุนไว้เช่นกัน

ครั้งนี้เราเติมความ “ใส่ใจราคา” เข้าพอร์ต

รับมือยีลด์พันธบัตรสหรัฐปรับตัวสูงขึ้น อาจกระตุ้นให้ตลาดต้องการ “ของถูก” กันมากขึ้น โดยหนึ่งในตลาดหุ้นที่ราคาถูกสุด ๆ ขณะนี้คือ “หุ้นญี่ปุ่นขนาดเล็ก”

KT-JAPAN-A #ใส่ใจราคา หุ้นญี่ปุ่นน่าได้ประโยชน์จาก “มาตรการกระตุ้นของไบเดน” และ “ตลาดกังวลว่าเฟดจะลด QE” เพราะอาจส่งผลให้ยีลด์พันธบัตรสหรัฐปรับตัวขึ้นต่อและ ดอลลาร์แข็ง-เยนอ่อนค่า หุ้นขนาดเล็ก (small cap) ซึ่งกองทุนหลักเน้นก็ยังถูกมากเป็น laggard ล้าหลังหุ้นขนาดใหญ่และมักตกเป็นเป้า M&A แถมจุดเข้าน่าสนใจเพราะญี่ปุ่นเพิ่มความเข้มคุมโควิด ดังนั้นต่อไปพอจำนวนผู้ติดเชื้อลดลงก็คงผ่อนคลายมาตรการ นอกจากนี้ เงินเยนเป็นหนึ่งในสกุลหลักที่ใช้กันทั่วโลก BOJ พิมพ์ได้ไม่อั้น รัฐบาลญี่ปุ่นกู้ดอกเบี้ยใกล้ 0% เอาไปใช้จ่ายสบาย ๆแจกกระจายกระตุ้นเศรษฐกิจด้วยสเกลมหึมาไม่แพ้ยุโรปหรือสหรัฐ ดูรายละเอียด KT-JAPAN-A เพิ่มเติม

ผลสำรวจภาวะเศรษฐกิจญี่ปุ่น

Reuters Tankan index เดือน ม.ค. บ่งชี้ “ภาคผลิต” ปรับตัวดีขึ้นจน “ติดลบน้อยสุด” หรือดีสุดตั้งแต่ ก.ค. 2019 สวนทางกับภาคบริการที่แย่ลงเนื่องจากมาตรการคุมเข้มโควิด

ข้อมูลล่าสุด “เข้าทาง” KT-JAPAN-A

เพราะกองทุนหลักมีหุ้นกลุ่มที่น่าจะได้ประโยชน์จากการฟื้นตัวแข็งแกร่งของภาคผลิตอย่าง industrials และ materials รวมกันมากกว่า 1 ใน 3 ของพอร์ต ณ สิ้นปี นอกจากนี้ยัง overweight กลุ่มที่มีแนวโน้มเติบโตระยะยาวเช่น I.T. และ communication services แต่ underweight หุ้นกลุ่ม financials และ consumer

KT-JAPAN-A จึงเป็นการลงทุนในตลาดที่ไม่ขาดสตอรี่ดูแล้วมี upside ซื้อหาได้ ณ ราคาเบา ๆ ในยุค new normal ซึ่งหุ้นหลายตลาดแพงขึ้นมาก จัดไป! 20% ของพอร์ต โดยสับเปลี่ยนมาจาก KTSTPLUS-A

Krungthai Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungthai Belief Allocation สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >>แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungthai Belief Allocation คลิกที่นี่เพื่อสร้างแผนการลงทุน

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงไทย จำกัด มหาชน หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”