ราคาสินทรัพย์เสี่ยงฟื้นตัวแรงในช่วงเดือนที่ผ่านมา ได้ปัจจัยหนุนจากมาตรการกระตุ้นแบบทุ่มไม่อั้นของธนาคารกลางและรัฐบาลทั่วโลก ตลอดจนความหวังเกี่ยวกับการเปิดเมือง ทว่าเศรษฐกิจโลกกำลังเข้าสู่ภาวะถดถอยรุนแรง ขณะพฤติกรรมที่เปลี่ยนไปของผู้บริโภค ตลอดจนการปรับตัวของภาคธุรกิจ ยังคงประเมินได้ยากมาก ทำให้ค่าคาดการณ์ต่าง ๆ มีความไม่แน่นอนสูง เพิ่มความเสี่ยงที่ตลาดหุ้นจะปรับฐานในเดือน “น้องเมย์” พฤษภาคม (Sell in May) เราจึงยังคงให้ความสำคัญกับ “สภาพคล่อง” เพื่อเตรียมพร้อมเข้าไปรับโอกาสลงทุนดี ๆ เมื่อมันมาถึง

เราเลือก “อสังหาริมทรัพย์” เป็นแหล่งของสภาพคล่องดังกล่าว โดยสับเปลี่ยนออกจาก KT-PROPERTY ไปยัง KTSTPLUS-A

มุมมองของผู้บริหารพอร์ตอสังหาฯ ชั้นนำทีมหนึ่งของโลกยืนยันว่า การลงทุนอสังหาฯ ยุคหลัง COVID-19 ไม่ง่าย!

เนื้อหาแปลและเรียบเรียงรวมทั้งความเห็นในเพจ Fund-Go-Round

เราได้ข้อสรุปเชิงกลยุทธ์ ณ ปัจจุบันดังนี้

- อสังหาฯ ยุคนี้ควรใช้เพื่อ กระจายความเสี่ยง เป็นหลัก จึงหาที่ลงในพอร์ตสไตล์ High Conviction อย่าง Belief Allocation ลำบาก

- ภายใต้ภาวะปัจจุบัน ซึ่งการประเมินค่าเช่าในอนาคตของอสังหาฯ จำนวนมากเผชิญความไม่แน่นอนสูงระดับโครงสร้าง (อาจเปลี่ยนไปถาวร ไม่ใช่แค่ขึ้นลงตามวัฏจักร) ผู้ลงทุนที่เน้นยีลด์ ก็อาจไปหาความแน่นอน (กว่า) ในตลาดตราสารหนี้ ซึ่งมีเจ้าภาพ (ธนาคารกลาง) ช่วยซื้อหนุนราคาไว้ นอกจากนี้ ยีลด์หุ้นกู้ปัจจุบันยังสูงมาก เมื่อเทียบกับยีลด์พันธบัตรซึ่งต่ำเป็นประวัติการณ์ เครื่องมือหลักสำหรับแนวคิดนี้ KT-GCINCOME-A ซึ่งมีในพอร์ตอยู่แล้ว

- เงินที่เน้นการเติบโต ก็น่าจะไปทางหุ้นกลุ่ม Disruptors, Technology, AI เช่น KT-WTAI-A (มีในพอร์ตแล้ว) ซึ่งสามารถคาดหวังการเติบโตสูงกว่าอสังหาฯ มาก แม้กระแสเงินสดยังอยู่ไกลออกไปในอนาคต (บางธุรกิจยังไม่กำไรวันนี้) แต่ถ้าทำให้นักลงทุนมองออกและเชื่อมั่นว่ามันจะมาค่อนข้างแน่ มูลค่าเหมาะสมและราคาหุ้นก็พร้อมทะยานขึ้นตามสูตร DCF (discounted cash flow) ในยุคที่ Discount rate = 0% ถอยกระแสเงินสดในอนาคต ไม่ว่าไกลแค่ไหน กลับมาเป็นมูลค่าปัจจุบัน ก็ได้ก้อนใหญ่เท่าเดิม!

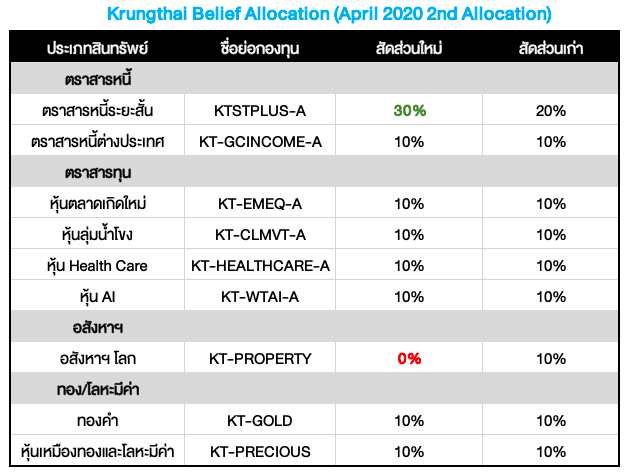

เพิ่มสัดส่วนตราสารหนี้ระยะสั้นเป็น 30%

ขาย KT-PROPERTY ออกไป

ซื้อ KTSTPLUS-A เข้าพอร์ต

สัดส่วนการลงทุนรอบนี้

ตราสารหนี้ระยะสั้น = 30%

KTSTPLUS-A

ตราสารหนี้ต่างประเทศ = 10%

KT-GCINCOME-A

หุ้นตลาดเกิดใหม่่ = 10%

KT-EMEQ-A

หุ้นลุ่มน้ำโขง = 10%

KT-CLMVT-A

หุ้น Health Care = 10%

KT-HEALTHCARE-A

หุ้น AI = 10%

KT-WTAI-A

ทอง = 10%

KT-GOLD

หุ้นเหมืองทองและโลหะมีค่า = 10%

KT-PRECIOUS

Krungthai Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungthai Belief Allocation สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungthai Belief Allocation คลิกที่นี่เพื่อสร้างแผนการลงทุน

|

โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน FINNOMENA PORT และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก 1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน