มุมมองตลาดปัจจุบัน

ตัวเลขเศรษฐกิจที่ถูกรายงานในช่วงที่ผ่านมายังคงบ่งชี้ว่าเศรษฐกิจของสหรัฐ ยุโรป ญี่ปุ่น และจีน ยังคงฟื้นตัวต่อเนื่องถึงแม้มีบางส่วนที่เติบโตในอัตราที่ชะลอลงก็ตาม โดยการเริ่มฉีดวัคซีนในหลาย ๆ ประเทศ ส่งผลให้เศรษฐกิจในหลายภาคส่วน โดยเฉพาะในภาคบริการฟื้นตัวดีขึ้น ในขณะที่ภาคการผลิตยังคงได้แรงหนุนจากอุปสงค์ในตลาดโลกที่เติบโตต่อเนื่อง

อย่างไรก็ดี ผลตอบแทนการลงทุนในช่วงที่ผ่านมาได้รับผลกระทบจากการปรับขึ้นของ bond yield เนื่องจากนักลงทุนกังวลว่าอัตราเงินเฟ้อจะเร่งตัวขึ้น และอาจส่งผลให้ธนาคารกลางสหรัฐใช้มาตรการคุมเข้มทางการเงินเร็วกว่าที่คาด นอกจากนี้ หุ้นกลุ่มเทคโนโลยียังเผชิญแรงขายทำกำไร และย้ายเงินไปลงทุนในหุ้นกลุ่มที่คาดว่าจะได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจ ในขณะที่ตลาดหุ้นจีนได้รับผลกระทบจากความกังวลว่ารัฐบาลอาจใช้มาตรการคุมเข้มทางเศรษฐกิจ หลังเจ้าหน้าที่ระดับสูงของจีนแสดงความกังวลต่อภาวะฟองสบู่ในตลาดการเงินโลก

ทั้งนี้ การปรับขึ้นของ bond yield สหรัฐ สะท้อนถึงมุมมองเชิงบวกต่อการฟื้นตัวของเศรษฐกิจ และเป็นการปรับฐานเข้าสู่จุดสมดุลที่เหมาะสมมากขึ้น หลังจากที่ bond yield ปรับลดลงไปมากเกินไปในช่วงก่อนหน้านี้ โดยคาดว่าการปรับขึ้นของ bond yield สหรัฐน่าจะใกล้สิ้นสุดแล้ว และตลาดตราสารหนี้น่าจะมีเสถียรภาพมากขึ้น ในขณะที่การปรับลงของตลาดหุ้นในช่วงที่ผ่านมา ไม่ได้เป็นการปรับลงทุกกลุ่มและไม่ได้ปรับลงทุกตลาด โดยตลาดหุ้นไทยยังคงปรับตัวขึ้นได้อย่างแข็งแกร่ง

ทางเรายังคงมีมุมมองเชิงบวกต่อตลาดหุ้นทั่วโลก โดยได้แรงหนุนจากมาตรการกระตุ้นเศรษฐกิจของหลายประเทศที่ยังคงมีอยู่ต่อเนื่อง รวมถึงความคืบหน้าในการฉีดวัคซีนจะช่วยให้เศรษฐกิจโลกฟื้นตัวต่อเนื่อง ในขณะที่การเริ่มฉีดวัคซีนในไทยจะส่งผลให้ความคาดหวังต่อการฟื้นตัวของภาคการท่องเที่ยวดีขึ้น และภาคการส่งออกจะเป็นปัจจัยหลักที่ผลักดันเศรษฐกิจไทยในปีนี้

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว โดยการปรับขึ้นของ bond yield ในช่วงที่ผ่านมาส่งผลให้การลงทุนในตราสารหนี้มีโอกาสได้ผลตอบแทนที่สูงขึ้นจากช่วงก่อนหน้านี้

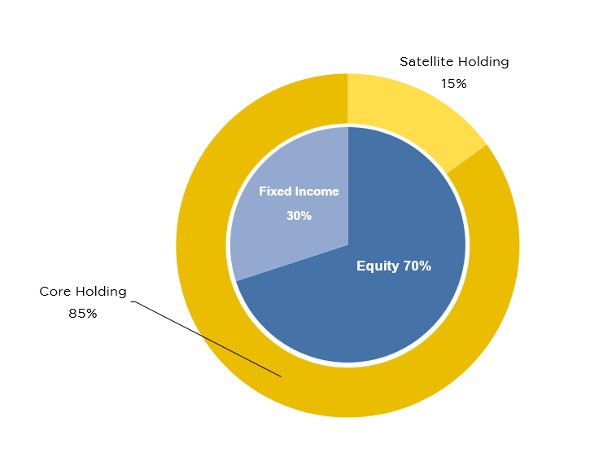

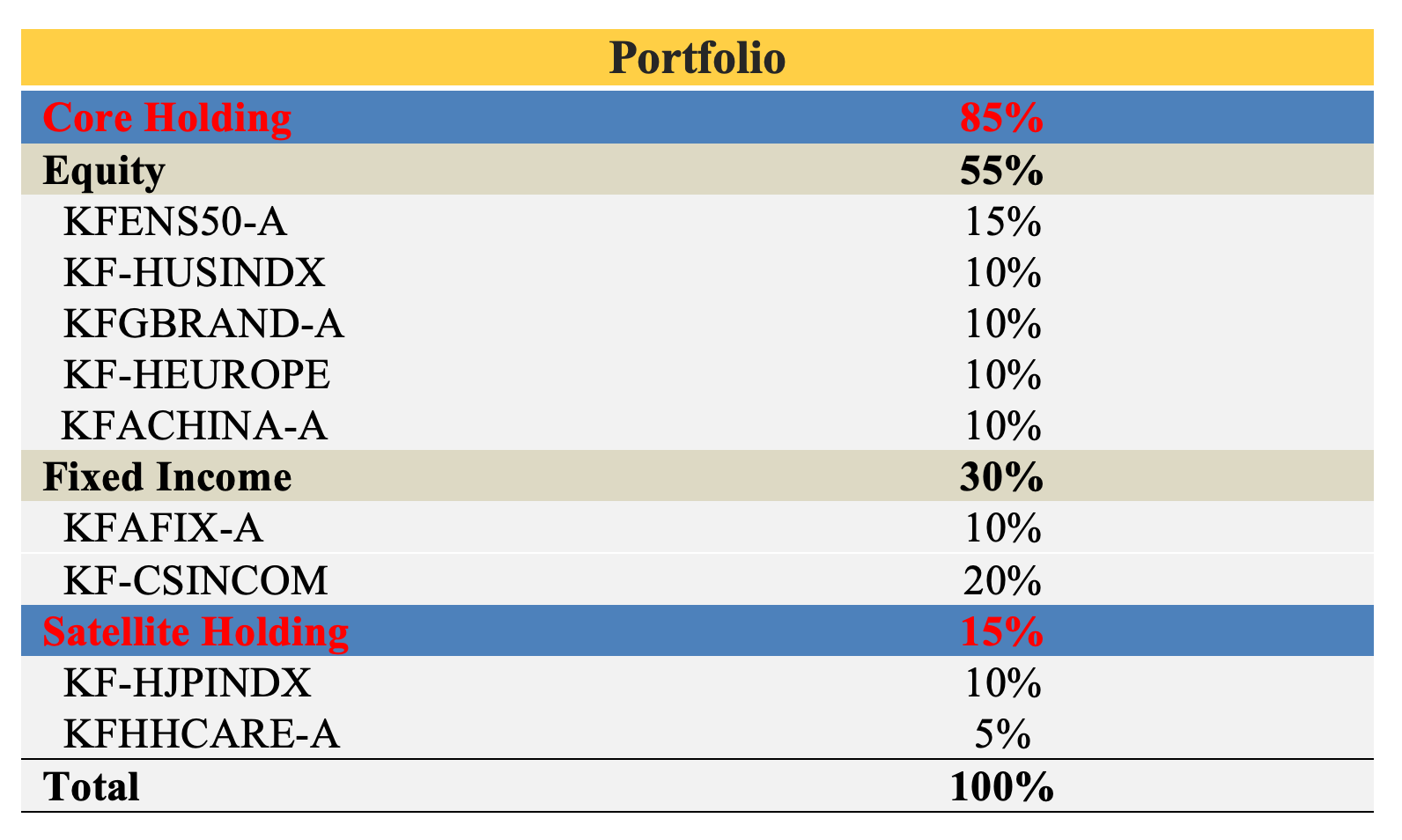

พอร์ตการลงทุน

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

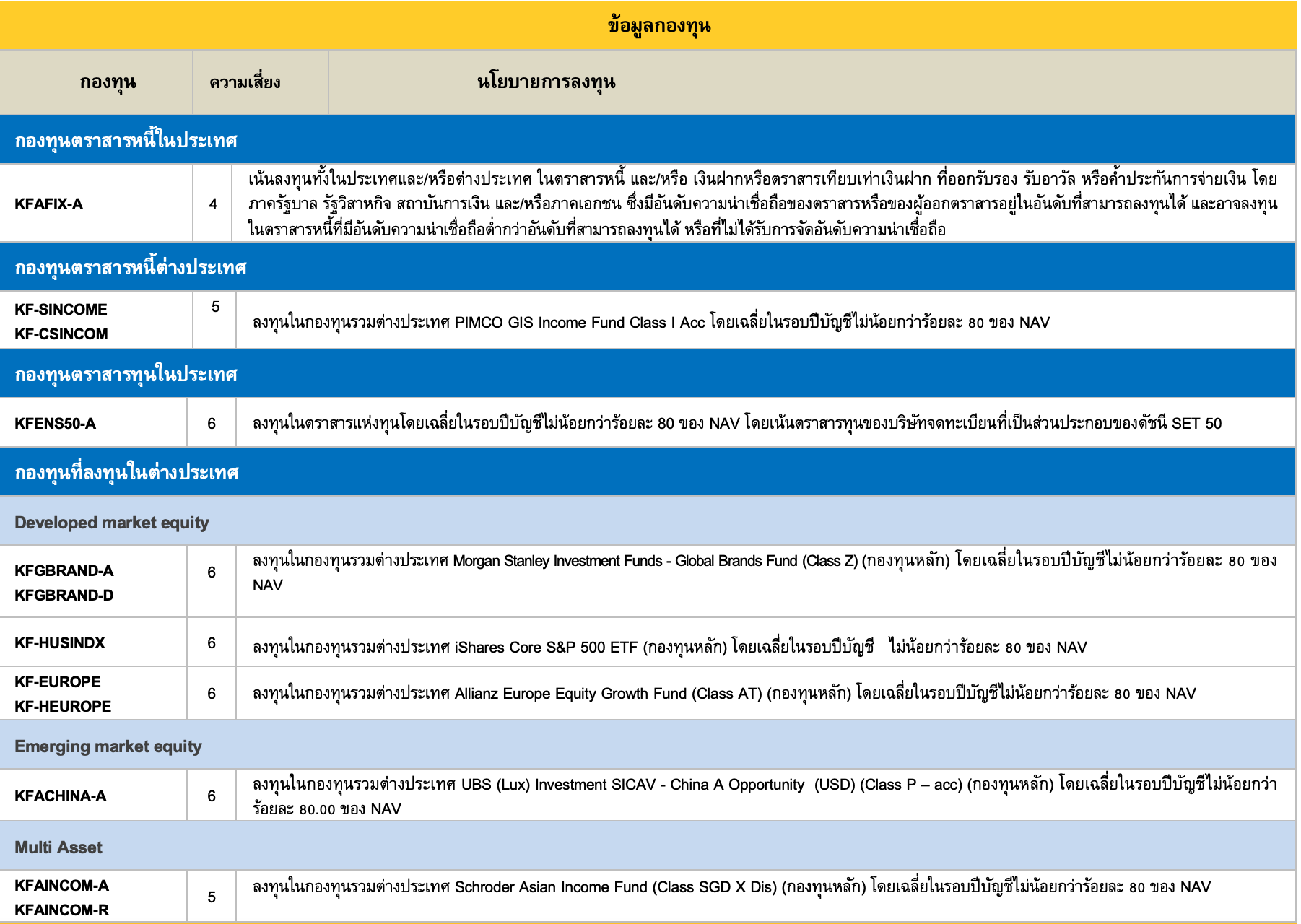

กองทุนตราสารหนี้ในประเทศ

KFAFIX-A:

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว คาดว่าจะมีความผันผวนสูงขึ้นในระยะสั้นตามการเคลื่อนไหวของตลาดพันธบัตรสหรัฐฯ หากแต่คาดว่าจะถูกชดเชยผลกระทบได้บางส่วนจากการได้รับประโยชน์จากการปรับตัวลดลงของส่วนต่างอัตราผลตอบแทน (Corporate spread) ของหุ้นกู้เอกชนไทยในกลุ่มที่มีอันดับความน่าเชื่อถือสูงที่ยังคงทยอยปรับตัวลดลง ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกชนจะได้รับประโยชน์จากสัดส่วนการลงทุนนี้

- อีกทั้งสภาพคล่องในตลาดตราสารหนี้ยังคงอยู่ระดับสูง จึงทำให้คาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้ยังมีความน่าสนใจโดยเฉพาะสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 2 – 3 ปี

กองทุนตราสารหนี้ต่างประเทศ

KF-SINCOME/ KF-CSINCOM:

- ตราสารหนี้ในกลุ่มประเทศเกิดใหม่ และ Agency MBS ของสหรัฐฯ ยังคงเป็นการลงทุนส่วนใหญ่ของกองทุน กองทุนมองว่าเศรษฐกิจโลกจะฟื้นตัวในปีนี้แต่ยังมีความเสี่ยงหลัก ๆ คือ มาตรการทางการคลังของกลุ่มประเทศพัฒนาแล้วที่อาจชะลอตัวลง และ การชะลอการเพิ่มความเสี่ยงด้านเครดิตแก่บริษัทภายในประเทศโดยนโยบายของรัฐบาลจีน

กองทุนตราสารทุนในประเทศ

KFENS50-A:

- กองทุนเน้นการลงทุนในตราสารทุนของบริษัทจดทะเบียนที่เป็นส่วนประกอบของดัชนี SET 50

กองทุนที่ลงทุนในต่างประเทศ

Developed market equity

KFGBRAND-A / KFGBRAND-D:

- กองทุนลงทุนหุ้นที่มีคุณภาพสูง เติบโตสม่ำเสมอในระยะยาว อย่างไรก็ตามหุ้น Defensive ยังคง Underperform ตลาดโลก ในช่วง Global Rotation

KF-HUSINDX:

- ผลการเลือกตั้งสหรัฐฯ ซึ่ง Joe Biden ได้รับชัยชนะ โดยพรรค Democrat คุมเสียงรัฐสภา ขณะที่วุฒิสภาเป็นของ Republican ส่งผลบวกต่อตลาดสหรัฐฯ เนื่องจากนโยบายภายใต้รัฐบาลใหม่จะเป็นมิตรกับตลาดมากขึ้น การขึ้นภาษีทำได้อยากขึ้น ขณะที่รัฐบาลเตรียมออกมาตรการกระตุ้นเศรษฐกิจรอบใหม่

- กองทุนหลักเน้นลงทุนใน iShares Core S&P500 ETF ซึ่งจะมีผลการดำเนินงานที่ใกล้เคียงกับการเคลื่อนไหวของดัชนี โดยคาดการณ์การเติบโตยังคงมีอย่างต่อเนื่องจากปัจจัยพื้นฐานที่ปรับตัวดีขึ้น ประกอบกับนโยบายต่าง ๆ ของภาครัฐ เช่น การปฏิรูปภาษี การลงทุนโครงสร้างพื้นฐาน เป็นต้น

KF-EUROPE/ KF-HEUROPE:

- ตลาดยุโรปเริ่มฟื้นตัวหลังจากการใช้วัคซีนต้าน Covid-19 และเร่งอนุมัติใช้วัคซีนในหลายพื้นที่ โดยจำนวนผู้ติดเชื้อใหม่มีทิศทางชะลอลง ทั้งนี้ภาพเศรษฐกิจยุโรปยังคงได้รับแรงกดดันโดยเฉพาะภาคบริการ ในขณะที่การผลิตทยอยฟื้นตัว นโยบายการเงินที่ยุโรปยังคงผ่อนคลายสนับสนุนตลาด ทั้งนี้ยุโรปอาจเจอแรงกดดันเล็กน้อยจากการจัดตั้งรัฐบาลใหม่ที่อิตาลี

KF-HJPINDX

- ตลาดหุ้นญี่ปุ่นทยอยปรับตัวดีขึ้น โดยจำนวนผู้ติดเชื่อ Covid-19 รายใหม่มีทิศทางชะลอตัวลง ขณะที่รัฐบาลญี่ปุ่นผ่อนคลายมาตรการ lockdown เพื่อที่จะให้เศรษฐกิจเดินหน้าต่อไปได้ ทั้งนี้ ตลาดญี่ปุ่นรวมทั้งตลาดเอเชียยังคงได้รับแรงส่งหลังจากที่ Biden ชนะการเลือกตั้งประธานาธิบดีสหรัฐฯ ที่ทำให้ตลาดคาดว่านโยบายต่างประเทศกับกลุ่มเอเชียจะดีขึ้น

KFHHCARE

- พื้นฐานที่แข็งแกร่ง ราคาถูก แต่ในระยะสั้นอาจได้รับแรงกดดันจาก Regulation ของ Biden หลังจากพรรค Democrat ครองเสียงข้างมากได้ทั้ง 2 สภา

Emerging market equity

KFACHINA-A:

- เศรษฐกิจจีนส่งสัญญาณฟื้นตัวแข็งแกร่ง ทั้งการบริโภคในประเทศและภาคการผลิตที่ยังสามารถขยายตัวได้ดี โดยในเดือนกุมภาพันธ์ที่ผ่านมาเป็นวันหยุดเทศกาลตรุษจีนซึ่งมีการใช้จ่ายที่เพิ่มมากขึ้น อย่างไรก็ตาม อาจต้องระวังแรงกดดันจากกฏหมายป้องกันการผูกขาดตลาดที่กระทบกับบริษัทเทคโนโลยีขนาดใหญ่ของจีนและนโยบายต่างประเทศจาก Biden

Krungsri Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungsri The Masterpiece สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungsri The Masterpiece คลิกที่นี่เพื่อสร้างแผนการลงทุน

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757