มุมมองตลาดปัจจุบัน

ข้อมูลเศรษฐกิจเดือนเมษายนที่ผ่านมาของหลายประเทศร่วงลงแตะจุดต่ำสุดเป็นประวัติการณ์ เนื่องจากเป็นช่วงที่หลายประเทศอยู่ในภาวะล็อคดาวน์ ส่งผลให้กิจกรรมทางเศรษฐกิจหยุดชะงัก อย่างไรก็ดี หลังจากที่หลายประเทศเริ่มผ่อนคลายมาตรการล็อคดาวน์ ตัวเลขดัชนีชี้นำทางเศรษฐกิจ เช่น ดัชนีผู้จัดการฝ่ายจัดซื้อ ดัชนีความเชื่อมั่นทางเศรษฐกิจ ดัชนีความเชื่อมั่นทางธุรกิจ ต่างปรับตัวดีขึ้น ในขณะที่จำนวนผู้ว่างงานเพิ่มขึ้นในอัตราที่ชะลอลงในหลายประเทศ และอัตราการออมของสหรัฐอยู่ที่ระดับสูงสุดเป็นประวัติการณ์ เป็นสัญญาณว่าเศรษฐกิจเริ่มกลับมาฟื้นตัว และผู้บริโภคยังมีความสามารถในการใช้จ่าย ถึงแม้ยังอยู่ในระดับที่ไม่แข็งแกร่งก็ตาม

การที่เศรษฐกิจของหลายประเทศมีแนวโน้มผ่านจุดต่ำสุดไปแล้วและกำลังทยอยฟื้นตัว กอปรกับอัตราดอกเบี้ยนโยบายของหลายประเทศอยู่ที่ระดับต่ำสุดเป็นประวัติการณ์ ส่งผลให้ผลตอบแทนจากการลงทุนในตราสารหนี้มีแนวโน้มอยู่ในระดับต่ำ และหลายประเทศมีแนวโน้มใช้นโยบายกระตุ้นเศรษฐกิจเพิ่มเติม นักลงทุนจึงกลับเข้ามาลงทุนในสินทรัพย์เสี่ยงมากขึ้น ส่งผลให้ตลาดหุ้นทั่วโลกปรับตัวขึ้นราว 5 – 10% ในเดือนพฤษภาคมที่ผ่านมา

ทั้งนี้ ถึงแม้นักวิเคราะห์ส่วนใหญ่มองว่า ราคาหุ้นทั้งในและต่างประเทศได้สะท้อนปัจจัยพื้นฐานไปแล้ว แต่ตลาดหุ้นยังคงมีความเสี่ยงขาขึ้นจากหลายปัจจัย ได้แก่ ข่าวความคืบหน้าในการพัฒนาวัคซีนป้องกันไวรัสโควิด-19 การทยอยปลดล็อคมาตรการล็อคดาวน์ที่มีอย่างต่อเนื่อง มาตรการกระตุ้นเศรษฐกิจของประเทศต่าง ๆ การฟื้นตัวของราคาน้ำมัน การฟื้นตัวของตัวเลขเศรษฐกิจ เป็นต้น ในขณะที่ความเสี่ยงขาลง ได้แก่ การะบาดของไวรัสวิด-19 รอบสอง และส่งผลให้บางประเทศต้องกลับมาใช้มาตรการล็อคดาวน์ ความขัดแย้งระหว่างสหรัฐและจีนทั้งทางการค้าและการเมือง การดำเนินนโยบายของนายโดนัลด์ ทรัมป์ ก่อนการเลือกตั้งประธานาธิบดีสหรัฐซึ่งอาจก่อให้เกิดความขัดแย้งกับประเทศอื่น ๆ แต่ส่งผลบวกต่อคะแนนเสียงของนายโดนัลด์ ทรัมป์ เป็นต้น

การที่ความเสี่ยงขาขึ้นมีมากกว่า และมีความเป็นไปได้ที่จะเกิดขึ้นมากกว่าความเสี่ยงขาลง การลงทุนในหุ้นจึงมีความน่าสนใจมากขึ้น โดยดูเหมือนว่านักลงทุนได้มองข้ามตัวเลขเศรษฐกิจที่คาดว่าจะออกมาย่ำแย่ในไตรมาส 2/63 ไปแล้ว (เพราะเป็นสิ่งที่ตลาดรับรู้และคาดไว้แล้ว) และมองไปถึงการฟื้นตัวของเศรษฐกิจในช่วงปลายปีนี้และปีหน้า ซึ่งหากตัวเลขผลประกอบการของบริษัทจดทะเบียนในตลาดหลักทรัพย์ไม่ได้ออกมาย่ำแย่อย่างที่นักวิเคราะห์คาด ก็อาจส่งผลให้มีการปรับเพิ่มคาดการณ์ผลประกอบการ และส่งผลบวกต่อตลาดหุ้น เพราะราคาหุ้นอาจไม่ได้แพงเกินไปเมื่อเทียบกับปัจจัยพื้นฐาน ท่ามกลางนโยบายการเงินที่ผ่อนคลายเป็นพิเศษ ทั้งนี้ เศรษฐกิจไทยในไตรมาสแรกไม่ได้หดตัวรุนแรงอย่างที่หลายฝ่ายคาดไว้ ในขณะที่ตัวเลขจีดีพีไตรมาส 2/63 ก็อาจไม่ได้ร่วงลงแรงเช่นกัน เนื่องจากรัฐบาลทยอยปลดล็อค และประชาชนเริ่มออกมาใช้จ่ายมากขึ้น

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว เนื่องจากภาวะดอกเบี้ยที่ยังคงอยู่ในระดับต่ำทั่วโลก และทิศทางการดำเนินนโนบายของธนาคารกลางที่ยังคงเอื้อต่อการลงทุน โดยในช่วงที่ผ่านมาอัตราผลตอบแทนตราสารหนี้พุ่งขึ้นแรง จึงเป็นโอกาสที่ดีในการเข้าลงทุน

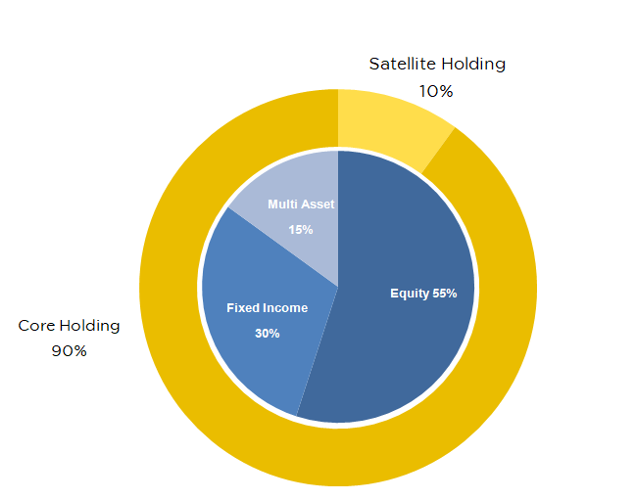

ในภาพรวม ทีมผู้จัดการกองทุนยังคงให้น้ำหนักการลงทุนส่วนใหญ่ในสินทรัพย์เสี่ยง ที่มีโอกาสในการสร้างผลตอบแทนที่ดีมากขึ้น ในขณะที่โอกาสในการรับผลตอบแทนจากการลงทุนในตราสารหนี้ปรับตัวดีขึ้น อย่างไรก็ดี คาดว่าความผันผวนในตลาดอาจยังคงมีอยู่

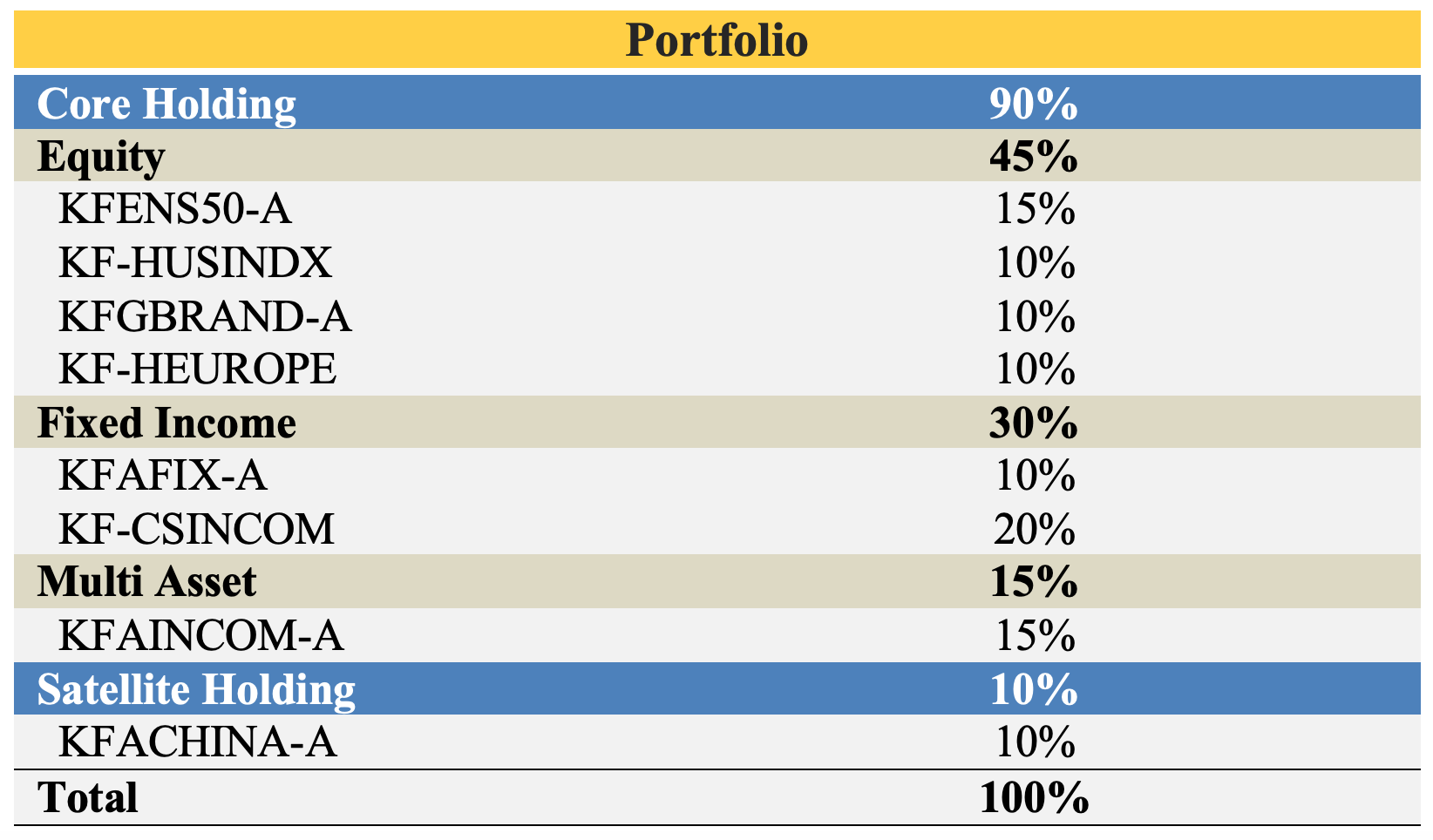

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

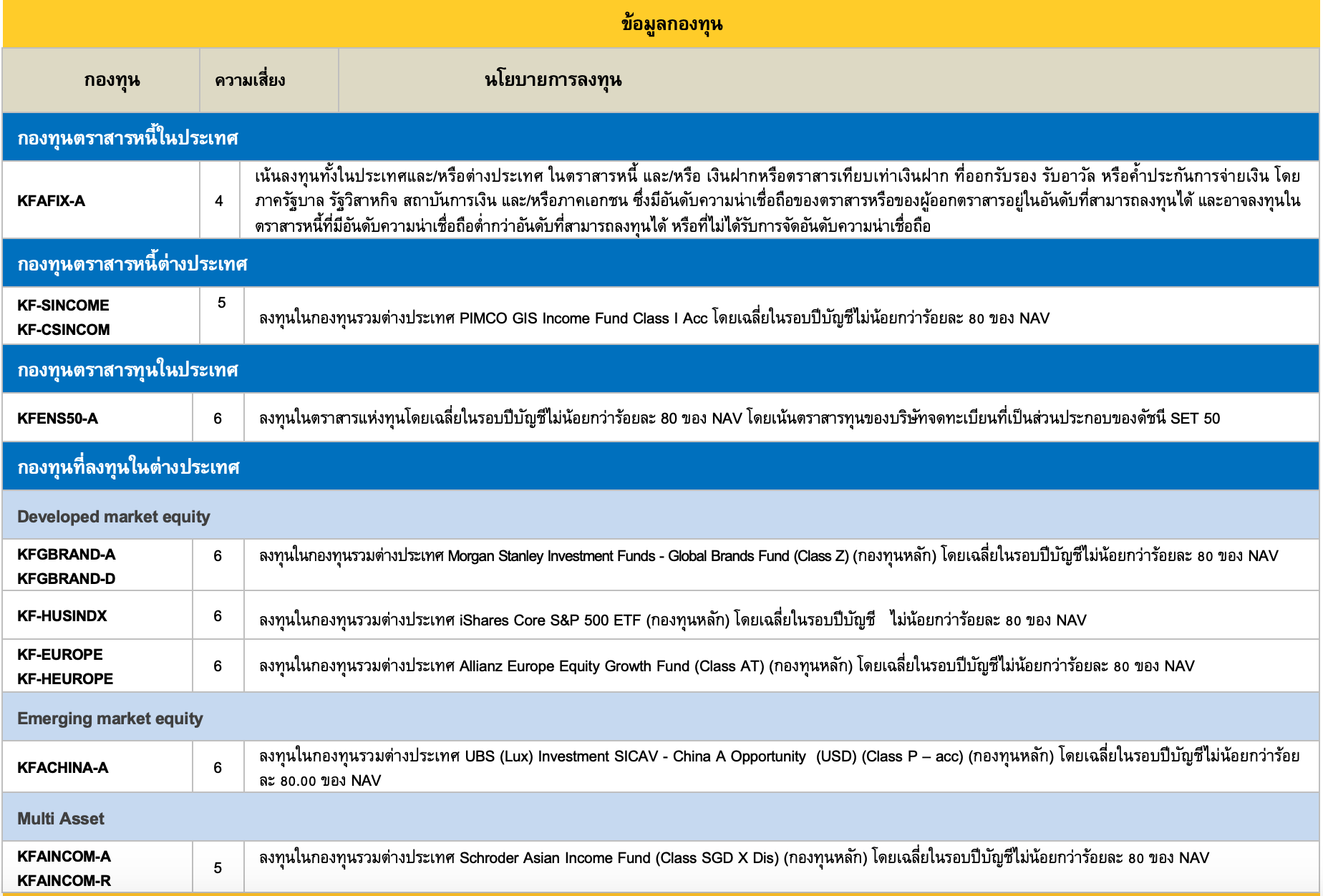

กองทุนตราสารหนี้ในประเทศ

KFAFIX-A:

- ในเดือนกุมภาพันธ์ที่ผ่านมาการลงทุนในตราสารหนี้ระยะกลางถึงยาวได้รับประโยชน์อย่างมากจากการปรับตัวลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาล ภายหลังธนาคารแห่งประเทศไทยปรับลดอัตราดอกเบี้ยนโยบายลง นอกจากนั้นผลกระทบจากปัญหาการระบาดของไวรัสต่อเศรษฐกิจไทยและเศรษฐกิจโลกมีแนวโน้มจะยืดเยื้อและรุนแรงกว่าที่เคยคาดไว้ จนทำให้ธนาคารกลางสหรัฐฯ จัดประชุมวาระพิเศษเพื่อปรับลดอัตราดอกเบี้ยนโยบายลง ร้อยละ 5 เมื่อวันที่ 3 มีนาคม ที่ผ่านมา บลจ.กรุงศรีมีมุมมองในช่วงเวลา 3 เดือนข้างหน้าว่าอัตราดอกเบี้ยนโยบายทั้งของสหรัฐฯ และไทยมีแนวโน้มจะลดลงได้อีก โดยเฉพาะหากปัญหาการระบาดของไวรัสยังมีแนวโน้มควบคุมไม่ได้ อย่างไรก็ดีเนื่องจากในช่วงที่ผ่านมาอัตราผลตอบแทนพันธบัตรรัฐบาลของไทยและสหรัฐฯ ได้ปรับตัวลดลงค่อนข้างมากแล้วจึงคาดว่าตลาดตราสารหนี้จะมีความผันผวนสูงขึ้นตามสถานการณ์ บลจ. จึงแนะนำให้จัดสรรเงินลงทุนในกองทุนประเภทนี้เฉพาะเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น

- กองทุนตราสารหนี้ระยะกลาง-ยาว: เพื่อโอกาสในการรับผลตอบแทนที่ดีขึ้นจากการลงทุนในตราสารหนี้ จึงควรลงทุนในกองทุนที่มีการบริหารเชิงรุก (Active Management) โดยการปรับเปลี่ยนพอร์ตการลงทุนให้เหมาะสมกับภาวะตลาดในแต่ละช่วง โดยแนะนำกองทุน KFAFIX-A ซึ่งมีนโยบายการลงทุนที่มีความยืดหยุ่นเพิ่มมากขึ้น สำหรับ นักลงทุนที่สามารถรับความเสี่ยงได้ระดับสูง

กองทุนตราสารหนี้ต่างประเทศ

KF-SINCOME/ KF-CSINCOM:

- การลดลงของอัตราผลตอบแทนของตราสารหนี้ญี่ปุ่นและอังกฤษ เช่นเดียวกันกับตราสารหนี้สหรัฐฯส่งผลเสียต่อสถานะขายสุทธิของกองทุนบนตราสารหนี้กลุ่มดังกล่าว เช่นเดียวกันกับ Credit Spread ที่ปรับตัวกว้างขึ้นส่งผลลบต่อตราสารหนี้ภาคเอกชนในกองทุนเช่นกัน อย่างไรก็ตามทรัพย์สินคุณภาพสูงของกองทุนมีส่วนช่วยลดปัจจัยลบดังกล่าว และการกระตุ้นเศรษฐกิจของธนาคารกลางสหรัฐฯอาจช่วยคลายความกังวลของตลาด และอาจส่งผลทางอ้อมให้ Credit spread ปรับตัวแคบลงได้ในอนาคต

- ขยายโอกาสการลงทุนด้วยการเพิ่มความยืดหยุ่นในการกระจายการลงทุนในตราสารหนี้หลากหลายประเภทที่มีศักยภาพทั่วโลก มุ่งเน้นรายได้ที่สม่ำเสมอจากการลงทุนเป็นตัวขับเคลื่อนผลตอบแทน ทั้งนี้กองทุน KF-SINCOME เหมาะสำหรับนักลงทุนที่มองหาแหล่งสร้างผลตอบแทนในรูปแบบรายได้ประจำ และ KF-CSINCOM เหมาะสำหรับนักลงทุนที่ต้องการสะสมความเติบโตของผลตอบแทนไว้ในกองทุน

กองทุนตราสารทุนในประเทศ

KFENS50-A:

กองทุนเน้นการลงทุนในตราสารทุนของบริษัทจดทะเบียนที่เป็นส่วนประกอบของดัชนี SET 50

กองทุนที่ลงทุนในต่างประเทศ

Developed market equity

KFGBRAND-A / KFGBRAND-D:

- กองทุนปรับตัวลงตามตลาดหุ้นโลก ถือเป็นโอกาสที่ดีในการซื้อ เนื่องจากความผันผวนในตลาดหุ้น ทำให้นักลงทุนต้องการถือครองสินทรัพย์ที่ปลอดภัย รวมทั้งหุ้นที่มีคุณภาพสูง ดังนั้นการลงทุนในหุ้นกลุ่มสินค้าอุปโภคบริโภคทั่วโลกที่มีแบรนด์ที่แข็งแกร่ง เติบโตสม่ำเสมอในระยะยาว ทนทานในทุกวัฏจักรเศรษฐกิจ ดูมีความน่าสนใจในตลาดที่ผันผวนแบบนี้

- กองทุนหลักเน้นลงทุนในบริษัทชั้นนำระดับโลก โดยมุ่งเน้นการลงทุนในบริษัทที่มีคุณภาพสูง มีแบรนด์ที่แข็งแกร่ง มีแหล่งรายได้กระจายอยู่ทั่วโลก ซึ่งจะได้ประโยชน์จากการที่ผู้บริโภคมีความสามารถในการใช้จ่ายมากขึ้น ตามเศรษฐกิจที่ดีขึ้น

KF-HUSINDX:

- การระบาดของ COVID-19 ในสหรัฐฯ ทำให้ตลาดกังวลเรื่องผลกระทบที่จะมีต่อเศรษฐกิจ ทั้งนี้ ทาง FED, การลดดอกเบี้ยนโยบายลง 0.5% ในการประชุมในนัดพิเศษ และคาดว่าจะมีการปรับลดอีกครั้งในเดือน มี.ค. นี้ ซึ่งอาจเป็นแรงส่งให้ตลาดสหรัฐฯ อย่างไรก็ตาม การระบาดที่สหรัฐฯ เพิ่มเริ่มขึ้นและคาดว่าจะเห็นตัวเลขผู้ติดเชื้อเพิ่มขึ้นอาจเพิ่มความผันผวนให้ตลาด

- กองทุนหลักเน้นลงทุนใน iShares Core S&P500 ETF ซึ่งจะมีผลการดำเนินงานที่ใกล้เคียงกับการเคลื่อนไหวของดัชนี โดยคาดการณ์การเติบโตยังคงมีอย่างต่อเนื่องจากปัจจัยพื้นฐานที่ปรับตัวดีขึ้น ประกอบกับนโยบายต่าง ๆ ของภาครัฐ เช่น การปฎิรูปภาษี การลงทุนโครงสร้างพื้นฐาน เป็นต้น

KF-EUROPE/ KF-HEUROPE:

- ตลาดยุโรปได้รับแรงกดดันหลังจากที่ COVID-19 ระบาดไปในหลายพื้นที่ยุโรปซึ่งมีจุดเริ่มต้นขึ้นที่อิตาลี นักลงทุนกังวลเรื่องความสามารถของยุโรปในการควบคุมโรค อีกทั้งผลกระทบที่เกิดขึ้นกับเศรษฐกิจ โดยตลาดคาดว่าทางธนาคารกลางยุโรปจะมีการผ่อนคลายนโยบายการเงินเพิ่มเติมเพื่อช่วยเหลือภาคเศรษฐกิจ

Emerging market equity

KFACHINA-A:

- การแพร่ระบาดของ COVID-19 ในประเทศจีนมีทิศทางชะลอลง โดยตลาดคาดหวังว่าจะเริ่มเห็นมาตรการกระตุ้นเศรษฐกิจจากจีนมากขึ้น ทั้งการผ่อนคลายนโยบายการเงินเพิ่มเติมและกระตุ้นจากภาครัฐ ซึ่งจะเป็นเป็นผลดีต่อตลาด โดยที่ผ่านมาจีนมีการลดดอกเบี้ยเงินกู้ระยะสั้นและระยะกลางลง อีกทั้งมาตรการเงินกู้ให้กับภาคที่ได้รับผลกระทบจาก COVID-19

- กองทุนหลักเน้นลงทุนในหุ้นจีน A-Shares ซึ่งส่วนใหญ่เป็นบริษัทที่เกี่ยวข้องกับการอุปโภคบริโภคและภาคบริการที่มีแนวโน้มได้รับประโยชน์จากการเปลี่ยนแปลงเชิงโครงสร้างและการปฏิรูปเศรษฐกิจในระยะยาว

Multi-Asset

KFAINCOM-A / KFAINCOM-R:

- ในช่วงที่ภาวะตลาดทุนมีแนวโน้มผันผวนจากการระบาดของ COVID-19 การลงทุนแบบ Multi-Asset Income Fund ซึ่งเป็นกระจายการลงทุนในหลากหลายสินทรัพย์ ทั้งหุ้น ตราสารหนี้และสินทรัพย์ทางเลือกจะช่วยลดความเสี่ยงในช่วงที่ตลาดปรับตัวผันผวน ขณะที่ยังคงได้รับผลตอบแทนในระดับที่น่าสนใจ

- กองทุนหลักเน้นการกระจายการลงทุนในหลากหลายสินทรัพย์ โดยผู้จัดการกองทุนหลักจะมีการปรับสัดส่วนการลงทุนให้เหมาะสมกับสภาวะเศรษฐกิจ ทั้งนี้ กองทุนหลักเน้นการลงทุนในภูมิภาคเอเชียเป็นหลัก เหมาะสำหรับนักลงทุนที่ไม่ประสงค์จะกระจายการลงทุนด้วยตนเอง

Krungsri Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungsri The Masterpiece สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungsri The Masterpiece คลิกที่นี่เพื่อสร้างแผนการลงทุน

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757