มุมมองตลาดปัจจุบัน

ในช่วงเดือนที่ผ่านมา ผลตอบแทนการลงทุนยังคงได้รับผลกระทบจากการปรับขึ้นของ bond yield สหรัฐ เนื่องจากนักลงทุนกังวลว่าอัตราเงินเฟ้ออาจเร่งตัวขึ้นหลังราคาน้ำมันปรับตัวสูงขึ้นและผลของมาตรการกระตุ้นเศรษฐกิจสหรัฐ ถึงแม้ธนาคารกลางสหรัฐ (เฟด) ให้คำมั่นว่าจะคงนโยบายการเงินผ่อนคลายอีกนาน และมองว่าการเพิ่มขึ้นของเงินเฟ้อเป็นสิ่งที่เกิดขึ้นชั่วคราว และตัวเลขเงินเฟ้อที่ถูกรายงานออกมาไม่ได้สูงอย่างที่นักลงทุนกังวลก็ตาม

อย่างไรก็ดี bond yield สหรัฐค่อย ๆ ปรับลงในช่วงปลายเดือนมีนาคม เนื่องจากนักลงทุนกลับมาให้ความสำคัญกับแนวโน้มการฟื้นตัวของเศรษฐกิจโลก หลังตัวเลขเศรษฐกิจของหลาย ๆ ประเทศปรับตัวดีขึ้น ทั้งนี้ ถึงแม้หลายประเทศในยุโรปกลับมาใช้มาตรการล็อคดาวน์ แต่ตัวเลขภาคการผลิตที่ยังคงเติบโตอย่างแข็งแกร่ง สอดคล้องกับตัวเลขภาคการผลิตและการค้าทั่วโลก

การที่สหรัฐมีมาตรการกระตุ้นเศรษฐกิจและเผยแผนการลงทุนในโครงสร้างพื้นฐานครั้งใหญ่ การเร่งฉีดวัคซีนในหลายประเทศ ตัวเลขกิจกรรมภาคการผลิตและการค้าระหว่างประเทศเติบโตต่อเนื่อง ส่งผลให้ไอเอ็มเอฟปรับเพิ่มคาดการณ์อัตราการเติบโตของเศรษฐกิจโลกในปีนี้สู่ 6.0% จากคาดการณ์เดิมที่ 5.5%

ทางเรายังคงมีมุมมองเชิงบวกต่อตลาดหุ้นทั่วโลก โดยได้แรงหนุนจากมาตรการกระตุ้นเศรษฐกิจของหลายประเทศที่ยังคงมีอยู่ต่อเนื่อง รวมถึงความคืบหน้าในการฉีดวัคซีนจะช่วยให้เศรษฐกิจโลกฟื้นตัวต่อเนื่อง โดยคาดว่าตลาดหุ้นสหรัฐจะได้แรงหนุนจากมาตรการกระตุ้นเศรษฐกิจ ซึ่งจะช่วยหนุนผลประกอบการของบริษัทจดทะเบียนฯ แต่อาจมีปัจจัยรบกวนจากแนวโน้มการขึ้นภาษีนิติบุคคลของสหรัฐ ส่วนตลาดหุ้นยุโรปน่าจะได้แรงหนุนจากการฟื้นตัวของเศรษฐกิจ หลังรัฐบาลผ่อนคลายมาตรการล็อคดาวน์ในอนาคต ในขณะที่ตลาดหุ้นญี่ปุ่นและจีนน่าจะได้ประโยชน์จากการเติบโตของการค้าโลก โดยตลาดหุ้นจีนอาจมีปัจจัยรบกวนเกี่ยวกับความขัดแย้งทางการค้ากับสหรัฐในบางช่วง

สำหรับตลาดหุ้นไทย ถึงแม้ได้รับผลกระทบจากการพบกลุ่มผู้ติดเชื้อใหม่ในประเทศ แต่คาดว่าน่าจะเป็นเพียงปัจจัยชั่วคราว และจะส่งผลให้การฟื้นตัวในบางภาคส่วนชะลอออกไป อย่างไรก็ดี คาดว่าภาคการส่งออกจะเป็นปัจจัยหลักที่ผลักดันเศรษฐกิจไทยในปีนี้

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว โดยการปรับขึ้นของ bond yield ในช่วงที่ผ่านมาส่งผลให้การลงทุนในตราสารหนี้มีโอกาสได้ผลตอบแทนที่สูงขึ้นจากช่วงก่อนหน้านี้

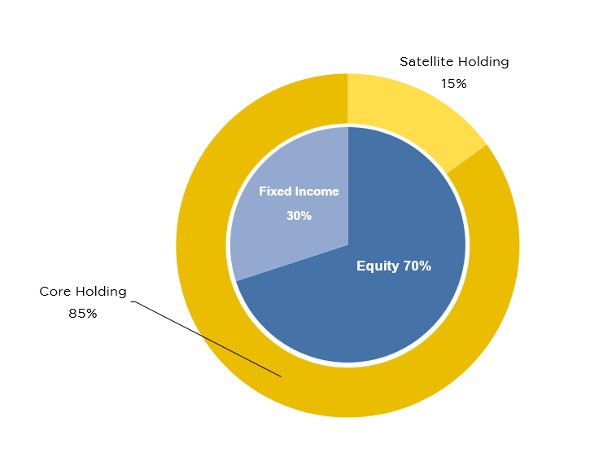

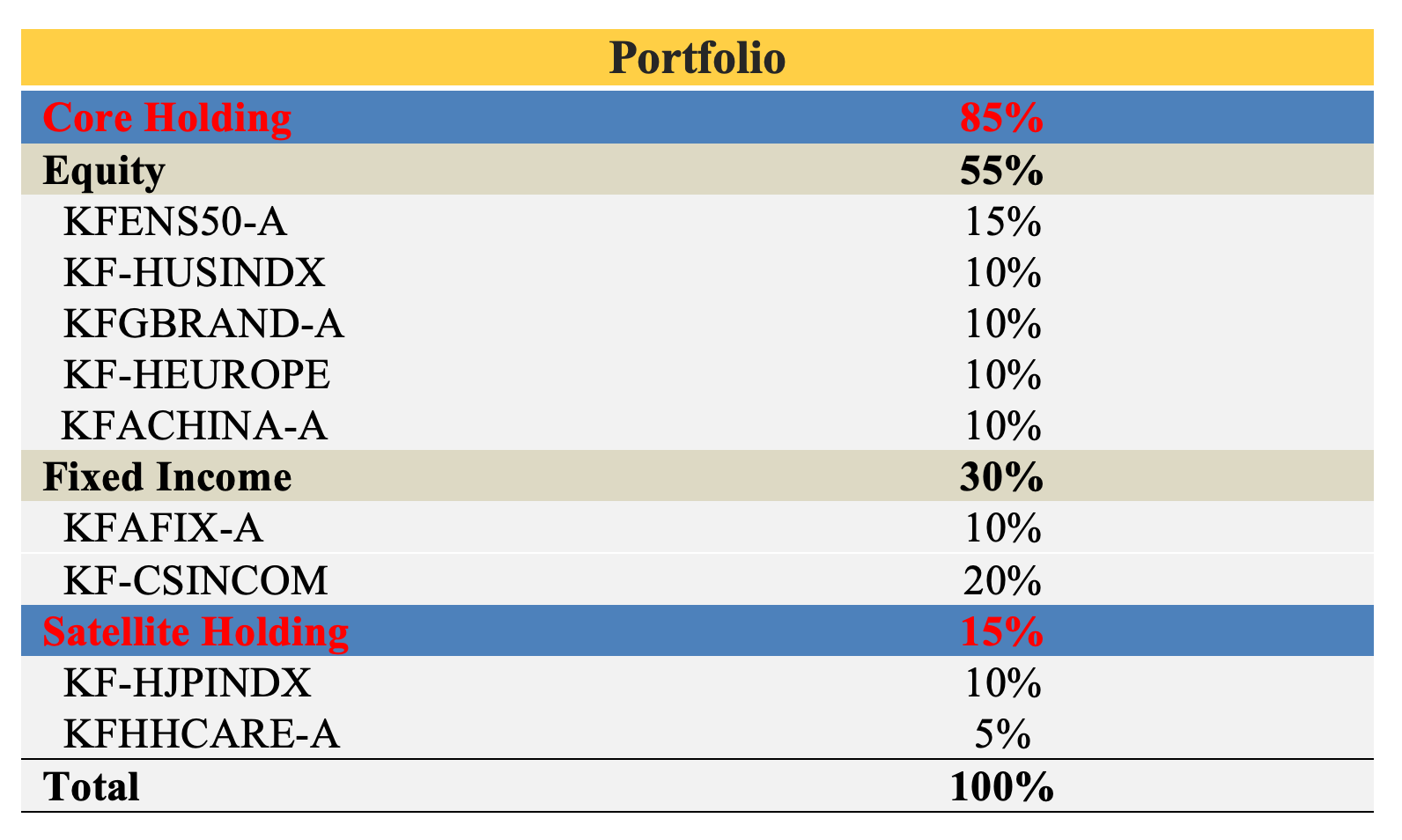

พอร์ตการลงทุน

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

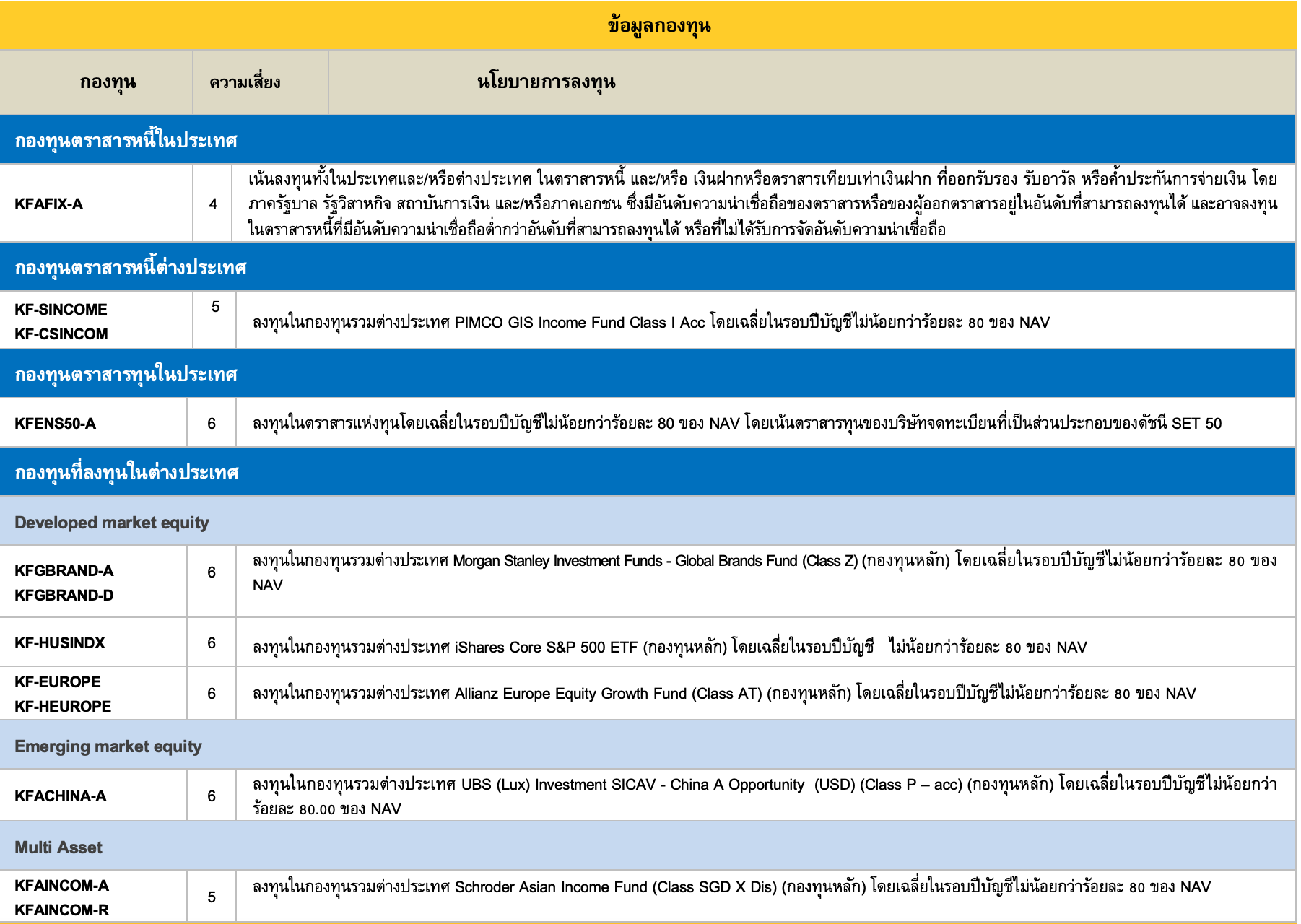

กองทุนตราสารหนี้ในประเทศ

KFAFIX-A:

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว คาดว่าจะยังคงได้รับผลกระทบทางลบจากการปรับตัวเพิ่มขึ้นของ US treasury yield 10 ปี ทำให้ในระยะสั้นอาจยังคงเผชิญความผันผวนสูงขึ้น หากแต่คาดว่าจะถูกชดเชยผลกระทบได้บางส่วนจากการได้รับประโยชน์จากการปรับตัวลดลงของส่วนต่างอัตราผลตอบแทน (Corporate spread) ของหุ้นกู้เอกชนไทยในกลุ่มที่มีอันดับความน่าเชื่อถือสูงที่ยังคงทยอยปรับตัวลดลง ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกชนจะได้รับประโยชน์จากสัดส่วนการลงทุนนี้ อีกทั้งสภาพคล่องในตลาดตราสารหนี้ยังคงอยู่ในระดับสูง จึงทำให้คาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้ยังมีความน่าสนใจโดยเฉพาะสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 2 – 3 ปี

กองทุนตราสารหนี้ต่างประเทศ

KF-SINCOME/ KF-CSINCOM:

- กองทุนได้รับผลดีและผลเสียจากการที่อัตราผลตอบแทนพันธบัตรในสหรัฐฯ อังกฤษ และญี่ปุ่น ปรับตัวเพิ่มสูงขึ้น เนื่องจากมีสถานะซื้อสุทธิบนตราสารหนี้สหรัฐฯ และขายสุทธิบนตราสารหนี้ อังกฤษและญี่ปุ่น ประกอบกับการที่กองทุนมีตราสารหนี้ภาคเอกชนคุณภาพสูงที่ Credit spread ไม่ได้ปรับตัวเพิ่มขึ้น จึงช่วยให้ลดผลกระทบเชิงลบจากอัตราผลตอบแทนพันธบัตรที่ปรับตัวเพิ่มขึ้น

กองทุนตราสารทุนในประเทศ

KFENS50-A:

- กองทุนเน้นการลงทุนในตราสารทุนของบริษัทจดทะเบียนที่เป็นส่วนประกอบของดัชนี SET 50

กองทุนที่ลงทุนในต่างประเทศ

Developed market equity

KFGBRAND-A / KFGBRAND-D:

- กองทุนลงทุนหุ้นที่มีคุณภาพสูง เติบโตสม่ำเสมอในระยะยาว อย่างไรก็ตามหุ้น Defensive ยังคง Underperform ตลาดโลก ในช่วง Global Rotation

KF-HUSINDX:

- ตลาดสหรัฐฯ ได้รับแรงกดดันจากผลตอบแทนพันธบัตรรัฐบาลที่เพิ่มขึ้นอย่างรวดเร็ว ตามการคาดการณ์เงินเฟ้อที่เพิ่มขึ้นและตลาดแรงงานสหรัฐฯ ที่ปรับตัวดีกว่าคาด โดยตลาดมองถึงโอกาสที่ FED จะเริ่มพูดถึงการทำ Tapering มากขึ้น อย่างไรก็ตามสภาสหรัฐฯ อนุมัติร่างนโยบายกระตุ้นครั้งใหม่เม็ดเงินทั้งหมด 9 ล้านล้านดอลล่าร์จากทาง Biden ได้สำเร็จ โดยนโยบายของ Biden สนับสนุนการลงทุนในเรื่องพลังงานสะอาด และโครงสร้างพื้นฐาน ซึ่งจะส่งผลดีต่อกองทุนหลักที่เน้นลงทุนใน New economy

KF-EUROPE/ KF-HEUROPE:

- ตลาดยุโรปได้รับแรงกดดันจากผลตอบแทนพันธบัตรรัฐบาลทั่วโลกที่เพิ่มขึ้นโดยตลาดกังวลถึงอัตราเงินเฟ้อที่จะกลับมาตามการเปิดประเทศ ทำให้ตลาดหุ้นทั่วโลกเจอแรงเทขาย อย่างไรก็ตาม ตลาดยุโรปยังคงน่าสนใจเนื่องจากยังเป็น laggard และจำนวนผู้ติดเชื้อลดลงอย่างต่อเนื่องหลังจากมีการฉีดวัคซีน อีกทั้งธนาคารกลางยุโรปมีแนวโน้มที่จะคงนโยบายการเงินที่ผ่อนคลายต่อไปจนถึงปี 2022

KF-HJPINDX

- ตลาดหุ้นญี่ปุ่นเจอแรงเทขายหลังจากปรับตัวขึ้นแรงในช่วง 2 เดือนแรกของปี โดยตลาดญี่ปุ่นได้รับแรงกดดันจากผลตอบแทนพันธบัตรรัฐบาลทั่วโลกที่เพิ่มขึ้น โดยกลุ่มเทคโนโลยีเจอกับแรงเทขายค่อนข้างเยอะ อย่างไรก็ดี คาดว่าเศรษฐกิจญี่ปุ่นจะทยอยฟื้นตัวหลังจากเริ่มมีการฉีดวัคซีนป้องกัน COVID-19 ในช่วงปลายเดือนกุมภาพันธ์ ซึ่งจะช่วยเพิ่มรายได้บริษัทจดทะเบียนให้ทยอยฟื้นตัวจากจุดต่ำสุด

KFHHCARE

- พื้นฐานที่แข็งแกร่งราคาถูก แต่ในระยะสั้นอาจได้รับแรงกดดันจาก Regulation และการดำเนินนโยบายของประธานาธิบดี Biden

Emerging market equity

KFACHINA-A:

- ตลาดจีนเจอกับแรงขายอย่างหนักเนื่องจากความกังวลว่าธนาคารกลางจีนจะลดการผ่อนคลายนโยบายการเงินและสภาพคล่องในตลาดลงปีนี้ นอกจากนี้อาจต้องระวังความเสี่ยงจากกฏหมายป้องกันการผูกขาดตลาดที่กระทบกับบริษัทเทคโนโลยีขนาดใหญ่ของจีน อย่างไรก็ตาม เศรษฐกิจจีนยังฟื้นตัวต่อเนื่อง ทั้งการบริโภคในประเทศและภาคการผลิตที่ยังสามารถขยายตัวได้ดี

Krungsri Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungsri The Masterpiece สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungsri The Masterpiece คลิกที่นี่เพื่อสร้างแผนการลงทุน

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757