มุมมองตลาดปัจจุบัน

ในช่วงเดือนที่ผ่านมา ตลาดหุ้นทั่วโลกปรับตัวลดลง จากความกังวลว่าเศรษฐกิจจีนจะชะลอตัว ซึ่งจะเป็นอุปสรรคต่อการฟื้นตัวของเศรษฐกิจโลก โดยรัฐบาลจีนเดินหน้าร่างกฏหมายเพิ่มเติมเพื่อควบคุมบริษัทเทคโนโลยีและสื่อออนไลน์ ในขณะที่มาตรการควบคุมภาคอสังหาริมทรัพย์และมาตรการด้านสิ่งแวดล้อมเริ่มส่งผลกระทบในด้านลบ โดยบริษัท China Evergrande Group ซึ่งเป็นบริษัทอสังหาริมทรัพย์ขนาดใหญ่เป็นอันดับสองของจีนผิดนัดชำระหนี้ และผู้ผลิตไฟฟ้าในจีนงดจ่ายกระแสไฟฟ้าในบางช่วงเพื่อลดปัญหามลพิษ

ทางด้านธนาคารกลางสหรัฐ (เฟด) และธนาคารกลางยุโรป (อีซีบี) ต่างส่งสัญญาณถึงการปรับลดวงเงินที่ใช้ในการซื้อสินทรัพย์หลังจากตัวเลขเศรษฐกิจบ่งชี้ถึงการฟื้นตัวดีอย่างต่อเนื่อง โดยเฟดคาดว่าจะเริ่มลดวงเงินในเร็วๆนี้และยุติมาตรการซื้อสินทรัพย์ในช่วงกลางปีหน้า และมีแนวโน้มที่เฟดจะเริ่มปรับขึ้นอัตราดอกเบี้ยในนโยบายในปลายปี 2565 ทั้งนี้การส่งสัญญาณของเฟดและอีซีบีส่งผลให้นักลงทุนมีความเชื่อมั่นต่อการฟื้นตัวของเศรษฐกิจมากขึ้น

อย่างไรก็ดี ปัญหาการขาดแคลนอุปทาน เช่น วัตถุดิบ ชิ้นส่วน และแรงงาน เป็นอุปสรรคสำคัญต่อการเติบโตของเศรษฐกิจ เนื่องจากผู้ผลิตไม่สามารถตอบสนองต่ออุปสงค์ที่เพิ่มขึ้นได้ทันท่วงที และส่งผลให้ต้นทุนการผลิตสูงขึ้น นักลงทุนจึงมีความกังวลต่อภาวะเงินเฟ้อ ซึ่งอาจส่งผลให้เฟดตัดสินใจขึ้นดอกเบี้ยเร็วกว่าที่คาด อีกทั้งความขัดแย้งในสภาคองเกรสเกี่ยวกับการเพิ่มเพดานหนี้ของสหรัฐ ซึ่งอาจส่งผลให้สหรัฐผิดนัดชำระหนี้เป็นครั้งแรกในประวัติศาสตร์ และการกลับมาระบาดรุนแรงของโควิด-19 เป็นปัจจัยที่ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐปรับตัวสูงขึ้นต่อเนื่อง และนักลงทุนเข้าซื้อดอลลาร์สหรัฐในฐานะสินทรัพย์ปลอดภัย เป็นผลให้ดอลลาร์สหรัฐแข็งค่า

สำหรับเศรษฐกิจไทยในช่วง 1 เดือนที่ผ่านมายังคงได้รับผลกระทบรุนแรงจากการระบาดของโควิด-19 ในขณะที่ภาคการส่งออกยังคงเติบโตสูง อย่างไรก็ดี การที่รัฐบาลผ่อนคลายมาตรการล็อคดาวน์และกลับมาเปิดเศรษฐกิจมากขึ้น ส่งผลให้นักลงทุนมองว่าเศรษฐกิจไทยได้ผ่านจุดต่ำสุดไปแล้ว

ทางเรายังคงมีมุมมองเชิงบวกต่อตลาดหุ้นทั่วโลก โดยมองว่าความเสี่ยงที่เพิ่มขึ้นในขณะนี้เป็นเพียงปัจจัยชั่วคราว ทั้งนี้ คาดว่าสภาคองเกรสสหรัฐจะบรรลุข้อตกลงในการปรับเพิ่มเพดานหนี้เพื่อหลีกเลี่ยงการผิดนัดชำระหนี้ได้ ในขณะที่ปัญหาในจีนนักวิเคราะห์ส่วนใหญ่ต่างมองว่าผลกระทบจะอยู่ในวงจำกัด

สำหรับตลาดหุ้นไทย หลังรัฐบาลผ่อนคลายมาตรการล็อคดาวน์มากขึ้น และมีการฉีดวัคซีนเพิ่มขึ้นต่อเนื่อง รวมถึงภาคการส่งออกที่ยังคงเติบโตอย่างแข็งแกร่ง และรัฐบาลเตรียมเปิดประเทศรับนักท่องเที่ยวต่างชาติ น่าจะส่งผลให้เศรษฐกิจบรรยากาศการลงทุนดีขึ้น

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว ในขณะที่การลงทุนในตราสารหนี้ระยะสั้นมีความน่าสนใจมากขึ้นในแง่ของความปลอดภัยและโอกาสในการสร้างผลตอบแทนเพิ่มขึ้นในอนาคต อย่างไรก็ดี อัตราผลตอบแทนในปัจจุบันยังคงมีแนวโน้มอยู่ในระดับต่ำมาก จึงยังไม่เหมาะสมที่จะปรับเพิ่มเข้ามาในพอร์ตในระยะนี้

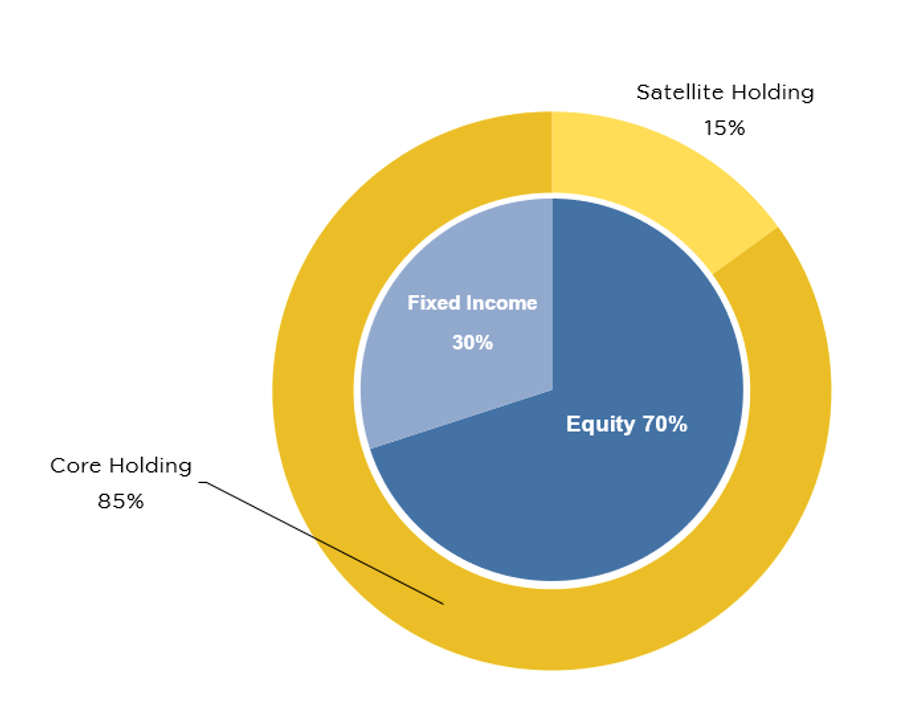

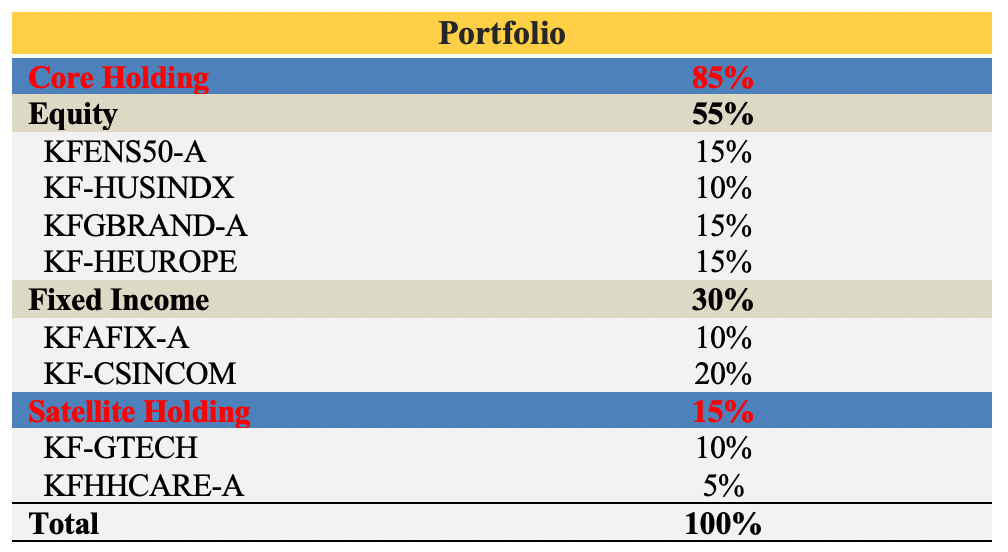

พอร์ตการลงทุน

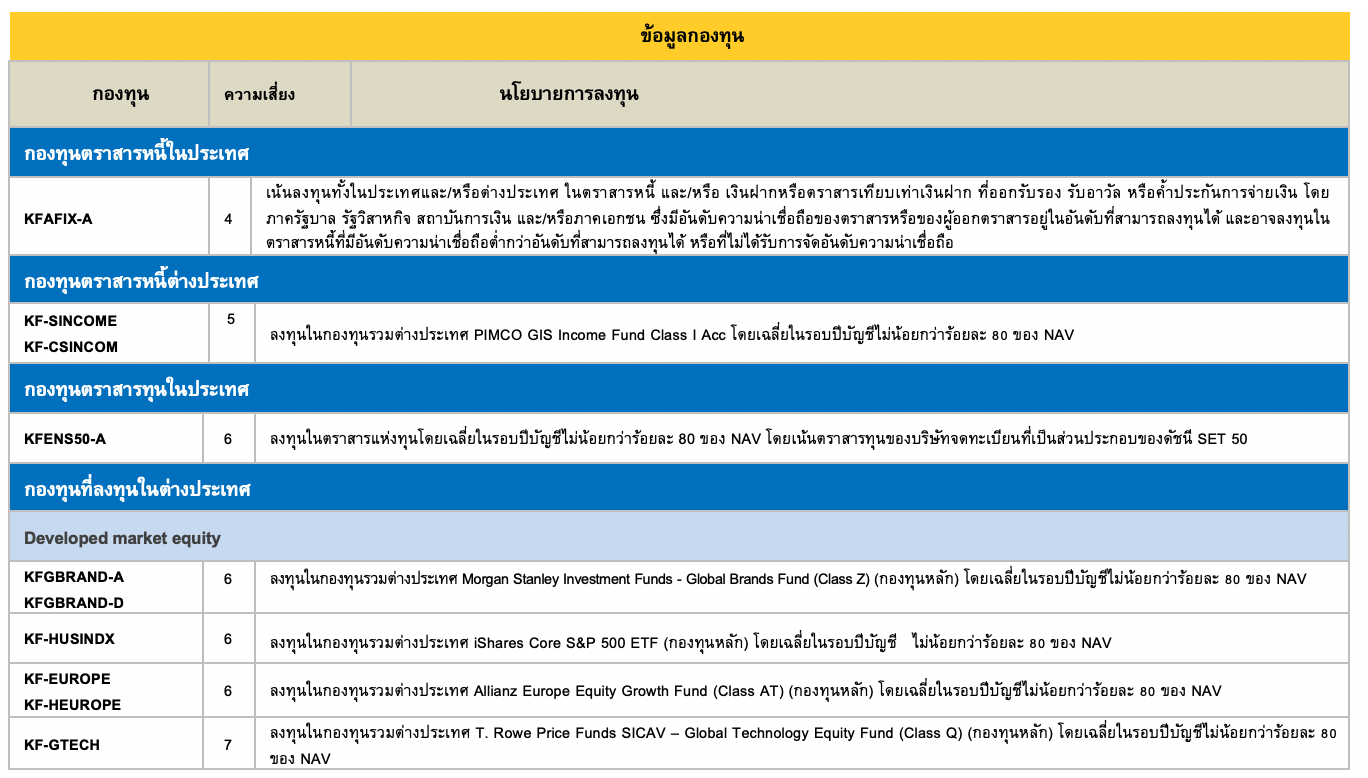

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว ยังคงได้รับประโยชน์จากแนวโน้มเศรษฐกิจไทยที่อาจยังคงเผชิญกับความเสี่ยงด้านลบอยู่อีกมาก จากสถานการณ์การแพร่ระบาดของ Covid-19 ในระลอกที่ 3 ที่ยังไม่มีแนวโน้มที่จะดีขึ้นได้ในเร็ววัน ทำให้คาดว่าอัตราดอกเบี้ยนโยนายของไทยจะอยู่ในระดับต่ำยาวนาน ถึงแม้ว่าเฟดอาจเริ่มส่งสัญญาณการปรับขึ้นดอกเบี้ยภายในปี 2566 ถึง 2 ครั้ง ปัจจัยหลักดังกล่าวยังคงทำให้อัตราดอกเบี้ยพันธบัตรรัฐบาลสหรัฐฯ มีแนวโน้มที่ผันผวนสูงและอาจปรับขึ้นได้ในระยกลางถึงยาว หากแต่ในระยะสั้น US treasury yield 10 ปี ยังคงผันผวนและปรับลดลงต่ำกว่าระดับ 30% อีกครั้ง สำหรับตลาดตราสารหนี้ภาคเอกชนไทยยังคงได้รับประโยชน์จากการปรับตัวลดลงของส่วนต่างอัตราผลตอบแทน (Corporate spread) ในกลุ่มหุ้นกู้ที่มีอันดับความน่าเชื่อถือสูง ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกชนจะได้รับประโยชน์จากสัดส่วนการลงทุนนี้เพิ่มเติม จึงทำให้คาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้ยังคงมีความน่าสนใจโดยเฉพาะสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 2 – 3 ปี

กองทุนตราสารหนี้ต่างประเทศ

- กองทุนมีมุมมองว่าอัตราเงินเฟ้อของกลุ่มประเทศพัฒนาแล้วกําลังอยู่ในระดับ ที่สูงและอาจค่อย ๆ ลดลง โดยขึ้นกับอุปทานของตลาดเป็นหลัด และมองว่าโอกาส การลงทุนที่มีความเสี่ยงตํ่านั้นมีจํานวนลดลงเรื่อยๆ เนื่องจากตราสารหนี้ หลายกลุ่มเริ่มมีราคาแพง กลยุทธ์หลักของกองทุนจึงเป็นการเตรียมสภาพคล่อง เพื่อรับโอกาสในอนาคต

กองทุนตราสารทุนในประเทศ

- กองทุนเน้นการลงทุนในตราสารทุนของบริษัทจดทะเบียนที่เป็นส่วนประกอบของดัชนี SET 50

กองทุนที่ลงทุนในต่างประเทศ Developed market equity

- กองทุนปรับตัวขึ้นได้แบบแข็งแกร่ง ในช่วงที่ตลาดผันผวนในช่วงที่ผ่านมา กองทุนลงทุนหุ้นที่มีคุณภาพสูง เติบโตสม่ำเสมอในระยะยาว จึงควรมีไว้ในพอร์ตการลงทุน โดยเฉพาะในช่วงเวลานี้ที่ความผันผวนอาจกลับมาได้ตลอดเวลา

- ตลาดยุโรปยังคงสามารถปรับตัวดีขึ้นต่อเนื่อง สนับสนุนด้วยงบไตรมาส 2 ที่ออกมาดีกว่าที่ตลาดคาดการณ์ นอกจากนี้ ตลาดยังคงมองว่าทาง ECB จะยังคงใช้นโยบายการเงินที่ผ่อนคลายต่อไป โดยกองทุนหลักได้มีการคัดเลือกหุ้นที่มีรายได้เติบโตสูงอีกทั้งยังเป็นผู้นำในแต่ละอุตสาหกรรม อย่างไรก็ตาม ความผันผวนในตลาดอาจมีเพิ่มขึ้นโดยต้องระวังเรื่องอัตราเงินเฟ้อที่มีโอกาสเร่งตัวขึ้นอีกครั้ง

KF-GTECH :

- ผลประกอบการไตรมาส 2 ออกมาดีต่อเนื่อง ความกลัวเรื่องเงินเฟ้อผ่านจุดสูงสุดไปแล้ว รวมถึงแรงกดดันจากการ Rotation เบาบางลง Momentum ของอุตสาหกรรมกลับมาแรง หลังจากที่ตลาดเริ่มมองหาหุ้น Growth อีกคร้ง

KFHHCARE :

- พื้นฐานที่แข็งแกร่ง เติบโตต่อเนื่อง ราคาถูก ณ ปัจจุบัน Momentum ของอุตสาหกรรมกลับมา หลังจากที่ตลาดเริ่มมองหาหุ้น Growth อีกครั้ง

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757