มุมมองตลาดปัจจุบัน

ในช่วงเดือนที่ผ่านมา นักลงทุนกลับมากังวลเกี่ยวกับทิศทางดอกเบี้ยของธนาคารกลางสหรัฐ (เฟด) หลังเจ้าหน้าที่เฟดให้ความเห็นที่แตกต่างกันถึงทิศทางดอกเบี้ยในอนาคต อย่างไรก็ดี นักลงทุนคาดว่าเฟดใกล้ที่จะยุติการขึ้นดอกเบี้ยในเร็ว ๆ นี้ หลังเงินเฟ้อมีสัญญาณชะลอลง และตัวเลขเศรษฐกิจบางตัวเริ่มอ่อนแอลง

นอกจากนี้ ตลาดหุ้นส่วนใหญ่ได้รับแรงกดดันจากผลประกอบการของบริษัทจดทะเบียนฯขนาดใหญ่ของสหรัฐที่รายงานผลประกอบการไตรมาส 1/66 ต่ำกว่าที่คาด และนักลงทุนมีความกังวลมากขึ้นเกี่ยวกับปัญหาความขัดแย้งทางภูมิรัฐศาสตร์ที่มีแนวโน้มตึงเครียดมากขึ้น โดยเฉพาะปัญหาสงครามในยูเครน และความขัดแย้งระหว่างสหรัฐและจีนเกี่ยวกับปัญหาในช่องแคบไต้หวัน

สำหรับตลาดหุ้นไทยในช่วงที่ผ่านมาปรับตัวลดลง ทิศทางเดียวกันกับตลาดหุ้นส่วนใหญ่ทั่วโลก จากความกังวลว่าเศรษฐกิจโลกจะชะลอตัว และส่งผลกระทบต่อเศรษฐกิจไทย อย่างไรก็ดี การฟื้นตัวของภาคการท่องเที่ยว มาตรการกระตุ้นเศรษฐกิจของรัฐบาล การฟื้นตัวของการบริโภคและการลงทุนภาคเอกชน และการเลือกตั้งทั่วไปที่กำลังจะมีขึ้นในเดือน พ.ค. เป็นปัจจัยสนับสนุนให้เศรษฐกิจไทยมีความแข็งแกร่งและสามารถรองรับการชะลอตัวของเศรษฐกิจโลกได้ ทั้งนี้ บริษัทจดทะเบียนฯเริ่มทยอยรายงานผลประกอบการไตรมาส 1/66 โดยหุ้นกลุ่มธนาคารส่วนใหญ่รายงานผลประกอบการดีกว่าที่คาด

ในส่วนของตราสารหนี้ อัตราผลตอบแทนพันธบัตรระยะยาวในช่วงที่ผ่านมาปรับตัวลดลง เนื่องจากนักลงทุนคาดว่าเฟดอาจยุติวงจรดอกเบี้ยขาขึ้นในเร็ว ๆ นี้

ทั้งนี้ คาดว่าในระยะสั้น ตลาดหุ้นจะยังคงได้รับผลกระทบจากความกังวลเกี่ยวกับทิศทางดอกเบี้ยของสหรัฐ และการชะลอตัวของเศรษฐกิจโลก ซึ่งจะส่งผลกระทบต่อผลกำไรของบริษัทจดทะเบียนฯ อย่างไรก็ดี การปรับตัวลงของตลาดหุ้นทั่วโลกในช่วงที่ผ่านมาอาจเป็นการปรับลดลงมากเกินไป เนื่องจากปัจจัยพื้นฐานโดยรวมของเศรษฐกิจโลกยังคงมีความแข็งแกร่งมากพอ ดังนั้น พอร์ตการลงทุนจึงยังคงเน้นลงทุนในกลุ่มหุ้น defensive และลงทุนในหุ้นจีนซึ่งมีสัญญาณฟื้นตัวชัดเจนหลังการเปิดประเทศ รวมถึงความคาดหวังต่อมาตรการกระตุ้นเศรษฐกิจของจีน

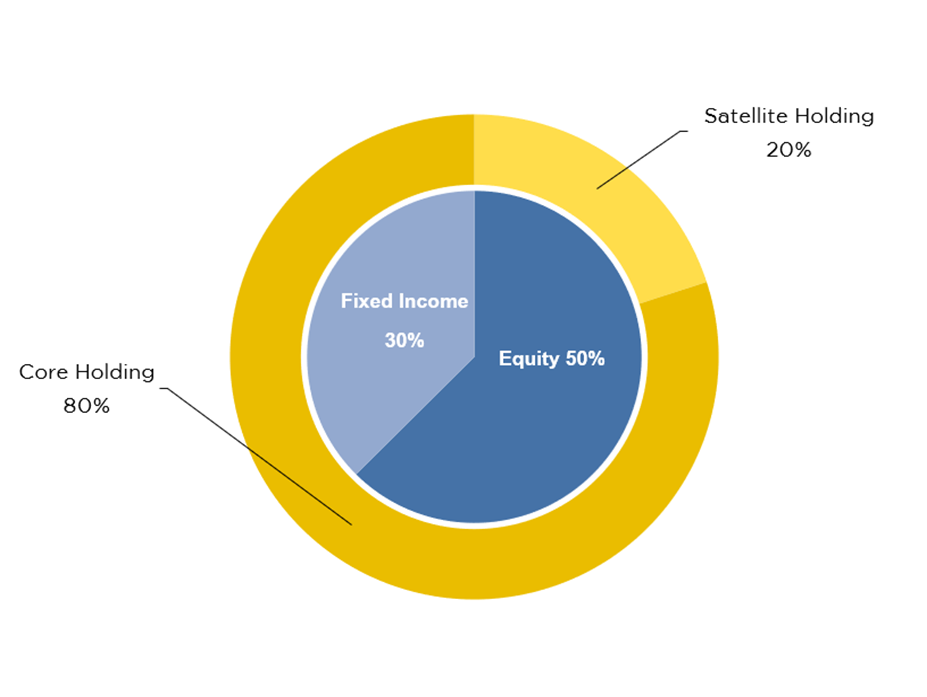

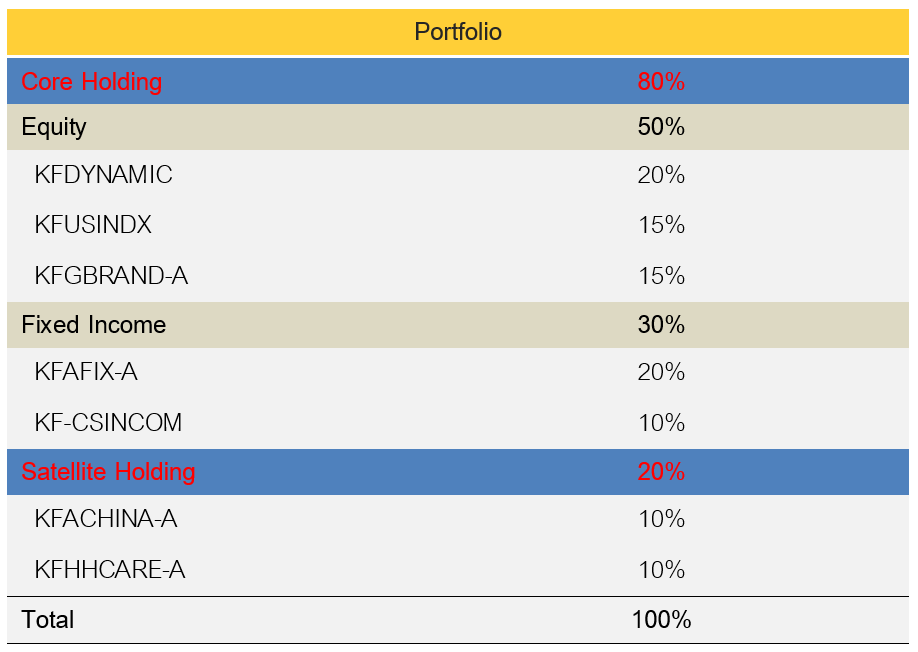

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 4 พฤษภาคม 2023

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 4 พฤษภาคม 2023

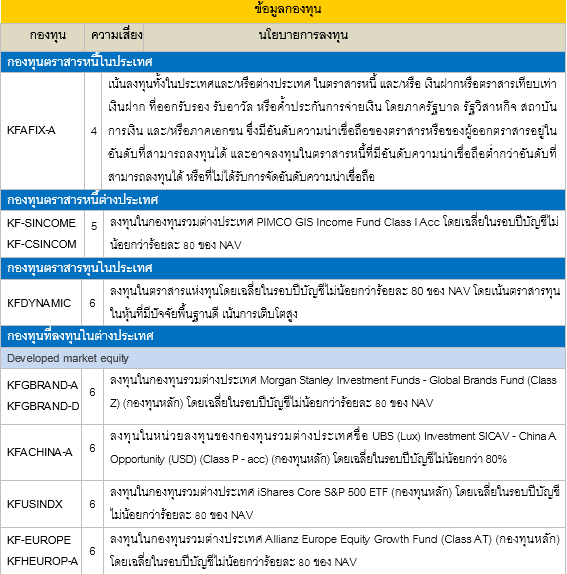

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว ยังคงจะเผชิญกับความผันผวนและมีแรงกดดันในระดับสูงต่อไปในช่วงครึ่งปีแรกของปี 2566 จากทั้งปัจจัยภายนอกและภายในประเทศ โดยอัตราดอกเบี้ยนโยบายของไทยจะทยอยปรับขึ้นอย่างค่อยเป็ยค่อยไปตามการฟื้นตัวของเศรษฐกิจสู่ระกับ 75% – 2.25% ในขณะที่ความไม่แน่นอนด้านจุดสูงสุดของอัตราดอกเบี้ยนโยบายสหรัฐฯยังคงมีอยู่ ดังนั้นเพื่อรองรับความผันผวนดังกล่าว ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกชนยังคงสามารถลดความผันผวนของตลาดลงได้บ้าง โดยคาดการณ์ผลตอบแทนจากการลงทุนของกองทุนยังคงมีความน่าสนใจสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ปีขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 1.6 – 3.0 ปี

กองทุนตราสารหนี้ต่างประเทศ

- กองทุนมีมุมมองเชิงบวกต่อกลุ่ม RMBS (Residential Mortgage Backed Securities) ทั้ง Agency MBS, Non-Agency MBS และ Non-US residential MBS ในช่วงที่ผ่านมา กองทุนเพิ่มอายุเฉลี่ยของกองทุนขึ้น โดยลดสถานะชอร์ตบนตราสารหนี้ญี่ปุ่นลง และเพิ่มการลงทุนบนตราสารหนี้สหรัฐฯ

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละภาวะตลาด มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาว ตามผลการดำเนินของบริษัทฯที่กองทุนคัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

- กองทุนมีการลงทุนในหุ้นที่มีคุณภาพสูง มีรายได้และกำไรเติบโตสม่ำเสมอ ทำให้กองทุนมีความผันผวน และการปรับตัวลดลงน้อยกว่าตลาด ซึ่งเป็นการลงทุนที่เหมาะกับภาวะที่ตลาดยังคงมีความผันผวน

- ตลาดยุโรปปรับตัวดีขึ้น หลังจากตลาดคลายความกังวลเรื่องสภาพคล่องทางการเงินของกลุ่มธนาคาร โดยภาพเศรษฐกิจของยุโรปส่งสัญญาณขยายตัวได้ดีกว่าที่ตลาดคาด และตัวเลขรายได้บริษัทจดทะเบียนปรับตัวเพิ่มขึ้น อย่างไรก็ตามภาพอัตราเงินเฟ้อที่ยุโรปยังคงอยู่ในระดับสูง ทำให้ทาง ECB ยังคงเดินหน้าขึ้นอัตราดอกเบี้ยต่อเนื่อง ซึ่งอาจกดดันต่อหุ้นกลุ่มการเติบโตสูง ทั้งนี้ ยังต้องระวังเรื่องราคาพลังงานที่อาจปรับตัวเพิ่มขึ้นหลังกลุ่ม OPEC ตัดสินใจลดการผลิต

- ตลาดจีนปรับตัวดีขึ้นหลังจากการประชุมนโยบายเศรษฐกิจ โดยรัฐบาลกลับมาตั้งเป้าหมายการเติบโตปีนี้ที่ประมาณ 5% และยังคงมีนโยบายออกมาเพื่อสนับสนุนการเติบโต โดยล่าสุดจีนมีการลดอัตราสำรองเงินทุนขั้นต่ำของธนาคารลงเพื่อเพิ่มสภาพคล่องให้กับตลาด นอกจากนี้ ตลาดมองว่าแรงกดดันในการควบคุมและกำกับดูแลของรัฐบาลจีนในกลุ่มอินเทอร์เน็ตและเทคโนโลยีจะทยอยหมดลง โดยเฉพาะหลังจากที่ Alibaba มีการปรับโครงสร้างกิจการของบริษัทเพื่อรองรับการเติบโตในอนาคต อย่างไรก็ดี ต้องระวังความเสี่ยงเรื่องการเมืองระหว่างประเทศซึ่งคาดว่าจะกลับมากดดันตลาดต่อเนื่อง

KFHHCARE :

- ท่ามกลางตลาดที่ผันผวนในช่วงที่ผ่านมา กลุ่ม Healthcare ได้รับแรงหนุนจากความเป็นอุตสาหกรรมเชิงรับ ทำให้มีความผันผวนน้อยกว่าตลาดโดยรวม โดย Healthcare เป็นอุตสาหกรรมที่มีพื้นฐานแข็งแกร่ง และกำไรสุทธิมีความมั่นคง ซึ่งจะช่วยลดความผันผวนของพอร์ตการลงทุน

KFUSINDX :

- กองทุนลงทุนในกองทุนต่างประเทศ iShares Core S&P 500 ETF โดยเน้นลงทุนในหุ้นที่เป็นส่วนประกอบของดัชนี S&P 500 Index เพื่อมุ่งหวังผลตอบแทนของกองทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 29 พฤษภาคม 2023

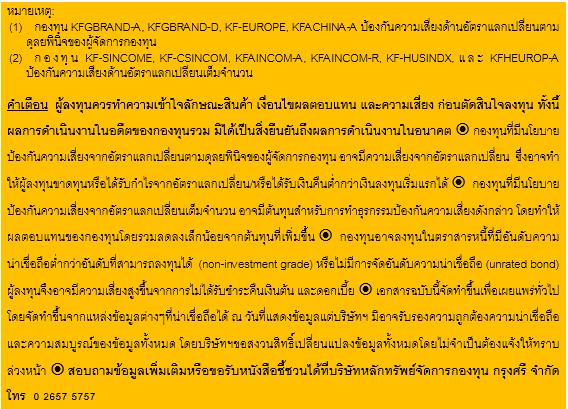

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757 | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299