มุมมองตลาดปัจจุบัน

ในช่วงเดือนที่ผ่านมา ตลาดหุ้นทั่วโลกปรับตัวตามรายงานผลประกอบการไตรมาส 3/64 และปัจจัยเฉพาะตัว โดยตลาดหุ้นสหรัฐปรับตัวขึ้นทำสถิติสูงสุดใหม่อย่างต่อเนื่องในช่วงต้นเดือน ก่อนที่ความกังวลเกี่ยวกับเงินเฟ้อที่พุ่งขึ้นตามราคาน้ำมันส่งผลให้นักลงทุนกลับมากังวลว่าธนาคารกลางสหรัฐ (เฟด) อาจตัดสินใจขึ้นดอกเบี้ยเร็วกว่าที่คาด หลังจากก่อนหน้านี้เฟดได้ประกาศลดมาตรการ QE ตั้งแต่เดือนพฤศจิกายน 2564 เป็นต้นไป ในขณะที่ตลาดหุ้นยุโรปได้รับแรงกดดันจากการกลับมาเพิ่มขึ้นของจำนวนผู้ติดเชื้อโควิด-19 ส่งผลให้นักลงทุนกังวลว่าหลายประเทศจะกลับมาใช้มาตรการล็อคดาวน์ครั้งใหม่

สำหรับเศรษฐกิจไทยในช่วง 1 เดือนที่ผ่านมามีแนวโน้มดีขึ้นต่อเนื่องหลังรัฐบาลผ่อนคลายมาตรการล็อคดาวน์และกลับมาเปิดเศรษฐกิจมากขึ้น ส่งผลให้การบริโภคภายในประเทศฟื้นตัวดีขึ้น และการเปิดให้นักท่องเที่ยวต่างชาติจากประเทศที่มีความเสี่ยงต่ำและฉีดวัคซีนครบโดสแล้วสามารถเดินทางเข้ามาในประเทศโดยไม่ต้องกักตัว ช่วยหนุนการฟื้นตัวของภาคการท่องเที่ยว

อย่างไรก็ดี การพบการระบาดของโควิด-19 สายพันธุ์โอไมครอนในทางตอนใต้ของทวีปแอฟริกา ส่งผลให้ตลาดหุ้นทั่วโลกร่วงลงในช่วงปลายเดือน เนื่องจากยังไม่มีข้อมูลที่ชัดเจนเกี่ยวกับความรุนแรงในการแพร่กระจายเชื้อและความรุนแรงของอาการหลังจากติดเชื้อ รวมถึงความสามารถของวัคซีนที่มีอยู่ในปัจจุบันว่าจะสามารถรับมือกับเชื้อโควิด-19 สายพันธุ์ใหม่ดังกล่าวได้หรือไม่ ส่งผลให้หลายประเทศประกาศระงับเที่ยวบินที่เดินทางมาจากหลายประเทศในทวีปแอฟริกา

ทั้งนี้ ถึงแม้ยังไม่มีความชัดเจนเกี่ยวกับผลกระทบจากการระบาดของโควิด-19 สายพันธุ์โอไมครอน แต่มีรายงานในเบื้องต้นระบุว่าผู้ติดเชื้อที่เข้ารับการรักษามีอาการไม่รุนแรง และอาการจะดีขึ้นเองภายใน 2-3 วัน ซึ่งหากอาการจากติดเชื้อสายพันธุ์โอไมครอนไม่ได้รุนแรงอย่างที่หลายฝ่ายกังวล การปรับตัวลงของตลาดหุ้นทั่วโลกในช่วงนี้จึงเป็นโอกาสดีในการเข้าลงทุน แต่หากอาการรุนแรงและการติดเชื้อเป็นไปอย่างรวดเร็ว ความเสี่ยงของการฟื้นตัวของเศรษฐกิจโลกจะเพิ่มขึ้น และเฟดอาจชะลอการลดมาตรการ QE

ทางเรายังคงมีมุมมองเชิงบวกต่อการลงทุนในตลาดหุ้นในระยะยาว โดยคาดว่าการปรับตัวลงของตลาดหุ้นจะเกิดขึ้นในระยะสั้นๆ และจะกลับมาฟื้นตัวหลังจากมีความชัดเจนเกี่ยวกับโควิด-19 สายพันธุ์โอไมครอน และคาดว่าบริษัทจดทะเบียนในตลาดลหลักทรัพย์ทั่วโลกได้เตรียมการรับมือไว้แล้วหากสถานการณ์เลวร้ายลง เนื่องจากมีประสบการณ์ในการรับมืออยู่แล้ว

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว ในขณะที่การลงทุนในตราสารหนี้ระยะสั้นมีความน่าสนใจมากขึ้นในแง่ของความปลอดภัยและโอกาสในการสร้างผลตอบแทนเพิ่มขึ้นในอนาคต อย่างไรก็ดี อัตราผลตอบแทนในปัจจุบันยังคงมีแนวโน้มอยู่ในระดับต่ำมาก จึงยังไม่เหมาะสมที่จะปรับเพิ่มเข้ามาในพอร์ตในระยะนี้

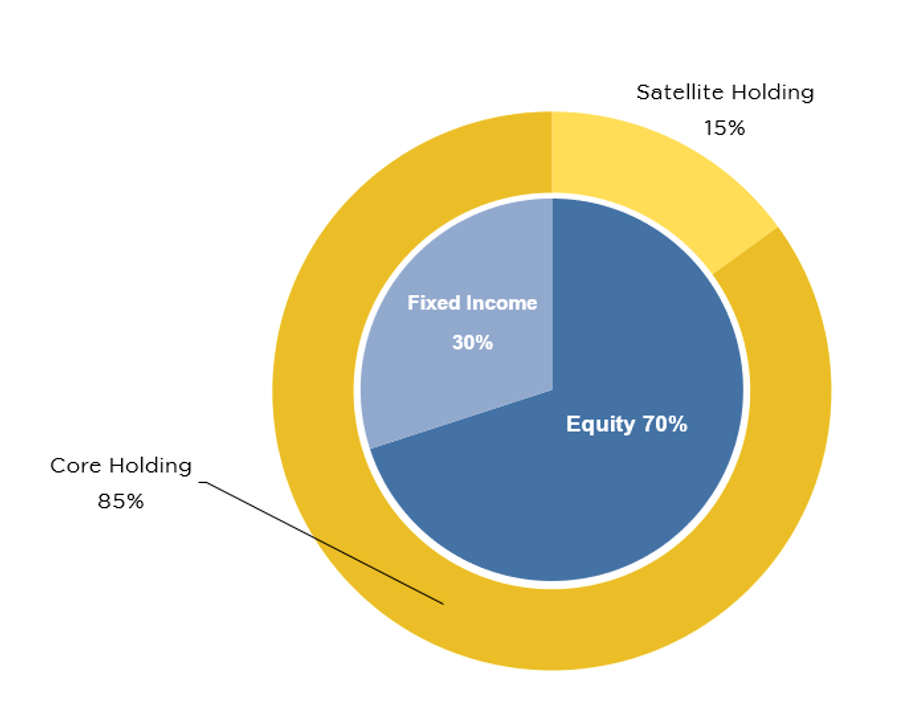

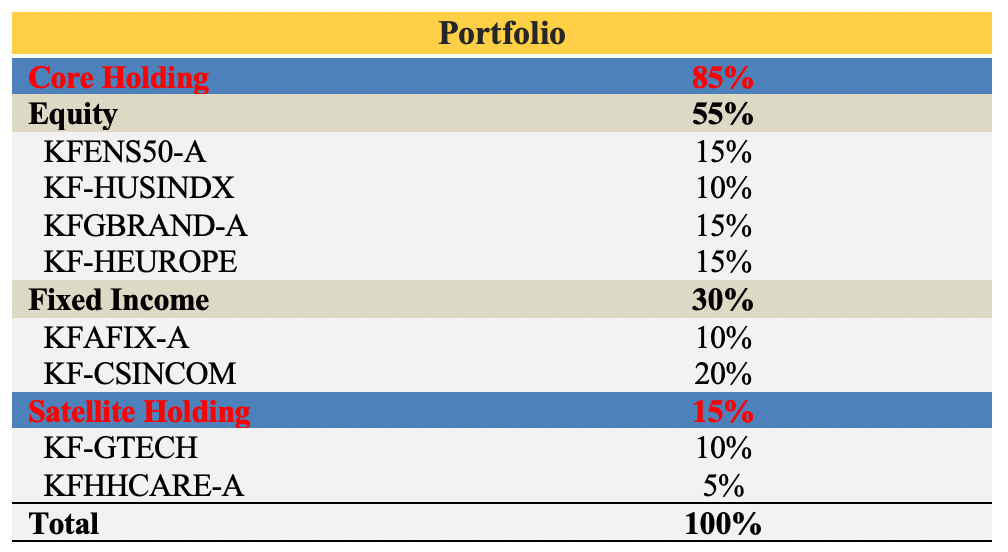

พอร์ตการลงทุน

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

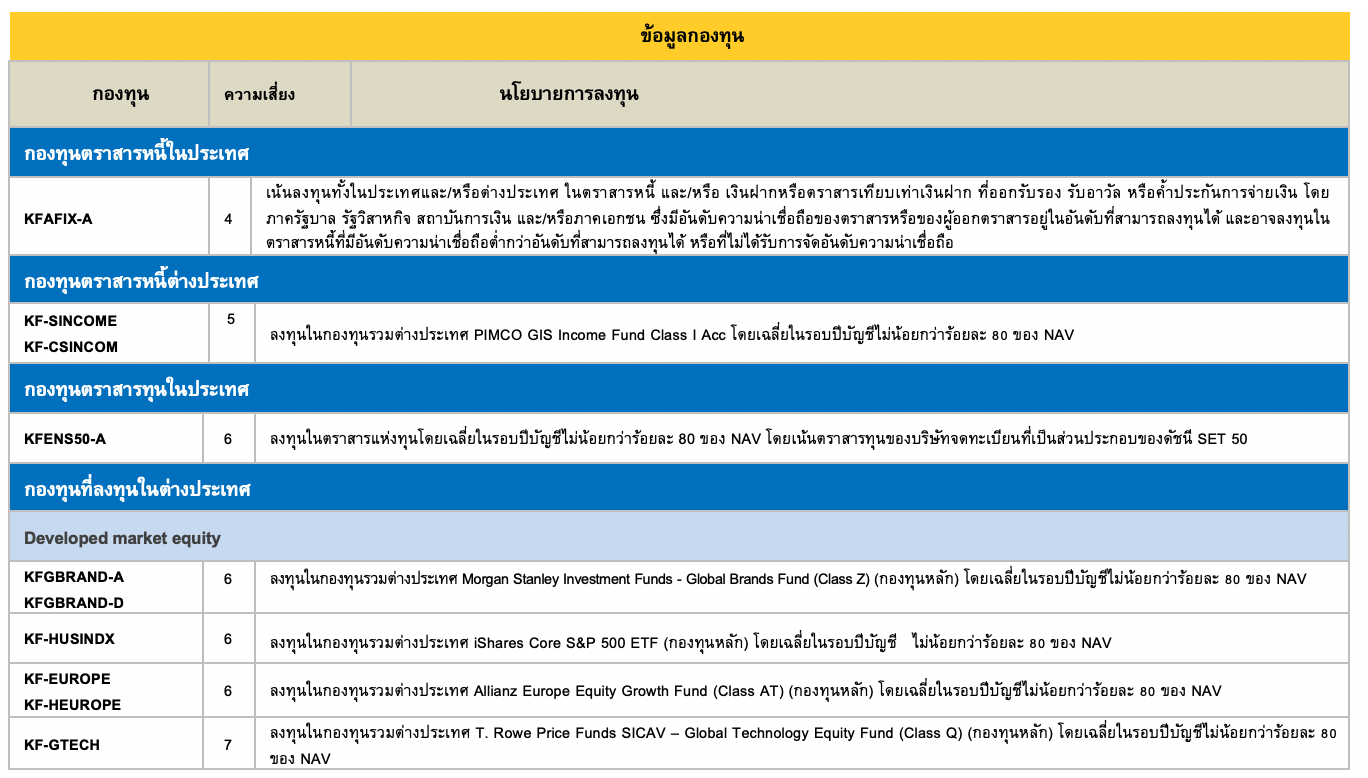

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว มีแนวโน้มที่จะเผชิญกับคามผันผวนต่อไป จากทั้งปัจจัยภายนอกและภายในประเทศ ภายหลังจากที่ธนาคารกลางสหรัฐฯ จะเริ่มปรับลดการอัดฉีดสภาพคล่องลงในเดือน พ.ย. นี้ และคาดว่าจะสิ้นสุด QE ในกลางปี 2565 อย่างไรก็ตามประธาน FED เน้นย้ำว่ายังคงไม่ใช่ช่วงเวลาที่เหมาะสมในการปรับขึ้นอัตราดอกเบี้ย จึงทำให้อัตราพันธบัตรดอกเบี้ยรัฐบาลสหรัฐ ฯ ณ ปัจจุบัน สำหรับรุ่นอายุ 10 ปีเริ่มมีเสถียรภาพอยู่ในกรอบ 40% – 1.70% เทียบกับจากระดับสูงที่สุดที่ 1.77 % สําหรับสถานการณ์ Covid-19 ในประเทศไทยที่คลี่คลายลงมาก พร้อมกับการเปิดประเทศและเปิดรับนักท่องเที่ยว ทำให้เกิดกิจกรรมทางเศรษฐกิจที่ฟื้นตัวได้บ้าง อย่างไรก็ตามเรายังคาดว่าอัตราดอกเบี้ยนโยบายของไทยจะอยู่ในระดับต่ำต่อเนื่องได้อีก หากแต่ในระยะสั้นยังคงจะมีความผันผวนสูงตามปริมาณอุปทานที่ออกเสนอขายในตลาดมากขึ้น สำหรับตลาดตราสารหนี้ภาคเอชนไทยยังคงได้รับประโยชน์จากการปรับตัวลดลงของส่วนต่างอัตราผลตอบแทน (Corporate spread) ในกลุ่มหุ้นกู้ที่มีอันดับความน่าเชื่อถือสูง ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกชนสามารถลดความผันผวนลงได้บ้างจากสัดส่วนการลงทุนนี้ คาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้ยังมีความน่าสนใจโดยเฉพาะสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ปีขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 2-3 ปี

กองทุนตราสารหนี้ต่างประเทศ

- กองทุนเตรียมรับมือกับอัตราเงินเฟ้อที่มีแนวโน้มเพิ่มสูงขึ้นโดยลงทุนในพันธบัตร ป้องกันเงินเฟ้อ และยังคงสถานะชอร์ตตราสารหนี้อังกฤษ จากมุมมองว่าธนาคารกลางอังกฤษมีแนวโน้มดําเนินนโยบายการเงินที่เข้มงวดขึ้น

กองทุนตราสารทุนในประเทศ

- กองทุนเน้นการลงทุนในตราสารทุนของบริษัทจดทะเบียนที่เป็นส่วนประกอบของดัชนี SET 50

กองทุนที่ลงทุนในต่างประเทศ Developed market equity

- ตลาดทํา All Time High ได้ แต่ก็มีแนวโน้มผันผวนสูงต่อไป จึงยังแนะนําให้ Overweight โดยกองทุนมักจะสร้างผลการดําเนินงานได้ดีและเป็นที่ต้องการของ ตลาดในช่วงที่มีความผันผวนสูง เนื่องจากลงทุนหุ้นที่มีคุณภาพสูง รายได้และกําไร เติบโตสม่ำเสมอ

- ตลาดยุโรปยังเจอแรงกดดันจากอัตราเงินเฟ้อที่ยังคงอยู่ในระดับสูง เนื่องจากเผชิญ ปัญหาด้านราคาพลังงานและปัญหาด้านอุปทาน ทําให้นักลงทุนกังวลเรื่องต้นทุน การผลิตที่จะเพิ่มขึ้นและกดดันรายได้บริษัท ทั้งนี้ ทาง ECB ยังคงท่าทีนโยบาย การเงินที่ผ่อนคลายโดยยํ้าว่าจะไม่มีการขึ้นดอกเบี้ยนโยบายในเร็ว ๆ นี้ ทั้งนี้ กองทุน หลักได้มีการคัดเลือกหุ้นที่เป็นผู้นําในแต่ละอุตสาหกรรม โดยคาดว่ารายได้บริษัท ดังกล่าวจะยังคงมีความมั่นคง

KF-GTECH :

- กองทุนฟื้นตัวได้แรงในเดือนที่ผ่านมาจากผลประกอบการที่ดีต่อเนื่องและตลาดคลาย ความกังวลต่อเงินเฟ้อ แต่ตลาดยังมีความผันผวนสูงและอาจ Rotation สลับไปมา ดังนั้นจึงแนะนําให้ถือยาวขึ้น เพื่อลดความผันผวนระยะสั้น

KFHHCARE :

- กองทุนมีหุ้นวัคซีนไม่มาก จึงได้รับผลกระทบจากยารักษา Covid-19 ของ Pfizer ไม่มากนัก อีกทั้ง Healthcare เป็น Sector ที่เติบโตได้ต่อเนื่องสม่ำเสมอและราคาถูก ดังนั้นจึงแนะนําให้ทยอยเข้าสะสม

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757