มุมมองตลาดปัจจุบัน

ตลาดหุ้นทั่วโลกในช่วง 1 เดือนที่ผ่านมา ส่วนใหญ่ยังคงปรับตัวขึ้นต่อ แต่ในอัตราที่ชะลอลง เนื่องจากนักลงทุนกังวลว่าอัตราเงินเฟ้อที่ชะลอตัวลงช้ากว่าที่คาด อาจส่งผลให้ธนาคารกลางสหรัฐ (เฟด) ชะลอและลดดอกเบี้ยน้อยกว่าที่คาด อย่างไรก็ดี ตัวเลขคาดการณ์ของเฟดหลังการประชุมเมื่อช่วงกลางเดือนมีนาคม บ่งชี้ว่า เฟดยังคงคาดว่าจะมีการลดดอกเบี้ย 3 ครั้งในปีนี้ โดยแถลงการณ์ของนายเจอโรม พาวเวลล์ ประธานเฟด ระบุว่า การที่อัตราเงินเฟ้ออยู่สูงกว่าที่คาด ไม่ได้มีผลต่อมุมมองที่ว่าเงินเฟ้อกำลังชะลอตัวลง นอกจากนี้ ธนาคารกลางยุโรปส่งสัญญาณถึงการลดดอกเบี้ย ในขณะที่ ธนาคารกลางญี่ปุ่นยุติการใช้ดอกเบี้ยนโยบายติดลบ แต่ก็ส่งสัญญาณว่านโยบายการเงินจะยังคงอยู่ในภาวะผ่อนคลายต่อไป ปัจจัยเหล่านี้ ส่งผลบวกต่อบรรยากาศการลงทุน และส่งผลให้ตลาดหุ้นหลักหลายตลาดปรับตัวขึ้นสู่จุดสูงสุดเป็นประวัติการณ์

สำหรับตลาดหุ้นไทยในช่วง 1 เดือนที่ผ่านมา ปรับตัวลดลง สวนทางกับตลาดหุ้นส่วนใหญ่ทั่วโลก เนื่องจากนักลงทุนยังคงกังวลต่อการเติบโตของเศรษฐกิจ โดยเฉพาะในภาคการผลิตซึ่งยังคงหดตัวต่อเนื่อง รวมถึงผลจากความล่าช้าของงบประมาณ และความไม่แน่นอนของมาตรการกระเป๋าเงินดิจิทัล

ในส่วนของตลาดตราสารหนี้ อัตราผลตอบแทนตราสารหนี้ยังคงปรับตัวลดลงต่อเนื่องจากเดือนก่อนหน้า ตามการปรับลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ โดยผลตอบแทนของกองทุนตราสารหนี้ยังคงผันผวนไปตามคาดการณ์การลดดอกเบี้ยของเฟด อย่างไรก็ดี แนวโน้มของผลตอบแทนกองทุนยังคงสะท้อนถึงทิศทางดอกเบี้ยขาลง

ทั้งนี้ ตลาดยังคงจับตาดูข้อมูลเศรษฐกิจอย่างใกล้ชิด เพื่อประเมินว่าเฟดจะเริ่มประกาศลดดอกเบี้ยเมื่อใด ท่ามกลางตัวเลขเศรษฐกิจและผลประกอบการของบริษัทจดทะเบียนฯที่ยังคงมีแนวโน้มแข็งแกร่งกว่าที่ประเมินไว้ ในขณะที่เศรษฐกิจไทยมีแนวโน้มดีขึ้นจากแรงหนุนของภาคการท่องเที่ยวและมาตรการกระตุ้นเศรษฐกิจของรัฐบาล ดังนั้น ตลาดหุ้นและตลาดตราสารหนี้จึงมีแนวโน้มที่จะสร้างผลตอบแทนที่ดี สำหรับปัจจัยที่ต้องติดตามได้แก่ ท่าทีเกี่ยวกับนโยบายการเงินของเฟด และสถานการณ์ความวุ่นวายในตะวันออกกลาง

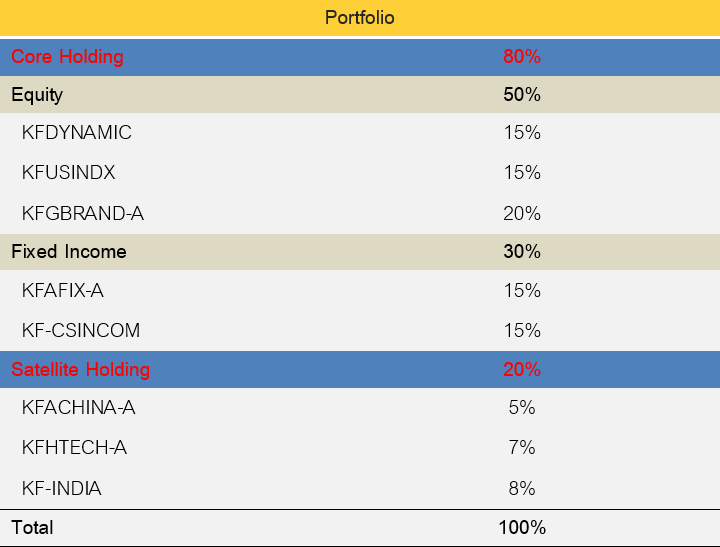

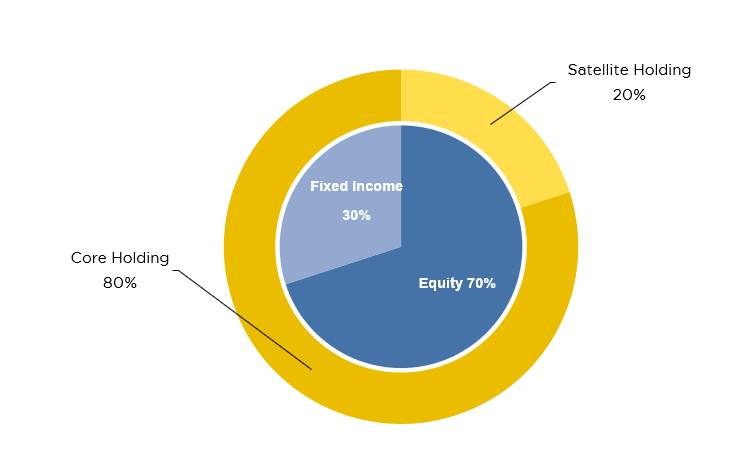

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตมุมมอง Krungsri The Masterpiece วันที่ 2 เมษายน 2024

ที่มา: เอกสารอัปเดตมุมมอง Krungsri The Masterpiece วันที่ 2 เมษายน 2024

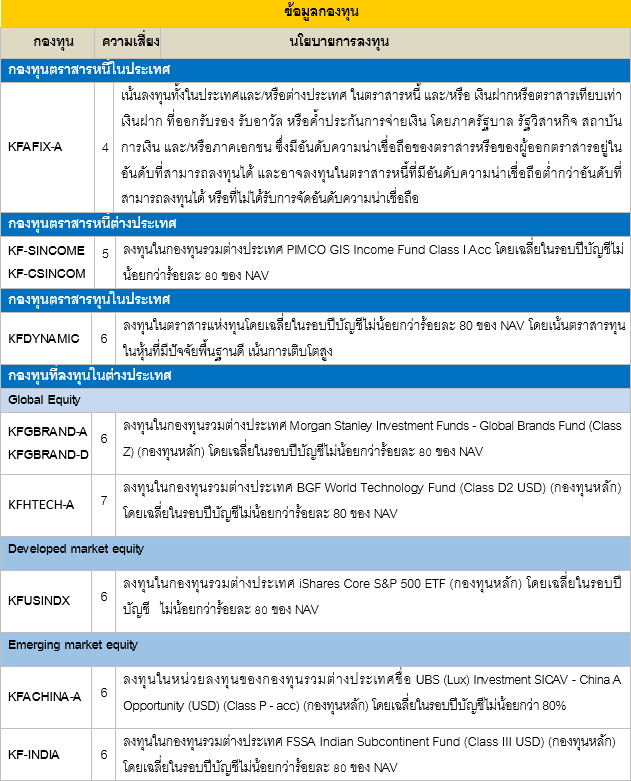

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- ในระยะถัดไปกองทุนกลุ่มตราสารหนี้ระยะกลาง-ยาวมีแนวโน้มทรงตัว หลังจากผลตอบแทนโดยรวมของกองทุนปรับตัวดีขึ้น ซึ่งมีปัจจัยสนับสนุนมาจากการปรับตัวลดลงของอัตราผลตอบแทนในตราสารที่กองทุนถือครองทุกช่วงอายุ (การปรับตัวลดลงของอัตราผลตอบแทนจะเป็นปัจจัยบวกด้านการประเมินมูลค่าตราสารหนี้) ขณะเดียวกันแนวโน้มการปรับลดอัตราดอกเบี้ยนโยบายของไทยเริ่มมีความชัดเจนมากขึ้น เนื่องด้วยแนวโน้มเศรษฐกิจที่อาจไม่สามารถฟื้นตัวได้ตามคาด ทั้งจากปัญหาเชิงโครงสร้าง และนโยบายกระตุ้นเศรษฐกิจจากทางภาครัฐที่ล่าช้า ขณะที่อัตราเงินเฟ้ออยู่ในระดับต่ำ ทั้งนี้ ผู้จัดการกองทุนจะปรับพอร์ตอย่างสม่ำเสมอ เพื่อทำกำไรส่วนเพิ่มจากความผันผวนของตลาดโดยกองทุนที่เน้นลงทุนในหุ้นกู้ภาคเอกชนในระดับสูงยังคงสามารถช่วยลดความผันผวนของตลาดลงได้ โดยคาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้มีความน่าสนใจสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX(ขั้นต่ำ 1 ปี ขึ้นไป) โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX = 5 – 2.2 ปี

กองทุนตราสารหนี้ต่างประเทศ

- กองทุนมีมุมมองเชิงบวกเป็นอย่างมากต่อหลักทรัพย์ที่มีสินเชื่อค้ำประกัน (MBS)ของภาครัฐ เนื่องด้วยเป็นตราสารที่มีความเสี่ยงด้านการผิดนัดชำระหนี้ต่ำจากการที่รัฐบาลสหรัฐฯเป็นผู้ออก อีกทั้งการประเมินมูลค่าอยู่ในระดับที่ถูกเมื่อเทียบกับในช่วง 10 ปีที่ผ่านมา นอกจากนี้คาดว่ายังมีโอกาสที่มูลค่าจะปรับตัวเพิ่มขึ้นจากอัตราดอกเบี้ยที่มีแนวโน้มปรับตัวลดลง

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละภาวะตลาด (KFDNM-D หรือ KFDYNAMIC) มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาวตามผลการดำเนินงานของบริษัทฯ ที่กองทุนคัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

- ตลาดหุ้นสหรัฐฯ มีความผันผวนมากขึ้น โดยเฉพาะหุ้นในกลุ่มการเติบโตสูงและหุ้นเทคโนโลยีที่ปรับตัวเพิ่มขึ้นมาอย่างต่อเนื่อง ทั้งนี้ ทางธนาคารกลางสหรัฐฯ (Fed) ได้ส่งสัญญาณว่าการลดดอกเบี้ยในปีนี้อาจเป็นไปได้ช้ากว่าที่ตลาดคาดเนื่องจากข้อมูลการจ้างงานยังแข็งแกร่ง ขณะที่เงินเฟ้อยังมีความไม่แน่นอนอย่างไรก็ตามตลาดหุ้นสหรัฐฯ อาจมีแรงสนับสนุนเพิ่มเติม หาก Fed หยุดการทำ Quantitative Tightening ซึ่งจะเป็นปัจจัยที่ช่วยเพิ่มสภาพคล่องให้กับตลาดอีกครั้งได้

- ปัจจัยพื้นฐานของหุ้นกลุ่มเทคโนโลยียังคงแข็งแกร่ง อีกทั้งกลุ่มหุ้นเทคโนโลยีขนาดใหญ่รายงานผลประกอบการในไตรมาส 4/2566 ออกมาในระดับที่ดีกว่าคาด นอกจากนี้กลุ่มเทคโนโลยียังมีแนวโน้มได้รับแรงหนุนจาก Theme AI และการฟื้นตัวของตลาดเซมิคอนดักเตอร์ ซึ่งมีระดับการเติบโตของอัตรากำไรสุทธิที่สูงกว่าตลาดโดยรวม อย่างไรตามในระยะถัดไปคาดว่ากลุ่มเทคโนโลยีอาจเผชิญกับแรงขายทำกำไร เนื่องจากระดับราคาที่ปรับตัวขึ้นมาสูง

กองทุนที่ลงทุนทั่วโลก

- กองทุนเน้นการลงทุนในหุ้นที่มีคุณภาพสูง รวมถึงมีรายได้ และกำไรเติบโตอย่างสม่ำเสมอ โดยมีลักษณะเป็นหุ้นเชิงรับที่มีคุณภาพ (Defensive Quality) อีกทั้งยังเป็นการลงทุนที่เหมาะกับช่วงที่เศรษฐกิจชะลอตัว

กองทุนที่เน้นลงทุนในหุ้นต่างประเทศตลาดกำลังพัฒนา

- ตลาดหุ้นอินเดียยังคงปรับตัวดีขึ้นต่อเนื่อง โดยในช่วงที่ผ่านมาตลาดอินเดียได้รับปัจจัยสนับสนุนจากเงินลงทุนของต่างชาติ และเศรษฐกิจของอินเดียที่เริ่มทยอยฟื้นตัว ประกอบกับแรงกดดันทางด้านภูมิรัฐศาสตร์ที่น้อยกว่าจีน อย่างไรก็ดีอาจต้องระวังเรื่องการประเมินมูลค่าที่ปรับขึ้นไปค่อนข้างสูงเมื่อเทียบกับค่าเฉลี่ยในอดีต

- ตลาดหุ้นจีนปรับตัวดีขึ้นต่อเนื่อง ซึ่งตลาดหุ้นจีนส่งสัญญาณฟื้นตัวภายหลังช่วงตรุษจีน เนื่องจากการดำเนินนโยบายการเงินผ่อนคลายของธนาคารกลางจีนและการเข้าซื้อ ETFs ในตลาดหุ้น A-shares ของรัฐบาล อย่างไรก็ตามการฟื้นตัวยังคงมีความผันผวน โดยนักลงทุนยังต้องการเห็นนโยบายกระตุ้นขนาดใหญ่ประกอบกับการฟื้นตัวของความเชื่อมั่นผู้บริโภค ทั้งนี้ ยังคงต้องระวังเรื่องความสัมพันธ์ระหว่างจีนและสหรัฐฯ ที่อาจกลับมาตึงเครียด

ที่มา: เอกสารอัปเดตมุมมอง Krungsri The Masterpiece วันที่ 2 เมษายน 2024

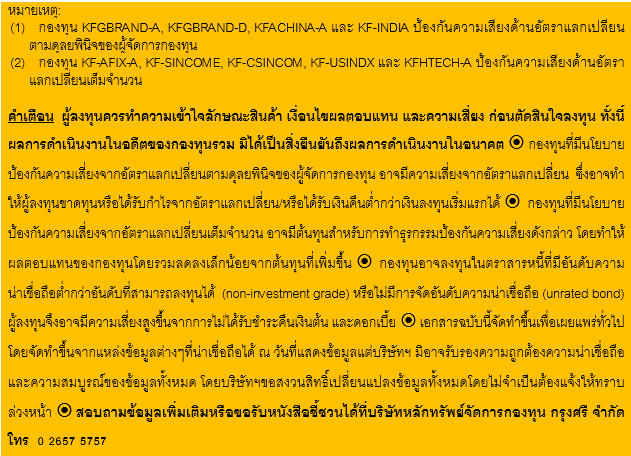

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757 | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299