มุมมองตลาดปัจจุบัน

ในช่วงเดือนที่ผ่านมา ตลาดหุ้นทั่วโลกได้รับแรงกดดันจากปัญหาความขัดแย้งระหว่างรัสเซียกับยูเครน ซึ่งนำไปสู่การคว่ำบาตรรัสเซียจากสหรัฐและชาติตะวันตก ทั้งนี้ รัสเซียเป็นผู้ส่งออกสินค้าโภคภัณฑ์ที่สำคัญรายใหญ่หลายรายการ โดยเฉพาะน้ำมัน ดังนั้นการคว่ำบาตรรัสเซียจึงส่งผลให้ราคาพลังงานในตลาดโลกพุ่งขึ้นอย่างรวดเร็ว และปัญหาการขาดแคลนอุปทานมีแนวโน้มเลวร้ายลง ซึ่งจะส่งผลกระทบต่อการฟื้นตัวของเศรษฐกิจโลก

อย่างไรก็ดี ตัวเลขเศรษฐกิจสหรัฐที่แข็งแกร่ง ทิศทางการขึ้นดอกเบี้ยมีความชัดเจนมากขึ้น และสหภาพยุโรปยังไม่คว่ำบาตรการนำเข้าพลังงานจากรัสเซีย ส่งผลให้ตลาดหุ้นหลายแห่งปิดปรับตัวสูงขึ้นจากเดือนก่อนหน้า ในขณะที่ตลาดหุ้นจีนปรับตัวลงแรง เนื่องจากรัฐบาลประกาศล็อกดาวน์เพื่อสกัดการระบาดของโควิด-19 และหุ้นของบริษัทจีนหลายบริษัทที่จดทะเบียนในตลาดหุ้นสหรัฐอาจถูกถอดถอนออกจากตลาดหากไม่สามารถปฏิบัติตามเกณฑ์ของคณะกรรมการกำกับตลาดหลักทรัพย์ของสหรัฐได้

สำหรับตลาดหุ้นไทยในช่วง 1 เดือนที่ผ่านมายังคงได้รับแรงกดดันหลักจากความกังวลเกี่ยวกับสงครามระหว่างรัสเซียกับยูเครน การพุ่งขึ้นของราคาสินค้า และการขึ้นดอกเบี้ยของเฟด อย่างไรก็ดี ดัชนีปรับตัวลดลงเพียงเล็กน้อย โดยได้แรงหนุนจากเงินทุนไหลเข้าจากนักลงทุนต่างชาติ และหุ้นกลุ่มพลังงานยังคงได้ประโยชน์จากการปรับขึ้นของราคาน้ำมัน

ทางเรายังคงมีมุมมองเชิงบวกต่อการลงทุนในตลาดหุ้นในระยะยาว โดยมองว่าการปรับตัวลงของตลาดหุ้นทั่วโลกเป็นการปรับฐานในระยะสั้นเพื่อสะท้อนถึงการเปลี่ยนแปลงของทิศทางดอกเบี้ยและปัญหาความวุ่นวายในยูเครน ในขณะที่ตัวเลขเศรษฐกิจของสหรัฐยังคงออกมาแข็งแกร่งต่อเนื่อง โดยเฟดย้ำว่าเศรษฐกิจสหรัฐแข็งแกร่งพอที่จะรองรับการขึ้นดอกเบี้ยของเฟด

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว ถึงแม้มีความเสี่ยงจากการขึ้นดอกเบี้ยของเฟดก็ตาม เนื่องจากตลาดได้ตอบรับการขึ้นดอกเบี้ยไปพอสมควรแล้ว จึงเปิดโอกาสในการที่จะสร้างผลตอบแทนเพิ่มขึ้นหากตลาดปรับตัวลดลงมากเกินไป ในขณะที่การลงทุนในตราสารหนี้ระยะสั้นมีความน่าสนใจมากขึ้นในแง่ของความปลอดภัยและโอกาสในการสร้างผลตอบแทนเพิ่มขึ้นในอนาคต อย่างไรก็ดี อัตราผลตอบแทนในปัจจุบันยังคงมีแนวโน้มอยู่ในระดับต่ำมาก จึงยังไม่เหมาะสมที่จะปรับเพิ่มเข้ามาในพอร์ตในระยะนี้

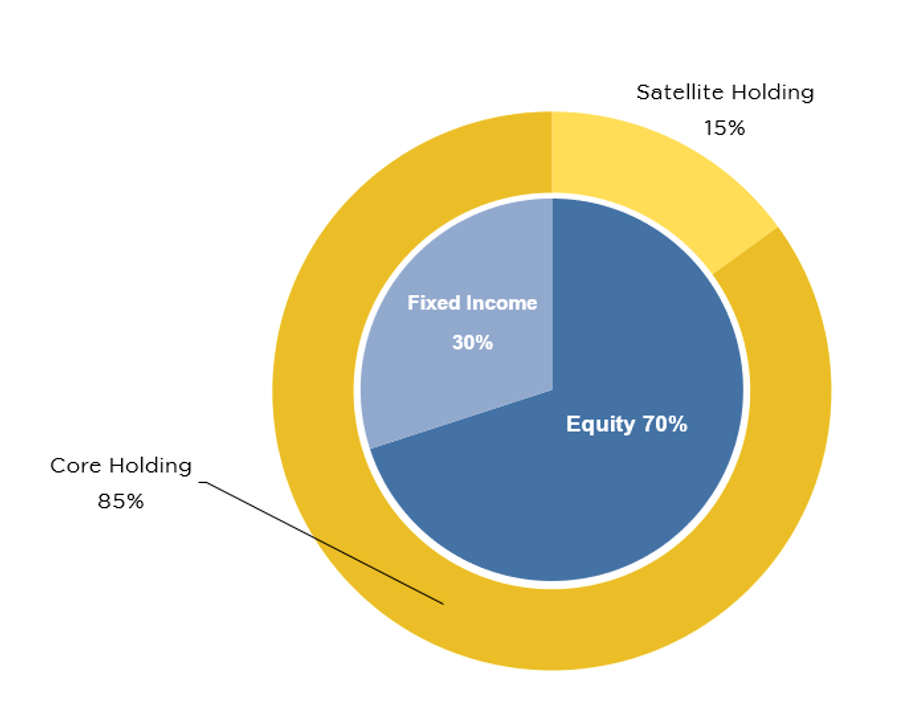

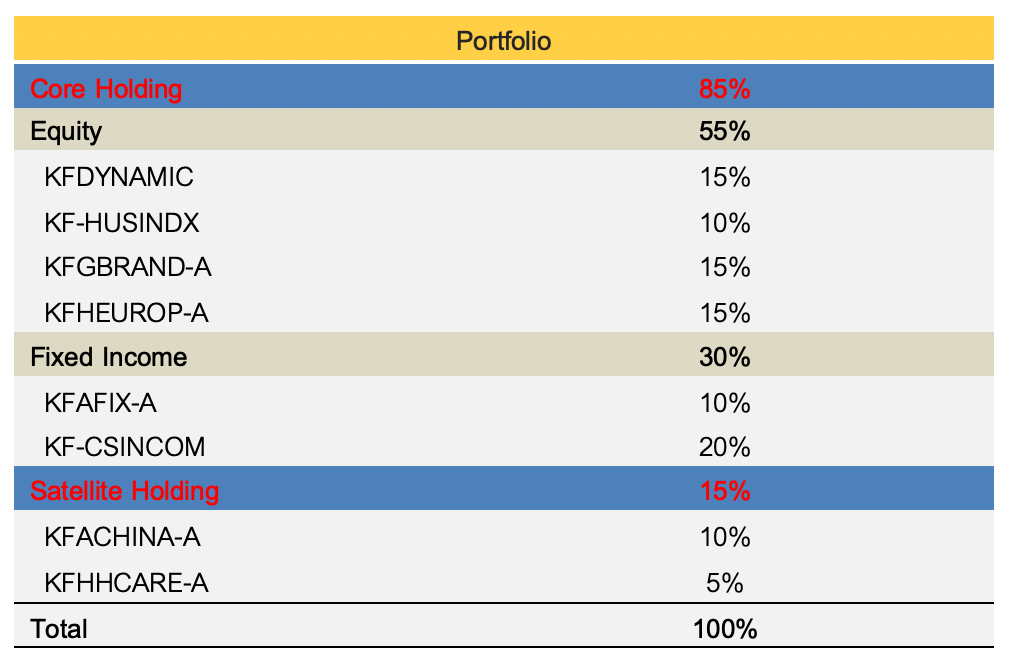

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่ได้รับเอกสาร: 29 มีนาคม 2022

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่ได้รับเอกสาร: 29 มีนาคม 2022

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว มีแนวโน้มที่จะเผชิญกับความผันผวนต่อไป จากทั้งปัจจัยภายนอกและภายในประเทศ ถึงแม้ว่าคาดการณ์อัตราดอกเบี้ยนโยบายจะยังอยู่ในระดับต่ำไปอีกอย่างน้อย 1 ปี โดยอัตราดอกเบี้ยนโยบายของไทยจะสามารถปรับขึ้นได้ช้ากว่ากลุ่มประเทศเศรษฐกิจหลัก เนื่องจากการฟื้นตัวของไทยช้ากว่ามาก และยังไม่สามารถกลับเข้าสู่ระดับก่อนเกิด Covid-19 ได้ หากแต่ตลาดพันธบัตรไทยจะยังคงมีแนวโน้มที่จะเผชิญกับความผันผวนต่อไป ทั้งนี้ในช่วงที่ความขัดแย้งระหว่างรัสเซีย ยูเครน สถานการณ์ดูรุนแรงและยังคงยืดเยื้อ ทำให้พันธบัตรระยะยาวสหรัฐฯ ปรับตัวลดลงมาจากการเข้าหาสินทรัพย์ที่มีคุณภาพของนักลงทุน อย่างไรก็ตามคาดการณ์ว่าการลดลงของอัตราดอกเบี้ยพันธบัตรระยะยาวจะเป็นเพียงความผันผวนระยะสั้นตามข่าวสาร ความตึงเครียดด้านภูมิรัฐศาสตร์ที่เข้ามากระทบตลาด หากแต่ท้ายที่สุดคาดว่าธนาคารกลางสหรัฐฯจะยังคงเดินหน้าปรับขึ้นอัตราดอกเบี้ยนโยบาย และอาจมากถึง 5-6 ครั้งในปี 2565 เพื่อลดแรงกดดันเงินเฟ้อ โดยเส้นอัตราผลตอบแทนมีลักษณะแบนราบลงอย่างรวดเร็วอยู่ที่ระดับ 25-30 bps สำหรับตลาดตราสารหนี้ภาคเอกชนไทยยังคงมีอัตราผลตอบแทนที่น่าสนใจ ทำให้กองทุนที่มีการลงทุนในหุ้นกู้เอกสารสามารถลดความผันผวนของตลาดลงได้บ้าง นี้ คาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้ยังมีความน่าสนใจโดยเฉพาะสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ปีขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 2-3 ปี

กองทุนตราสารหนี้ต่างประเทศ

- ภาพรวมตราสารหนี้ในกองทุนมีอายุเฉลี่ยเพิ่มขึ้น จากระดับราคาตราสารหนี้ทั้ง IG และ HY ที่น่าสนใจมากขึ้นในช่วงที่ผ่านมา โดยมองว่าทั้งธนาคารกลางสหรัฐฯ และ ECB มีแนวโน้มดำเนินนโยบายการเงินที่เข้มงวดมากขึ้น

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละภาวะตลาด มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาว ตามผลการดำเนินของบริษัทฯที่กองทุนคัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

- ภาพตลาดโดยรวมยังคงมีความผันผวน จึงยังแนะนำให้เพิ่มน้ำหนักการลงทุน โดยปกติกองทุนจะมีความผันผวนน้อยกว่าตลาด เนื่องจากกองทุนมีการลงทุนในหุ้นที่มีคุณภาพสูง รายได้และกำไรเติบโตสม่ำเสมอ

- ตลาดยุโรปเจอแรงกดดันจากความเสี่ยงเรื่องการเมืองระหว่างประเทศ หลังจากที่ทางรัสเซียบุกยึดหลายพื้นที่ในยูเครน ขณะที่ทางยุโรปได้ตอบโต้ด้วยการเพิ่มมาตรการคว่ำบาตรกับรัสเซีย ผ่านการห้ามซื้อขายหลักทรัพย์รัสเซียตัดธนาคารรัสเซียออกจากการใช้ SWIFT ทั้งนี้ ความขัดแย้งระหว่างรัสเซียและยูเครนส่งผลให้ราคาพลังงานปรับสูงขึ้นทั่วโลก ซึ่งกดดันอัตราเงินเฟ้อและการเติบโตของทางยุโรป

- ตลาดจีนปรับตัวดีขึ้นถึงแม้ว่าจะยังมีความผันผวน โดยรัฐบาลได้กลับมาให้ความสำคัญกับการขยายตัวของเศรษฐกิจในปี 2022 ประกอบกับการดำเนินนโยบายการเงินที่ผ่อนคลายมากขึ้นของธนาคารกลางจีนเพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ อย่างไรก็ดียังคงต้องระวังประเด็นเรื่องการเมืองระหว่างประเทศ โดยเฉพาะจากสถานการณ์ระหว่างรัสเซียและยูเครนที่มีความรุนแรงเพิ่มขึ้น

KFHHCARE :

- Healthcare เป็น Sector ที่มีความ Defensive มีพื้นฐานแข็งแกร่ง ขณะที่ Earnings ยังคงเติบโตได้สม่ำเสมอและต่อเนื่อง และราคาถูก

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757