Trade War Dilemma (อุทิศให้แก่ Professor John Nash)

เนื้อหาดังต่อไปนี้เป็นความเห็นส่วนตัวที่ล้วนเกิดจากการวิเคราะห์ข้อมูลข่าวสารจากสื่อต่างๆ ของผม โปรดใช้วิจารณญาณในการอ่านครับ

ในช่วงที่ผ่านมาหลายคนอาจจะได้เห็นข่าวเกี่ยวกับ “สงครามการค้า” ระหว่างยักษ์ใหญ่สองเจ้า คือสหรัฐฯ และจีนตามข่าวหน้าหนึ่งของสำนักข่าวหลายแห่ง มีการวิเคราะห์ต่างๆ นานามากมายจากหลายสำนักถึงผลกระทบและผลลัพธ์ที่จะสามารถเกิดขึ้นได้จากการสู้กันระหว่างสองฝ่าย

แต่ผมเชื่อว่าเทรดเดอร์หลายคนอาจจะไม่ต้องถึงกับอ่านข่าวก็สามารถรับรู้ได้ถึงผลกระทบและผลลัพธ์ที่เกิดขึ้นในตลาดต่างๆ ไม่ว่าจะเป็นทั้งในตลาดหุ้นหรือตลาดค่าเงินก็ตาม การเคลื่อนไหวของสินทรัพย์เสี่ยงทั่วโลกนั้นผันผวนแบบที่เราไม่ได้เห็นมาสักพักใหญ่ๆโดยสังเกตได้จากดัชนีทั่วโลกที่ดีดขึ้นลงรุนแรงอย่างกับนั่งบนรถไฟเหาะ

ความผันผวนตรงนี้ทำให้หลายฝ่ายต่างสงสัยว่าท้ายที่สุดแล้วเกมนี้จะจบลงยังไง ซึ่งผมว่าถ้าเราจะมองเหตุการณ์นี้คือเกมเราก็ควรใช้ทฤษฎีเกม (Game Theory) ในการเข้ามาวิเคราะห์เพื่อให้ได้คำตอบที่เหมาะสม

โดยส่วนตัวผมมองว่า “Trade War” ที่หลายคนชอบเรียกกันกำลังดำเนินเรื่องคล้ายกับ “ความลำบากใจของนักโทษ” หรือ “Prisoner’s Dilemma” ซึ่งเป็นหนึ่งในทฤษฎีของ Game Theory

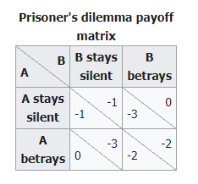

โดยยกตัวอย่างคือมีนักโทษสองคนถูกจับแยกกันคนละห้องเพื่อนำไปสอบสวนหาความจริงโดยที่ทั้งคู่สามารถร่วมมือกันได้เพื่อให้โทษน้อยลงเหลือแค่ปีเดียวจากสองปี โดยที่ถ้าทั้งคู่ไม่ยอมรับสารภาพผิด (ร่วมมือกัน) โทษจะเหลือแค่ปีเดียว แต่ถ้าทั้งคู่สารภาพความผิดพวกเขาจะต้องรับโทษจำคุกสองปีเต็ม (หักหลังกันเอง)

อัยการจึงคิดแผนขึ้นมาเพื่อหาคนผิดโดยโน้มน้าวนักโทษสองคนว่าถ้ายอมรับสารภาพผิดจะปล่อยเป็นอิสระไป เพราะฉะนั้นหากนักโทษคนแรกสารภาพผิดโดยที่อีกคนไม่สารภาพ นักโทษคนแรกจะถูกปล่อยเป็นอิสระในขณะที่อีกคนต้องรับโทษเป็นสามปีแทน (หักหลังคนนึงร่วมมือคนนึง) เพราะฉะนั้นหน้าตาของผลตอบแทนที่จะเกิดขึ้นของเกมนี้จะมีหน้าตาประมาณนี้ครับ (ดีที่สุดอยู่ที่ 0 คือไม่เสียอะไรเลย)

ตารางผลตอบแทนของ Prisoner’s Dilemma (Wikipedia, 2018)

สิ่งที่เกิดขึ้นระว่างสหรัฐฯ และจีนก็ไม่ได้ต่างไปจาก Prisoner’s Dilemma เลย โดยที่ทั้งสองฝ่ายเหมือนอยู่กันคนละห้องและไม่มีการประชุมกันอย่างเป็นทางการเพื่อหาข้อสรุปและข้อยุติของข้อพิพาทนี้

แต่ข้อแตกต่างจาก Prisoner’s Dilemma อาจจะเป็นตรงที่สหรัฐฯ ไม่ได้มีความต้องการที่จะร่วมมือกับจีนเพื่อให้ได้ผลลัพธ์ที่ดีที่สุดระหว่างสองฝ่ายเหมือนกับเคสของนักโทษทั้งสอง แต่มีความต้องการที่จะได้รับผลประโยชน์สูงที่สุด เพราะถ้าเราวิเคราะห์ลักษณะของประธานาธิบดีทรัมป์ ก็จะรู้ว่าเขาเป็นคนที่เอาแน่เอานอนไม่ได้แถมยังเป็นคนที่ต้องการเอาชนะสูง (เนื่องด้วยเขาเป็นนักธุรกิจมาก่อนเข้าการเมือง) ดังนั้นแน่นอนว่าทรัมป์ต้องการผลประโยชน์สูงสุดให้กับทางสหรัฐฯ เพื่อแก้ปัญหาเรื่องดุลการค้าโดยเฉพาะกับประเทศจีนที่ดุลการค้าติดลบมากที่สุดในบรรดาคู่ค้าทั้งหมด

และแน่นอนว่าเครื่องมือในการแก้ปัญหาก็คือการขึ้นภาษีการนำเข้า (เพราะทรัมป์ไม่สามารถขึ้นภาษีกับคนในประเทศตัวเองได้แล้วหลังจากการปฏิรูปภาษี) ในขณะที่จีนแค่ต้องการประคองเศรษฐกิจของตัวเองไปเท่านั้นเพราะแค่เรื่องปฏิรูปภายในประเทศก็ปวดหัวพออยู่แล้ว ซึ่งการไม่ขึ้นภาษีเป็นผลดีสุดๆ สำหรับจีน

เพราะฉะนั้นถ้าเราลองสร้างตาราง “Trade War Dilemma Matrix” ขึ้นมาก็จะได้หน้าตาประมาณนี้ (ค่าผลตอบแทนเป็นค่าสมมติขึ้นมา) โดยที่หน้าตาของตารางไม่ได้ต่างกันมากจากตัวอย่างด้านบน

| สหรัฐฯ / จีน | จีนเพิ่มภาษี | จีนไม่ขึ้นภาษี |

| สหรัฐฯ เพิ่มภาษี | (1,1) | (3,0) |

| สหรัฐฯ ไม่ขึ้นภาษี | (0,3) | (2,2) |

ถ้าให้ข้อสมมติที่ผมอ้างด้านบนเป็นจริง (สหรัฐฯ ต้องได้ประโยชน์สูงสุด) เราก็สามารถตัดช่องซ้ายทั้งหมดได้เพราะมันไม่ได้อยู่ในผลประโยชน์ที่ดีที่สุดสำหรับจีนที่จะขึ้นภาษีและช่องขวาล่าง เนื่องจากสหรัฐฯ ต้องการประโยชน์สูงสุดเพราะฉะนั้นไม่ขึ้นภาษีไม่ได้

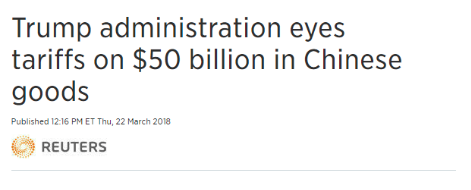

ดังนั้นก็จะเหลือแค่ช่องเดียวคือสหรัฐฯ ต้องขึ้นภาษีให้ได้และจีนต้องไม่ขึ้นภาษีหรือก็คือยอมแพ้ไป (หรือดีกว่านั้นคือลดภาษีเสียเลย ผลตอบแทนของสหรัฐฯ จะสูงขึ้น) สิ่งที่เกิดขึ้นคือสหรัฐฯ ก็ได้เสนอขึ้นภาษีจริงๆ ที่ $50 พันล้าน ซึ่งสร้างความปั่นป่วนมากมายให้กับตลาด

ทรัมป์เสนอขึ้นภาษีที่ $50 พันล้าน (CNBC, 2018)

แต่เกมนี้ก็ไม่จบลงง่ายๆ เหมือนกับเกมโป๊กเกอร์ ถ้าเขาบุกมาเราก็ต้องโต้กลับไป หลังจากนั้นไม่นานจีนก็ได้เสนอที่จะขึ้นภาษีด้วยมูลค่าเดียวกันที่ $50 พันล้าน แต่แน่นอนด้วยลักษณะของทรัมป์เขาก็ไม่ใช่คนที่จะยอมใครง่าย เลยได้เสนอที่จะขึ้นภาษีเพิ่ม $100 พันล้าน

ทรัมป์เสนอขึ้นภาษี $100 พันล้าน (CNBC, 2018)

แต่รอบนี้พี่จีนดูท่าจะเริ่มตามเกมของทรัมป์ทัน (หรืออาจจะเข้าใจถึงเรื่องของ Prisoner’s Dilemma ก็ได้) ถ้าจีนยังปล่อยให้เรื่องบานปลายต่อไปเผลอๆ คงได้เห็นเลขขยับขึ้นไปเรื่อยๆ ไม่จบไม่สิ้นแน่ๆ และสุดท้ายจะกลายเป็นผลกระทบวงกว้างกับเศรษฐกิจหลายๆ ประเทศซึ่งจะไม่เป็นผลดีกับใครเลย

ฉะนั้นทางที่ดีคือยอมแพ้ “ศึก” ดีกว่าแพ้ “สงคราม” เพราะสุดท้ายแล้วจีนก็จะยังเป็นคู่ค้าหลักกับสหรัฐฯ และดุลการค้าก็จะยังดีต่อไปอยู่ดี เราจึงเห็นประธานาธิบดีสี จิ้นผิงประกาศที่งาน Boao Forum ว่าจะมีการลดภาษีนำเข้าและคุมเข้มเรื่องสินทรัพย์ทางปัญญามากขึ้น ซึ่งสิ่งนี้ส่งสัญญาณที่ดีกว่าตารางที่เราสร้างขึ้นมาด้วยซ้ำเพราะจีนไม่ได้คงภาษีแต่จะลด เป็นเหมือนก้าวแรกในการคืนสมดุลให้กับตลาด

จีนประกาศลดภาษี (CNBC, 2018)

ทว่าถ้าคิดกันให้ดีๆ ศึกในครั้งนี้ก็ยังไม่จบจนกว่าทั้งสองฝ่ายจะได้มาพบปะพูดคุยกัน และถ้าสุดท้ายไม่มีใครเปลี่ยนกลยุทธ์ของตัวเอง จุดนั้นละครับที่ถือว่าจบจริงๆ (ออกแนว Nash Equilibrium) ซึ่งผมเชื่อว่าอีกไม่นานคงได้มีการจัดประชุมกันแบบจริงจัง (หรือพูดคุยกันผ่านช่องทางใดช่องทางหนึ่ง) และข้อพิพาทนี้ก็จะผ่านไป เผลอๆ ตอนนี้เป็นโอกาสมากกว่าวิกฤติด้วยซ้ำ

แต่ก่อนจะถึงวันนั้นความผันผวนในตลาดก็น่าจะยังมีให้เห็นกันต่อไปจนกว่าสหรัฐฯ จะได้ในสิ่งที่เขาต้องการและประเด็นอีกอย่างคือจีนอาจจะไม่ใช่เป้าหมายสุดท้าย เพราะยังมีคู่ค้ารายอื่นที่มีการค้าเกินดุลกับสหรัฐฯ เพราะฉะนั้นทรัมป์ยังสามารถหยิบไพ่เรื่องการขึ้นภาษีนำเข้ามาเล่นเกม Trade War Dilemma ได้ต่อไปอีกครับ

ข้อมูลอ้างอิง:

https://en.wikipedia.org/wiki/Prisoner%27s_dilemma

https://en.wikipedia.org/wiki/Nash_equilibrium

https://www.investopedia.com/terms/n/nash-equilibrium.asp

https://www.cnbc.com/2018/04/09/chinese-president-xi-jinping-speaks-at-boao-forum-for-asia.html

.jpg)