ในการลงทุนระยะยาว สิ่งที่นักลงทุนต้องการ คือ การทำผลตอบแทนทบต้นได้อย่างสม่ำเสมอเป็นระยะเวลานานเพราะแม้ว่าผลตอบแทนจะได้ไม่มากเป็น 100 % แต่ด้วยความที่มีการทำผลตอบแทนได้อย่างต่อเนื่องยาวนานสุดท้ายจะทำให้พอร์ตการลงทุนเติบโตขึ้นเอง พอร์ตการลงทุนจะเติบโตขึ้นเท่าไหร่ในระยะเวลาที่ลงทุน นักลงทุนสามารถประมาณได้จากกฏ 72 หรือหลักการ Time Value of Money ที่เคยพูดถึงไปแล้วในบทความ ลงทุนกี่ปีถึงจะมีเงินเพิ่มเท่าหนึ่ง? ค้นหาคำตอบด้วย “กฎแห่งเวลา” และบทความก่อนหน้านี้เคยแนะนำเรื่องการลงทุนแบบต่างๆ ว่ามีอะไรบ้างไปแล้วในบทความ รู้จักการลงทุนแบบต่างๆ และการลงทุนแบบไหนเหมาะกับเรา ในบทความนี้เราจะมาเรียนรู้ขั้นตอนสร้างพอร์ตการลงทุนและวิธีการบริหารพอร์ตกันครับ โดยจะแบ่งเป็นการลงทุนด้วยตัวเองและการลงทุนผ่านมืออาชีพแบบคร่าวๆ

คนทั่วไปมักมองการลงทุนเป็นแค่เล่นหุ้นหากำไรเป็นรอบๆ แต่จริงๆ แล้วมันไม่ใช่เลย การลงทุนคือสิ่งที่เราต้องทำอย่างสม่ำเสมอเพื่อเป้าหมายที่วางไว้ในอนาคต สิ่งที่สำคัญในการลงทุน คือ ความสามารถในการลงทุน ผลตอบแทนจากการลงทุน และระยะเวลาลงทุน (ส่วนนี้สามารถหาอ่านได้จากบทความของ ดร. นิเวศน์ เหมวชิรวรากร บทความเรื่องแก้วสามประการของการลงทุน)

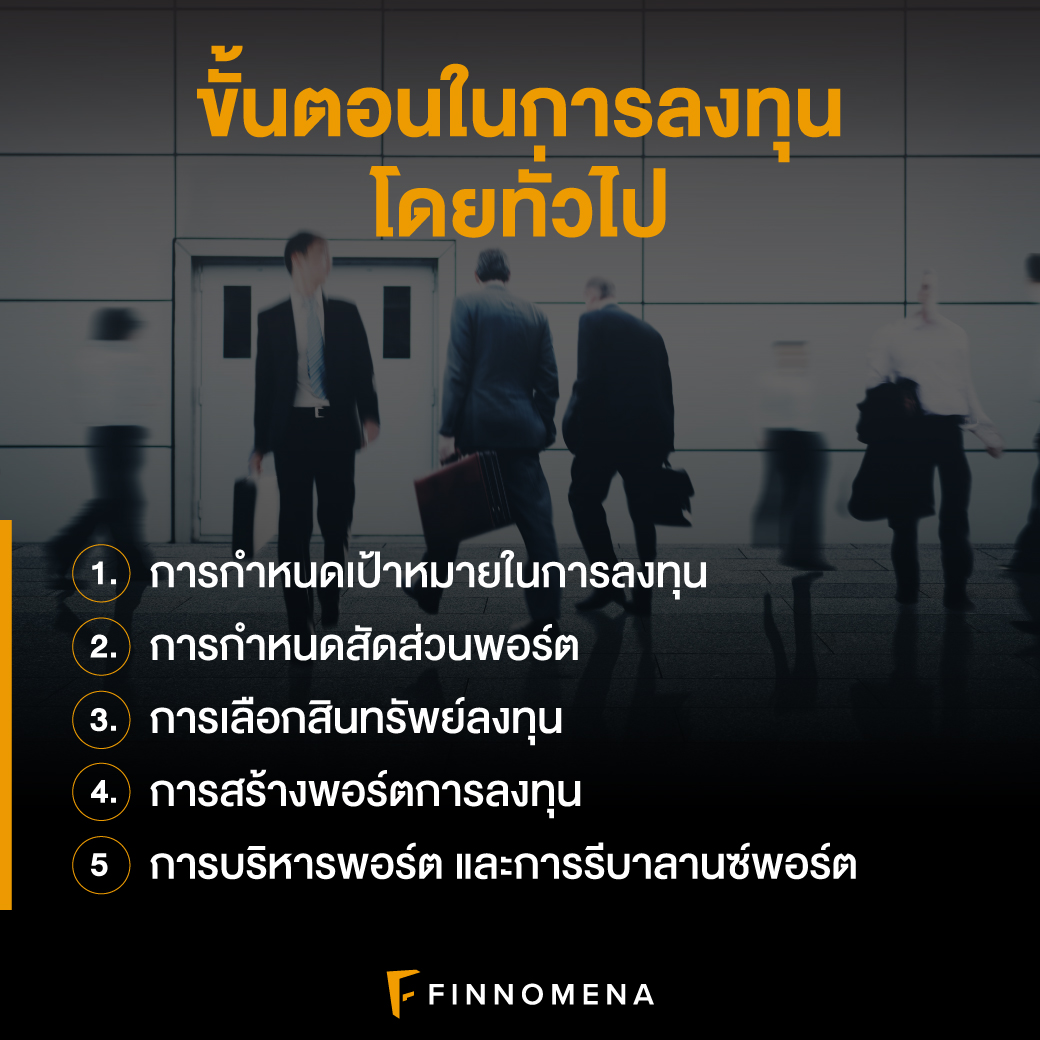

ขั้นตอนในการลงทุนโดยทั่วไป จะเริ่มจากการ

1. การกำหนดเป้าหมายในการลงทุน

2. การกำหนดสัดส่วนพอร์ต

3. การเลือกสินทรัพย์ลงทุน

4. การสร้างพอร์ตการลงทุน

5. การบริหารพอร์ต และการรีบาลานซ์พอร์ต (Portfolio Rebalance)

มาไล่ดูกันเลยครับว่าใน 5 ขั้นตอนนี้ มีส่วนไหนต่างกันบ้างระหว่างลงทุนผ่านมืออาชีพกับลงทุนด้วยตัวเอง

มาดูความแตกต่างระหว่างการลงทุนผ่านมืออาชีพและการลงทุนด้วยตัวเอง ในแต่ละขั้นตอนกัน

สำหรับใครที่เลือกลงทุนผ่านมืออาชีพ สิ่งที่สำคัญคือ อย่าลืมเลือกมืออาชีพที่จะใช้บริการโดยพิจารณาผลงานในอดีตและแนวทางการลงทุนครับ ส่วนการลงทุนด้วยตัวเอง ในที่นี้ขออธิบายเฉพาะการลงทุนในหุ้นเท่านั้นครับเพื่อให้ง่ายต่อการเข้าใจ โดยในที่นี้จะเป็นการลงทุนแบบทั่วไปแนวปัจจัยพื้นฐาน

1. การกำหนดเป้าหมายการลงทุน

ลงทุนผ่านมืออาชีพ

จะกำหนดโดยวัดจากเป้าหมายของลูกค้า และความเสี่ยงที่ลูกค้ารับได้ โดยคำนึงถึงฐานะการเงิน ระยะเวลา ประสบการณ์ และอื่นๆ ด้วย

ลงทุนด้วยตัวเอง

ปัญหาคลาสสิกของนักลงทุน เรามักจะไม่กำหนดเป้าหมายกันครับ และลงทุนไปเรื่อยๆ สุดท้ายก็จะมีหลงทาง หันไปดูเทคนิค เน้นซื้อขายบ้าง หรือหันไปเล่นหุ้นตัวเล็กบ้าง การกำหนดเป้าหมายตรงนี้จริงๆ แล้วจะเป็นตัวกำหนดสไตล์การลงทุน และทำให้เรามีวินัยได้ เช่น อยากมีเงินปันผลออกมาใช้ในยามเกษียณ หรือ อยากมีเงินปันผลใช้ตอนนี้เลย 10% หรืออยากมีเงินไว้ใช้ในอีกสัก 20 ปี การลงทุนจะแตกต่างกันไป และก็จะพบว่าการอยากได้ปันผล 10% ทันทีนั้นแทบเป็นไปไม่ได้ ถ้าเป็นไปได้ก็อาจจะชั่วคราว จึงเป็นเหตุให้ต้องหาหุ้นที่จะเติบโตได้ดี จ่ายปันผลได้เยอะในอนาคตครับ และทำอย่างไรไม่ให้เสี่ยงเกินไป

2. การกำหนดสัดส่วนพอร์ต

ลงทุนผ่านมืออาชีพ

โดยปกติการลงทุนผ่านมืออาชีพ ไม่ว่าจะเป็นผ่าน บลจ. หรือผ่าน บลน. มักจะเป็นการลงทุนแบบกระจายการลงทุนไปในสินทรัพย์หลากหลายประเภทและอาจจะหลายภูมิภาคของโลกด้วย เพื่อกระจายความเสี่ยงของพอร์ต เช่น ในพอร์ตจะมีทั้ง หุ้น ตราสารหนี้ ทองคำ กองทุนอสังหาริมทรัพย์ หรือกองทุนทางเลือกอื่นๆ โดยสัดส่วนของสินทรัพย์ในพอร์ตจะขึ้นอยู่กับลูกค้าว่าต้องการผลตอบแทนเท่าไหร่และรับความเสี่ยงได้แค่ไหน โดยปกติการลงทุนจะมีการจัดสัดส่วนของสินทรัพย์ได้หลายแบบ ในบทความนี้ขอเล่าถึง 4 แบบคลาสสิกคือ

2.1 Strategic Asset Allocation (SAA)

คือ การจัดสัดส่วนสินทรัพย์ตามการคาดหวังผลตอบแทนและความสามารถในการรับความเสี่ยงของลูกค้า เช่น กำหนดให้มี หุ้น 50% ตราสารหนี้ 30% ทองคำ 10% และกองทุนอสังหาริมทรัพย์ 10% สำหรับนักลงทุนที่รับความเสี่ยงได้สูง เป็นต้น อย่างไรก็ตาม SAA จะไม่เปลี่ยนไปตามภาวะตลาดหรือสภาพแวดล้อมในการลงทุน เพราะอาศัยหลักการ Mean Reversion หรือเชื่อว่าผลตอบแทนจะกลับสู่ค่าเฉลี่ยระยะยาว พอร์ตลงทุนประเภทนี้จะมักอิงความเสี่ยงและผลตอบแทนในอดีต 10-20 ปี เพื่อให้ครอบคลุมวิกฤต เน้น rebalance หรือปรับปรุงพอร์ต เพื่อจัดการสัดส่วนที่ผิดเพี้ยนไปจากที่ตั้งใจไว้ อันเกิดจากความผันผวนของราคา เช่น พอร์ตที่มีหุ้น 50% หากหุ้นขึ้นเยอะๆ อาจจะทำให้มีสัดส่วนหุ้นเพิ่มไปถึง 55% ได้ ก็จะ rebalance พอร์ตเพื่อให้หุ้นกลับไปเหลือ 50% เท่าเดิม เพื่อคุมความเสี่ยง โดยการ Rebalance มักจะทำเป็นรอบๆ ทุกไตรมาส ทุก 6 เดือน หรือ ทุก 1 ปี

2.2 Tactical Asset Allocation (TAA)

คือ การปรับสัดส่วนของสินทรัพย์ในพอร์ตเมื่อสภาวะตลาดหรือภาวะเศรษฐกิจเปลี่ยนไป เพื่อสร้างผลตอนแทนให้สูงขึ้นหรือลดความเสี่ยงพอร์ตลง แต่ว่าการปรับจะเป็นการปรับจากสัดส่วนตาม SAA ไม่มาก เช่น เวลาหุ้นขึ้นอาจจะเพิ่มสัดส่วนหุ้นในพอร์ตเป็น 55% จากเดิม 50% หรือลดสัดส่วนหุ้นลงเป็น 45% เมื่อหุ้นเป็นขาลง เป็นต้น

2.3 Absolute Return

เป็นเทรนด์ใหม่ของกองทุนไทย แต่เก่าสำหรับพวก บลน. และที่ปรึกษาทางการเงิน ที่มีกลยุทธ์บริหารพอร์ตการลงทุนแบบยืดหยุ่นขึ้นไปอีกเพื่อทำผลตอบแทนให้ได้ในทุกสภาวะตลาด โดยมีเป้าหมายคือชนะเงินฝากและเงินเฟ้อในระยะยาว มีการปรับสัดส่วนสินทรัพย์ในการลงทุนให้เหมาะสมกับสภาวะแวดล้อมของการลงทุน เช่น ปรับเพิ่มสัดส่วนหุ้นเมื่อคิดว่าตลาดเป็นขาขึ้น อาจจะถือกองทุนตราสารทุนถึง 70% ของพอร์ต หรือปรับลดสัดส่วนหุ้นอย่างมีนัยสำคัญเมื่อคิดว่าตลาดจะเป็นขาลงหรือมีความผันผวนสูง

2.4 Retirement / Life-cycle Asset Allocation

พอร์ตจะปรับไปตามอายุและช่วงเวลา โดยในวัยที่อายุไม่มาก พอร์ตจะเสี่ยงสูง และจะค่อยๆ ลดความเสี่ยงลงเวลาที่ใกล้บรรลุเป้าหมาย เพื่อให้ไม่พลาดเป้าหมาย ซึ่งหลักๆ จะเป็นการเกษียณ

ลงทุนด้วยตัวเอง

เช่น กำหนดจำนวนหุ้นที่จะมีในพอร์ตและจะมีสัดส่วนหุ้นแต่ละตัวเท่าไหร่ ซึ่งก็กำหนดได้หลายวิธี เช่น บางคนอาจจะเลือกให้มีสัดส่วนหุ้นในพอร์ตจำนวนน้อยๆ เช่น 5 -8 ตัว และแต่ละตัวสัดส่วนเท่าๆ กัน ประมาณตัวละ 20% เป็นต้น ส่วนมากนักลงทุนแนวปัจจัยพื้นฐานจะถือหุ้นน้อยตัวเพื่อให้สามารถศึกษาและติดตามได้ทั่วถึง และอาจจะเลือกถือหุ้นในหลายกลุ่มอุตสาหกรรมเพื่อกระจายความเสี่ยงแต่อย่างไรก็ตามจะเลือกลงทุนในหุ้นที่ตนเองมีความเข้าใจในธุรกิจเท่านั้น เรียกว่าลงทุนในสิ่งที่อยู่ในขอบข่ายแห่งความเข้าใจของเราเท่านั้น อย่างไรก็ตามเมื่อขนาดของพอร์ตมีขนาดใหญ่ขึ้นก็อาจจะต้องถือหุ้นจำนวนมากขึ้นด้วยเช่นกัน

3. การเลือกสินทรัพย์ลงทุน

ลงทุนผ่านมืออาชีพ

ปกติถ้าเป็น บลจ. มักจะเลือกสินทรัพย์มาจากกองทุนที่ บลจ. บริหารอยู่ (แต่ในช่วงหลังอาจเริ่มมีการเปิดกว้างและสามารถซื้อกองทุนจากหลาย บลจ. ได้เช่นกัน) และสำหรับ บลน. จะเลือกกองทุนมาจากหลายๆ บลจ. โดยคัดเลือกกองที่คาดว่าทำผลตอบแทนได้ดี และเหมาะสมกับสภาวะการลงทุนขณะนั้น ซึ่งโดยปกติกองทุนจะคัดเลือกจากการเปรียบเทียบกับกองทุนประเภทเดียวกันและเกณฑ์มาตรฐาน (Benchmark) ของสินทรัพย์นั้น เช่น กองทุนหุ้นไทย อาจจะมี เกณฑ์มาตรฐานเป็นดัชนีตลาด (SET INDEX) โดยเปรียบเทียบผลตอบแทน (Past Performance) ความผันผวนหรือความเสี่ยงของกองทุน (Standard Deviation) และผลตอบแทนเทียบกับความเสี่ยง เช่น Sharp Ratio เป็นต้น

ลงทุนด้วยตัวเอง

ในที่นี้จะขอพูดถึงหุ้นโดยเฉพาะ นักลงทุนแนวปัจจัยพื้นฐานจะเลือกหุ้นจากขอบเขตแห่งความเข้าใจ อะไรที่ยากเกินกว่าที่จะทำความเข้าใจ (Too Hard) นักลงทุนแนวปัจจัยพื้นฐานก็อาจจะไม่สนใจลงทุน โดยการเลือกอาจจะใช้วิธีเลือกจากภาพใหญ่ (TOP Down Analysis) หรือ เลือกจากภาพเล็ก (Bottom Up) ก็ได้ครับ

นอกจากนั้นการเลือกลงทุนด้วยตัวเองบางท่านอาจใช้การวิเคราะห์ทางเทคนิคเข้ามาประกอบการตัดสินใจร่วมกับปัจจัยพื้นฐาน (สายผสม) เพื่อจับจังหวะรวมถึงลดค่าเสียโอกาส หรือบางท่านอาจเป็นสายเทคนิคอลล้วน ๆ เน้นเทรดหรือเน้นทดสอบระบบการเทรดเพื่อทำกำไรในระยะยาวก็ได้เช่นเดียวกัน

3.1 การมองแบบภาพใหญ่

คือการวิเคราะห์ว่ามีการเปลี่ยนแปลงอะไรที่เป็นเมกะเทรนด์ (Mega Trend) ซึ่งก็คือแนวโน้มการเปลี่ยนแปลงที่เกิดขึ้นกับคนจำนวนมาก และเป็นเทรนด์ที่เกิดขึ้นต่อเนื่องยาวนานในอนาคต เช่น การเข้าสู่สังคมผู้สูงอายุ (Aging Society) การเข้าสู่สังคมเมืองมากขึ้น (Urbanization) การเข้าสู่ยุคแห่งการนำ AI และ Machine Learning มาใช้ในการวิเคราะห์ข้อมูล หรือยุคแห่งรถไฟฟ้าขับเคลื่อนด้วยตัวเอง (Electric Vehicle Auto Self Drive) แล้ววิเคราะห์ว่าจาก Megatrend ดังกล่าวส่งผลกับอุตสาหกรรมใดบ้าง อุตสาหกรรมใดได้ประโยชน์และเติบโตตามเทรนด์ดังกล่าว แล้วค่อยไปหาหุ้นที่เป็นผู้ชนะในอุตสาหกรรมอีกที หรืออาจจะเลือกวิเคราะห์การเปลี่ยนแปลงของเศรษฐกิจ เช่น อัตราดอกเบี้ย อัตราเงินเฟ้อ อัตราแลกเปลี่ยน ส่งผลบวกหรือลบกับกลุ่มอุตสาหกรรมใด แล้วค่อยเลือกหุ้นที่ได้รับประโยชน์มาลงทุน แต่วิธีการเลือกแบบนี้อาจจะเป็นปัจจัยประกอบเฉยๆ หรือใช้ในการลงทุนระยะเวลาสั้นกว่าลงทุนตามเมกะเทรนด์

3.2 การเลือกแบบ Bottom Up

เป็นการเลือกหุ้นจากสินค้าหรือบริการที่เราใช้อยู่เป็นประจำ ถ้าเห็นว่าเป็นสิ่งที่ใครก็ใช้กันเราอาจจะเริ่มมาค้นหาดูว่าสินค้าหรือบริการนั้นเป็นของบริษัทอะไร และอยู่ในตลาดหลักทรัพย์ไหม

หลังจากเลือกหุ้นมาได้แล้ว จากนั้นค่อยศึกษางบการเงิน อัตราส่วนทางการเงิน รายงานประจำปี แบบฟอร์ม 56-1 ลองเข้าร่วมหรือหาไฟล์ Opportunity Day มาดู ศึกษาภาวะอุตสาหกรรมของบริษัทนั้น ทำการสำรวจกิจการ (Scuttlebutt) เช่น ลองใช้สินค้าหรือบริการ ลองพูดคุยสอบถามพนักงาน ลูกค้า แม้กระทั่งคู่แข่งเพื่อทำความรู้จักบริษัทให้มากที่สุด เราจะทำการศึกษาเปรียบเทียบกับบริษัทอื่นในอุตสาหกรรมเดียวกันและเปรียบเทียบว่าบริษัทใดมีความสามารถในการแข่งขันมากกว่ากัน สำหรับนักลงทุนแนวนี้ปกติจะค้นหาหุ้นที่สนใจเก็บไว้เป็น Watch List และทำการประเมินมูลค่าเพื่อรอจังหวะเข้าลงทุน

3.3 การใช้การวิเคราะห์ทางเทคนิค

เป็นการสังเกตพฤตกรรมราคาที่เกิดขึ้นในอดีต และอาจใช้เครื่องมืออื่น ๆ ประกอบการตัดสินใจได้ เช่น Volume ซึ่งการวิเคราะห์ทางเทคนิคจะเน้นไปที่การสังเกตราคาเป็นหลัก และเชื่อว่าประวัติศาสตร์ที่เกิดขึ้นอาจซ้ำรอย “History Repats Itself”

โดยนักลงทุนที่ใช้การวิเคราะห์ทางเทคนิคอาจแบ่งออกเป็นหลายสายหลายทางเลือก เช่น สายผสมระหว่างปัจจัยพื้นฐานและการวิเคราะห์ทางเทคนิค สายเทคนิคล้วนสังเกตพฤติกรรมราคาจนช่ำชอง หรือบางท่านอาจเน้นการทดสอบระบบเพื่อเฟ้นหาระบบเทรดที่สามารถทำกำไรในระยะยาวก็ได้เช่นเดียวกัน

4. การสร้างพอร์ตการลงทุน

ลงทุนผ่านมืออาชีพ

ในการลงทุนผ่านมืออาชีพ เราจะไม่ต้องทำอะไรให้เหนื่อยนัก เพราะมืออาชีพจะคิดมาให้แล้ว และมืออาชีพจะมีเทคนิคที่แตกต่างกันไปตามข้อ 2 และข้อ 3 ในลักษณะ bundle แบบที่คิดเผื่อมาแล้วว่า หุ้นไทย จะลงในอะไรดี ตราสารหนี้ จะลงในอะไรดี แต่ในบางกรณีเช่น ลงทุนผ่าน บลน. หรือ บลจ. ที่ให้โมเดลมาว่าต้องลงกี่กองทุน หรือหุ้นกี่ตัว เราอาจจะลงทุนผิดเพี้ยนไปจากที่เค้าแนะนำบ้างก็ได้ตามแต่นักลงทุนจะชอบ

การลงทุนจะลงเป็นก้อน หรือ DCA ก็ได้ สำหรับแผนประเภท SAA และ life-cycle มืออาชีพส่วนมากจะใช้ผลตอบแทนในอดีตและความเสี่ยงเข้าช่วยตัดสินใจ โดยเฉพาะ SAA จะใช้ Mean Variance Optimization เข้าช่วยเพื่อให้ได้พอร์ตที่ผลตอบแทนสูงที่สุด เทียบกับความเสี่ยงที่เกิดขึ้น หรือในบางกรณี อาจจะใช้ฝีมือผู้จัดการกองทุนล้วนๆในการกำหนดว่าควรให้น้ำหนักทรัพย์สินไหนเท่าไหร่ดี หรือบางกรณีก็จะผสมกันผ่าน Black-Litterman Model

ลงทุนด้วยตัวเอง

ก็คือการเลือกลงทุนในหุ้นที่เลือกไว้ในข้อ 2 โดยการเข้าลงทุนก็เหมือนกับการลงทุนแบบอาศัยมืออาชีพ คือ ลงทุนเป็นเงินก้อน หรือ DCA โดยการลงทุนแบบเงินก้อนอาจจะเลือกจังหวะลงทุนแบบแบ่งไม้ซื้อ เช่น มีเงิน 1.5 ล้าน อาจจะเลือกแบ่งซื้อ 3 ไม้ ไม้ละ 5 แสน ก็ได้ เพราะว่าเราไม่มีทางรู้ว่าตลาดหรือราคาหุ้นจะเป็นขาขึ้นหรือลงดังนั้นการแบ่งไม้ซื้อช่วยให้เราตัดสินใจเข้าซื้อได้ง่ายขึ้น การประเมินมูลค่าและตั้งส่วนเผื่อความปลอดภัย (Margin of Safety) ไว้แล้วรอคอยจังหวะเพื่อเก็บสะสมหุ้นเป็นสิ่งที่นักลงทุนแนวนี้ทำ หรืออาจจะลงทุนแบบ Dollar Cost Average (DCA) โดยไม่ต้องประเมินมูลค่าหุ้นก็ได้ แต่ใช้วิธีเฉลี่ยต้นทุนทำให้ไม่มีความเสี่ยงจากภาวะตลาด แต่ทั้งนี้การลงทุนด้วยวิธีนี้ต้องซื้อหุ้นที่มีแนวโน้มราคาเพิ่มขึ้นเท่านั้น โดยอาจจะพิจารณาจากการที่กำไรเป็นขาขึ้นในอนาคตเช่นกัน

5. การบริหารพอร์ต และการรีบาลานซ์พอร์ต (Portfolio Rebalance)

ลงทุนผ่านมืออาชีพ

เมื่อลงทุนไปแล้ว ก็ต้องมีการติดตามพอร์ต ข้อดีของการลงทุนผ่านมืออาชีพ ก็คือทำตามที่เขาแนะนำ ว่าให้ซื้อกองทุนประเภทไหน ขายกองทุนอะไร และบางที่ก็จะมีการรีบาลานซ์พอร์ต หรือการปรับสัดส่วนสินทรัพย์ในพอร์ตให้เป็นไปตามสัดส่วนเดิมที่ตั้งไว้ใน SAA

การรีบาลานซ์พอร์ตเป็นการทำให้เราขายสินทรัพย์ที่ราคาแพงขึ้นออกและไปซื้อสินทรัพย์ที่ราคาถูกลงเข้ามาโดยอัตโนมัติ เช่น ตอนแรกในพอร์ตมี หุ้น 50% ตราสารหนี้ 30% ทองคำ 10% และกองทุนอสังหาริมทรัพย์ 10% ต่อมาหุ้นขึ้นจนมีสัดส่วน หุ้น 55% ตราสารหนี้ 25% ทองคำ 7% และกองทุนอสังหาริมทรัพย์ 13% วิธีการรีบาลานซ์พอร์ต คือ การขายหุ้นออก 5% ขายกองทุนอสังหาริมทรัพย์ 3% และนำไปซื้อตราสารหนี้ 5% และทองคำ 3% เพื่อปรับสัดส่วนสินทรัพย์ให้เป็นสัดส่วนเดิมที่กำหนดไว้ตอนแรก

การรีลาลานซ์พอร์ตจะช่วยลงความผันผวนของพอร์ตการลงทุนลงในขณะที่ผลตอบแทนต่างไปจากเดิมไม่มาก ส่วนการบริหารพอร์ต คือ ตลอดช่วงเวลาลงทุนเราควรมีการติดตามผลตอบแทนของพอร์ตว่าเป็นไปตามที่คาดหวังหรือไม่ และอาจจะมีการเลือกกองทุนใหม่ที่ทำผลตอบแทนได้ดีกว่าเข้ามาแทนกองทุนเดิมที่ทำผลตอบแทนได้ไม่ดี หรือปรับ SAA ตามสถานะของเราก็ได้ การลงทุนด้วยวิธีนี้เราอาจจะติดตามข้อมูลได้จากเว็ปไซต์, Application ของกองทุนหรือของ บลน. ต่างๆ ที่มีข้อมูลผลตอบแทนที่ทำได้ ราคา NAV หรือข้อมูลรายละเอียดกองทุนไว้ให้ และสามารถสอบถามข้อสงสัยในการลงทุนจากเจ้าหน้าที่การตลาดที่ดูแลเราก็ได้

ลงทุนด้วยตัวเอง

ทำได้หลายวิธี เช่น การตั้งสัดส่วนหุ้นในพอร์ตไว้เป็นสัดส่วนร้อยละของพอร์ต เช่น มีหุ้น 5 ตัวตัวละ 20% แล้วพอตัวไหนมีสัดส่วนต่างไปจากนี้ก็ซื้อหรือว่าขายเพื่อปรับให้เป็นสัดส่วนเดิม หรือสำหรับนักลงทุนที่มีความเชี่ยวชาญมากขึ้นอาจจะใช้วิธีประเมินมูลค่าหุ้นแต่ละตัวไว้ และทำการขายหุ้นตัวที่เกินมูลค่าออกไปเพื่อซื้อตัวที่ต่ำกว่ามูลค่าแทน โดยนักลงทุนไม่จำเป็นต้องกำหนดสัดส่วนหุ้นในพอร์ตเท่ากันทุกตัวก็ได้ หากหุ้นตัวที่เรามั่นใจมากก็อาจจะถือเป็นสัดส่วนที่สูงกว่าตัวอื่นได้ แต่จะไม่ถือหุ้นตัวใดตัวหนึ่งมากกว่า 50% ของพอร์ต

ในระยะเวลาการลงทุนควรมีการติดตามผลตอบแทนของพอร์ตว่าเป็นไปตามที่คาดหวังหรือไม่ จะทำควบคู่ไปกับการติดตามผลการดำเนินการของบริษัทว่ายังคงดีเหมือนเดิมหรือว่าเปลี่ยนแปลงอย่างไร โดยนักลงทุนแนวพื้นฐานจะซื้อหุ้นและถือไว้ตลอด จะพิจารณาขายก็เมื่อพื้นฐานบริษัทจะเปลี่ยน ประเมินพื้นฐานผิดตั้งแต่แรก ราคาหุ้นเกินมูลค่าพื้นฐานไปมากหรือว่าพบหุ้นตัวใหม่ที่ดีกว่าแต่ไม่มีเงินไปซื้อจึงขายตัวเก่าออกเพื่อมาซื้อตัวใหม่

แล้วแบบไหนดีกว่ากัน ระหว่างการลงทุนผ่านมืออาชีพ กับ การลงทุนด้วยตัวเอง?

การลงทุนแบบลงทุนผ่านมืออาชีพอาจจะให้ผลตอบแทนน้อยกว่าการลงทุนแนวพื้นฐานด้วยตัวเอง เช่น แบบแรกอาจจะให้ผลตอบแทนต่อปีทบต้นที่ 8-12% แต่แบบหลังอาจจะสามารถทำผลตอบแทนได้ 15-40% แต่ผลตอบแทนระดับ 25-40% ที่นักลงทุนเก่งๆ แนวนี้เคยสร้างได้ส่วนหนึ่งเกิดจากการลงทุนในจังหวะที่เหมาะสม อย่างช่วงหลังวิกฤติเศรษฐกิจด้วย ทำให้ถ้าเราลงทุนด้วยตัวเองจะสามารถเพิ่มความมั่งคั่งของเราได้เร็วกว่า แต่ก็อาจจะต้องแลกมากับการศึกษาและติดตามบริษัทอย่างจริงจัง ซึ่งก็ใช้เวลาและความพยายามมากกว่าแบบแรก ดังนั้นการลงทุนแนวพื้นฐานด้วยตัวเองน่าจะเหมาะกับคนที่ชอบและมีความมุ่งมั่นในการลงทุนแนวนี้มากพอเท่านั้น

ส่วนการลงทุนแบบมืออาชีพนั้นน่าจะสามารถเข้าถึงนักลงทุนทุกคนได้ง่ายกว่า แม้ว่าผลตอบแทนจะน้อยกว่า แต่เราก็อาจจะใช้เวลาและความสามารถไปทำในสิ่งที่ถนัดเพื่อหารายได้ให้มากขึ้น แล้วค่อยเพิ่มจำนวนเงินลงทุนตาม ก็จะสามารถทำให้บรรลุเป้าหมายทางการเงินได้เหมือนกัน และเราอาจจะเลือกใช้เวลาที่ไม่ต้องศึกษาและติดตามหุ้นไปใช้ในเรื่องอื่นๆ ที่สำคัญกับเราได้มากกว่า โดยฝากความไว้วางใจให้มืออาชีพดูแลเงินลงทุนของเราให้แทน

สุดท้ายแล้ว ไม่ว่าคุณจะอยากลงทุนเอง หรือ อยากให้มืออาชีพช่วยจัดการ คุณสามารถมาหา FINNOMENA ได้ทั้งนั้น สำหรับใครที่มีพอร์ตกองทุนอยู่แล้ว และอยากให้มืออาชีพของ FINNOMENA ช่วยแนะนำเพิ่มเติม ก็คลิกที่รูปภาพด้านล่างเพื่อลงทะเบียนรับสิทธิ์เข้าใช้บริการ Fix My Port ได้เลยครับ

ซื้อ ถือ ขาย ? ให้เราช่วยคิด! กับบริการ FINNOMENA Fix My Port 2022 บริการแก้พอร์ตกองทุนรวม ตอบทุกข้อสงสัยของการลงทุน

ดูรายละเอียด คลิก https://www.finnomena.com/fixmyport/