อัตราคิดลด คือ อัตราส่วนที่เราใช้สำหรับคิดลดกระแสเงินสดกลับมาเป็นมูลค่าปัจจุบัน (Present Value) เพื่อประเมินมูลค่าบริษัท

อัตราคิดลดที่เราใช้สำหรับการคิดลดกระแสเงินสดอิสระ คือ ต้นทุนเงินลงทุนของบริษัท (Cost of Firm) หรือ WACC (Weighting Average Cost of Capital) โดยความหมายของอัตราคิดลดคือต้นทุนในการทำธุรกิจของบริษัท ซึ่งสามารถคำนวณได้จากค่าเฉลี่ยของต้นทุนเงินทุนของผู้ถือหุ้นและของเจ้าหนี้ ตามสัดส่วนของส่วนของเจ้าของและส่วนของเจ้าหนี้ ซึ่งวิธีการคำนวณเคยกล่าวถึงไปแล้วในบทความ วัดความแข็งแกร่งของป้อมปราการบริษัทด้วย WACC และ ROIC ดังนี้

WACC = We*Ke + Wd*Kd *(1-T)

We คือ สัดส่วนของผู้ถือหุ้น หรือว่าบริษัทมีสัดส่วนการใช้เงินลงทุนจากผู้ถือหุ้นเป็นร้อยละเท่าไหร่ของเงินลงทุนทั้งหมดโดยคำนวณจาก

We = ส่วนของผู้ถือหุ้น /(ส่วนของผู้ถือหุ้น+หนี้สินที่มีดอกเบี้ย)

Wd = สัดส่วนของเจ้าหนี้ หรือบริษัทใช้เงินลงทุนจากเจ้าหนี้ร้อยละเท่าไหร่ของเงินลงทุนรวม คำนวณจาก

Wd = หนี้สินมีดอกเบี้ย /(ส่วนของผู้ถือหุ้น+หนี้สินที่มีดอกเบี้ย)

** ส่วนของผู้ถือหุ้นและหนี้สินที่มีดอกเบี้ยสามารถหาได้จากงบดุลของบริษัท

Ke คือ ต้นทุนเงินลงทุนของผู้ถือหุ้น (Cost of Capital) โดยคำนวณจากสูตร CAPM

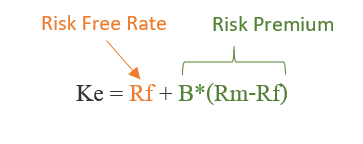

สำหรับสูตร CAPM หรือ Capital Asset Pricing Model

CAPM เป็นสมการสำหรับคำนวณต้นทุนเงินลงทุนของผู้ถือหุ้น (Ke) จากแนวคิดว่าการลงทุนในหุ้นซึ่งมีความเสี่ยงมากกว่าสินทรัพย์ปลอดภัย (Risk Free Rate, rf) ก็ควรที่จะให้ผลตอบแทนมากกว่าด้วย เพราะถ้าให้ผลตอบแทนเท่ากันหรือว่าต่างกันไม่มาก นักลงทุนก็ควรเลือกลงทุนในสินทรัพย์ปลอดภัยที่ความเสี่ยงต่ำกว่ามากกว่า ดังนั้นผลตอบแทนที่นักลงทุนต้องการจากหุ้นควรมากกว่าสินทรัพย์ปลอดภัยระดับหนึ่งผลตอบแทนส่วนเพิ่มนี้เรียกว่า Risk Premium (rp)

โดย Ke คำนวณได้จากสูตร CAPM ดังนี้

Ke = Rf + B*(Rm-Rf)

Rf (Risk Free Rate) หรือ อัตราผลตอบแทนที่ปราศจากความเสี่ยงซึ่งโดยทั่วไปเรานิยมใช้อัตราผลตอบแทนของพันธบัตรรัฐบาลระยะยาว เช่น อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี

Risk Premium คำนวณจาก

Risk Premium = B*(Rm-Rf)

Rm คือ ผลตอบแทนของตลาดหุ้น ซึ่งปกติเราจะกำหนดให้ Rm เท่ากับอัตราผลตอบแทนเฉลี่ยของตลาดหุ้นย้อนหลังตั้งแต่จัดตั้งที่ 12 % (สำหรับตลาดหุ้นไทย ถ้าเป็นตลาดหุ้นอื่นก็ต้องใช้ Rm ของตลาดนั้นๆ)

B คือ ค่าเบต้าของหุ้น หรือว่า อัตราการเปลี่ยนแปลงของราคาหุ้นเทียบกับอัตราการเปลี่ยนแปลงของดัชนี หุ้นที่มีค่า B มากกว่า 1 คือ หุ้นที่ราคาหุ้นจะมีความผันผวนมากกว่าตลาด ส่วนหุ้นที่มีค่า B น้อยกว่า 1 คือ หุ้นที่มีความผันผวนของราคาน้อยกว่าตลาด โดยค่า B สามารถหาได้จาก Fact Sheet ของหุ้น ในเว็บตลาดหลักทรัพย์ฯ ก็ได้ครับ

Kd คือ ต้นทุนเงินลงทุนของเจ้าหนี้ (Cost of Debt) ต้นทุนส่วนนี้ต้องลบอัตราภาษีออก เพราะว่าบริษัทสามารถนำดอกเบี้ยจ่ายไปลดภาษีได้

** Kd สามารถหาได้จากอัตราดอกเบี้ยเงินกู้หรือว่าอัตราดอกเบี้ยเงินกู้ของหุ้นกู้ที่บริษัทออก

T คือ อัตราภาษีเงินได้นิติบุคคล ในที่นี้ของไทยใช้ 20%

เมื่อเราคำนวณ Cost of Firm หรือ WACC ได้แล้ว บทความต่อไปเราจะมาทดลองประเมินมูลค่าหุ้นกันครับ

**เนื้อหาบางส่วนจากหนังสือ “วัดมูลค่าหุ้นด้วยตัวคุณเอง” โดย นรินทร์ โอฬารกิจอนันต์

อ่านคำศัพท์อื่นๆ ทางการเงินได้ที่ : https://www.finnomena.com/vocab/