หลังจากทำความรู้จักกระแสเงินสดอิสระ ประมาณการเติบโตของกระแสเงินสดอิสระและรู้จักอัตราคิดลดกันแล้ว ในบทความนี้เราจะเอาทุกอย่างมาใช้ร่วมกันเพื่อประเมินมูลค่าหุ้นด้วยวิธีคิดลดกระแสเงินสดอิสระ (Discount Cash Flow, DCF) กัน

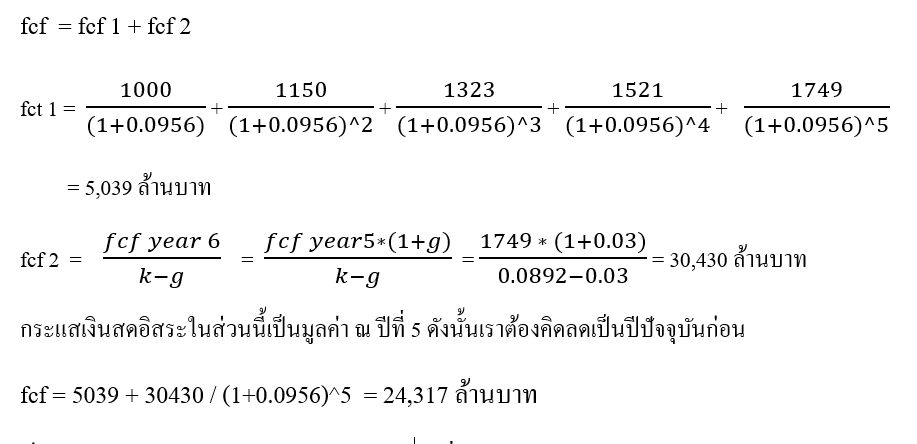

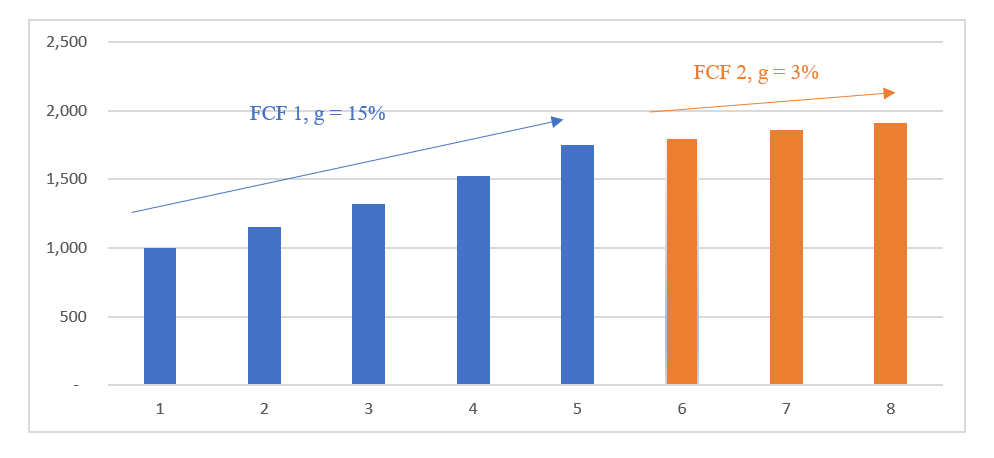

จากกระแสเงินสดอิสระที่ประเมินมาจากบทความ เราจะประมาณการเติบโต (Growth) อย่างไร เราคิดลดมูลค่ากระแสเงินสดเป็นมูลค่าปัจจุบันได้ที่ 24,317 ล้านบาท ซึ่งเราคำนวณมาจากการประมาณกระแสเงินสดตลอดอายุของกิจการแล้วคิดลดกลับมา โดยเราจะแบ่งกระแสเงินสดอิสระออกเป็น 2 ช่วง คือ ช่วงการเติบโตปกติกับช่วงที่เติบโตลดลง ซึ่งเรียกว่ามูลค่าในช่วงสุดท้าย (Terminal Value) โดยมีการเติบโตของกระแสเงินสดต่างกันคือ ช่วงแรก เติบโต 15% และช่วงที่ 2 เติบโต 3% ไปตลอดช่วงอายุของกิจการ

มีสมมติฐานว่าในช่วงที่ 2 ว่า บริษัทมีโครงสร้างของเงินลงทุนเปลี่ยนไป คือ ใช้เงินกู้น้อยลงจาก 40% เหลือ 35% และค่าเบต้าของหุ้นลดลงเท่ากับ 1 เพราะเข้าสู่ช่วงที่เติบโตน้อยแล้วทำให้ไม่ต้องใช้เงินกู้มาลงทุนเยอะและเนื่องจากการเติบโตน้อยลงอาจจะทำให้นักลงทุนไม่ค่อยสนใจเข้าซื้อขายเก็งกำไรกันมาก ส่งผลให้เบต้าลดลง ทำให้ WACC ในช่วงที่ 2 จะไม่เท่ากับช่วงที่ 1

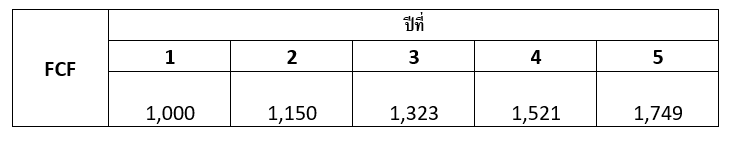

รูปที่ 1 ประมาณการกระแสเงินสดอิสระในช่วงที่ 1 (5 ปีแรก) ด้วยอัตราการเติบโต 15% ต่อปีทบต้น

รูปที่ 2 แผนภูมิกระแสเงินสดอิสระ 2 ช่วง

เราคำนวณ WACC ทั้ง 2 ช่วง จากสมการ

WACC = We*Ke + Wd*Kd *(1-T)

จากที่เคยกล่าวไว้แล้วในบทความ ทำความรู้จักกับอัตราคิดลด ถ้าสมมติให้บริษัทมีส่วนของผู้ถือหุ้นเท่ากับ 4,200 ล้านบาทและมีหนี้ระยะยาว 2,800 ล้านบาททำให้เราคำนวณ We และ Wd ได้ที่ 60% และ 40% ตามลำดับ ถ้าบริษัทออกหุ้นกู้ที่จ่ายอัตราดอกเบี้ย 4%, เบต้าของหุ้นคือ 1.2, ผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี เท่ากับ 3% และผลตอบแทนย้อนหลังเฉลี่ยของตลาดหุ้นเท่ากับ 12% เราจะคำนวณอัตราคิดลดได้ดังนี้

ช่วงที่ 1 จะคำนวณ ke, kd และ WACC ได้ดังนี้

Ke = Rf + B (Rm – Rf) = 0.03 + 1.2*(0.12 – 0.03) = 13.80%

Kd = อัตราดอกเบี้ยหุ้นกู้ * (1-T) = 0.04 * (1 – 0.2) = 3.2%

WACC = 0.6 * 0.138 + 0.4 * 0.032 = 9.56%

ช่วงที่ 2 ถ้าสมมุติว่าบริษัทลดสัดส่วนของหนี้ระยะยาวลงเป็น 35% จะคำนวณ ke, kd และ WACC ได้ดังนี้

Ke = Rf + B (Rm – Rf) = 0.03 + 1.0*(0.12-0.03) = 12.00%

Kd = อัตราดอกเบี้ยหุ้นกู้ * (1-T) = 0.04 * (1-0.2) = 3.2%

WACC = 0.65 * 0.12 + 0.35 * 0.032 = 8.92%

และสามารถคิดลดกระแสเงินสดอิสระได้ดังนี้

นั่นคือบริษัทมีมูลค่าของกระแสเงินสดอิสระที่สร้างตลอดอายุกิจการคือ 24,317 ล้านบาท แต่กระแสเงินสดนี้ต้องนำไปชำระหนี้ก่อนจึงจะเหลือเป็นมูลค่าของบริษัทคือ 24317 – 2800 +350 = 21,867 ล้านบาท โดย 350 ล้านบาท คือ เงินสดที่บริษัทมีเพราะว่าเงินสดสามารถนำไปชำระหนี้ได้จึงบวกกลับ ถ้าบริษัทมีจำนวนหุ้นจดทะเบียน 1000 ล้านหุ้น ดังนั้นมูลค่าที่เหมาะสมต่อหุ้นจะอยู่ที่ 21.867 บาท

อย่างไรก็ดี การประเมินมูลค่าหุ้นด้วยวิธี DCF แม้ว่าจะเป็นวิธีที่ถูกต้องตามหลักวิชาการ แต่เนื่องจากตัวเลขที่นำมาใช้บางส่วนเป็นค่าประมาณทำให้มีโอกาสที่มูลค่าที่ประเมินได้จะคลาดเคลื่อนจากความเป็นจริงได้ง่ายหากประมาณสูงหรือต่ำเกินไป และการเปลี่ยนตัวแปรบางตัวก็ทำให้มูลค่ากิจการเปลี่ยนไปอย่างมาก

เช่น ถ้าสมมติให้เปลี่ยนอัตราการเติบโตของกระแสเงินสดในช่วงที่ 2 เป็น 4% จาก 3% มูลค่ากิจการที่ประเมินได้จะอยู่ที่ 28,235 ล้านบาท ซึ่งต่างจากมูลค่าเดิมที่ 24,317 อยู่ 3,918 ล้านบาท หรือเพิ่มขึ้นถึง 16.11% เลยทีเดียว

ดังนั้นในการประเมินมูลค่าด้วยวิธีนี้เราต้องศึกษาข้อมูลและทำความเข้าใจกับบริษัทเป็นอย่างดีเพื่อลดความผิดพลาดลง โดยอาจจะมีสมมติฐานกรณีที่ดีที่สุดและกรณีแย่ที่สุด เพื่อให้ประมาณมูลค่าได้เป็นช่วงของข้อมูล ในการพิจารณาซื้อหุ้นเราจะซื้อในราคาส่วนลดหรือเรียกว่ามี Margin Of Safety หรือเราจะซื้อในราคาที่ต่ำกว่าราคาที่ประเมินได้ลงไปอีกเพื่อให้มีความปลอดภัยของการลงทุนสูง

อย่างไรก็ตามหลังจากที่เราศึกษาการประเมินมูลค่าด้วยวิธีนี้แล้วข้อสรุปอย่างหนึ่งคือ บริษัทจะมีมูลค่าสูงถ้ามีกระแสเงินสดอิสระมากและเติบโตอย่างต่อเนื่อง ยิ่งการเติบโตต่อเนื่องยาวนานเท่าไหร่มูลค่าก็จะสูงขึ้นตามไปด้วย และกระแสเงินสดอิสระมาจากกระแสเงินสดจากการดำเนินการ ซึ่งก็คำนวณมาจากกำไรสุทธิที่บริษัททำได้ ดังนั้นมูลค่าจึงขึ้นอยู่กับผลกำไร ดังวลีที่ว่า

“ในระยะสั้นตลาดหุ้นเปรียบเหมือนเครื่องลงคะแนนที่เปลี่ยนแปลงได้ตลอดตามมุมมองของนักลงทุนที่มีต่อตลาด แต่ในระยะยาวตลาดหุ้นจะกลายเป็นเครื่องชั่งที่วัดน้ำหนักหรือมูลค่าที่แท้จริงของหุ้นออกมาโดยน้ำหนักที่ชั่งได้คือผลกำไรนั่นเอง”