Key Highlights

- แนวคิดหลักของ Equity-Prop Balanced Growth (ชื่อเก่า Best of Risk Adjusted Return) ไม่ใช่การสร้างผลตอบแทนให้ได้สูงๆ แต่เป็นการสร้างความเสถียรของเงินต้นให้ได้มากที่สุด ในขณะที่ผลตอบแทนยังอยู่ในเกณฑ์ที่ดี

- เน้นลงทุนในหุ้นไทยและกองทุนอสังหาฯ ในไทย โดยนำจุดเด่นของกองทุนประเภท REIT ที่ผลตอบแทนสม่ำเสมอคาดการณ์ง่าย มารวมกับจุดเด่นของกองทุนหุ้นที่ระยะยาวได้ผลสูงกว่า

- เจ้าของพอร์ตคือคุณกฤษฏิ์ หุ่นสุวรรณ เจ้าของเพจ Investdiary ปัจจุบันทำงานพัฒนา Platform Website และเป็นหุ้นส่วนบริษัทหลายแห่ง

แนะนำตัว

ผม กฤษฏิ์ หุ่นสุวรรณ เป็นเจ้าของเพจชื่อ Investdiary ตอนนี้มีผู้ติดตามกว่า 40,000 คนแล้ว ต้องขอขอบคุณทุกคนที่ช่วยสนับสนุนด้วยนะครับ

ปัจจุบันทำงานพัฒนาแพลตฟอร์มของเว็บไซต์ และเป็นหุ้นส่วนบริษัทหลายแห่ง ที่สนใจด้านการลงทุนเพราะสมัยเมื่อ 5-6 ปีที่แล้วหลังจากจบใหม่ๆได้มีโอกาสรู้จักธุรกิจเครือข่าย ซึ่งจริงๆ เราไม่ได้ชื่นชอบการทำอะไรพวกนี้แต่ชอบแนวคิดเรื่องรายได้แบบ Passive

หลังจากนั้นเราก็เริ่มสนใจหุ้นมากขึ้นเพราะตอบโจทย์เรื่อง Passive อย่างแท้จริง (ถ้าลงทุนถูกวิธี) ศึกษามาเรื่อยๆ

เราชื่นชอบแนวคิดของการลงทุนแบบ VI สไตล์ Buffett หรือ ดร. นิเวศน์ อย่างมาก อาจจะเพราะว่าเรามีพื้นฐานนิสัยใกล้เคียงแบบนั้นด้วย เช่น ชื่นชอบการออมเงินมากกว่าการใช้เงิน การเห็นความมั่งคั่งของเราเพิ่มขึ้นมีความสุขกว่าการซื้อของที่ไม่จำเป็น

นอกจากการลงทุนจะตอบโจทย์แล้ว ทุกวันนี้เราก็พยายามหาช่องทางอื่นที่ทำให้มี Passive ได้เช่นกัน ซึ่งค้นพบว่า Digital Asset ก็เป็นอีกสินทรัพย์หนึ่งที่สามารถทำได้และความเสี่ยงต่ำ แต่สร้างยาก

จริงๆ ความสุขของเราง่ายๆ ไม่ได้ต้องการอะไรมาก ขอแค่สถานที่ที่มีลมดีๆ ผู้คนน้อยและสงบ แค่นี้ก็พอแล้ว ทุกวันนี้เลยพยายามสร้าง Passive เพื่อที่จะได้มีเวลาปลีกวิเวกมากขึ้น

หลักการลงทุนก็เรียบง่าย เรามองว่าบริษัทที่น่าสนใจลงทุนคือบริษัทที่มีแนวโน้มปันผลที่เติบโต จริงๆ ดูกำไรเติบโตก็ได้เช่นกัน แต่เราจะไม่ค่อยไปเล่นเก็งกำไร เพราะเราไม่ชอบนั่งเฝ้าจอ

เพราะทุกอย่างที่เราทำคือเราต้องการเวลา ดังนั้นวิธีการของเราก็จะต้องสอดคล้องกันครับ

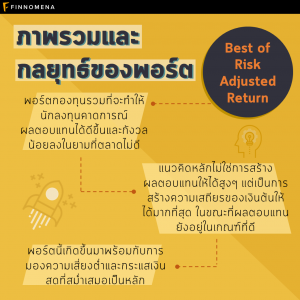

ภาพรวม และกลยุทธ์ของพอร์ต

Equity-Prop Balanced Growth คือพอร์ตกองทุนรวมที่จะทำให้นักลงทุนคาดการณ์ผลตอบแทนได้ดีขึ้น และกังวลน้อยลงในยามที่ตลาดไม่ดี แนวคิดหลักของพอร์ตนี้ไม่ใช่การสร้างผลตอบแทนให้ได้สูงๆ แต่เป็นการสร้างความเสถียรของเงินต้นให้ได้มากที่สุด ในขณะที่ผลตอบแทนยังอยู่ในเกณฑ์ที่ดีเพราะแท้จริงแล้วในโลกของการลงทุนนั้น ผลตอบแทนที่ดีในระยะยาวไม่ได้มาจากการสร้างผลตอบแทนให้ได้สูงที่สุดเสมอไป แต่อาจจะเป็นการขาดทุนให้น้อยที่สุดในช่วงเวลาที่ไม่ดีก็ได้เช่นกัน

พอร์ตนี้ได้แรงบันดาลใจมาจากการเกษียณของพ่อแม่ ซึ่งตัวเราเองรู้ตัวดีว่าการลงทุนมีความเสี่ยงพอสมควร เราเองก็เคยเจ็บหนักมามากพอสมควร

แต่เรายังมีเวลาอีกหลาย 10 ปีในการทำงาน ถ้าพลาดก็ถือว่าเสี่ยงไม่มาก เมื่อเทียบกับพ่อแม่

การมีเงินสดใช้จ่ายในชีวิตประจำวันเป็นเรื่องที่สำคัญมากสำหรับคนวัยเกษียณ นักลงทุนประเภทนี้ไม่มีงานทำแล้วจึงไม่มีรายได้ประจำ และที่สำคัญคือแทบไม่สามารถผิดพลาดในการลงทุนได้เลย เพราะเงินทุนไม่สามารถหามาเพิ่มเติมได้อีกแล้ว

การมีอายุที่ยืนยาวและความเครียดที่ต่ำเป็นปัจจัยที่สำคัญมากที่สุด ดังนั้นพอร์ตนี้จึงเกิดขึ้นมาพร้อมกับการมองความเสี่ยงต่ำและกระแสเงินสดที่สม่ำเสมอเป็นหลัก

สินทรัพย์ที่ลงทุน คือ REIT และ กองทุนรวมหุ้น

สำหรับ Equity-Prop Balanced Growth จะเน้นลงทุนในหุ้นไทยและกองทุนอสังหาฯ ในไทย โดยนำจุดเด่นของกองทุนประเภท REIT ที่ผลตอบแทนสม่ำเสมอคาดการ์ณง่าย มารวมกับจุดเด่นของกองทุนหุ้นที่ระยะยาวได้ผลสูงกว่า ดังนั้นเมื่อรวมจุดเด่นของทั้ง 2 กองทุน ก็จะทำให้จุดเด่นของแต่ละประเภทคอยปิดจุดอ่อนซึ่งกันและกัน ทำให้ท้ายที่สุดแล้วเราจะได้กองทุนที่มีความสม่ำเสมอของผลตอบแทนมากขึ้น และในระยะยาวแล้วจะสามารถเพิ่มความมั่งคั่งให้แก่ผู้ลงทุนได้

จุดเด่นของกองทุนประเภท REIT นั้นจะไม่ใช่เรื่องของกำไรจาก Capital Gain แต่เป็นผลตอบแทนการลงทุนที่สม่ำเสมอและสามารถคาดการณ์ได้ง่าย

1. ให้ปันผลที่สูง เพราะกลุ่มนี้ไม่ใช่สินทรัพย์ประเภทที่จะสามารถเติบโตได้มากนัก แต่จะเน้นการจ่ายปันผลให้นักลงทุนแทน โดยส่วนใหญ่จะจ่ายถึง 90% ของกำไรสุทธิ

2. ความเสี่ยงต่ำ เพราะรายได้มาจากการให้เช่า ซึ่งหากทำเลดีก็ทำให้อัตราการเช่าสูง ตัวอย่างเช่น Terminal21 อโศก เป็นกลุ่ม REIT ที่มีอสังหาฯ ทำเลดีมากทำให้มีผู้ประกอบการต้องการเช่าเยอะ

3. สามารถเพิ่มอัตราค่าเช่าในแต่ละปีได้ ทำให้ถึงแม้จะไม่ได้โตเร็ว แต่อย่างน้อยก็มีโอกาสเติบโตที่จะเอาชนะอัตราเงินเฟ้อได้

4. ที่ดินเป็นสิ่งที่มีจำกัด หากได้ทำเลดีก็แทบจะถือว่าเป็น Monopoly ในทำเลนั้นๆ

กองทุนอสังหาฯ ประเภทนี้คาดการณ์รายได้และกระแสเงินสดได้ง่าย อีกทั้งอสังหาฯ เหล่านี้เรายังรู้จักดี ความเสี่ยงต่ำกว่าหุ้นบริษัทเยอะพอสมควร เพราะเรารู้อยู่แล้วว่าตึกออฟฟิสหรือศูนย์การค้าไหนมีศักยภาพเท่าไหร่

ส่วนจุดเด่นของกองทุนรวมหุ้นคือสามารถให้ผลตอบแทนในระยะยาวในระดับที่สูงกว่าสินทรัพย์ประเภทอื่นๆ ได้ แต่ในระยะสั้นจะมีความผันผวนสูงเช่นกัน

ที่เลือกหุ้นไทย Large Cap เพราะกองทุนรวมประเภทนี้จะมีความผันผวนต่ำกว่าประเภท Small cap, Mid cap และกระจายความเสี่ยงไปในหลายอุตสาหกรรม และที่เป็นหุ้นไทยก็เพราะเราไม่ต้องการความเสี่ยงเรื่องอัตราแลกเปลี่ยน

อย่างที่กล่าวมา เราไม่ได้ต้องการผลตอบแทนที่สูงที่สุด

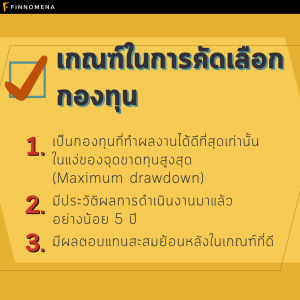

เกณฑ์ในการคัดเลือกกองทุน

1. จะต้องเป็นกองทุนที่ทำผลงานได้ดีที่สุดเท่านั้นในแง่ของจุดขาดทุนสูงสุด (Maximum drawdown) หรือกล่าวง่ายๆ คือ มีจุดขาดทุนต่ำสุดในช่วงเวลาที่ผ่านมาเมื่อเปรียบเทียบกับกองทุนประเภทเดียวกันเพื่อจำกัดความผันผวนของพอร์ตลงทุนไม่ให้เกิดความเสียหายมากในยามที่ตลาดไม่ดี

2. จะต้องมีประวัติผลการดำเนินงานมาแล้วอย่างน้อย 5 ปีเพื่อเป็นเครื่องการันตีผลงานระยะยาวของผู้จัดการกองทุน ให้ได้กองทุนที่ทำผลตอบแทนได้ดีอย่างสม่ำเสมอ

3. จะต้องมีผลตอบแทนสะสมย้อนหลังในเกณฑ์ที่ดีซึ่งจะต้องสูงกว่าผลตอบแทนเฉลี่ยในกองทุนประเภทเดียวกัน แต่ไม่จำเป็นต้องสูงกว่ามากนักก็ได้

ดังนั้นผลตอบแทนก็คิดง่ายๆ ได้เลยว่า เวลาหุ้นลงก็ลงน้อยกว่า เวลาหุ้นขึ้นก็ขึ้นมากกว่าค่าเฉลี่ยกองทุนประเภทเดียวกัน ซึ่งเราจะนำกองทุนที่ดีที่สุดในแต่ละประเภททั้งกองทุนรวมหุ้นและ REIT อย่างละ 2 กองทุน มาจัดพอร์ตโดยให้น้ำหนักแต่ละกองทุนเท่ากัน เพื่อให้เกิดความสมดุล

ผลตอบแทนย้อนหลัง

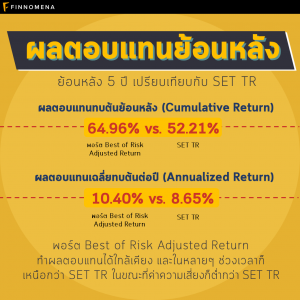

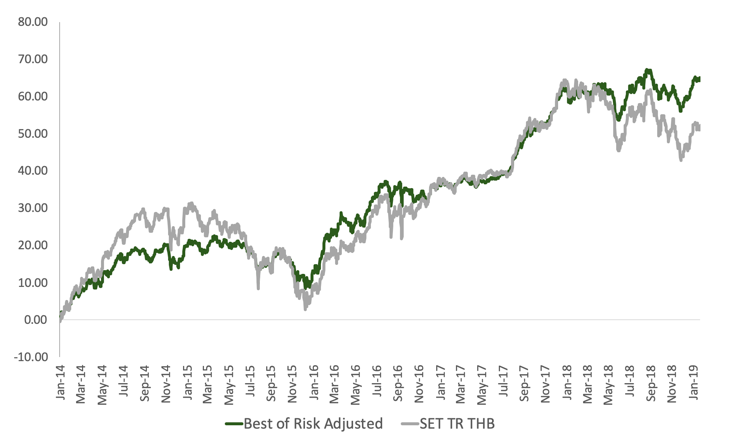

รูปที่ 1: เปรียบเทียบผลตอบแทนย้อนหลัง ระหว่างพอร์ต Equity-Prop Balanced Growth (ชื่อเก่า Best of Risk Adjusted Return) และ SET TR (ที่มา: FINNOMENA)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

เราได้ทำการ Backtest ผลตอบแทนของพอร์ตย้อนหลัง 5 ปี เปรียบเทียบกับดัชนีชี้วัดอย่าง SET Total Return (SET TR) หากเปรียบเทียบผลตอบแทนทบต้นย้อนหลัง (Cumulative Return) พอร์ต Equity-Prop Balanced Growth จะอยู่ที่ 64.96% ในขณะที่ SET TR อยู่ที่ 52.21%

และเมื่อเปรียบเทียบผลตอบแทนเฉลี่ยทบต้นต่อปี (Annualized Return) พอร์ต Equity-Prop Balanced Growth จะอยู่ที่ 10.40% ส่วน SET TR อยู่ที่ 8.65%

จึงจะสามารถเห็นได้ว่าพอร์ต Equity-Prop Balanced Growth ทำผลตอบแทนได้ใกล้เคียง และในหลายๆ ช่วงเวลาก็เหนือกว่า SET TR ในขณะที่ค่าความเสี่ยงก็ต่ำกว่า SET TR

รูปที่ 2: ผลการ Backtest ของพอร์ต ในส่วนที่เป็น Return, SD, Max Drawdown ของแต่ละช่วงเวลา

ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

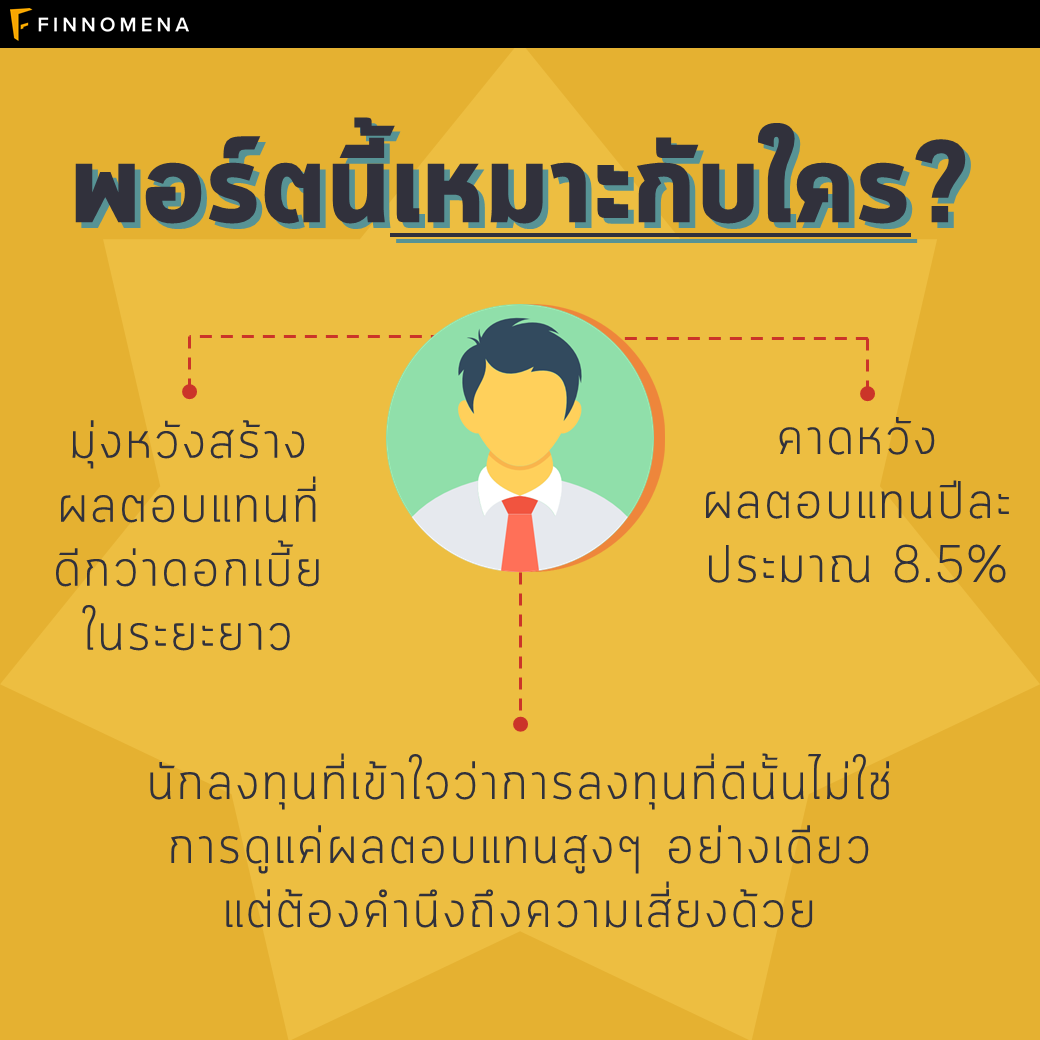

พอร์ตนี้เหมาะสำหรับใคร?

Equity-Prop Balanced Growth เหมาะสำหรับนักลงทุนที่เข้าใจว่าการลงทุนที่ดีนั้นไม่ใช่การดูแค่ผลตอบแทนสูงๆ อย่างเดียว แต่ต้องคำนึงถึงความเสี่ยงด้วย โดยมุ่งหวังสร้างผลตอบแทนที่ดีกว่าดอกเบี้ยในระยะยาว และคาดหวังผลตอบแทนปีละประมาณ 8.5% มีเงินลงทุนครั้งแรก 500,000 บาท (ขั้นต่ำการลงทุนครั้งแรก ตั้งแต่วันที่ 1 ตุลาคม 2021 เป็นต้นไป)

การปรับพอร์ต

ในส่วนการปรับพอร์ตนั้นจะเน้นแบบ Passive มากกว่า ซึ่งจะปรับพอร์ตกองทุนทุกๆ ต้นปีเพื่อให้ได้กองทุนที่ดีที่สุดอย่างต่อเนื่อง และเพื่อให้ยังคงรักษาผลตอบแทนที่ดีไว้ได้ในระยะยาว

การ Rebalance สามารถเกิดขึ้นได้แต่ไม่บ่อยครั้งมากนัก ซึ่งจะทำการปรับให้พอร์ตมีสัดส่วน 50:50 ระหว่างกองทุนรวม REIT และ Big Cap

การสับเปลี่ยนกองทุนก็เช่นกัน เราจะยึดกองทุนที่อยู่ 2 อันดับแรกเท่านั้น ดังนั้นถ้าระหว่างทางกองทุนตกอันดับ เราก็จะต้องเปลี่ยนไปถือกองทุนที่ขึ้นอันดับมาใหม่

สนใจลงทุนใน Equity-Prop Balanced Growth คลิกที่นี่ https://www.finnomena.com/port/investdiary/ หรือแบนเนอร์ข้างล่าง เพื่อรอรับข้อมูลพอร์ตได้เลย

หากสนใจในพอร์ตนี้ ขั้นตอนการลงทุนเป็นอย่างไร?

คุณสามารถลงทุนในพอร์ต Equity-Prop Balanced Growth โดยผ่าน 3 ขั้นตอนง่ายๆ ดังนี้ครับ

1. เลือกแผนการลงทุน

ศึกษาข้อมูลของแผนการลงทุน ตรวจสอบว่าเหมาะสมกับเป้าหมายการลงทุนของคุณหรือไม่

2. เปิดบัญชีลงทุน

สามารถเปิดบัญชีได้ทั้งในเว็บไซต์และแอปพลิเคชันของ FINNOMENA เอง โดยบัญชีนี้สามารถลงทุนได้กว่า 600 กองทุนจาก 14 บลจ.

Investdiary

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

.jpg)

![สรุปกองทุนแนะนำ: ตลาดพักฐาน ย่อเพื่อไปต่อ! [อัปเดต 14 ม.ค. 2025]](https://scontent.finnomena.com/sites/1/2025/01/4581adca-cover-1.jpg)