ผ่านไปแล้วสำหรับครึ่งปี 2017 เราได้เริ่มเห็นความผันผวนเริ่มก่อตัวมากขึ้นในตลาดหุ้นทั่วโลก จากมุมมอง Cautiously Optimistic สำหรับประเด็นสำคัญในเดือนนี้คงจะหนีไม่พ้นประเด็นจากทางฝั่งสหรัฐฯ ไม่ว่าจะเป็นการดำเนินนโยบายของ FED ที่มีแนวโน้มจะขึ้นดอกเบี้ยและลดขนาดงบดุลลงอย่างค่อยเป็นค่อยไป และประเด็นการถอดถอนตำแหน่งปธน. ของทรัมป์ อย่างไรก็ตามเรายังคงเห็นพัฒนาการที่ดีของเศรษฐกิจโลกอย่างต่อเนื่อง ทั้งนี้ในเดือนที่ผ่านมาเรายังเห็นภาพการตลาดหุ้นสร้างผลตอบแทนได้ดีกว่าตราสารหนี้โดยเฉพาะในหุ้นกลุ่ม Emerging Market ขณะที่ตัวเลขเงินเฟ้อมีการชะลอตัวลงบ้างแต่ก็ยังถือว่าอยู่ในทิศทางปรับตัวขึ้นต่อเนื่อง ซึ่งสอดคล้องกับมุมมอง The Year of Change ของ INFINITI

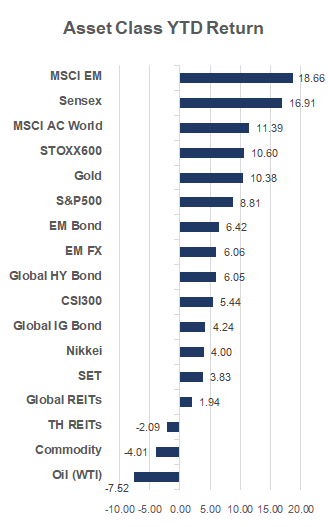

เมื่อพิจารณาถึงผลตอบแทนของสินทรัพย์ประเภทต่างๆก็ยังพบว่าตลาดหุ้น Emerging Market ยังคงทำผลตอบแทนได้ดีต่อเนื่อง รองลงมาคือตลาดหุ้นอินเดีย และตลาดหุ้นทั่วโลกโดยรวม นอกเหนือจากนี้ตลาดหุ้นเกาหลีก็สามารถสร้างผลตอบแทนได้โดดเด่นกว่าตลาดหุ้นโดยรวมทั่วโลกหลังรับข่าวการเลือกตั้งประธานาธิบดีเกาหลีใต้

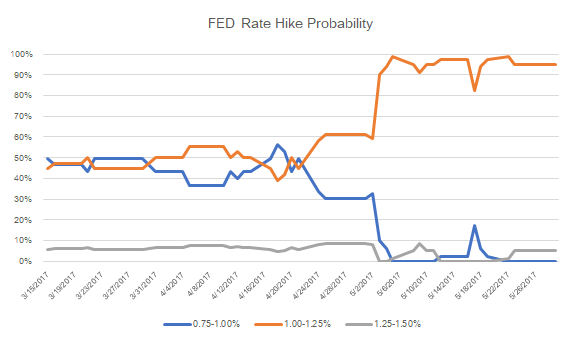

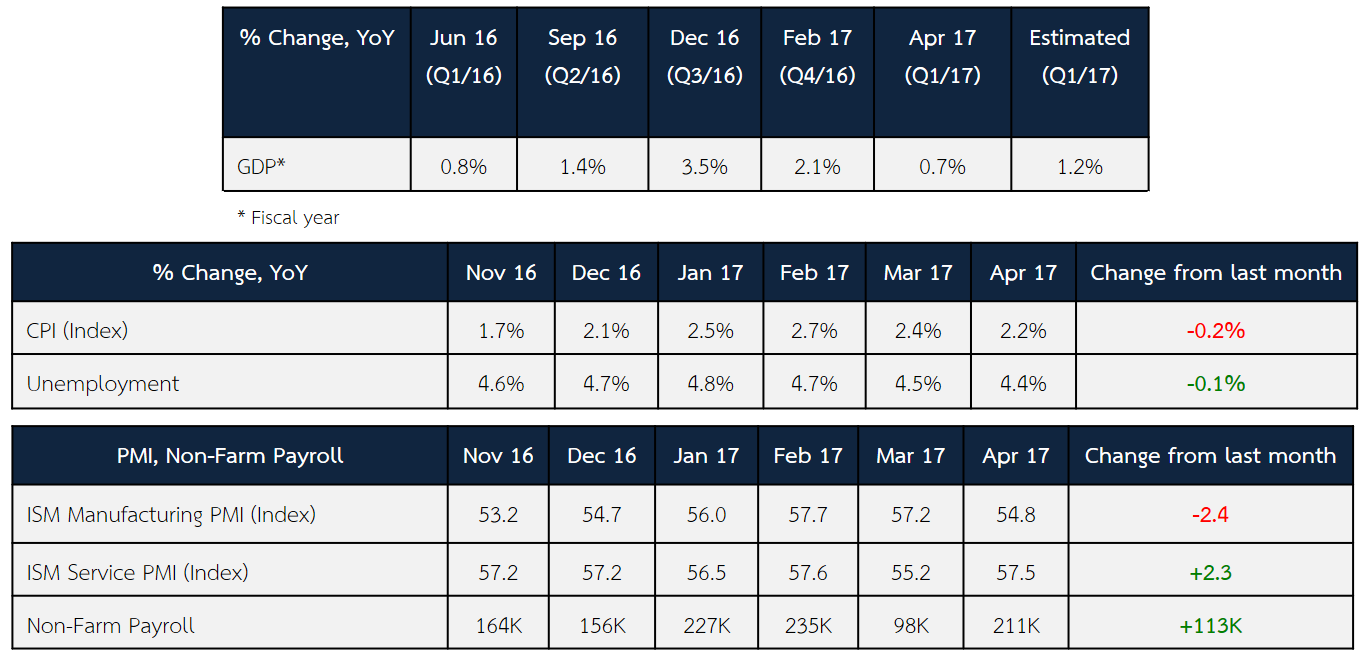

เริ่มต้นกันที่ประเด็นที่ใหญ่ที่สุดของเดือนมิ.ย.นี้ คือ ธนาคารกลางสหรัฐฯ หรือ Fed จะมีการประชุม FOMC กันในวันที่ 13-14 มิ.ย. 60 นี้ โดยนักลงทุนในตลาดคาดการณ์ว่ามีโอกาสสูงในการขึ้นดอกเบี้ยอีก 1 ครั้ง ในการประชุมรอบนี้ โดย Fed น่าจะขึ้นดอกเบี้ยอีก 0.25% จาก 0.75-1.00% สู่ระดับ 1.00-1.25% โดยการประชุมรอบนี้ทาง FOMC จะมีการแถลง Dot Plot เพื่อใช้เป็นแนวทางการคาดการณ์แผนการปรับขึ้นดอกเบี้ยในอนาคตด้วย จึงเป็นเรื่องที่น่าจับตาก่อนที่เราจะปรับแผนการลงทุนในสินทรัพย์เสี่ยงเพิ่มเติม

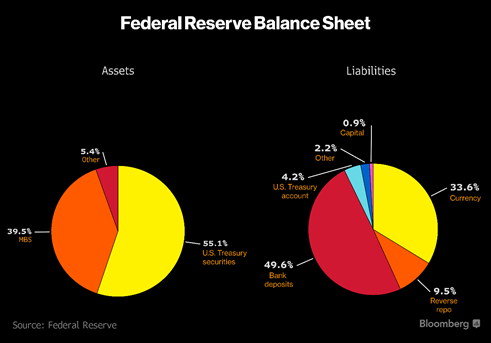

มากไปกว่านั้นจากรายงานการประชุม FOMC ในรอบเดือนพ.ค.ที่ผ่านมา FOMC มีความตั้งใจจะปรับลดขนาดงบดุลอย่างค่อยเป็นค่อยไปและเป็นไปในทิศทางที่พอจะคาดเดาได้ โดยเสนอวิธีการกำหนด Cap หรือ Limit เป็นจำนวนเงินที่ Fed จะไม่ reinvest ต่อใน Treasury และ Agency Mortgage เป็นรายเดือน ซึ่งจะทำให้จำนวนการ reinvest ลดลงเรื่อยๆนำมาซึ่งขนาดงบดุลที่ลดลงจนเข้าสู่ภาวะระดับปกติ ทั้งนี้ Fed จะเพิ่ม Cap ขึ้นทุก 3 เดือน โดยเดือนนี้เราค่อนข้างให้ความสำคัญกับการตอบสนองของตลาดต่อประเด็นดังกล่าว เนื่องจากมองว่ามีความเสี่ยงที่จะส่งผลให้ราคาสินทรัพย์ทั่วโลกผันผวนได้

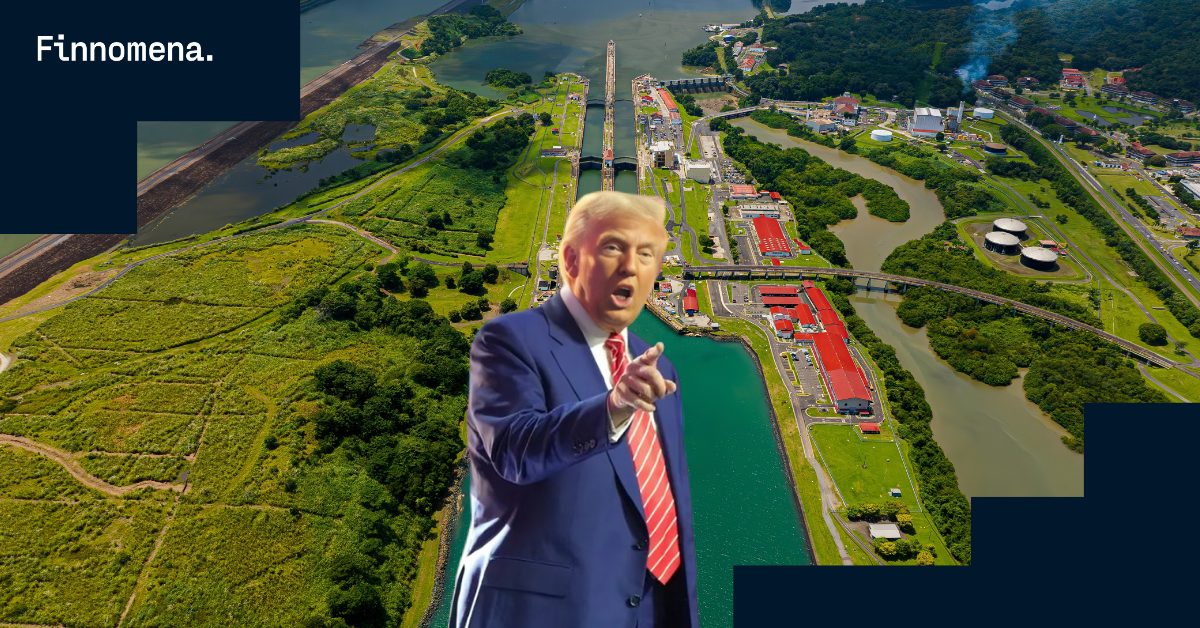

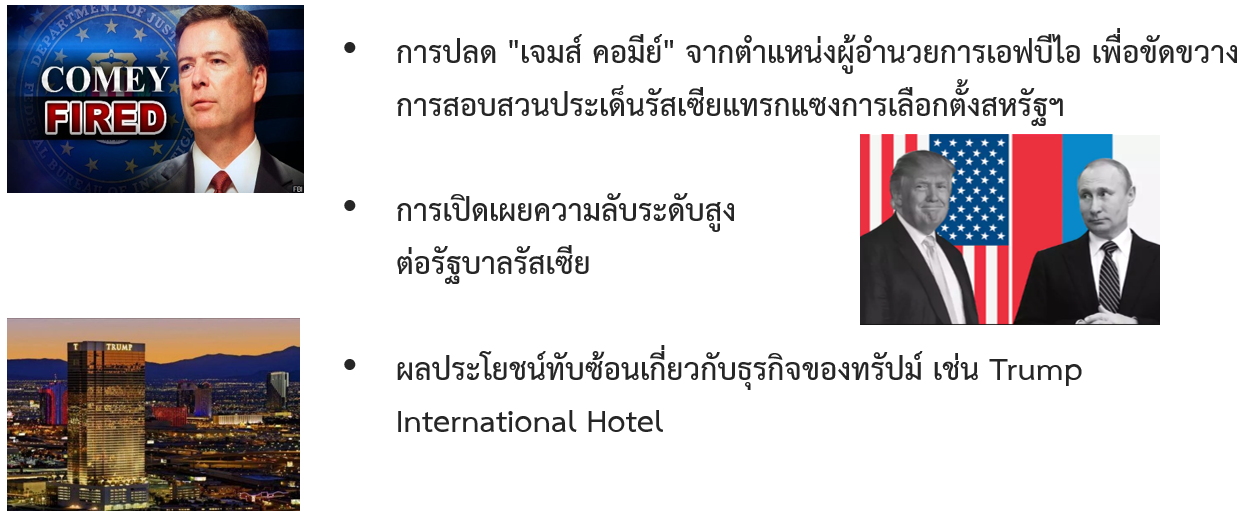

อีกหนึ่งความเสี่ยงที่ต้องติดตามคือการถอดถอน ปธน. ทรัมป์หลังถูกกล่าวหาในประเด็นต่างๆ ซึ่งหากเสียงส่วนใหญ่ในสภาผู้แทนราษฎร และ เสียง 2 ใน 3 ของวุฒิสภาเห็นด้วยให้ถอดถอนทรัมป์ก็จะทำให้หลุดพ้นจากตำแหน่งประธานาธิบดีอย่างสมบูรณ์

ด้านตัวเลขเศรษฐกิจสหรัฐฯเริ่มชะลอตัวลงบ้าง แต่นักลงทุนยังคงคาดหวังในนโยบายการลดภาษีและผ่อนคลายกฎระเบียบของทรัมป์ ส่งผลให้ตลาดหุ้นสหรัฐฯยังคงปรับตัวขึ้นต่อ

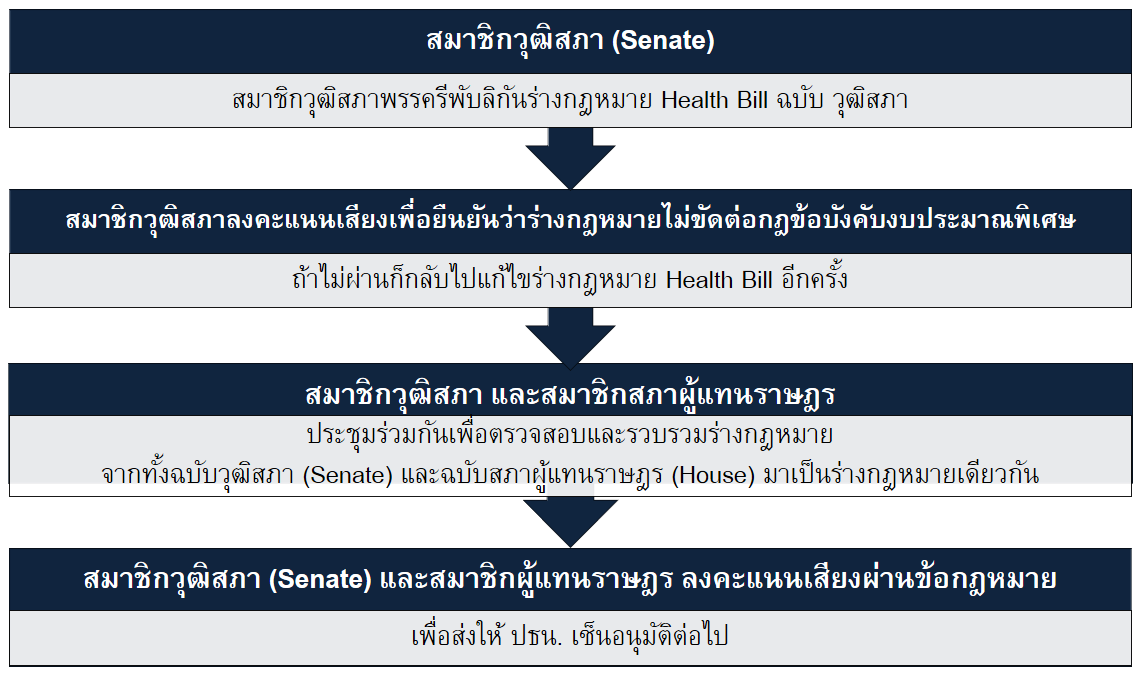

สำหรับกลุ่ม Healthcare ยังคงต้องรอขั้นตอนการร่างกฎหมายจากสมาชิกวุฒิสภาเพื่อดำเนินการไปสู่ขั้นตอนต่อไป อย่างไรก็ตามเรายังคงแนะนำให้คงน้ำหนักการลงทุนเท่าเดิมเนื่องจากยังมีพื้นฐานที่ดีและเป็นกลุ่ม Defensive เหมาะกับสภาวะตลาดที่ผันผวน

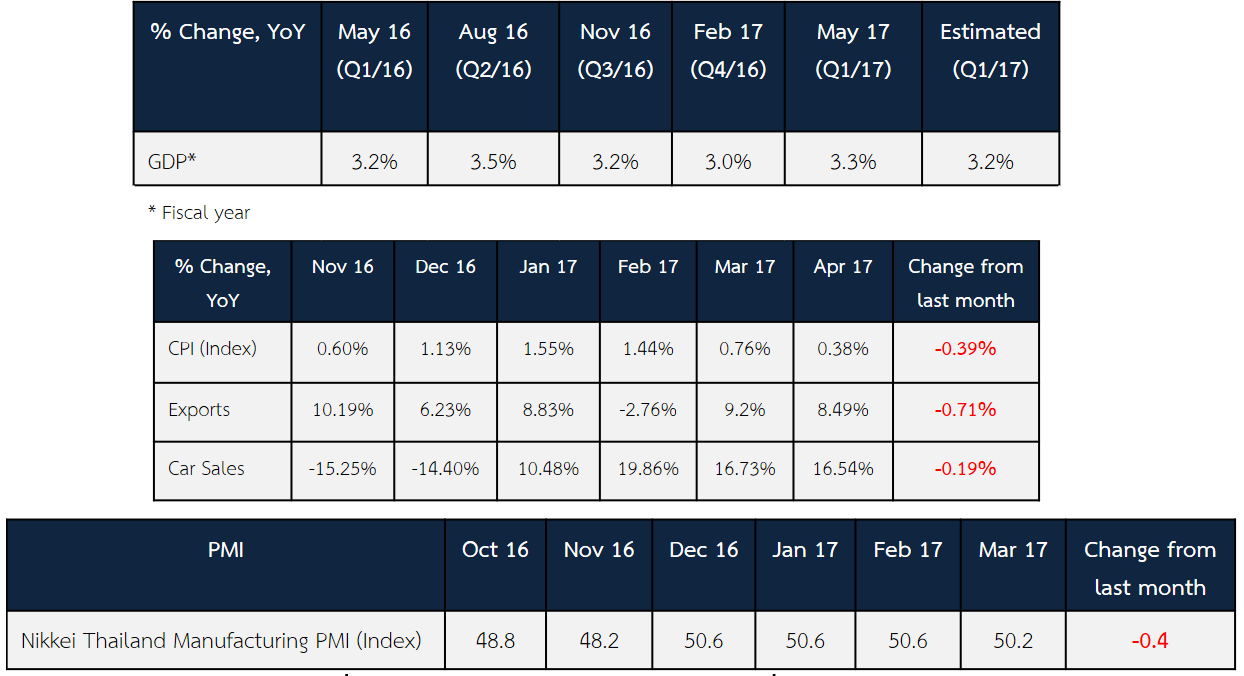

กลับมาดูที่ตัวเลขเศรษฐกิจไทย ตัวเลข GDP ไตรมาสที่ 1 ขยายตัวได้ 3.3% โดยได้รับแรงหนุนหลักมาจากภาคการบริโภคที่ฟื้นตัวโดยเฉพาะภาคเกษตรที่ราคาสินค้าเกษตรเริ่มฟื้นตัวและภาคการส่งออก ส่วนยอดขายรถยนต์ภายในประเทศยังคงเติบโตได้ดีต่อเนื่องสะท้อนกำลังซื้อที่เริ่มกลับมา

เมื่อมาดูที่ตลาดหุ้นไทย กำไรบริษัทจดทะเบียนในไตรมาสที่ 1 ยังคงทำจุดสูงสุดใหม่ต่อเนื่อง อย่างไรก็ตามหุ้นขนาดกลาง-เล็กที่มีการปรับตัวลงมาเป็นผลจากกำไรในไตรมาสนี้เติบโตได้ต่ำกว่าที่ตลาดคาดการณ์ ซึ่งหุ้นกลุ่มดังกล่าวเริ่มมีการทยอยฟื้นตัวแล้ว

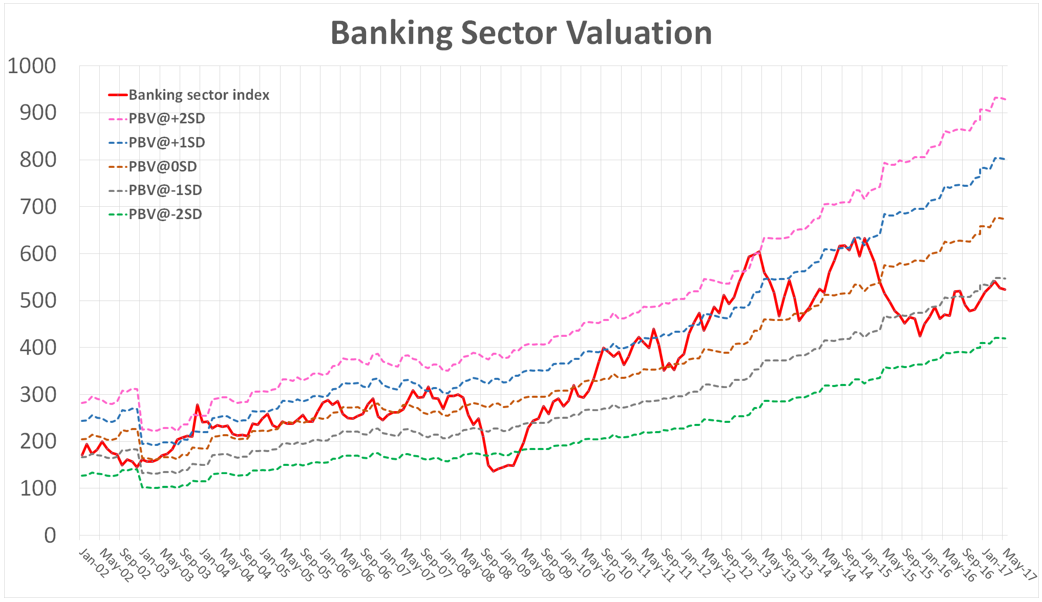

เมื่อพิจารณากลุ่มธนาคารที่เราได้แนะนำให้ขายทำกำไรไปก่อนหน้านี้จากความกังวลในประเด็น NPL ปัจจุบันหุ้นกลุ่มธนาคารมี Valuation ที่น่าสนใจ เนื่องจาก P/BV ที่เทรดอยู่ต่ำกว่าค่าเฉลี่ย -1 S.D. อย่างไรก็ตาม เราแนะนำให้รอพิจารณาตัวเลข NPL ในไตรมาสที่ 2 อีกครั้ง

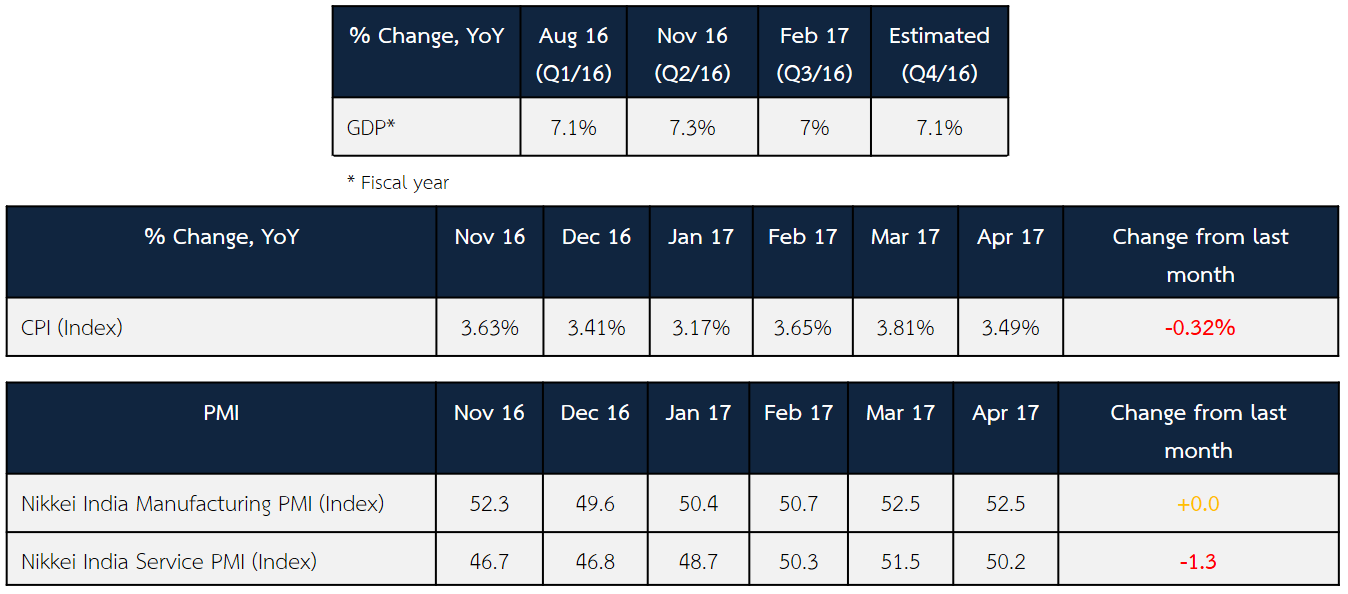

เศรษฐกิจอินเดียยังคงขยายตัวได้ดี แม้ว่าเดือน เมษายน ตัวเลขเงินเฟ้อและตัวเลข PMI ภาคการบริการจะชะลอความร้อนแรงลงบ้าง เรายังคงไม่แนะนำให้กลับเข้าลงทุนจาก Valuation ที่ค่อนข้างสูง

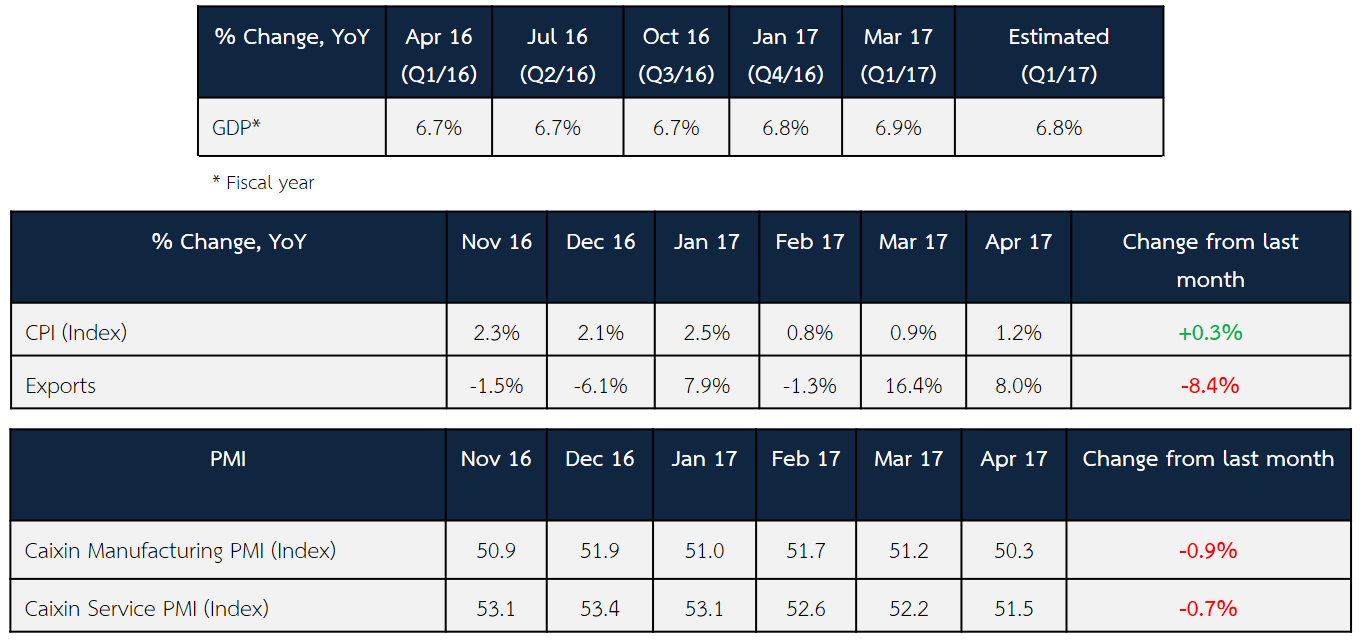

มาดูที่จีน ตัวเลขเศรษฐกิจจีนชะลอตัวลงไปบ้าง ขณะที่ตัวเลขเงินเฟ้อและยอดส่งออกในเดือนเม.ย.ยังคงขยายตัวได้ดี อย่างไรก็ตามช่วงที่ผ่านมาตลาดหุ้นจีนได้มีการปรับตัวลดลงจากความกังวลที่ภาครัฐเข้ามาควบคุมภาคการเงินมากขึ้น รวมไปถึงการถูก Moody’s ปรับลดอันดับความน่าเชื่อถือของตราสารหนี้ภาครัฐลง 1 ขั้น จาก Aa3 สู่ A1 จากความแข็งแกร่งทางการเงินของภาครัฐที่ลดลง แต่ในขณะเดียวกันนั้นก็มีการปรับมุมมองด้านเศรษฐกิจที่เคยเป็น ลบ กลับมาเป็น เสถียรภาพ ทำให้เรามีมุมมองเชิงบวกมากขึ้นต่อจีนและกำลังพิจารณาเป็นทางเลือกในการลงทุนอีกตลาดหนึ่ง

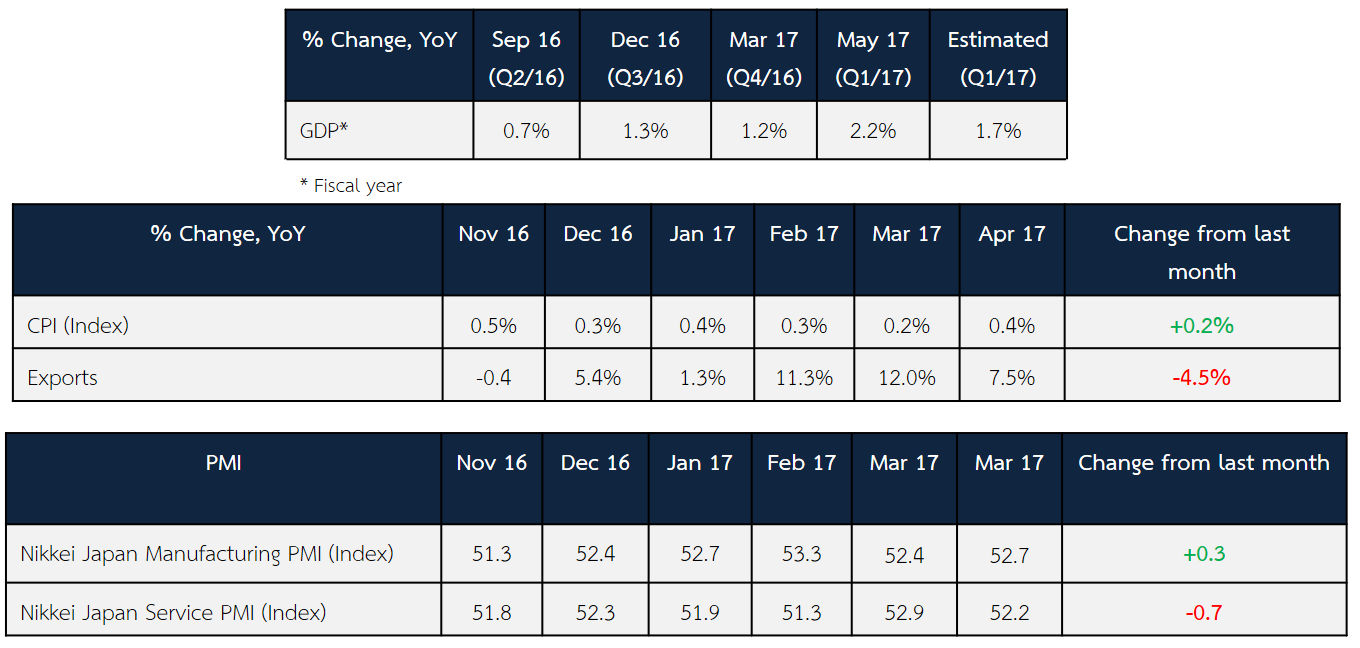

สำหรับเศรษฐกิจญี่ปุ่น เราเห็นการทยอยฟื้นตัวได้ดีในไตรมาส 1 อย่างไรก็ตามยังมีความเสี่ยงจากความผันผวนของค่าเงินเยนและปัจจัยเสี่ยงจากการทดสอบอาวุธของเกาหลีเหนือที่มีแนวโน้มเข้าใกล้พื้นที่ของประเทศญี่ปุ่นมากขึ้น

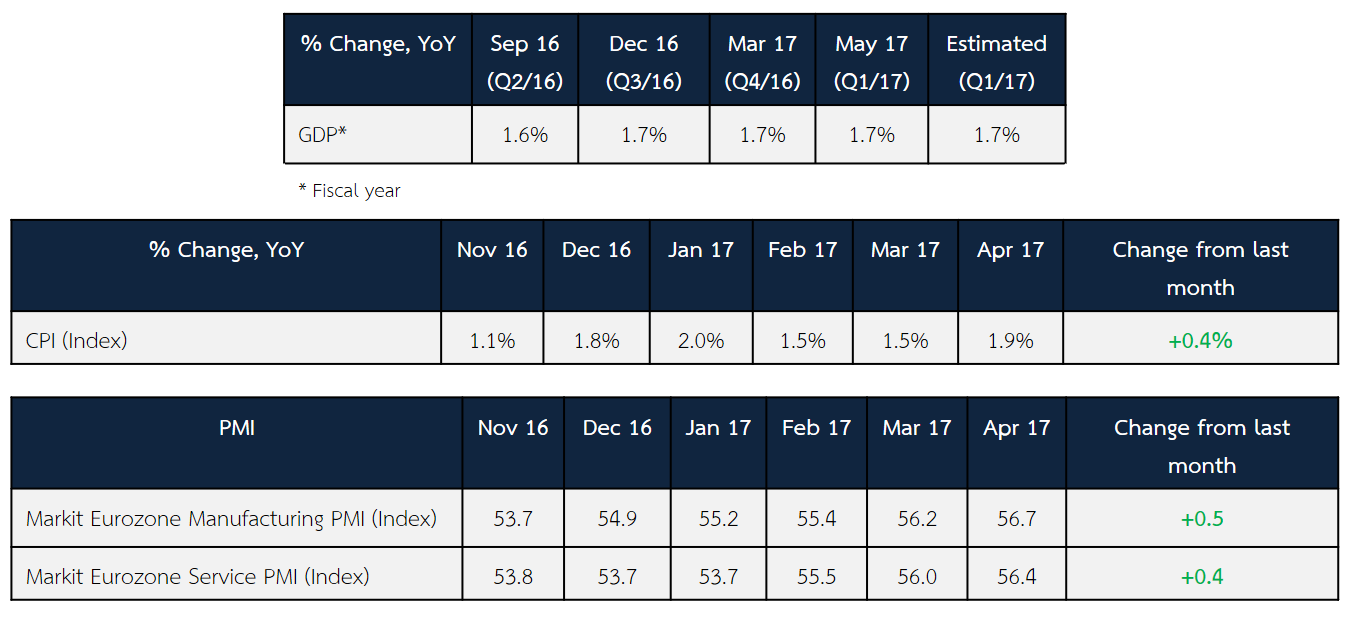

ข้ามฟากมาที่ยุโรป ตัวเลขเศรษฐกิจยังขยายตัวดีต่อเนื่อง โดยเฉพาะตัวเลขเงินเฟ้อและ PMI อย่างไรก็ตามเรายังคงแนะนำให้หลีกเลี่ยงการลงทุนเนื่องจากราคาขึ้นมารับข่าวการเลือกตั้งฝรั่งเศสมามากพอสมควร ประกอบกับเดือนมิ.ย. จะมีการเลือกตั้งของอังกฤษรออยู่

มาดูที่ราคาสินค้าโภคภัณฑ์ สถานการณ์น้ำมันล่าสุด กลุ่ม OPEC และ Non-OPEC รวมถึงรัสเซียมีมติขยายระยะเวลาลดกำลังการผลิตน้ำมันออกไปอีกถึงไตรมาสแรกปี 2561 อย่างไรก็ตามราคาน้ำมันยังคงเคลื่อนไหวในกรอบกว้างราว $45-$52 ต่อบาร์เรล โดยรวมหากราคาน้ำมันและสินค้าโภคภัณฑ์ชนิดอื่นๆ สามารถฟื้นตัวทะลุภาพกรอบขาลงได้ น่าจะเป็นปัจจัยที่ช่วยหนุนให้ตลาดหุ้นกลุ่ม Emerging Market กลับมาฟื้นตัวต่อเนื่อง

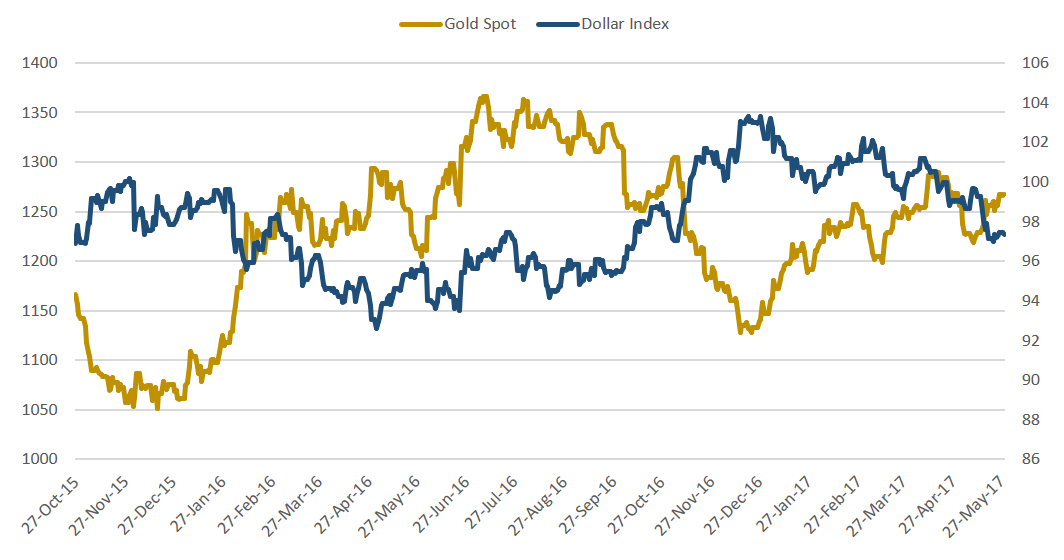

ความผันผวนที่สูงขึ้นจากปัจจัยทางด้านการเมืองในสหรัฐทำให้ดอลลาร์อ่อนค่าต่อเนื่อง เป็นปัจจัยช่วยหนุนราคาทองในช่วงเดือนที่ผ่านมา เราจึงยังคงน้ำหนักการลงทุนในทองคำตามเดิม เพื่อเป็นตัวช่วยกระจายความเสี่ยงพอร์ท

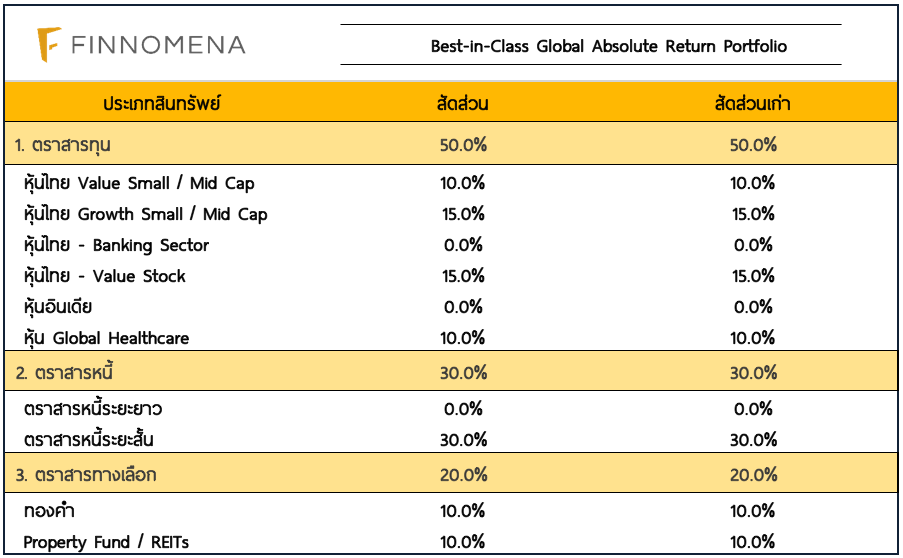

สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio ของ INFINITI Global Investors ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 10% ซึ่งต่ำกว่าผลตอบแทนระยะยาวของตลาดหุ้นเล็กน้อย และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยกลยุทธ์นี้จะพยายามลดความเสี่ยงอย่างมีนัยสำคัญในยามที่พื้นฐานการลงทุนไม่ดี ทั้งนี้สำหรับเดือนมิถุนายน 2017 เรายังคงแนะนำคงสัดส่วนการจัดพอร์ตดังนี้

แม้ความผันผวนที่เริ่มมากขึ้นจากปัจจัยต่างๆทั้ง แนวโน้มการขึ้นดอกเบี้ยและการปรับลดขนาดงบดุลของ FED รวมไปถึงความเสี่ยงที่ ปธน. ทรัมป์จะถูกถอดถอนออกจากตำแหน่ง แต่เราเห็นพัฒนาการที่ดีของเศรษฐกิจโลก เราจึงยังแนะนำให้คงสัดส่วนของพอร์ท โดยแบ่งเป็นหุ้น 50% โดยเน้นไปที่หุ้นในประเทศไทย 40% จากตัวเลขเศรษฐกิจไทยที่ยังดีต่อเนื่อง กลุ่ม Global Healthcare 10% ตราสารหนี้ระยะสั้นที่ 30% กองทุนอสังหาริมทรัพย์ 10% และทองคำ 10% เพื่อรับกับความผันผวนที่จะเกิดขึ้น โดยเราเชื่อว่าปี 2017 น่าจะยังเป็นปีที่ดีต่อพอร์ตการลงทุน Global Absolute Return

FundTalk รายงาน