| โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนพอร์ท GAR และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก

1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ทการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอพพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ทเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @finnomenaport |

เข้าสู่เดือนที่สามของปี 2018 เดือนที่ผ่านมานับว่าเป็นเดือนแรกที่เกิดความผันผวนแก่ตลาดทุนโลก โดนตลาดหุ้นมีการปรับฐานโดยเฉลี่ย 8-10% ในช่วงต้นเดือนกุมภาพันธ์ (สามารถอ่านบทความของเดือนกุมภาพันธ์ 2561 ได้ที่ Bull&Bear เข้าสู่เดือนที่สองของปี “กระทิง” หรือ “หมี” ที่จะมา!! จากมุมมองรายปีFINNOMENA Outlook 2018 : Playing Extra Time)

รูปที่ 1 ธีมการลงทุนของปี 2018: ที่มา FINNOMENA, INFINITI Global Investors

.

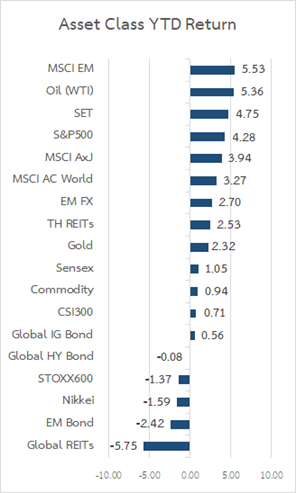

เมื่อพิจารณาผลตอบแทนของสินทรัพย์ต่างๆตั้งแต่ต้นปีจะพบว่าตลาดตราสารหนี้และ Global REITs ยังคงปรับตัวลงต่อเนื่องจากภาวะดอกเบี้ยขาขึ้น ในขณะที่ตลาดหุ้น Emerging Market ยังคงทำผลตอบแทนได้ดีกว่าตลาดหุ้นพัฒนาแล้วตั้งแต่ต้นปีต่อเนื่องหลังผ่านช่วงความผันผวนในช่วงต้นเดือนกุมภาพันธ์ กลุ่มสินค้าโภคภัณฑ์เช่น น้ำมัน และทองคำ ก็ยังมีการฟื้นตัวขึ้นมาอย่างต่อเนื่องเช่นกัน ในเดือนที่ผ่านมา SET ยังคงปรับตัวขึ้นทำจุดสูงสุดใหม่เป็นประวัติการณ์ต่อเนื่อง

.

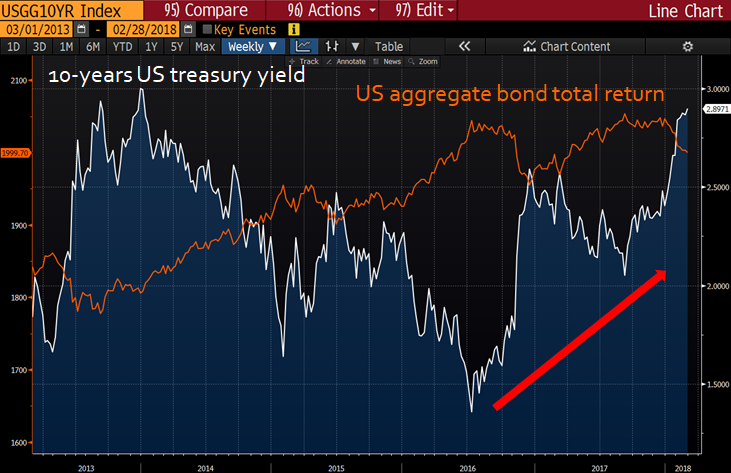

ในช่วงเดือนกุมภาพันธ์มีเหตุการณ์ที่สำคัญคืออัตราผลตอบแทนของพันธบัตรสหรัฐฯ ปรับตัวเพิ่มขึ้นอย่างต่อเนื่อง หลังจากมีความกังวลเรื่องเงินเฟ้อที่อาจจะปรับตัวเพิ่มขึ้นเร็วกว่าที่คาด กดดันราคาตราสารหนี้ รวมถึงสร้างความผันผวนแก่ตราสารทุนทั่วโลก

รูปที่ 3 อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี: ที่มา Bloomberg

.

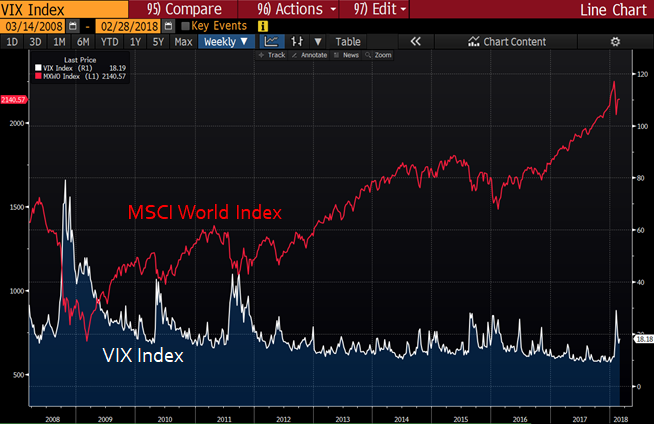

ซึ่งการปรับตัวของอัตราผลตอบแทนพันธบัตรของสหรัฐฯดังกล่าวส่งผลให้ความผันผวนกลับมาอีกครั้ง โดย VIX Index ดีดขึ้นไปสูงสุดในรอบ 5 ปี เนื่องจากแรงเทขายในหลายสินทรัพย์เสี่ยงทั่วโลกและยังอยู่ในระดับที่สูงกว่าปกติถึงแม้ว่าจะมีการปรับตัวลงมาแล้วก็ตาม เราจึงแนะนำให้ลดสินทรัพย์เสี่ยงจากการลงทุนในตราสารทุนชั่วคราวเพื่อลดความเสี่ยงโดยรวมของพอร์ต

รูปที่ 4 ดัชนีความกลัว(VIX Index) และ MSCI World Index: ที่มา Bloomberg

.

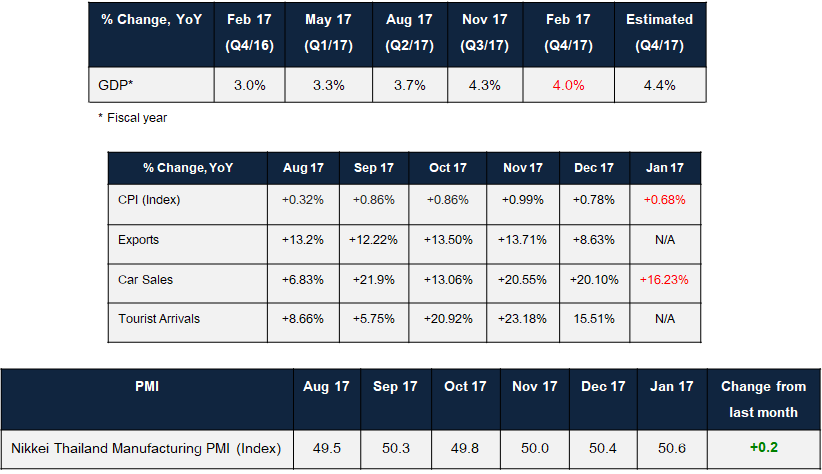

กลับมาดูกันที่ปัจจัยพื้นฐานทางเศรษฐกิจ ตัวเลขเศรษฐกิจไทยโดยส่วนใหญ่มีแนวโน้มปรับตัวในทิศทางที่ดีขึ้น อย่างไรก็ตาม สศช. มีการประกาศตัวเลข GDP ในปี 2560 ที่ 3.9% (YoY) ซึ่งต่ำกว่าคาดการณ์ที่ 4.3% (YoY) ซึ่งการเติบโตนั้นส่วนใหญ่มากจากกลุ่มการท่องเที่ยวและส่งออก

Department of Tourism, Ministry of Tourism & Sport

.

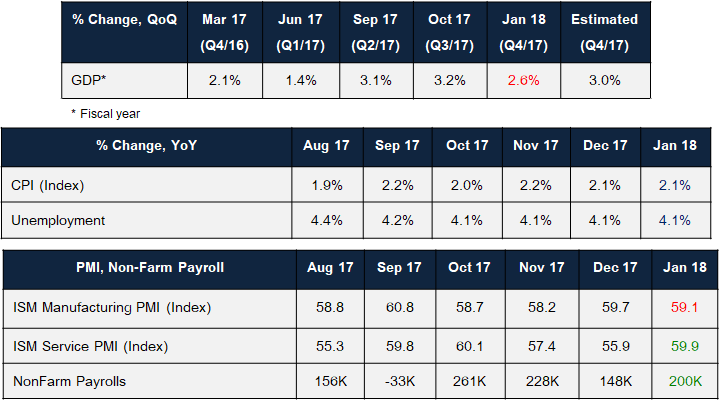

ส่วนตัวเลขเศรษฐกิจสหรัฐฯในเดือนนี้ยังคงฟื้นตัว และมีปัจจัยหนุนด้านนโยบายการปฏิรูปภาษี อย่างไรก็ตาม ความเสี่ยงทางด้านเงินเฟ้อและ valuation ที่แพงเมื่อเทียบกับการเติบโตและมีความเสี่ยงจากปัจจัยการเมืองภายในสหรัฐฯ ทำให้เรายังคงหลีกเลี่ยงการลงทุนในหุ้นสหรัฐฯ

รูปที่ 6 ตัวเลขเศรษฐกิจสหรัฐฯ: ที่มา Bloomberg, BEA และ ISM

.

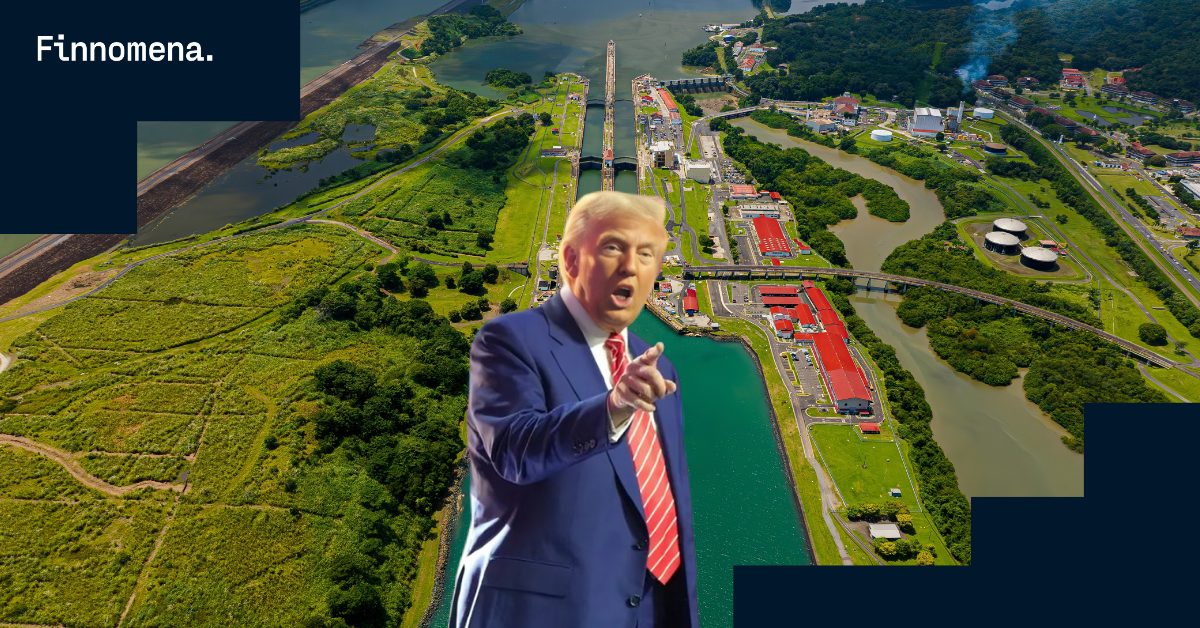

ประธานาธิบดี Trump ได้ลงนามผ่านร่างกฎหมายงบประมาณชั่วคราวระยะเวลา 2 ปีของสหรัฐฯ เป็นที่เรียบร้อยแล้ว นอกจากนี้ ยังรวมถึงการระงับ Debt Ceiling limit จนถึงวันที่ 1 มี.ค. 2019 และ package ค่าใช้จ่ายระยะสั้นเพื่อให้รัฐบาลมีงบประมาณพอใช้จ่ายได้ถึง 23 มี.ค. นี้ ทำให้ความเสี่ยงจากภาวะ Government Shutdown คลี่คลายลง

รูปที่ 7 โดนัล ทรัมป์ ประธานาธิบดีสหรัฐฯ

.

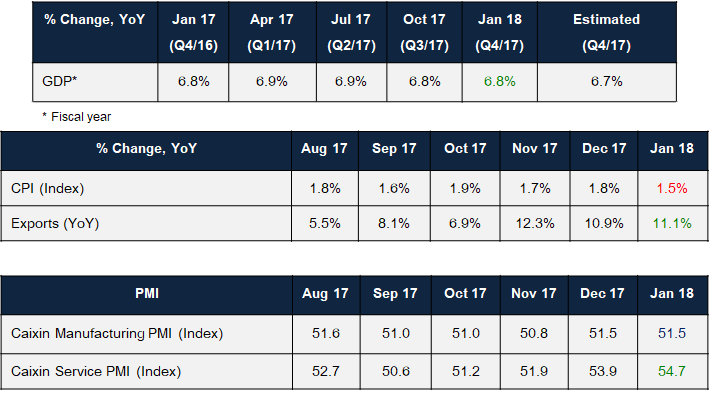

กลับมาที่ตัวเลขเศรษฐกิจจีน โดยภาพรวมยังเติบโตได้ดีนำโดย GDP ไตรมาสที่ 4 ที่เติบโตถึง 6.8% มากกว่าที่ตลาดคาดการณ์และทั้งปีที่ผ่านมาเติบโต 6.9% ส่วนตัวเลขนำเข้าและส่งออกเติบโตสูงถึง 36.9% และ 11.1% ตามลำดับ เนื่องจากกิจกรรมทางเศรษฐกิจมีการขยายตัวดี เรายังคงน้ำหนักการลงทุนในหุ้นจีนต่อเนื่องจากโมเมนตัมการเติบโตที่แข็งแกร่งของบริษัทจดทะเบียน

รูปที่ 8 ตัวเลขเศรษฐกิจจีน: ที่มา Bloomberg, Caixin, และ IHS Markit

.

ทั้งนี้ ในเดือนที่ผ่านมามีเหตุการณ์ที่สำคัญในประเทศจีนคือการประชุมคณะกรรมการพรรคคอมมิวนิสต์จีน นอกจากมีการหารือเรื่องการปฏิรูปโครงสร้างทางการเมืองแล้ว ยังมีการเตรียมปูทางให้ยกเลิกการจำกัดวาระการดำรงตำแหน่งของประธานาธิบดีไว้ที่ 2 สมัย ซึ่งนาย สี จิ้น ผิง จะสามารถดำรงตำแหน่งแม้หมดวาระที่ 2 ในปี 2566 ทำให้เกิดความต่อเนื่องด้านนโยบายการปฏิรูปภายในประเทศ

รูปที่ 9 นายสี จิ้น ผิง ผู้นำสูงสุดแห่งสาธารณรัฐประชาชนจีน

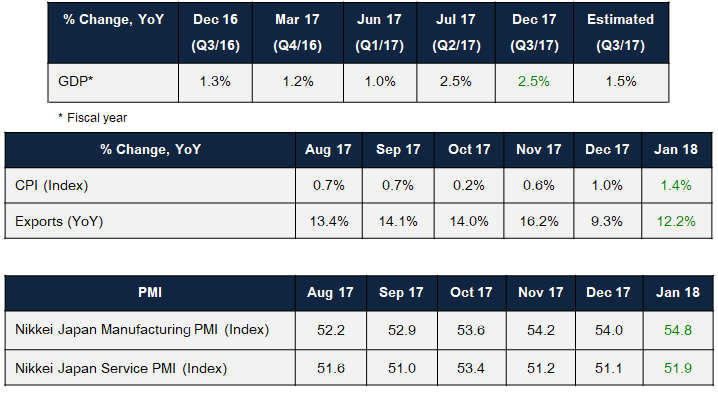

ขณะที่ตัวเลขเศรษฐกิจของญี่ปุ่นโดยรวมยังฟื้นตัวได้ต่อเนื่อง หลังตัวเลขเศรษฐกิจทั้งด้านเงินเฟ้อและอัตราการว่างงานปรับตัวในทิศทางที่ดีขึ้น อย่างไรก็ตามเราไม่ได้แนะนำลงทุนในหุ้นญี่ปุ่นเนื่องจากมองว่าตลาดเกิดใหม่และยุโรปมีการเติบโตที่น่าสนใจกว่า และปัญหาเรื่องค่าเงินเยนที่แข็งค่าอาจส่งผลเชิงลบต่อหุ้นญี่ปุ่น

รูปที่ 10 ตัวเลขเศรษฐกิจญี่ปุ่น: ที่มา Bloomberg, Nikkei และ IHS Markit

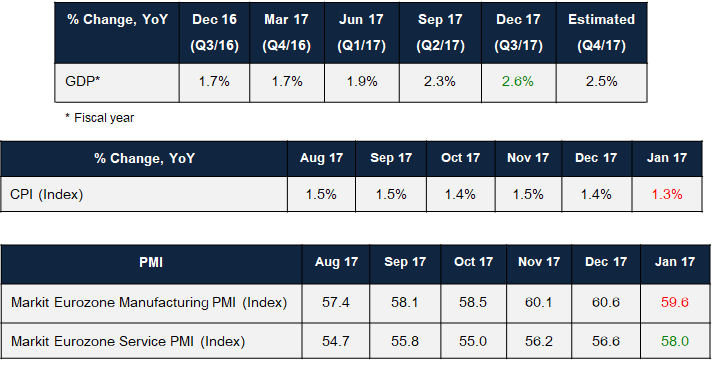

เศรษฐกิจยุโรปยังอยู่ในช่วงการฟื้นตัว ตัวเลขเศรษฐกิจของยุโรปยังคงอยู่ในช่วงการฟื้นตัว เห็นได้จากตัวเลข PMI ที่ขยายตัวต่อเนื่อง และตัวเลข GDP ที่มีการเติบโตสูงสุดในรอบ 5 ปี แต่ตัวเลขเงินเฟ้อยังอยู่ในระดับต่ำ ทำให้เรายังคงน้ำหนักการลงทุนในยุโรปต่อเนื่องตามเศรษฐกิจที่ฟื้นตัวและนโยบายการเงินที่เอื้อต่อการลงทุน

รูปที่ 11 ตัวเลขเศรษฐกิจยุโรป: ที่มา Bloomberg และ IHS Markit

.

ในช่วงต้นเดือนมีนาคม มีปัจจัยเสี่ยงในระยะสั้นที่ต้องติดตามคือการเลือกตั้งของประเทศอิตาลี โดยความไม่แน่นอนของผลก่อนการเลือกตั้งและผลลัพธ์ที่อาจจะไม่เป็นปัจจัยสนับสนุนต่อยุโรป อาจนำมาซึ่งความผันผวนต่อตลาดในระยะสั้นนี้ ซึ่งในขณะนี้ศึกชิงตำแหน่งเก้าอี้ประธานาธิบดีระหว่างพรรค Democratic Party และ Forza Italia ยังไม่สามารถสรุปฐานเสียงส่วนมากได้

รูปที่ 12 ผู้เข้าชิงตำแหน่งประธานาธิบดีอิตาลี ประจำปี 2018

นอกจากนี้ควรจับตาการประชุมนโยบายการเงินของธนาคารกลางหลักของโลก ซึ่งเป็๋นอีกปัจจัยเสี่ยงที่ต้องติดตามคือการประชุมธนาคารกลางของประเทศต่างๆในเดือนมีนาคม ปัจจุบันเฟดมีแนวโน้มสูงที่จะปรับอัตราดอกเบี้ยในไตรมาสแรกนี้อันเป็นเหตุมาจากตัวเลขเศรษฐกิจและตัวเลขเงินเฟ้อที่ปรับตัวสูงขึ้นเร็วกว่าที่คาด ในปัจจุบันตลาดเริ่มมีการคาดการณ์หลัง Jerome Powell กล่าวสุนทรพจน์ต่อสภาคองเกรสในช่วงที่ผ่านมาว่า Fed น่าจะมีการปรับขึ้นอัตราดอกเบี้ยในเดือนมีนาคมและมิถุนายน และอาจจะขึ้นอีก 1-2 ครั้งในครึ่งปีหลัง รวมเป็น 3-4 ครั้ง จึงอาจสร้างแรงกดดันแก่ตลาดตราสารหนี้และตลาดหุ้นโลกในระยะสั้น

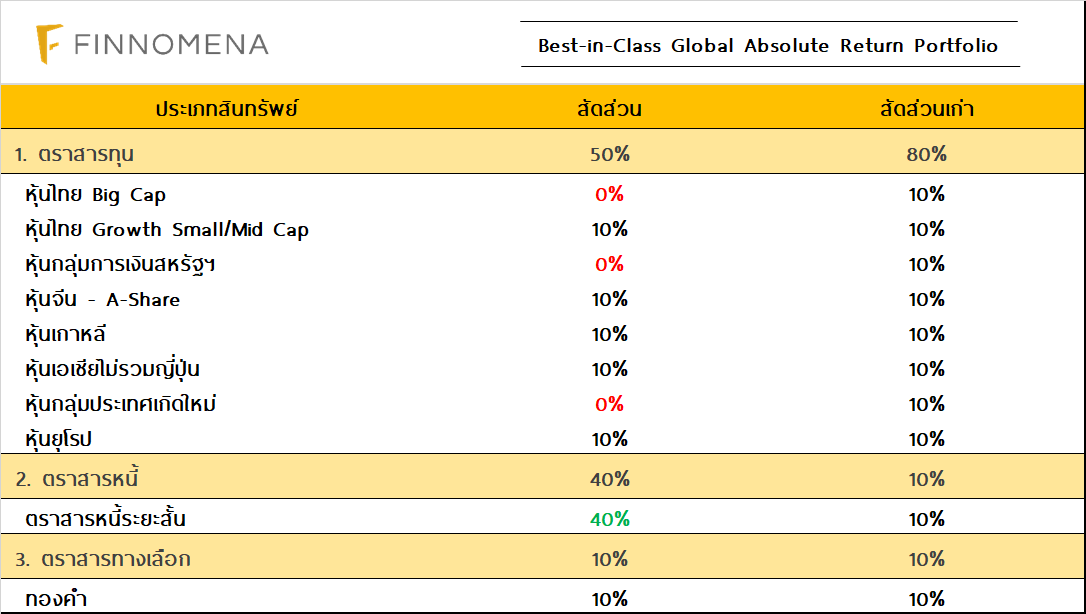

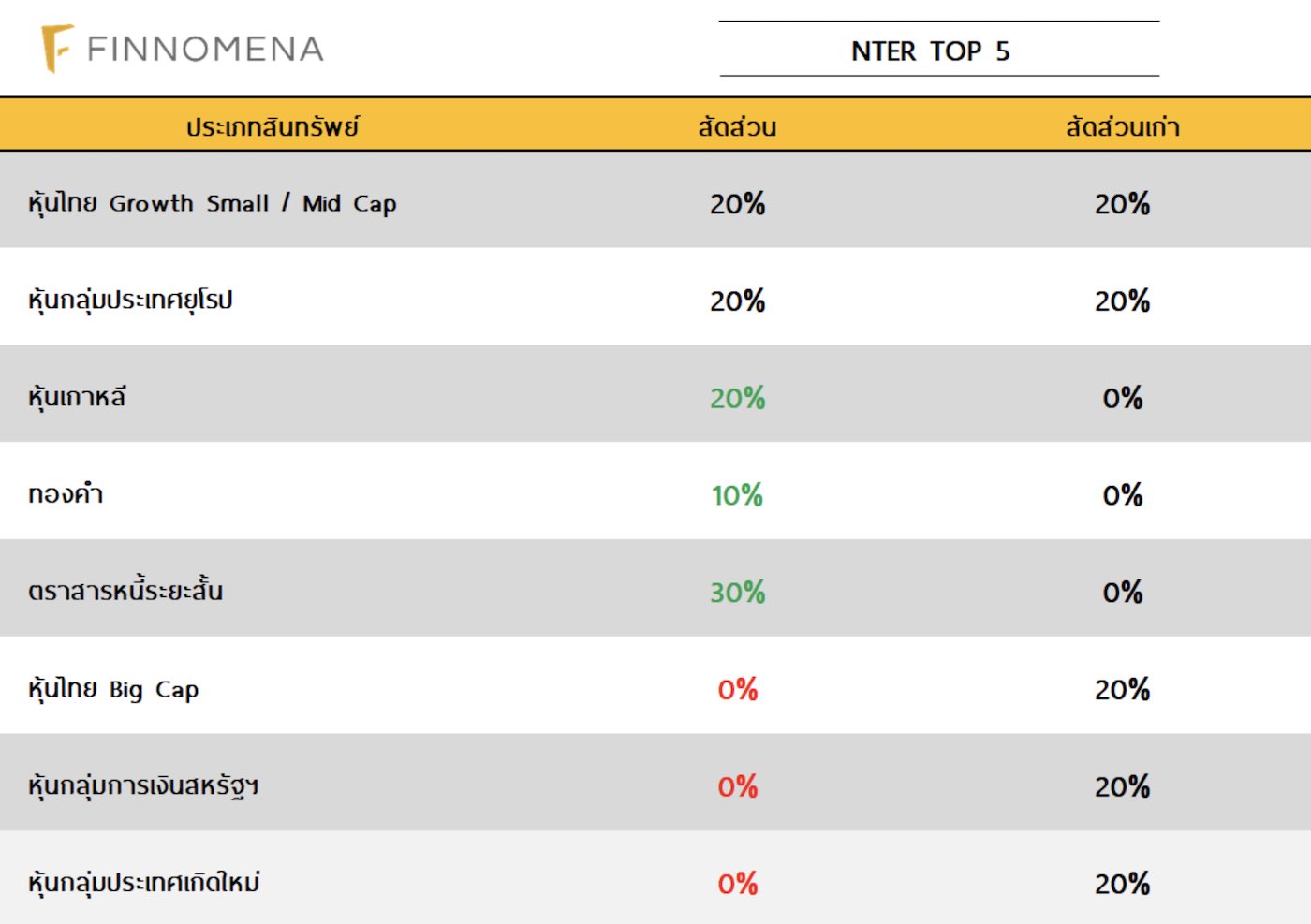

สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio ของ FINNOMENA ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 10% ซึ่งต่ำกว่าผลตอบแทนระยะยาวของตลาดหุ้นเล็กน้อย และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยกลยุทธ์นี้จะพยายามลดความเสี่ยงอย่างมีนัยสำคัญในยามที่พื้นฐานการลงทุนไม่ดี ทั้งนี้สำหรับเดือนมีนาคม 2018 เราแนะนำสัดส่วนการจัดพอร์ตดังนี้

.

รูปที่ 14 Global Absolute Return Portfolio Model เดือน มี.ค. 61: ที่มา INFINITI, FINNOMENA

เดือนนี้เราแนะนำสัดส่วนการจัดพอร์ตโดยลดสัดส่วนการลงทุนในหุ้นเป็น 50% โดยลดสัดส่วนการลงทุนในกองทุนหุ้นกลุ่มการเงินสหรัฐฯ หุ้นไทยขนาดใหญ่ และหุ้นกลุ่มประเทศเกิดใหม่

| โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนพอร์ท GAR และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก

1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ทการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอพพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ทเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @finnomenaport |

นอกเหนือจากพอร์ต Global Absolute Return ทาง FINNOMENA ได้ออกแบบพอร์ตการลงทุนประเภทใหม่ “FINNOMENA TOP5” ซึ่งเป็นพอร์ตที่เหมาะสำหรับนักลงทุนที่รับความเสี่ยงได้สูงมาก มีความรู้ ความเข้าใจในตลาดทุน สามารถรับความผันผวนสูงได้ รับการปรับพอร์ตแบบฉับไวและการตัดขาดทุน (Cut Loss Policy) ได้ โดยต้องการผลตอบแทนสูงคล้ายการลงทุนในหุ้น เป็นการจัดพอร์ตแบบกระจายการลงทุนผ่านกองทุนหลากหลายสินทรัพย์ทั่วโลก เน้นคัดเลือกกองทุนรวมที่เหมาะสมกับสภาวะตลาดในแต่ละช่วงเวลา สูงสุดไม่เกิน 5 กอง ปรับพอร์ตตามภาวะตลาดอย่างใกล้ชิด

โดยเราแนะนำเน้นลงทุนในหุ้นไทยที่มีนโยบายการบริหารเชิงรุกที่โดดเด่น 20% หุ้นเกาหลี 20% หุ้นยุโรป 20% และลดสัดส่วนหุ้นกลุ่มประเทศเกิดใหม่ 20% หุ้นกลุ่มการเงินสหรัฐฯ หุ้นไทยขนาดใหญ่ อีกทั้งเพิ่มสัดส่วนในกองทุนทองคำ 10% เพื่อลดความเสี่ยงพอร์ต ซึ่งสอดคล้องกับมุมมองการลงทุนในภาพรวมและโอกาสในการสร้างผลตอบแทนในเดือนกุมภาพันธ์นี้ อย่างไรก็ตามจังหวะในการแนะนำเข้าลงทุนโปรดติดต่อ Investment Advisor เพื่อประกอบการตัดสินใจ

FundTalk รายงาน

.jpg)