ผ่านไปแล้วกับอีกเดือนของปี 2017 จากมุมมอง “เมื่อกระแสเงินไหล จากตราสารหนี้ สู่ ตราสารทุน ในเดือนกุมภาพันธ์” โดยตลาดหุ้นโลกมีการทำจุดสูงสุดใหม่เป็นประวัติการณ์ ซึ่งสอดคล้องกับมุมมองดังกล่าว โดยกระแสเงินยังคงไหลเข้าสู่ตราสารทุนในหลายภูมิภาค เช่น ตลาดหุ้นไทย ตลาดหุ้นจีน ตลาดหุ้นอินเดีย ที่เป็นตลาดในกลุ่ม Emerging Market นอกจากนี้ตลาดหุ้นสหรัฐฯ ยังคงทำจุดสูงสุดอย่างต่อเนื่อง จากกระแสตอบรับที่ดีจากนโยบายของทรัมป์

1. ผลตอบแทนของสินทรัพย์ชนิดต่างๆ YTD 23 ก.พ. 60

เมื่อดูผลตอบแทนของสินทรัพย์แต่ละประเภทตั้งแต่ต้นปีก็จะเห็นได้ชัดว่าผลตอบแทนจากทองคำและตลาดหุ้น Emerging Market ยังคงทำผลตอบแทนได้ดีเป็นอันดับต้นๆนับตั้งแต่ต้นปี 2560

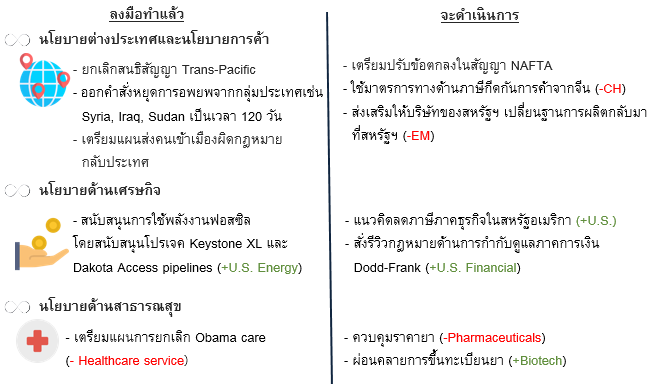

2. นโยบายของทรัมป์กับหุ้นในสหรัฐฯ

ส่วนตลาดหุ้นสหรัฐฯ ยังคงทำจุดสูงสุดอย่างต่อเนื่อง หลังทรัมป์เข้ารับตำแหน่งประธานาธิบดีสหรัฐฯ โดยมีนโยบายด้านต่างๆ เพื่อส่งเสริมเศรษฐกิจสหรัฐฯ และสภาพความเป็นอยู่ของประชาชนในประเทศ ซึ่งส่วนมากเป็นผลดีต่อสหรัฐฯ เอง

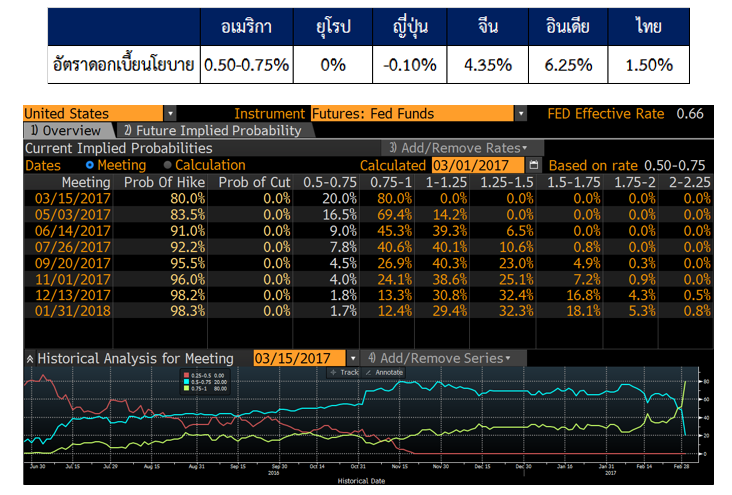

3.นโยบายการเงินของธนาคารกลางมีแนวโน้มปรับดอกเบี้ยขึ้น

อีกประเด็นนึงที่น่าจับตามองคือเรื่องนโยบายการเงินในประเทศต่างๆ โดยธนาคารกลางหลักทั่วโลกยังคงอัตราดอกเบี้ยนโยบาย ถึงแม้ว่าตัวเลขเศรษฐกิจจะเริ่มฟื้นตัว ในขณะที่นักลงทุนทั่วโลกเริ่มมองว่าเฟดมีโอกาสปรับขึ้นอัตราดอกเบี้ยมากขึ้น ซึ่งอาจจะยังส่งผลให้มีกระแสเงินยังมีการไหลเข้าสู่ตลาดหุ้นต่อไป

เมื่อดูอัตราผลตอบแทนพันธบัตรระยะยาวทั่วโลก เริ่มชะลอการปรับตัวขึ้นในเดือนกุมภาพันธ์ที่ผ่านมา หลังจากธนาคารกลางส่วนใหญ่ยังมีการคงอัตราดอกเบี้ยนโยบาย ซึ่งส่งผลบวกต่อราคาตราสารหนี้ อย่างไรก็ตามอัตราผลตอบแทนพันธบัตรสหรัฐฯอาจมีแนวโน้มกลับมาปรับตัวขึ้นในเดือนนี้ตามโอกาสในการปรับขึ้นอัตราดอกเบี้ยที่เพิ่มขึ้น เราจึงยังแนะนำให้หลีกเลี่ยงการลงทุนในตราสารหนี้ระยะยาว

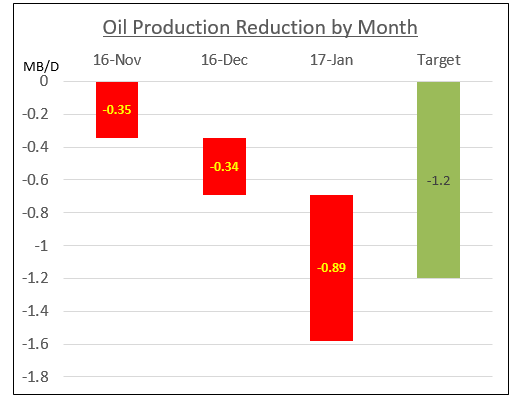

4. น้ำมันยังคงมีแนวโน้มปรับตัวขึ้น

ในส่วนของตลาดน้ำมัน พบว่าในรอบ 3 เดือนที่ผ่านมา OPEC สามารถปรับลดกำลังการผลิตได้มากกว่าที่ตลาดคาดการณ์ โดยปรับลดมากถึง 32.139 mb/d มากกว่าที่ตั้งเป้าไว้ที่ 32.5 mb/d โดยจะคงเป้าหมายดังกล่าวไปถึงช่วงกลางปี 2560 นี้ ทั้งนี้ราคาน้ำมันยังมีโมเมนตัมของการปรับตัวขึ้น ซึ่งน่าจะยังส่งผลบวกต่อการลงทุนในหุ้นกลุ่ม Emerging market ได้ต่อเนื่อง

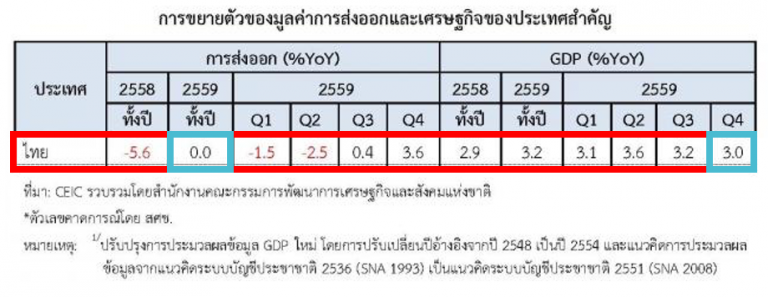

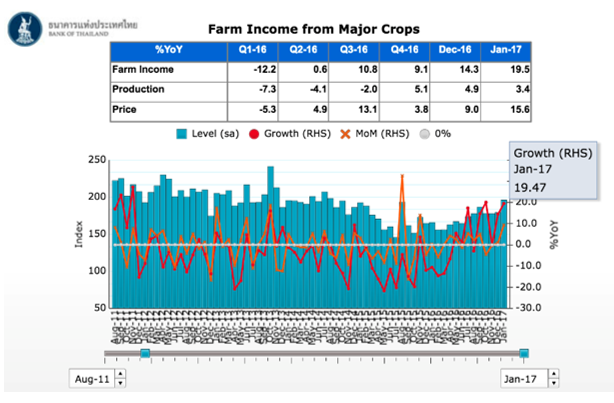

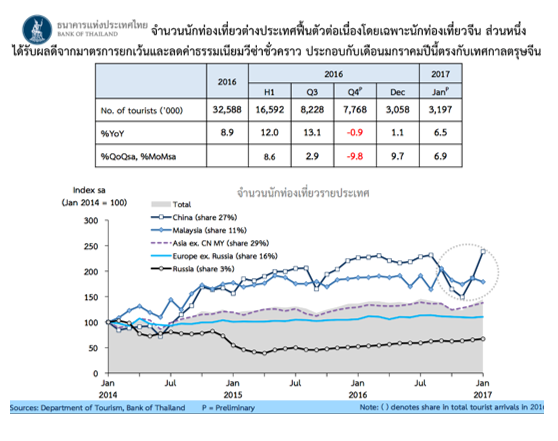

5. ตัวเลขเศรษฐกิจของไทย ออกมาเติบโตดี

กลับมาดูที่ตลาดไทยบ้านเรากันบ้าง พบว่าตัวเลข GDP ไทยประกาศโดย สศช. ในไตรมาสที่ 4 ขยายตัว 3% (YoY) และทั้งปี 2559 ขยายตัวได้ 3.2% (YoY) เนื่องจากแรงหนุนจากภาคการส่งออกและการบริโภคที่กลับมาฟื้นตัว รวมถึงตัวเลขนักท่องเที่ยวช่วงต้นปีกลับมาเติบโตได้ดีอีกครั้ง

เมื่อพิจารณาผลกำไรของบริษัทจดทะเบียนไทยที่ทยอยประกาศออกมา เห็นได้ว่าผลกำไรดังกล่าวมีการทำจุดสูงสุดใหม่ ส่งผลให้มีโมเมนตัมเชิงบวกที่น่าจะทำให้ SET ปรับตัวขึ้นต่อได้

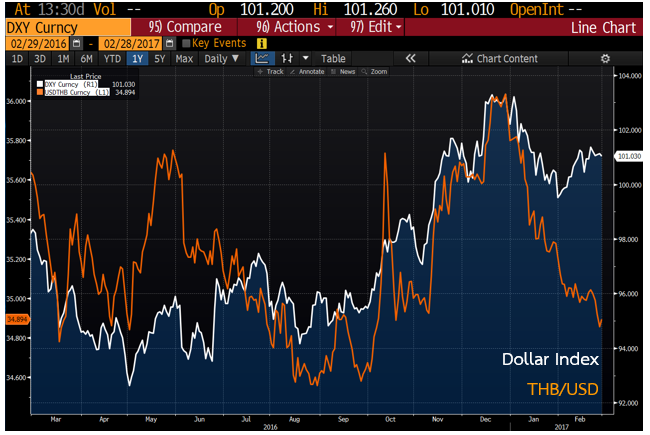

ถึงแม้ค่าเงินดอลลาร์จะกลับมาแข็งค่าขึ้นในช่วงเดือนกุมภาพันธ์ อย่างไรก็ตาม ค่าเงินบาทกลับไม่อ่อนค่าลง แต่ยังแข็งค่าขึ้น ซึ่งสะท้อนเงินทุนต่างชาติยังไม่ไหลออกจากตลาดการเงินไทย ถึงแม้จะมีการซื้อและขายหุ้นไทยสุทธิสลับกันบ้างก็ตาม

6. หุ้นกลุ่มธนาคารในไทย ยังคงมีเสน่ห์

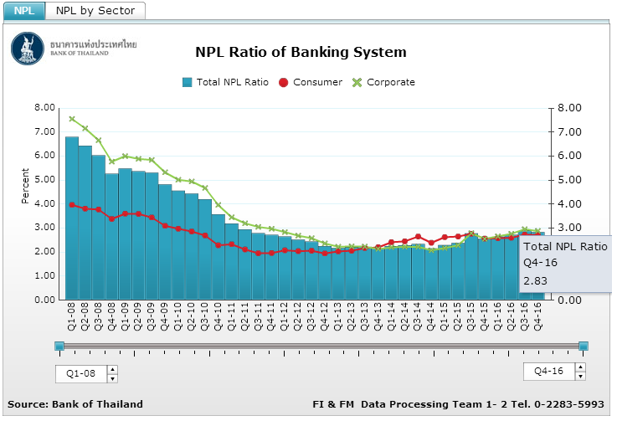

หากพิจารณาหุ้นกลุ่มธนาคารไทย พบว่ายังคงมีปัจจัยบวก โดย NPL ไตรมาสที่ 4 ปี 2559 เริ่มทรงตัว และลดลงจากไตรมาสที่ 3 เหลือร้อยละ 2.83 จาก ร้อยละ 2.89 แต่ยังคงเพิ่มขึ้นเมื่อเทียบกับไตรมาสที่ 4 ปี 2558 ที่ร้อยละ 2.55 การตั้งสำรองเริ่มลดลง ซึ่งทางศูนย์วิจัยกสิกรไทยคาดการณ์ NPL มีโอกาสแตะระดับสูงสุดในช่วงไตรมาสที่ 3 ปี 2560 นี้ ก่อนจะปรับตัวลดลงตามสภาพเศรษฐกิจที่ฟื้นตัว และคาดว่าปีนี้สินเชื่อธนาคารพาณิชย์มีแนวโน้มจะขยายตัวไม่ต่ำกว่า 4% (YoY)

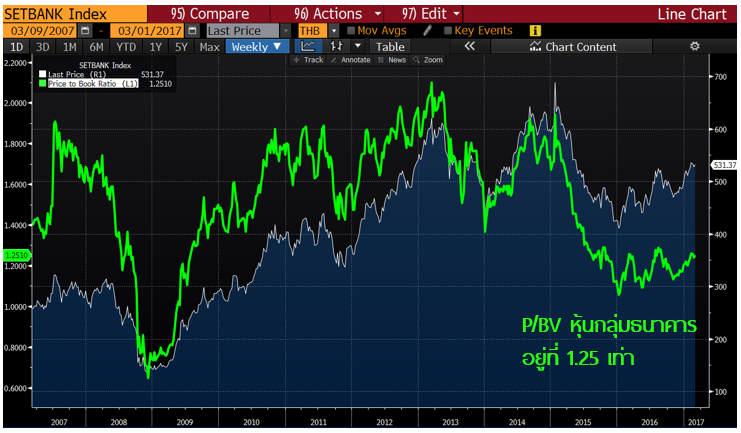

หากพิจารณาในมุมมองของ Valuation แล้ว จะเห็นได้ว่ากลุ่มธนาคารไทยยังค่อนข้างถูกเมื่อเทียบกับในอดีต โดย trailing PBV ปัจจุบันอยู่ที่ระดับใกล้เคียง 1.25 เท่า เมื่อเทียบกับในช่วงที่ตลาดหุ้นและเศรษฐกิจรุ่งเรือง กลุ่มธนาคารไทยมักจะซื้อขายกันในช่วง 1.5 – 2 เท่า ซึ่งโอกาสในการขึ้นของ SET ในรอบนี้น่าจะนำด้วยหุ้นกลุ่มธนาคารที่ยังมีราคาไม่แพง

7. ตัวเลขเศรษฐกิจอินเดีย ดีกว่าที่คาด

.มาดูที่อินเดียซึ่งเป็นอีกหนึ่ง Top Pick ของหุ้นกลุ่ม Emerging Market ที่เราแนะนำในปีนี้ พบว่าตัวเลขปริมาณเงินสำรองในธนาคารและปริมาณเงินหมุนเวียนในระบบอินเดียเริ่มกลับมาฟื้นตัวหลังผลกระทบนโยบายการเปลี่ยนธนบัตรเริ่มลดลง

อีกทั้งผลกระทบเชิงลบของนโยบายการเปลี่ยนธนบัตรในอินเดียน่าจะผ่านจุดต่ำสุดไปแล้ว โดยสะท้อนผ่านตัวเลข PMI ที่เริ่มฟื้นตัวดีขึ้นในเดือนม.ค.ปีนี้ และตัวเลข GDP ไตรมาสที่ 3 ตามปีงบประมาณ ขยายตัว 7% (YoY) ดีกว่าที่ตลาดคาดการณ์

ประกอบกับงบการเงินของบริษัทจดทะเบียนในอินเดียที่ทยอยประกาศออกมาในไตรมาสที่ 4 ของปี (ไตรมาสที่ 3 ของปีงบประมาณประจำปี) ดีกว่าที่ตลาดคาดการณ์ไว้ ส่งผลให้มีโมเมนตัมเชิงบวกต่อตลาดหุ้นอินเดีย

8. กลุ่ม Healthcare ยังคงแข็งแกร่ง แม้มีปัจจัยจากนโยบายทรัมป์

ส่วนหุ้นกลุ่ม Healthcare ซึ่งเป็นอีกกลุ่มที่เราแนะนำ มีผลประกอบการโดยรวมที่ทยอยประกาศออกมายังคงดีกว่าที่ตลาดคาดการณ์ไว้

อีกทั้งหุ้นกลุ่ม Global Healthcare ฟื้นตัวแรง ทะลุแนวต้านขาลงขึ้นมาได้ แม้จะยังมีปัจจัยเรื่องนโยบายการปรับลดราคายาของทรัมป์กดดัน อย่างไรก็ตามกลุ่ม Healthcare ยังมีปัจจัยบวกจากการผ่อนคลายกฎระเบียบการขึ้นทะเบียนยา และยังเป็น sector ที่ laggard ที่สุดในตลาดหุ้นสหรัฐฯรองจากกลุ่ม Energy นับจากหลังจากวันเลือกตั้งสหรัฐฯ ซึ่งน่าจะทำให้มีแนวโน้มปรับตัวขึ้นต่อได้ หากนโยบายของทรัมป์ไม่ส่งผลกระทบเชิงลบที่ชัดเจน

9. ทองคำยังฟื้นตัวในระยะกลาง

ต่อมาเรามาพิจารณาทองคำ ซึ่งเป็นประเภทสินทรัพย์ที่ให้ผลตอบแทนมากที่สูงในเดือนที่ผ่านมา โดยราคาทองคำยังมีแนวโน้มฟื้นตัวอย่างต่อเนื่องในระยะกลาง หากอัตราผลตอบแทนพันธบัตร 10 ปีทั่วโลกยังไม่ปรับตัวขึ้นแรงมากเกินไป อีกทั้งยังมีความเสี่ยงเกี่ยวกับการเมืองยุโรปที่น่าจะเป็นปัจจัยที่สนับสนุนให้ราคาทองคำปรับตัวขึ้นได้ในระยะ 1-3 เดือนข้างหน้า

10. ยุโรปยังมีปัจจัยการเมืองกดดัน

เนื่องจากปี 2017 เป็นปีแห่งการเลือกตั้งในยุโรป เช่น เนเธอร์แลนด์ อิตาลี ฝรั่งเศส และเยอรมัน โดยผู้สมัครรับเลือกตั้งบางคนมีนโยบาย Protectionism และอยากจะนำพาประเทศออกจากสหภาพยุโรป เช่น Wilders จากเนเธอร์แลนด์ (Nexit) และ Le Pen จากฝรั่งเศส (Frexit) ส่งผลให้การลงทุนในยุโรปมีความเสี่ยงเพิ่มขึ้นจากความไม่แน่นอนทางด้านการเมือง เราจึงยังแนะนำหลีกเลี่ยงการลงทุนออกไปก่อนในปีนี้

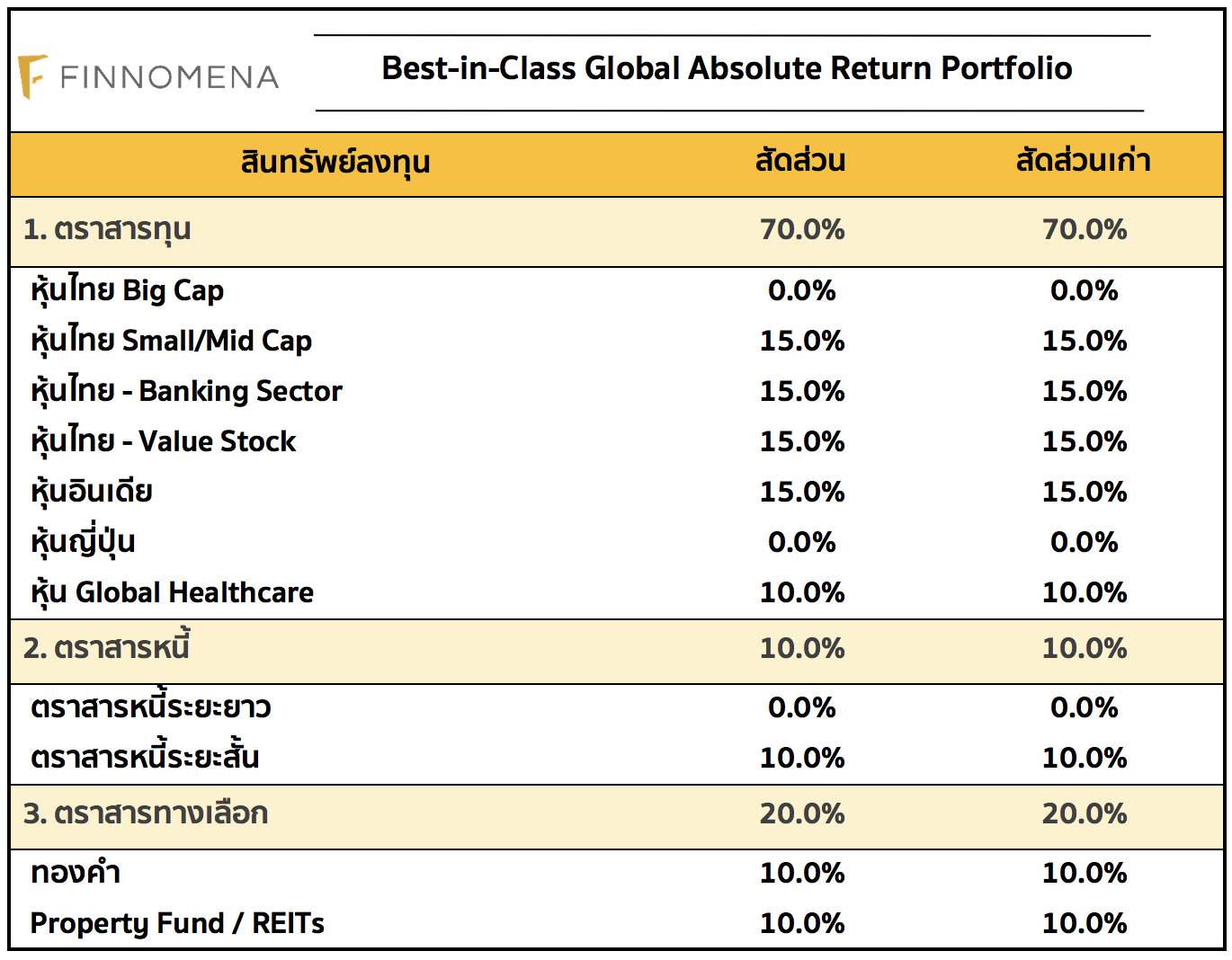

สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio ของ INFINITI Global Investors ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 10% ซึ่งต่ำกว่าผลตอบแทนระยะยาวของตลาดหุ้นเล็กน้อย และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยกลยุทธ์นี้จะพยายามลดความเสี่ยงอย่างมีนัยสำคัญในยามที่พื้นฐานการลงทุนไม่ดี ทั้งนี้สำหรับเดือนมีนาคม 2017 เรายังคงแนะนำคงสัดสวนการจัดพอร์ตดังนี้

ในเดือนมีนาคมนี้เราได้คงสัดส่วนการลงทุนในตราสารทุน ที่ 70% โดยแนะนำคงสัดส่วนหุ้นกลุ่มกลุ่มหุ้นไทย Value Stock และหุ้นกลุ่มธนาคารไทย เนื่องจากยังมี Valuation ที่น่าสนใจ ประกอบกับพื้นฐานเศรษฐกิจของประเทศไทยมีทิศทางเป็นบวก ซึ่งรวมถึงตัวเลข GDP และผลกำไรของบริษัทจดทะเบียนในไทย น่าจะส่งผลให้ตลาดหุ้นไทยสามารถไปต่อได้ อีกทั้งการลงทุนในตลาดหุ้นอินเดียและหุ้นกลุ่ม Healthcare ยังคงมีปัจจัยสนับสนุนที่ดี ถึงแม้ตลาดหุ้นโลกได้ทำ All Time High เรายังคงมุมมองที่ดีต่อการลงทุนในตราสารทุน เนื่องจากปัจจัยเศรษฐกิจโลกโดยรวมยังคงดีอยู่ โดยเราเชื่อว่าปี 2017 น่าจะยังเป็นปีที่ดีต่อพอร์ตการลงทุน Global Absolute Return

FundTalk รายงาน