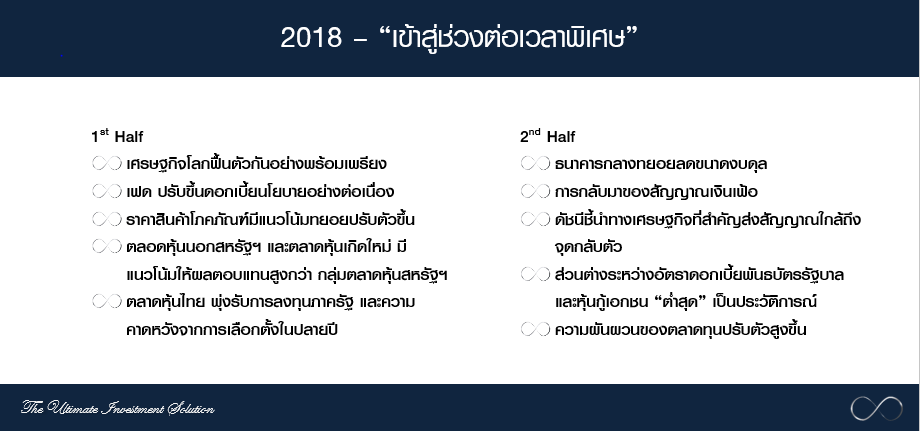

ธีมการลงทุนในปี 2018 ของเราคือ “Playing Extra Time – เข้าสู่ช่วงต่อเวลาพิเศษ” ซึ่งตลาดหุ้นโลก และตลาดหุ้นไทยโดยรวมยังดูมีแนวโน้มที่สดใสในปี 2018 โดยเรามองว่าตลาดหุ้นยุโรปดูน่าสนใจที่สุดในกลุ่มประเทศพัฒนาแล้ว ขณะที่จีน เกาหลี และไทยเป็นตลาดหุ้นที่น่าสนใจในกลุ่มตลาดเกิดใหม่ อย่างไรก็ตาม เรากำลังเข้าสู่ช่วงปลายขาขึ้นของตลาดหุ้น และวัฏจักรเศรษฐกิจ ซึ่งตลาดหุ้นโดยรวมน่าจะปรับเพิ่มขึ้นในช่วง 1 – 2 ปีสุดท้าย หลังจากอยู่ในขาขึ้นมานานถึง 8 ปีนับจากผ่านวิกฤตแฮมเบอร์เกอร์ เราจึงตั้งชื่อ theme การลงทุนของปีจอ 2018 ว่า “เข้าสู่ช่วงต่อเวลาพิเศษ” ซึ่งเราแบ่งช่วงเวลาเป็นสองช่วง คือ ครึ่งแรก (1st Half) และครึ่งหลัง (2nd Half) โดยมีรายละเอียดดังนี้

INFINITI Outlook 2018 ที่มา : INFINITI Global Investors

INFINITI Outlook 2018 ที่มา : INFINITI Global Investors

1st Half – Enjoy a synchronized upswing

ช่วงครึ่งแรกของการต่อเวลาพิเศษ เรามองว่าจะกินเวลา 6 – 18 เดือนนับจากต้นปี 2018 เป็นภาวะที่เศรษฐกิจโลกฟื้นตัวอย่างพร้อมเพรียงแทบทั้งโลก (synchronized upswing) ซึ่งเฉลี่ยทั้งโลกแล้วเศรษฐกิจโตดีถึง 4.5 – 5.0% เรามองราคาสินค้าโภคภัณฑ์โดยรวมจะปรับเพิ่มขึ้นในช่วงนี้ นำโดยราคาน้ำมัน ที่ OPEC ตัดสินใจปรับลดกำลังการผลิตอย่างต่อเนื่อง และการที่ซาอุฯ จะนำ Saudi Aramco ซึ่งเป็นบริษัทน้ำมันที่ใหญ่ที่สุดในโลกเข้าตลาดหลักทรัพย์ในปีหน้า เรามองว่าในช่วงครึ่งแรกที่สดใสนี้ FED จะทยอยขึ้นดอกเบี้ยอย่างค่อยเป็นค่อยไปเหมือนปี 2017 ที่ผ่านมา ซึ่งนักลงทุนรับรู้ประเด็นนี้ไว้อยู่แล้ว

ขณะที่ประเทศไทยน่าจะได้เห็นเศรษฐกิจโตมากกว่า 4% ซึ่งจัดว่าดีกว่าหลาย ๆ ปีที่ผ่านมา โดยตลาดหุ้นไทยน่าจะปรับเพิ่มขึ้นต่อเนื่อง จากความคาดหวังต่อการลงทุนครั้งใหญ่ของภาครัฐและการเลือกตั้งที่กำลังจะมีขึ้น

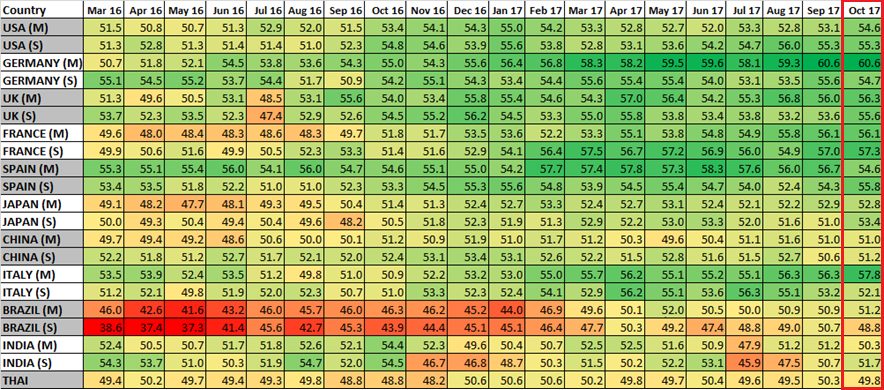

จากดัชนี Purchasing Manager Index (PMIs) ที่ภาพรวมยังคงกำลังปรับตัวเพิ่มขึ้นอย่างต่อเนื่อง รวมถึงดัชนีชี้วัดอื่นๆที่สำคัญ เช่น CPI, Unemployment rate สะท้อนเศรษฐกิจโลกที่กำลังฟื้นตัว เราจึงมีมุมมองว่าในปี 2018 ตราสารทุนยังคงให้ผลตอบแทนที่ดีต่อเนื่อง (ดัชนี PMI ที่มากกว่า 50 หมายถึงแนวโน้มเศรษฐกิจที่จะดีขึ้นในอนาคต)

ดัชนี Purchasing Manager Index (PMIs) ของประเทศต่างๆ, ที่มา : Bloomberg, INFINITI Global Investors

เมื่อเศรษฐกิจฟื้นตัวต่อเนื่อง ตลาดจึงคาดการณ์ว่าเฟดจะยังคงทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่อง และในภาวะที่อัตราดอกเบี้ยนโยบายเป็นขาขึ้น เราไม่แนะนำให้ลงทุนในตราสารหนี้ระยะยาว เนื่องจากมีความเสี่ยงที่จะได้ผลตอบแทนน้อยลง หรือ อาจมีโอกาสขาดทุนในระยะสั้นจากการที่ราคาตราสารหนี้ปรับตัวลดลง

ในส่วนของราคาสินค้าโภคภัณฑ์ ราคาน้ำมันดิบมีแนวโน้มปรับตัวสูงขึ้นในระยะสั้นถึงระยะกลาง ซึ่งสาเหตุหลักมาจากการหารือ และร่วมมือกันระหว่าง OPEC และ non-OPEC ในการขยายเวลาตรึงกำลังการผลิตน้ำมัน เพื่อพยุงราคาให้ไม่ต่ำจนเกินไป รวมถึงซาอุดิอาระเบียจะมีการนำบริษัทน้ำมันยักษ์ใหญ่ Saudi Aramco เข้าจดทะเบียนในตลาดหลักทรัพย์ เหตุการณ์นี้ จะทำให้ราคาสินค้าโภคภัณฑ์ มีแนวโน้มเป็นขาขึ้นต่อเนื่องจากปี 2016 และปี 2017

เมื่อพิจารณาผลตอบแทนตั้งแต่ต้นปี 2009 จะพบว่าหุ้นสหรัฐฯ ให้ผลตอบแทน 291% ขณะที่หุ้นทั่วโลกให้ผลตอบแทนเพียง 120% ซึ่งยังต่ำกว่ามาก เรามองว่ายังมีหลายภูมิภาคนอกจากสหรัฐฯ ที่ยังมีมูลค่าค่อนข้างถูกกว่า และมีแนวโน้มสร้างผลตอบแทนได้สูงกว่าสหรัฐฯที่ให้ผลตอบแทนไปสูงกว่าแล้ว

กลับมาพิจารณาเศรษฐกิจประเทศไทย จะมีการลงทุนภาครัฐ ซึ่งเร่งเบิกจ่ายที่ชัดเจนนับตั้งแต่ครึ่งปีหลังของปี 2018 ซึ่งเราเชื่อว่า ตลาดหุ้น จะวิ่งเพื่อตอบรับเชิงบวกก่อนการเบิกจ่ายจริง ตั้งแต่ครึ่งปีแรกของปี 2018

เมื่อพิจารณาถึง Earning Yield Gap (EYG) ของตลาดหุ้นไทย จะพบว่าปัจจุบันอยู่ที่ระดับ 3.49% ซึ่งถือว่าสูงกว่าค่าเฉลี่ยย้อนหลัง 5 ปีที่อยู่ที่ 2.61% เรามีมุมมองว่า EYG จะสามารถปรับตัวลดลงมาอยู่ในระดับค่าเฉลี่ยได้ เนื่องจาก กำไรบริษัทจดทะเบียนจะมีการเติบโตดีกว่าปี 2017 ตลาดหุ้นไทยในปี 2018 มีโอกาสขึ้นไปทดสอบที่ระดับ 1,780 – 2,000 จุด

2nd Half – “The end of the great carry trade”

ในช่วงครึ่งหลังของการต่อเวลาพิเศษ คือจังหวะที่เราควรล็อคกำไร และทยอยลดความเสี่ยงของพอร์ต ซึ่งคาดว่าจะเกิดขึ้นอย่างเร็วคือปลายปี 2018 หรือครึ่งปีแรกของปี 2019 สัญญาณที่สำคัญที่สุดคือการกลับมาของเงินเฟ้อ ซึ่ง ณ จุดหนึ่งหลังจากเศรษฐกิจร้อนแรง (Demand Pull Inflation) มาควบคู่กับราคาโภคภัณฑ์ที่เพิ่มขึ้น (Supply Push Inflation) หากเงินเฟ้อของตลาดพัฒนาแล้วปรับเพิ่มขึ้นเกิน 2.5% และเงินเฟ้อของตลาดใหม่ปรับเพิ่มเกิน 3.5% เรามองว่าเหล่าธนาคารกลางทั่วโลกจะจำเป็นต้องทยอยเพิ่มอัตราดอกเบี้ย และสหรัฐฯ อาจต้องเข้าสู่ภาวะที่ปรับเพิ่มดอกเบี้ยแบบรวดเร็วขึ้นกว่าที่ตลาดคาด ซึ่งเป็นปัจจัยลบต่อตลาดทุนโลก

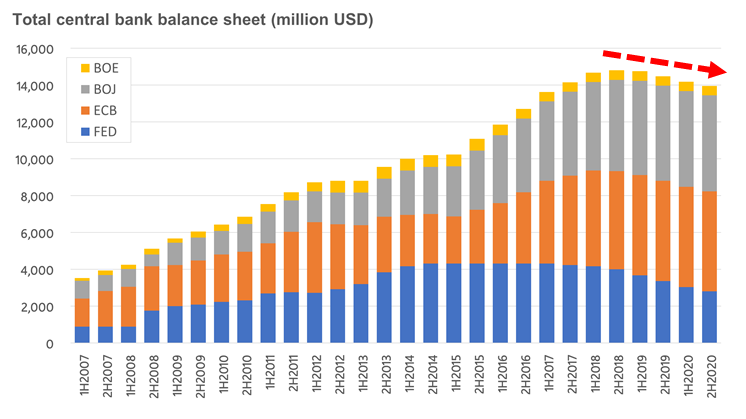

ในแง่สภาพคล่องของระบบการเงิน ในช่วงครึ่งปีหลังของปี 2018 จะเป็นครั้งแรกในรอบทศวรรษที่ธนาคารกลางโดยรวมดูดสภาพคล่องออกจากระบบบการเงินโลก เริ่มจากสหรัฐฯ ที่เริ่มลดขนาดงบดุลไปแล้ว ขณะที่ยุโรปทยอยลดขนาดการกระตุ้นด้วยนโยบายคิวอี สุดท้ายคือญี่ปุ่นที่วันนี้ยังกระตุ้นด้วยนโยบายการเงินอย่างเต็มที่แต่หากเงินเฟ้อปรับขึ้นตามเป้าเมื่อไหร่ญี่ปุ่นก็ต้องพิจารณาหยุดฉีดเงินเข้าระบบเศรษฐกิจเช่นกัน

นอกจากนี้สัญญาณที่ต้องจับตามองว่าเรากำลังเข้าสู่ช่วงครึ่งหลังของการต่อเวลาพิเศษ คือดัชนีชีนำทางเศรษฐกิจ เช่น PMI จะเริ่มส่งสัญญาณกลับตัว หลังจากปรับเพิ่มขึ้นร้อนแรงในช่วงเวลาที่ผ่านมา ในส่วนของตลาดการเงิน Yield Curve จะแบนราบลงเรื่อย ๆ และความผันผวนของตลาดทุนจะปรับตัวสูงขึ้น ทั้งนี้ทีมคณะกรรมการลงทุนร่วมระหว่าง INFINITI Global Investors และ FINNOMENA จะทำการติดตามปัจจัยเหล่านี้อย่างใกล้ชิด และทำการปรับพอร์ตทันทีที่เรามองว่าช่วง 2nd half นี้มาถึง

ปล. คำว่า 2nd half ในธีมของเราไม่ได้หมายถึงครึ่งหลังของปีนะครับ แต่จะเกิดขึ้นเมื่อปัจจัยเสี่ยงข้างต้นมาถึง

เมื่อมาดูถึงสาเหตุหลักของการทยอยปรับลดขนาดงบดุล คือ การฟื้นตัวของเศรษฐกิจ และ การกลับมาของเงินเฟ้อ ซึ่งทำให้เฟดมีความจำเป็นต้องใช้นโยบายการเงินแบบตึงตัวมากขึ้น เรามองว่า มีความเสี่ยงที่ต้องจับตาคือ หากการปรับขึ้นของเงินเฟ้อเร็วกว่าที่ตลาดคาดการณ์ จะทำให้เฟดต้องปรับขึ้นดอกเบี้ยนโยบายเร็วกว่าเดิมหรือไม่? ซึ่งสิ่งนี้ เป็นความเสี่ยงที่จะทำให้เกิดกระแสเงินลงทุนไหลย้อนกลับไปที่สหรัฐฯในช่วงปี 2018 นี้

ซึ่งกำไรบริษัทจดทะเบียนในสหรัฐฯ ในรอบวัฏจักรเศรษฐกิจรอบนี้ (นับตั้งแต่ปี 2009) ถือว่า เติบโตสูงที่สุดเป็นอันดับสอง รองจากปี 1991 ซึ่งจะพบว่าการเติบโตของกำไร รอบนี้ ยังเหลือเวลาอีกช่วงหนึ่งก่อนจะเข้าสู่ช่วงขาลง เราจึงมีมุมมองว่า ภาพรวมตลาดหุ้นโลก ยังเหลือ Upside และมีโอกาสในการลงทุนอยู่ แต่ต้องระมัดระวังความเสี่ยงที่รออยู่ข้างหน้าเช่นกัน

ตลาดหุ้นที่เรามองว่ายังมีโอกาสในการลงทุนคือ ในยุโรป และ ตลาดเกิดใหม่ จากรูปแสดง Net profit margin ของบริษัทจดทะเบียนในกลุ่มประเทศยุโรปบางแห่ง และกลุ่มประเทศตลาดเกิดใหม่ ยังไม่ใกล้กับจุดสูงสุดเดิมตั้งแต่ก่อนวิกฤติปี 2008 สิ่งนี้สะท้อนให้เห็นความสามารถในการเติบโตของบริษัทจดทะเบียนของกลุ่มประเทศเหล่านี้ได้อีก ขณะที่ Net Profit Margin ของประเทศสหรัฐฯ, เยอรมัน, ฝรั่งเศส, สวีเดน เข้าใกล้จุดสูงสุดเดิมแล้ว

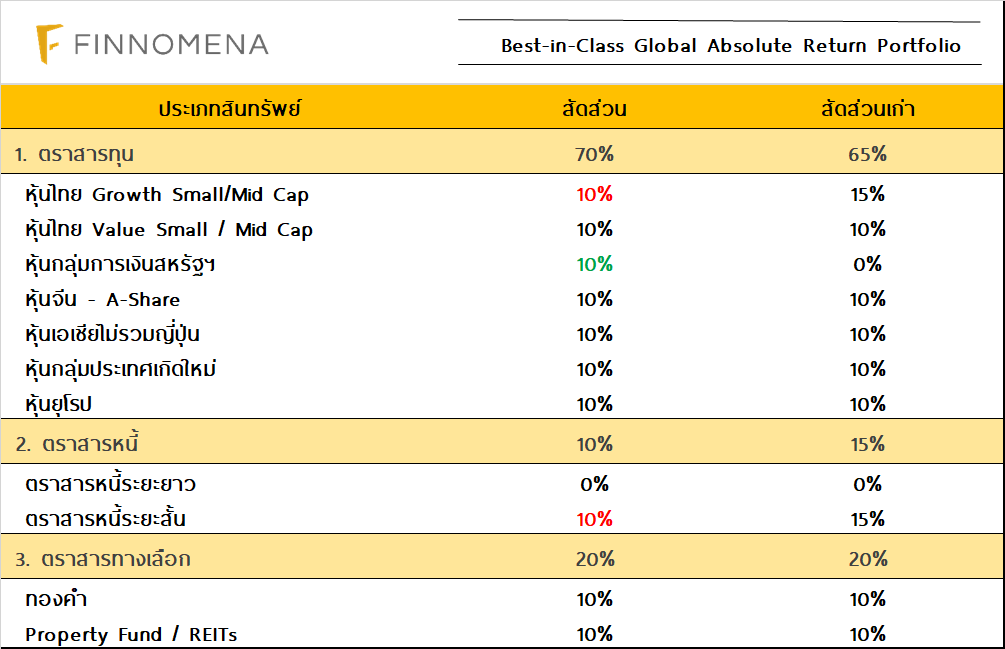

สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio ของ FINNOMENA ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 10% ซึ่งต่ำกว่าผลตอบแทนระยะยาวของตลาดหุ้นเล็กน้อย และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยกลยุทธ์นี้จะพยายามลดความเสี่ยงอย่างมีนัยสำคัญในยามที่พื้นฐานการลงทุนไม่ดี

ทั้งนี้สำหรับเดือนธันวาคม 2017 เราแนะนำสัดส่วนการจัดพอร์ตโดยเพิ่มสัดส่วนการลงทุนในหุ้นเป็น 70% เพื่อรับกับมุมมองการต่อเวลาพิเศษครึ่งแรก โดยเพิ่มเงินลงทุนในหุ้นกลุ่มการเงินสหรัฐฯ ที่จะได้รับประโยชน์จากการเพิ่มขึ้นของดอกเบี้ย ขณะที่ลดน้ำหนักการลงทุนในหุ้นไทยเหลือ 20% คงน้ำหนักการเน้นการลงทุนในตลาดเกิดใหม่ 30% และลงทุนในหุ้นยุโรป 10%

สำหรับลูกค้าพอร์ท Global Absolute Return ของทาง FINNOMENA ท่านสามารถรอรับคำแนะนำขั้นตอนการปรับพอร์ทครั้งนี้ผ่านทางแอพ, เว็บไซต์ FINNOMENA และการติดต่อจากทางทีมงาน

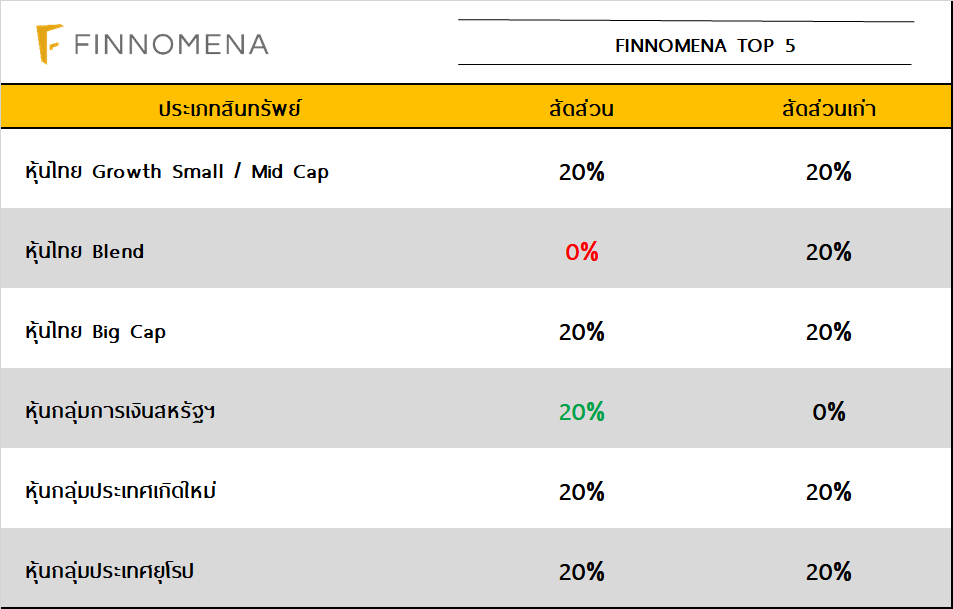

สำหรับพอร์ต NTER TOP5 ซึ่งเป็นพอร์ตที่เหมาะสำหรับนักลงทุนที่รับความเสี่ยงได้สูงมาก มีความรู้ ความเข้าใจในตลาดทุน สามารถรับความผันผวนสูงได้ รับการปรับพอร์ตแบบฉับไวและการตัดขาดทุน (Cut Loss Policy) ได้ โดยต้องการผลตอบแทนสูงคล้ายการลงทุนในหุ้น เป็นการจัดพอร์ตแบบกระจายการลงทุนผ่านกองทุนหลากหลายสินทรัพย์ทั่วโลก เน้นคัดเลือกกองทุนรวมที่เหมาะสมกับสภาวะตลาดในแต่ละช่วงเวลา สูงสุดไม่เกิน 5 กอง ปรับพอร์ตตามภาวะตลาดอย่างใกล้ชิด เดือนนี้เราแนะนำเพิ่มเงินลงทุนในหุ้นกลุ่มการเงินสหรัฐฯ เช่นเดียวกัน โดยขายกองทุนหุ้นไทยออกมาหนึ่งกองในสัดส่วน 20% โดยโมเดลพอร์ต TOP5 เป็นดังนี้

ถึงแม้ว่าในปีนี้ ตลาดหุ้นโดยรวมมีการปรับขึ้นค่อนข้างมาก แต่จากมุมมองของเรา ยังมีเศรษฐกิจอีกหลายภูมิภาคที่เพิ่งเริ่มฟื้นตัว ดังนั้น เรายังมีมุมมองเชิงบวกต่อหุ้นในหลาย ๆ ภูมิภาค ที่มูลค่าหุ้นเมื่อเทียบกับการฟื้นตัวในอนาคตยังน่าสนใจ แต่อย่างไรก็ตาม เราก็มีการเฝ้าระวังและติดตามสัญญาณต่าง ๆ ที่อาจส่งผลลบต่อพอร์ตการลงทุนอย่างใกล้ชิด และหวังเป็นอย่างยิ่งว่าปี 2018 จะเป็นปีที่ดีสำหรับบพอร์ต Global Absolute Return และ TOP5 อีกปีดังเช่นในปี 2017 ที่ผ่านมาครับ

FundTalk รายงาน

พิเศษ

หากท่านสนใจเปิดบัญชีลงทุนเพื่อรับคำแนะนำลงทุนจริง กรุณากรอกรายละเอียดสั้น ๆ ได้ ที่ www.finnomena.com/nter-exclusive-club เพื่อรับบริการพิเศษจากเรา (จำนวนจำกัด)