เข้าสู่เดือนแรกของปีใหม่กันแล้ว ปี 2017 ที่ผ่านมานับว่าเป็นปีที่ดีของหุ้นโลกเนื่องจากการฟื้นตัวของเศรษฐกิจโดยภาพรวมกันอย่างพร้อมเพรียงกัน โดยเปิดปีใหม่มานี้เรายังคงเชื่อว่าเป็นปีที่ดีต่อการลงทุนในหุ้นต่อเนื่องจากภาพรวมของเศรษฐกิจที่ยังฟื้นตัวและเติบโตได้อย่างแข็งแกร่ง โดยเราเริ่มเห็นสัญญาณการปรับตัวขึ้นของหุ้นและราคาสินค้าโภคภัณฑ์ในหลายภูมิภาคทั่วโลกตั้งแต่วันเปิดทำการของปีใหม่มานี้ สอดคล้องกับมุมมองใน INFINITI Outlook 2018 : Playing Extra Time

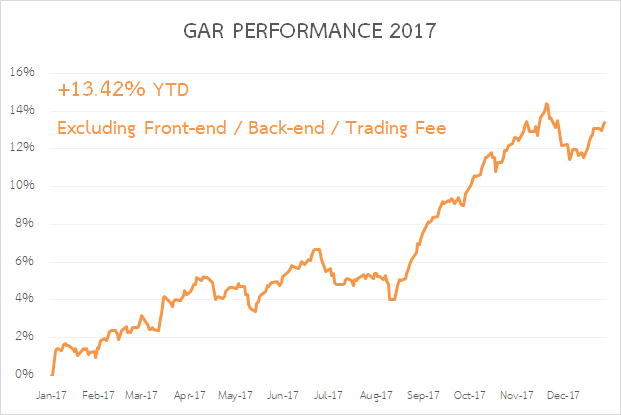

เริ่มแรกเรามาดูภาพรวมของโมเดลพอร์ต Global Absolute Return ในปีที่ผ่านมากันก่อน โดยภาพรวมแล้วสามารถสร้างผลตอบแทนทั้งปีได้ราว 13.42% (ไม่รวมค่าธรรมเนียมขาเข้า/ขาออก และค่าธรรมเนียมในการซื้อขาย) ซึ่งนับว่าทำได้ดีกว่าเป้าหมายที่เราวางเอาไว้ในระดับที่น่าพอใจ ด้วยความผันผวนโดยรวมที่ต่ำกว่าตลาดหุ้นโดยภาพรวม

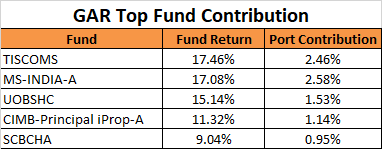

เมื่อแยกประเภทกองทุนที่เป็น Top trade ใน 5 อันดับแรกที่สร้างผลตอบแทนได้อย่างโดดเด่น พบว่าเป็นกองทุนหุ้นไทย Mid/Small Cap หุ้นอินเดีย หุ้น Global Healthcare กองทุนอสังหาริมทรัพย์ และหุ้นจีน A-share ซึ่งเป็นกลุ่มที่สอดคล้องกับมุมมองในการลงทุนของเรา และทำผลตอบแทนได้อย่างน่าประทับใจ

สำหรับสินทรัพย์โดยภาพรวมทั่วโลกในปีที่ผ่านมา หุ้นเป็นสินทรัพย์ที่สร้างผลตอบแทนได้ดีที่สุดจากภาพรวมเศรษฐกิจที่ดีขึ้น โดยหุ้นในกลุ่มประเทศตลาดเกิดใหม่โดยเฉพาะฝั่งเอเชีย สามารถทำผลตอบแทนได้ดีกว่าหุ้นกลุ่มประเทศพัฒนาแล้วจากการเติบโตของเศรษฐกิจในระดับสูง นอกจากนั้นหุ้นไทยยังมีการฟื้นตัวต่อเนื่องจากในปี 2016 โดย GDP กลับมาขยายตัวได้สูงถึงราว 4% ด้านราคาสินค้าโภคภัณฑ์เริ่มมีการฟื้นตัวขึ้นมาต่อเนื่องเช่นกัน โดยเฉพาะราคาน้ำมันที่ได้รับแรงหนุนจากการขยายเวลาในการลดกำลังการผลิตของกลุ่ม OPEC และ Non-OPEC ต่อเนื่อง

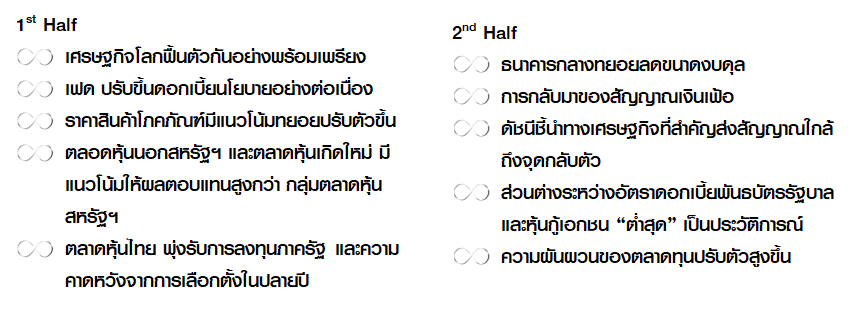

ด้านภาพรวมสำหรับการลงทุนในปี 2018 นี้ มีมุมมองว่าเศรษฐกิจโลกยังเติบโตได้ต่อไปในปีนี้ ทำให้สินทรัพย์ประเภทตราสารทุนยังคงมีแนวโน้มให้ผลตอบแทนที่ดี เราจึงให้น้ำหนักการลงทุนในตราสารทุนเหนือตราสารหนี้ ในขณะเดียวกันก็มีความระมัดระวังในปัจจัยต่างๆมากขึ้น

ในฟากของกลุ่มธนาคารกลางต่างๆ โดยภาพรวมยังมีการกระตุ้นนโยบายทางการเงินกันต่อไป แต่เริ่มมีสัญญาณยกเลิกการผ่อนคลายทางการเงินบ้างแล้วนำโดยสหรัฐฯ โดยธนาคารกลางสหรัฐฯ ได้ประกาศขึ้นอัตราดอกเบี้ยอีก 0.25% จาก 1.00-1.25% สู่ระดับ 1.25-1.50% และลดขนาดงบดุลด้วยการไม่ Reinvest ใน Treasury bond และ Mortgage เนื่องจากเห็นความชัดเจนของการฟื้นตัวของเศรษฐกิจแล้ว จากงบดุลที่มีขนาดถึง 4.5 ล้านล้านดอลลาร์สหรัฐฯ โดยจะเริ่มลดขนาดงบดุลเดือนละ 1 หมื่นล้านดอลลาร์สหรัฐฯ และขยับเพิ่มขึ้นอีกไตรมาสละ 1 หมื่นล้านดอลลาร์สหรัฐฯ จนกระทั่งถึง 5 หมื่นล้านดอลลาร์สหรัฐฯ และยังมีแผนขึ้นอัตราดอกเบี้ยอีก 3 ครั้งในปี 2018 นี้

ด้านธนาคารกลางยุโรป ยังคงมีมติคงอัตราดอกเบี้ยนโยบายที่ 0% และดอกเบี้ยเงินฝากที่ระดับ -0.40% และยังส่งสัญญาณการผ่อนคลายทางการเงินต่อด้วยการขยายระยะเวลาในการทำ QE ต่อไปอีกจนถึงเดือนกันยายนปี 2018 นี้ ด้วยขนาดวงเงินที่ลดลงจาก 6 หมื่นล้านยูโร สู่ระดับ 3 หมื่นล้านยูโรต่อเดือน

ส่วนธนาคารกลางญี่ปุ่น ยังคงมีมติคงอัตราดอกเบี้ยนโยบายที่ -0.10% และคงวงเงิน QQE เดือนละ 80 ล้านล้านเยนต่อปี ควบคู่ไปกับการทำ Yield Curve Control เพื่อให้เงินเฟ้อแตะระดับ 2% ตามเป้าหมาย

ในฝั่งของเศรษฐกิจไทย GDP ไตรมาสที่ 3 ขยายตัวแตะระดับ 4.3% (YoY) ด้านตัวเลขเศรษฐกิจไทยโดยส่วนใหญ่ปรับตัวในทิศทางที่ดีขึ้นอย่างแข็งแกร่ง ทั้งตัวเลขเงินเฟ้อและตัวเลขส่งออก ยอดขายรถยนต์ และจำนวนนักท่องเที่ยวที่เติบโตจากปีที่แล้วอย่างมาก ส่งผลให้ทั้งธปท. ปรับเป้า GDP ไทยเป็นเติบโต 4.0% ส่งผลให้เรายังคงน้ำหนักการลงทุนในหุ้นไทย

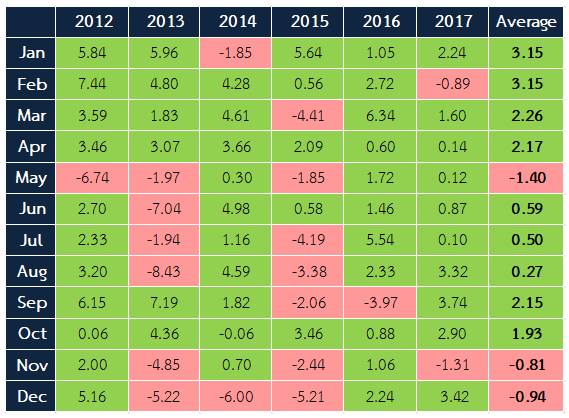

ด้านตลาดหุ้นไทยเราเชื่อว่าเดือนมกราคมนี้จะเกิด January effect ซึ่งเป็นปรากฎการณ์ที่ตลาดหุ้นมักสร้างผลตอบแทนได้ดีในเดือนมกราคม ซึ่งเมื่อพิจารณาผลตอบแทนตลาดหุ้นไทยย้อนหลังไปตั้งแต่หลังวิกฤตยูโรโซนจะพบว่า หุ้นไทยนั้นไม่เพียงแต่ให้ผลตอบแทนดีในช่วงเดือนมกราคมเท่านั้น แต่ให้ผลตอบแทนที่ดีตั้งแต่ต้นปีไปจนถึงเดือนเมษายน ทำให้การลงทุนในหุ้นไทยตั้งแต่ปลายปีที่ผ่านมามีแนวโน้มเป็นบวกต่อพอร์ตการลงทุน

มาดูกันที่ฝั่งเศรษฐกิจสหรัฐฯยังคงขยายตัวได้ดีต่อเนื่อง ตลาดหุ้นมีการทำจุดสูงสุดใหม่เป็นประวัติการณ์รับข่าวดีที่ทางส.ส.และส.ว.อนุมัติกฎหมายปฏิรูปภาษีได้สำเร็จ โดยมีการลดภาษีนิติบุคคลจาก 35% เหลือ 21% และมีผลบังคับใช้ตั้งแต่ต้นปี 2018 นี้ อย่างไรก็ตาม เรายังคงหลีกเลี่ยงการลงทุนในหุ้นสหรัฐฯโดยภาพรวมเนื่องจาก valuation ที่สูงเมื่อเทียบกับการเติบโตและมีความเสี่ยงจากปัจจัยการเมืองภายในสหรัฐฯและข้อพิพาทกับเกาหลีเหนือ

ทั้งนี้หุ้นในกลุ่มสหรัฐฯที่เรามองว่ายังมีโอกาสในการลงทุนยังคงเป็นหุ้นกลุ่มการเงินในสหรัฐฯ เนื่องจากเป็นกลุ่มที่ได้รับประโยชน์จากแผนการลดภาษีเป็นอันดับต้นๆ

ในส่วนของเศรษฐกิจจีนโดยภาพรวมยังเติบโตได้ดีโดยเฉพาะตัวเลข GDP ไตรมาสที่ 3 ที่เติบโตถึง 6.8% ตามตลาดคาดการณ์ และตัวเลขส่งออกที่เติบโตอย่างก้าวกระโดดถึง 12.3% เราจึงยังคงน้ำหนักการลงทุนในหุ้นจีนต่อเนื่องจากโมเมนตัมการเติบโตที่แข็งแกร่งของบริษัทจดทะเบียน

เมื่อพิจารณาในส่วนของตลาดเกิดใหม่ มีหลายแห่งที่เศรษฐกิจเริ่มฟื้นตัว และเคยเผชิญกับปัญหาเงินเฟ้อในระดับสูง ปัจจุบันเริ่มมีเงินเฟ้อที่เริ่มลดลง หนุนให้ธนาคารกลางมีการปรับลดอัตราดอกเบี้ยต่อเนื่อง ส่งผลบวกต่อการลงทุนในหุ้น เช่น บราซิล รัสเซีย อินโดนิเซียและอินเดีย

ไปกันที่ฝั่งเศรษฐกิจญี่ปุ่น โดยรวมยังฟื้นตัวได้ต่อเนื่อง ในขณะที่หุ้นญี่ปุ่นฟื้นตัว หลังตัวเลขเศรษฐกิจทั้งด้านเงินเฟ้อและอัตราการว่างงานปรับตัวในทิศทางที่ดีขึ้น อย่างไรก็ตามเราไม่ได้แนะนำลงทุนในหุ้นญี่ปุ่นเนื่องจากมองว่าตลาดเกิดใหม่และยุโรปมีการเติบโตที่น่าสนใจกว่า ประกอบกับมีประเด็นเกาหลีเหนือที่อาจกลับมาสร้างความผันผวนได้

ด้านตัวเลขเศรษฐกิจของยุโรปยังคงอยู่ในช่วงการฟื้นตัวอย่างต่อเนื่อง ในขณะที่ตัวเลขเงินเฟ้อยังคงอยู่ในระดับต่ำแต่มีแนวโน้มสูงขึ้น ประกอบกับ ECB ยังคงขยายระยะเวลาการทำ QE ออกไปอีก เรายังคงน้ำหนักการลงทุนในยุโรปต่อเนื่องตามเศรษฐกิจที่ฟื้นตัวและนโยบายการเงินที่เอื้อต่อการลงทุน

สำหรับปี 2018 นี้เป็นอีกปีที่จะมีการเปลี่ยนแปลงหรือเหตุการณ์สำคัญอยู่หลายเหตุการณ์ที่น่าจับตามอง ไม่ว่าจะเป็นการเลือกตั้งในหลายประเทศ เช่น อิตาลี รัสเซีย บราซิล ไทย และสหรัฐฯ (Mid-term election) หรือการประชุมธนาคารกลางต่างๆ โดยเฉพาะในฝั่งยุโรป ที่อาจจะได้เห็นแนวโน้มในการยกเลิกการทำ QE หลังเศรษฐกิจเริ่มฟื้นตัวได้ดี

ทั้งนี้เรามองว่ายังคงมีความเสี่ยงที่ต้องระมัดระวัง เช่น ความเสี่ยงจากความขัดแย้งในคาบสมุทรเกาหลี เนื่องจากยังเดินหน้าทดสอบขีปนาวุธอย่างต่อเนื่อง ความเสี่ยงจากการที่ธนาคารกลางต่างๆจะดำเนินนโยบายการเงินแบบตึงตัวเร็วเกินไป เช่น การขึ้นดอกเบี้ย การลดขนาดงบดุลของเฟด อาจดึงสภาพคล่องออกจากระบบอย่างฉับพลันและความเสี่ยงจากการเมืองภายในสหรัฐฯ เช่น การยื่นถอดถอนทรัมป์จากตำแหน่งประธานาธิบดี

ด้านราคาทองคำฟื้นตัวมาเหนือกว่าบริเวณ $1,300 จากค่าเงินดอลลาร์ที่อ่อนค่าและราคาสินค้าโภคภัณฑ์ที่ฟื้นตัว ทางเรายังคงคำแนะนำให้ลงทุนทองคำตามสัดส่วนของพอร์ตที่ 10% เพื่อกระจายความเสี่ยงในการลงทุน

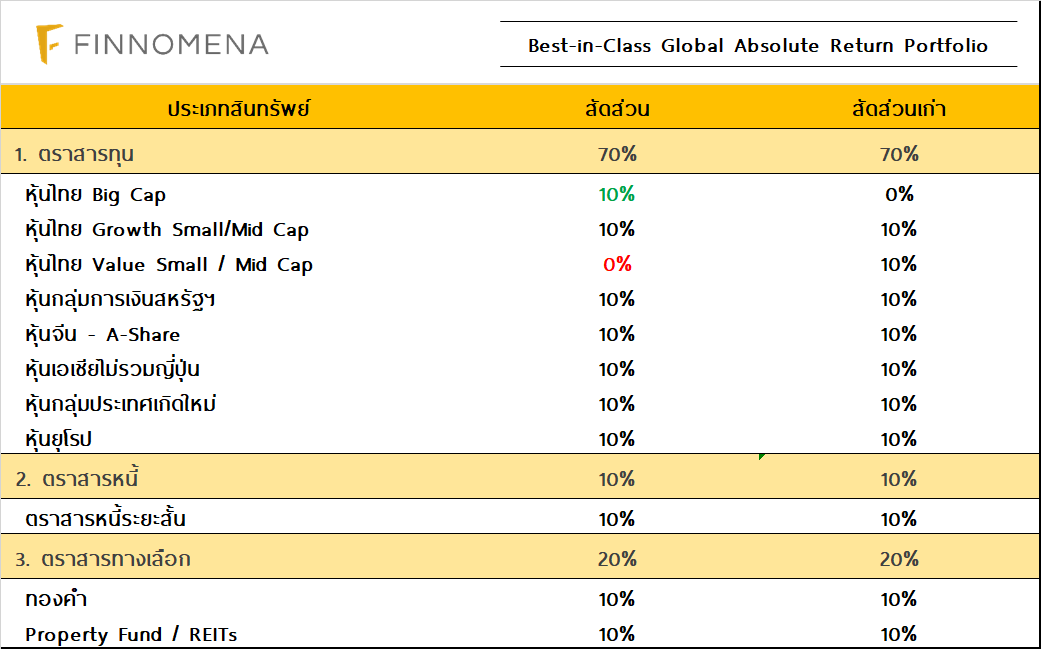

สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio ของ FINNOMENA ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 10% ซึ่งต่ำกว่าผลตอบแทนระยะยาวของตลาดหุ้นเล็กน้อย และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยกลยุทธ์นี้จะพยายามลดความเสี่ยงอย่างมีนัยสำคัญในยามที่พื้นฐานการลงทุนไม่ดี ทั้งนี้สำหรับเดือนมกราคม 2018 เราแนะนำสัดส่วนการจัดพอร์ตดังนี้

เดือนนี้เราแนะนำสัดส่วนการจัดพอร์ตโดยคงสัดส่วนการลงทุนในหุ้นที่ 70% และลดสัดส่วนการลงทุนในหุ้นไทยกลุ่ม Value Mid/Small Cap 10% ไปเพิ่มสัดส่วนการลงทุนในหุ้น Big Cap 10% ที่ได้รับประโยชน์จากเงินทุนต่างชาติที่ไหลเข้า ขณะที่คงน้ำหนักการลงทุนในหุ้นกลุ่มการเงินสหรัฐฯที่ 10% คงน้ำหนักการลงทุนในหุ้นตลาดเกิดใหม่ 10% หุ้นเอเชียไม่รวมญี่ปุ่น 10%และหุ้นยุโรป 10% โดยเราเชื่อว่าปี 2018 น่าจะยังเป็นปีที่ดีต่อพอร์ตการลงทุน Global Absolute Return

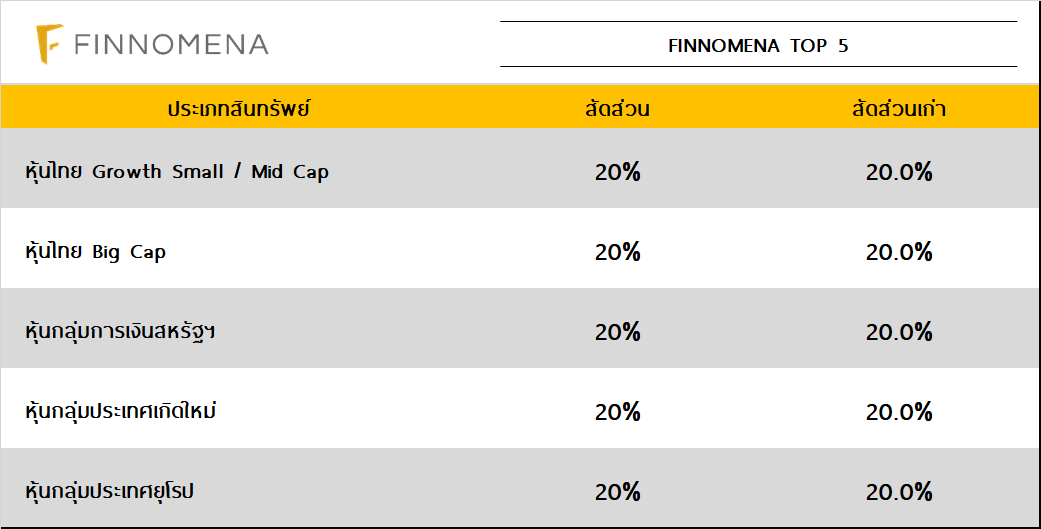

นอกเหนือจากพอร์ต Global Absolute Return ทาง FINNOMENA ได้ออกพอร์ตการลงทุนประเภทใหม่ “FINNOMENA TOP5” ซึ่งเป็นพอร์ตที่เหมาะสำหรับนักลงทุนที่รับความเสี่ยงได้สูงมาก มีความรู้ ความเข้าใจในตลาดทุน สามารถรับความผันผวนสูงได้ รับการปรับพอร์ตแบบฉับไวและการตัดขาดทุน (Cut Loss Policy) ได้ โดยต้องการผลตอบแทนสูงคล้ายการลงทุนในหุ้น เป็นการจัดพอร์ตแบบกระจายการลงทุนผ่านกองทุนหลากหลายสินทรัพย์ทั่วโลก เน้นคัดเลือกกองทุนรวมที่เหมาะสมกับสภาวะตลาดในแต่ละช่วงเวลา สูงสุดไม่เกิน 5 กอง ปรับพอร์ตตามภาวะตลาดอย่างใกล้ชิด

โดยเราแนะนำเน้นลงทุนในหุ้นไทยที่มีนโยบายการบริหารเชิงรุกที่โดดเด่นต่างสไตล์ 2 กองสัดส่วนอย่างละ 20% ตลาดเกิดใหม่ 20% หุ้นยุโรป 20% และหุ้นกลุ่มการเงินสหรัฐฯ 20% ซึ่งสอดคล้องกับมุมมองการลงทุนในภาพรวมและโอกาสในการสร้างผลตอบแทนในเดือนตุลาคมนี้ อย่างไรก็ตามจังหวะในการแนะนำเข้าลงทุนโปรดติดต่อ Investment Advisor เพื่อประกอบการตัดสินใจ

FundTalk รายงาน

.jpg)