ปี 2563 เป็นปีที่การวิเคราะห์ปัจจัยพื้นฐานแบบเดิม ๆ ใช้การไม่ค่อยได้ ดัชนีราคาหุ้นไม่ได้ปรับขึ้นตามการเติบโตของกำไร แต่กลับสวนทางกันด้วยซ้ำ เช่นในกรณีของสหรัฐฯ ที่กำไรถูกลดประมาณการลงแต่ดัชนีราคาหุ้นกลับปรับตัวขึ้นได้ เช่นกันกับการวิเคราะห์ด้วย Valuation ที่ใช้การไม่ได้เช่นกัน เมื่อเราได้พบกับปีที่ Valuation แพงปัจจัยพื้นฐานไม่ดีแต่ดัชนีราคาหุ้นกลับขึ้นเรื่อย ๆ และอัตราส่วน P/E Ratio ของตลาดก็ปรับสูงขึ้นเรื่อย ๆ

ในภาวะที่ตลาดถูกขับเคลื่อนด้วยปริมาณเงินที่ไหลเข้าระบบแบบนี้ มี Indicators ที่ใช้การได้ดีมาก ๆ ทั้งในการดูราคาหุ้นและทอง นั่นคือการดูผ่าน “อัตราดอกเบี้ยแท้จริง (Real Yield)” และ “อัตราเงินเฟ้อคาดการณ์ (Inflation Expectation)” โดยอัตราดอกเบี้ยแท้จริง (Real Yield) นั้นมีสูตรคือ

อัตราดอกเบี้ยแท้จริง (Real Yield) = อัตราผลตอบแทนพันธบัตรรัฐบาล (Nominal Bond Yield) – Breakeven Inflation

Real Yield นั้นสะท้อนถึงอัตราผลตอบแทนที่แท้จริงที่นักลงทุนได้รับจากการลงทุนในพันธบัตรรัฐบาลเมื่อหักด้วยอัตราเงินเฟ้อ ดังนั้นถ้า Real Yield ปรับลดลงจะทำให้ความน่าสนใจของพันธบัตรรัฐบาลลดลงนั่นเอง และจะเป็นตัวกระตุ้นให้เม็ดเงินไหลออกจากพันธบัตรไปลงทุนในสินทรัพย์ชนิดอื่น

สิ่งที่ธนาคารกลางหลายแห่งกำลังทำในวันนี้ก็คือการอัดฉีดเงินเข้าสู่ระบบทำให้ความคาดหวังเงินเฟ้อปรับเพิ่มขึ้น ขณะที่ก็ใช้มาตรการ QE กดอัตราผลตอบแทนพันธบัตรรัฐบาลไว้ให้ต่ำ ๆ ส่งผลให้ Real Yield ปรับตัวลดลง เมื่อเป็นเช่นนั้นนักลงทุนก็จะย้ายเงินจากพันธบัตรรัฐบาลไปลงทุนในสินทรัพย์อื่นอย่างหุ้นหรือทองคำ

แต่แทนที่การแห่ขายพันธบัตรรัฐบาลจะทำให้ Nominal Bond Yield ปรับตัวเพิ่มขึ้นตามหลักทั่วไป FED ก็ทำการอัดฉีดเงินซื้อพันธบัตรรัฐบาลต่อเนื่องเพื่อกด Bond Yield ให้คงอยู่ในระดับต่ำต่อไปเป็นกลไกของ QE ที่ทำให้ Real Yield ปรับตัวลดลงนั่นเอง ซึ่งในภาวะที่ธนาคารเปลี่ยนมาเป็นเจ้าภาพของตลาดทุนแบบนี้ นักลงทุนควรหันมาให้น้ำหนักกับ Real Yield และตัว Breakeven Inflation ให้มากขึ้นในการวิเคราะห์ทิศทางของดัชนีราคาหุ้น และราคาทองคำ

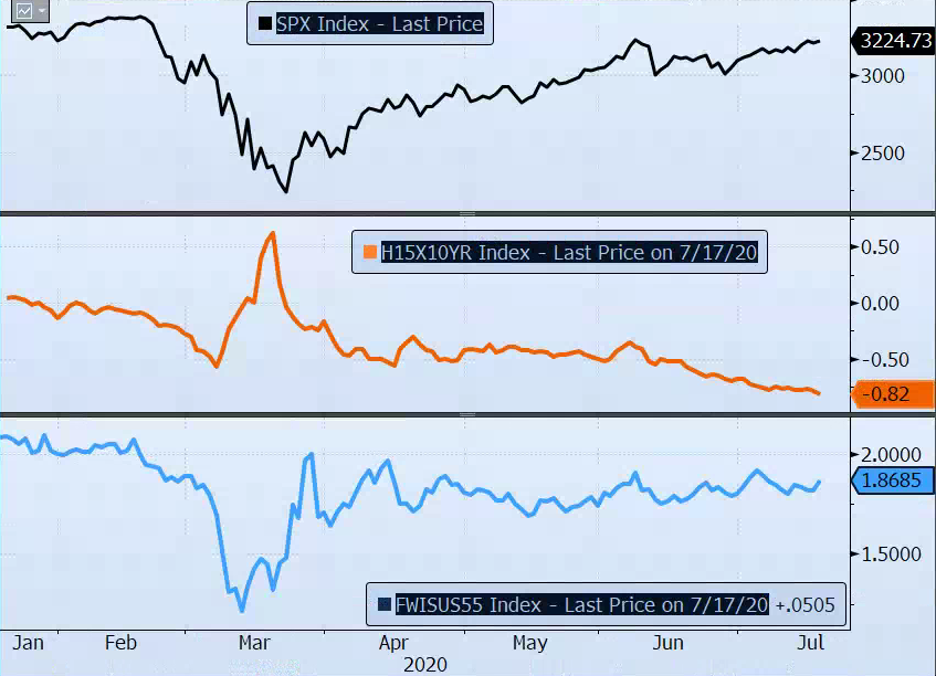

รูปที่ 1 ดัชนี S&P 500 VS Real Yield 10 ปี Vs 5 Year Inflation Expectation (จากบนลงล่าง)

เมื่อเราดูเหตุการณ์ COVID-19 ที่ผ่านมาเราจะพบว่าในช่วงเดือนมีนาคม 2563 ที่ตลาด Panic จากวิกฤต COVID-19 ระดับ Real Yield ได้ปรับเพิ่มขึ้นอย่างรุนแรงภายในระยะเวลาสั้น ๆ ขณะที่การคาดการณ์เงินเฟ้อปรับลดลงรุนแรงซึ่งเป็นสภาวะที่สะท้อนการขาดสภาพคล่องในระบบการเงินอย่างหนักและดัชนีหุ้น S&P 500 ดิ่งลงอย่างหนัก

ขณะที่เมื่อ FED ตัดสินใจทำ QE และต่อเนื่องมาด้วย Unlimited QE นั้นก็ทำให้ Real Yield ปรับลดลงอย่างรุนแรงนับตั้งแต่ปลายเดือนมีนาคม 2563 จนติดลบ ซึ่งส่งผลให้เม็ดเงิน QE ไหลไปสู่สินทรัพย์ต่าง ๆ โดยดูได้จากตลาดหุ้น S&P 500 ที่ดัชนีปรับเพิ่มขึ้นอย่างต่อเนื่องในช่วงเดือนเมษายน – มิถุนายน 2563 แม้ปัจจัยพื้นฐานทั้งเศรษฐกิจ และบริษัทจดทะเบียนจะย่ำแย่

รูปที่ 2 ราคาทองคำ (น้ำเงิน) VS Real Yield 10 ปี (ส้ม)

ขณะที่เมื่อเราดูความสัมพันธ์ระหว่างราคาทองคำกับ Real Yield ก็จะพบความสัมพันธ์ที่ชัดเจนมาก ๆ ในช่วงปีนี้ ยิ่งโดยเฉพาะเมื่อ Real Yield ปรับตัวลดลงจาก -0.40% มาที่ -0.6% ราคาทองคำก็ปรับตัวเพิ่มขึ้นทะลุระดับ 1700 ไปที่ระดับ 1800 หลังจากแกว่งตัวไม่ไปไหนที่ประมาณ 1700 อยู่เกือบ 3 เดือน ซึ่งอธิบายในเชิงทฤษฎีก็ไม่ต่างจากกรณีของหุ้นคือ เมื่อ Real Yield ปรับตัวติดลบมากขึ้นทำให้นักลงทุนขนย้ายเงินออกจากพันธบัตรไปที่สินทรัพย์ลงทุนชนิดอื่น ๆ รวมถึงทองคำด้วยนั่นเอง

ในภาวะปกติกระแสเงินจะไหลไปมาระหว่างสินทรัพย์เสี่ยงอย่างหุ้น กับสินทรัพย์เสี่ยงต่ำอย่างทองคำ และตราสารหนี้ ถ้าเข้าสู่วัฏจักรเศรษฐกิจขาขึ้นเม็ดเงินก็จะไหลจากตราสารหนี้ไปหาหุ้น เมื่อเข้าสู่วัฏจักรเศรษฐกิจขาลงเม็ดเงินก็จะไหลจากหุ้นไปเข้าตราสารหนี้ และในภาวะวิกฤตเม็ดเงินก็จะไหลออกจากหุ้นไปสู่สินทรัพย์ตระกูล Safe Haven อย่างทองคำ

แต่ในภาวะที่ธนาคารกลางมีอาวุธพิเศษที่สามารถเป่าลูกโป่งเพิ่มกระแสเงินเข้าไปในระบบการเงินโลกได้นั้น สิ่งที่เกิดขึ้นคือการเข้าซื้อพันธบัตรรัฐบาลทำให้ตราสารหนี้ราคาปรับเพิ่มขึ้น ในขณะเดียวกันเพิ่มปริมาณเงินเข้าไปในระบบทำให้ความคาดหวังเงินเฟ้อเพิ่มขึ้น และ Real Yield ปรับตัวลดลง ซึ่งทำให้สินทรัพย์ชนิดอื่น ๆ อย่างทองคำ และหุ้นปรับตัวขึ้นไปด้วยพร้อม ๆ กัน ในช่วงที่ผ่านมาเราจึงพบว่าสินทรัพย์หลักทั้งหุ้น พันธบัตร และทองคำเคลื่อนที่ไปในทางเดียวกัน ซึ่งในสถานการณ์เช่นนี้การใช้ Real Yield จะช่วยได้มากในการวิเคราะห์การลงทุน

ถ้า Real Yield ปรับลดลงต่อเรื่อย ๆ เป็นการสะท้อนมุมมองของ FED ที่ชัดว่าต้องการให้เม็ดเงิน QE ไหลออกจากพันธบัตรไปที่สินทรัพย์ต่าง ๆ และภาคเศรษฐกิจจริง ส่วนถ้า Real Yield เริ่มเปลี่ยนทิศทางกลับเป็นขาขึ้นเมื่อไหร่ก็จะเป็นการสะท้อนว่าเม็ดเงิน QE เริ่มจะลดลง และนักลงทุนก็ควรที่จะลดสัดส่วนสินทรัพย์เสี่ยงให้ทันการครับ

FundTalk รายงาน