กองทุนอสังหาริมทรัพย์ และทรัสต์เพื่อการลงทุนในอสังหาฯ (PF&REIT) เป็นการลงทุนที่ได้รับความนิยมมากในหลายปีที่ผ่านมา สาเหตุหลักมาจากระดับอัตราเงินปันผลในระดับ 5 – 7% ในรอบหลายปีที่ผ่านมา ซึ่งดีกว่าอัตราเงินปันผลของหุ้น และดีกว่าอัตราดอกเบี้ยเงินฝากเป็นอย่างมาก ทำให้เกิดแรงซื้อในสินทรัพย์ชนิดนี้ทั้งจากนักลงทุนรายย่อย กองทุนรวม และบริษัทประกัน ทำให้ราคาของสินทรัพย์ชนิดนี้ปรับตัวเพิ่มขึ้นถึง 46% ในรอบ 2 ปีที่ผ่านมา (ไม่รวมเงินปันผล) โดยผู้เขียนมองว่า PF&REITจัดเป็นสินทรัพย์ที่ดีที่น่ามีไว้ในพอร์ต 15 – 20% เลยครับ ประเด็นสำคัญคือจะหาจังหวะการเข้าลงทุนใน PF&REIT อย่างไรดี

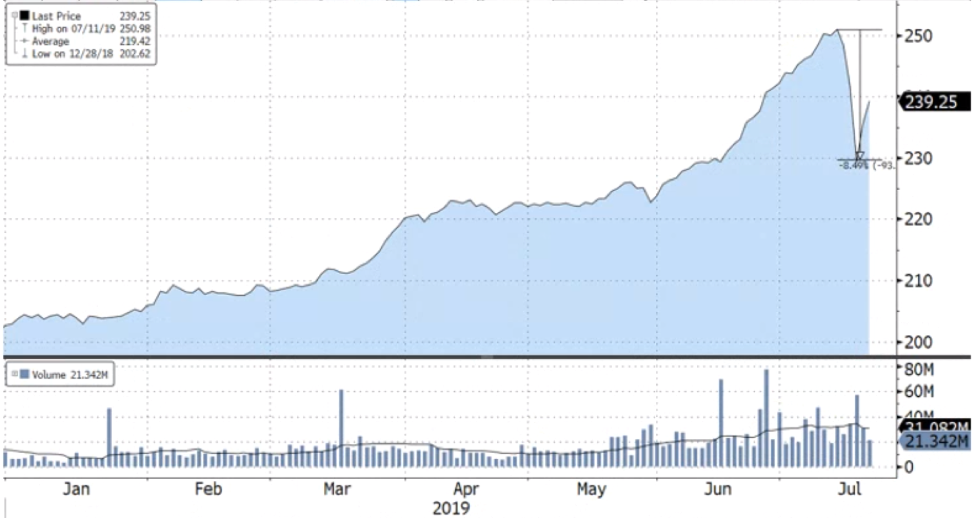

รูปที่ 1 ดัชนี PF&REIT ปี 2019| ที่มา Bloomberg

หลังจากดัชนีกองทุนอสังหาฯ ได้ปรับตัวเพิ่มขึ้นอย่างร้อนแรงถึง 24% ในปีนี้ ในช่วงต้นเดือน ก.ค. 62 ที่ผ่านมาก็เกิดมีการปรับฐานที่มีนัยสำคัญ โดยดัชนีปรับตัวลดลงกว่า 8%ในระยะเวลาเพียง 3 วันทำการ ซึ่งหลัก ๆ เกิดจากการแห่ขายทำกำไรของนักลงทุนรายย่อยที่มีกำไรกันอยู่ค่อนข้างมาก และเกิดเป็นpanic sell คือดัชนีปรับลดลงวันเดียวถึง 5% ในวันที่ 17 ก.ค. 62 ทำให้เกิดคำถามกับนักลงทุนจำนวนมากว่ากองทุนอสังหาฯ และ REITs จบรอบขาขึ้นรอบนี้แล้วหรือยัง นักลงทุนควรซื้อ ถือ หรือขายออก จึงเป็นที่มาของบทความในวันนี้ที่ผมจะมาเล่าให้ฟังถึงปัจจัยที่ผู้จัดการกองทุนใช้ในการดูจังหวะการซื้อขายกองทุนชนิดนี้กันครับ

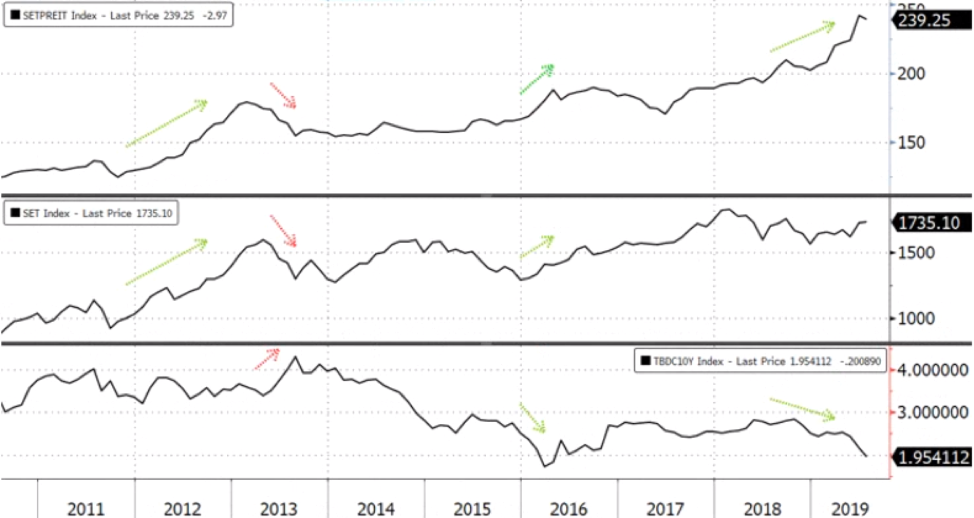

รูปที่ 2 ดัชนี PF&REIT เปรียบเทียบกับ Yield Gap | ที่มา: Bloomberg

สัญญาณตัวหลักที่ใช้ในการดูว่าดัชนีPF&REITนั้นแพงเกินไปหรือไม่คือ Yield Gap คือส่วนต่างระหว่างอัตราเงินปันผลของPF&REIT กับอัตราผลตอบแทนพันธบัตร 10 ปี บ้านเรา ยกตัวอย่างเช่นปัจจุบันอัตราเงินปันผลของ PF&REIT อยู่ที่ประมาณ 5% ขณะที่อัตราผลตอบแทนพันธบัตร 10 ปีอยุ่ที่ประมาณ 2% Yield ตัว Yield Gap ก็คือ 5 – 2 = 3%

ตัว Yield Gap ที่สูงหมายความว่าอัตราเงินปันผลของ PF&REIT นั้นมากกว่าอัตราผลตอบแทนพันธบัตร สะท้อนว่าPF&REIT น่าสนใจ ในทางกลับกัน Yield Gap ที่ต่ำก็สะท้อนว่า PF&REIT ไม่น่าสนใจเนื่องจากได้yield ส่วนเพิ่มเพียงนิดเดียวเมื่อเทียบกันพันธบัตร

หากดูข้อมูลย้อนหลัง 5 ปีที่ผ่านมาจะพบว่า เมื่อใดก็ตามที่ Yield Gap ปรับตัวลดลงต่ำว่า 3% จะมีโอกาสสูงที่ PF&REIT จะถูกขายทำกำไร ทั้งนี้ในปัจจุบัน Yield Gap อยู่ที่ระดับ 3.19% ซึ่งนับว่า PF&REIT กลับมาอยู่ในระดับที่ลงทุนได้ ซึ่งทาง FINNOMENA เองก็จะทำการอับเดต Yield Gap นี้อย่างเป็นประจำสม่ำเสมอเพื่อกหนดจังหวะในการซื้อขายให้กับนักลงทุน

นอกจาก Yield Gap แล้วปัจจัยที่มีผลต่อราคา PF&REIT ก็คือทิศทางของ Yield พันธบัตร และทิศทางของ SET นั่นเอง เมื่อใด Yield พันธบัตรปรับตัวลดลงแรง ๆ จะทำให้อัตราเงินปันผลของ PF&REIT ดูน่าสนใจมากขึ้น และทำให้มีแรงซื้อ PF&REIT ให้ราคาปรับตัวเพิ่มขึ้น กลับกันหาก Yield พันธบัตรปรับตัวเพิ่มขึ้นแรง ๆ จะเป็นปัจจัยลบต่อ PF&REIT

อีกปัจจัยหนึ่งก็คือตลาดหุ้น เพราะ PF&REIT ทุกตัวนั้นทำการซื้อขายอยู่ในกระดานตลาดหุ้น เมื่อใดตลาดหุ้นขึ้นหรือลงแรง ๆ ย่อมส่งผลทางจิตวิทยาต่อ PF&REIT อย่างหลีกเลี่ยงไม่ได้ ตัวอย่างเช่นในช่วงปลายปี 2011 ที่โลกเผชิญกับวิกฤตหนี้สาธารณะของยุโรป SET ได้ปรับลดลงไปประมาณ 25% ขณะเดียวกัน PF&REIT ก็ได้ปรับตัวลดลงไปกว่า 10% เช่นกัน

ทั้งนี้หากมาดูกันที่สถานการณ์ล่าสุดYieldพันธบัตร 10 ปีของไทยปรับลดลงมาต่ำกว่า 2% ซึ่งเป็นปัจจัยบวกต่อ PF&REIT ขณะที่ SET ยังคงอยู่ในแนวโน้มขาขึ้นเล็กน้อย ซึ่งถือว่ากลาง ๆ ไม่เป็นบวกหรือลบต่อ PF&REIT มากนัก วิธีการคือให้ดูทั้ง Yield และ SET ประกอบกันครับ

โดยสรุป จังหวะซื้อขาย PF&REIT มีวิธีดูง่าย ๆ ตามนี้

1. ช่วงไหน Yield Gap ต่ำ ๆ เช่นต่ำกว่า 3.0% เป็นจังหวะให้ชะลอการเข้าลงทุน ส่วนช่วงไหน Yield Gap สูง ๆ เช่นมากกว่า 3.5% เป็นจังหวะที่น่าเก็บ

2. ช่วงไหน Bond Yield เด้งแรง ๆ ต้องระวัง ยิ่งถ้ามาพร้อมกับหุ้นที่ลงแรง ๆ ด้วย PF&REITมีย่อแน่นอน กลับกันถ้า Yield ตราสารหนี้ขาลง มาพร้อมกับหุ้นขาขึ้น ก็เป็นช่วงเวลาทองคำของ PF&REIT เช่นกันครับ

FundTalk รายงาน

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/647813

.jpg)