ก้าวเข้าสู่ไตรมาสสุดท้ายของปีกันแล้ว โดยตลาดเริ่มคลายความกังวลเรื่องของการขึ้นดอกเบี้ยและหันไปสนใจเรื่องการเลือกตั้งสหรัฐฯ เป็นเรื่องหลัก ซึ่งมุมมองการลงทุนประจำเดือนนี้จะเน้นเรื่องการกำหนดกลยุทธ์รับกับสถานการณ์การเลือกตั้งที่กำลังจะมาถึง สำหรับพอร์ตการลงทุนแนะนำของ FINNOMENA G.A.R. (Global Absolute Return) ได้มีการเพิ่มสัดส่วนตราสารทุนจาก 35% เป็น 40% และส่วนตราสารหนี้ลดลงจากจาก 25% เป็น 20% สำหรับประเด็นสำคัญสำหรับการลงทุนมีดังนี้ครับ

1. ผลประกอบการสินทรัพย์ชนิดต่าง ๆ YTD ณ สิ้นไตรมาส 3/59

ราคาน้ำมันทำผลตอบแทนสูงที่สุดใน 3 ไตรมาสแรกของปี 2559 สูงถึง 34% ตามด้วยทองคำที่ผลตอบแทน 25% ขณะที่ตลาดหุ้น Emerging Markets เป็นกลุ่มที่ทำผลตอบแทนได้ดีที่สุด 18% นับแต่ต้นปี ขณะที่ Developed Market มีผลตอบแทน 6% ขณะที่กลุ่มที่ผลการดำเนินงานไม่ค่อยดีนักนับแต่ต้นปียังคงเป็น Health Care, Financial Services และการลงทุนประเภท Hedge Fund Strategy

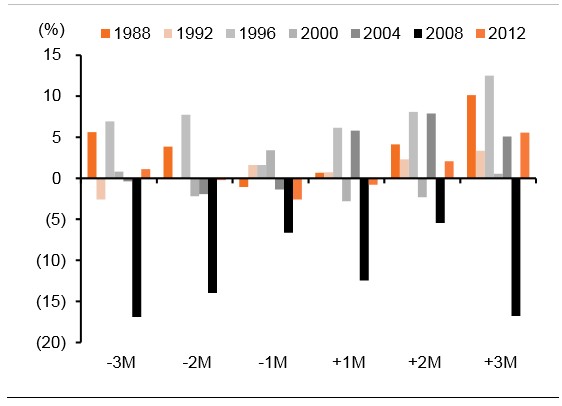

2. ตลาดหุ้นมักขึ้นหลังการเลือกตั้ง ไม่ใช่ก่อนการเลือกตั้ง

รูปที่ 1 ผลตอบแทนของหุ้นสหรัฐฯ ก่อนและหลังการเลือกตั้ง | ที่มา บล.ธนชาติ

ข้อมูลในอดีตบ่งชี้ว่าตลาดหุ้นมักจะปรับตัวเพิ่มขึ้นหลังการเลือกตั้งสหรัฐฯ ขณะที่ข้อมูลในอดีตนั้นไม่ชัดเจนว่าก่อนการเลือกตั้งตลาดหุ้นจะเป็นบวกหรือลบ อย่างไรก็ตามสำหรับการเลือกตั้งครั้งนี้ เรามองว่าผู้ชนะการเลือกตั้งระหว่าง Clinton กับ Trump ก็เป็นปัจจัยสำคัญที่จะกำหนดภาวะตลาดหุ้นโลกหลังการเลือกตั้งเช่นกัน

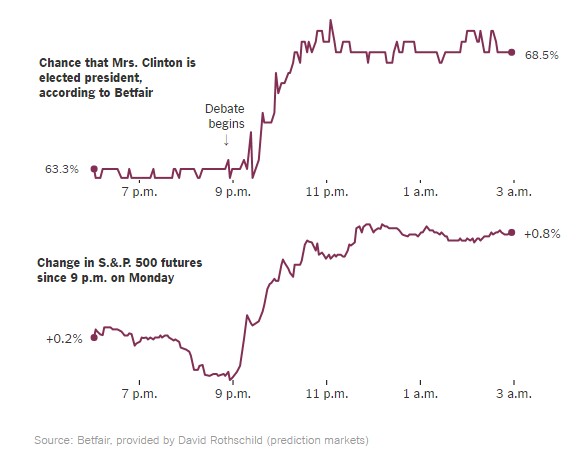

3. ตลาดหุ้นชอบ Clinton มากกว่า Trump ชัดเจน

รูปที่ 2 ดัชนีตลาดหุ้นสหรัฐฯ วันที่มี Presidential Debate ครั้งที่ 1 | ที่มา New York Times

ดัชนีตลาดหุ้น S&P มีความสัมพันธ์ในเชิงบวกกับโอกาสที่คลินตันจะชนะเป็นประธานาธิบดี ซึ่งเห็นได้ชัดเจนมากในวันที่มีการโต้วาทีระหว่าง candidate ทั้งสองท่าน เมื่อผ่านการโต้วาทีปรากฏว่าคะแนนนิยมของคลินตันเพิ่มขึ้น และตลาดหุ้นสหรัฐฯ ก็ตอบรับในเชิงบวกทันทีหลังจากเหตุการณ์ดังกล่าว

4. นโยบาย Donald Trump ดูจะไม่เอื้อต่อเศรษฐกิจ US

โนมูระมองหากคลินตันชนะช่วยให้เศรษฐกิจโตขึ้น แต่กลับกันหากทรัมป์ชนะจะทำให้เศรษฐกิจเลวลงกว่าที่เป็นอยู่ ขณะที่ท่าทีของ Trump ดูจะไม่เห็นด้วยกับมาตรการ FED ในปัจจุบัน และต้องการขึ้นดอกเบี้ยของสหรัฐฯ เร็วกว่าที่ FED อยากจะให้เป็น ซึ่งแน่นอนการขึ้นดอกเบี้ยที่เร็วย่อมไม่เป็นมิตรกับตลาดหุ้นสหรัฐฯ และตลาดหุ้นโลก

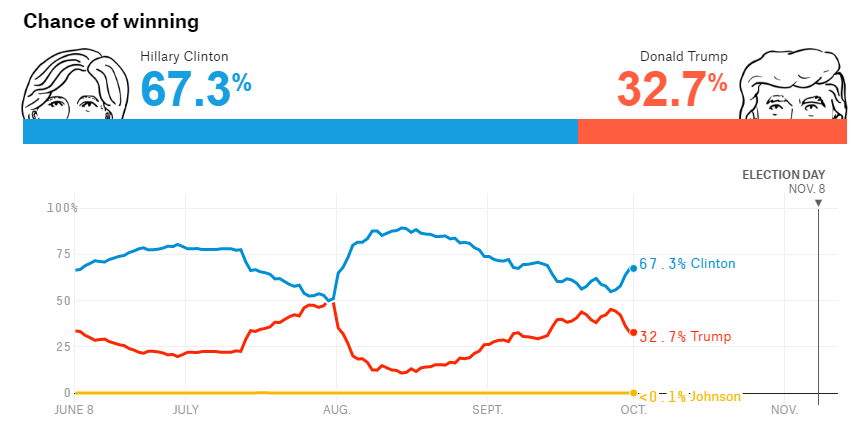

5. โพลคาดคลินตันน่าจะชนะค่อนข้างชัดเจน

รูปที่ 3 โพลสำรวจการเลือกตั้งสหรัฐฯ | ที่มา fivethirtyeight.com

(ความน่าจะเป็น 60%) โพลส่วนใหญ่คาดโอกาส Hilary Clinton จะชนะโอกาสเกือบ 70% โดยเรามองหากโพลยังคงอยู่ที่ระดับ % ประมาณนี้อย่างต่อเนื่องตลาดหุ้นจะทยอยปรับตัวเพิ่มขึ้นก่อนการเลือกตั้งบางส่วน และหลังการเลือกตั้งบางส่วน และเป็นบวกต่อตลาดหุ้นโดยรวม

(ความน่าจะเป็น 30%) แต่หากในช่วงเดือนตุลาคม Donald Trump ตีตื้นคะแนนความนิยมอย่างมีนัยสำคัญ ตลาดหุ้นสหรัฐฯ และตลาดหุ้นโลกน่าจะผันผวนก่อนการเลือกตั้ง และจะปรับตัวขึ้นหลังการเลือกตั้งหาก Hilary เป็นผู้ชนะ

(ความน่าจะเป็น 10%) กรณีสุดท้ายคือถ้าหาก Trump พลิกชนะการเลือกตั้ง หรือเกิดอุบัติเหตุทางการเมืองกับคลินตัน เรามองว่าหุ้นโลก และสหรัฐฯ โดยรวมจะปรับตัวลดลงจากความไม่แน่นอนเชิงนโยบายที่นาย Trump จะตัดสินใจลงมือทำ

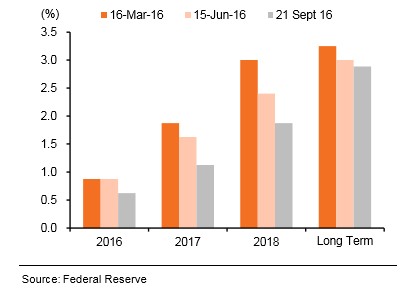

6. ดอกเบี้ยสหรัฐฯ มีแนวโน้มปรับขึ้นอย่างช้า ๆ และไม่น่ากังวล (+)

รูปที่ 4 การคาดการณ์การขึ้นดอกเบี้ยของกรรมการ FED (Dot plotted) | ที่มา บล.ธนชาติ

ตลาดคาด FED จะขึ้นดอกเบี้ย 1 ครั้งมาที่ 0.75% ในปีนี้ และ 1.25% ในปี 2017 และกรรมการ FED ได้ลดการคาดการณ์การขึ้นดอกเบี้ยของสหรัฐฯ ลงอย่างมีนัยสำคัญ ซึ่งเท่ากับว่าการขึ้นดอกเบี้ยของสหรัฐฯ ในรอบนี้จะเป็นการขึ้นที่ช้าที่สุดในประวัติศาสตร์และทำให้ตลาดโลกดูจะคลายความกังวลต่อการขึ้นดอกเบี้ย ส่งผลให้ Bond Yield ที่ปรับขึ้นมาแรงก่อนหน้านี้ กลับเข้าสู่ภาวะปกติ

7. ญี่ปุ่น ยุโรป อเมริกา เรียงลำดับจากถูกไปแพง

ดัชนีหุ้นญี่ปุ่นอยู่ในระดับถูก เมื่อเทียบกันในกลุ่ม G3 ขณะที่สหรัฐฯ อยู่ในเกณฑ์แพง สำหรับญี่ปุ่นเรามองว่านโยบายการคลังที่กระตุ้นอย่างต่อเนื่อง ประกอบกับการปรับนโยบายมาเน้นเป้าหมายดอกเบี้ยพันธบัตร 10 ปีที่ระดับ 0% และนโยบาย QE4 ที่เน้นการเข้าลงทุนในตลาดหุ้นโดยตรงมากขึ้น และ Valuation ที่ไม่แพงทำให้ตลาดหุ้นญี่ปุ่นกลับมาน่าสนใจ

สำหรับยุโรป เรามองว่าไม่น่าสนใจลงทุนเนื่องจากปัจจัยพื้นฐานทางเศรษฐกิจที่ยังดูไม่ดี รวมถึงปัญหา NPL และปัญหาภาคธนาคารในยุโรปยังไม่ได้รับการแก้ไข ส่วนตลาดหุ้นอเมริกา เรามองว่าพื้นฐานทั้งเศรษฐกิจ และตลาดหุ้นจัดว่าดี แต่ด้วยว่า Valuation ที่แพง เราจึงไม่เพิ่มน้ำหนักการลงทุนในสหรัฐฯ ในช่วงนี้

8. EM กลับมาดูดีในปีนี้

เป็นปีแรกในรอบ 6 ปีที่ตลาดหุ้น EM หรือตลาดเกิดใหม่ไม่ได้มีภาพของการปรับลดประมาณการกำไรลง (ซ้าย) ขณะที่มีเงินไหลเข้าในกองทุน EM เป็นครั้งแรกในรอบ 4 ปีในปีนี้ทั้งในตลาดหุ้นและตลาดตราสารหนี้ (ขวา) ในส่วนของตลาดหุ้นเอเชียกลับมามีแนวโน้มการปรับเพิ่มประมาณการเป็นครั้งแรกในรอบหลายปี

ซึ่งจากข้อมูลในอดีตตลาดหุ้นมักมีแนวโน้มเชิงบวกเมื่อประมาณการกำไรปรับตัวเพิ่มขึ้น

9. เศรษฐกิจไทยเริ่มกลับมาดูดีอีกครั้ง

การเติบโตของภาคการบริโภคไทยกลับมาสูงกว่าค่าเฉลี่ยในอดีตอีกครั้ง ปัจจัยสำคัญมาจากตัวเลขรายได้ของภาคเกษตรที่ดีขึ้น ตามราคาพืชผลที่เริ่มปรับตัวเพิ่มขึ้น ขณะที่รัฐบาล คสช. อนุมัติโครงการลงทุนภาครัฐอย่างต่อเนื่อง โดยมีเป้าหมายรวมสูงถึง 1.7 ล้านล้านบาทและพยายามเพิ่มประโยชน์ทางภาษีสำหรับการลงทุนภาคเอกชน เป็นครั้งแรกในรอบหลายปีที่เศรษฐกิจไทยกลับมาดูดีได้อีกครั้ง !

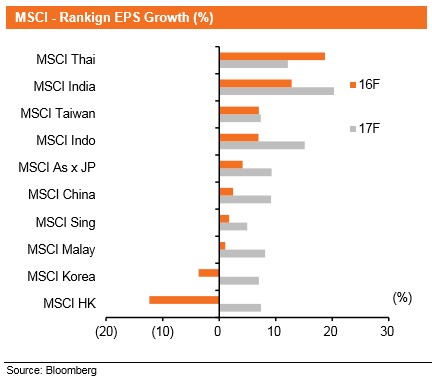

10. แนวโน้มกำไรตลาดหุ้นไทยกลับมาดูดีอีกครั้ง

รูปที่ 5 ประมาณการเติบโตกำไรของตลาดหุ้นเอเชีย | ที่มา บล.ธนชาติ

ประเทศไทยและอินเดียเป็นประเทศที่มีอัตราการเติบโตของกำไรสูงที่สุดในภูมิภาค และเป็นครั้งแรกในรอบหลายปีที่กำไรบริษัทจดทะเบียนบ้านเรากลับมาดูดีในลักษณะนี้ โดย ไทย อินเดีย ไต้หว้น และอินโดนีเซีย เป็นประเทศที่มีแนวโน้มการเติบโตกำไรดีกว่าภูมิภาคเอเชีย

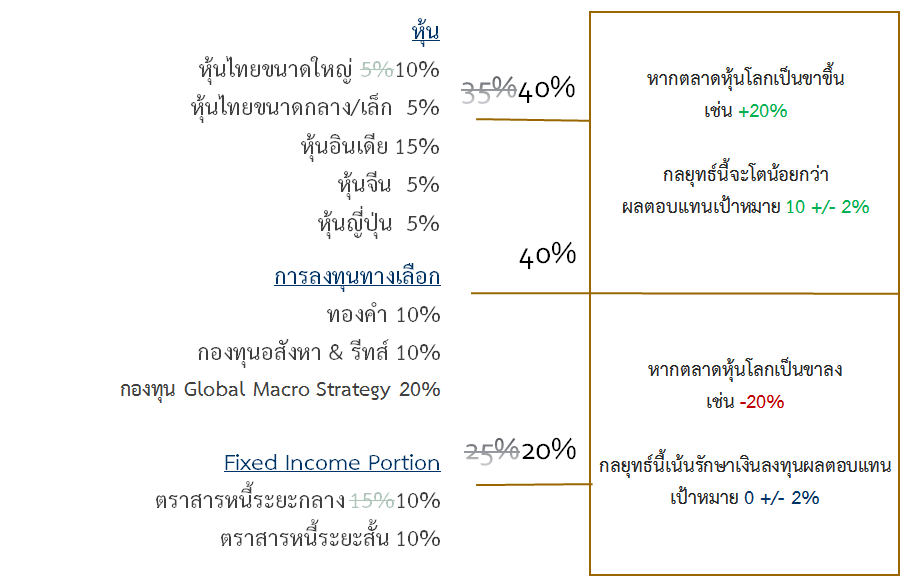

สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio (G.A.R.) ของ FINNOMENA ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 12% ใกล้เคียงกับตลาดหุ้นโลก และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยเป็นพอร์ตที่ดีไซน์เฉพาะสำหรับคำแนะนำการลงทุนผ่านระบบของ FINNOMENA NTER เป็นดังนี้

รูปที่ 11 FINNOMENA Global Absolute Return Portfolio

กลยุทธ์นี้เน้นรักษาผลตอบแทนในภาวะตลาดขาลง ขณะที่จะทำได้ผลตอบแทนได้น้อยกว่าตลาดหุ้นในภาวะตลาดขาขึ้นเช่นกัน ซึ่งในเดือนตุลาคมนี้เราได้มีการเพิ่มสัดส่วนตราสารทุนจาก 35% เป็น 40% และส่วนตราสารหนี้ลดลงจากจาก 25% เป็น 20%ทั้งนี้เราจะพิจารณา “เพิ่มน้ำหนัก” การลงทุนในหุ้นไทย และหุ้นภูมิภาคตลาดเกิดใหม่อย่างต่อเนื่อง หากคลินตันมีแนวโน้มชนะการเลือกตั้งชัดเจน FED ไม่เปลี่ยนท่าทีดอกเบี้ยจากการประชุมในเดือนกันยายนที่ผ่านมา และผลประกอบการไตรมาส 3 ของตลาดหุ้นไทยออกมาดีอย่างต่อเนื่องเหมือนไตรมาส 2 ที่ผ่านมา สำหรับวันนี้ขอจบแต่เพียงเท่านี้ สวัสดีและขอบคุณที่ติดตามครับ

สำหรับท่านที่สนใจรับคำแนะนำการลงทุนแบบ G.A.R.

-

เราจะจัดให้มีสัมมนาพิเศษที่ Hangar ในวันที่ 8 ต.ค. เพื่อให้นักลงทุนที่สนใจได้พบกับกูรูตัวเป็น ๆ เพื่อถามรายละเอียดการลงทุนใน G.A.R. พอร์ต หากท่านใดที่สนใจเชิญ คลิ๊กที่นี่ (รับจำนวนจำกัด)

-

แอด LINE Official ID = NTER ซึ่งมีระบบ chatbot สามารถตอบทุกคำถามที่ท่านอยากทราบ รวมไปถึงดำเนินการเปิดบัญชีจริง เพื่อรับคำแนะนำการลงทุนทั้ง NTER GOAL (ตั้งเป้าหมายการวางแผนการเงิน) และ NTER G.A.R. (Global Absolute Return)

FundTalk รายงาน