ต่อเนื่องจากบทความเรื่อง “จัดพอร์ตลงทุนอย่างมืออาชีพโดยใช้กลยุทธ์ Enhanced Core-Satellite 7 ขั้นตอนด้วยตัวคุณเอง” (หาอ่านได้ที่ http://fundmanagertalk.com/enhanced-core-satellite-asset-allocation/ ) วันนี้เราจะมาแนะนำการจัดพอร์ตการลงทุนตามมุมมองภาวะตลาดใน 6 – 12 เดือนข้างหน้ากันครับ โดยพอร์ตที่ผมจะแนะนำในวันนี้เป็นพอร์ตที่เสี่ยงปานกลาง (Moderate Risk) มีระดับความผันผวนของผลตอบแทนที่ประมาณ 10% ต่ำกว่าระดับความผันผวนของตลาดหุ้นที่อยู่ประมาณ 15 – 20% โดยพอร์ตการลงทุนนี้เหมาะกับการลงทุนระยะยาว 3 -5 ปีขึ้นไป แต่ก็มีส่วนของ Satellite Trading ที่ใช้เพื่อสร้างโอกาสรับผลตอบแทนส่วนเพิ่มใน 6 – 12 เดือนข้างหน้า

ในส่วนของ Core Portfolio ผมเลือกการลงทุนใน 4 ชนิดสินทรัพย์ ได้แก่ หุ้นไทย ตราสารหนี้ไทย หุ้นโลก และ REITs โดยจะเห็นว่าในส่วน Core Portfolio นั้นมีการลงทุนในหุ้นไทยเพื่อสร้างผลตอบแทนให้กับพอร์ตการลงทุน และมีการกระจายไปในหุ้นทั่วโลก (Global Equity) เพื่อสร้างผลตอบแทนและกระจายความเสี่ยง ในส่วนของตราสารหนี้ไทยใช้เพื่อปรับระดับความเสี่ยงโดยรวมของพอร์ตให้ลงมาสู่ระดับที่ต้องการ ทั้งนี้ผมไม่ได้รวมตราสารหนี้ทั่วโลกเข้ามาเป็น Core Portfolio ด้วยเนื่องจากมองว่าระดับอัตราผลตอบแทนของตราสารหนี้ไทย อยู่ในระดับที่สอดคล้องกับภาวะเศรษฐกิจ และอัตราเงินเฟ้อของประเทศไทย ขณะที่อัตราดอกเบี้ยทั่วโลกในปัจจุบันอยู่ในระดับต่ำมากใกล้ศูนย์ จึงไม่เหมาะที่จะนำมาใช้เป็นพอร์ตหลักในปัจจุบัน สุดท้ายคือการนำ REITs เข้ามาเป็นพอร์ตหลักด้วยเพื่อเพิ่มอัตราผลตอบแทนในรูปของ “ค่าเช่า” โดยในปัจจุบันทั้งกองทุนอสังหาฯ กองทุนโครงสร้างพื้นฐาน และกอง REITs ยังมีอัตราเงินปันผลที่น่าสนใจสูงถึง 6 – 9% และมีความผันผวนในระดับปานกลาง อีกทั้งยังมีทิศทางการเคลื่อนไหวของราคาที่ไม่ค่อยสัมพันธ์กับตลาดหุ้น จึงเหมาะที่จะนำมาใช้ในการจัดพอร์ตหลักสำหรับนักลงทุน

ในส่วน Satellite Portfolio ซึ่งมีวัตถุประสงค์ในการสร้างผลตอบแทนส่วนเพิ่ม สำหรับผมการจัดสัดส่วน Satellite Portfolio ให้กับนักลงทุนแต่ละท่าน ต้องดูทั้งความสามารถในการรับความเสี่ยงจากความผันผวนตลาดในระยะสั้น รวมไปถึงมุมมองของเราในแต่ละช่วงเวลาด้วยว่ามีโอกาสที่น่าสนใจในการลงทุนมากหรือน้อยเพียงใด ธีมการลงทุนแรกที่ผมคิดว่าน่าสนใจ คือการเข้าสู่ช่วงการทำ QE ของยุโรป ซึ่งจะเริ่มต้นในเดือนมีนาคม 2558 นี้ ซึ่งน่าจะส่งผลบวกต่อทั้งตลาดหุ้น และตลาดตราสารหนี้ของยุโรปในระยะ 6 – 12 เดือนข้างหน้า ประเด็นที่สองคือแนวโน้มการผ่อนคลายนโยบายการเงินของประเทศจีน และอินเดีย ซึ่งเริ่มมีการปรับลดดอกเบี้ย รวมถึงใช้นโยบายการเงินแบบขยายตัว ขณะที่แรงกดดันเงินเฟ้ออยู่ในระดับต่ำเนื่องจากราคาน้ำมันที่ปรับตัวลดลง ทำให้ตลาดหุ้นของจีนและอินเดียดูน่าสนใจ สุดท้ายคือเรื่องราคาน้ำมัน ซึ่งปรับตัวลดลงมาแล้วค่อนข้างมาก ขณะที่เริ่มมีแนวโน้มที่อุปทานน้ำมันจะลดลงบ้างในอนาคตจากปริมาณการขุดเจาะน้ำมันที่เริ่มเห็นสัญญาณชะลอตัว

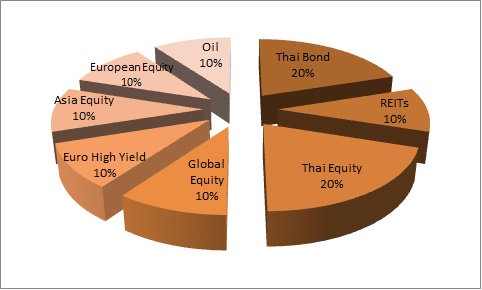

จากมุมมองข้างต้นผมนำมาจัดเป็นพอร์ตแบบ Core Satellite ดังนี้

สินทรัพย์เสี่ยงสูง 60% ประกอบด้วย

Core Port = หุ้นไทย 20% + หุ้นโลก 10%

Satellite Port = กองทุนหุ้นเอเชีย (หรือกองทุนหุ้น China India) 10% + หุ้นยุโรป 10% + กองทุนน้ำมัน 10%

สินทรัพย์เสี่ยงต่ำถึงปานกลาง 40% ประกอบด้วย

Core Port = ตราสารหนี้ไทย 20% + REITs 10%

Satellite Port = ตราสารหนี้ Euro High Yield 10%

สำหรับพอร์ตการลงทุนข้างต้น จัดว่ามีระดับความเสี่ยงปานกลางถึงสูง โดยมีการจัด Satellite Portfolio สูงถึงประมาณ 40% ซึ่งผู้เขียนมองว่ามีโอกาสในการสร้างผลตอบแทนที่น่าสนใจในระยะ 6 – 12 เดือนข้างหน้า ทั้งนี้หากผลตอบแทนการลงทุนในส่วน Satellite Portfolio ปรับเพิ่มขึ้นแรงในระยะสั้น นักลงทุนสามารถขายทำกำไร เพื่อนำเงินกลับไปลงทุนในส่วนของ Core Port หรือหาไอเดียการทำ Satellite Trading เพื่อเพิ่มมูลค่าเงินลงทุนอย่างต่อเนื่อง ทั้งหมดเป็นคำแนะนำในการบริหารพอร์ตการลงทุนที่นำมาฝากกันในวันนี้ครับ