Source: FINNOMENA FUNDS, Tradingview as of 06/02/2024

Health Care Sector(XLV) พักฐานมานานถึง 2 ปี หลังจากสถานการณ์การระบาดของโควิด-19 คลี่คลายลง เนื่องจากแนวโน้มผลประกอบการในกลุ่มวัคซีนที่ชะลอตัวลง

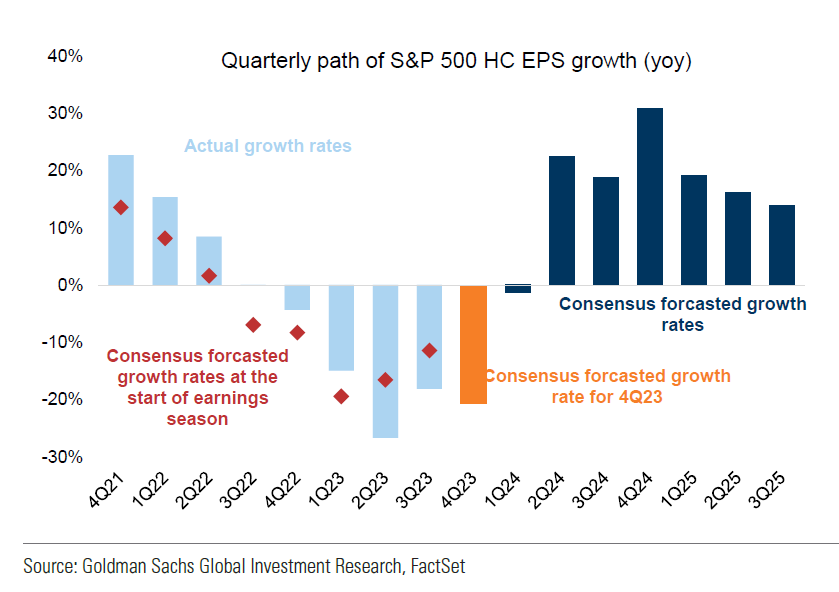

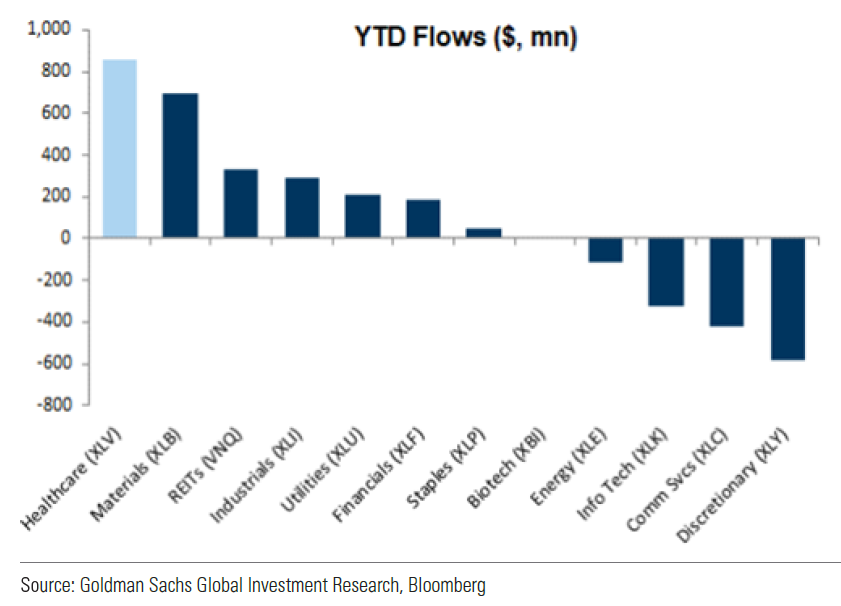

Source: Goldman Sachs Global Investment Research as of 06/02/2024

หลังจากการปรับประมาณการกำไรลดลง 7 ไตรมาสติดต่อกัน จากฐานที่สูงในช่วงการระบาดของโควิด-19 ทำให้แนวโน้ม Earnings ในปีนี้มีโอกาสที่จะกลับมา Turnaround อีกครั้ง โดยนักวิเคราะห์คาดว่ากลุ่ม HealthCare จะมีกำไรเติบโตมากกว่า 20% ในปีนี้ หนุนโดยยาเบาหวานและลดความอ้วนอย่าง Wegovy และ Zepbound ของ Novo Nordisk และ Eli Lilly ตามลำดับ

Source: Goldman Sachs Global Investment Research as of 06/02/2024

ด้าน Fund Flow เราเริ่มเห็นการเกิด Sector Rotation ในช่วงต้นปี โดยมีการไหลออกของเม็ดเงินจาก Sector Technology และ Consumer Discretionary ที่ให้ผลตอบแทนที่ดีในปีที่ผ่านมา เข้าสู่ Sector HealthCare ที่มี Fund Flow ไหลเข้ามาเป็นอันดับแรก

Source: FINNOMENA FUNDS, Bloomberg as of 06/02/2024

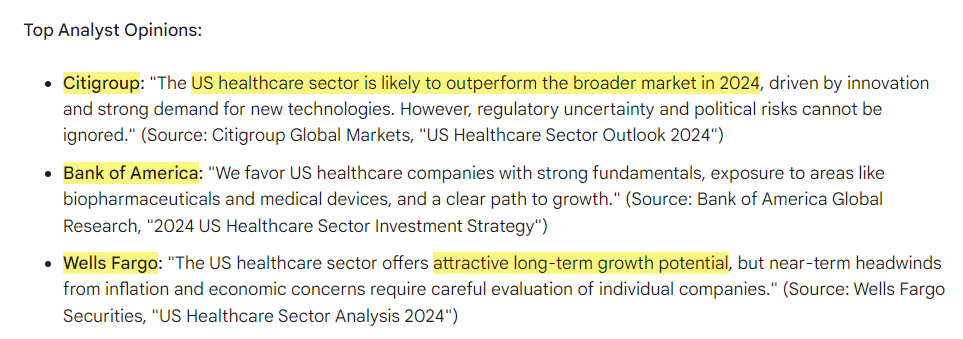

ด้านนักวิเคราะห์กลับมามีมุมมองเชิงบวกต่อ Health Care โดยเจ้าใหญ่อย่าง JPMorgan ให้มุมมอง Overweight ต่อหุ้นในกลุ่มแบบ selective ส่วน Morgan Stanley ให้ Long-term buy สำหรับการลงทุนใน Global Health Care โดยเฉพาะหุ้นในกลุ่มยาและ Biotech

Source: FINNOMENA FUNDS, Bloomberg as of 06/02/2024

ด้าน Citi ให้มุมมอง Overweight และคาดว่ากลุ่มนี้จะมีการปรับตัวขึ้นได้ดีทั้งกลุ่ม จากนวัตกรรมและความต้องการด้านเทคโนโลยีสุขภาพที่มีอยู่ในระดับสูง ส่วน Wells Fargo ให้ Long-term buy สำหรับการลงทุนใน Global Healthcare

Source: FINNOMENA FUNDS, Tradingview as of 06/02/2024

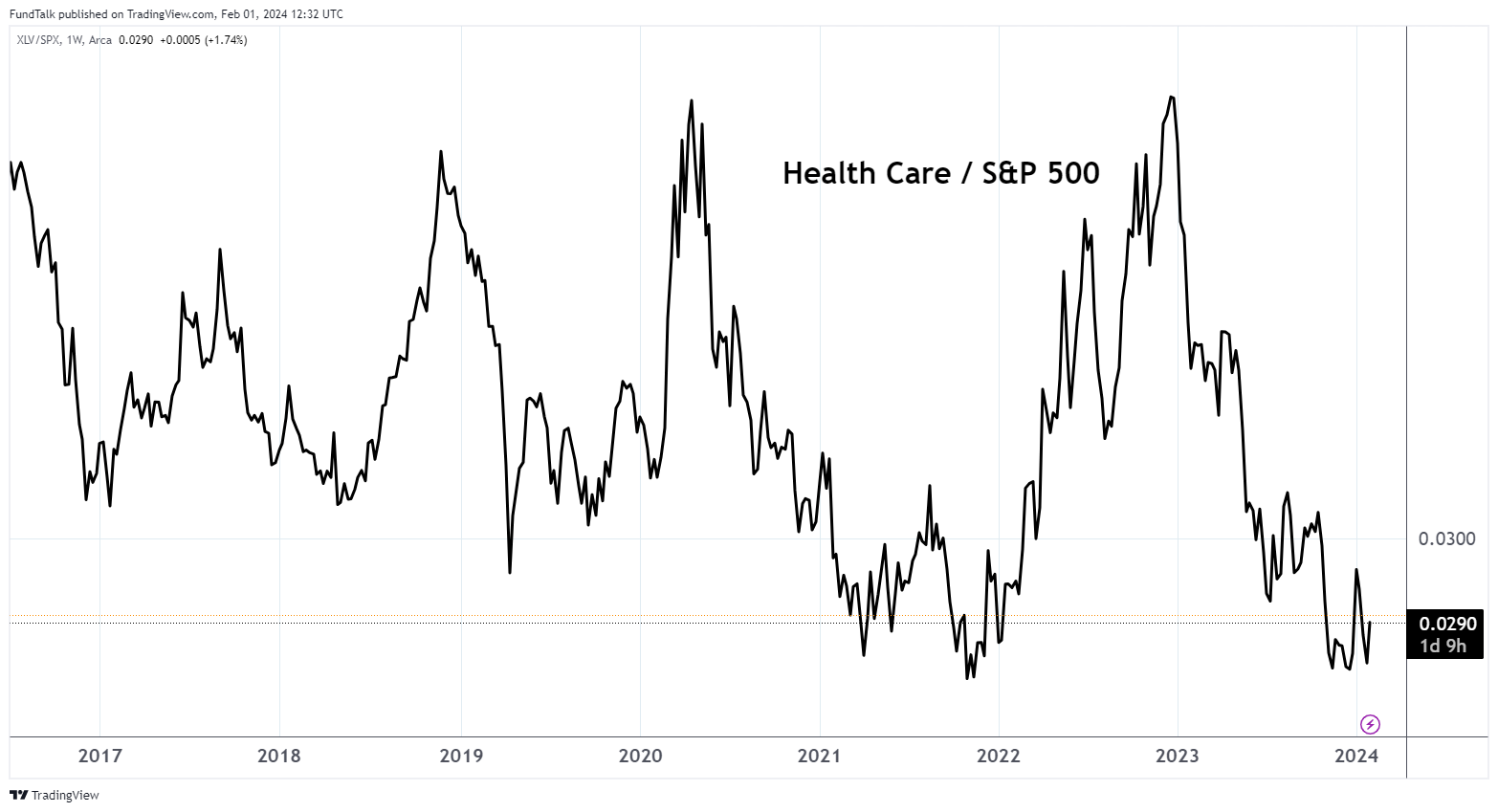

จากกราฟราคากลุ่ม Health Care/S&P 500 จะมีวัฏจักรของการเคลื่อนไหวของราคา และมองว่าปีนี้น่าจะได้เห็นวัฏจักรที่กลับมา Outperform S&P 500 ได้ จากภาพการ Turnaround ของกำไรที่แสดงไว้ในช่วงต้น

Source: FINNOMENA FUNDS, MSCI as of 06/02/2024

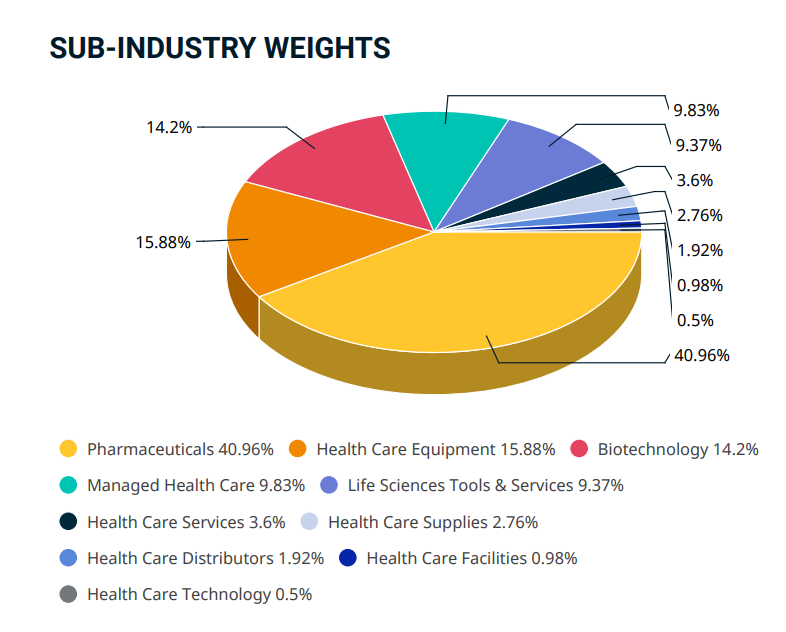

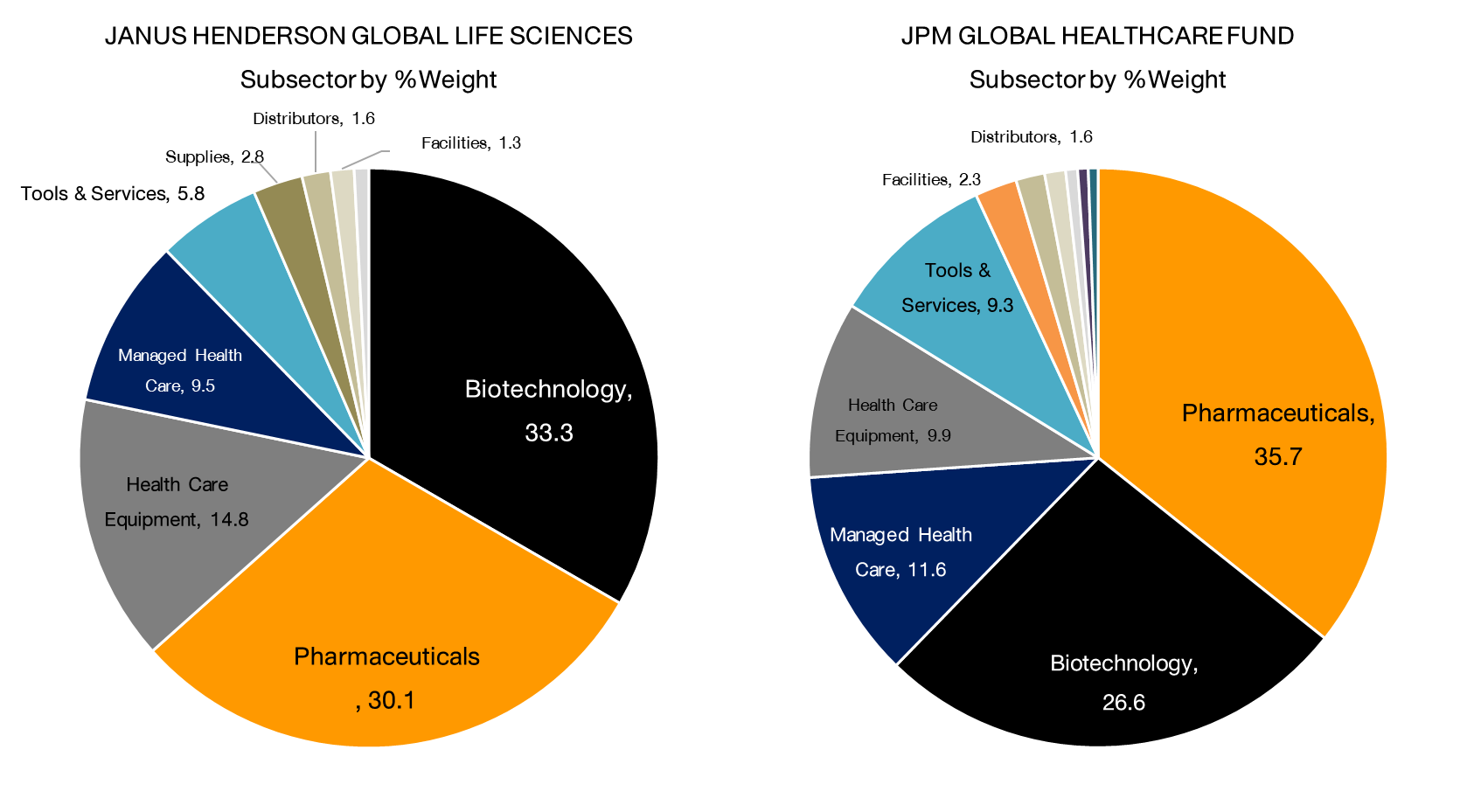

เมื่อพิจารณา กลุ่ม Health Care จะพบว่ามีหลาย Sector ย่อย โดยมีน้ำหนักที่เป็นส่วนประกอบหลักคือ

- กลุ่มบริษัทยาขนาดใหญ่ (Pharma) ซึ่งมีแนวโน้มรายได้กำไรโตแรงต่อเนื่อง จากความตื่นตัวในยาเบาหวานและลดความอ้วน ซึ่งมีการเร่งตัวของกำไรมาตั้งแต่ปี 2022 ที่ผ่านมา

- กลุ่มบริษัทที่เป็นวัสดุ และอุปกรณ์ทางการแพทย์ ที่รายได้และกำไรจะไม่ได้ผันผวนมากนัก แต่จะเติบโตไปตามอุตสาหกรรมและเทรนด์ด้านประชากรศาสตร์มากกว่า แต่อัตรากำไรในกลุ่มนี้ก็จะไม่ได้สูงนัก

- บริษัทยาประเภท Biotech ซึ่งอาจจะยังไม่มีกำไร แต่เป็นบริษัทที่มีแนวโน้มเติบโตได้เร็วจากการพัฒนานวัตกรรมด้านสุขภาพใหม่ ๆ ซึ่งไม่ใช่แค่การใช้ยารักษา

- กลุ่ม Managed Healthcare & Service คือระบบการเบิกจ่ายยา หาหมอทำประกันในสหรัฐฯ เป็นต้น

Source: FINNOMENA FUNDS, Bloomberg as of 06/02/2024

จากที่วิเคราะห์อุตสาหกรรมและความน่าสนใจของแนวโน้มการเติบโตของกลุ่ม Health Care หลังจากนี้มาเจาะลึกในการเลือกกองทุนลงทุนจะได้ KT-HEALTHCARE-A (กองทุนหลัก: Janus Global Life Sciences Fund) เด่นเรื่องผลตอบแทน เน้นหนักในกลุ่ม Biotech ขณะที่ K-GHEALTH(UH) กับ KFHEALTH-A (กองทุนหลัก: JPMorgan Global Healthcare) เด่นเรื่องคุมความเสี่ยง เวลาราคาลง กองลงน้อยกว่าคู่แข่ง

เมื่อเปรียบเทียบกองทุนทั้ง 3 กอง จึงแนะนำลงทุนใน K-GHEALTH(UH) & KFHEALTH-A ที่ลงทุนใน JPMorgan Global Healthcare เป็น FundTalk Call ล่าสุดที่ออกมา ณ วันที่ 6 กุมภาพันธ์ 2567 ครับ

Fund Talk Call แนะนำโอกาสการลงทุนสไตล์ชาวสวน (The Contrarian Investor) อีกหนึ่งกลยุทธ์การลงทุนที่เน้นหาสินทรัพย์ที่ถูกทิ้ง จนราคาปรับตัวลงมาลึกมากจนเกินไป แต่ศักยภาพในการเติบโตระยะยาวยังดี ประกอบกับลมหนุนที่ทำให้เริ่มเห็นสัญญาณการกลับตัวขึ้นได้ ทำให้เรามีโอกาสได้เข้าลงทุน ในสินทรัพย์ที่ดี ราคาถูก ตอนที่คนไม่เหลียวแล

เขียนโดย: เจษฎา สุขทิศ, Chief Executive Officer FINNOMENA Group

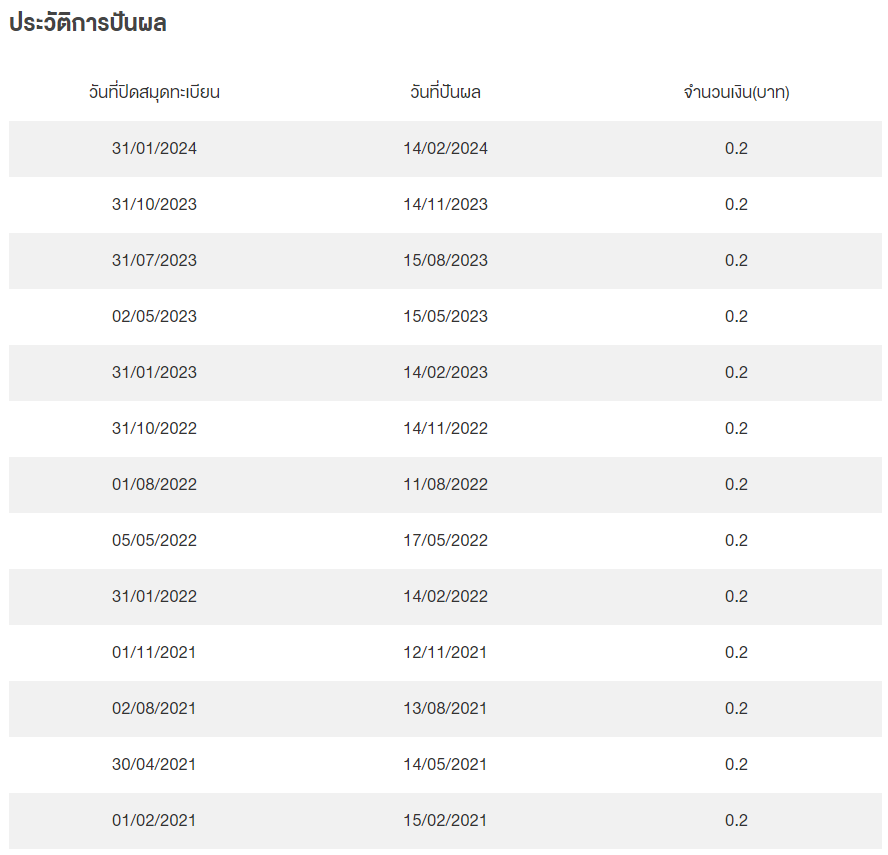

K-GHEALTH(UH) แบบปันผล

KFHEALTH-A แบบสะสมมูลค่า

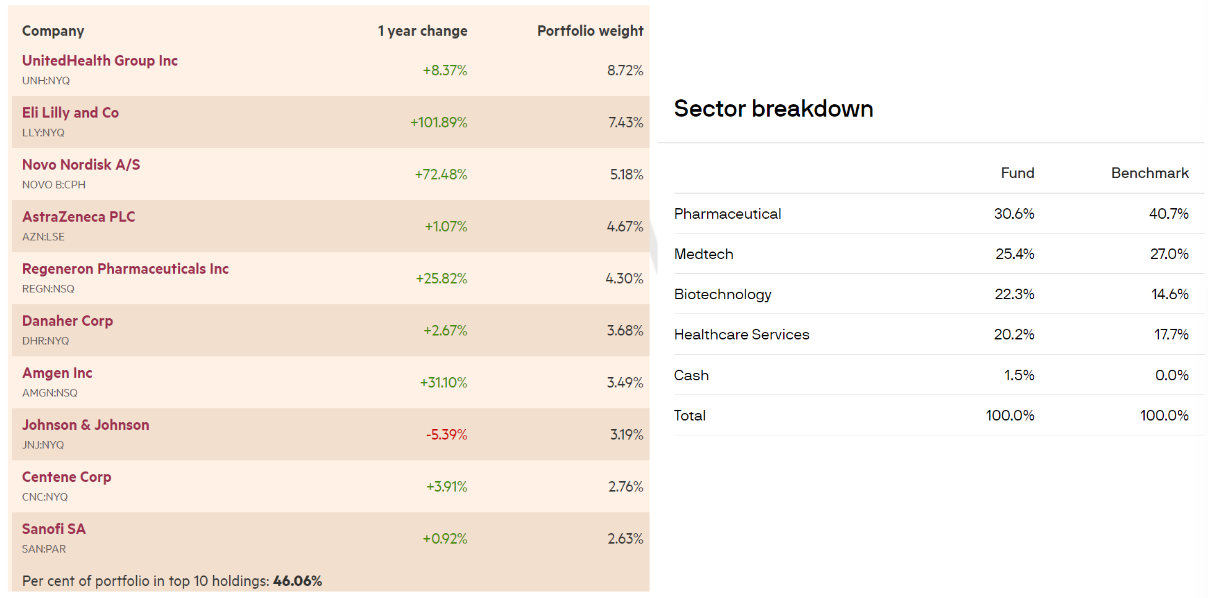

รูปที่ 9: สัดส่วนการลงทุนของ JPMorgan Funds – Global Healthcare Fund ซึ่งเป็นกองทุนหลักของ K-GHEALTH(UH) และ KFHEALTH-A

Source: The Financial Times, J.P. Morgan Asset Management as of 05/02/2024

K-GHEALTH(UH) และ KFHEALTH-A ทั้งคู่เป็นกองทุนความเสี่ยงระดับสูง (ระดับ 7) ที่ลงทุนในหมวดอุตสาหกรรม Health Care ผ่านกองทุนหลัก JPMorgan Funds – Global Healthcare Fund, Class A (acc) – USD โดยมีสไตล์การบริหารแบบ Active ผสมผสานระหว่างหุ้น Defensive อย่าง Pharmaceutical และ Healthcare Services ในสัดส่วนที่เกินกว่า 50% และหุ้น Growth ในกลุ่ม Medtech กับ Biotechnology เพื่อช่วยลดผลกระทบจากความผันผวนในระยะสั้น และเพิ่มโอกาสรับผลตอบแทนที่สูงขึ้นในระยะยาว

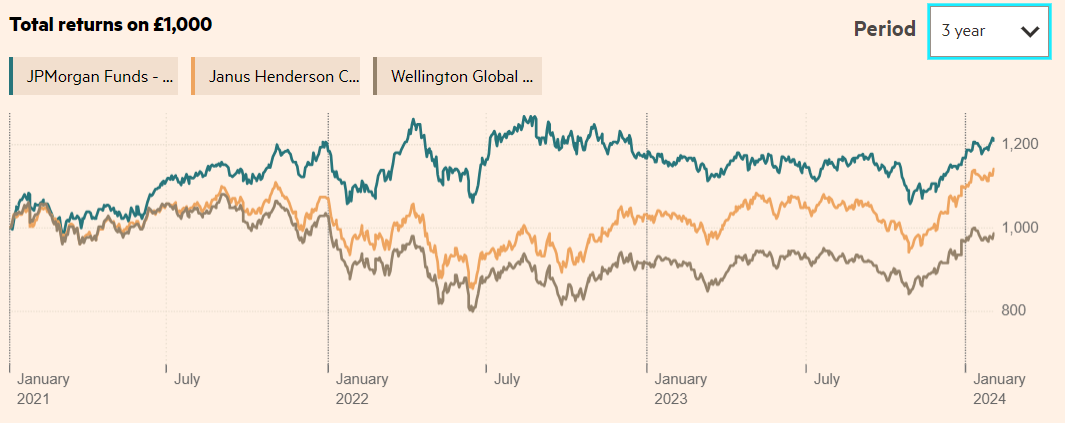

รูปที่ 10: เปรียบเทียบ Total Return กองทุน JPMorgan Funds – Global Healthcare Fund vs Wellington Global Health Care Equity Fund vs Janus Henderson Global Life Sciences Fund

Source: The Financial Times as of 05/02/2024

จุดเด่นของ JPMorgan Funds – Global Healthcare เมื่อเทียบกับกองทุน Global Health Care รายอื่นในตลาด คือชนะในเรื่องการควบคุมความเสี่ยง เวลาที่ตลาดปรับตัวลดลง กองทุนนี้ลงน้อยกว่าคู่แข่ง ซึ่งเป็นหัวใจสำคัญที่ทำให้มีผลตอบแทนย้อนหลังโดดเด่นในช่วงที่ผ่านมา

นอกจากนี้ กองทุนแนะนำอย่าง K-GHEALTH(UH) และ KFHEALTH-A ปัจจุบันไม่ได้มีการป้องกันความเสี่ยงค่าเงิน (unhedged) จึงเสนอเป็นทางเลือกให้กับนักลงทุนที่มีมุมมองเป็นบวกต่อทิศทางการแข็งค่าของสกุลเงินดอลลาร์สหรัฐ รวมถึงไม่ต้องการเสียต้นทุนในการป้องกันความเสี่ยงค่าเงิน ราว 3% ต่อปี ณ ปัจจุบัน

เลือกกองทุนไหนดี?

K-GHEALTH(UH) จาก บลจ. กสิกรไทย เหมาะกับนักลงทุนที่ต้องการรับเงินปันผลระหว่างลงทุน โดยมีนโยบายจ่ายปันผล ไม่เกิน 4 ครั้ง/ปี กองทุนสามารถสร้างผลตอบแทนจากเงินปันผลได้อย่างสม่ำเสมอ ไตรมาสละ 0.2 บาท ได้อย่างต่อเนื่องตลอดหลายปีที่ผ่านมา

Source: FINNOMENA FUNDS as of 06/02/2024

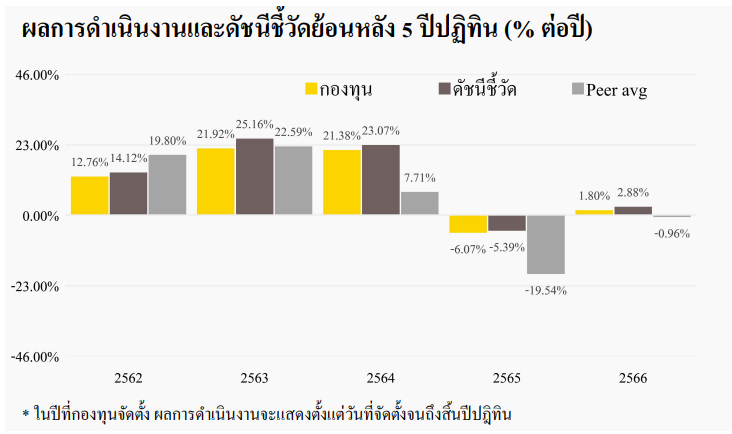

KFHEALTH-A จาก บลจ. กรุงศรี เหมาะกับนักลงทุนที่ชื่นชอบกองทุนที่มีนโยบายแบบสะสมมูลค่า ไม่จ่ายปันผล เน้นสะสมผลตอบแทนทบต้นไปในระยะยาว

Source: Fund Fact Sheet KSAM as of 28/12/2023

สามารถศึกษารายละเอียดของกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/

ดู Fund Fact Sheet กองทุนแนะนำ

จัดทำโดยบลป. เดฟินิท สำหรับบลน. ฟินโนมีนา (Finnomena Funds)

(คำแนะนำการลงทุนนี้เป็นหนึ่งในคำแนะนำในรูปแบบ Tactical Call มุ่งหาโอกาสการลงทุนตามสถานการณ์ และปัจจัยทางเทคนิค)

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ FINNOMENA FUNDS ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299