เมื่อวันที่ 3 ก.พ. ที่ผ่านมาผู้เขียนได้มีโอกาสร่วมรายการ Money Talk @SET ในหัวข้อ “กลยุทธ์การลงทุนและหุ้นเด่นปี 62”

โดยมีผู้ร่วมให้ความเห็นและวิเคราะห์ ได้แก่ ดร.วิศิษฐ์ จาก บล.ทรีนีตี้, คุณสุกิจ จาก บล.ไทยพาณิชย์, คุณกวี จาก บล.กสิกรไทย, ดร.นิเวศน์ และตัวผมเองจาก บลน.ฟินโนมีนา โดยมี ดร.ไพบูลย์ และ อ.เสน่ห์ เป็นผู้ดำเนินรายการ ซึ่งวิทยากรทั้ง 5 ท่านต่างก็ให้มุมมองที่น่าสนใจ รอบด้านมาก ๆ เลยขอนำบางประเด็นมาสรุปให้อ่านกันครับ

ดร.วิศิษฐ์ องค์พิพัฒนกุล / บล.ทรีนีตี้

1) มองเศรษฐกิจโลกและเศรษฐกิจไทยอิ่มตัว และกำลังถดถอย (โตน้อยลง)

เศรษฐกิจโลกจากที่โต 3.7% ในปีที่แล้ว มีแนวโน้มโตลดลงในปีนี้เหลือ 3.5% และ 3.2% ในปี 2020 เช่นเดียวกับเศรษฐกิจไทยที่โตประมาณ 4% ในปีที่แล้ว มีแนวโน้มโตเหลือ 3.8% ในปีนี้ก็โตน้อยลงเช่นกัน

รูปที่ 1: MSCI World, Global PMI, อัตราการเติบโตมูลค่าการส่งออกของเกาหลีใต้ | ที่มา : Bloomberg

การส่งออกของเกาหลีใต้ และ Global PMI ซึ่งเป็นหนึ่งใน Indicator สำคัญกำลังปรับตัวลง โดยในส่วนของการส่งออกของเกาหลีใต้นั้นขยายตัวติดลบ เช่นเดียวกับ Global PMI ซึ่งเป็นตัวแทนของมุมมองการขยายตัวทางเศรษฐกิจลดลงต่อเนื่อง

ส่วนที่ดีของเศรษฐกิจไทยยังอยู่ที่ภาคการท่องเที่ยวที่ยังเติบโต ซึ่งมีสัดส่วน 21% ของ GDP ประเทศไทยในปัจจุบัน และมีแนวโน้มเพิ่มสัดส่วนเป็น 27% ภายในปี 2027

เรื่อง Trade War ประเด็นที่ต้องติดตามมี 2 เรื่องคือจะส่งผลกระทบต่อการบริโภคของคนจีนหรือไม่ และการที่จีนส่งออกไปสหรัฐฯ ลดลงจะกระทบต่อการส่งออกของไทยไปจีนมากแค่ไหน

อีกเรื่องที่คนยังไม่ค่อยพูดถึงคือเรื่องการเก็บภาษีรถยนต์ของสหรัฐฯ ที่ส่งผลกระทบต่ออุตสาหกรรมมูลค่า 3 แสนล้านเหรียญฯ

2) Fund Flow

ผลตอบแทนของสินทรัพย์ทั่วโลกเป็นบวกในเดือนมกราคม 2019 โดยต่างชาติกลับมา net buy ตลาดหุ้นไทยและ TIPS อานิสงส์จากการเปลี่ยนนโยบายของ FED ซึ่งเริ่มมองว่ามีโอกาสในการลดดอกเบี้ยในปี 2020 ขณะที่ทางฝั่งจีนเองมีความเป็นไปได้ที่จะมีการลดอัตราการตั้งสำรองของธนาคาร (RRR) จากระดับ 14% ไปสู่ระดับประมาณ 10% โดยสรุปคือการเปลี่ยนแปลงนโยบายการเงินจากตึงตัวมาเป็นผ่อนคลายน่าจะเป็น theme หลักที่กำหนดทิศทาง Fund Flow ที่มีต่อตลาดทุนโลกในปี 2019 นี้

3) Valuation

รูปที่ 2: ระดับ Earning Yield Gap เทียบ SET Index | ที่มา : Bloomberg

ระดับ Earning Yield Gap ของตลาดหุ้นไทย (Earning Yield Gap คืออะไร ดูได้ที่ https://www.finnomena.com/fundtalk/earning-yield-gap/) ณ สิ้นปี 2018 อยู่ที่ 4.7% ซึ่งจากข้อมูลย้อนหลังพบว่าทุกครั้งที่ Earning Yield Gap แตะระดับ 4.7% ในอดีต ตลาดหุ้นไทยจะทำผลตอบแทนเฉลี่ย 5% ใน 1 เดือนหลังจากนั้น และประมาณ 10% ใน 3 เดือนหลังจากนั้น อย่างไรก็ตามระดับ EPS ของตลาดในปี 2019 ล่าสุดได้ถูก revise down จาก 115 ลงมาที่ 113 นับตั้งแต่ต้นปีสะท้อนการเติบโตของกำไรของตลาดหุ้นที่ลดลง

หุ้นเด่น: หุ้นปันผลสูงสำหรับการลงทุน 4 เดือนแรกของปี

คุณสุกิจ อุดมศิริกุล / บล.ไทยพาณิชย์

มองว่าเราอยู่ในช่วงปลายวัฏจักรเศรษฐกิจ GDP ทั่วโลกในปี 2019 จะโตต่ำกว่าปี 2018 ในเดือนธันวาคมที่ผ่านมานักลงทุนเริ่มมีมุมมองว่าเศรษฐกิจสหรัฐฯ อาจเข้าสู่ภาวะถดถอยได้ในปี 2020 จึงทำให้ตลาดหุ้นปรับฐานแรงทั่วโลก เศรษฐกิจโลกในปี 2020 แม้จะโตน้อยลงแต่ก็ยังโตในระดับ 3% กว่า อย่างไรก็ตามต้องติดตามต่อไป เริ่มเห็นสัญญาณคือการที่บริษัทเทคโนโลยียักษ์ใหญ่ลดประมาณการผลประกอบการลง รวมถึงเริ่มเห็นการ layoff พนักงาน นอกจากนี้ยังมีความไม่แน่นอนทางการเมืองอีกไม่น้อย ทั้งเรื่อง Government Shutdown ของสหรัฐฯ ปัญหาการเมืองของยุโรปโดยเฉพาะอิตาลี และเรื่อง Brexit

วัฏจักรเศรษฐกิจแบบนี้ตลาดหุ้นจะขึ้นได้ไม่แรง มองไตรมาส 1 ดัชนีต่ำสุด และจะปรับเพิ่มขึ้นในช่วงไตรมาส 2 – 4 หลังเลือกตั้งเรียบร้อย

หุ้นเด่น: กลุ่มปันผลสูง กลุ่มท่องเที่ยว

คุณเจษฎา สุขทิศ / บลน.ฟินโนมีนา

1) Powell Nirvana

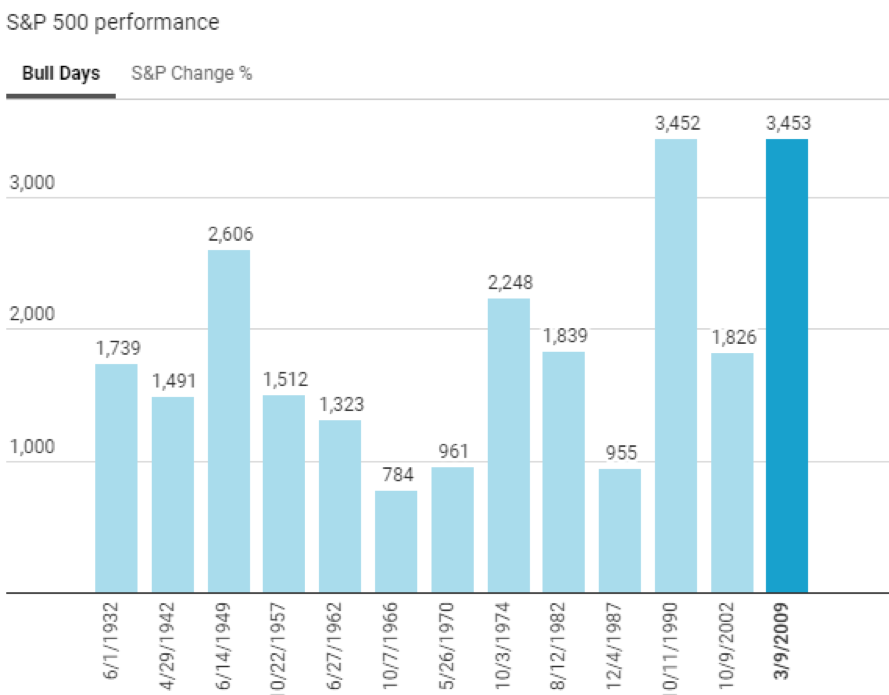

จากประวัติศาสตร์เศรษฐกิจสหรัฐฯ ในรอบ 80 ปีที่ผ่านมา ไม่เคยมีรอบวัฏจักรไหที่เศรษฐกิจสหรัฐฯ เติบโตได้เกิน 40 ไตรมาสต่อเนื่องกัน โดยไม่มีเศรษฐกิจถดถอย ซึ่งในรอบนี้เศรษฐกิจสหรัฐฯ เติบโตต่อเนื่องมา 39 ไตรมาสแล้ว

รูปที่ 3: สถิติการเติบโตต่อเนื่องของ S&P500 ในแต่ละ Cycle ของเศรษฐกิจ | ที่มา : cnbc

อย่างไรก็ตามประธานเฟดเชื่อว่าสถานการณ์เศรษฐกิจปัจจุบันมีความเป็นไปได้ที่จะสามารถประคองตัวให้เศรษฐกิจยังเติบโตในแดนบวกไปได้เรื่อย ๆ สรุปคือมีความเป็นไปได้ที่จะเกิดภาวะเศรษฐกิจถดถอย (Recession) ในอนาคต 1-2 ปีข้างหน้า ดังนั้นการจัดพอร์ตลงทุน ณ ตอนนี้ควรเน้นปลอดภัย กระจายการลงทุนในหลายสินทรัพย์ มากกว่าการหวังจะสร้างผลตอบแทนมาก ๆ

2) Leading Indicator

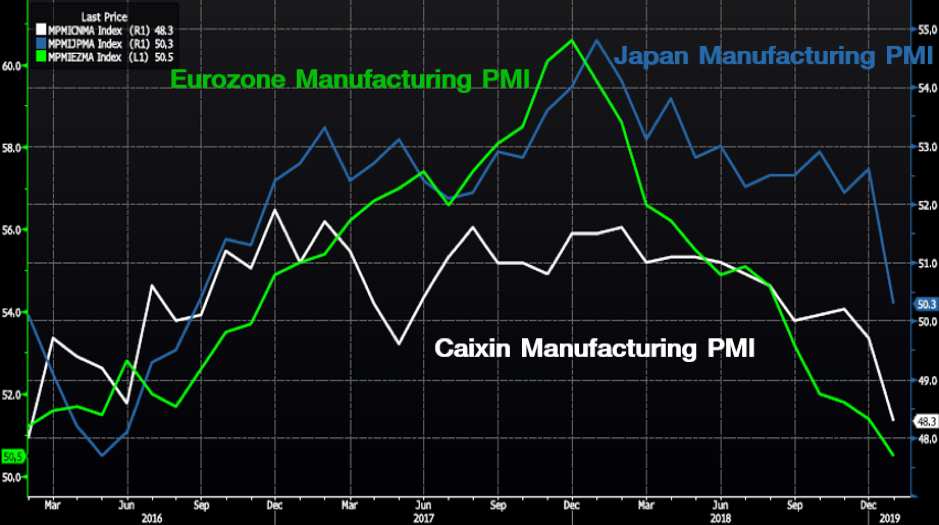

ดัชนี PMI ซึ่งเป็นการสำรวจผู้จัดการฝ่ายจัดซื้อเป็นรายเดือน (PMI คืออะไร ? ดูได้ที่ https://www.finnomena.com/crisisman/pmi/) ของประเทศจีนเดือนมกราคม 2019 ลดลงมาที่ระดับ 48.7 ซึ่งสะท้อนว่าเศรษฐกิจมีแนวโน้มหดตัวใน 6 – 12 เดือนข้างหน้า

รูปที่ 4: PMI ของประเทศจีน, ญี่ปุ่น, และกลุ่ม EU | ที่มา : Bloomberg

ขณะที่ PMI ของญี่ปุ่นอยู่ที่ระดับ 50 ต่ำที่สุดในรอบ 30 เดือน ของยุโรป 50.5 ต่ำที่สุดในรอบ 50 เดือน

เศรษฐกิจของอิตาลีเข้าสู่ภาวะถดถอยไปเรียบร้อยแล้ว โดย GDP -0.1% และ -0.2% ในรอบ 2 ไตรมาสที่ผ่านมา

ขณะที่ตัวเลขการส่งออกของประเทศเกาหลีใต้เดือน ม.ค. 2019 ติดลบประมาณ 6% ซึ่งเป็นปัจจัย leading indicator ทางเศรษฐกิจโลกที่สำคัญ

3) ตลาดหุ้นไทย

วันนี้ P/E ถูกลงมาบ้าง แต่ที่ระดับ 14 เท่าไม่ได้ถูกมากเมื่อเทียบกับอัตราการเติบโตของกำไรที่ 5 – 10% สถานการณ์นี้เป็นภาวะที่เหมาะกับการตั้งหลัก ไม่ใช่การเอาคืนจากที่เสียไปเมื่อปีที่แล้ว Downside Risk ถ้า P/E ถูกปรับลดลงมาที่ 12X บนระดับ EPS 113 กรอบล่างของดัชนีอยู่ที่ 1,356 ในระยะสั้นช่วงต้นปีตลาดน่าจะได้อานิสงส์จากการเปลี่ยนนโยบายของ FED แบบ 360 องศา ซึ่งเป็นโอกาสที่ดีในการปรับพอร์ต ลดความเสี่ยง และกระจายการลงทุน

หุ้นเด่น: กลุ่มท่องเที่ยวที่ไม่เน้นขายของคนจีน แต่เน้นขายประสบการณ์จากคนรุ่น Millenial ที่ชอบท่องเที่ยวไทย

คุณกวี ชูกิจเกษม / บล.กสิกร

มองตลาดหุ้นจะขึ้นได้ถึง 1,700 – 1,750 ในช่วงก่อนการเลือกตั้ง หลังจากนั้นให้ระวังหลังเลือกตั้งตลาดหุ้นอาจลงมาได้ถึง 1,300 จุด

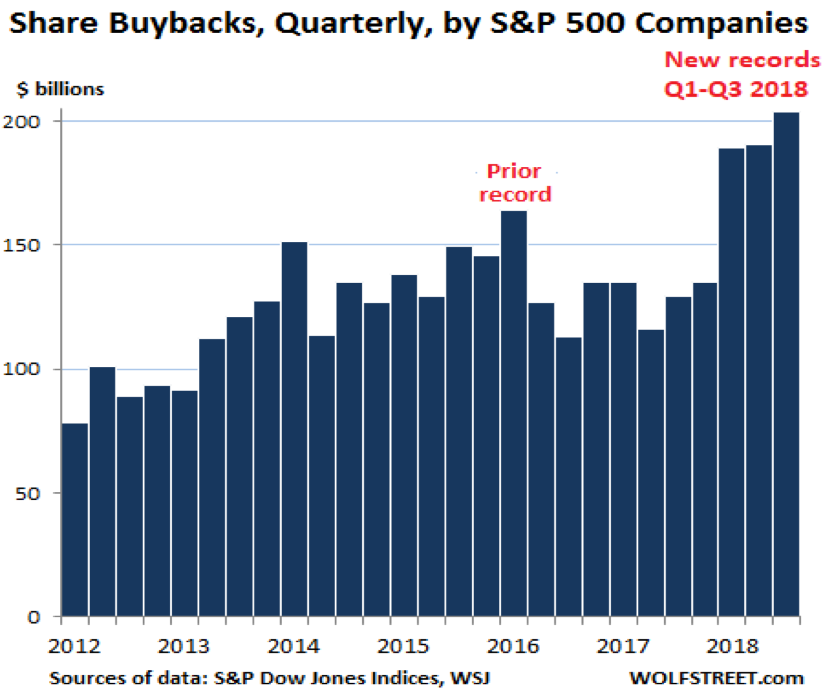

ตลาดหุ้นสหรัฐฯ ที่ปรับตัวขึ้นมาได้มากขนาดนี้เป็นเพราะปีที่ผ่านมาบริษัทจดทะเบียนฯ มีการซื้อหุ้นคืน (Treasury Stock) เพิ่มขึ้นเป็นประวัติการณ์ ยกตัวอย่างเช่นกรณีของ APPLE ที่หลายปีที่ผ่านมามีจำนวนหุ้นลดลงจากประมาณ 5 พันล้านหุ้น เหลือ 4 พันล้านหุ้นไปแล้ว

รูปที่ 5 : มูลค่าการซื้อหุ้นคืนของบริษัทใน S&P500 ปี 2018 สูงขึ้นเป็นประวัติการณ์ | ที่มา: wolfstreet.com

“ไม่มี innovation ที่จะทำให้โลกโตได้แล้ว” อาจเป็นชนวนของเศรษฐกิจหดตัวรอบนี้ก็เป็นได้ รอบที่แล้ว Windows เกิดขึ้นในโลกและเปลี่ยนโลก 10 กว่าปีต่อมาเกิดเป็นฟองสบู่ดอทคอม และจบลงด้วยวิกฤตในช่วงปี 2000

iPhone เกิดขึ้นเป็นครั้งแรกในปี 2007 จนถึงวันนี้ 12 ปีแล้ว เมื่อดูแล้วมีความคล้ายกันบางอย่าง และ ณ วันนี้ยอดขาย iPhone และ Samsung ก็เริ่มจะลดลงแล้วด้วย

วิกฤตมี 2 ชนิดคือวิกฤตแท้ และวิกฤตเทียม อย่างกรณีของวิกฤตต้มยำกุ้ง หรือวิกฤตแฮมเบอร์เกอร์ จัดเป็นวิกฤตแท้คือเศรษฐกิจได้รับความเสียหายหนักจริง ๆ ส่วนวิกฤตเทียม เช่นวิกฤตดอทคอม หรือสงครามอ่าวเปอร์เซีย ที่เกิดจากฟองสบู่หรือสงคราม อันนี้ตลาดจะฟื้นเร็วหลังวิกฤต

จากประวัติศาสตร์วิกฤตแท้ จะเกิดสลับกับวิกฤตเทียม และรอบนี้มองว่าวิกฤตที่อาจเกิดขึ้นในโลกเราน่าจะเป็นวิกฤตเทียมเสียมากกว่า

หุ้นเด่น: กลุ่มโรงแรมที่ทำธุรกิจอาหาร

ดร.นิเวศน์ เหมวชริวรากร

ดร.นิเวศน์ใช้การอุปมาหุ้นเหมือนเครื่องบิน ดอกเบี้ยเหมือนตุ้มถ่วง ดอกเบี้ยสูงก็ถ่วงให้เครื่องบินหนัก หากดอกเบี้ยต่ำก็ดันให้บินสูง เวลานี้ตุ้มถ่วงหยุดแล้ว หุ้นเลยฟื้นขึ้นมาหน่อย ส่วนผลประกอบการคือเครื่องยนต์ นาทีนี Apple, Sumsung กำไรไม่ดี สาขาในจีนก็ขายไม่ดี เปรียบเหมือนเครื่องยนต์ที่กำลังแย่ลง

สรุป ปีนี้ไม่ดี แต่ลงทุนเป็นรายตัวได้

หุ้นเด่น: หุ้น Super Cheap P/E < 10 เท่า และ Dividend Yield 4 – 5% ขึ้นไป อยู่ใน Sector ที่เป็นวัฏจักรแต่มีธรรมชาติของกิจการที่ไม่เป็นวัฏจักร

ที่มาบทความ: http://www.bangkokbiznews.com/blog/detail/646512