ครั้งหนึ่ง วอร์เรน บัฟเฟตต์ เคยกล่าวเอาไว้ว่า

เป็นเวลากว่า 240 ปี ที่การแทงสวนอเมริกา

นับเป็นความผิดพลาดอันใหญ่หลวง

ตลอดช่วงเวลาในประวัติศาสตร์อเมริกา ไม่มีครั้งไหนเลยที่มหาอำนาจชาตินี้จะล้มลงโดยไม่ลุกขึ้นมาอีกครั้งอย่างเกรียงไกร ถ้ามองในภาพใหญ่ นี่คือประเทศที่อยู่ใน “ขาขึ้น” ตลอดเวลา

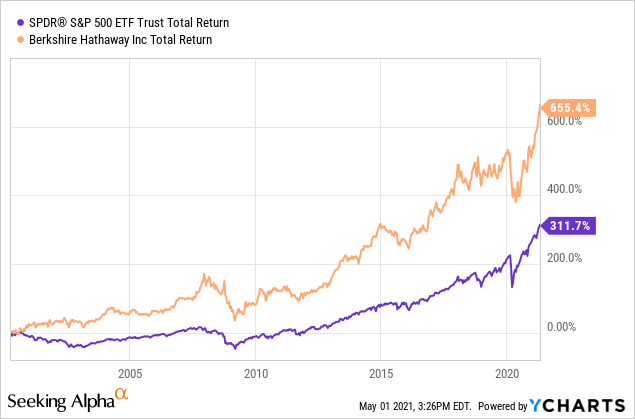

ตัดภาพเข้ามาใกล้ปัจจุบันมากขึ้น ถ้าดูในช่วง 20 ปี ดัชนีที่กล่าวได้ว่าเป็นเหมือนภาพแทนของเศรษฐกิจสหรัฐฯ อย่าง S&P 500 ก็สามารถสร้างผลตอบแทนกว่า 300% หรือโตขึ้นราว 5-6% ต่อปี

ทว่า เจ้าของประโยคยกย่องความรุ่งโรจน์ของสหรัฐฯ ผู้นี้เอง ที่เป็นคนเอาชนะการเติบโตของมาตุภูมิของตนไปได้อย่างขาดลอย โดย Berkshire Hathaway ภายใต้การบริหารของบัฟเฟตต์ สามารถสร้างผลตอบแทนได้กว่า 650% ในช่วง 20 ปีที่ผ่านมา หรือโตปีละเกือบ 10% จนถึงปี 2020

แผนภาพเปรียบเทียบผลตอบแทนระหว่าง SPDR S&P 500 ETF และ Berkshire Hathaway ปี 2000-2020 Source: Seeking Alpha as of 2/5/2021

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

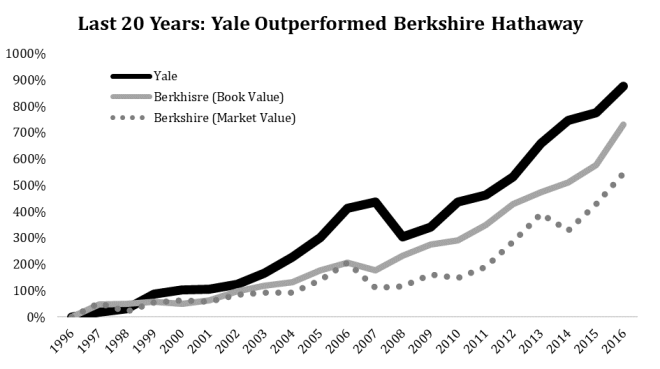

แต่คำกล่าวที่ว่า “เหนือฟ้ายังมีฟ้า” ก็เป็นเรื่องจริงอยู่วันยังค่ำ เพราะแม้ปรมาจารย์ด้านการลงทุนแบบเน้นคุณค่าอย่างบัฟเฟตต์จะสร้างผลตอบแทนได้มหาศาลในระยะยาว แต่กองทุน Yale’s Endowment Fund ภายใต้กลยุทธ์ของนักลงทุนระดับตำนานผู้ล่วงลับอย่างเดวิด สเวนเซ่น กลับสามารถให้ผลตอบแทนได้เหนือกว่า

แผนภาพเปรียบเทียบผลตอบแทนระหว่างกองทุน Yale’s Endowment Fund และ Berkshire Hathaway ปี 1996-2016 Source: Yale Investment Office & Berkshire Hathaway as of 18/5/2018

ผลการดำเนินงานในอดีตและผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ในช่วง 20 ปี ผลตอบแทนของกองทุนนี้สูงเกือบ 12% ต่อปี จนถึงปึ 2016 ตัวเลขนี้ดูเผิน ๆ แล้วอาจห่างจาก Berkshire ไม่มาก แต่ถ้าคิดออกมารวม ๆ แล้ว ผลตอบแทนจะอยู่ที่ 900% นี่คือช่องว่างมหาศาล

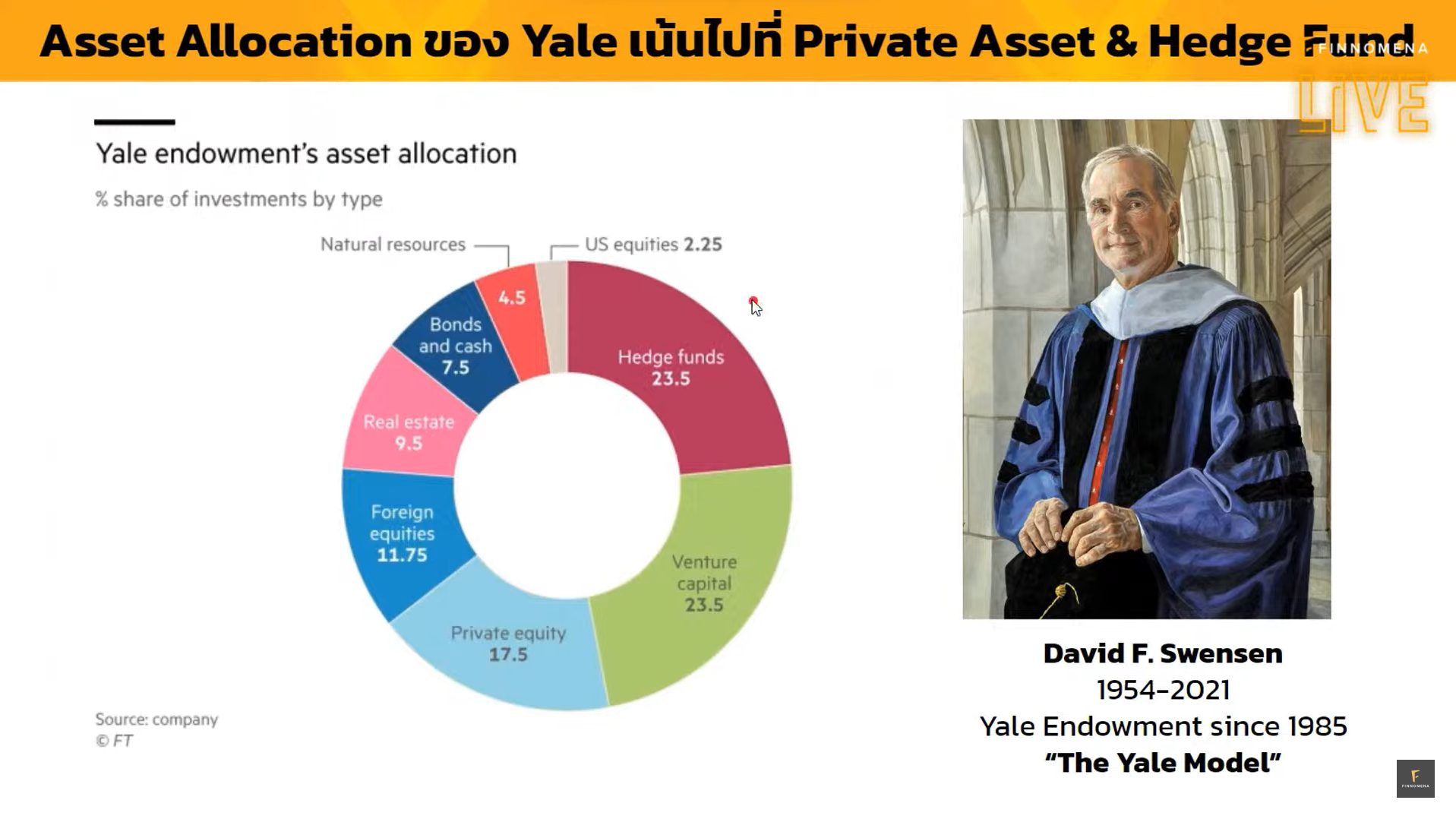

ความลับของกองทุนนี้อยู่ตรงไหน? อะไรคือที่มาของช่องว่างนั้น? คำตอบสั้น ๆ อยู่ที่การกระจายการลงทุนไปที่ Private Assets หรือสินทรัพย์นอกตลาด ในขณะที่ Endowment Fund ของมหาวิทยาลัยชั้นนำอื่น ๆ จะเน้นการลงทุนในหุ้นในตลาดเป็นส่วนมาก แต่สัดส่วนการลงทุนของ Yale’s Endowment Fund อยู่ในสินทรัพย์นอกตลาดกว่า 40% แบ่งเป็นหุ้นนอกตลาด 17.5% และการลงทุนแบบ Venture capital อีก 23.5%

เรามาทำความรู้จักกับ Private Assets อีกหนึ่งสินทรัพย์การลงทุนที่ไม่สั่นไหวตามตลาด ลองมาดูกันว่าสินทรัพย์ชนิดนี้แบ่งออกเป็นกี่ประเภท มีความพิเศษอย่างไร และหากสนใจสามารถลงทุนได้ผ่านช่องทางไหน

Private Assets สินทรัพย์ที่ไม่ต้องเสี่ยงกับ “นายตลาด”

ใน The Intelligent Investor ตำราการลงทุนระดับขึ้นหิ้ง เบนจามิน เกรแฮม เคยเปรียบเปรยตลาดหุ้นว่าเป็นคนขึ้น ๆ ลง ๆ นามว่า “นายตลาด” ที่จะมาหาเราและเอาหุ้นมาขายให้เราทุกวันโดยไม่เหน็ดเหนื่อย

จุดน่าสนใจคือ วันไหนที่อารมณ์ดีเขาจะขายหุ้นในราคาสูงลิ่ว ส่วนวันไหนเขาแพนิคก็จะขายในราคาเทกระจาด แม้ว่าหุ้นตัวนั้นจะพื้นฐานเหมือนเดิมไม่เปลี่ยนแปลง

ปัจจุบัน สถานการณ์การลงทุนผันผวนจากภาวะเงินเฟ้อในหลายประเทศ ทำให้ธนาคารกลางสหรัฐฯ (FED) ต้องขึ้นอัตราดอกเบี้ยจนตลาดผันผวนอย่างมาก ทว่าการลงทุนใน Private Assets ช่วยลดทอนปัญหาตรงนี้ลงไปได้เนื่องจากสินทรัพย์ชนิดนี้ไม่ได้ถูกซื้อขายในตลาดจึงทำให้นักลงทุนไม่ต้องเจอกับอารมณ์แปรปรวนของนายตลาด

ดังนั้น Private Assets จึงเป็นทางเลือกในการลงทุนที่น่าสนใจที่สามารถช่วยลดความเสี่ยงในพอร์ตการลงทุน

Private Assets 3 ชนิด ที่จะช่วยยกระดับการลงทุน

Private Assets หรือ สินทรัพย์นอกตลาด คือสินทรัพย์ที่ไม่มีการซื้อขายกับบุคคลภายนอก ไม่มีการซื้อขายในตลาดรอง จึงมีความผันผวนด้านราคาที่ต่ำกว่าเมื่อเทียบกับสินทรัพย์ทั่วไปที่ราคามักขึ้นลงตามภาวะตลาดมากกว่า โดย Private Assets แบ่งออกได้เป็น 3 ชนิด คือ

1. Private Equity หรือ หุ้นนอกตลาด

- เป็นการลงทุนในหุ้นของบริษัทนอกตลาดหลักทรัพย์

- บริษัทนอกตลาดมักให้ผลตอบแทนชนะตลาดหุ้นโลกในระยะยาว

- การลงทุนในหุ้นนอกตลาดจะได้ผลตอบแทนจากการลงทุนในบริษัทขนาดเล็กที่มีศักยภาพสูง และมี upside ด้านมูลค่าที่สูงกว่าบริษัทใหญ่ ๆ

- การเข้าลงทุนในหุ้นนอกตลาดของกองทุนมักจะมีความใกล้ชิดและสร้างการเปลี่ยนแปลงต่อบริษัทที่เข้าลงทุนได้สูง

- โดยส่วนใหญ่แล้วแตกต่างจากการลงทุนในหุ้นในตลาดที่เป็นการซื้อขายหุ้นจากนักลงทุนรายอื่น ซึ่งไม่ได้ส่งผลบวกโดยตรงดังเช่นการลงทุนในหุ้นนอกตลาด

- การเข้าไปลงทุนในหุ้นนอกตลาดมีทางเลือกหลายแบบ เช่น เข้าไปลงทุนในช่วงตั้งต้นกิจการ (Venture Capital) ลงทุนในช่วงที่บริษัทเติบโต (Growth Capital) หรือแม้แต่การร่วมทุนโดยการเข้าซื้อกิจการในช่วงบริษัทที่มีกระแสเงินสดมั่นคง (Buyout)

2. Private Real Estate หรือ อสังหาริมทรัพย์นอกตลาด

- เป็นการลงทุนในอสังหาริมทรัพย์ที่ไม่ได้อยู่ในตลาดเพื่อให้ได้รับผลตอบแทนสม่ำเสมอ

- มีทางเลือกการลงทุนหลากหลากหลาย เช่น ออฟฟิศ ค้าปลีก ห้องแล็บ ที่พักอาศัย อาคารพาณิชย์ โรงงาน ไปจนถึงคลังสินค้า

- มีหลายตลาดให้เลือกสรรไม่ว่าจะเป็นสหรัฐฯ ที่มีสภาพคล่องสูงและมีสภาพสินทรัพย์ดี หรือเอเชียที่อัตราการเติบโตสูง เป็นต้น

- ความผันผวนต่ำเนื่องจากไม่ได้ถูกซื้อขายในตลาดหลักทรัพย์ ราคาไม่ได้เคลื่อนไหวตามข่าวและการเก็งกำไร โดยส่วนใหญ่ราคาจะเคลื่อนไหวตามปัจจัยพื้นฐาน

3. Private Credit หรือ การให้กู้ยืมเงินโดยตรงแก่บริษัท

- เป็นการปล่อยโดยตรงให้กับบริษัทเสมือนธนาคาร

- บริษัทเอกชนไม่ได้ออกตราสารหนี้เสนอให้กับนักลงทุน

- ส่วนใหญ่เป็นการให้บริษัทขนาดเล็กจนถึงกลางกู้ยืม

- ช่วยกระจายความเสี่ยงเพราะมีความสัมพันธ์กับตลาดหุ้นไม่มาก

ทำไม Private Assets ถึงเป็นการกระจายความเสี่ยงออกจากตลาดที่น่าสนใจ?

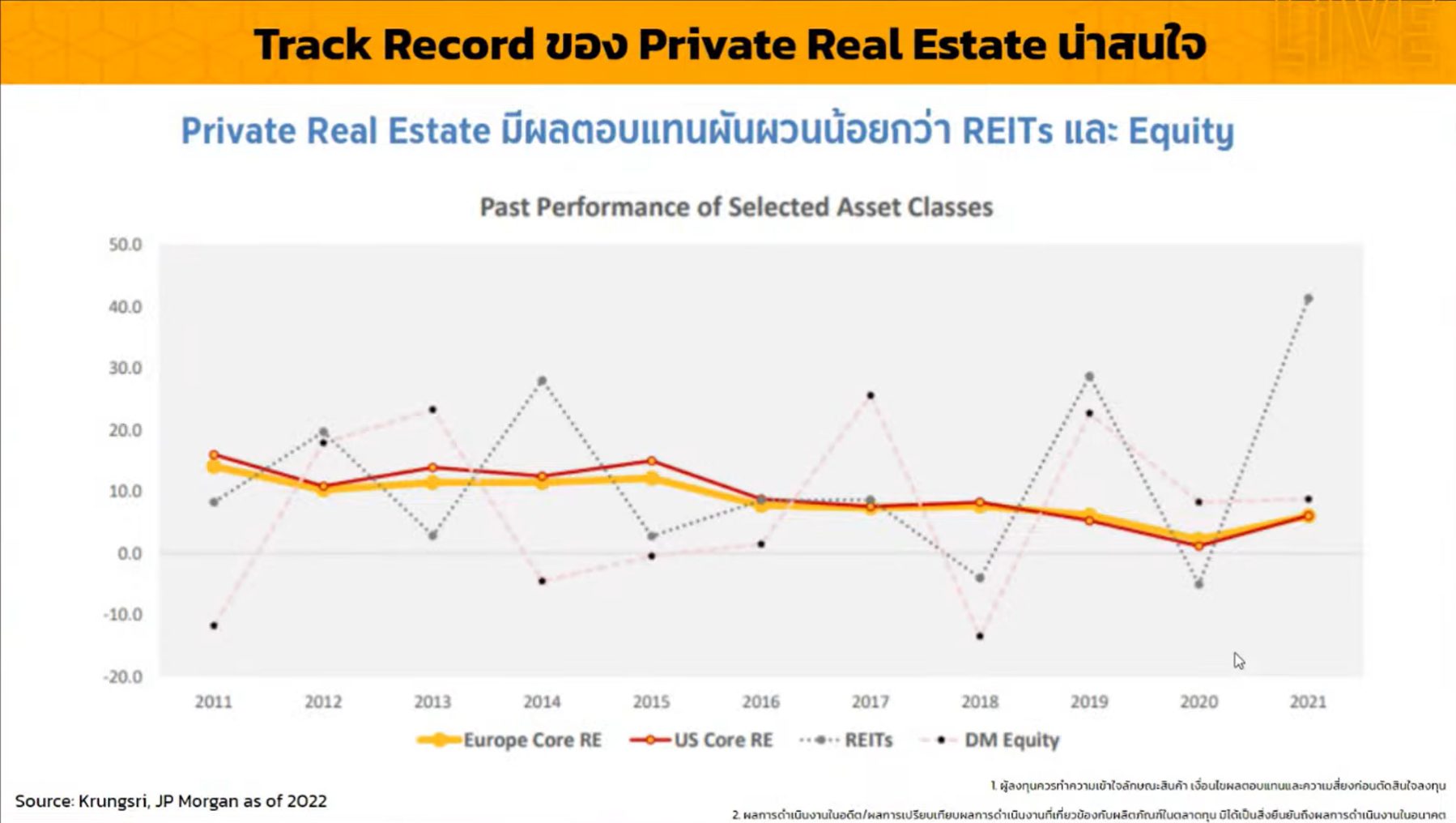

อย่างที่ได้ย้ำไปว่าสินทรัพย์นอกตลาดมักจะมีความผันผวนต่ำกว่าสินทรัพย์ที่มีการซื้อขายในตลาด และมีราคาปรับตัวตามปัจจัยพื้นฐานมากกว่า ข้อมูลต่อจากนี้จะแสดงให้เห็นเพิ่มเติมว่าสินทรัพย์นอกตลาดหลายประเภทมีความผันผวน (Standard deviation: S.D.) ต่ำกว่าสินทรัพย์ประเภทเดียวกันที่มีการซื้อขายในตลาด

เริ่มกันที่อสังหาริมทรัพย์ก่อน จากข้อมูลของ JP Morgan ปี 2022 ผลตอบแทนของ REITs (เส้นประสีเทา) มีความผันผวนกว่าอสังหาริมทรัพย์นอกตลาด (เส้นสีเหลืองและแดง)

แผนภาพแสดงผลตอบแทนของ Private Real Estate เทียบกับ REITs

Source: FINNOMENA, Krungsri, JP Morgan as of 2022

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

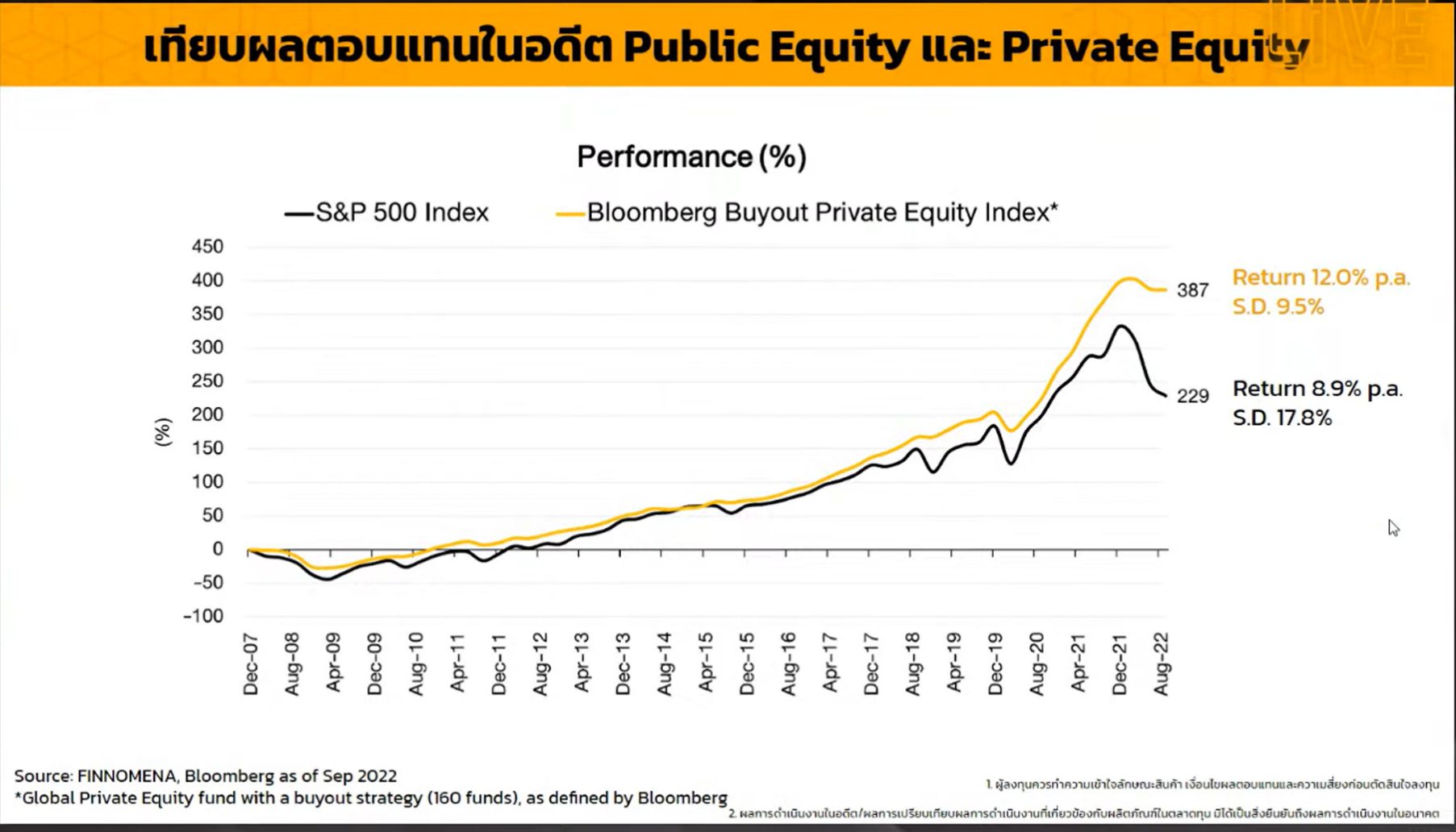

ต่อกันที่หุ้น ในปี 2022 ค่า S.D. ของดัชนี S&P 500 ที่เป็นตัวแทนของหุ้นในตลาด อยู่ที่ 17.8% ในขณะที่ดัชนี Bloomberg Buyout Private Equity ซึ่งลงทุนในหุ้นนอกตลาดมี S.D. ที่ 9.5% และอีกหนึ่งจุดที่น่าสนใจก็คือ ในกรณีนี้ ผลตอบแทนต่อปีของการลงทุนในหุ้นนอกตลาดก็สูงกว่าด้วย

แผนภาพแสดงตอบแทนของดัชนี Bloomberg Buyout Private Equity เทียบกับดัชนี S&P 500

Source: FINNOMENA, Bloomberg as of 9/2022

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

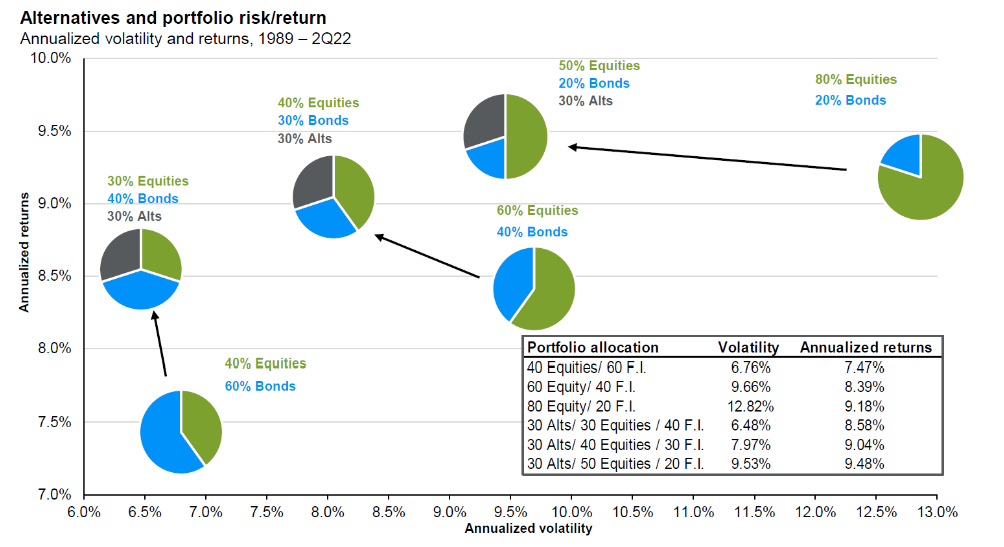

นอกจากนี้ การศึกษาของ JP Morgan พบว่า การลงทุนในสินทรัพย์ทางเลือก (Private Assets ก็เป็นหนึ่งในนั้น) ช่วยเพิ่มผลตอบแทนเฉลี่ยต่อปีและลดความผันผวนให้กับพอร์ตการลงทุนได้ จากข้อมูลย้อนหลังตั้งแต่ปี 1989 จนถึงไตรมาส 2 ของปี 2022

ยกตัวอย่างกรณีศึกษาเมื่อเพิ่มสัดส่วนทรัพย์สินทางเลือกเข้าไปในพอร์ตการลงทุนที่ประกอบด้วยหุ้นและตราสารหนี้หลาย ๆ รูปแบบ เช่น

- กรณีที่ 1:

- (เดิม) พอร์ตการลงทุนประกอบด้วยหุ้น 80% และตราสารหนี้ 20% ให้ผลตอบแทนเฉลี่ยต่อปี 9.18% และมีความผันผวน 12.82%

- (ใหม่) แทนที่สัดส่วนหุ้น 30% ด้วยทรัพย์สินทางเลือก 30% ผลตอบแทนเฉลี่ยต่อปีเพิ่มเป็น 9.48% ความผันผวนลดลงเหลือ 9.53%

- กรณีที่ 2:

- (เดิม) พอร์ตการลงทุนประกอบด้วยหุ้น 60% และตราสารหนี้ 40% ให้ผลตอบแทนเฉลี่ยต่อปี 8.39% และมีความผันผวน 9.66%

- (ใหม่) แทนที่สัดส่วนหุ้น 10% + ตราสารหนี้ 20% ด้วยทรัพย์สินทางเลือก 30% ผลตอบแทนเฉลี่ยต่อปีเพิ่มเป็น 9.48% ส่วนความผันผวนลดลงเหลือ 9.53%

แผนภาพแสดงผลตอบแทนและความผันผวนของพอร์ตการลงทุนแต่ละแบบ ตั้งแต่ปี 1989 ถึง ไตรมาส 2 ของปี 2022 Source: JPMorgan as of 28/2/2023

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนย้อนหลังของกองทุนตัวอย่างที่ลงทุนใน Private Assets

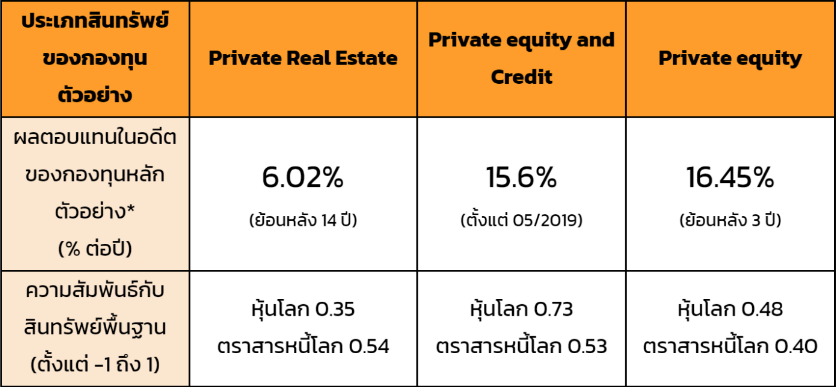

นอกจากที่สินทรัพย์ชนิดนี้จะมีความผันผวน (S.D.) ที่ต่ำในตัวเองแล้ว การที่ Private Assets มีความสัมพันธ์ (Correlation) กับสินทรัพย์ทั่วไปอย่างหุ้นและตราสารหนี้ต่ำ (พูดง่าย ๆ คือ ถ้าหุ้นลง Private Assets มีแนวโน้มสูงที่จะไม่ลงตาม) ก็เป็นอีกเหตุผลที่สินทรัพย์นอกตลาดถือเป็นประตูสู่การกระจายการลงทุนที่ดีให้กับพอร์ตของนักลงทุน

ปกติแล้วในการวัดว่าราคาของสินทรัพย์หนึ่งเคลื่อนไหวสัมพันธ์กับอีกสินทรัพย์มากแค่ไหนจะต้องดูจากค่า correlation ที่มีค่าระหว่าง -1 ถึง 1 หากสินทรัพย์ทั้งสองเคลื่อนไหวสอดคล้องกันโดยสมบูรณ์ก็จะมีค่านี้เท่ากับ 1 และถ้ามีค่าเข้าใกล้ -1 เท่าไหร่ ก็หมายถึงสินทรัพย์เคลื่อนไหวตรงข้ามกันเท่านั้น

ในกรณีของกองที่มีนโยบายลงทุนใน Private Real Estate จะเห็นได้ว่าที่ผ่านมาราคาเคลื่อนไหวสัมพันธ์กับหุ้นโลกต่ำที่สุด ส่วนกองที่มีนโยบายการลงทุนทั้งใน Private Equity ก็ยังถือว่ามีความสัมพันธ์ไม่มากนัก

ตารางแสดงผลตอบแทนต่อปีย้อนหลังและ Correlation ต่อสินทรัพย์พื้นฐาน ของกองทุนตัวอย่างที่ลงทุนใน Private Assets Source: FINNOMENA as of 3/2023

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

*กองทุนหลักตัวอย่างอาจหมายถึงกองทุนหลักในต่างประเทศหรือกองทุนอื่นที่บริหารจัดการด้วยผู้จัดการกองทุนรายเดียวกันด้วยกลยุทธ์ที่เหมือนหรือใกล้เคียงกับกองทุนหลักที่เข้าไปลงทุน แต่อาจมีผลการดำเนินการที่ยาวกว่าหรือ share class ต่างกัน โดยพยายามคัดสรรตัวอย่างจากทางเลือกที่ให้ track record ของผลตอบแทนในอดีตที่ยาวที่สุด ผลตอบแทนในสกุลเงินของกองทุนหลักตัวอย่าง และยังไม่รวมค่าธรรมเนียมและค่าใช้จ่ายอื่นๆของระดับกองทุนในไทย

ข้อสังเกตการลงทุนใน Private Assets

นักลงทุนไทยสามารถลงทุนใน Private Assets ได้ผ่านกองทุนรวม UI (กองทุนรวมเพื่อผู้ลงทุนสถาบันหรือผู้ลงทุนรายใหญ่พิเศษ) อย่างไรก็ตาม กองทุน UI จัดเป็นกองทุนที่มีความเสี่ยงระดับ 8+ หรือกองทุนรวมที่มีความเสี่ยงจากการลงทุนอย่างมีนัยสำคัญ เนื่องด้วยเหตุผล คือ

- มีการลงทุนในสินทรัพย์ทางเลือกที่มีความซับซ้อน ต้องใช้ความรู้เฉพาะทางมากกว่า

- อาจมีการกระจุกตัวในอุตสาหกรรม

- มีสภาพคล่องน้อยเนื่องจากไม่ได้เปิดให้ซื้อขายในตลาด

- ข้อมูลของสินทรัพย์เหล่านี้เปิดเผยต่อสาธารณชนไม่เยอะเท่าสินทรัพย์ดั้งเดิมที่มีการซื้อขายในตลาดทั่วไป

โอกาสลงทุนใน Private Assets ทางเลือกการลงทุนใหม่ไม่ง้อตลาด

ผ่านกองทุน UI

แม้การลงทุนใน Private Assets จะมีข้อสังเกตอยู่บ้าง แต่การกระจายการลงทุนในสัดส่วนที่เหมาะสมไปยังสินทรัพย์ทางเลือกก็สามารถช่วยให้พอร์ตการลงทุนสั่นไหวไปกับตลาดน้อยลง เนื่องจากสินทรัพย์ทางเลือกดังกล่าวสัมพันธ์กับสินทรัพย์ทั่วไปในระดับต่ำ แถมในบางกรณีก็สามารถช่วยเพิ่มผลตอบแทนที่คาดหวังได้อีกด้วย

สำหรับนักลงทุนที่สนใจโอกาสการลงทุนสุดพิเศษเหนือใคร สามารถเข้าถึงทรัพย์สินทางเลือกเหล่านี้ได้ผ่านกองทุนรวม UI หรือกองทุนรวมเพื่อผู้ลงทุนสถาบันหรือผู้ลงทุนรายใหญ่พิเศษ (Ultra Accredited Investor Mutual Fund) ที่ FINNOMENA House of UI Funds

ที่ FINNOMENA House of UI Funds นักลงทุนจะได้เข้าถึงกองทุน UI จากหลากหลาย บลจ. ครอบคลุมทุกสินทรัพย์นอกกระแส ทั้ง Private Assets และสินทรัพย์อื่น ๆ ผ่านการคัดเลือกอย่างเป็นกลางอิงตามผลงานที่โดดเด่น พร้อมบริการให้คำแนะนำและติดตามสถานการณ์อย่างใกล้ชิดจาก FINNOMENA Investment Team เสมือนมีทีมผู้เชี่ยวชาญดูแล

เปิดประสบการณ์การลงทุนเหนือระดับ ในสินทรัพย์ทางเลือกใหม่ เอกสิทธิ์เฉพาะนักลงทุนรายใหญ่พิเศษ

👉 ลงทะเบียน คลิก >>> https://finno.me/ui-fund

อ้างอิง

- https://www.ft.com/content/e43825e7-7824-4355-881b-cb11629cd070

- https://seekingalpha.com/article/4423498-berkshire-hathaway-versus-s-and-p-500-through-years

- https://president.asu.edu/read/warren-buffett-is-right-i-wouldnt-bet-against-america-either

- https://news.yale.edu/2018/10/01/investment-return-123-brings-yale-endowment-value-294-billion

- https://shinya-deguchi.medium.com/analysis-of-yales-manager-selection-6d48dde2e7b7

- https://www.schroders.com/en/mt/professional-investor/strategic-capabilities/private-assets/securitised-credit/

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สำหรับกองทุน UI จะเสนอขายเฉพาะผู้ลงทุนรายใหญ่พิเศษเท่านั้น โดยกองทุนประเภทนี้เป็นกองทุนรวมที่มีความเสี่ยงสูงหรือซับซ้อน และไม่ถูกจำกัดความเสี่ยงด้านการลงทุนเช่นเดียวกับกองทุนรวมทั่วไป จึงเหมาะกับผู้ลงทุนที่รับผลขาดทุนได้ในระดับสูงเท่านั้น ผู้ลงทุนควรขอคำแนะนำเพิ่มเติมก่อนทำการลงทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”