Executive Summary

- ภาพรวมการลงทุนในครึ่งปีหลัง: โอกาสของเอเชียและตราสารหนี้ ความท้าทายในสหรัฐฯ และยุโรป

- ตลาดหุ้นสหรัฐฯ: ตลาดแรงงานยังแข็งแรง แต่ตัวเลขเศรษฐกิจเริ่มชะลอตัวตามเงินเฟ้อ แนะนำถือ AFMOAT-HA และ TISCOAI

- ตลาดหุ้นยุโรป: เศรษฐกิจฟื้นตัวอย่างช้า ๆ Valuation ยังถูกแต่สถิติชี้หลัง ECB ลดดอกเบี้ยไปต่อยาก แนะนำถือ ONE-EUROEQ

- ตลาดหุ้นญี่ปุ่น: เงินเยนดิ่งหนัก ทิศทางการใช้นโยบายการเงินเข้มงวดขึ้นชัดเจน แนะนำลดสัดส่วน

- ตลาดหุ้นจีน: ภาครัฐออกมาตรการกระตุ้นต่อเนื่อง รอ Sentiment ฟื้น แนะนำสะสม B-CHINE-EQ MEGA10CHINA-A และ SCBCHAA

- ตลาดหุ้นอินเดีย: โครงการ SIPs หนุนตลาดหุ้น เศรษฐกิจแข็งแกร่ง แนะนำลงทุน B-BHARATA

- ตลาดหุ้นเกาหลีใต้: รับอานิสงค์วัฎจักร Semiconductor นักลงทุนตอบรับเชิงบวกต่อ Value-Up Program แนะนำสะสม SCBKEQTG และ DAOL-KOREAEQ

- ตลาดหุ้นไทย: การเบิกจ่ายงบภาครัฐฯอาจไม่มีนัยยะต่อเศรษฐกิจ และตลาดหุ้นถูกกดดันจากการเมืองในประเทศ แนะนำหลีกเลี่ยงตลาดหุ้นไทย

- ตลาดหุ้นเวียดนาม: FDI ยังไหลเข้า ลุ้นเข้าดัชนี Emerging Market ปีหน้า แนะนำลงทุน PRINCIPAL VNEQ-A และ KKP VGF-UI*

- ตลาดหุ้นเอเชียไม่รวมญี่ปุ่น: แนะนำสะสมกองทุน UOBSA

- Thematic Equity

- หุ้น AI: กระแส AI ยังคงแรงต่อเนื่อง แต่ผู้ได้รับประโยชน์อาจมีการเปลี่ยนแปลง แนะนำลงทุน TISCOAI และ B-INNOTECH

- หุ้น Healthcare: รายได้เติบโตต่อเนื่อง แต่ Valuation ยังแพงอยู่ แนะนำสะสม ES-HEALTHCARE (สะสมมูลค่า) หรือ KKP-GHC (จ่ายปันผล)

- หุ้น Climate Change: เติบโตไปพร้อมกับกระแสรักษ์โลก และความคาดหวังดอกเบี้ยขาลง แนะนำสะสม SCBCLIMATE(A) และ PRINCIPAL GCLEAN-A

- ตราสารหนี้ต่างประเทศ: Yield สูง โอกาสลงทุนในรอบทศวรรษ แนะนำ UGIS-N และ MUBOND-A และแบบไม่ป้องกันความเสี่ยงค่าเงินแนะนำ UGISFX-N และ MUBONDUH-A

- ทองคำ: ธนาคารกลางซื้อต่อ พร้อม ETFs ซื้อเพิ่มจากความเสี่ยงภูมิรัฐศาสตร์และ Real Yield ปรับตัวลง แนะนำสะสม KT-GOLDUH-A

- น้ำมัน: อุปทานสหรัฐฯ คอยจำกัด upside จากราคาน้ำมัน ไม่แนะนำลงทุน เหมาะเพียงเก็งกำไรในกรอบตามรอบ

- Global REITs: แม้มีแรงบวกจาก Fed ลดดอกเบี้ย แต่การเติบโตต่ำ ระดับปันผลไม่น่าสนใจเทียบกับตราสารหนี้ แนะนำคงสัดส่วน

- Thai REITs: ฟื้นตัวเฉพาะกลุ่ม ยังไม่สดใส แม้ Valuation เริ่มน่าสนใจ แนะนำคงสัดส่วน

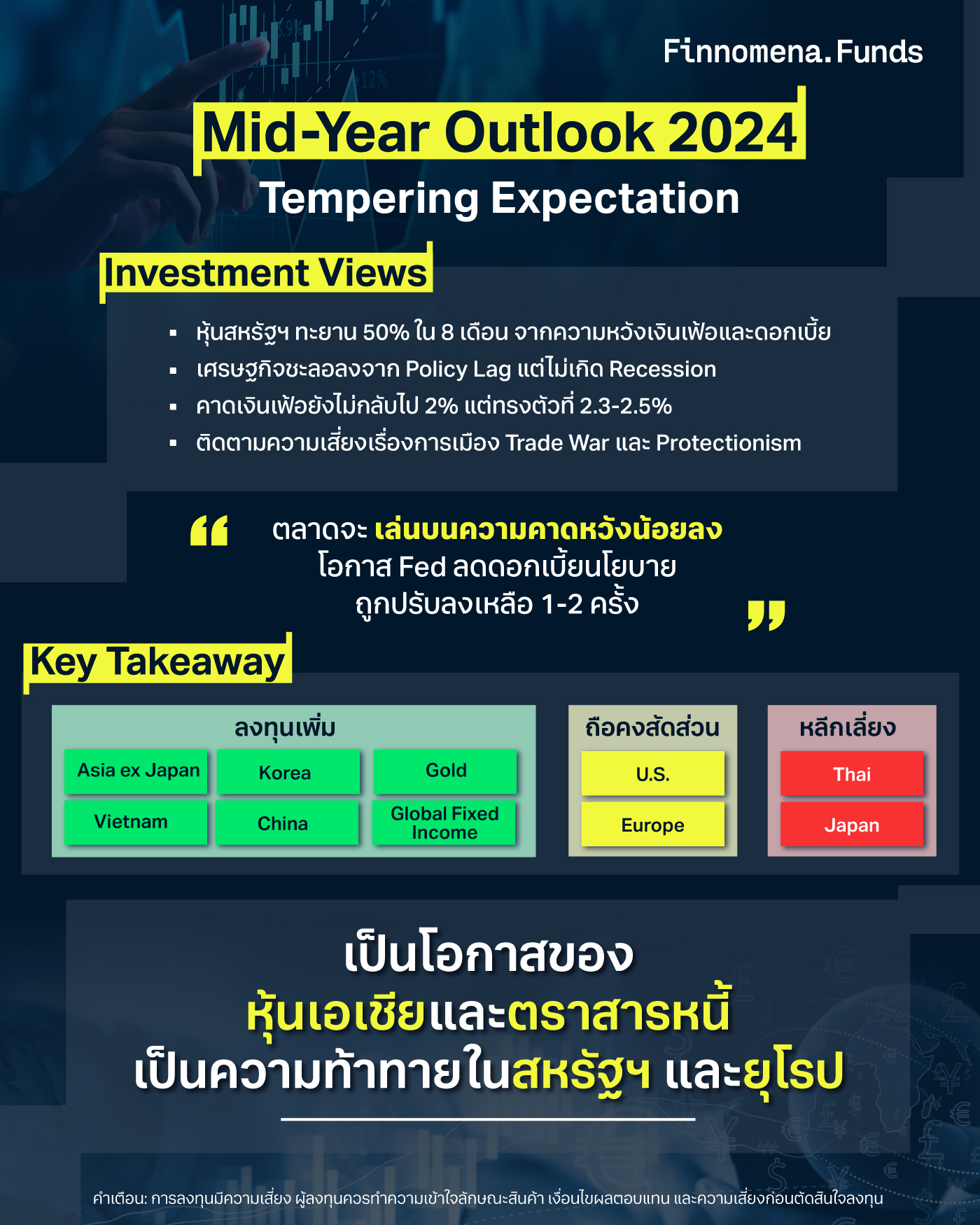

หลังจากที่ Finnomena Funds ออกคำแนะนำ “Finnomena Investment Outlook 2024: มุมมองการลงทุนปี 2024 A Year of Two Halves” ไปในช่วงต้นปี 2024 พร้อมคำแนะนำเชิงบวกต่อการลงทุนในสินทรัพย์เสี่ยงอาทิ หุ้นสหรัฐฯ หุ้นยุโรป และหุ้นในโซนตลาดเกิดใหม่ โดยเรามองว่าสินทรัพย์เสี่ยงมีโอกาสสร้างผลตอบแทนได้ดีจากความคาดหวังว่าเงินเฟ้อจะชะลอลง ทำให้ธนาคารกลางมีแนวโน้มปรับลดอัตราดอกเบี้ยนโยบายลงในอนาคต

สำหรับในครึ่งปีหลัง Finnomena Funds ได้ต่อยอดมุมมองการลงทุนมาจากพื้นฐานดังกล่าว และออกเป็นมุมมองการลงทุนชื่อ Finnomena Funds 2024 Mid-Year Outlook: “Tempering Expectation”

ภาพรวมการลงทุนในครึ่งปีหลัง: โอกาสในเอเชียและตราสารหนี้ ความท้าทายในสหรัฐฯ และยุโรป

Source: Finnomena Funds as of 21/06/2024

Finnomena Funds 2024 Mid-Year Outlook “Tempering Expectation”

ในครึ่งปีหลังของปี 2024 Finnomena Funds มีมุมมองเชิงระมัดระวังมากขึ้นต่อสินทรัพย์เสี่ยง โดยเรามองว่าการที่ตลาดหุ้นสหรัฐฯ ปรับตัวขึ้นไปมากกว่า 50% ตั้งแต่จบขาลงในปี 2022 เป็นผลมาจากความหวังเรื่องเงินเฟ้อและอัตราดอกเบี้ยนโยบาย ขณะที่ตัวเลขเงินเฟ้อกำลังกลับเข้าสู่กรอบ 2% อย่างช้า ๆ และอัตราดอกเบี้ยนโยบายมีแนวโน้มปรับตัวลง 1-2 ครั้งในปี 2024 ตลาดจึงมีพื้นที่ให้เล่นบนความคาดหวังน้อยลงและกลับสู่ความเป็นจริงมากขึ้น พร้อมกับตัวเลขเศรษฐกิจหลาย ๆ ตัวที่มีแนวโน้มประกาศออกมาชะลอตัวลงจากอัตราดอกเบี้ยนโยบายที่เริ่มส่งผลกระทบต่อเศรษฐกิจจริง นอกจากนี้ยังมีความผันผวนจากการเลือกตั้งในสหรัฐฯ และประเทศในยุโรป

คำแนะนำการลงทุน

- หุ้นสหรัฐฯ และยุโรป: ปรับลดคำแนะนำเป็น “Hold” เนื่องจากความผันผวนและการชะลอตัวของเศรษฐกิจ

- หุ้นเอเชีย: ปรับคำแนะนำเป็น “Buy” โดยเฉพาะกลุ่ม Asia X Japan Equity, South Korea, Vietnam, China และ India ที่มีแนวโน้มฟื้นตัวต่อเนื่อง นำโดยเศรษฐกิจของอินเดีย จีน และเวียดนาม รวมถึงเกาหลีใต้ที่ได้ประโยชน์จากวัฏจักรเซมิคอนดักเตอร์

“A Final Call for High Rates”

Finnomena Funds แนะนำ “Buy” ในหมวด Global Fixed Income โดยมองว่าในช่วงครึ่งปีหลัง ธนาคารกลางทั่วโลกจะเริ่มใช้นโยบายการเงินเชิงผ่อนคลายมากขึ้น ซึ่งจะทำให้อัตราดอกเบี้ยที่สูงในปัจจุบันเริ่มปรับลดลงตามอัตราดอกเบี้ยนโยบาย จึงเป็น Final Call สุดท้ายที่นักลงทุนมีโอกาสรับทั้ง Capital Gain และ อัตราดอกเบี้ยที่สูงระดับทศวรรษ

Source: Finnomena Funds, Bloomberg as of 21/06/2024

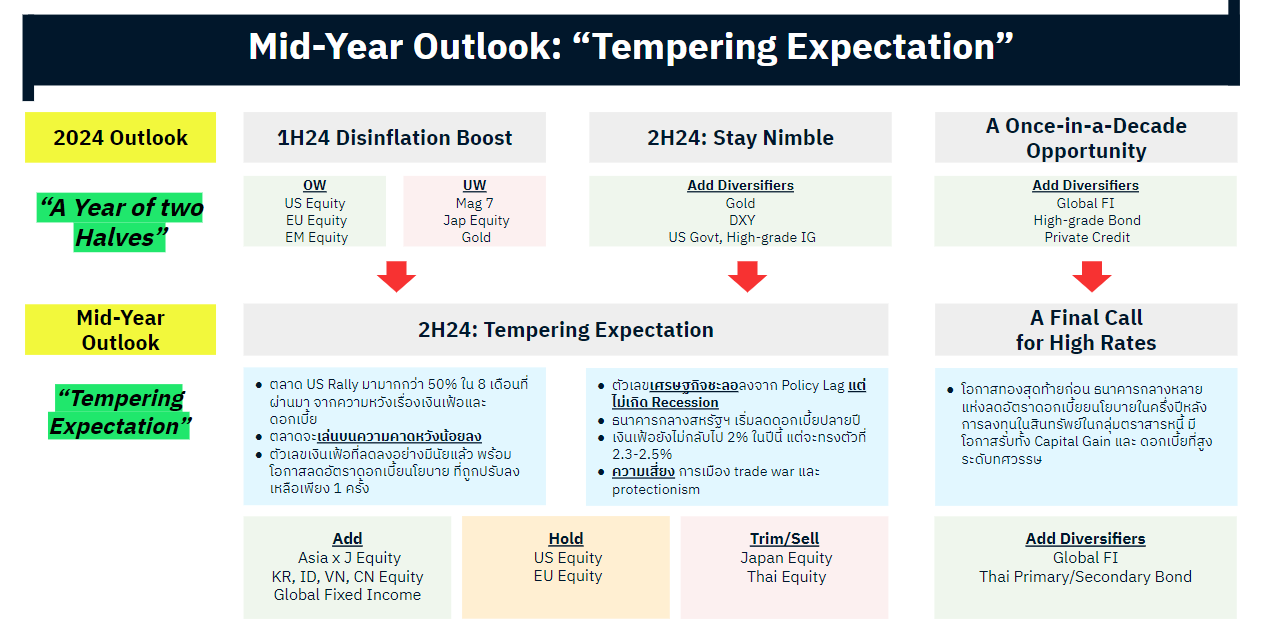

ในครึ่งปีที่ผ่านมา ประมาณการ GDP Growth ในหลาย ๆ ประเทศ ที่ถูกรวบรวมโดย Bloomberg Concensus ได้มีการปรับขึ้นในหลายประเทศ โดยเฉพาะประเทศสหรัฐอเมริกา จีน และอินเดีย ซึ่งสะท้อนถึงความแข็งแกร่งของเศรษฐกิจในประเทศเหล่านี้ ในขณะเดียวกันยุโรปได้รับการปรับประมาณการขึ้นเล็กน้อยสำหรับปี 2024 ในฝั่งของประเทศไทย ถูกปรับประมาณการ GDP Growth ลงทั้งในปี 2024 และ 2025 ซึ่งสะท้อนถึงการฟื้นตัวที่ช้าและความไม่แน่นอนทางการเมือง โดยในภาพรวมความแข็งแกร่งของสหรัฐอเมริกา ยุโรป จีน และอินเดีย แสดงให้เห็นถึงศักยภาพที่เศรษฐกิจโลกจะฟื้นตัวต่อได้ในครึ่งปีหลัง

Source: Finnomena Funds, Bloomberg as of 21/06/2024

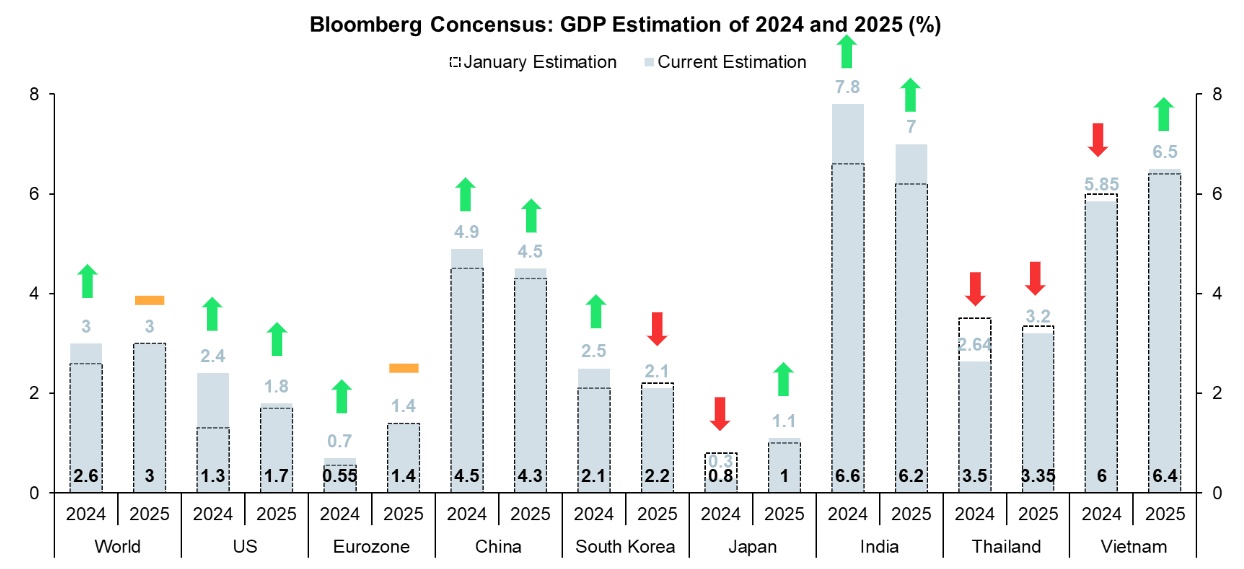

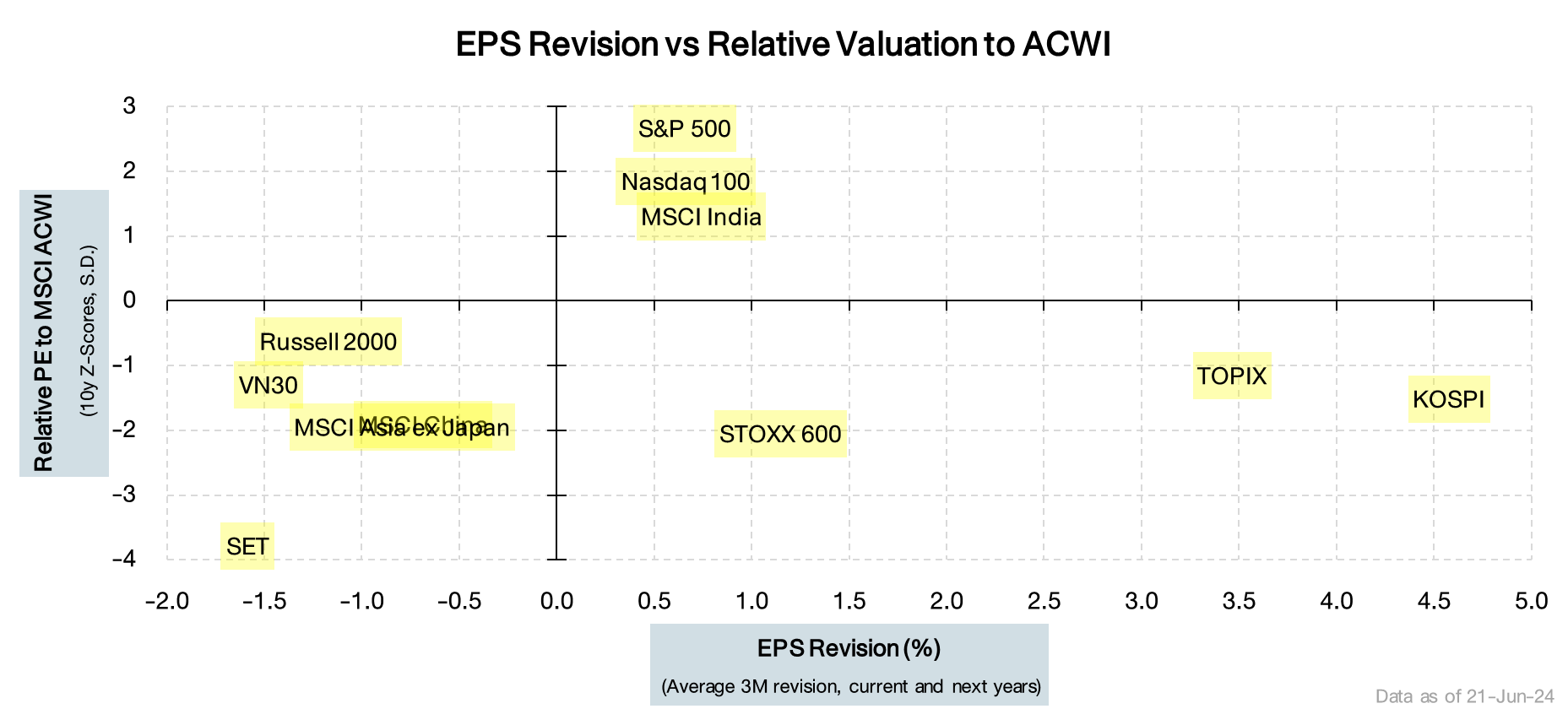

ในฝั่งของภาพรวมกำไรตลาดหุ้นโลก ตลาดที่ถูกปรับประมาณการกำไรในระดับสูงที่สุดใน 3 เดือนที่ผ่านมา ได้แก่ ตลาดเกาหลีใต้ ญี่ปุ่น และยุโรป ในขณะที่ตลาดที่มีอัตราการเติบโตของกำไรสูงที่สุด ได้แก่ ตลาดเกาหลีใต้ เวียดนาม และสหรัฐอเมริกา

Source: Finnomena Funds, Bloomberg as of 21/06/2024

ในมิติของมูลค่า PE เมื่อนำไปเปรียบเทียบกับ ดัชนีหุ้นโลก MSCI ACWI ตลาดที่มีระดับมูลค่าถูกที่สุดได้แก่ตลาดหุ้นไทย ยุโรป และจีน

ตลาดหุ้นสหรัฐฯ: ตลาดแรงงานยังแข็งแรง แต่ตัวเลขเศรษฐกิจเริ่มชะลอตัวตามเงินเฟ้อ

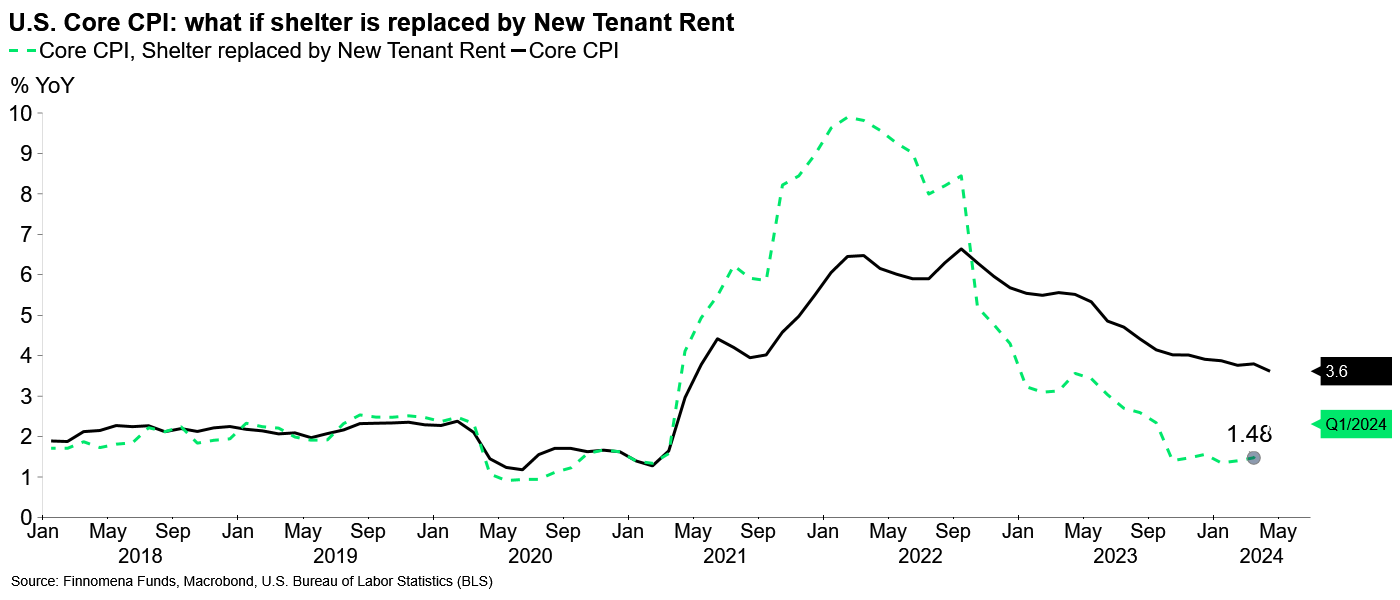

Source: Finnomena Funds, Macrobond as of 21/06/2024

ตัวเลขเงินเฟ้อ Core CPI ของสหรัฐฯ ประกาศออกมาที่ 3.6% ยังอยู่ในระดับสูงกว่าเป้าหมาย 2% ของ Fed แต่ตัวเลขดังกล่าว ถูกขับเคลื่อนด้วยเงินเฟ้อฝั่งภาคบริการที่มีความหนืดอย่าง Shelter Inflation โดยหากหักลบปัจจัยดังกล่าวออก จะเห็นได้ว่าระดับเงินเฟ้อกลับมาทรงตัวอยู่ที่ระดับเดียวกับช่วงก่อนเกิดโควิด-19 แล้ว และเราเชื่อว่าเงินเฟ้อฝั่งภาคบริการถึงแม้ยังสูง แต่เงินเฟ้อดังกล่าวจะลดระดับลงเรื่อย ๆ สนันสนุนโดยตัวเลขค่าเช่าบ้านใหม่ที่ประกาศออกมาต่ำลง

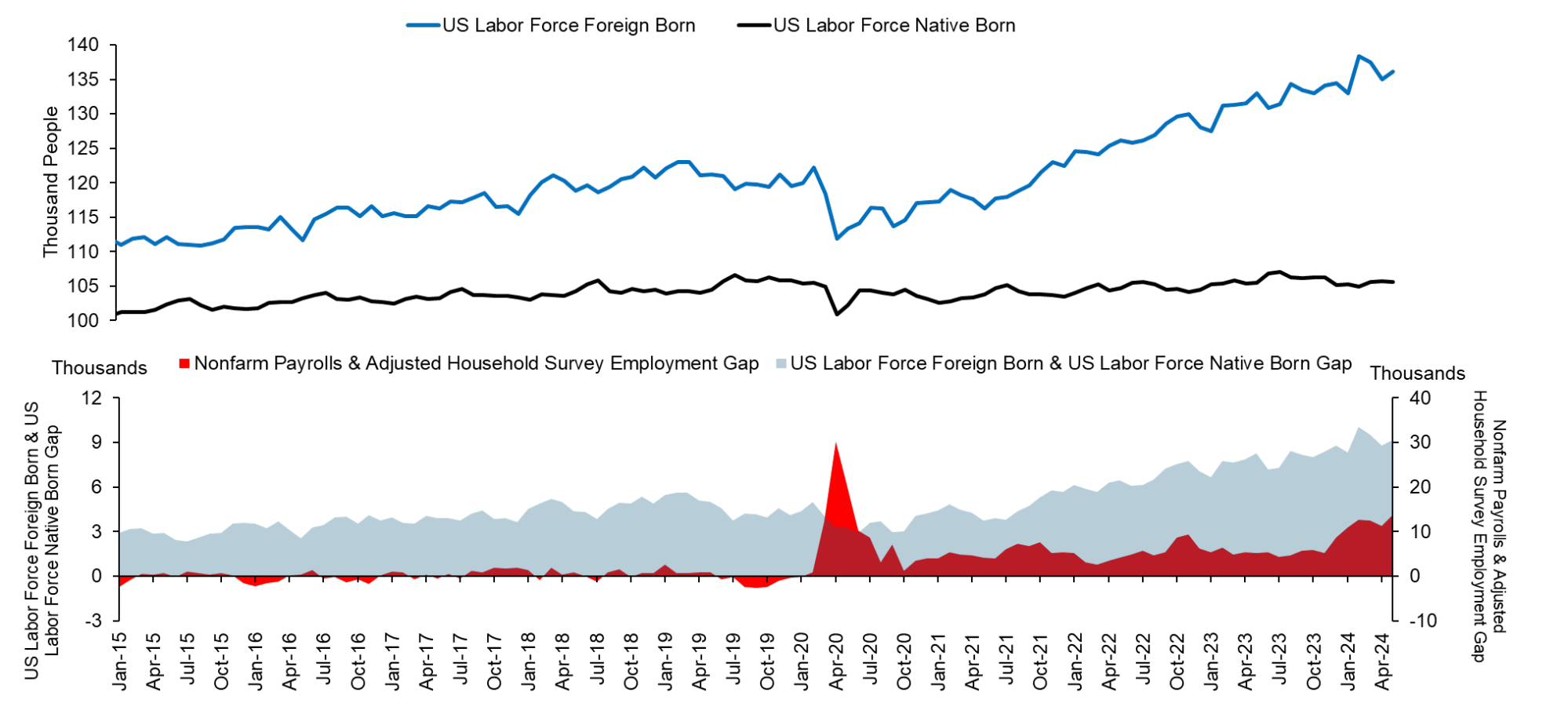

US Labour Market

Source: Finnomena Funds, Bloomberg as of 21/06/2024

ในฝั่งของตลาดแรงงานสหรัฐฯ ยังอยู่ในระดับที่แข็งแรง และได้ประโยชน์จากแรงงานต่างชาติที่เข้ามาอย่างมีนัยตั้งแต่ปี 2020 ทำให้ตัวเลข Nonfarm Payroll ประกาศออกมาแข็งแรง และยังสนันสนุนภาคการบริโภคของสหรัฐฯ ด้วย โดยแรงงานต่างชาติมีบทบาทที่สำคัญและเป็นหนึ่งในกำลังขับเคลื่อนที่จะช่วยให้เศรษฐกิจของสหรัฐฯ ไม่เกิดเศรษฐกิจถดถอยในอนาคต

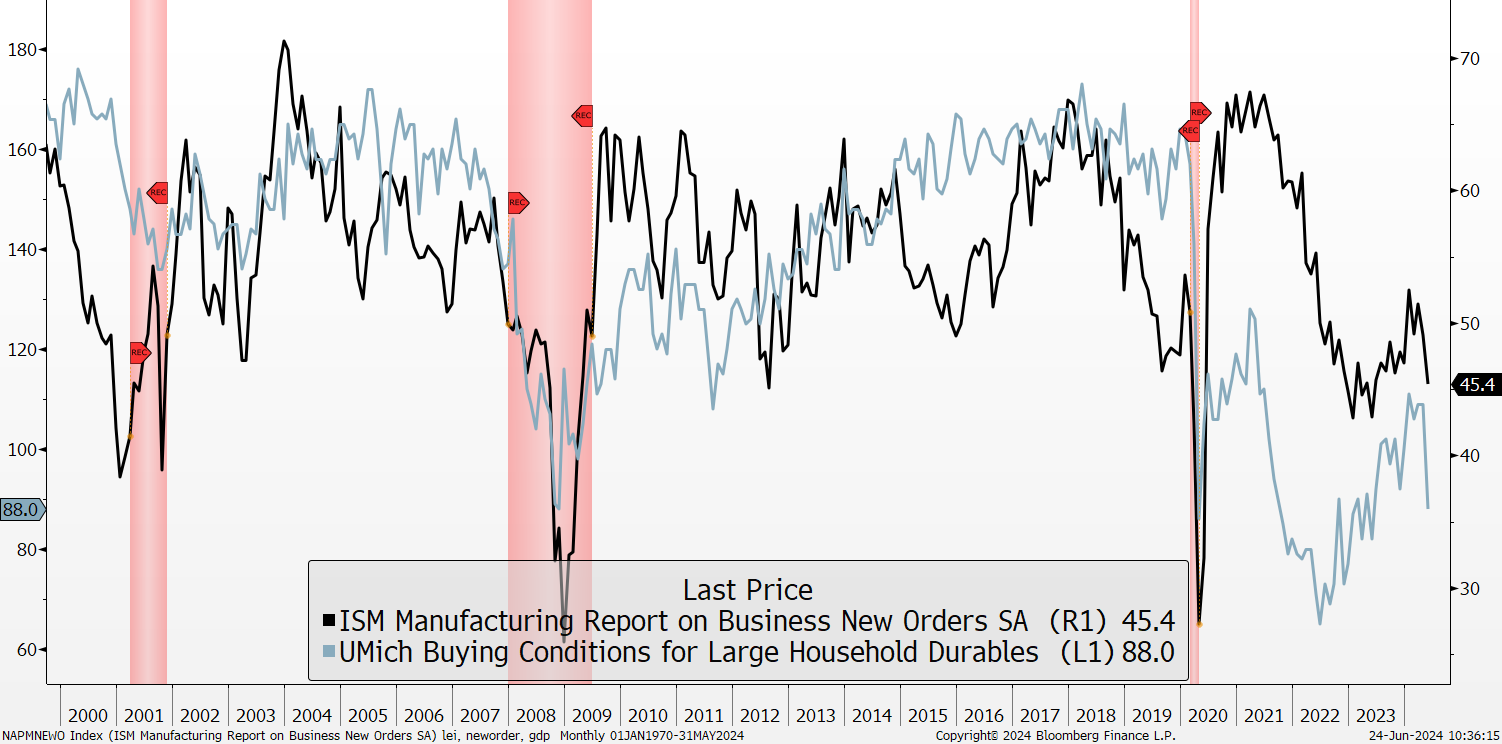

US: ISM Manufacturing New order and Buying Condition for Large household durables

Source: Finnomena Funds, Bloomberg as of 24/06/2024

ในขณะที่ตัวเลข ISM Manufacturing New Orders ซึ่งเป็น หนึ่งในดัชนีที่ชี้นำตัวเลข GDP ปรับตัวลงมาอยู่ที่ 45.4 สะท้อนความน่าจะเป็นว่าเศรษฐกิจสหรัฐฯ อาจมีเผชิญกับแรงกดดันและมีโอกาสที่เศรษฐกิจจะหดตัวได้ในอนาคต

Finnomena Funds ปรับคำแนะนำหุ้นสหรัฐเป็น “Hold” แนะนำถือ AFMOAT-HA และ TISCOAI โดยคาดว่าตลาดมีโอกาสปรับตัวขึ้นต่อในระยะสั้น ๆ พร้อมกับมองว่ามีโอกาสที่ Fed จะลดดอกเบี้ยในเดือนกันยายน 2024 และเหมาะสมจะใช้เป็นโอกาสในการ Take Profit ช่วงดังกล่าว

ตลาดหุ้นยุโรป: เศรษฐกิจฟื้นตัวอย่างช้า ๆ Valuation ยังถูก แต่สถิติชี้หลัง ECB ลดดอกเบี้ยไปต่อยาก

Source: Finnomena Funds, Macrobond as of 24/06/2024

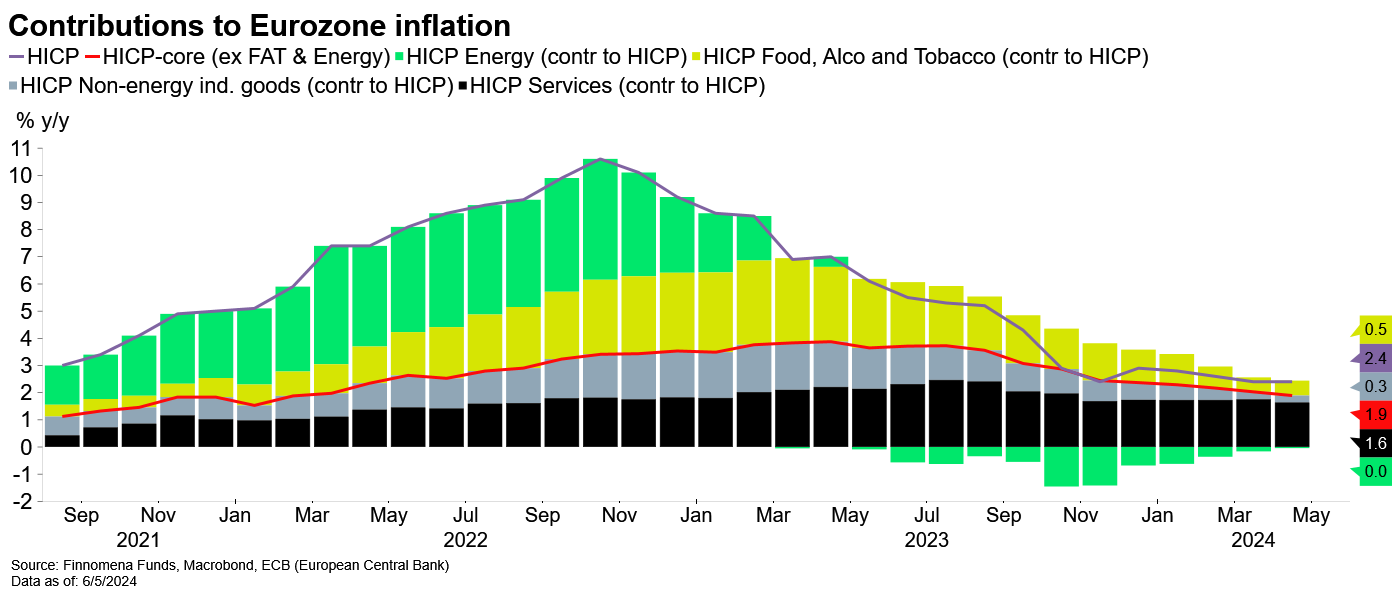

ตัวเลขเงินเฟ้อ Core HICP ในยุโรปปรับตัวลงมาที่ 1.9% YoY ในเดือนพฤษภาคม ที่ผ่านมา ซึ่งเป็นระดับเงินเฟ้อในกรอบเป้าหมาย 2% ตามที่ธนาคารกลางยุโรปต้องการแล้ว โดยจากตัวเลขดังกล่าวและแนวโน้มการชะลอตัวต่อในอนาคตทำให้สถานการณ์เงินเฟ้อในยุโรปถูกลดแรงกดดันลงไปอย่างมีนัยยะ

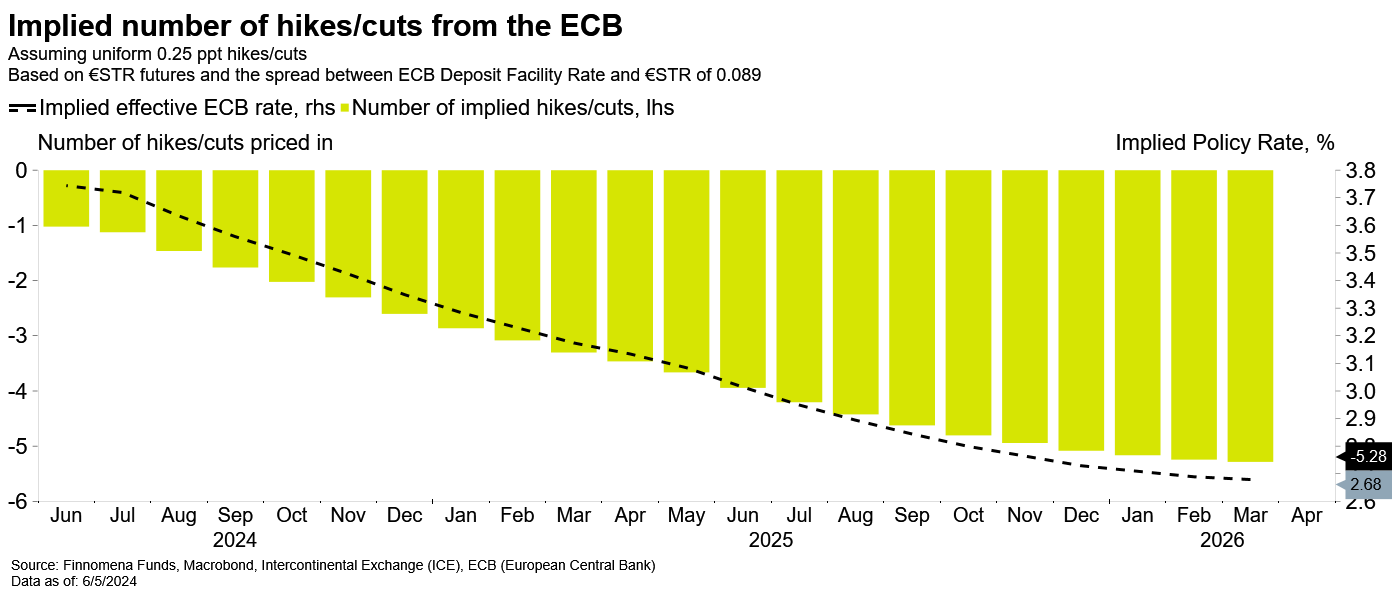

Source: Finnomena Funds, Macrobond as of 10/06/2024

ภาพเงินเฟ้อที่คลี่คลายทำให้ตลาดคาดการณ์ว่า ECB มีแนวโน้มที่จะใช้นโยบายการเงินเชิงผ่อนคลายมากขึ้นในครึ่งปีหลัง โดย Finnomena Funds มองว่าปัจจัยดังกล่าวเป็น หนึ่งในสาเหตุที่ทำให้ตลาดปรับตัวขึ้นไปในครึ่งปีแรกของปี 2024 และหลังจากนี้ตลาดมีแนวโน้มที่จะเคลื่อนไหวตาม Valuation และ Earnings มากกว่า Sentiment การลดดอกเบี้ยจาก ECB

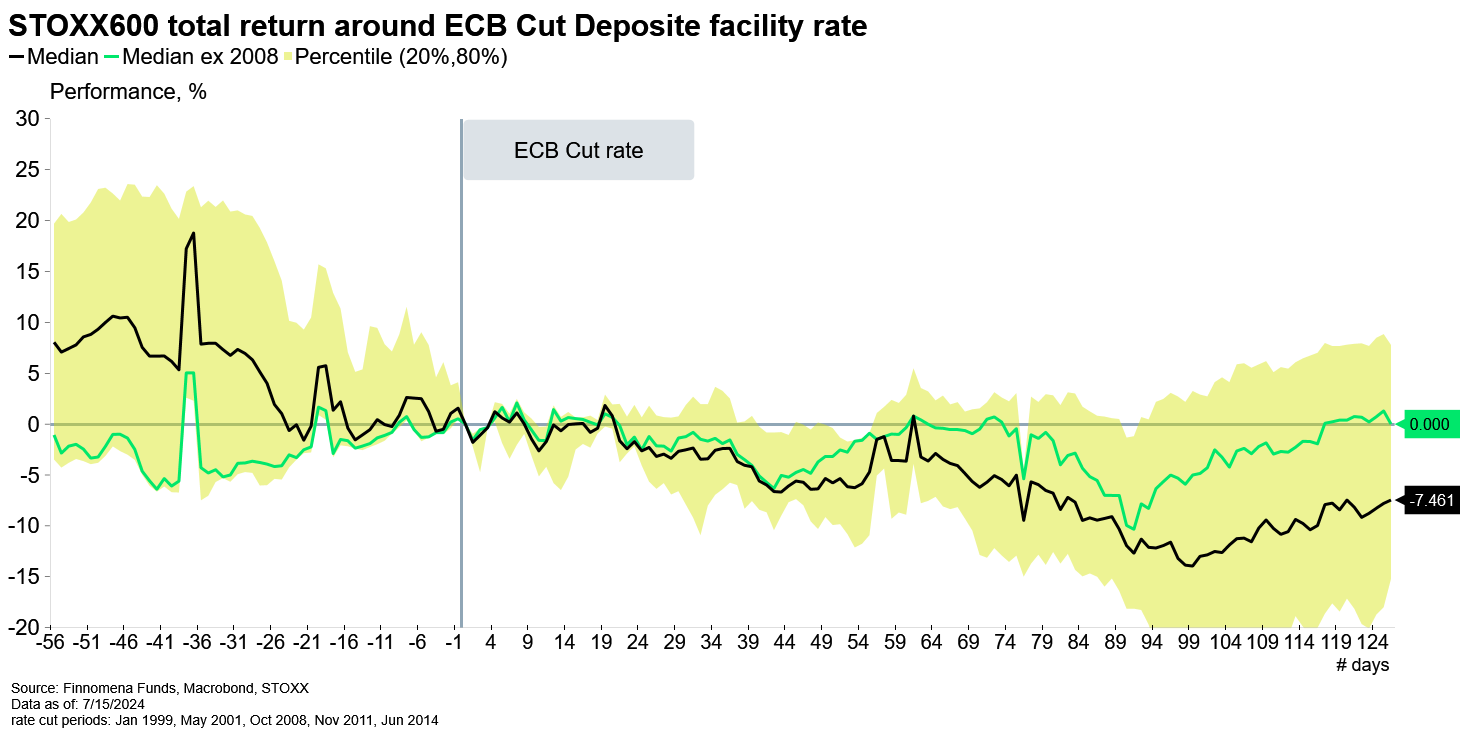

Source: Finnomena Funds, Macrobond as of 10/06/2024

โดยจากสถิติที่ผ่านมาการปรับลดอัตราดอกเบี้ยนโยบายของ ECB มักมาพร้อมกับตลาดที่ Sideways โดยในค่าเฉลี่ย ตลาดจะปรับตัวลดลง 7% และไม่ได้ตอบรับเชิงบวกต่อนโยบายการลดดอกเบี้ย

Finnomena Funds ปรับคำแนะนำหุ้นยุโรปเป็น “Hold” แนะนำถือ ONE-EUROEQ หลังตลาดรับรู้การลดดอกเบี้ยเต็มที่ ขณะที่ระดับ Valuation ยังถูกเมื่อเทียบกับ MSCI ACWI และเศรษฐกิจมีแนวโน้มฟื้นตัวต่ออย่างช้า ๆ

ตลาดหุ้นญี่ปุ่น: เงินเยนดิ่งหนัก ทิศทางการใช้นโยบายการเงินเข้มงวดขึ้นชัดเจน

Source: Finnomena Funds, Bloomberg as of 24/06/2024

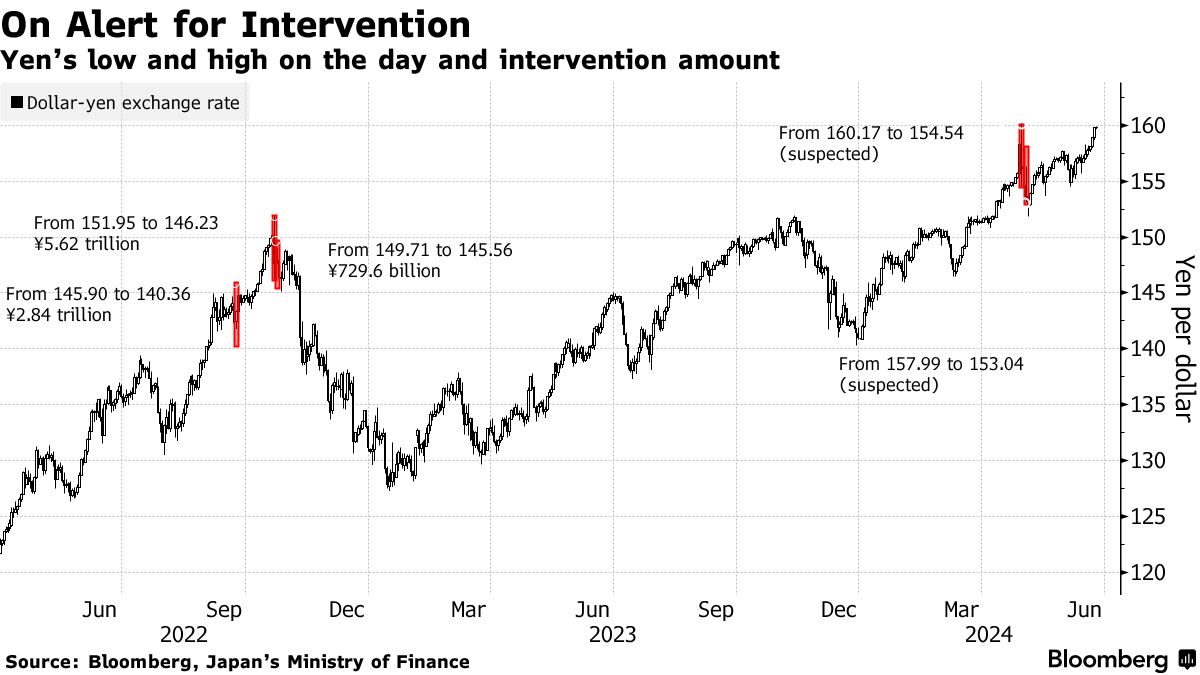

ธนาคารกลางญี่ปุ่น (BoJ) ส่งสัญญาณพร้อมแทรกแซงค่าเงินตลอด 24 ชั่วโมง หลังค่าเงินเยนดิ่งหนัก นอกจากนี้ BoJ ยังส่งสัญญาณลดวงเงินซื้อพันธบัตรรัฐบาลญี่ปุ่น และจะเปิดเผยรายละเอียดในเดือนก.ค. โดยก่อนการประชุม BoJ จะเดินหน้าซื้อพันธบัตรในระดับปัจจุบันซึ่งอยู่ที่ประมาณ 6 ล้านล้านเยน (3.81 หมื่นล้านดอลลาร์) ต่อเดือน อย่างไรก็ตาม ถึงแม้ BoJ จะพยายามสื่อสารให้กระทบน้อยที่สุด แต่ทิศทางการใช้นโยบายการเงินเข้มงวดขึ้นชัดเจน

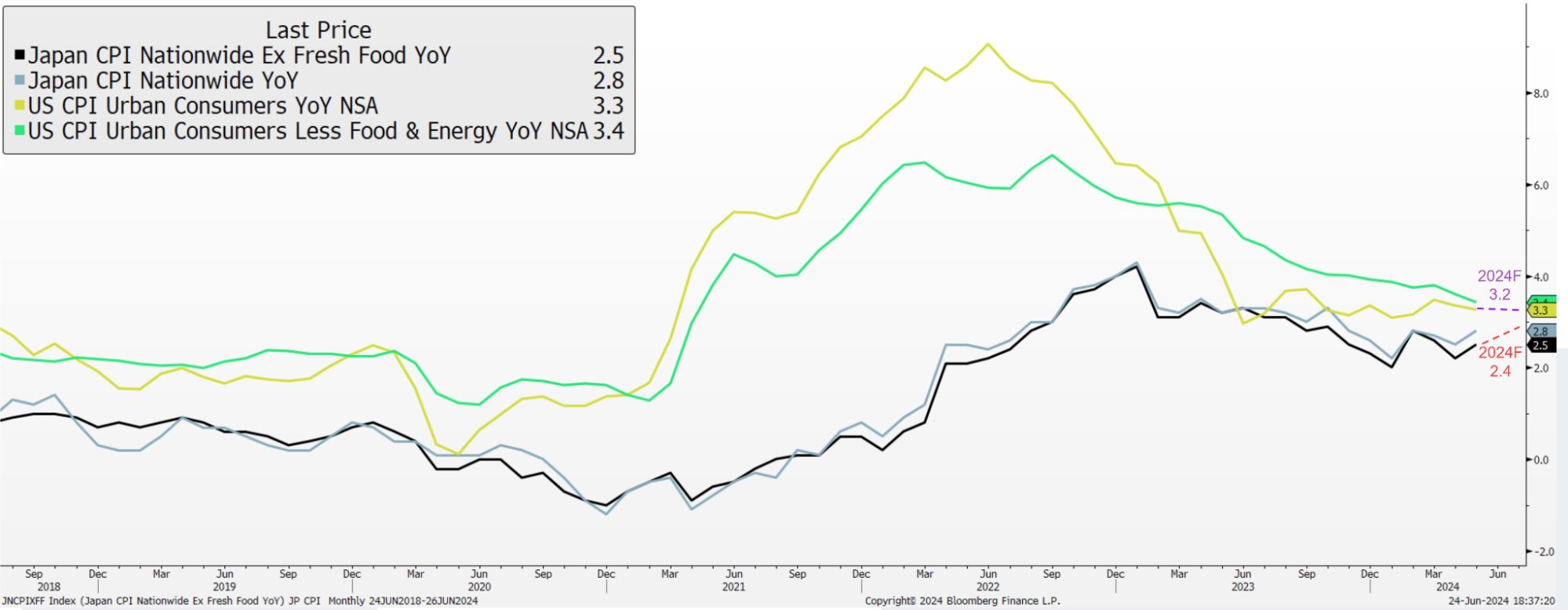

Japan Inflation

Source: Finnomena Funds, Bloomberg as of 24/06/2024

ด้านอัตราเงินเฟ้อญี่ปุ่นเร่งตัวขึ้น สวนทางกับสหรัฐฯ หลังจากสิ้นสุดการอุดหนุนค่าสาธารณูปโภค โดยนักเศรษฐศาสตร์คาดว่าเงินเฟ้อญี่ปุ่นจะปรับตัวเพิ่มขึ้นสู่ระดับ 2.4% ในปี 2024

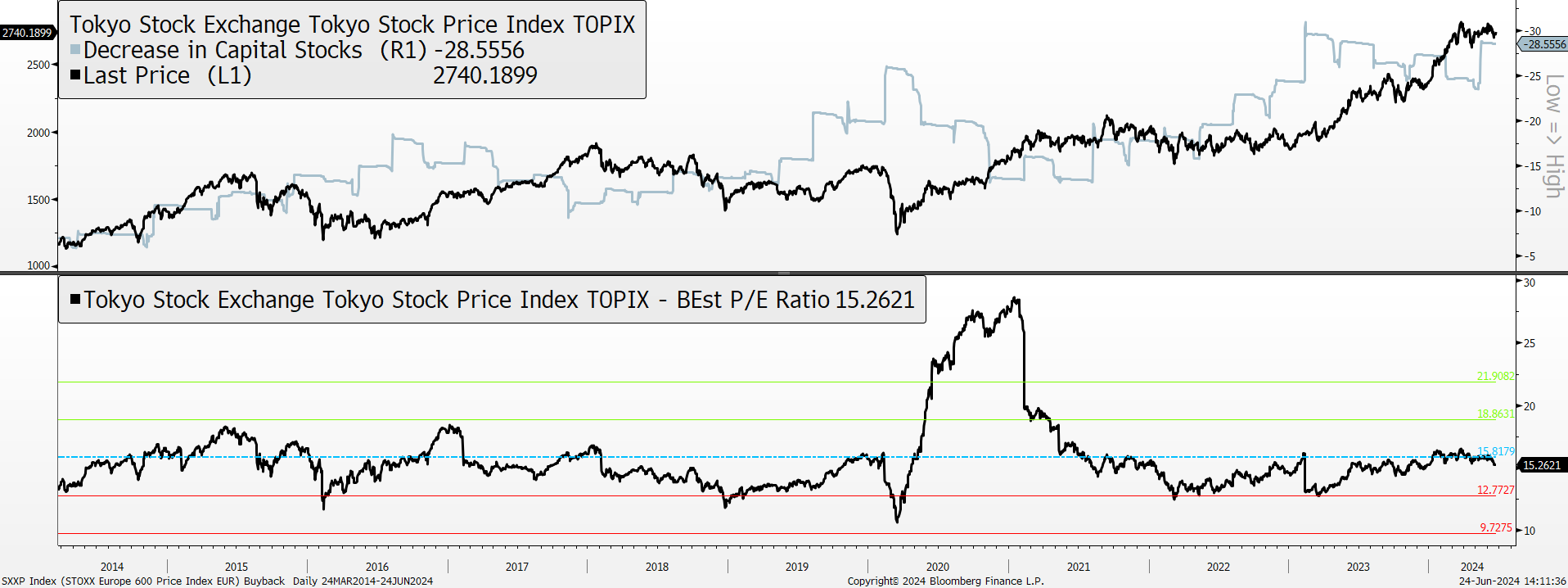

การซือหุ้นขึ้นในตลาดหุ้นญี่ปุ่น

Source: Finnomena Funds, Bloomberg as of 24/06/2024

ญี่ปุ่นเริ่มทำ Corporate Governance Reform ในปี 2015 และปรับปรุงในปี 2023 โดยหนึ่งในมาตรการนั้นจะส่งเสริมให้บริษัทญี่ปุ่นทำการซื้อหุ้นคืน ส่งผลให้ราคาหุ้นปรับตัวเพิ่มขึ้นในช่วงที่ผ่านมา อย่างไรก็ตาม ญี่ปุ่นจำเป็นต้องอาศัย Earnings Growth หรือมาตรการใหม่ ๆ เพื่อที่จะทำให้ตลาดหุ้นญี่ปุ่นปรับตัวต่อขึ้นไปได้

Finnomena Funds มองว่าความพยายามในการรักษาเสถียรภาพค่าเงิน และความกังวลต่อค่าเงินเยนที่อ่อนค่าอย่างรวดเร็วจะกดดันให้ BoJ ต้องพิจารณาขึ้นดอกเบี้ยนโยบายในอนาคต ทั้งนี้ ยังคงแนะนำลดสัดส่วนการลงทุนในตลาดหุ้นญี่ปุ่น

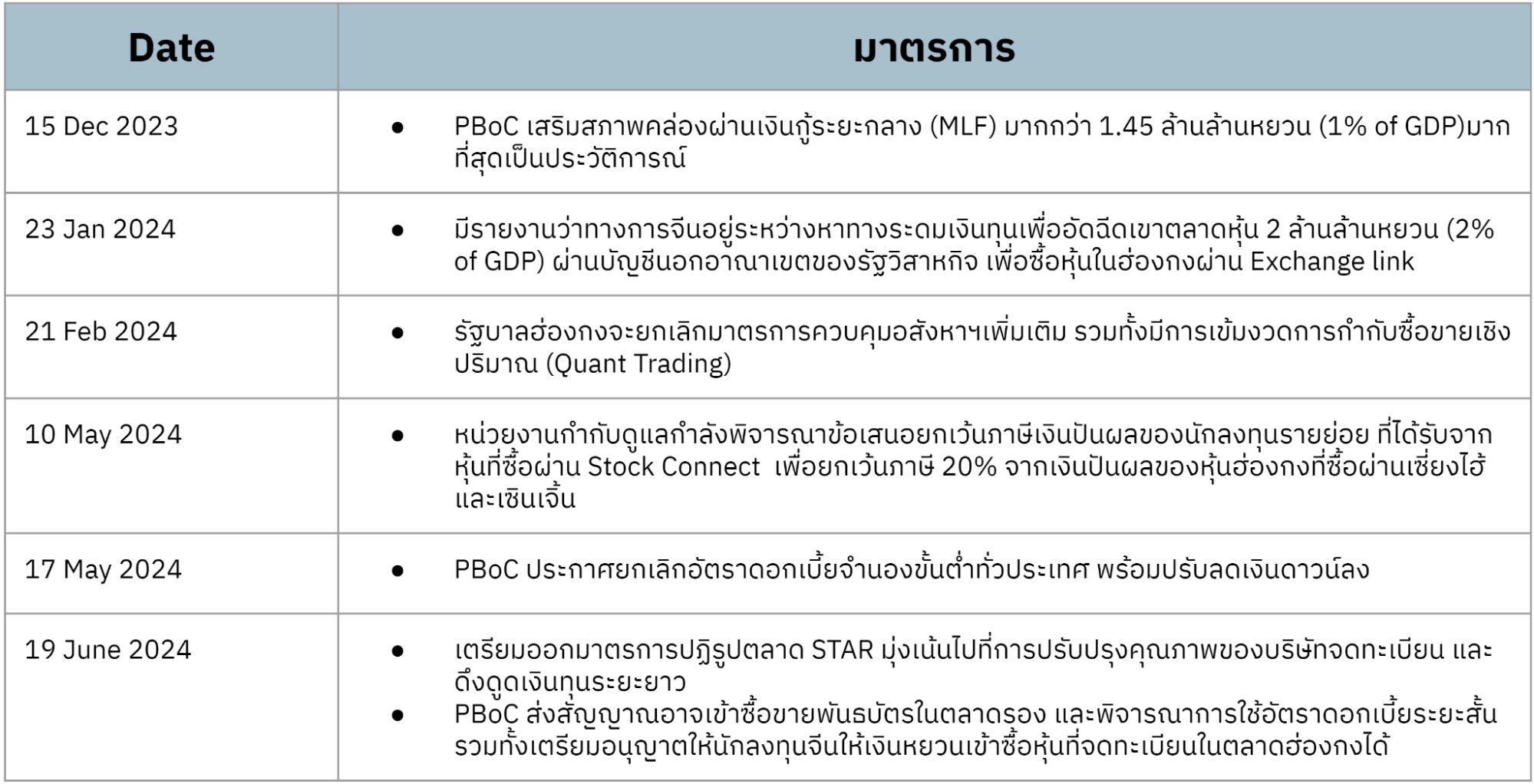

ตลาดหุ้นจีน: ภาครัฐฯออกมาตรการกระตุ้นต่อเนื่อง รอ sentiment ฟื้น

สรุปมาตรการกระตุ้นสำคัญของจีน

Source: Finnomena Funds, Bloomberg as of 24/06/2024

ที่ผ่านมาภาครัฐบาลจีนทยอยออกมาตรการกระตุ้นอย่างต่อเนื่อง เพื่อบรรลุเป้าหมายการเติบโตทางเศรษฐกิจที่ 5% แต่เม็ดเงินของมาตรการกระตุ้นไม่ได้ใหญ่มากเมื่อเทียบกับมูลค่า GDP ทำให้ตลาดหุ้นตอบรับในช่วงสั้นๆ รวมถึงได้ออกมาตรการเสริมสภาพคล่องสู่ระบบการเงิน และการปฏิรูปตลาด STAR ซึ่งเป็นแหล่งระดมเงินทุนสำหรับหุ้นเทคโนโลยีจีนโดยเฉพาะ

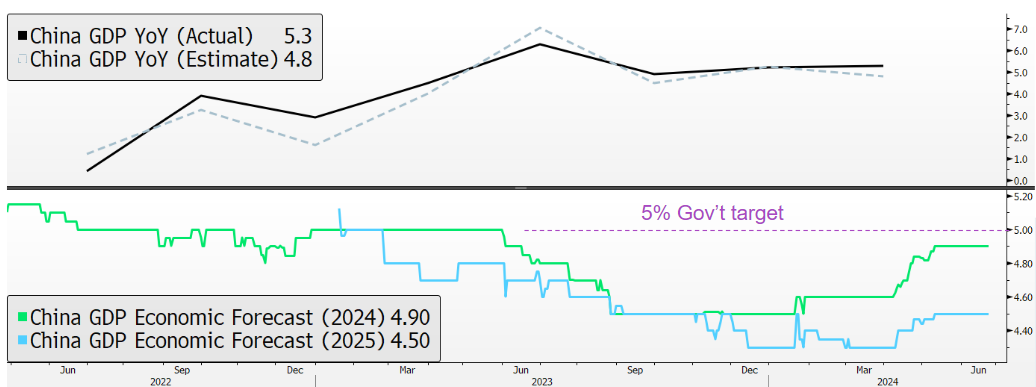

China GDP

Source: Finnomena Funds, Bloomberg as of 24/06/2024

ตลาดยังคาด GDP growth ปี 2024 ไว้ต่ำกว่าเป้าหมายของรัฐบาลที่ 5% สะท้อนว่าตลาดยังไม่เชื่อมั่นต่อเป้าหมายของรัฐบาล หากรัฐบาลจีนสามารถบรรลุเป้าหมายดังกล่าว จะเห็นการปรับคาดการณ์ GDP ขึ้น และจะเป็นแรงหนุนต่อตลาดหุ้นจีน

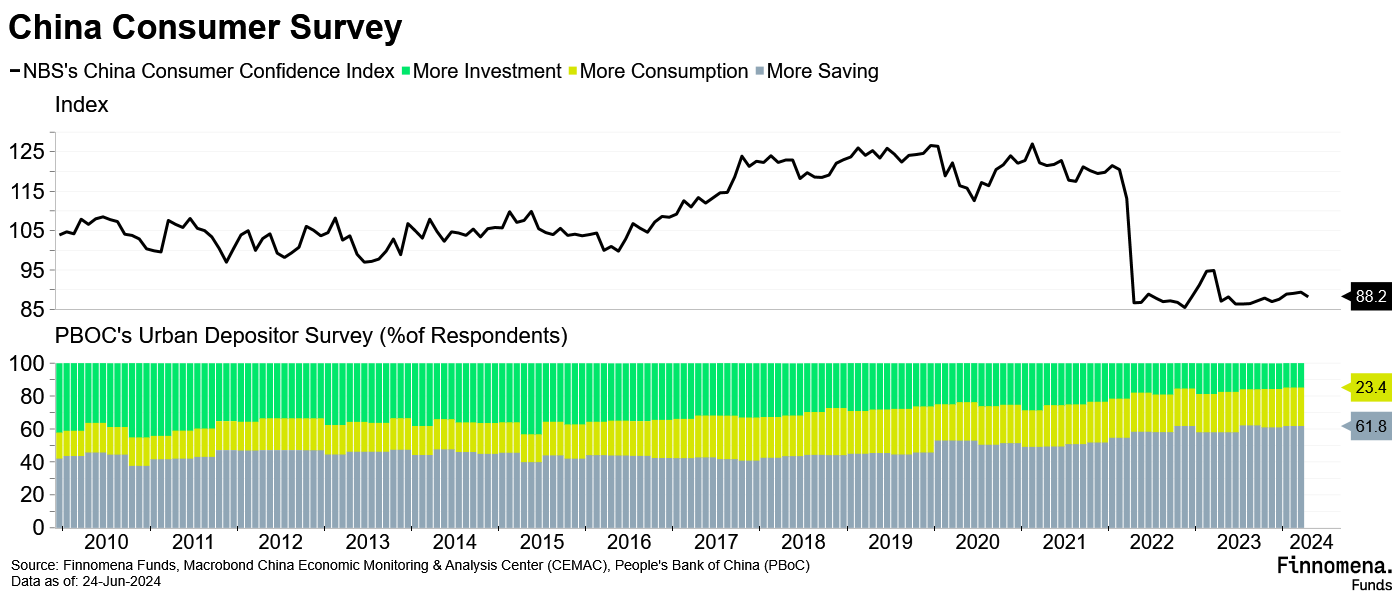

Source: Finnomena Funds, Macrobond as of 24/06/2024

ความมั่นใจของผู้บริโภคจีนยังไม่ฟื้นตัวกลับมา หลังจากจีนประสบปัญหาทางด้านอสังหาริมทรัพย์ ขณะที่ข้อมูลการสำรวจผูัฝากเงินโดย PBOC บ่งชี้ว่า สัดส่วนผู้ที่จะออมเงินเพิ่มขึ้นยังอยู่ในระดับสูง สวนทางกับสัดส่วนผู้ที่เพิ่มการลงทุนและการบริโภคที่ยังอยู่ในระดับต่ำ

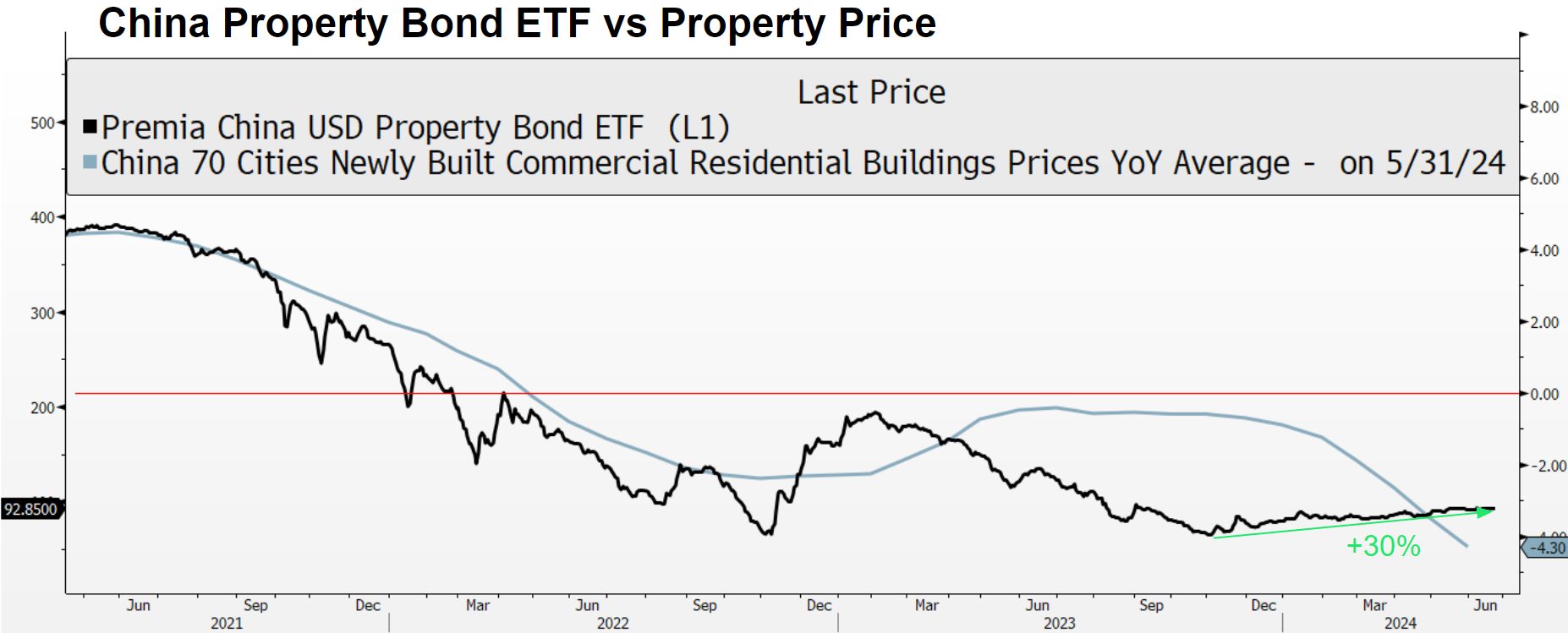

Source: Finnomena Funds, Bloomberg as of 24/06/2024

แม้ราคาบ้านในจีนยังปรับตัวลดลงอย่างต่อเนื่อง แต่เริ่ิมเห็นสัญญาณที่ดีขึ้น จากราคา Bond ในกลุ่มอสังหาฯ ที่ผ่านจุดต่ำสุดไปแล้วและกำลังเข้าสู่การฟื้นตัว สะท้อนว่าความกังวลเรื่องอสังหาในจีนผ่านตลาดทางการเงินผ่านจุดต่ำสุดแล้ว

เรายังคงแนะนำเข้าลงทุน กองทุน UOBSGC สำหรับกลุ่มกองทุน Greater China (รวมฮ่องกงและไต้หวัน), SCBMLCAA สำหรับกลุ่มกองทุน All China, MEGA10CHINA-A สำหรับกลุ่มกองทุน H-Shares และ SCBCHAA สำหรับกลุ่มกองทุนหุ้นจีน A-Shares จากความพยายามกระตุ้นเศรษฐกิจของรัฐบาลเพื่อบรรลุเป้าหมายการเติบโตทางเศรษฐกิจ 5% รวมถึงการออกมาตรการกระตุ้นเพื่อเสริมสภาพคล่องในระบบการเงิน ขณะที่ความกังวลด้านอสังหาผ่านจุดต่ำสุดแล้ว Valuation ของตลาดหุ้นจีนยังอยู่ในระดับถูกเมื่อเทียบกับหุ้นโลก

ตลาดหุ้นอินเดีย: โครงการ SIPs หนุนตลาดหุ้น เศรษฐกิจแข็งแกร่ง

โครงการ Systematic Investment Plans (SIPs) ที่สนับสนุนให้คนอินเดียเก็บออมเงินเพื่อการเกษียณ และลงทุนกองทุนหุ้นอย่างสม่ำเสมอ เป็นปัจจัยสำคัญที่ทำให้ตลาดหุ้นอินเดีย All-Time High ในช่วงที่ผ่านมา โดยมี Fund Flow จากนักลงทุนรายย่อยในประเทศกว่า 90% มาจากกองทุน SIPs นอกจากนี้ยังมีกองทุน Equity Linked Savings Scheme (ELSS) ซึ่งเป็นกองทุนลดหย่อนภาษีของอินเดีย และมีระยะเวลาลงทุนเพียง 3 ปี จึงสามารถดึงดูดเงินทุนจากนักลงทุนในประเทศได้เช่นกัน ส่งผลให้ตลาดหุ้นอินเดียมีความเป็น Premium Market

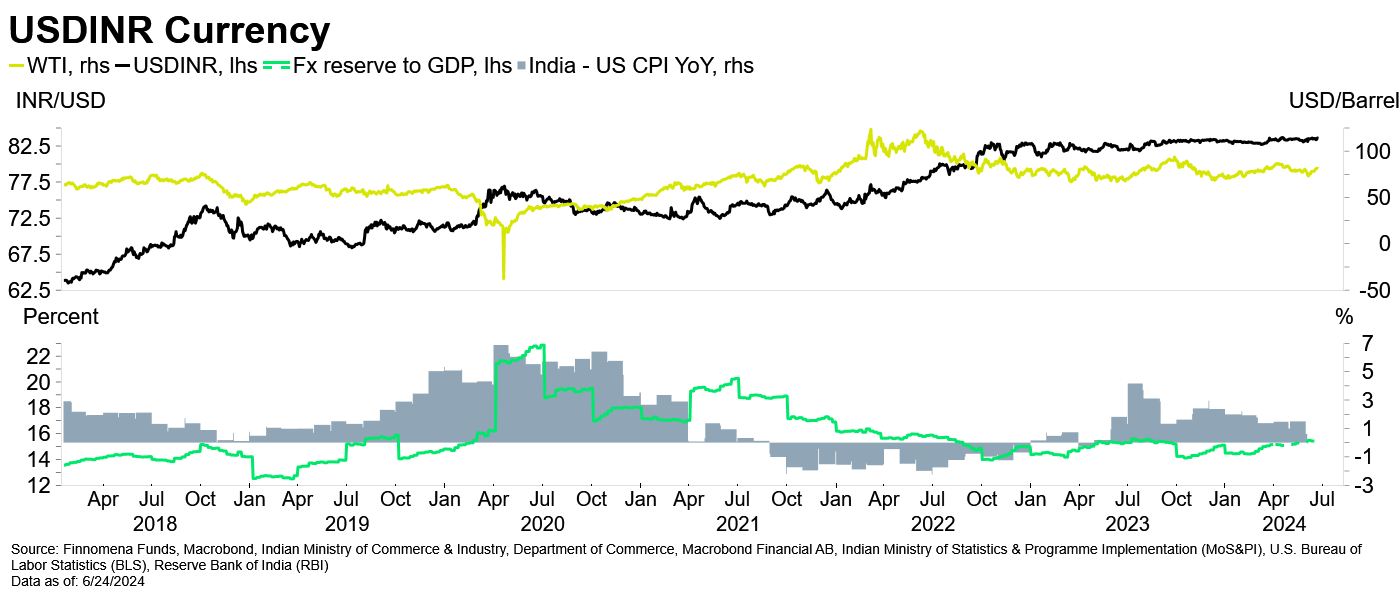

Source: Finnomena Funds, Macrobond as of 24/06/2024

ด้านค่าเงินรูปี (INR) มีเสถียรภาพมากขึ้น หลังจากราคาน้ำมันทรงตัว ส่งผลให้แรงกดดันจากมูลค่าการนำเข้าน้ำมันลดลง ซึ่งเป็นผลดีต่อดุลการค้าของอินเดีย รวมทั้งช่องว่างของอัตราเงินเฟ้อแคบลงเมื่อเทียบกับสหรัฐฯ ทั้งสองปัจจัยดังช่วยเสริมเสถียรภาพทางค่าเงินรูปี (INR)

ถึงแม้ Valuation ของตลาดหุ้นอินเดียอยู่ในระดับแพง โดย P/E (Forward 12-m) อยู่ที่ประมาณ 20.1 เท่า ซึ่งสูงกว่าระดับค่าเฉลี่ย แต่แนวโน้มการเติบโตของ GDP ยังอยู่ในระดับสูง พร้อมการปรับประมาณการกำไรขึ้น ขณะที่ภาคบริโภคยังแข็งแกร่ง และค่าเงินมีเสถียรภาพมากขึ้น Finnomena Funds ยังคงแนะนำลงทุนในหุ้นอินเดีย ผ่านกองทุน B-BHARATA

ตลาดหุ้นเกาหลีใต้: รับอานิสงค์วัฎจักร Semiconductor นักลงทุนตอบรับเชิงบวกต่อโครง value-up

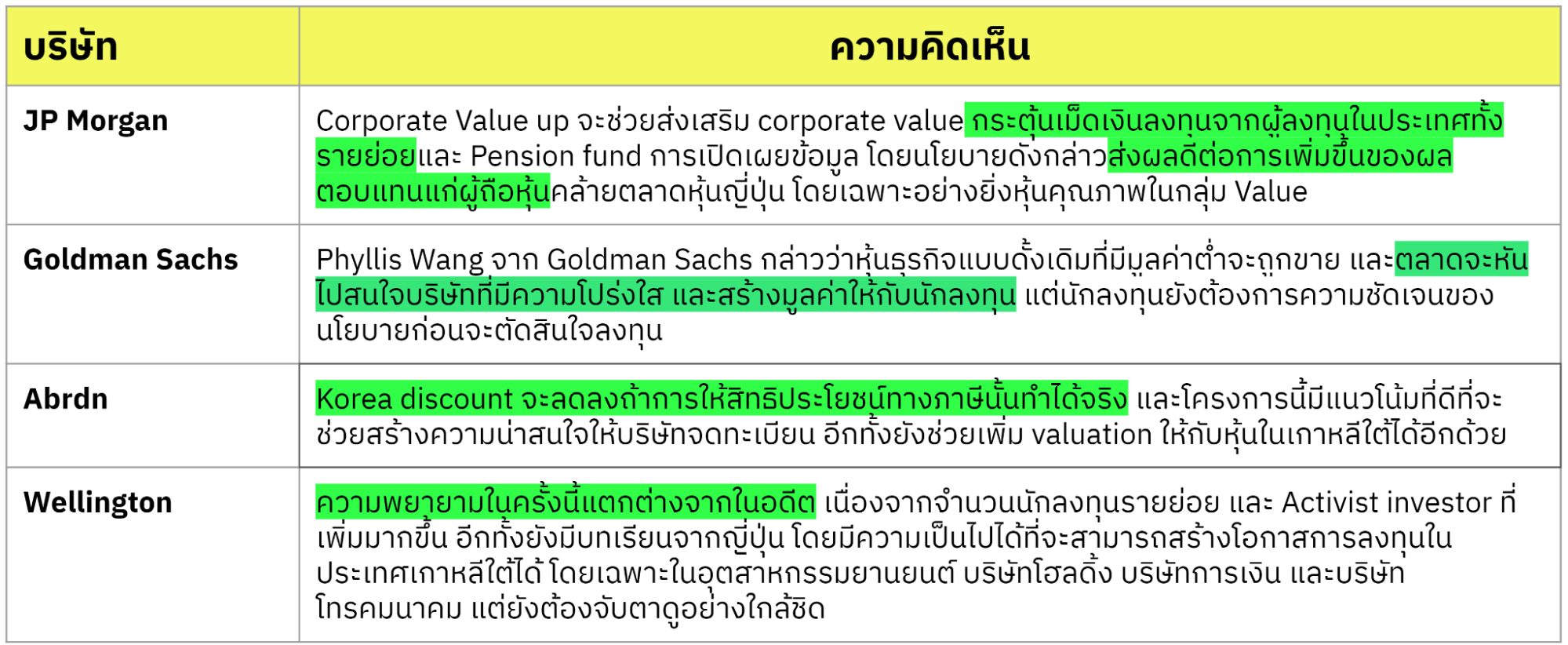

สรุปมุมมองของบริษัทลงทุนชั้นนำต่อ Value-up program

Source: Finnomena Funds, JPM, Goldman Sachs, Abrdn, Wellington as of 24/06/2024

บริษัทลงทุนชั้นนำค่อนข้างมีมุมมองเชิงบวกต่อโครงการ Value-Up Program ในครั้งนี้ หลังจากมีบทเรียนที่ประสบความสำเร็จจากประเทศญี่ปุ่น ในช่วงที่ผ่านมานักลงทุนต่างชาติค่อนข้างตอบรับในเชิงบวกสะท้อนจากเม็ดเงินลงทุนจากต่างชาติที่ไหลเข้าตลาดหุ้นเกาหลีใต้อย่างต่อเนื่อง นอกจากนี้ เกาหลีใต้เตรียมจัดทำดัชนี “Korea Value-Up Index” ในเดือนกันยายน 2024 ขณะที่กองทุนบำเหน็จบำนาญแห่งเกาหลีใต้ (The National Pension Service of Korea) และหน่วยงานอื่น เตรียมเปิดตัว ETFs ที่ track กับดัชนีดังกล่าวในไตรมาส 4 ปี 2024

โครงการ Value-up program เป็นโครงการภาคสมัครใจที่ส่งเสริมให้บริษัทเพิ่มมาตรฐานการกำกับดูแล (Governance Standard) การดำเนินธุรกิจที่เป็นธรรม และปรับปรุงการสื่อสารข้อมูลแก่นักลงทุน โดยมีวัตถุประสงค์เพื่อเพิ่มมูลค่ากิจการ ทั้งนี้บริษัทที่เข้าร่วมโครงการจะได้สิทธิประโยชน์ภาษีและอื่น ๆ

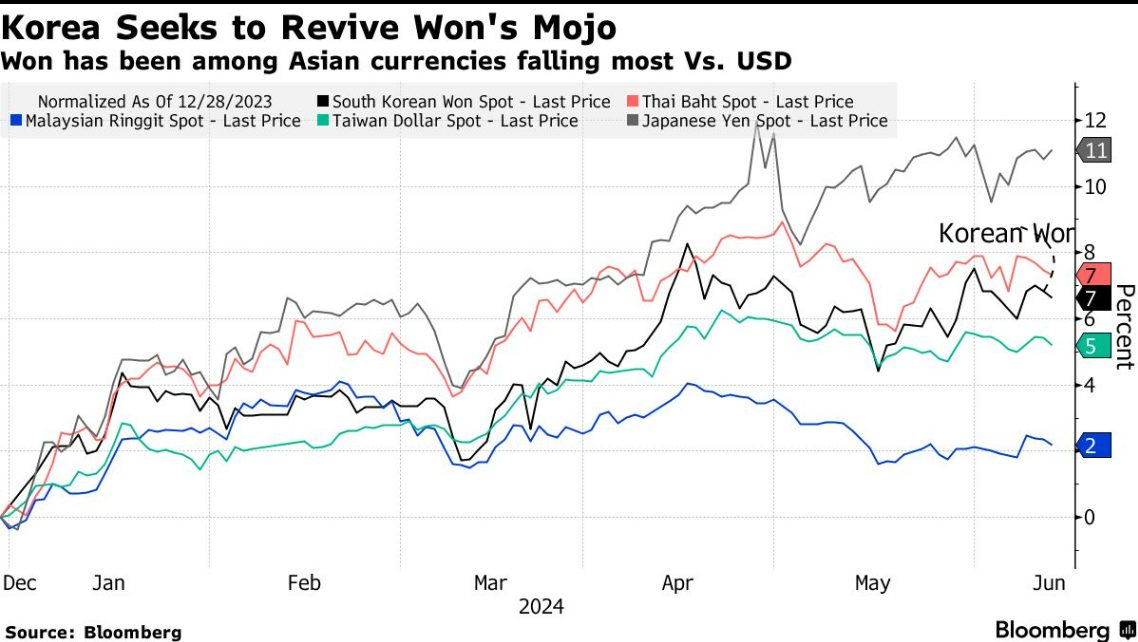

Source: Finnomena Funds, Bloomberg as of 24/06/2024

นอกจากนี้เกาหลีใต้เปิดใช้ระบบเทรด FX นอกเวลาทำการ ในวันที่ 1 กรกฎาคม 2024 ทำให้สามารถซื้อขายเงินวอนได้ตั้งแต่เวลา 9:00-2:00 น. จากเดิม 9:00-15:30 น. (GMT+9) เพื่อครอบคลุมเวลาของต่างประเทศ และดึงดูดให้ต่างชาติเข้ามาซื้อขายเงินวอนมากขึ้น

Source: Finnomena Funds, Macrobond as of 24/06/2024

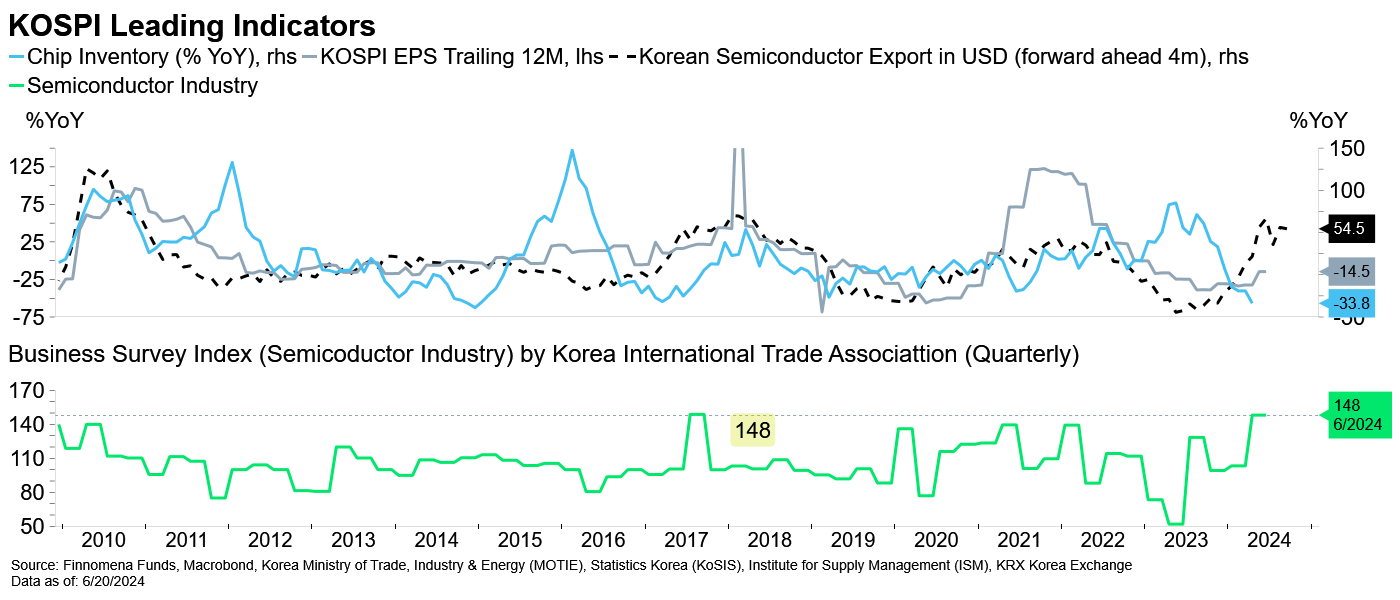

การส่งออก Semiconductor ของเกาหลีใต้ยังแข็งแกร่งตามอุปสงค์ที่เพิ่มขึ้นของการใช้งานด้าน AI ทั่วโลก ขณะที่ดัชนีการสำรวจธุรกิจกลุ่ม Semiconductor ของเกาหลีเพิ่มขึ้นใน 2Q24 บ่งชี้ถึงแนวโน้มที่ดีขึ้นของบริษัทในอุตสาหกรรม Semiconductor

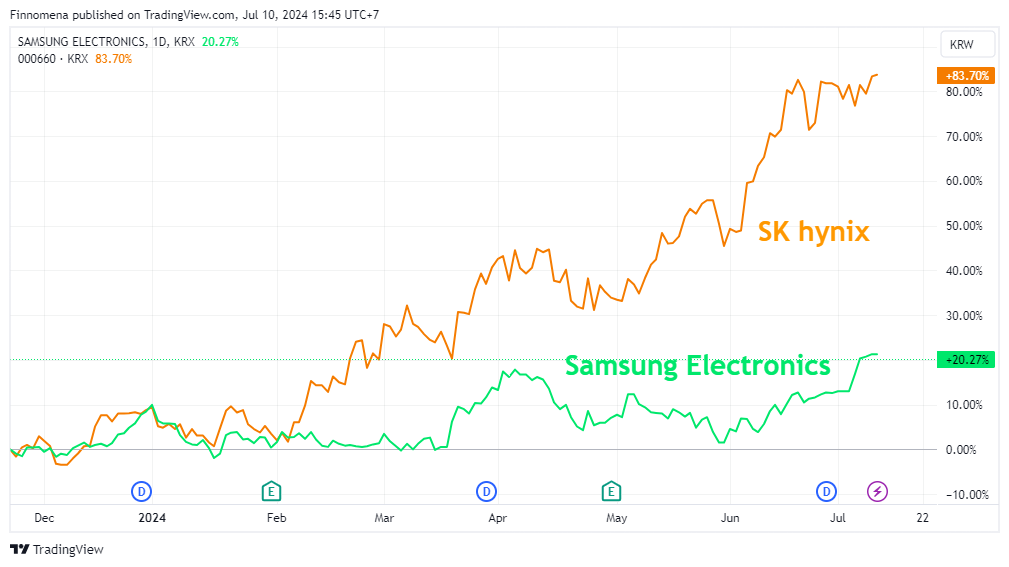

ราคาหุ้น Samsung Electronics และ SK hynix

Source: Finnomena Funds, TradingView as of 24/06/2024

ขณะที่หุ้น Samsung Electronics ซึ่งเป็นหุ้นที่มี Market cap. ใหญ่ที่สุดในตลาดหุ้นเกาหลี มี Catalyst จาก NVDA เตรียมอนุมัติ HBM Chip ของบริษัท ซึ่งจะทำให้ Samsung Electronics ได้ประโยชน์จากกระแส AI มากขึ้น เหมือนหุ้น SK Hynix ที่ปรับตัวขึ้นอย่างโดดเด่นในช่วง 1 ปี ที่ผ่านมา

เรายังคงแนะนำสะสมหุ้นเกาหลี ผ่านกองทุน SCBKEQTG และ DAOL-KOREAEQ จากอานิสงส์ของการใช้งานด้าน AI และมีปัจจัยกระตุ้นจาก Value-up program

ตลาดหุ้นไทย: แม้มีข่าวดีจากการเบิกจ่ายงบภาครัฐฯ แต่ถูกกดดันจากการเมืองในประเทศ

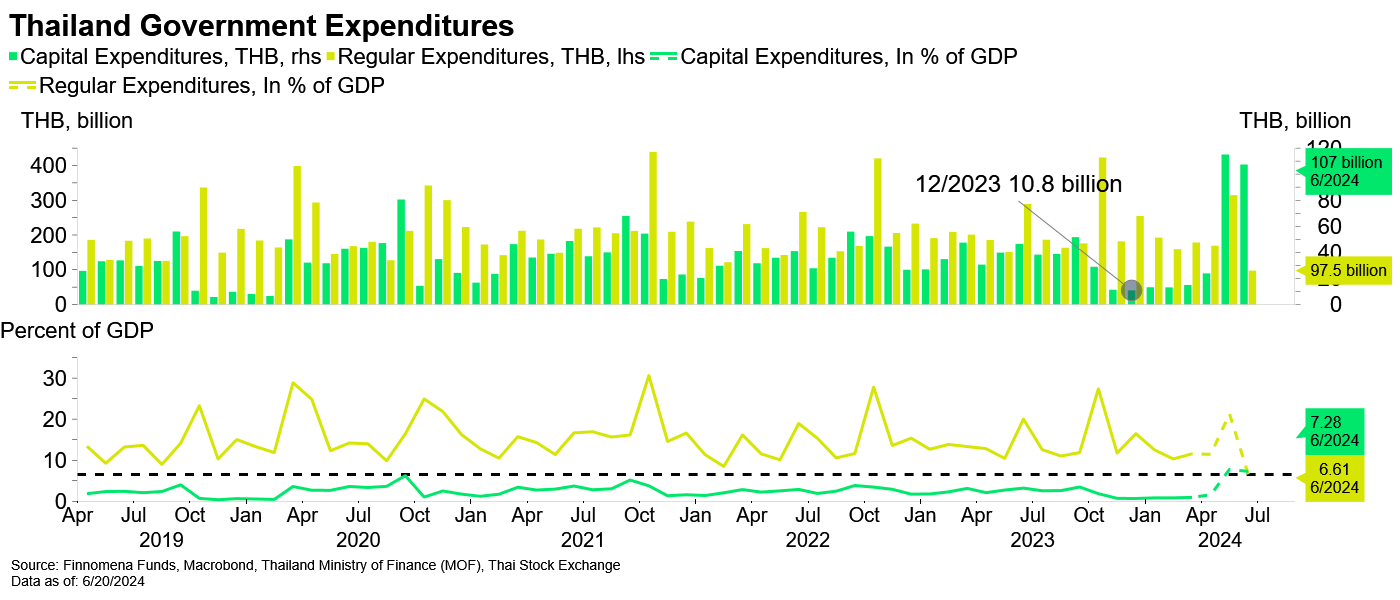

Source: Finnomena Funds, Macrobond as of 24/06/2024

งบรายจ่ายภาครัฐฯ 2 เดือนล่าสุดที่สูงขึ้น เป็นเพียงแค่ชดเชยช่วงที่หายไประหว่างการเปลี่ยนผ่านรัฐบาล และไม่ได้มีนัยยะต่อการเติบโตทางเศรษฐกิจตลอดทั้งปี 2024

Source: Finnomena Funds, Bloomberg as of 24/06/2024

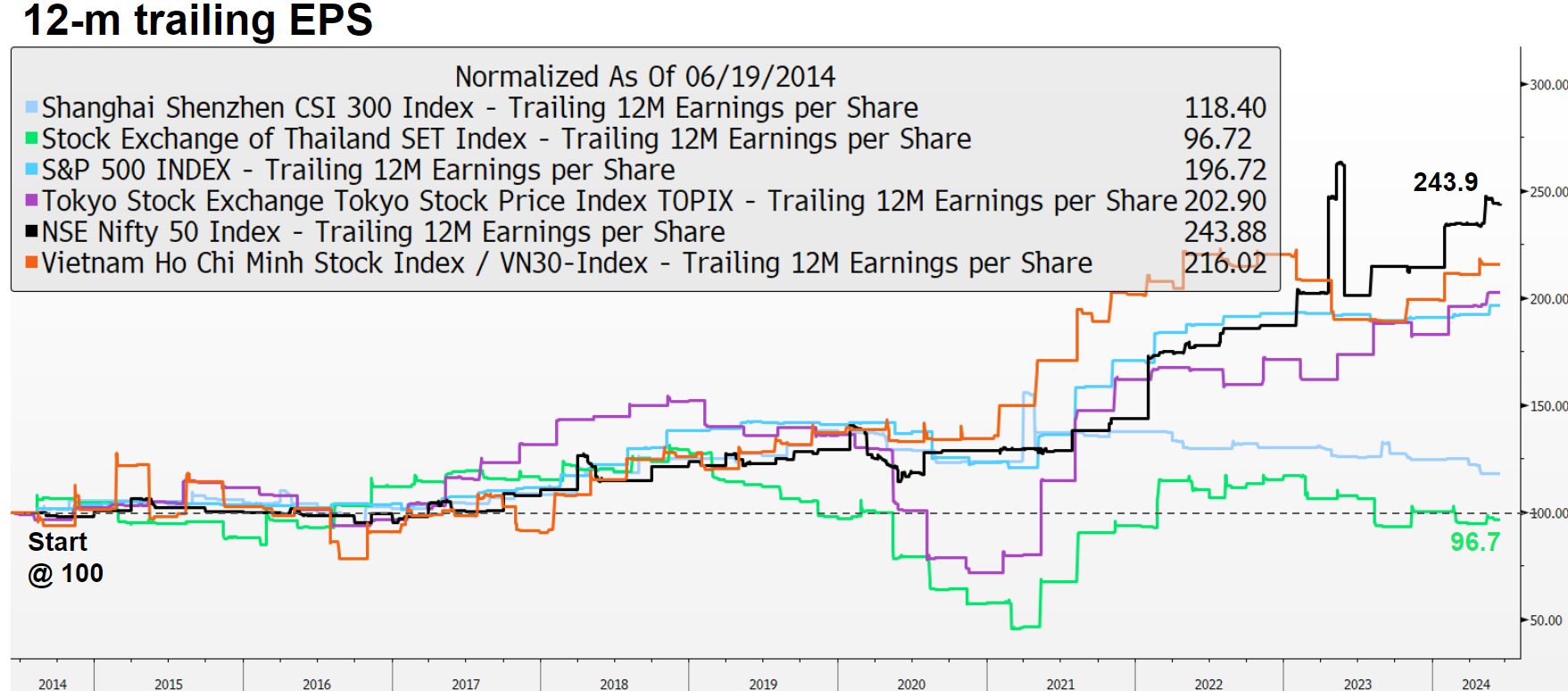

ตลาดหุ้นไทยติดปัญหาเชิงโครงสร้าง และมีหุ้นกลุ่มวัฏจักรอย่างกลุ่มพลังงานและปิโตรเคมีที่กำไรอ่อนแอในช่วงที่ผ่านมา ทำให้กำไรต่อหุ้นของ SET Index ในรอบ 10 ปี ไม่มีการเติบโต ซึ่งส่วนทางกับตลาดหุ้นในภูมิภาคที่มีการเติบโตสูงกว่า

Source: Finnomena Funds, Macrobond as of 24/06/2024

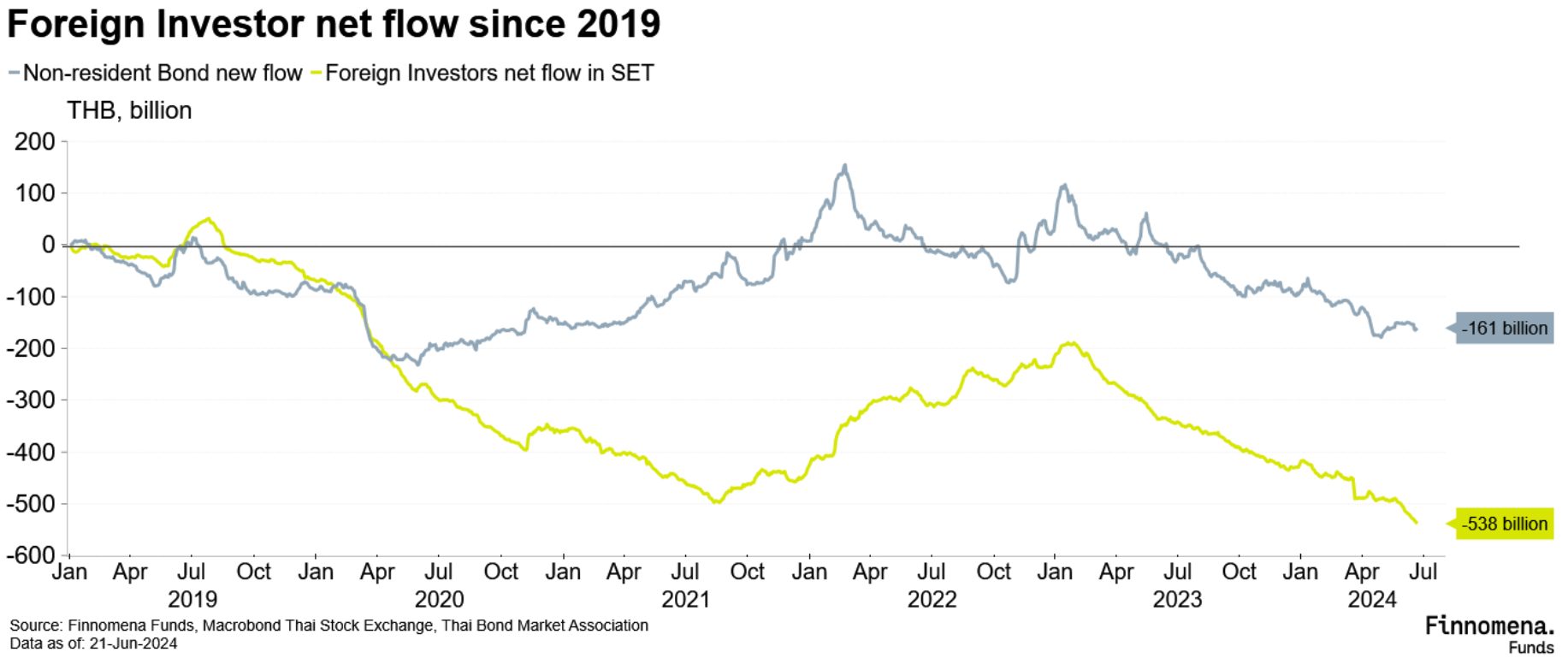

จากปัญหาในเชิงโครงสร้างดังกล่าวทำให้นักลงทุนต่างชาติยังขายสุทธิในตลาดหุ้นและตราสารหนี้อย่างต่อเนื่อง รวมถึงความกังวลทางการเมืองในประเทศซึ่งกระทบต่อความเชื่อมั่นของนักลงทุนต่างชาติ

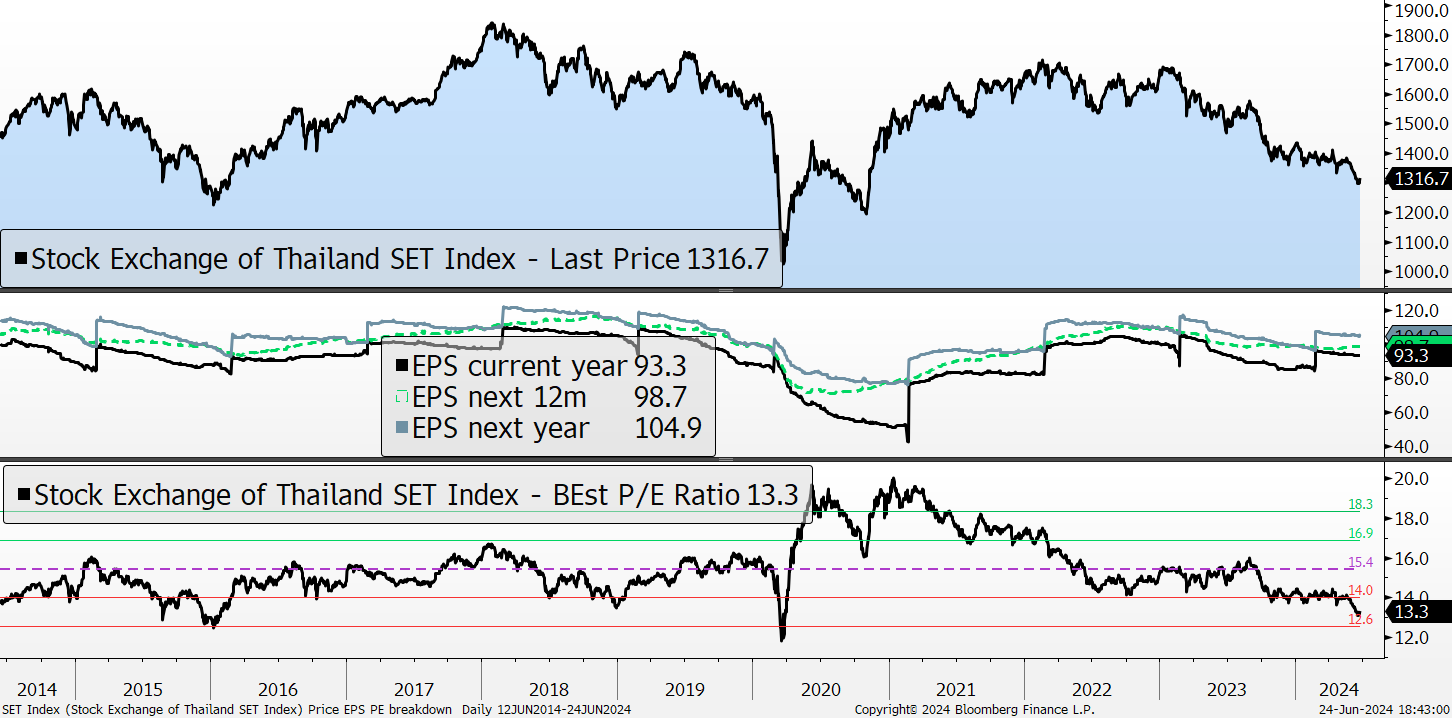

SET’s Valuation and Earnings revision

Source: Finnomena Funds, Bloomberg as of 24/06/2024

Valuation ของตลาดหุ้นไทย อาจจะไม่สามารถกลับไปค่าเฉลี่ยในอดีตได้ หากไม่มีมาตรการกระตุ้นที่เพียงพอ และไม่ใช่เพียงแค่เรียกความเชื่อมั่นนักลงทุน แต่ต้องช่วยฟื้นฟูการเติบโตของประเทศและกำไรของบริษัทจดทะเบียนเรายังคง แนะนำหลีกเลี่ยงตลาดหุ้นไทย

ตลาดหุ้นเวียดนาม: FDI ยังไหลเข้า ลุ้นเข้าดัชนี Emerging Market ปีหน้า

Source: Finnomena Funds, Macrobond as of 21/06/2024

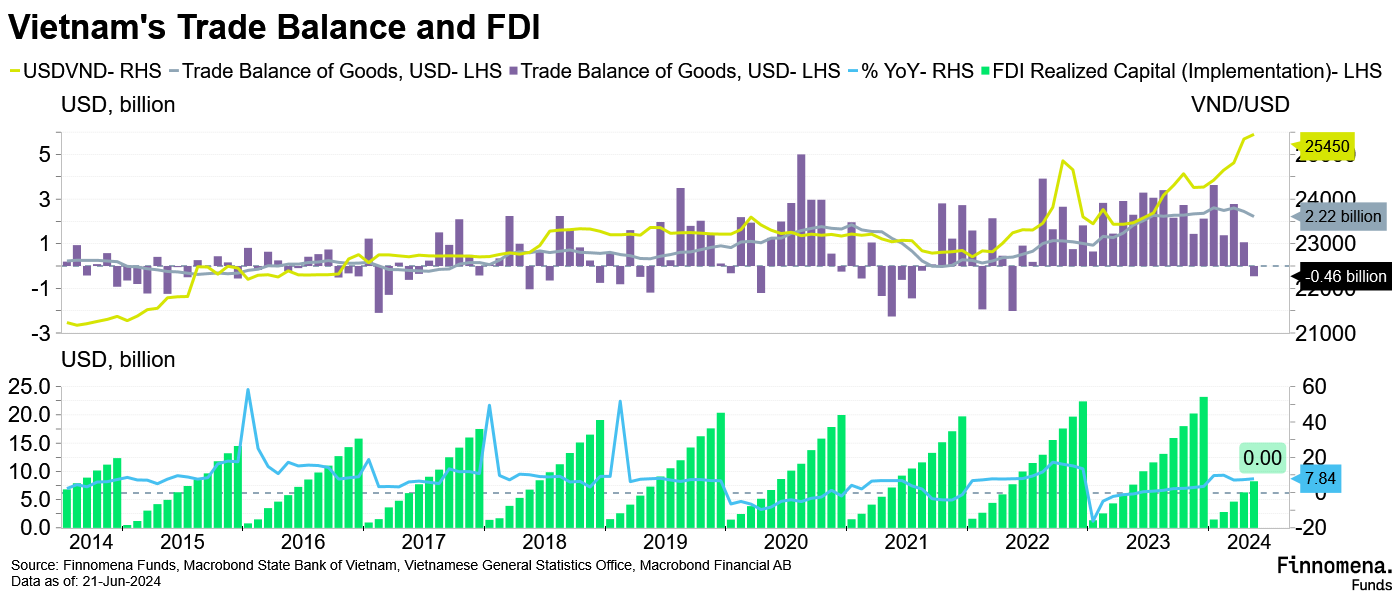

แม้ค่าเงินยังคงอ่อน ซึ่งสร้างความกังวลด้านเสถียรภาพค่าเงินของเวียดนามในช่วงที่ผ่านมา แต่ดุลการค้า (Trade Balance) และการลงทุนโดยตรงจากต่างประเทศ (FDI) ยังเป็นบวก ขณะที่ GDP ยังเติบโตในระดับสูง และตลาดหุ้นถูกปรับประมาณการกำไรขึ้นในปี 2025

การอัพเกรดเข้าสู่ตลาด Emerging Market ได้มีการหารือเพิ่มเติมเกี่ยวกับมาตรการลดข้อจำกัดมากขึ้นสำหรับนักลงทุนต่างชาติที่จะลงทุนในหุ้นเวียดนาม โดยภาครัฐยังคงมุ่งมั่นผลักดันเป้าหมายเพื่อทำให้ตลาดหุ้นเวียดนามได้เข้าสู่ดัชนี Emerging Market ของ FTSE ได้ภายในปี 2025

เรามองว่าตลาดหุ้นเวียดนามยังคงแข็งแกร่ง จากแนวโน้มเศรษฐกิจเวียดนามที่เติบโตระดับสูงในอนาคต โดยในปัจจุบัน Valuation ของตลาดหุ้นเวียดนามอยู่ในระดับที่ค่อนข้างถูก โดยมี 12-month forward P/E อยู่ที่ 11.0 ซึ่งต่ำกว่าค่าเฉลี่ยในอดีต Finnomena Funds แนะนำสะสมในหุ้นเวียดนามผ่านกองทุน PRINCIPAL VNEQ-A และ KKP VGF-UI*

*ห้ามขายผู้ลงทงทุนรายย่อย กองทุนรวมที่เสนอขายผู้ลงทุนสถาบันและผู้ลงทุนรายใหญ่พิเศษ กองทุนรวมที่มีความเสี่ยงสูงหรือซับซ้อน

ตลาดหุ้นเอเชียไม่รวมญี่ปุุ่น: แนะนำสะสมกองทุน UOBSA

แนะนำทยอยสะสมหุ้น Asia ex Japan ผ่านกองทุน UOBSA คัดเลือกหุ้นโดยใช้ AI ช่วยและพิจารณาจาก 3 ปัจจัยหลักๆคือ Fundamental, Macro และ Technical หลังจากนั้น นักวิเคราะห์จะทำการวิเคราะห์เชิงลึกต่อเพื่อคัดเลือกหุ้นเหลือเพียง 50 บริษัท

สำหรับนักลงทุนที่มีสถานะการลงทุนในกองทุนหุ้นจีนมากแล้ว แนะนำกองทุน TLFVMR-ASIAX ลงทุนสู่เอเชียแปซิฟิก (ยกเว้นญี่ปุ่นและจีน) ด้วยการพัฒนากลยุทธ์ร่วมกันระหว่าง บลจ. ทาลิส กับ A.Stotz Investment Research ผ่านแนวคิดการลงทุน FVMR สร้างผลตอบแทนชนะตลาด ภายใต้ความผันผวนที่เหมาะสม

Thematic Investing

AI and Global Tech: กระแส AI ยังคงแรงต่อเนื่อง แต่ผู้ได้รับประโยชน์อาจมีการเปลี่ยนแปลง

ในช่วงที่ผ่านมา กระแสการใช้งาน AI มีการเพิ่มขึ้นอย่างมาก โดยได้รับปัจจัยสนับสนุนจากการสร้าง Generative AI ของหลายบริษัท ส่งผลให้ความต้องการประมวลผลข้อมูลเพิ่มขึ้นอย่างมหาศาล ทำให้ในช่วงปีที่ผ่านมาบริษัทผู้ผลิตชิปและอุปกรณ์ที่เกี่ยวข้อง มีรายได้และกำไรที่เติบโตอย่างมาก จากความต้องการชิปเพื่อสร้าง AI สำหรับการใช้งานในธุรกิจต่าง ๆ

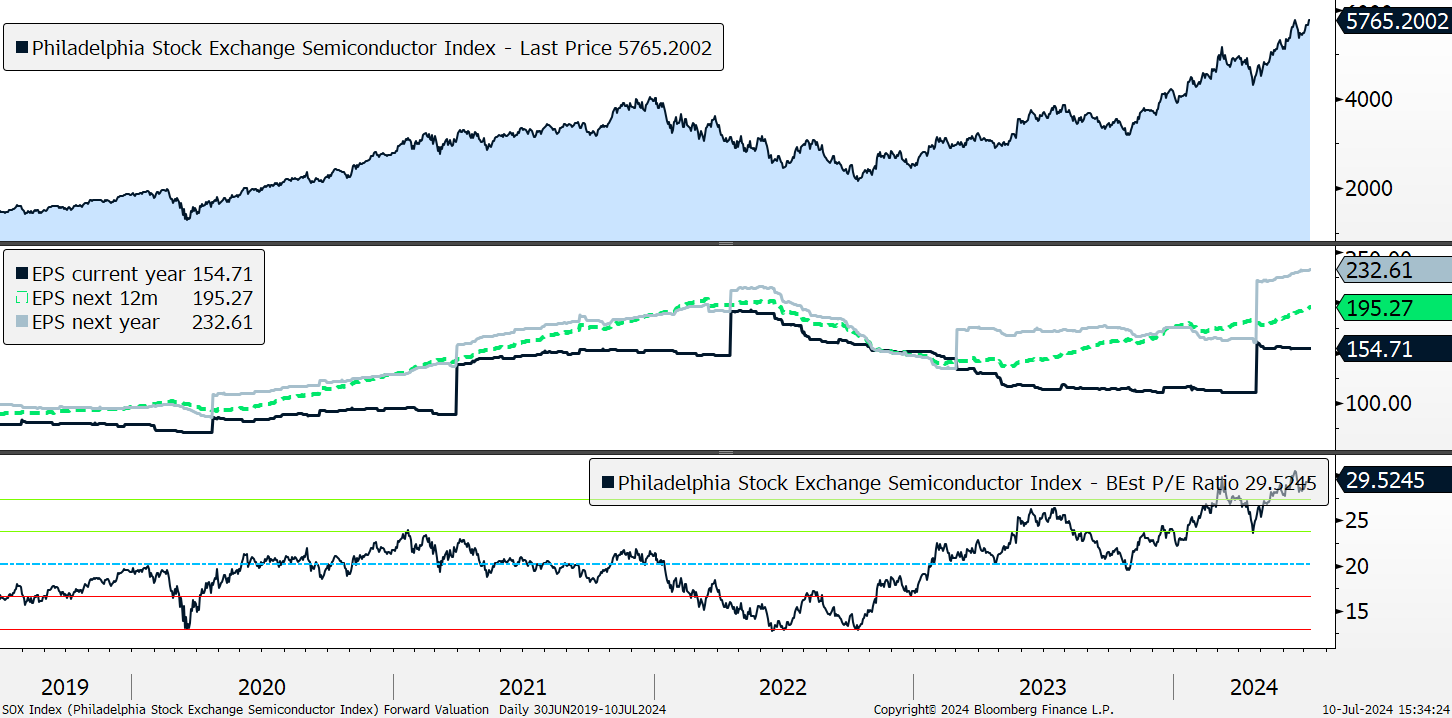

SOX Index’s Valuation and Earnings revision

Source: Finnomena Funds, Bloomberg as of 24/06/2024

เรามองว่าหุ้นในกลุ่ม Semiconductor ในปัจจุบันเริ่มมี Upside ที่จำกัด ถึงแม้ความต้องการชิปจะยังคงมีอยู่ แต่ Valuation ของหุ้นกลุ่มนี้อยู่ในระดับที่ค่อนข้างแพง เราจึงมองไปยังบริษัทกลุ่มที่คาดว่าเป็นคลื่นลูกถัดไปที่จะได้ประโยชน์จากกระแส AI ซึ่งคือกลุ่ม AI Infrastructure

บริษัทกลุ่มนี้เป็นผู้ให้บริการโครงสร้างพื้นฐานเกี่ยวกับการใช้งาน AI ไม่ว่าจะเป็นบริษัทที่เป็นเจ้าของ AI Model อย่าง Meta หรือ Microsoft, บริษัทที่เป็นผู้ให้บริการ Cloud platform อย่าง Amazon หรือ Google, บริษัทที่สร้าง data platform หรือ database สำหรับการเก็บข้อมูล และบริษัทที่ทำธุรกิจเกี่ยวข้องกับ Cybersecurity ที่เราคาดว่าจะเติบโตจากความต้องการระบบรักษาความปลอดภัยทางไซเบอร์ที่สูงขึ้น เราคาดว่าบริษัทกลุ่มนี้จะเป็นผู้ได้รับประโยชน์กลุ่มถัดไปจากกระแส AI

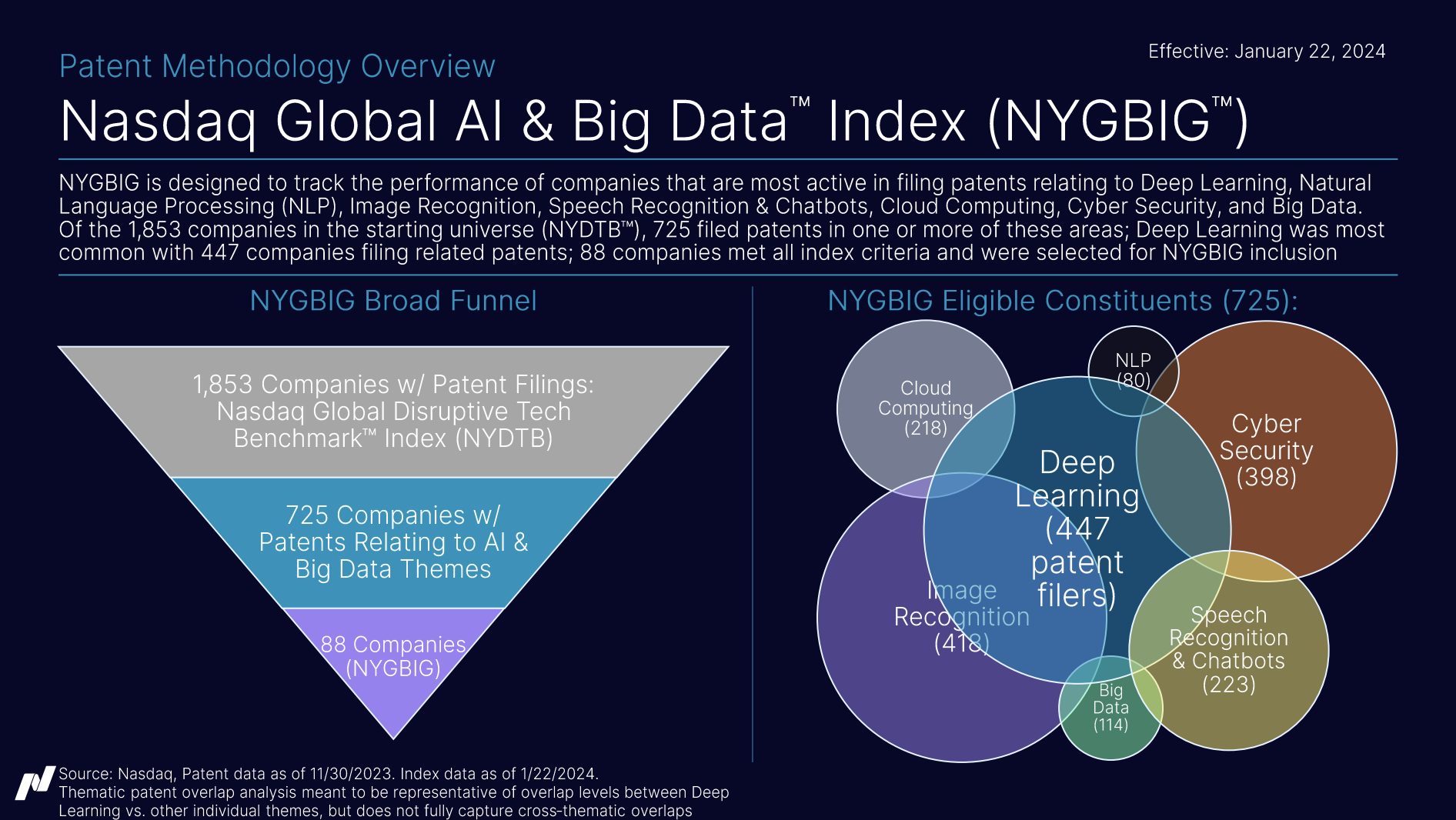

Source: Finnomena Funds, Xtrackers as of 24/06/2024

สำหรับนักลงทุนที่ต้องการเติบโตไปพร้อมกับกระแส AI Finnomena Funds แนะนำลงทุนในสองกองทุน กองทุนแรกคือ TISCOAI ซึ่งลงทุนในกองทุน ETF หลัก Xtrackers Artificial Intelligence and Big Data UCITS ETF มีเป้าหมายทำผลตอบแทนใกล้เคียงดัชนี Nasdaq Global AI & Big Data Index (NYGBIG) โดยกองทุนดังกล่าวลงทุนในบริษัทที่ดำเนินธุรกิจเกี่ยวข้องกับ AI โดยใช้วิธีลงทุนแบบ Forward-looking Approach ค้นหาบริษัทที่มีการจดสิทธิบัตรในเทคโนโลยีต่าง ๆ ที่เกี่ยวข้อง เช่น Deep Learning, Speech Recognition, Big Data, Cybersecurity และมีการกระจายการลงทุนโดยกำหนดน้ำหนักสูงสุดของหุ้นแต่ละตัวไว้ที่ 4.5% ทำให้มีความเสี่ยงจากการกระจุกตัวที่ต่ำ

กองทุนที่สองคือ B-INNOTECH ซึ่งลงทุนในกองทุนหลัก Fidelity Funds – Global Technology เป็นกองทุนที่ผู้จัดการกองทุนมีการคัดเลือกหุ้นโดยพิจารณา valuation เป็นหลัก จะไม่เน้นหุ้นที่อยู่ในกระแส AI ในปัจจุบัน แต่จะพยายามค้นหาหุ้นที่ได้รับประโยชน์จากกระแส AI และเป็นหุ้นที่นักลงทุนส่วนใหญ่มองข้าม

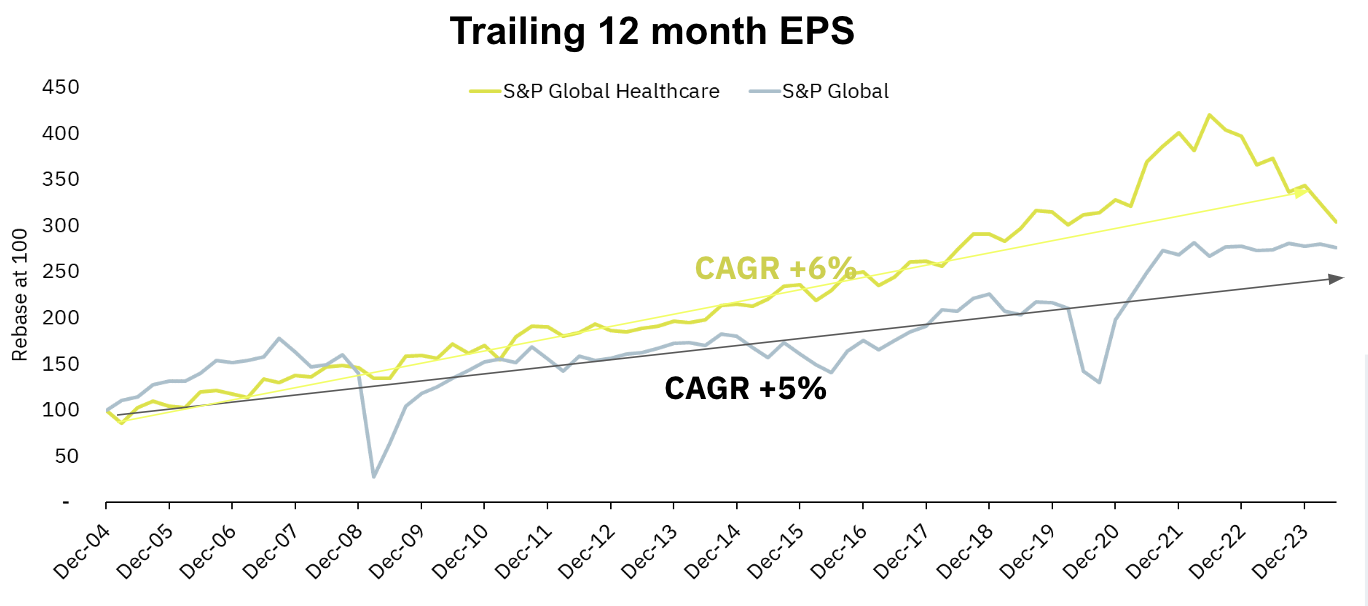

Healthcare: รายได้เติบโตต่อเนื่อง แต่ Valuation ยังแพงอยู่

Source: Finnomena Funds, Bloomberg as of 24/06/2024

หุ้นในกลุ่มอุตสาหกรรมสุขภาพ (Healthcare) เป็นหุ้นกลุ่มที่มีผลตอบแทนรายปีโดยเฉลี่ยสูงกว่าภาพรวม และหุ้นกลุ่มนี้ได้รับปัจจัยสนับสนุนในระยะยาวจากสังคมผู้สูงอายุ และเทคโนโลยีด้านสุขภาพ ที่ทำให้เกิดผลิตภัณฑ์ยาหรือการรักษาโรคต่าง ๆ ซึ่งมีประสิทธิภาพสูงขึ้น ยกตัวอย่างเช่นหุ้น Eli Lilly (LLY) ที่มีการเปิดตัวยา Mounjaro สำหรับผู้ป่วยโรคเบาหวานประเภทที่สอง หรือ Novo Nordisk ที่มีการเปิดตัวยา Ozempic สำหรับผู้ป่วยโรคเบาหวานเช่นกัน ราคาหุ้นของสองบริษัทนี้ มีการปรับตัวขึ้นอย่างโดดเด่น หลังจากมีการเปิดตัวผลิตภัณฑ์ยาใหม่ ซึ่งเราคาดว่าในอนาคต บริษัทเหล่านี้จะยังสามารถพัฒนายาชนิดใหม่ ๆ ออกมาได้ และส่งผลบวกต่อราคาหุ้นกลุ่มนี้ต่อไป

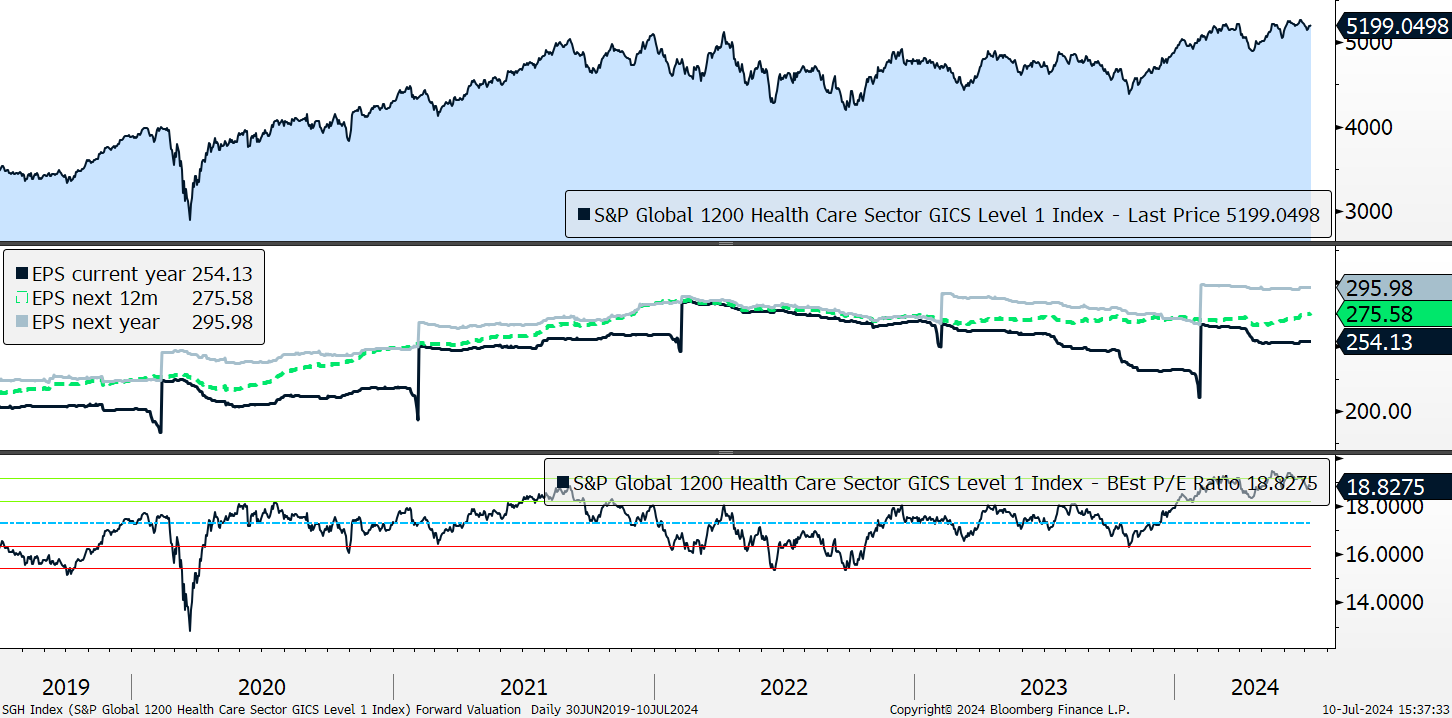

S&P Global healthcare Index’s Valuation and Earnings revision

Source: Finnomena Funds, Bloomberg as of 24/06/2024

อย่างไรก็ดี Valuation ของหุ้นกลุ่มนี้อยู่ในระดับที่สูงเมื่อเทียบกับค่าเฉลี่ยของตัวเองในอดีต และยังมีปัจจัยเสี่ยงจากเรื่องความไม่แน่นอนของการเลือกตั้งสหรัฐฯ ซึ่งทั้งพรรค Democrat และ Republican มีนโยบายทางด้านสุขภาพที่แตกต่างกัน ทำให้การคาดการณ์การเติบโตของหุ้นกลุ่ม Healthcare ในระยะสั้นถึงกลาง ยังมีความไม่แน่นอนจากปัจจัยนี้

สำหรับนักลงทุนที่มีเป้าหมายลงทุนระยะสั้น เราจึงไม่แนะนำให้ลงทุนในหุ้นกลุ่ม Healthcare จากปัจจัยเสี่ยงดังกล่าว แต่ในภาพระยะยาว หุ้นกลุ่มนี้ยังสามารถเติบโตได้ต่อเนื่อง สำหรับนักลงทุนที่มีเป้าหมายลงทุนระยะยาว และรับความผันผวนระยะสั้นได้ เราแนะนำให้ลงทุนผ่านกองทุนหลัก Janus Henderson Global Life Sciences Fund ซึ่งบริหารกองทุนโดยผู้เชี่ยวชาญด้านชีวเคมีและภูมิคุ้มกัน ที่มีประสบการณ์ในการลงทุนในหุ้นกลุ่ม Healthcare มานานกว่า 20 ปี โดยนักลงทุนสามารถเลือกลงทุนผ่านกองทุน ES-HEALTHCARE (สะสมมูลค่า) หรือ KKP-GHC (จ่ายปันผล) ซึ่งทั้งสองกองทุนนี้ลงทุนในกองทุนหลักที่ได้กล่าวไปข้างต้น

Climate Change & Clean Energy: เติบโตไปพร้อมกับกระแสรักษ์โลก และความคาดหวังดอกเบี้ยขาลง

Source: Finnomena Funds as of 24/06/2024

เป็นการลงทุนในหุ้นกลุ่มที่ส่งผลกระทบเชิงบวกต่อสิ่งแวดล้อม โดยอ้างอิงจากเป้าหมายด้านสภาพภูมิอากาศ ที่แต่ละประเทศมีการลงนามร่วมกันในการประชุม COP21 ในปี 2015 ที่กรุงปารีส ประเทศฝรั่งเศส โดยมติจากการประชุมดังกล่าวมีเป้าหมายที่จะลดการปล่อยแก๊สเรือนกระจก เพื่อลดการเพิ่มขึ้นของอุณหภูมิโลก การลงทุนในธีม Climate Change จะลงทุนในบริษัทที่ทำธุรกิจสนับสนุนเป้าหมายดังกล่าว ยกตัวอย่างเช่นกลุ่ม Clean Energy ซึ่งเป็นบริษัทที่ทำธุรกิจเกี่ยวกับการผลิตไฟฟ้าจากพลังงานสะอาด เช่น พลังงานลม พลังงานน้ำ พลังงานแสงอาทิตย์ หรือกลุ่ม Energy Efficiency ซึ่งเป็นบริษัทที่ทำธุรกิจเกี่ยวกับการใช้พลังงานอย่างมีประสิทธิภาพ เช่นออกแบบอุปกรณ์หรือวงจรไฟฟ้าที่ประหยัดพลังงานได้มากกว่าอุปกรณ์รุ่นเก่า เป็นต้น

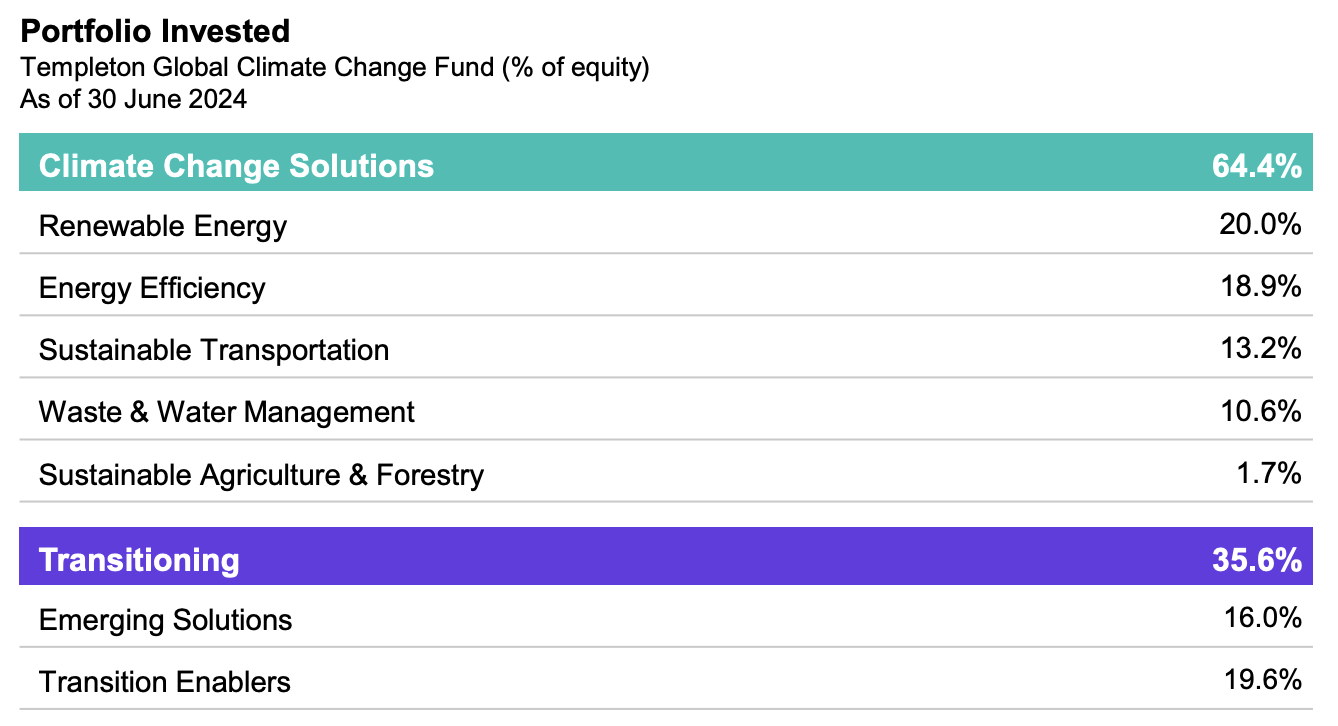

กองทุนที่ลงทุนในธีม Climate Change จะลงทุนในหุ้นหลากหลายอุตสาหกรรม เช่น Technology, Industrial และ Material ทำให้ผลการดำเนินงานของกองทุนแต่ละกองมีความหลากหลายจาก Universe การลงทุนที่กว้าง สำหรับธีมนี้ Finnomena Funds แนะนำลงทุนในกองทุน SCBCLIMATE(A) ซึ่งลงทุนในกองทุนหลัก Templeton Global Climate Change Fund

Source: Templeton Global Climate Change Fund as of 24/06/2024

กองทุนหลักจะลงทุนในหุ้นทั่วโลกที่มีส่วนช่วยในการลดการเพิ่มขึ้นของอุณหภูมิโลก โดยแบ่งเป็นสองกลุ่มหลัก ได้แก่ Climate Change Solutions หรือบริษัทที่มีส่วนร่วมโดยตรงในเป้าหมาย Climate Change และ Transitioning หรือบริษัทที่มีส่วนช่วยทางอ้อมในเป้าหมายดังกล่าว และกองทุนนี้เป็นกองทุนที่มีผลการดำเนินงานย้อนหลังโดดเด่นเหนือกองทุนอื่นในกลุ่มเดียวกัน

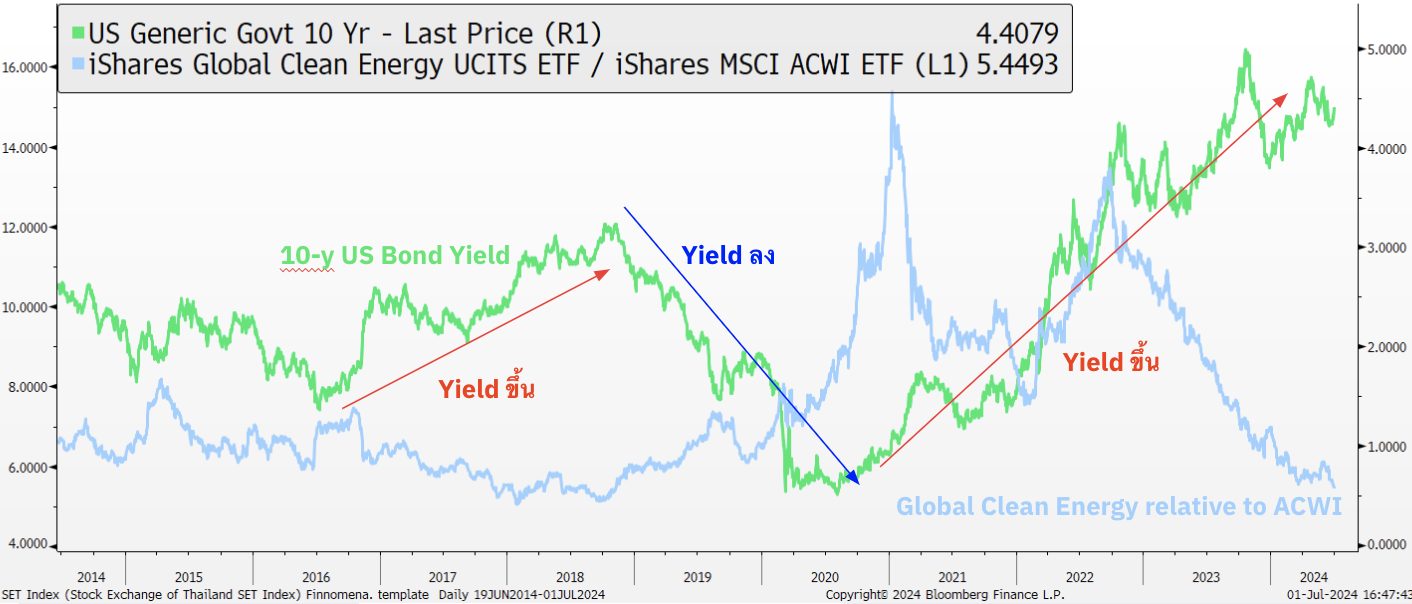

Source: Finnomena Funds, Bloomberg as of 24/06/2024

นอกจากนี้ หุ้นในกลุ่ม Clean Energy ที่เป็นผู้ผลิตไฟฟ้าจากพลังงานสะอาด จะมีปัจจัยเชิงบวกเสริมในช่วงสั้นจากการลดดอกเบี้ยของธนาคารกลางสหรัฐฯ โดยจากข้อมูลในอดีต ถ้าหากอยู่ในช่วงดอกเบี้ยขาลง หุ้นในกลุ่ม Clean Energy จะทำผลตอบแทนได้ดีกว่าภาพรวมหุ้นโลก จากความคาดหวังว่าธนาคารกลางสหรัฐฯ จะมีการลดดอกเบี้ยในช่วงที่เหลือของปี 2024 นี้ Finnomena Funds คาดว่าหุ้นกลุ่ม Clean Energy จะได้รับประโยชน์จากปัจจัยดังกล่าว และแนะนำลงทุนผ่านกองทุน PRINCIPAL GCLEAN-A ซึ่งลงทุนในกองทุน ETF หลัก iShares Global Clean Energy UCITS ETF (INRG)

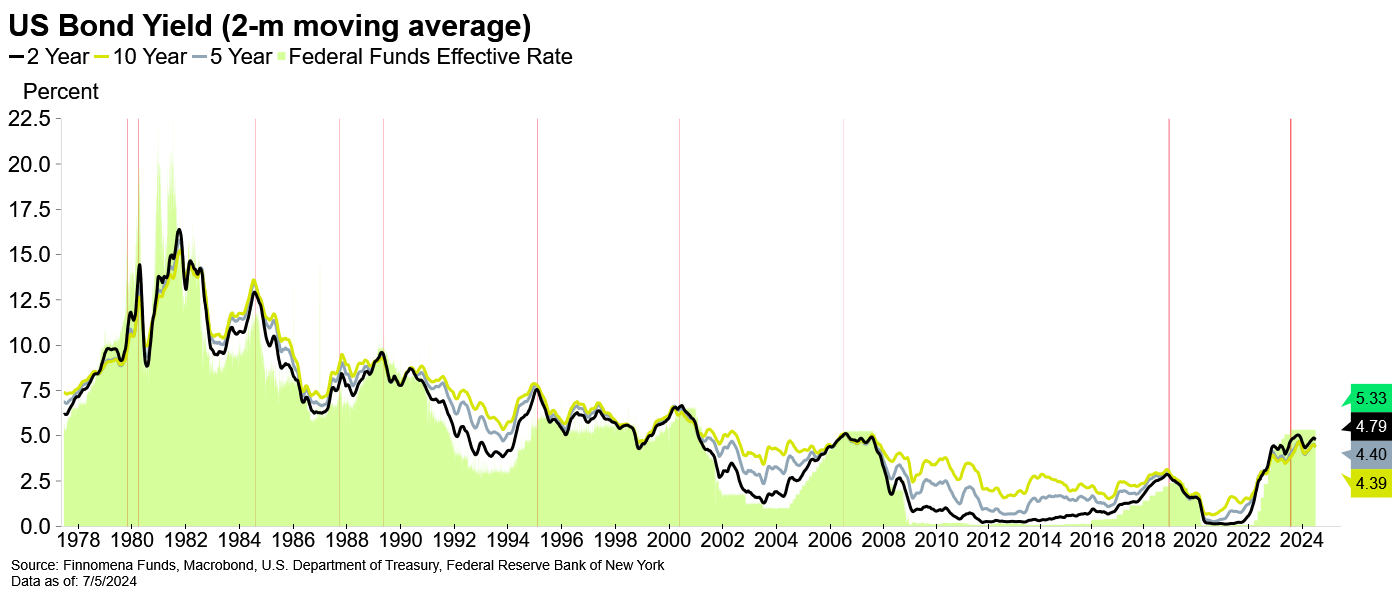

ตราสารหนี้ต่างประเทศ: Yield สูง โอกาสลงทุนในรอบทศวรรษ

Source: Finnomena Funds, Macrobond as of 24/06/2024

ตราสารหนี้ยังเป็นสินทรัพย์ที่น่าสนใจลงทุนในช่วงที่ Yield สูงในรอบกว่า 10 ปี และมี Upside จาก Yield ที่จะปรับตัวลงในอนาคตเมื่อ Fed ลดดอกเบี้ย

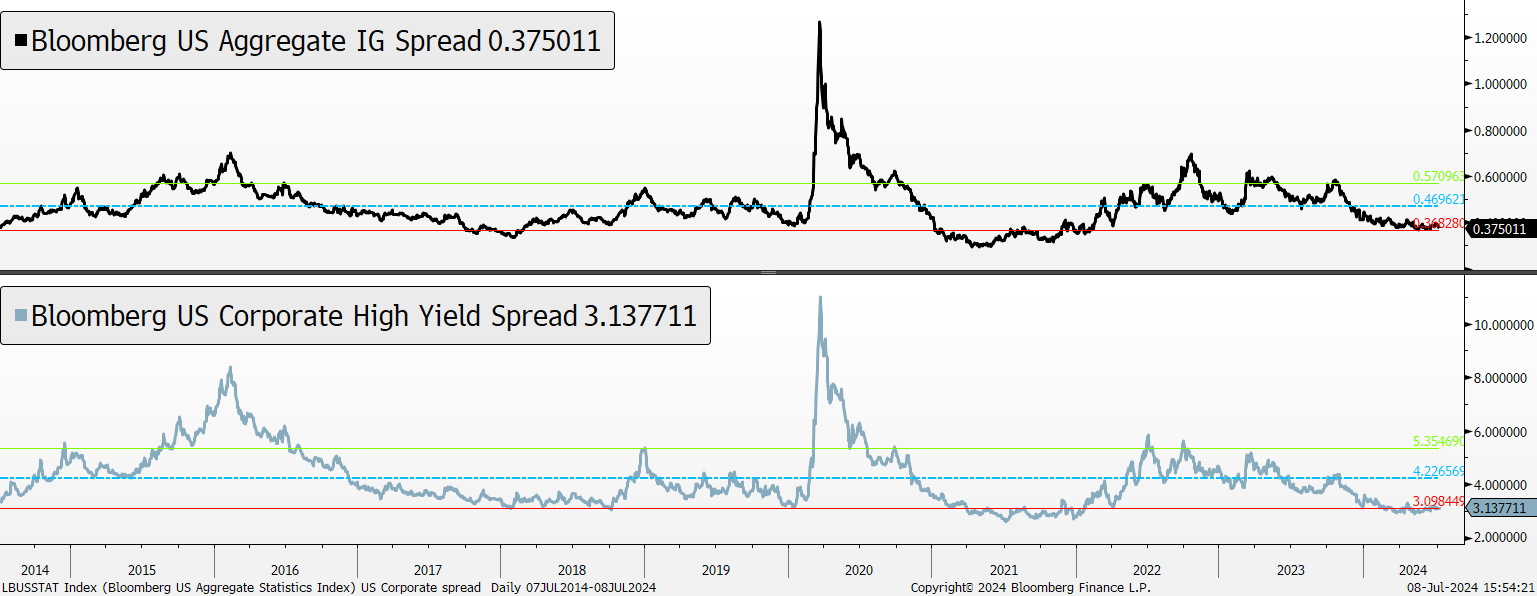

US corporate credit spread

Source: Finnomena Funds, Bloomberg as of 24/06/2024

Credit Spread อยู่ในระดับต่ำ โดยเฉพาะ High Yield Bond ส่งผลให้การลงทุนใน Corporate bond ไม่น่าสนใจ และต้อง Selective ในรายหลักทรัพย์มากขึ้น

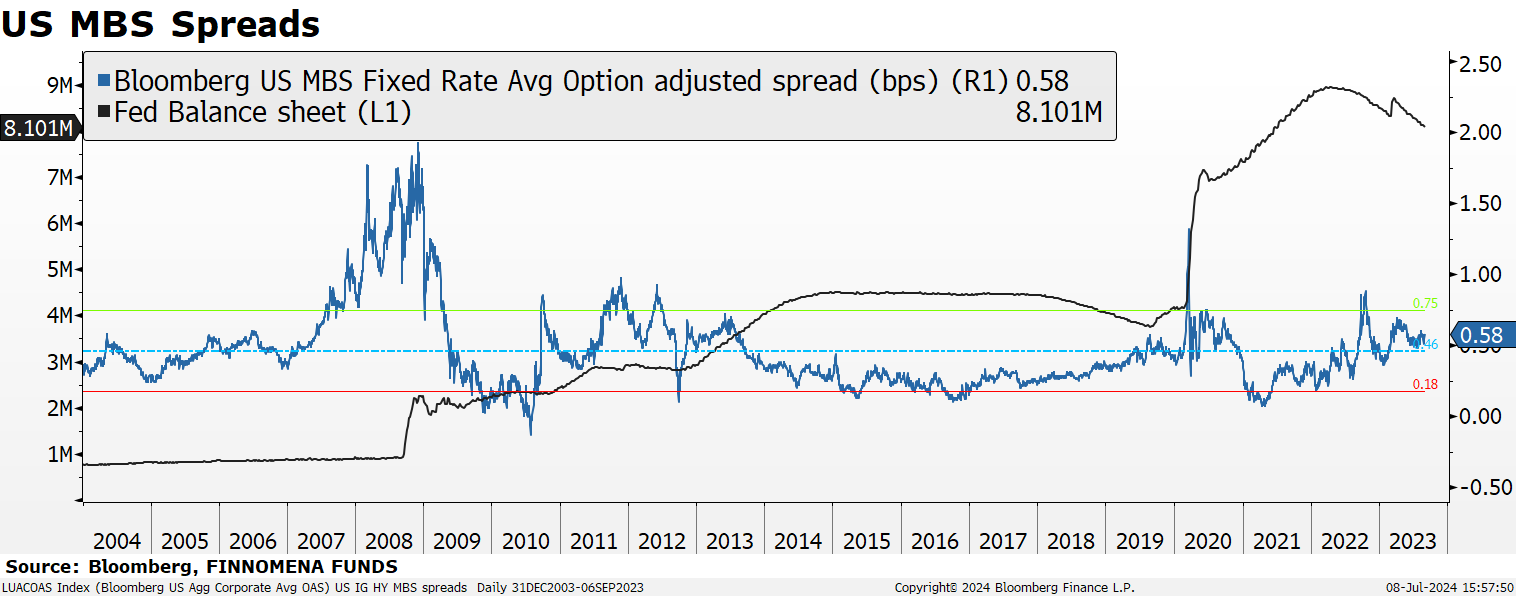

Source: Finnomena Funds, Bloomberg as of 24/06/2024

ขณะที่ MBS Spread ปรับตัวเพิ่มขึ้นหลัง Fed ลด Balance sheet หนุนตราสารหนี้กลุ่ม MBS มีความน่าสนใจลงทุนมากขึ้น

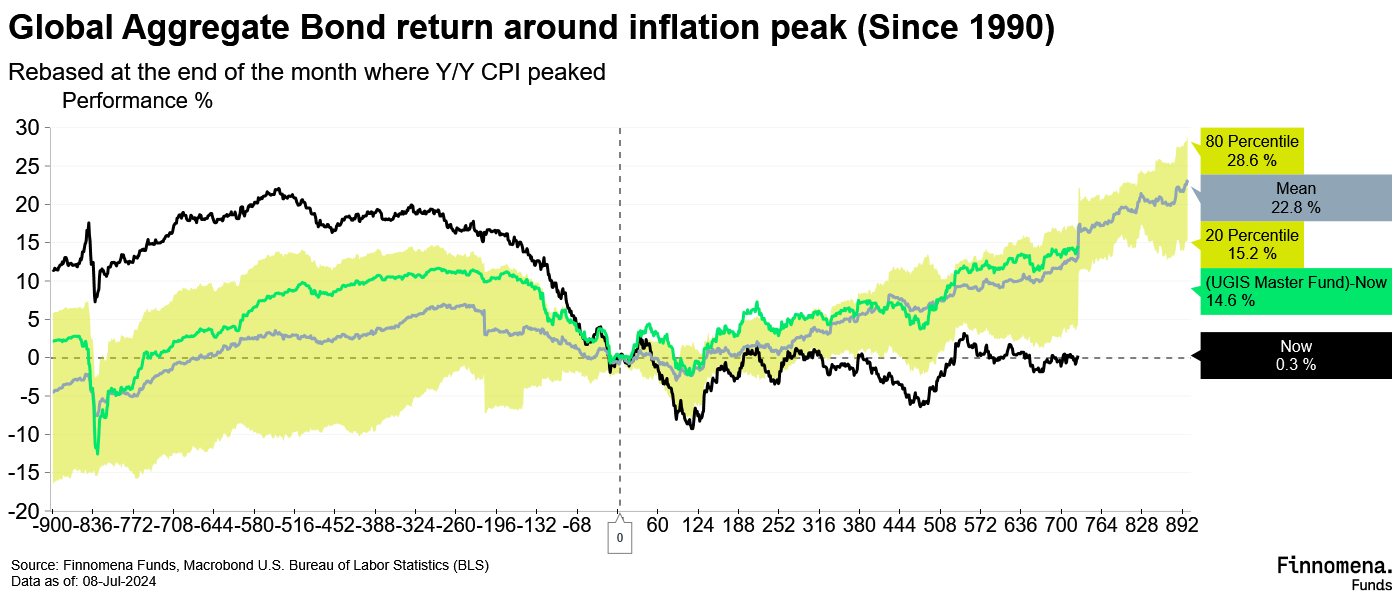

Source: Finnomena Funds, Macrobond as of 08/07/2024

เรายังคงแนะนำลงทุนในตราสารหนี้โลกคุณภาพดีผ่านกองทุน UGIS-N และ MUBOND-A และแบบไม่ป้องกันความเสี่ยงค่าเงินผ่านกองทุนUGISFX-N และ MUBONDUH-A โดยที่ผ่านมากองทุนหลักของ UGIS-N และ UGISFX-N ทำผลงาน Outperform ตราสารหนี้โลก (Global Aggregate Bond) นับตั้งแต่เงินเฟ้อสหรัฐฯทำจุดสูงสุด

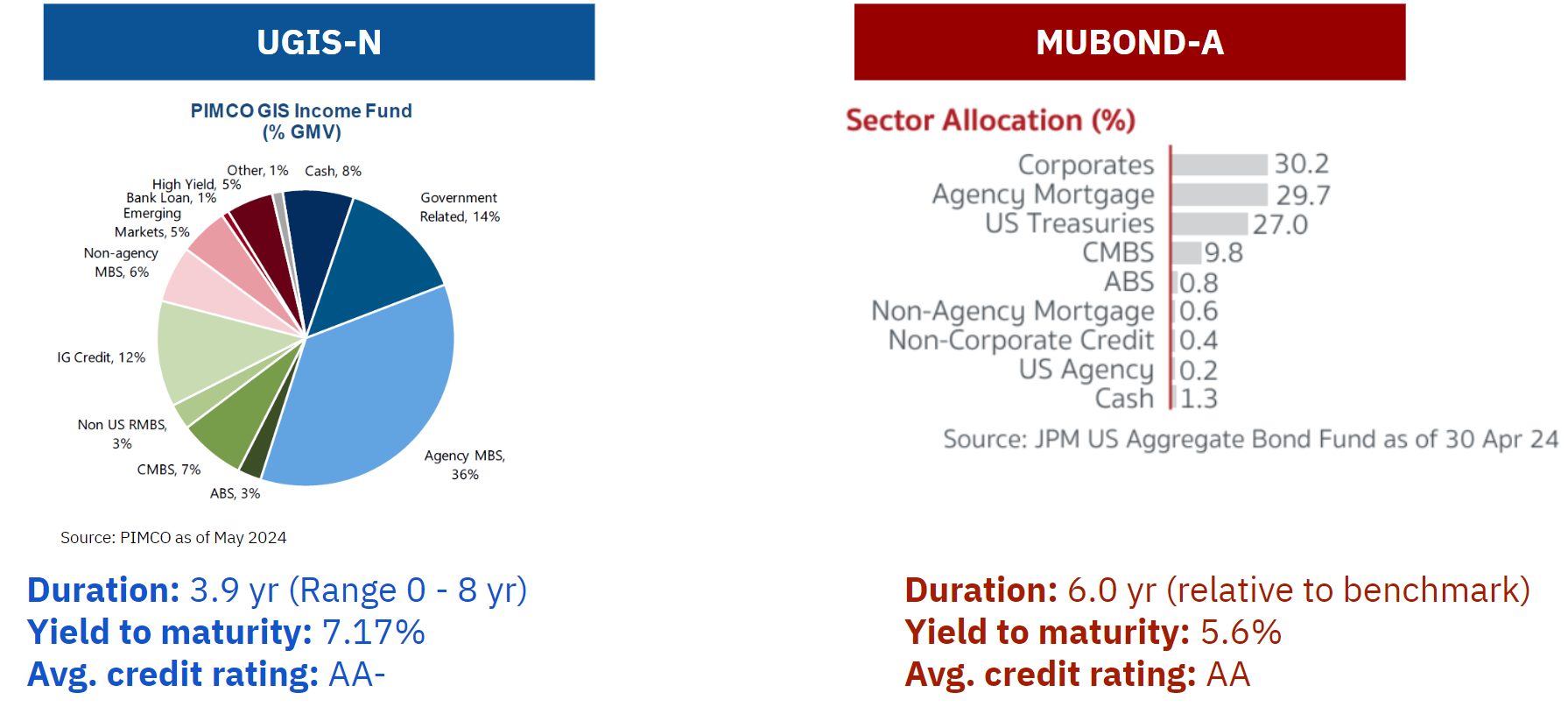

เปรียบเทียบความแตกต่างระหว่างกองทุนหลักของ UGIS-N และ MUBOND-A

Source: Finnomena Funds, PIMCO, JPM Aggregate Bond Fund as of 08/07/2024

ทองคำ: ธนาคารกลางซื้อต่อ พร้อม ETFs ซื้อเพิ่มจากความเสี่ยงภูมิรัฐศาสตร์และ Real Yield ปรับตัวลง

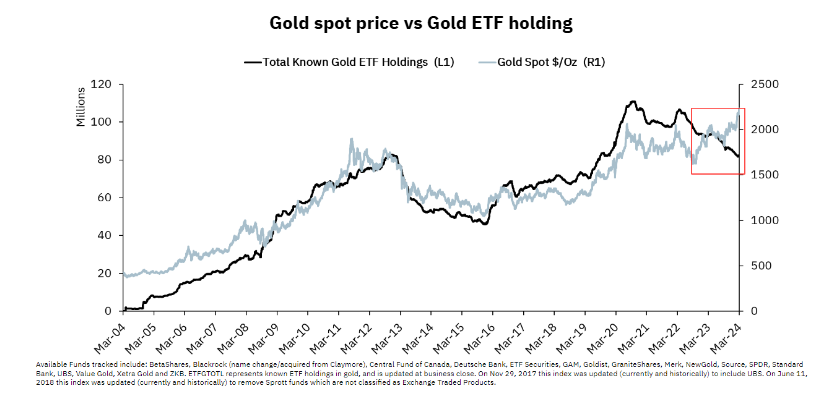

Gold spot price vs Gold ETF holding

Source: Finnomena Funds, Bloomberg as of 07/07/2024

ราคาทองคำและปริมาณทองคำที่ถือครองโดย ETFs มักมีความสัมพันธ์ที่สอดคล้องกัน อย่างไรในช่วง 2 ปีที่ผ่านมา ปริมาณทองคำที่ถือครองโดย ETFs มีแนวโน้มลดลง ในขณะที่ราคาทองคำปรับตัวเพิ่มขึ้น ซึ่งสะท้อนว่าทองคำกำลังมีผู้ซื้อที่ แต่ไม่ได้ซื้อผ่าน ETFs

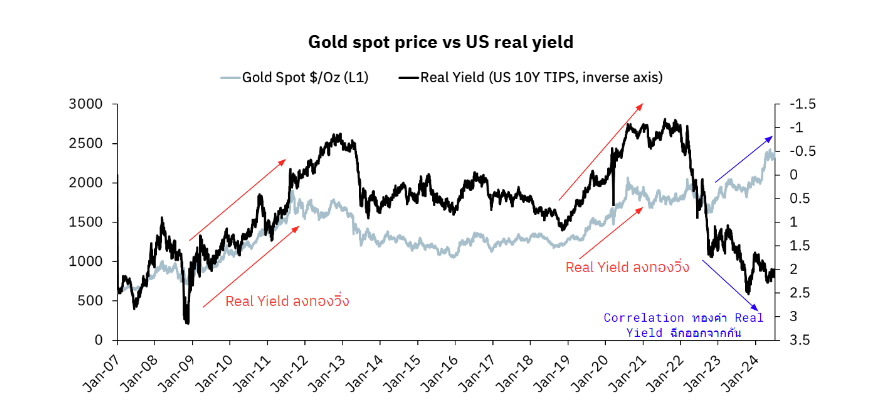

Gold spot price vs US real yield

Source: Finnomena Funds, Bloomberg as of 07/07/2024

ในขณะที่ราคาทองคำและ Real Yield หรืออัตราดอกเบี้ยที่แท้จริง มักมีความสัมพันธ์ที่แปรผกผันกัน อย่างไรก็ตาม ในช่วง 2 ปีที่ผ่านมา ซึ่งนับเป็นช่วงเดียวกับที่ราคาทองคำขยับสวนทางกับปริมาณทองคำที่ถือครองโดย ETFs ราคาทองคำและ Real Yield ขยับไปในทิศทางเดียวกัน สะท้อนว่าทองคำกำลังมีผู้ซื้อที่ไม่ได้ซื้อเพื่อหวังผลตอบแทนในรูปแบบดอกเบี้ยแต่เป็นการถือครองในลักษณะการกระจายความเสี่ยง

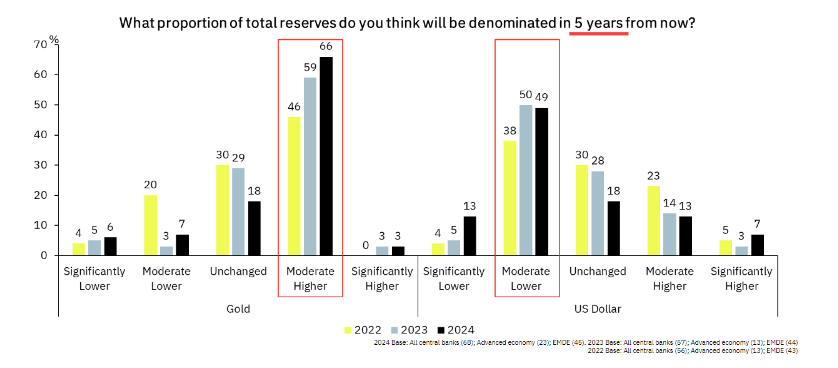

Source: Finnomena Funds, World Gold Council as of 07/07/2024

ปัจจัยดังกล่าวทำให้ Finnomena funds เชื่อว่าธนาคารกลางที่ผ่านมามีบทบาทที่สำคัญในการผลักให้ราคาทองปรับตัวสูงขึ้นอย่างมีนัย โดยแบบสำรวจจาก World Gold Council ชี้ว่าธนาคารกลางกว่า 66% ทั่วโลกจะเพิ่มสัดส่วนทองคำสำรองในอีก 5 ปีข้างหน้า และอัตราดังกล่าวมีแนวโน้มเพิ่มสูงขึ้นทุก ๆ ปี สวนทางกับ ดอลลาร์สำรองที่ธนาคารกลางกว่า 49% ทั่วโลกคาดว่าจะลดลงในอีก 5 ปีข้างหน้า

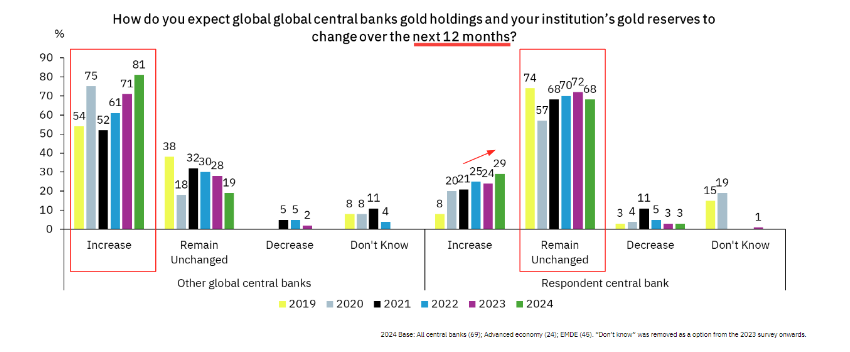

Source: Finnomena Funds, World Gold Council as of 07/07/2024

มากกว่านั้นแบบสำรวจจาก World Gold Council ระบุว่ามากกว่า 81% ของธนาคารกลางทั่วโลกเชื่อว่าธนาคารกลางอื่นๆ (ยกเว้นตนเอง) มีแนวโน้มจะเพิ่มทองคำสำรองในอีก 12 เดือนข้างหน้า โดย มีเพียง 3% ที่ระบุว่าตนจะลดทองคำสำรองลง ซึ่งแสดงให้เห็นว่าธนาคารกลางซื้อทองคำเพื่อเพิ่มสินทรัพย์สำรองเชิงกลยุทธ์ (Strategic Reserve) และมักจะไม่ขายในระยะเวลาสั้นๆ

Finnomena Funds ปรับคำแนะทองคำเป็น “Buy” ผ่านกองทุน KT-GOLDUH-A โดยคาดว่า Real Yield ที่ีมีแนวโน้มปรับลดลงในอนาคตจากอัตราดอกเบี้ยนโยบายที่ลดลง และความเสี่ยงภูมิรัฐศาสตร์ที่เพิ่มขึ้นจะส่งผลดีกับ Flow ทองคำในส่วนของนักลงทุนที่ลงทุนผ่าน ETFs ที่มีแรงขายมาก่อนหน้านี้ ทำให้ราคาทองคำปรับตัวขึ้นได้ ในขณะที่ธนาคารกลางทั่วโลกมีแนวโน้มถือครองหรือเพิ่มสัดส่วนเพื่อเป็นสินทรัพย์สำรองเชิงกลยุทธ์ต่อไป

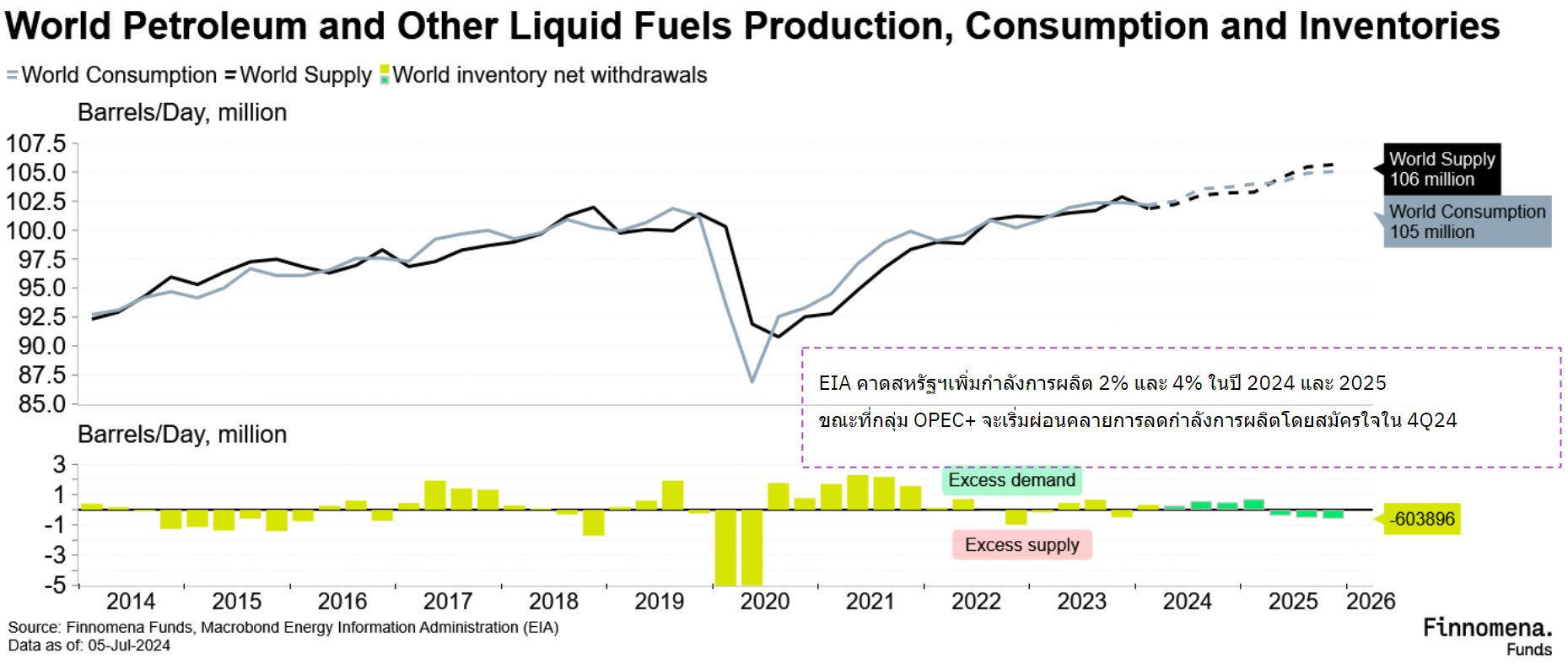

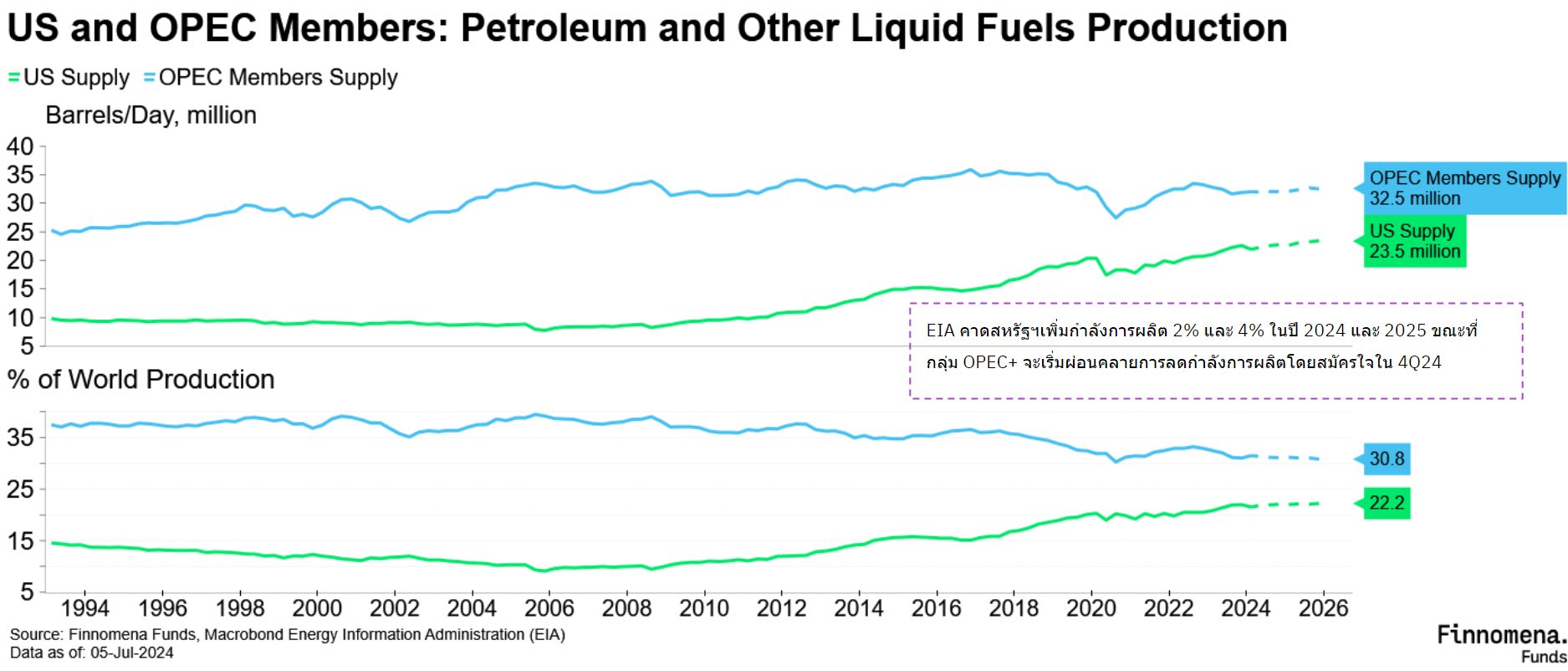

น้ำมัน: มีแรงหนุนเพียงช่วงสั้น แต่ระยะยาวยังท้าทาย

Source: Finnomena Funds, Macrobond as of 05/07/2024

EIA ยังคาดว่า Demand ของปิโตรเลียมทั่วโลกสูงกว่า Supply ในช่วงที่เหลือของปี แต่ในปี 2025 Supply จะเริ่มสูงกว่า Demand จากการเพิ่มกำลังการผลิตของสหรัฐฯ และกลุ่ม OPEC+ จะเริ่มผ่อนคลายการลดกำลังการผลิตแบบสมัครใจใน 4Q24

Source: Finnomena Funds, Macrobond as of 05/07/2024

สหรัฐฯเข้ามาเป็นผู้เล่นสำคัญในฝั่งอุปทาน มีแนวโน้มเพิ่มการผลิตต่อเนื่อง สวนทางกลุ่ม OPEC ที่พยายามรักษาสมดุลตลาดน้ำมัน ส่งผลให้ราคาน้ำอาจไม่ได้รับผลกระทบจากอิทธิพลของกลุ่ม OPEC เหมือนในอดีต

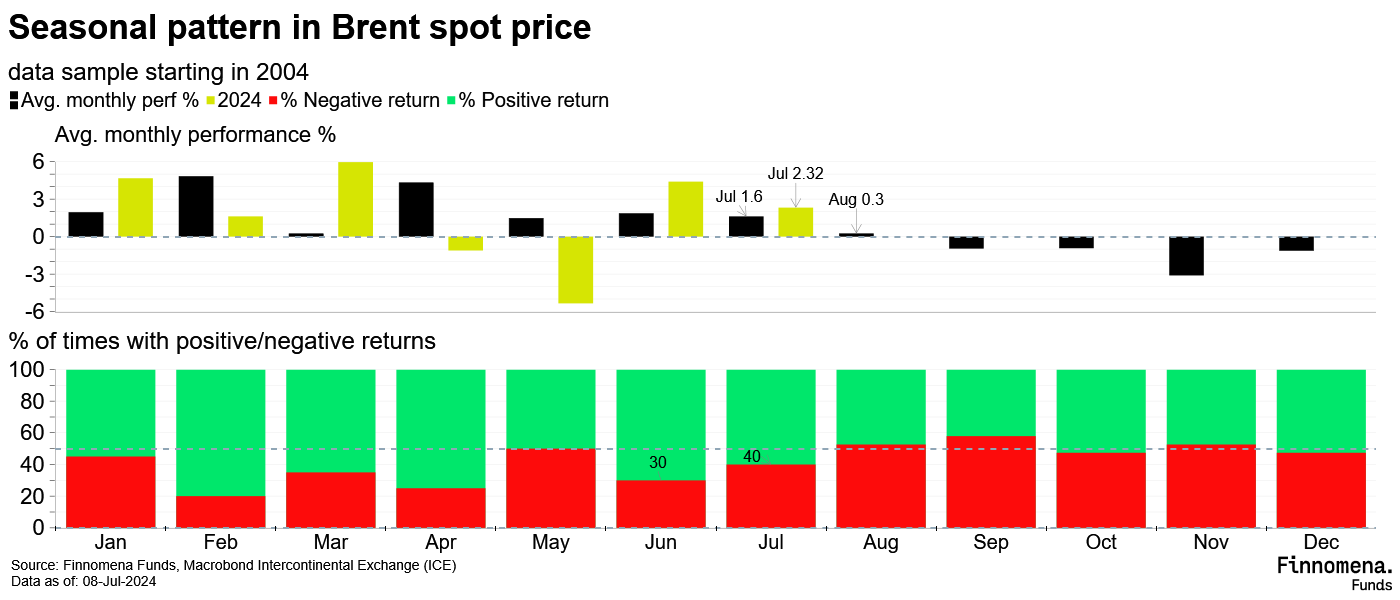

เรามีมุมมองเป็นกลางต่อน้ำมัน โดยช่วงสั้นมีปัจจัยหนุนจากอุปสงค์ตามฤดูกาลในสหรัฐฯช่วง summer และความคาดหวังการลดดอกเบี้ยของ Fed แต่ยังมีปัจจัยกดดันจากตัวเศรษฐกิจสหรัฐฯสหรัฐฯ (โดยเฉพาะภาคการผลิต) ที่อ่อนแอ ขณะที่ pattern ของราคาน้ำมันในอดีตบ่งชี้ว่าครึ่งปีหลังที่มักปรับตัวลดลง และยังมีแรงกดดันจากอุปทานจากสหรัฐฯ ที่เพิ่มขึ้นในระยะยาว จึงแนะนำหาจังหวะเก็งกำไรช่วงสั้น

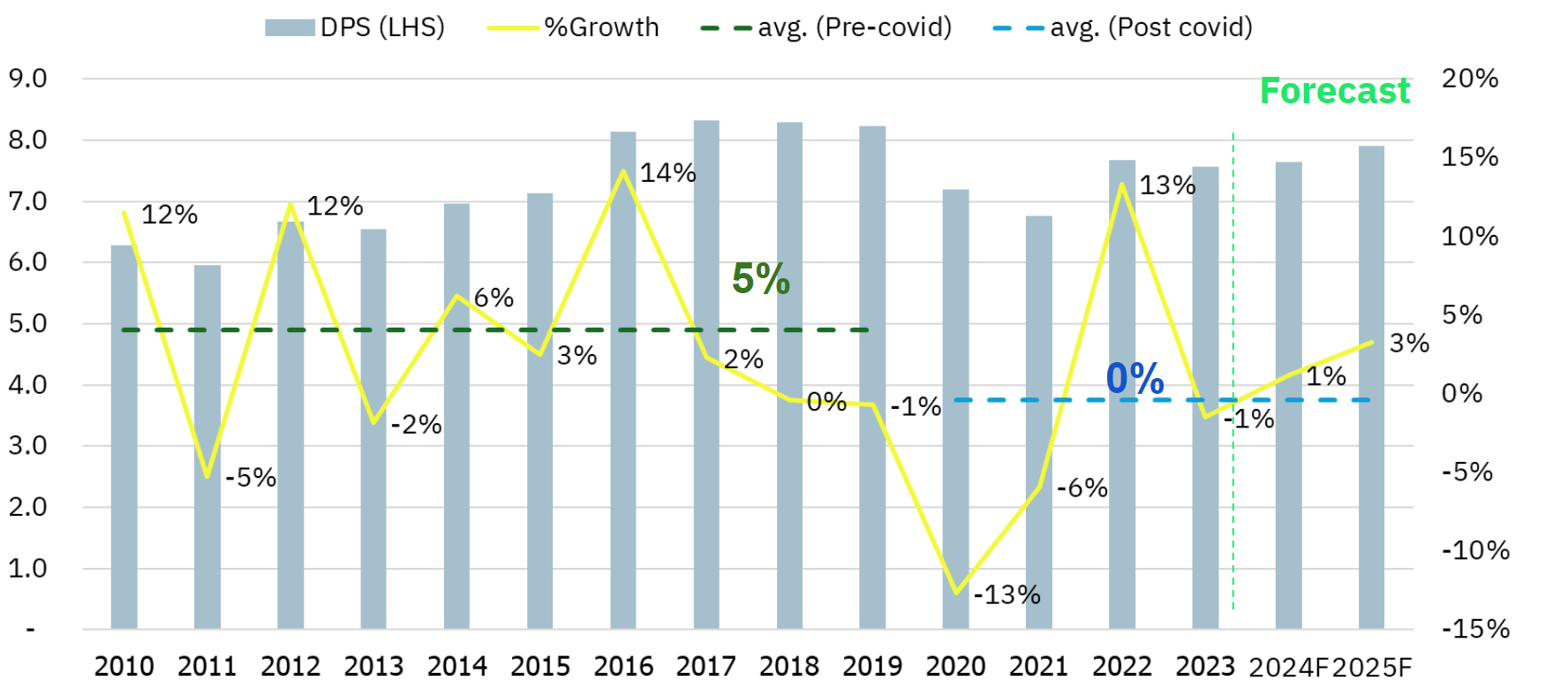

Global REITs: Valuation ตึง การเติบโตไม่มี

Global REIT’s dividend per share

Source: Finnomena Funds, Bloomberg as of 05/07/2024

แนวโน้มการเติบโตด้านเงินปันผลต่อหุ้น (DPS) ของ Global REITs ต่ำนับตั้งแต่การแพร่ระบาดของโควิด-19 เป็นต้นมา ซึ่งส่งผลกระทบในเชิงโครงสร้างต่อบางอุตสาหกรรม เช่น กลุ่มออฟฟิศที่ได้รับผลกระทบจากการ Work From Home

Global REIT’s Valuation

Source: Finnomena Funds, Bloomberg as of 05/07/2024

Valuation ของ Global REITs ตึงตัวมาก และไม่น่าสนใจเมื่อเทียบกับอัตราผลตอบแทนของตราสารหนี้ แต่ยังมี Upside เล็กน้อยหาก Fed ลดดอกเบี้ยลง 2 ครั้ง เรามีมุมมองเป็นกลางต่อ Global REITs โดยแนะนำคงสัดส่วนถือเพื่อกระจายความเสี่ยง

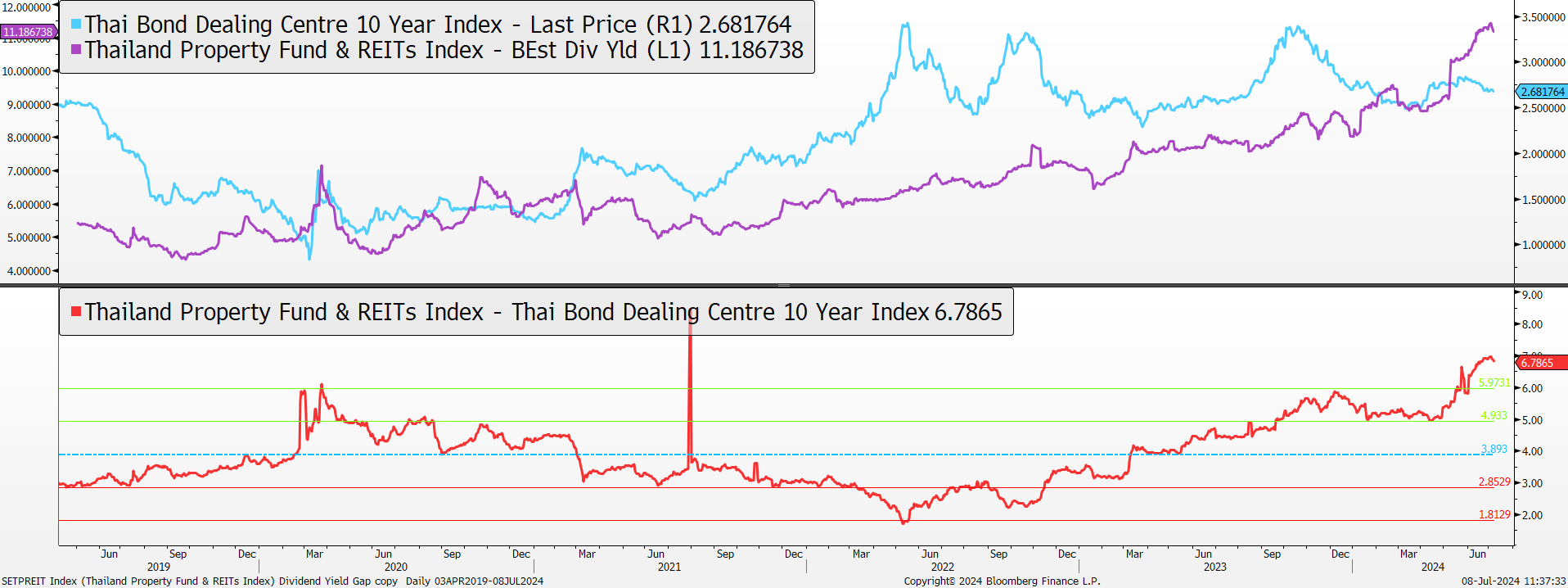

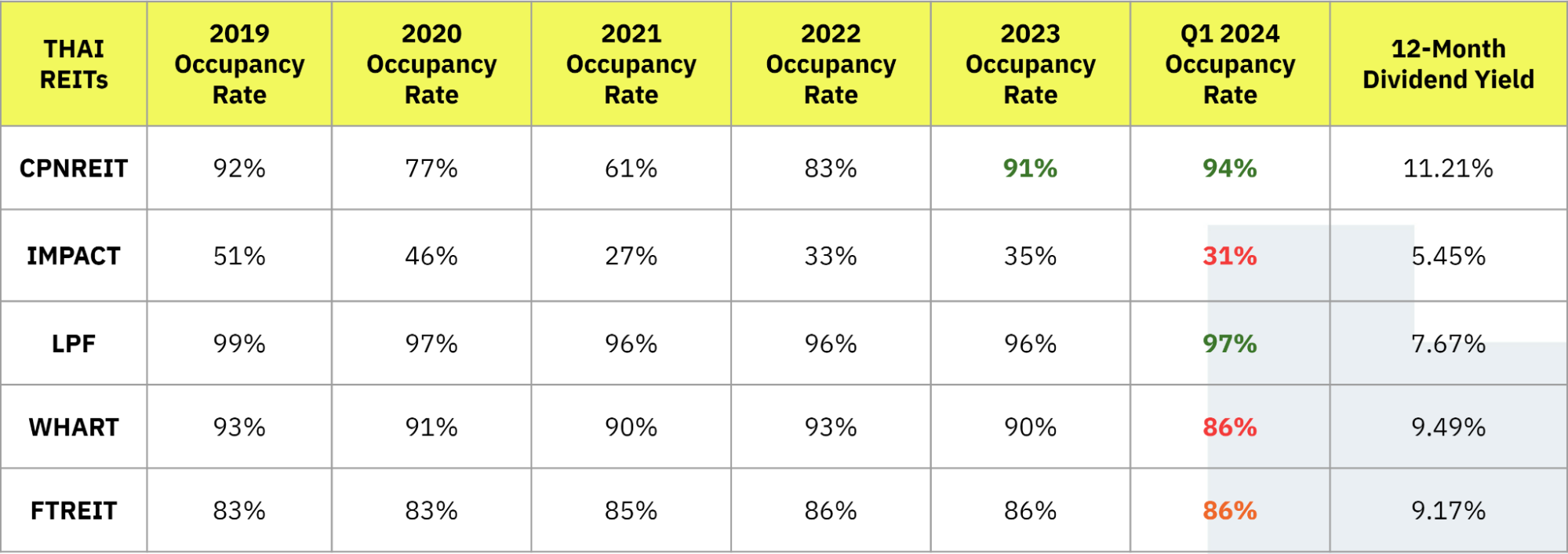

Thai REITs: ฟื้นตัวเฉพาะกลุ่ม ยังไม่สดใส แม้ Valuation เริ่มน่าสนใจ

Source: Finnomena Funds, CPNREIT, IMPACT, LPF, WHART, and FTREIT Annual Report, Bloomberg as of 08/07/2024

อัตราการเช่าของ REITs ไทยตั้งแต่ช่วงโควิดมีการฟื้นเฉพาะตัวในบางกลุ่มเช่น CPNREIT และ LPF ขณะที่ 12-Month Dividend Yield โดยรวมยังคงสูง

*ปีงบประมาณ (Fiscal year) 2025 และ 2026 ** ไม่ได้นับรวมการเพิ่มทุน

Source: Finnomena Funds, Bloomberg as of 05/07/2024

อย่างไรก็ตาม ภาพรวมการดำเนินงานฟื้นตัวได้ แต่ไม่สดใส และมีแรงกดดันจากการเพิ่มทุน โดยอัตราการเติบโตของกำไรไม่ได้เติบโตมาก แม้ว่าอัตราการเติบโตของเงินปันผลจะเติบโตก็ตาม

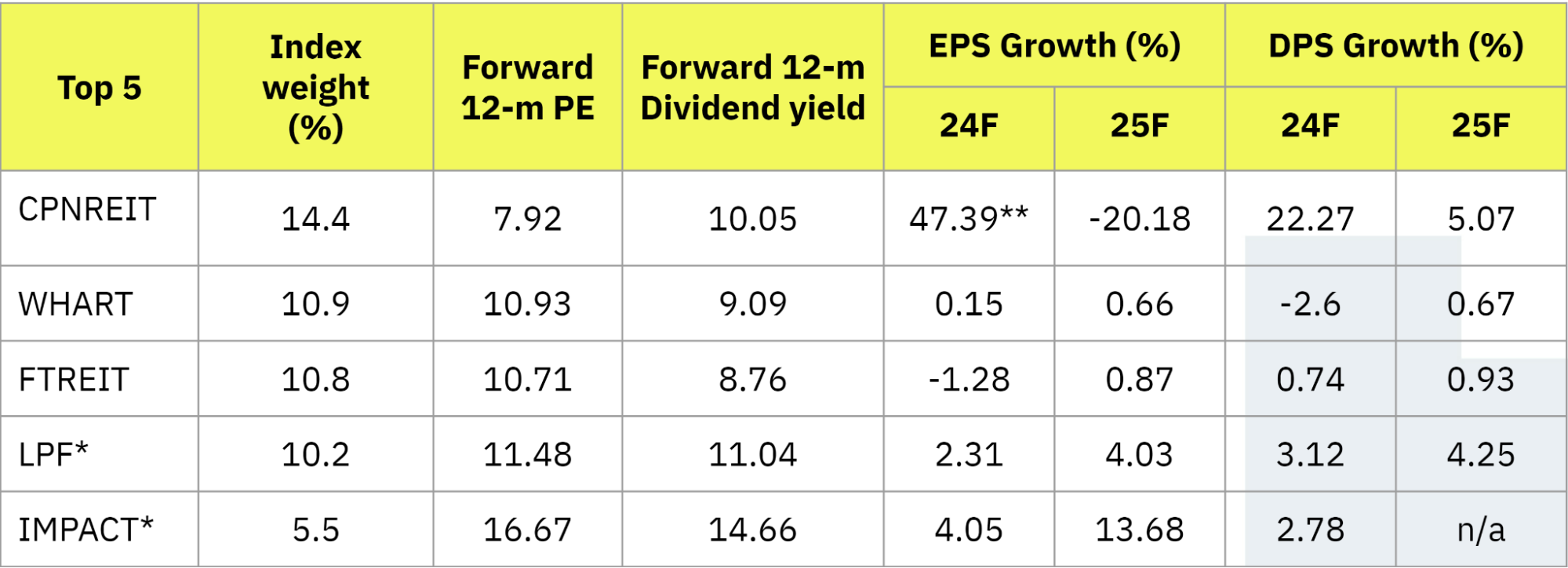

Thai REIT’s Valuation

Source: Finnomena Funds, Bloomberg as of 05/07/2024

ด้าน Valuation ในแง่ Dividend Yield Gap ยังดูน่าสนใจ เนื่องจากปรับตัวสูงสุดในรอบ 13 ปี อย่างไรก็ตาม ยังคงมีแรงกดดันจากการเพิ่มทุน และอัตราดอกเบี้ยไทยยังอยู่ที่ระดับ 2.5% โดยโอกาสที่กนง.จะลดอัตราดอกเบี้ยมีไม่มากนัก จึงทำให้มี Upside จากการลดดอกเบี้ยไม่ได้สูงมาก ทาง Finnomena Funds จึงแนะนำ คงสัดส่วน

จัดทำโดยบลป.เดฟินิท (Definit) สำหรับบลน. ฟินโนมีนา (Finnomena Funds)

สามารถเข้าถึงรายละเอียดกองทุนต่าง ๆ และ Fund Fact Sheet ได้จาก Link บนชื่อกองทุน

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299