หลายคนมองว่าการลงทุนที่ให้ผลตอบแทนสูง ๆ คือปัจจัยเดียวในการจัดพอร์ตการลงทุน จึงจัดพอร์ตที่สามารถปรับตัวขึ้นได้เร็วจนหลงลืมไปว่าการลงทุนมีขึ้นก็ต้องมีลง ไม่มีสินทรัพย์ไหนที่สามารถให้ผลตอบแทนเป็นบวกได้ตลอดทางโดยไม่แวะปรับฐาน

พอร์ตการลงทุนที่ขึ้นเร็วบ่อยครั้งมักมาจากความเสี่ยงที่สูง เช่น อัดการลงทุนในสินทรัพย์ที่กำลังเติบโตในอุตสาหกรรมหรือประเทศเดียวเพื่อหวังผลตอบแทนเต็ม Max แต่พอถึงจังหวะลง พอร์ตแบบนี้ก็จะปรับตัวลงอย่างรุนแรง เพราะไม่มีสินทรัพย์อื่น ๆ มาเฉลี่ยความเสียหายที่เกิดขึ้น

การจัดพอร์ตแบบนี้อาจทำให้นักลงทุนนอนไม่หลับ กระวนกระวาย ไม่สบายใจในต้นทุนที่ใส่เข้าไปในพอร์ต ดังนั้นแล้ว การจัดพอร์ตที่มองแค่ผลตอบแทนก็อาจจะไม่พอ

นักลงทุนจำเป็นต้องมีการจัดการความเสี่ยง หรือ Risk Management ให้กับพอร์ตการลงทุนของตัวเองด้วย

2 แนวคิดเบื้องต้น ช่วยประเมินความเสี่ยงพอร์ต

1. Volatility (ความผันผวน)

ความผันผวนคือการวัดว่า ราคาของสินทรัพย์มีการเปลี่ยนแปลงขึ้นลงมากน้อยแค่ไหนในช่วงเวลาหนึ่ง สินทรัพย์ที่มีความผันผวนสูงอาจให้ผลตอบแทนที่ดี แต่ก็มาพร้อมกับความเสี่ยงที่สูงเช่นกัน

การเลือกสินทรัพย์ที่มีความผันผวนในระดับที่ยอมรับได้ สอดรับกับนิสัย ไลฟ์สไตล์ และความจำเป็นด้านการเงิน จะช่วยให้นักลงทุนสามารถนอนหลับได้สบายขึ้น โดยไม่ต้องกังวลว่าพรุ่งนี้ตื่นมาพอร์ตจะร่วงไปเท่าไหร่

2. Maximum Drawdown (การขาดทุนสูงสุด)

Maximum Drawdown คือการวัดการขาดทุนสูงสุดจากจุดสูงสุดไปจุดต่ำสุดในช่วงเวลาหนึ่ง การพิจารณา Maximum Drawdown ของสินทรัพย์หรือกลยุทธ์การลงทุนจะช่วยให้เข้าใจว่า ในสถานการณ์ที่แย่ที่สุด เราอาจสูญเสียเงินลงทุนได้มากแค่ไหน ซึ่งถ้าสูงไปก็ควรพิจารณาปรับเปลี่ยนกลยุทธ์การลงทุนให้มีความเสี่ยงที่ต่ำลง

ถ้าดูทั้ง Volatility และ Maximum Drawdown แล้วเห็นว่าพอร์ตของเรากำลังเสี่ยงไป รู้สึกว่าผลขาดทุนที่ (อาจ) เจอนั้นเกินกว่าที่เรารับไหว … ตัวช่วยหนึ่งที่ช่วยให้ความเสี่ยงในการลงทุนของเราลดลงได้คือ การกระจายการลงทุน หรือ Asset Allocation นั่นเอง

จัดการความเสี่ยงด้วย Asset Allocation

ในโลกการลงทุนมีภาษิตอมตะอยู่คำนึงคือ …

อย่าเก็บไข่ไว้ในตะกร้าใบเดียว

เวลาตะกร้าใบนึงร่วง เราก็ยังมีไข่ที่เหลือเอาไว้กินอยู่

นี่คือคำอธิบายของ Asset Allocation ได้เห็นภาพที่สุด ไม่อยากลงทุนแล้วเห็นพอร์ตติดลบหนัก ๆ ก็อย่าใส่ทุนไว้ในสินทรัพย์เดียว

- ในระยะสั้น ถ้าสินทรัพย์นึงลง ก็อาจมีตัวอื่นปรับขึ้นมาเฉลี่ยความเสียหายเอาไว้

- ในระยะยาว แม้สินทรัพย์จะสลับกันขึ้นบางช่วง แต่พอมองยาว ๆ ถ้าเลือกสินทรัพย์มาดีพอ ทุกตัวก็อาจปรับตัวขึ้นเหมือนกันหมด

สิ่งที่สำคัญของ Asset Allocation ต้องเลือกสินทรัพย์ที่ขึ้นลงไม่พร้อมกันมากนัก หรือมี Correlation ต่อกันต่ำ ซึ่งจะช่วยการันตีในระดับนึงว่าเมื่อกระจายการลงทุนแล้วสินทรัพย์แต่ละตัวจะสลับ ๆ กันขึ้นลง ไม่ใช่พากันลงไปพร้อม ๆ กัน

- เช่น ตลาดเกิดใหม่อาจสัมพันธ์กับสหรัฐฯ สูง เพราะสหรัฐฯ เป็นผู้นำเข้ารายใหญ่

- แต่จีนกับสหรัฐฯ อาจจะขึ้นลงไม่พร้อมกัน เพราะทั้ง 2 พยายามลดการพึ่งพาห่วงโซ่อุปทานของกันและกัน

- หรือ ทองมักจะขึ้นยามสงคราม ต่างจากหุ้นที่มักจะดิ่ง

หลักการหลัก ๆ ของ Asset Allocation คือการลงทุนในสินทรัพย์หลากหลาย พื่อรักษาเสถียรภาพของพอร์ตโดยรวม เช่น การลงทุนในหุ้น พันธบัตร ทองคำ และอสังหาริมทรัพย์ เป็นต้น

สรุป

การลงทุนแบบนอนหลับสบายไม่ได้หมายถึงการลงทุนแบบปลอดความเสี่ยงโดยสิ้นเชิง เพราะเราทราบกันดีอยู่แล้วว่าการลงทุนมีความเสี่ยง แต่เราสามารถลงทุนภายใต้ความเสี่ยงในระดับที่ยอมรับได้ โดยไม่ทำให้คุณต้องกังวลจนนอนไม่หลับ

การจะออกแบบพอร์ตให้สมดุลได้ นักลงทุนต้องใส่ใจกับ Volatility และ Max Drawdown รวมถึงปัจจัยอื่น ๆ ผ่านการทำ Asset Allocation ที่จะช่วยสร้างโอกาสผลตอบแทนที่ดีในระยะยาว พร้อมๆ กับการรักษาความสงบในจิตใจ

AWS ทางเลือกการลงทุนแบบ Asset Allocation ชั้นยอด

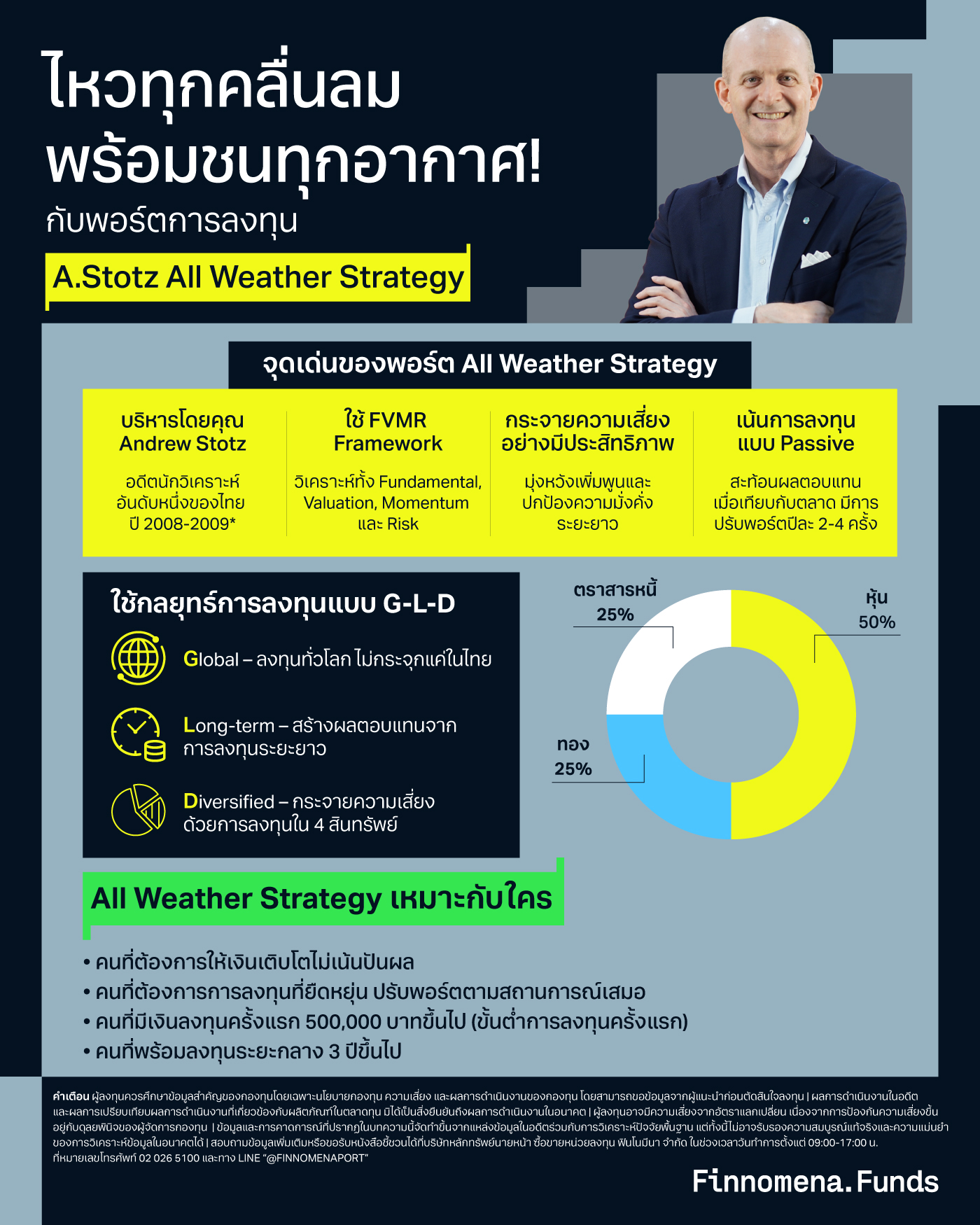

หากใครอยากมีพอร์ตการลงทุนระดับท็อป กระจายความเสี่ยงอย่างสมดุล มีผู้เชี่ยวชาญดูแลให้ เราขอแนะนำพอร์ต All Weather Strategy (AWS) โดยพอร์ตมีการวิเคราะห์หลากหลายปัจจัย และกระจายการลงทุนอย่างสมดุล

และที่สำคัญ ยังได้คุณ Andrew Stotz อดีตนักวิเคราะห์อันดับ 1 ของประเทศไทย เข้ามาดูแลพอร์ต สำหรับใครที่อยากลงทุนแบบนอนหลับสบาย นี่คือพอร์ตการลงทุนที่ตอบโจทย์อย่างยิ่ง!

จุดเด่นพอร์ต All Weather Strategy

- ใช้ ‘FVMR Framework’ เป็นกลยุทธ์ในการลงทุน ซึ่งประกอบไปด้วย Fundamental (พื้นฐานของสินทรัพย์), Valuation (มูลค่าของสินทรัพย์), Momentum (โมเมนตัมของสินทรัพย์) และ Risk (ความเสี่ยง)

- กระจายการลงทุนไปทั่วโลก ไม่จำกัดเพียงแค่ในประเทศไทย

- มีการกระจายความเสี่ยงในสินทรัพย์หลายประเภท ทั้งหุ้น ตราสารหนี้ สินค้าโภคภัณฑ์ และทองคำ เพื่อช่วยลดความผันผวน พร้อมเฟ้นหาโอกาสลงทุนใหม่ ๆ ตามสภาวะตลาดอยู่เสมอเพื่อให้ผลตอบแทนเติบโตอย่างสม่ำเสมอ

- สร้างผลตอบแทนระยะยาวจากหุ้น และจำกัดการขาดทุนในช่วงที่ตลาดหุ้นพักฐาน

- ใช้หลักการวิเคราะห์ทั้งเชิงประมาณ (Quantitative) ที่ใช้สูตรและโมเดลทางคณิตศาสตร์ และเชิงคุณภาพ (Qualitative) ที่ใช้ประสบการณ์และความรู้ของทีมงาน เพื่อให้ได้พอร์ตการลงทุนที่เหมาะสมที่สุด

- ใช้เงินลงทุนเริ่มต้นเพียง 500,000 บาท และไม่มีค่าธรรมเนียมเพิ่มเติมในการจัดพอร์ตลงทุน

สามารถติดตามมุมมองการลงทุนรายละเอียดการปรับพอร์ตอย่างใกล้ชิดได้ที่

https://www.finnomena.com/tag/guruport-aws/

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ Finnomena

ผ่านคอมพิวเตอร์ >> เว็บไซต์ Finnomena

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย A. Stotz Investment Research ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://finno.me/plan-guruport-aws-ws หรือแบนเนอร์ข้างล่างได้เลย

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

.jpg)