ว่ากันว่าถ้าอยากใช้ชีวิตเกษียณแบบสุขสบาย กินเที่ยวตามที่ชอบ เหลือเงินบางส่วนใช้จ่ายยามฉุกเฉินบ้าง เพียงพอเป็นค่ารักษาพยาบาลแบบไม่ต้องกังวลใจ ขั้นต่ำอาจจะต้องเตรียมเงินไว้หลัก 10 ล้านบาท

พูดว่า 10 ล้านดูเหมือนจะเยอะเกินไป แต่พอคิดดูดี ๆ ตัวเลขนี้ไม่เกินจริงเลย ลองนึกง่าย ๆ ถ้าคุณอยู่ในวัยทำงานและมีค่าใช้จ่ายต่อเดือน 50,000 บาท ซึ่งโดยทั่วไปรายจ่ายวัยเกษียณจะอยู่ที่ประมาณ 70% ของค่าใช้จ่ายช่วงวัยทำงาน

เท่ากับว่าคุณต้องมีรายจ่ายเดือนละ 35,000 บาท แล้วนำไปคูณ 240 เดือน (คาดว่าจะใช้ชีวิตหลังเกษียณไปอีก 20 ปี) ก็จะพบว่าเป็นเงินก้อน 8.4 ล้านบาทแล้ว

นี่ยังไม่ได้คิดเผื่อเงินเฟ้อ ยังไม่รวมค่าใช้จ่ายจิปาถะอื่น ๆ ไม่รวมเงินมรดก แปลว่า 10 ล้านบาท ยังไม่ใช่ตัวเลขที่สูงที่สุดแน่นอน หากคุณต้องการมีคุณภาพชีวิตที่ดีในช่วงบั้นปลายของชีวิต

แล้วมนุษย์เงินเดือนอย่างเรา ๆ ที่ส่วนใหญ่ฝากความหวังไว้กับสวัสดิการขั้นพื้นฐานอย่าง “ประกันสังคม” หรือดีขึ้นหน่อยก็อาจจะมี “กองทุนสำรองเลี้ยงชีพ” ของบริษัทเพิ่มเติม จะมีเงินพอใช้ตอนเกษียณจริง ๆ ใช่ไหม เอาเป็นว่า… ไม่ขอด่วนตัดสิน แต่จะนำตัวเลขมากางให้ดู

เงินเกษียณประกันสังคม

พนักงานบริษัทเอกชนทุกคน จะต้องเป็นผู้ประกันตนมาตรา 33 ของกองทุนประกันสังคม ซึ่งจะโดนหักเงินเดือนส่งเข้าสมทบกองทุน 5% ของเงินเดือน ส่วนนายจ้างจะสมทบเพิ่มให้อีก 5% และรัฐบาลสมทบให้ด้วย 2.75%

การคำนวณเงินสมทบของประกันสังคม จะคิดฐานเงินเดือนสูงสุดไม่เกิน 15,000 บาท ถ้าใครเงินเดือนมากกว่านี้ ก็จะยังจ่ายเงินสมทบสูงสุดไม่เกิน 750 บาท โดยก้อนนี้จะถูกแบ่งไว้สำหรับเงินชราภาพ 450 บาท เจ็บป่วยหรือเสียชีวิต 225 บาท และประกันว่างงาน 75 บาท

ประกันสังคมจึงถือเป็นสวัสดิการพื้นฐานที่ครอบคลุมสิทธิประโยชน์ค่ารักษาพยาบาลต่าง ๆ เช่น เจ็บป่วย อุบัติเหตุ ทำฟัน คลอดบุตร รวมไปถึงเงินช่วยเหลือกรณีว่างงาน และเสียชีวิต

แต่ส่วนที่สำคัญที่สุดก็คือ “เงินชราภาพ” ซึ่งจะได้รับต่อเมื่อลาออกจากการเป็นผู้ประกันตน หรืออายุครบ 55 ปีบริบูรณ์

เงินชราภาพประกันสังคม แบ่งออกเป็น 2 กรณี

1. ได้รับบำเหน็จ เป็นเงินก้อนครั้งเดียว

ในกรณีที่เราจ่ายเงินสมทบไม่ถึง 180 เดือน โดยมีสูตรคำนวณเงินบำเหน็จ ดังนี้

- หากจ่ายเงินสมทบต่ำกว่า 12 เดือน จะได้รับเงินบำเหน็จเท่ากับจำนวนเงินสมทบของตัวเอง เช่น ส่งเงินเดือนละ 450 บาท เป็นระยะเวลา 12 เดือน ก็จะได้รับบำเหน็จเท่ากับ 5,400 บาท

- หากจ่ายเงินสมทบ 12 เดือนขึ้นไป จะได้รับเงินบำเหน็จเท่ากับจำนวนเงินสมทบของตัวเอง รวมกับเงินสมทบของนายจ้าง เช่น ส่งเงินเดือนละ 450 บาท รวมกับของนายจ้างอีกเดือนละ 450 บาท เป็นระยะเวลา 100 เดือน ก็จะได้รับบำเหน็จเท่ากับ 90,000 บาท

2. ได้รับบำนาญ จ่ายให้ทุกเดือนไปตลอดชีวิต

ในกรณีที่เราจ่ายเงินสมทบครบ 180 เดือน โดยมีสูตรคำนวณเงินบำนาญ ดังนี้

- หากจ่ายเงินสมทบครบ 180 เดือนพอดิบพอดี จะได้รับเงินบำนาญอัตรา 20% ของค่าจ้างเฉลี่ย 60 เดือนสุดท้าย (ฐานสูงสุดคือ 15,000 บาท) เช่น เงินเดือน 15,000 บาท วิธีคิดก็คือ (20 x 15,000) ÷ 100 เท่ากับได้บำนาญ 3,000 บาทต่อเดือน

- หากจ่ายเงินสมทบเกิน 180 เดือนขึ้นไป จะได้รับเงินบำนาญบวกเพิ่มอีกในอัตรา 1.5% ของทุก 12 เดือน เช่น เงินเดือน 15,000 บาท จ่ายเงินสมทบ 35 ปีเป๊ะ วิธีคิดก็คือ [20 + (1.5 x 20)] x 15,000 ÷ 100 เท่ากับได้รับบำนาญ 7,500 บาทต่อเดือน

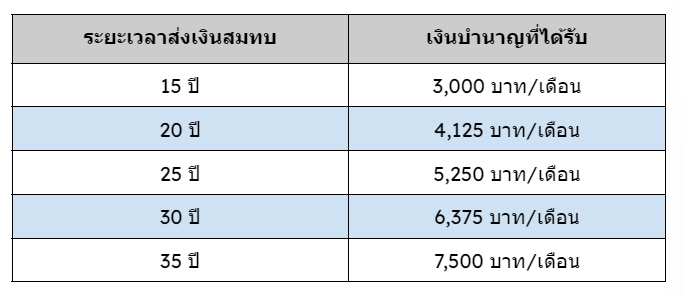

ใครดูสูตรคำนวณเงินบำนาญประกันสังคมแล้วงง ๆ เราสรุปเป็นตารางง่าย ๆ มาให้ โดยคำนวณจากฐานเงินเดือนเฉลี่ยสูงสุด 15,000 บาท

สรุปแล้วพนักงานบริษัทที่เริ่มทำงานตั้งแต่เรียนจบจนเกษียณ เงินเดือนโตตามค่าเฉลี่ย จะมีรายได้จากประกันสังคมประมาณ 7,500 บาทต่อเดือน ไปตลอดชีวิต

ถามว่าเพียงพอไหม? ก็อาจจะพอใช้จ่ายประทังชีวิตแบบประหยัด คงไม่ได้สุขสบาย หรือเหลือเงินไปเติมเต็มไลฟ์สไตล์ด้านอื่น ๆ

เงินกองทุนสำรองเลี้ยงชีพ

กองทุนสำรองเลี้ยงชีพ (PVD) เป็นสวัสดิการของบริษัทเอกชนหลายแห่ง เพื่อช่วยให้มนุษย์เงินเดือนมีเงินออมไว้ใช้ยามเกษียณ และยังนำไปลดหย่อนภาษีได้ด้วย

การส่ง “เงินสะสม” เข้ากองทุนสำรองเลี้ยงชีพ จะขึ้นอยู่กับความสมัครใจ ปกติจะสามารถเลือกได้ในอัตรา 2-15% ของเงินเดือน ส่วนนายจ้างก็จะออมช่วยอีกแรงเรียกว่า “เงินสมทบ” อัตราตรงนี้จะขึ้นอยู่กับนโยบายของแต่ละบริษัท

ข้อดีของกองทุนสำรองเลี้ยงชีพ คือช่วยให้เงินออมงอกเงยจากการนำไปลงทุนโดยผู้บริหารกองทุนมืออาชีพ แถมยังได้เงินเพิ่มพิเศษจากนายจ้างอีกทาง

เช่น เงินเดือน 50,000 บาท สะสมเข้ากองทุนสำรองเลี้ยงชีพ 10% หรือ 5,000 บาท และบริษัทมีนโยบายสมทบให้อีก 10% แปลว่าทำงาน 1 ปี เราจะมีเงินเก็บประมาณ 120,000 บาท โดยที่ยังไม่รวมดอกผลจากการลงทุน

เคล็ดลับคือยิ่งออมนาน ออมเยอะ และเลือกแผนการลงทุนที่เหมาะสม ก็จะยิ่งช่วยให้มีเงินก้อนไว้ใช้หลังเกษียณมากขึ้น

อย่างไรก็ดี ข้อมูลสถิติจากสมาคมนักวางแผนการเงินไทย ระบุว่าในปี 2018 ผู้เกษียณอายุที่เป็นสมาชิกกองทุนสำรองเลี้ยงชีพ ส่วนใหญ่กว่า 60% ได้รับเงินน้อยกว่า 1 ล้านบาท และมีเพียง 10% ที่ได้รับเงินมากกว่า 5 ล้านบาท

ตี๊ต่างว่าเราเป็นคนส่วนน้อยที่ทุ่มเททำงานหนัก และใส่ใจออมเงินในกองทุนสำรองเลี้ยงชีพ จนมีเงินเก็บไว้ใช้อีกประมาณ 5 ล้านบาท

คำถามเดิมคิดว่าพอไหม? เงินก้อนนี้จะใช้ชีวิตหลังเกษียณได้กี่ปี?

คำตอบนี้คงขึ้นอยู่กับไลฟ์สไตล์และเงื่อนไขชีวิตของแต่ละคนแล้วล่ะ

อ่านมาถึงตรงนี้… ใครรู้สึกว่าบำนาญเดือนละ 7,500 บาท จากประกันสังคม และเงินก้อนประมาณ 5 ล้านบาท จากกองทุนสำรองเลี้ยงชีพ น่าจะทำให้พออยู่ได้แบบไม่กังวล แต่คงไม่สามารถพาไปถึงเป้าหมายเกษียณในฝันที่อยู่อย่างสุขสบาย ได้เดินทางท่องเที่ยวในประเทศบ้างต่างประเทศบ้าง มีเงินสำหรับซ่อมแซมตกแต่งบ้าน เปลี่ยนรถคันใหม่ เจ็บป่วยก็พักรักษาในโรงพยาบาลเอกชนได้ ตลอดจนมีเงินคอยซัพพอร์ตลูกหลาน

หากคุณฝันอยากมีเป้าหมายเกษียณสุขแบบนี้ สิ่งเดียวที่จะทำให้เป้าหมายเป็นจริงได้ คือการเริ่มต้นวางแผนการเงินอย่างจริงจัง และลงทุนอย่างมีแบบแผน

“FINNOMENA FUNDS Goals Navigator” นวัตกรรมวางแผนการลงทุนจัดพอร์ตระดับโลก ตอบโจทย์ทุกเป้าหมายชีวิต ร่วมเคียงข้างคุณจนถึงฝัน

👉 ลงทะเบียนรับบริการ คลิก >>https://finno.me/gnavi-web

วางแผนเกษียณให้สำเร็จได้จริงด้วย Goals Navigator

Goals Navigator คือนวัตกรรมวางแผนการลงทุนระดับโลกที่ FINNOMENA FUNDS และ Franklin Templeton ร่วมกันพัฒนาและออกแบบ สิ่งที่ทำให้ Goals Navigator แตกต่างจากการวางแผนทั่วไป คือ

- Success Driven เป็นแผนการลงทุนที่มุ่งเน้นความสำเร็จสูงสุดของเป้าหมายในระยะยาว เพียงแค่เรากำหนดเป้าหมายให้ชัดเจนว่าต้องการลงทุนเพื่ออะไร

- Multi-Goal ครอบคลุมการวางแผนในทุกช่วงจังหวะของชีวิต ทั้งเกษียณ ส่งลูกเรียน เที่ยวทั่วโลก ฯลฯ ทำให้ชีวิตที่มีหลายเป้าหมาย จัดการง่ายในที่เดียว

- Multi-Priority ช่วยจัดสรรเงินลงทุนตามความสำคัญของเป้าหมาย แบ่งได้เป็น Need, Want, Wish, Dream ให้สิ่งสำคัญและจำเป็น เข้าใกล้สำเร็จได้ก่อน

- Lifetime Monitoring ช่วยดูแล ติดตามผล และให้คำแนะนำปรับเปลี่ยนได้ตามสถานการณ์ พร้อมเคียงข้างไปจนถึงเป้าหมายอย่างใกล้ชิด

เราสามารถใช้ Goals Navigator ทำให้เป้าหมายเกษียณเป็นจริงได้ง่ายขึ้น ด้วยการออกแบบแผนการลงทุนที่เหมาะกับคุณโดยเฉพาะ ถ้ายังไม่เห็นภาพลองมาสร้างแผนเกษียณด้วย Goals Navigator กันดูทีละสเต็ป

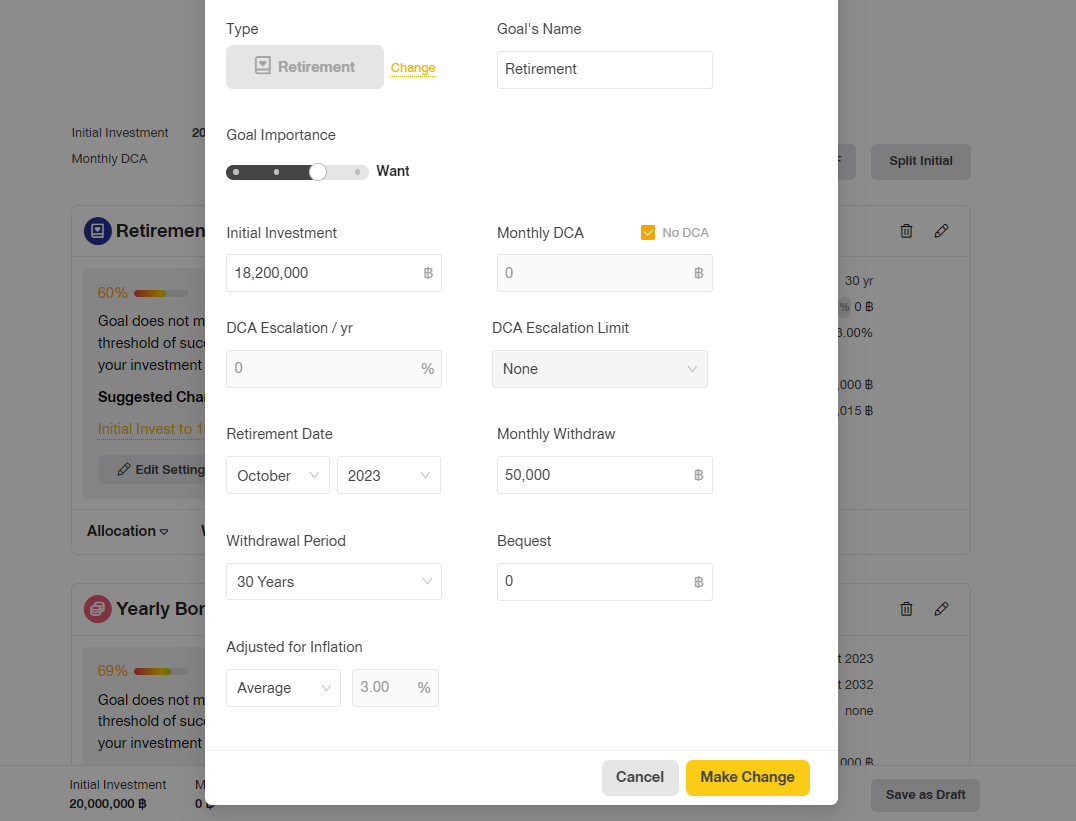

เริ่มแรกโปรแกรมจะให้เรากำหนดเป้าหมาย, ความสำคัญของแผนลงทุน, จำนวนเงินลงทุนครั้งแรก, เงิน DCA, เงินที่จะ DCA เพิ่มในแต่ละปี, ระยะเวลาที่คาดว่าจะเกษียณ, อายุขัยหลังเกษียณ, เงินที่ต้องการใช้หลังเกษียณ, เงินมรดก นอกจากนี้ ยังกำหนดให้คำนวณเงินเฟ้อในแผนการลงทุนได้ด้วย

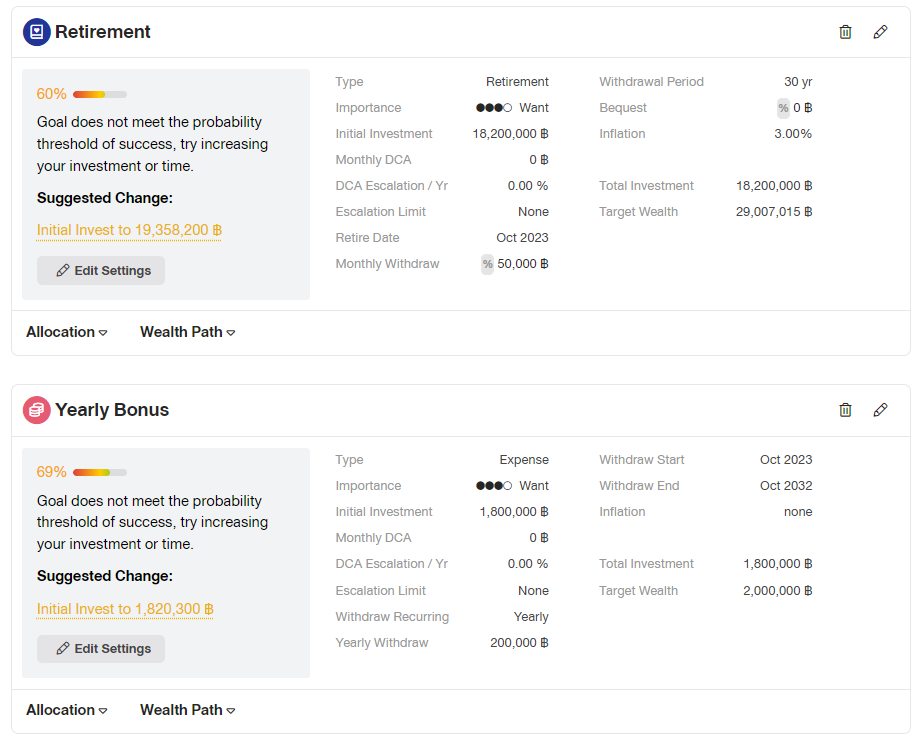

จากนั้น Goals Navigator จะวิเคราะห์ผลลัพธ์ออกมาให้ว่าสิ่งที่เราต้องการ มีโอกาสบรรลุเป้าหมายแค่ไหน หรือหากเป็นเป้าหมายที่เกินจริง (Goal is not realistic) ก็จะแสดงข้อความแจ้งเตือนให้เราปรับรายละเอียดเป้าหมายให้สอดคล้องกับความเป็นจริงมากที่สุด เช่น เพิ่มเงิน เพิ่มระยะเวลาลงทุน เป็นต้น

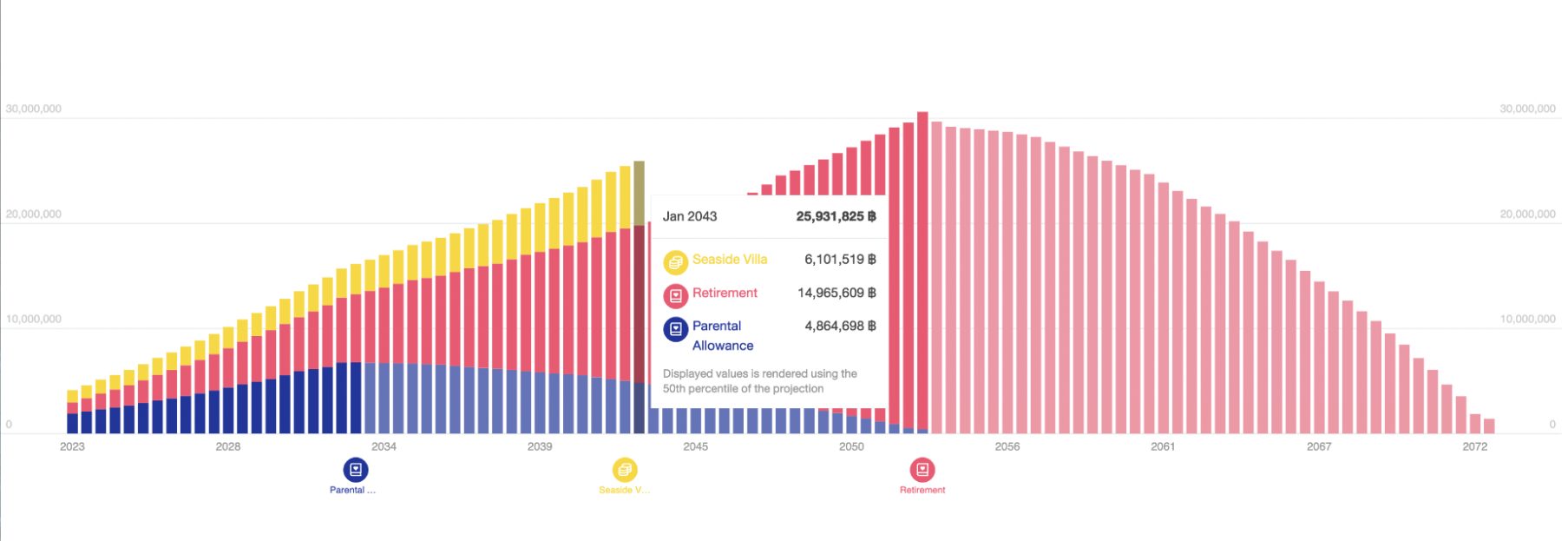

ความพิเศษของ Goals Navigator คือมีหน้าแสดง Life path ที่เกิดจากการนำกราฟ Wealth Path ของแต่ละเป้าหมายชีวิตมารวมกัน ทำให้เราเห็นแผนการเงินตลอดทั้งชีวิตในที่เดียว

สำคัญที่สุดคือเรื่องเกษียณเป็นเป้าหมายระยะยาว เป็นการเดินทางไกลตามแผนที่วางไว้ ดังนั้น มากกว่าการเริ่มต้นลงทุน จึงเป็นการติดตามและบริหารพอร์ตอย่างใกล้ชิด ตรวจสอบเป้าหมายว่าเข้าใกล้ความสำเร็จมากน้อยเพียงใด และปรับการลงทุนให้เหมาะสมกับสถานการณ์ในแต่ละช่วงเวลาของชีวิต ซึ่ง Goals Navigator มีทั้งนวัตกรรมที่มีประสิทธิภาพ และผู้แนะนำการลงทุนส่วนตัว ที่จะคอยดูแลคุณไปจนถึงความสำเร็จ

คุณอยากค่อย ๆ เดินไปสู่ความสำเร็จทางการเงิน หรือต้องรีบวิ่งหาเมื่อใกล้วันเกษียณ?

Gigs – The Asset Allocation Investors

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำควรเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”