เรื่องเงิน ๆ ทอง ๆ เป็นอะไรที่พูดยาก หลายครั้งการวางแผนการเงินไม่ได้จำกัดแค่ทำเพื่อตัวเอง แต่ยังเกี่ยวข้องไปถึงคนรอบตัวในครอบครัวเราด้วย

โดยเฉพาะคนที่กำลังย่างเข้าสู่วัยสร้างเนื้อสร้างตัว เชื่อว่าหลายคนคงคิดไม่ตกว่าควรจะมุ่งวางแผนการเงินเพื่อให้ตัวเองมั่นคง หรือวางแผนการเงินให้พ่อแม่อย่างสุดกำลังดี

ถ้าคุณกำลังสับสนแบบนี้ เราคือเพื่อนกัน ซึ่งประเด็นนี้ถือว่าเป็น Paradox of choice ที่คนช่วงวัยนี้กำลังพยายามหาคำตอบที่เหมาะสมกับตัวเองอยู่ แน่นอนว่าคงไม่มีคำตอบตายตัว เพราะแต่ละคนย่อมมีพื้นฐานครอบครัวและเงื่อนไขชีวิตที่แตกต่างกันออกไป

แต่บทความนี้อยากจะทำหน้าที่เป็นไกด์ไลน์นำทางให้แต่ละคนนำไปปรับใช้ สำหรับเตรียมพร้อมรับมือล่วงหน้า เพื่อให้พ่อแม่สามารถใช้ชีวิตช่วงบั้นปลายได้อย่างมีความสุข ในขณะที่ตัวเราเองก็ไม่เดือดร้อนเรื่องการเงินในระยะยาว

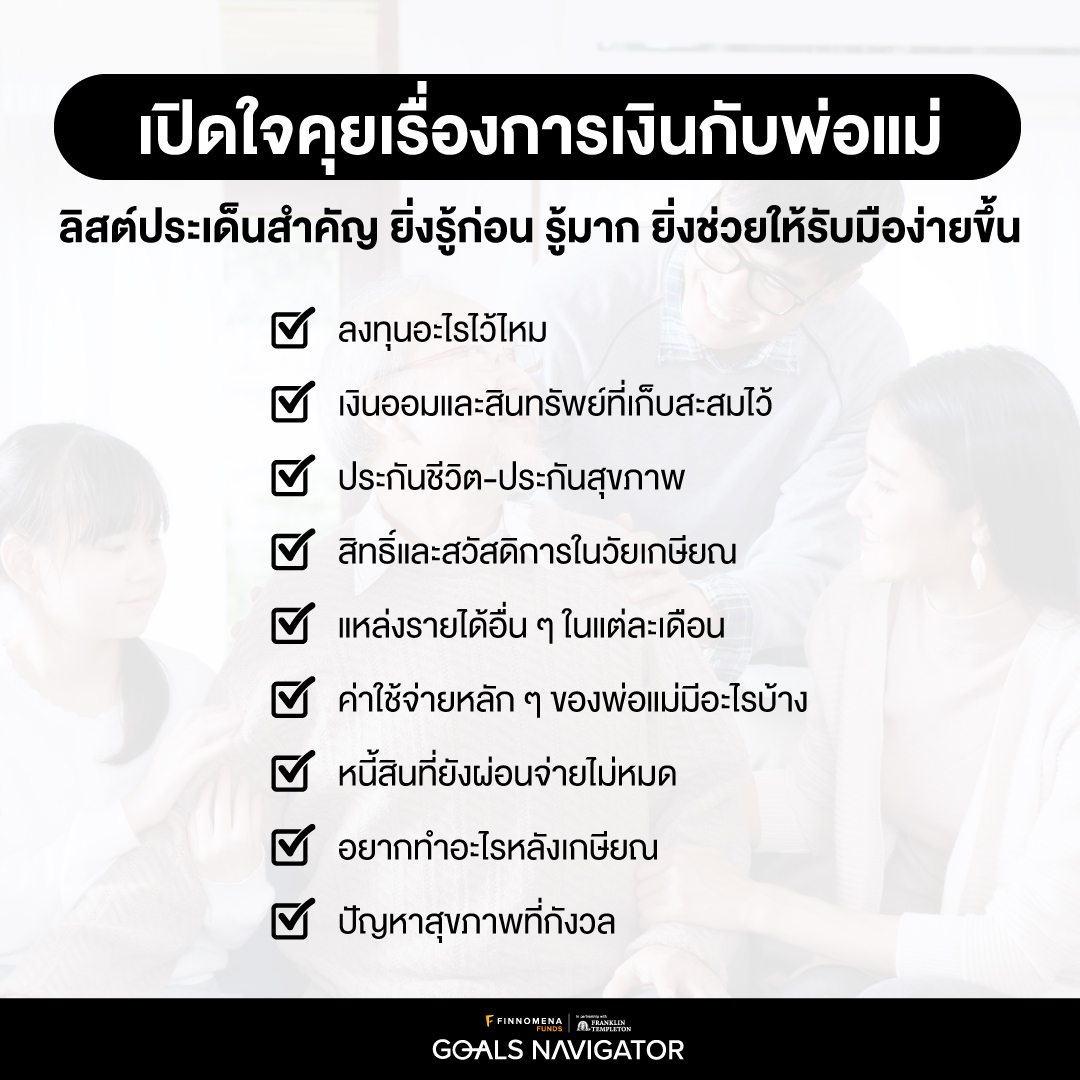

เปิดใจคุยเรื่องการเงินกับพ่อแม่ตั้งแต่เนิ่น ๆ

สิ่งแรกที่ต้องทำคือการคุยเรื่องการเงินในครอบครัวอย่างเปิดเผย อย่ารอให้เกิดสถานการณ์ที่พ่อแม่เอ่ยปากว่าช่วงนี้ไม่ไหวแล้ว เงินไม่พอใช้ หรือปล่อยไปจนเจอสถานการณ์ที่ท่านเจ็บป่วย จำเป็นต้องใช้เงินรักษาพยาบาลก้อนใหญ่ แต่ไม่ได้มีความพร้อมที่จะแบกรับภาระค่าใช้จ่ายดังกล่าว

ลูก ๆ จึงควรหาโอกาสเปิดบทสนทนาถึงสภาพการเงินและแผนเกษียณของพ่อแม่อย่างสม่ำเสมอ พยายามถามท่านบ่อย ๆ และลิสต์เป็นประเด็นออกมาเลยว่าพ่อแม่วางแผนการเงินไว้อย่างไรบ้าง เช่น

- ลงทุนอะไรไว้ไหม

- เงินออมและสินทรัพย์ที่เก็บสะสมไว้

- ประกันชีวิต-ประกันสุขภาพ

- สิทธิ์และสวัสดิการที่ได้รับในวัยเกษียณ

- แหล่งรายได้อื่น ๆ ในแต่ละเดือน

- ค่าใช้จ่ายหลัก ๆ ของพ่อแม่มีอะไรบ้าง

- มีหนี้สินที่ยังผ่อนจ่ายไม่หมดไหม

- อะไรคือสิ่งที่อยากทำหลังเกษียณ

- ปัญหาสุขภาพที่ท่านกังวล

เรื่องแบบนี้ ยิ่งรู้ก่อน รู้มากเท่าไหร่ ก็จะช่วยให้เตรียมรับมือได้ง่ายยิ่งขึ้น แต่ถ้าไปรอให้ปัญหาเกิด แล้วค่อยมาเริ่มคิด บอกเลยว่าทั้งเหนื่อยทั้งหนักแน่นอน

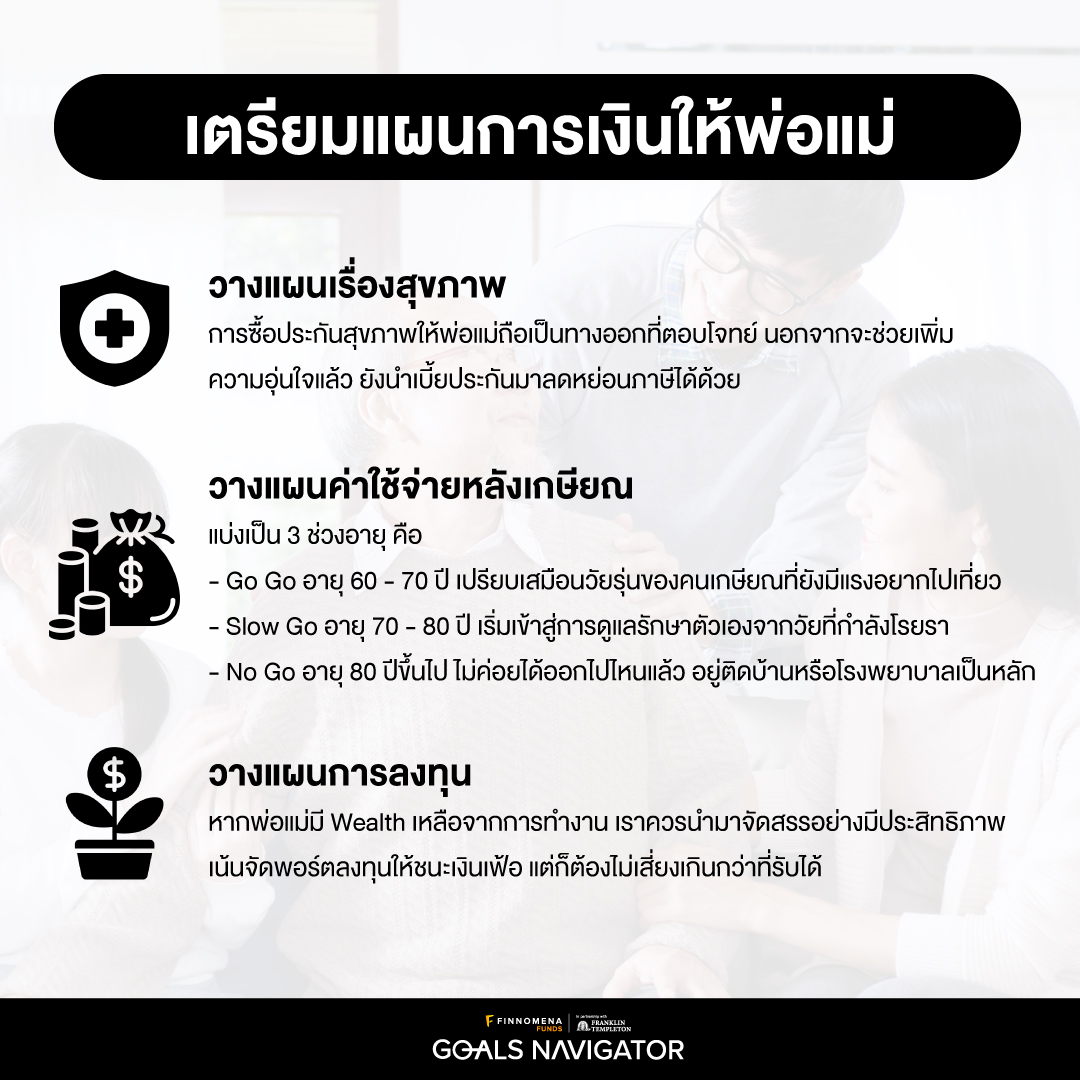

วางแผนการเงินให้พ่อแม่ ต้องเตรียมอะไรบ้าง?

เมื่อรู้สถานะทางการเงินของพ่อแม่แล้ว ถัดมาคือการนำข้อมูลดังกล่าวมาวางแผนอย่างรอบคอบ โดยทั่วไปแล้วสิ่งที่ต้องทำแบ่งออกเป็น 3 เรื่องหลักตามความสำคัญ ได้แก่ การซื้อประกันสุขภาพ, ค่าใช้จ่ายหลังเกษียณ และวางแผนลงทุนให้พ่อแม่

1. วางแผนเรื่องสุขภาพ

สุขภาพเป็นสิ่งสำคัญของผู้สูงวัย ซึ่งมักจะเจ็บป่วยมากกว่าวัยหนุ่มสาว และตามมาด้วยค่าใช้จ่ายในการรักษาพยาบาลที่ค่อนข้างสูง ดังนั้น การซื้อประกันสุขภาพให้พ่อแม่ก็ดูเป็นทางออกที่ตอบโจทย์ เพราะนอกจากจะช่วยเพิ่มความอุ่นใจด้านสุขภาพแล้ว เรายังสามารถนำเบี้ยประกันสุขภาพไปลดหย่อนภาษีได้ด้วย

2. วางแผนค่าใช้จ่ายหลังเกษียณ

ส่วนนี้จะต้องมาประเมินร่วมกันกับพ่อแม่ว่าท่านมีไลพ์สไตล์การดำรงชีวิตอย่างไร โดยอาจจะเน้นเฉพาะค่าใช้จ่ายพื้นฐานอย่างค่ากิน ค่าน้ำ ค่าไฟ และค่าใช้จ่ายจิปาถะในชีวิตประจำวัน แล้วค่อยนำส่วนนั้นมาคำนวณ

โดยช่วงชีวิตของคนวัยเกษียณจะแบ่งออกเป็น 3 ช่วงอายุ คือ

หนึ่ง… Go Go อายุ 60 – 70 ปี เปรียบเสมือนวัยรุ่นของคนเกษียณที่ยังมีแรง อยากไปเที่ยว ต้องการแฮปปี้กับชีวิต

สอง… Slow Go อายุ 70 – 80 ปี ส่วนใหญ่จะเริ่มเข้าสู่การดูแลรักษาตัวเองจากวัยที่กำลังโรยรา

สาม… No Go อายุ 80 ปีขึ้นไป คือช่วงที่ไม่ค่อยได้ออกไปไหนแล้ว อยู่ติดบ้าน หรือพักรักษาตัวที่โรงพยาบาลเป็นหลัก

เมื่อเห็นเป็นช่วงแบบนี้เราก็สามารถจัดสรรเงินเตรียมไว้ให้กับพ่อแม่ได้ในเบื้องต้น อาจจะนำไปลงทุนในสินทรัพย์ที่ความเสี่ยงไม่สูงนัก แต่ให้ผลตอบแทนกลับมาสม่ำเสมอ เพื่อนำผลตอบแทนส่วนนั้นมาเป็นค่าใช้จ่ายให้กับพ่อแม่

3. วางแผนการลงทุนให้พ่อแม่

ในกรณีที่พ่อแม่อาจจะมี Wealth เหลือบางส่วนจากการทำงาน แต่ไม่ได้ถูกนำมาจัดสรรอย่างมีประสิทธิภาพ สุดท้ายก็จะทำให้มูลค่าสินทรัพย์ที่มีลดลงตามกาลเวลา เพราะฉะนั้น หากมีเงินเหลือจากการดูแลสุขภาพและค่าใช้จ่ายหลังเกษียณแล้ว เราสามารถนำมาจัดพอร์ตลงทุนเพื่อให้ชนะเงินเฟ้อได้ แต่ก็ต้องไม่เสี่ยงเกินกว่าที่รับได้

จัดลำดับความสำคัญของเป้าหมาย

คราวนี้ให้นำแผนการเงินของพ่อแม่มารวมเข้ากับแผนการเงินของตัวเองดู จะช่วยให้เห็นภาพรวมด้านการเงินของครอบครัวแบบครบทุกด้าน และวางแผนได้ง่ายขึ้นว่าอะไรที่สามารถยื่นมือเข้าไปช่วยได้เลย เรื่องไหนเร่งด่วน เรื่องไหนสำคัญ หรือเรื่องไหนที่ยังรอได้

นอกจากนี้ อยากให้ลองนั่งจัดลำดับความสำคัญของเป้าหมายดู จัดกลุ่มง่าย ๆ เป็น Need Want Wish Dream ก็ได้ พอทำแบบนี้จะทำให้รู้ว่าในอนาคตควรเก็บเงินสำรองไว้เท่าไหร่ เป้าหมายไหนต้องใช้ก่อนหลัง ซึ่งแน่นอนว่าการดูแลพ่อแม่ของแต่ละคนย่อมแตกต่างกันออกไปตามความพร้อมทางการเงินของแต่ละคน

ลงมือทำจริง ลงทุนอย่างเป็นระบบ

สุดท้ายนี้เราจะเห็นว่าปัญหาใหญ่ของการวางแผนการเงินให้พ่อแม่และตัวเองไปพร้อมกัน คือต้องมีจำนวนเงินที่สูง ดังนั้น จึงต้องใช้การลงทุนมาเป็นเครื่องมือช่วยให้ไปถึงเป้าหมาย ที่สำคัญควรเป็นการลงทุนที่มีแบบแผนชัดเจน คิดอย่างครอบคลุมในระยะยาว ทั้งเรื่องเงินเฟ้อ ความผันผวนของตลาด และสถานการณ์ในชีวิตที่เปลี่ยนแปลงไป ซึ่งเราสามารถลงมือทำให้สำเร็จได้จริงผ่าน FINNOMENA FUNDS Goals Navigator

คุณสามารถออกแบบแผนการลงทุนที่เหมาะกับตัวเองและครอบครัวได้โดยเฉพาะ ใครที่มีหลายเป้าหมายชีวิต ก็จัดการง่ายในที่เดียว โดยจะมีผู้ช่วยดูแล ติดตามผล และให้คำแนะนำจนถึงเป้าหมายอย่างใกล้ชิด

ยกตัวอย่าง แผนเกษียณของคุณแม่อายุ 60 ปี ที่มีเงินตั้งต้นเพื่อการเกษียณ 10 ล้านบาท จากการขาย LTF, RMF, PVD และเงินเก็บระหว่างทำงาน

เป้าหมายที่ต้องการ คือ

- เกษียณ 10 ปีแรก (อายุ 60-70 ปี) ต้องการรายได้เพิ่มอีกเดือนละ 20,000 บาท

- 10 ปีต่อมา (อายุ 70 ปี+) ต้องการรายได้เพิ่มอีกเดือนละ 30,000 หากคิดเงินเฟ้อ 10 ปี จะเพิ่มขึ้นเป็นประมาณ 38,000

- เตรียมเงินเผื่อด้านสุขภาพเพิ่มเติมประมาณ 2-3 ล้านบาท

- หลังอายุ 85 ปี อยากเหลือเงินมรดกไว้อย่างน้อย 1 ล้านบาท

เพียงเราระบุข้อมูลต่าง ๆ ลงไป Goals Navigator จะคำนวณออกมาพร้อมจัดพอร์ตการลงทุนให้ตอบโจทย์กับเป้าหมายชีวิต มีการคิดเงินเฟ้อมาให้แล้ว และแสดงออกมาเป็น Life path เพื่อให้เห็นภาพการวางแผนชีวิตที่ง่ายดายยิ่งขึ้น

ทั้งหมดนี้เป็นส่วนหนึ่งของการวางแผนการเงินผ่าน Goals Navigator เท่านั้น หากอยากเจาะลึกรายละเอียดมากกว่านี้ ลงทะเบียนรับบริการ คลิกเลย

FINNOMENA FUNDS Goals Navigator นวัตกรรมวางแผนการลงทุนจัดพอร์ตระดับโลก ตอบโจทย์ทุกเป้าหมายชีวิต ร่วมเคียงข้างคุณจนถึงฝัน

👉 ลงทะเบียนรับบริการ คลิก >> https://finno.me/gnavi-web

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำควรเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”