วิดีโอ Webinar CIO Outlook

มุมมองการลงทุนในไตรมาส 2 / 2561 (CIO Outlook)

FINNOMENA Investment Team มีมุมมองการปรับฐานของตลาดหุ้นทั่วโลกในช่วงไตรมาส 1 ที่ผ่านมาเป็นโอกาสที่ดีสำหรับการลงทุน โดยแนวโน้มการขยายตัวเศรษฐกิจทั่วโลกยังจัดอยู่ในเกณฑ์ที่ดี เช่นเดียวกับผลประกอบการของบริษัทจดทะเบียน ขณะที่การปรับฐานที่ผ่านมาหลัก ๆ มาจากข่าวเรื่องการตั้งกำแพงภาษีนำเข้าของสหรัฐฯ และความกังวลเรื่องเงินเฟ้อ ซึ่ง FINNOMENA Investment Team มีมุมมองว่าเป็นปัจจัยระยะสั้นและเป็นจังหวะที่ดีสำหรับการลงทุน

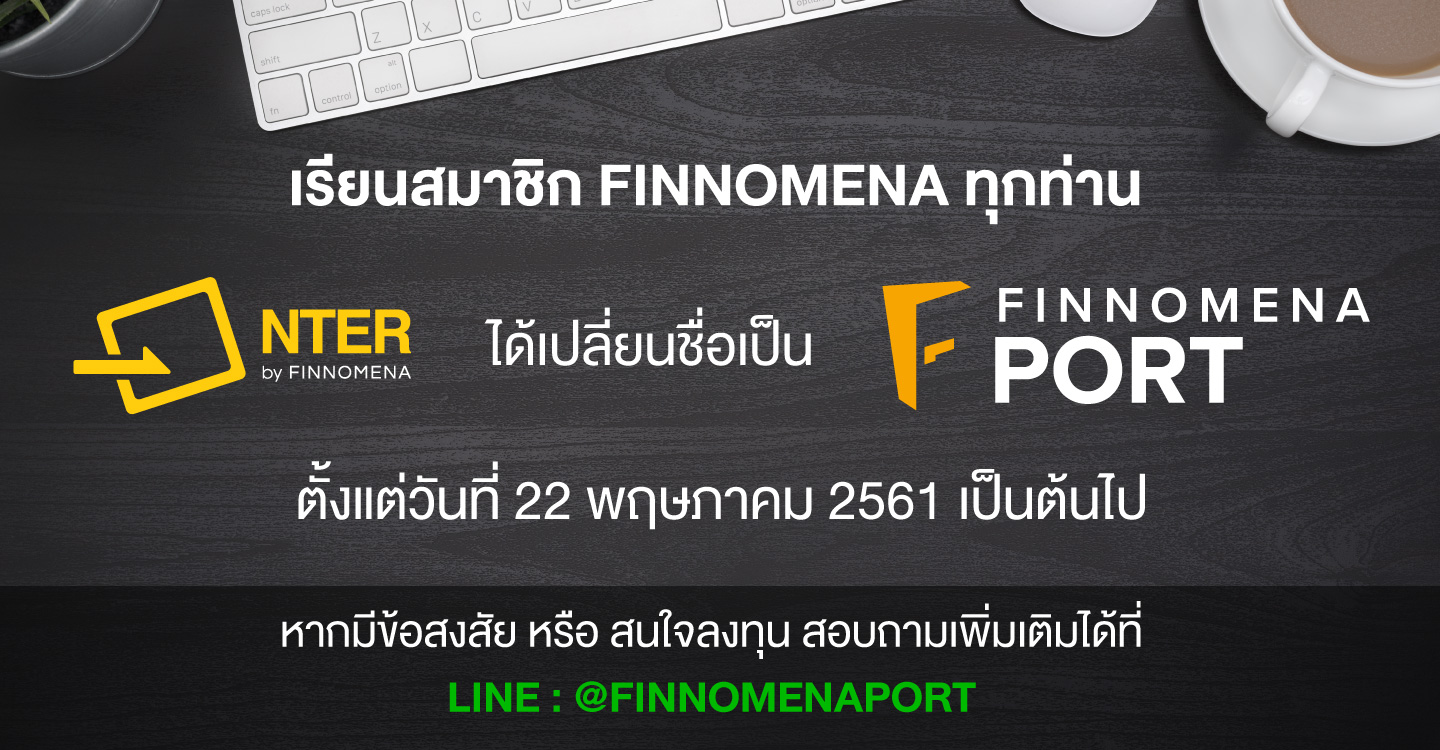

1. OECD เพิ่มประมาณการเศรษฐกิจโลก (+)

รูปที่ 1 OECD ปรับเพิ่มประมาณการเศรษฐกิจโลก: ที่มา OECD

OECD ได้ปรับเพิ่มประมาณการเศรษฐกิจโลกในปี 2560 และ 2561 เป็น 3.9% ซึ่งจัดเป็นการเติบโตในระดับที่ดี ขณะที่เพิ่มประมาณการเศรษฐกิจทั้งสหรัฐฯ ยุโรป และญี่ปุ่นเป็นหลัก และมีการเพิ่มประมาณการเศรษฐกิจของตลาดเกิดใหม่เล็กน้อย ซึ่งเป็นจุดสำคัญที่ทำให้ทาง FINNOMENA Investment Team มีมุมมองว่าภาวะการลงทุนยังคงอยู่ในแนวโน้มขาขึ้น และภาวะการปรับฐานในปัจจุบันนับเป็นโอกาสที่ดีสำหรับการลงทุน (ดูมุมมองรายปี FINNOMENA Outlook 2018 : Playing Extra Time)

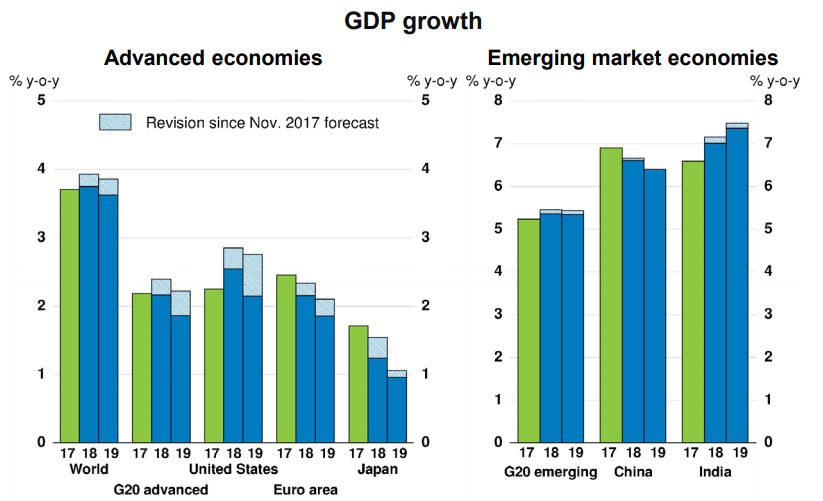

2. ผลตอบแทนของแต่ละสินทรัพย์ในไตรมาส 1/61

Global REITs ยังคงถูกกดดันจากภาวะดอกเบี้ยขาขึ้น ขณะที่ตลาดตราสารหนี้เริ่มฟื้นตัวจากอัตราผลตอบแทนของตราสารหนี้ที่ลดลง ตลาดหุ้นทั่วโลกปรับตัวลงจากเดือนที่แล้วจากความเสี่ยงด้านสงครามการค้าของสหรัฐฯ กลุ่มสินค้าโภคภัณฑ์เช่น น้ำมัน และทองคำ ก็ยังมีการฟื้นตัวขึ้นมาอย่างต่อเนื่อง ขณะที่ดัชนี SET ยังคงเคลื่อนไหวในกรอบ 1,770-1,850 จุด

รูปที่ 2 ผลตอบแทนของสินทรัพย์ชนิดต่างๆ ตั้งแต่ต้นปี ณ วันที่ 29 มี.ค. 61: ที่มา Bloomberg

3. สงครามการค้า (-)

เพื่อลดการขาดดุลการค้าของสหรัฐฯ โดนัลด์ ทรัมป์ลงนามบันทึกประธานาธิบดี ตั้งกำแพงภาษีสินค้านำเข้าจากจีน มูลค่า 60,000 ล้านดอลลาร์สหรัฐ โดยกำแพงภาษีล่าสุดอาจอยู่ที่ 25% ครอบคลุมสินค้ากว่า 1,300 รายการ!

ภายหลังทรัมป์ลงนามบันทึกดังกล่าว กระทรวงพาณิชย์จีนเสนอตั้งกำแพงภาษีสินค้านำเข้าจากสหรัฐฯ เช่นกัน คิดเป็นมูลค่ารวม 3,000 ล้านดอลลาร์ เหตุการณ์นี้ส่งผลให้ตลาดหุ้นทั่วโลกผันผวนในรอบ 6 สัปดาห์ ด้านสินทรัพย์ปลอดภัยปรับตัวขึ้นแรง

ทั้งนี้ทาง FINNOMENA Investment Team มีมุมมองว่าสงครามการค้าแบบยืดเยื้อยาวนานไม่น่าจะเกิดขึ้นเพราะไม่เป็นประโยชน์กับทุกฝ่าย และท่าทีของจีนในการตอบโต้เห็นได้ชัดว่าไม่รุนแรง และล่าสุดทางการจีนได้เสนอให้มีการเปิดโต๊ะเจรจาในเรื่องนี้

รูปที่ 3 โดนัลด์ ทรัมป์ และ สี จิ้น ผิง ประธานาธิบดีสหรัฐฯและสาธารณรัฐประชาชนจีน: ที่มา KYT24

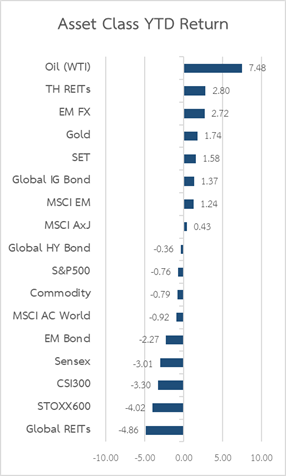

4. ข่าวดีจากเฟด และผู้ว่าใหม่แกะกล่อง Jerome Powell (+)

การประชุม FED ผ่านไปด้วยดี และ market friendly โดยปรับเพิ่มดอกเบี้ย 0.25% เป็น 1.75% ตามที่ตลาดคาด (เท่ากับว่า ณ ตอนนี้ดอกเบี้ยสหรัฐฯ สูงกว่าไทยไปแล้ว) โดย FED ยังคงประมาณการความเร็วในการขึ้นดอกเบี้ยในปีนี้ที่ 3 ครั้งเช่นเดิม (+) เพิ่มประมาณการ GDP สหรัฐฯ ปีนี้จาก 2.1% เป็น 2.4% (+) และคงประมาณการเงินเฟ้อสหรัฐฯ ปีนี้ที่ 1.9% (+)

รูปที่ 4 Dot Plot ของเฟด เดือนมีนาคม 2018 เปรียบเทียบกับเดือนธันวาคม 2017: ที่มา The Financial Times

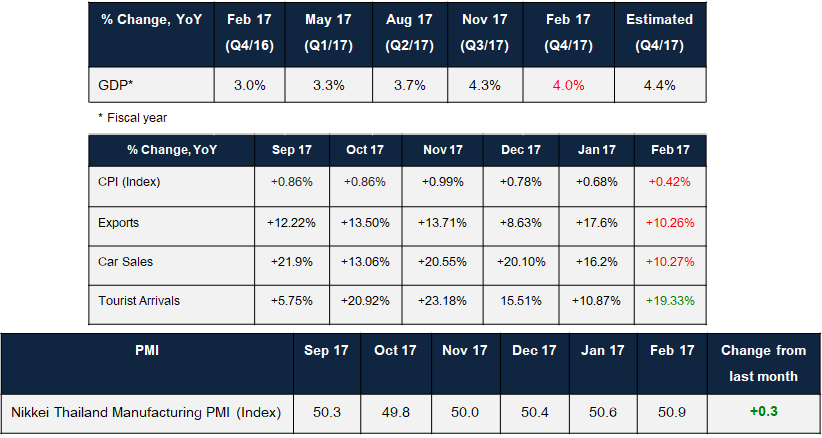

5. เศรษฐกิจไทย (+)

ตัวเลขส่วนใหญ่มีแนวโน้มปรับตัวในทิศทางที่ดีขึ้นเทียบกับปีที่แล้ว อย่างไรก็ตาม สศช. มีการประกาศตัวเลข GDP ในปี 2560 ที่ 4.0% (YoY) ซึ่งต่ำกว่าคาดการณ์ที่ 4.4% (YoY) ซึ่งการเติบโตนั้นส่วนใหญ่มากจากกลุ่มการท่องเที่ยวและส่งออก

นอกจากนี้ ยังมีปัจจัยบวกจากการที่รัฐบาล คสช. อนุญาตให้มีการยื่นจดแจ้งจัดตั้งพรรคการเมืองกับกกต. สะท้อนการเตรียมการที่น่าจะมีการเลือกตั้งภายในปีหน้า

รูปที่ 5 ตัวเลขเศรษฐกิจไทย: ที่มา BOT, NESDB, FTI, MOC, Nikkei, IHS, Markit, Department of Tourism, Ministry of Tourism & Sport

6. การเมืองเกาหลีเหนือ/ใต้ (+)

เป็นครั้งแรกในประวัติศาสตร์ที่โดนัลด์ ทรัมป์ ประธานาธิบดีสหรัฐฯ และคิม จอง อึน ผู้นำเกาหลีเหนือจะมีการพบปะกันเป็นครั้งแรกเพื่อเจรจาถึงข้อพิพาทต่างโดยแหล่งข่าวอ้างว่าการประชุมจะเกิดขึ้นภายในเดือนพฤษภาคมแต่รายละเอียดที่แน่ชัดยังไม่ได้ถูกแจ้งออกมาอย่างเป็นทางการ ซึ่งความเคลื่อนไหวล่าสุดถือเป็นสัญญาณเชิงบวกที่ช่วยลดความตึงเครียดในคาบสมุทรเกาหลี.

รูปที่ 6 คิม จอง อึน ผู้นำประเทศเกาหลีใต้ และโดนัล ทรัมป์ ประธานาธิบดีสหรัฐฯ: ที่มา CNN

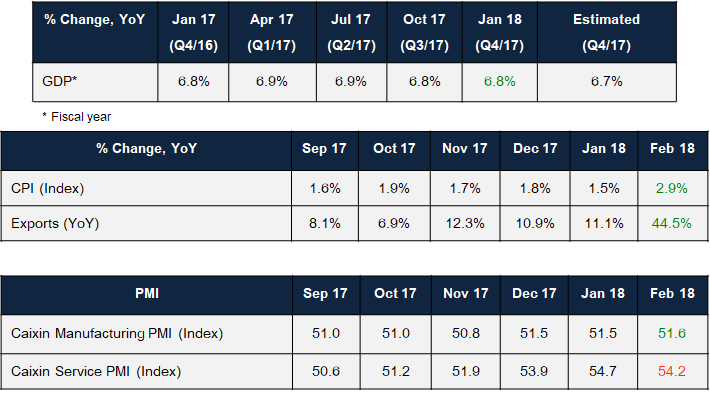

7. เศรษฐกิจจีน (+)

ภาพรวมยังเติบโตได้ดี โดยเฉพาะตัวเลขนำเข้าและส่งออก นอกจากนี้ยังมีปัจจัยบวกเรื่องการนำดัชนี A-share เข้าคำนวณ MSCI ในเดือนมิถุนายนนี้ และเรามองว่าการปรับตัวลงของดัชนีเนื่องจากสงครามการค้ากับสหรัฐฯ ไม่ได้มีผลกระทบอย่างมีนัยสำคัญ FINNOMENA Investment Team จึงแนะนำยังคงสัดส่วนการลงทุนหุ้นจีน

รูปที่ 7 ตัวเลขเศรษฐกิจจีน: ที่มา Bloomberg, Caixin, และ IHS Markit

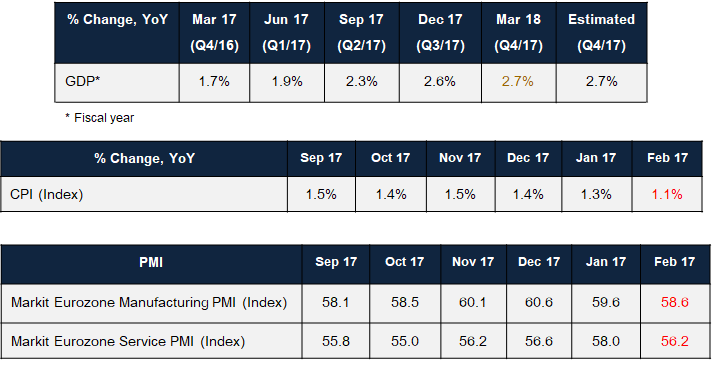

8. เศรษฐกิจยุโรป

มีการชะลอตัวทางเศรษฐกิจในระยะสั้น ทว่ายังคงอยู่ในภาพการฟื้นตัวในระยะกลางจากตัวเลข GDP ที่มีการเติบโตสูงสุดในรอบ 5 ปี แต่ตัวเลขเงินเฟ้อยังอยู่ในระดับต่ำ FINNOMENA Investment Team แนะนำยังคงน้ำหนักการลงทุนในยุโรปต่อเนื่องตามเศรษฐกิจที่ฟื้นตัวและนโยบายการเงินที่เอื้อต่อการลงทุน รวมถึงประเด็นการเมืองที่คลี่คลายทั้งเยอรมัน อิตาลี ที่ได้ผู้นำใหม่ไปเป็นที่เรียบร้อยแล้ว

รูปที่ 8 ตัวเลขเศรษฐกิจยุโรป: ที่มา Bloomberg และ IHS Markit

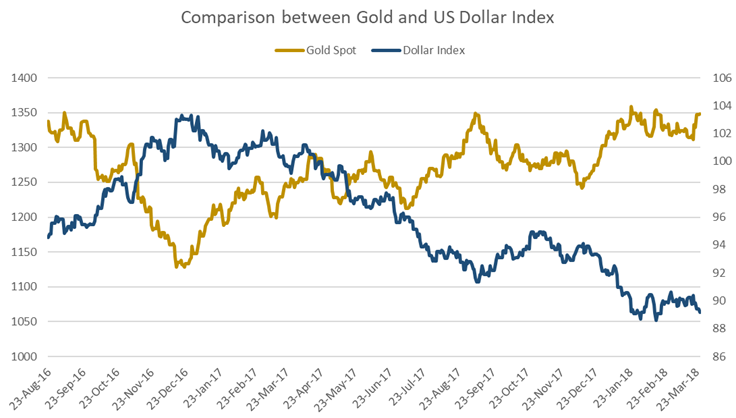

9. เพิ่มน้ำหนักในทองคำ

ปรับตัวขึ้นมาบริเวณ $1,350 จากค่าเงินดอลลาร์ที่อ่อนค่าต่อเนื่อง FINNOMENA Investment Team แนะนำให้ลงทุนทองคำเพิ่มเป็น 20% เพื่อกระจายความเสี่ยงในการลงทุน การเพิ่มน้ำหนักในครั้งนี้ทำให้พอร์ตมีความทนทานต่อภาวะตลาดผันผวนในช่วงนี้ได้ดีขึ้น โดยเฉพาะหากตลาดมีความกังวลเรื่องภาวะเงินเฟ้อ การลงทุนในทองคำจะให้ผลตอบแทนในเชิงบวกมาชดเชยกับความผันผวนที่เกิดกับตราสารทุนได้ดี

รูปที่ 9 กราฟราคาทองคำและดัชนีค่าเงินดอลลาร์ ถึงวันที่ 28 มี.ค. 2560: ที่มา Bloomberg

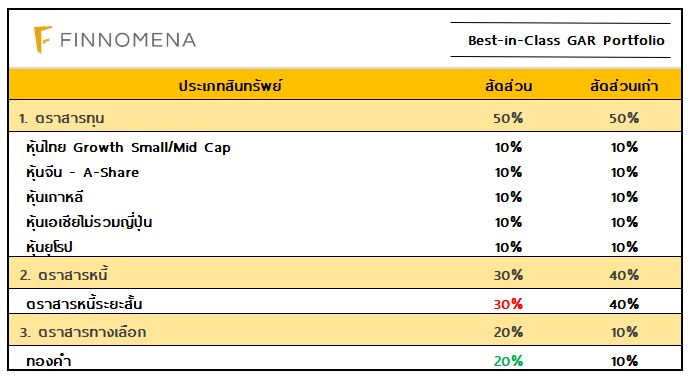

สำหรับคำแนะนำพอร์ตการลงทุนแบบ Global Absolute Return Portfolio ของ FINNOMENA ซึ่งเป็นคำแนะนำการลงทุนแบบ Absolute Return ซึ่งมีความยืดหยุ่นต่อการปรับเปลี่ยนพอร์ตตามมุมมองภาวะตลาด มีเป้าหมายผลตอบแทนการลงทุนต่อปีประมาณ 8 – 10% ซึ่งต่ำกว่าผลตอบแทนระยะยาวของตลาดหุ้นเล็กน้อย และมีเป้าหมายความผันผวนของพอร์ตในระดับที่ต่ำกว่าตลาดหุ้นจากการกระจายการลงทุน โดยกลยุทธ์นี้จะพยายามลดความเสี่ยงอย่างมีนัยสำคัญในยามที่พื้นฐานการลงทุนไม่ดี

ทั้งนี้สำหรับเดือนเมษายน 2018 FINNOMENA Investment Team แนะนำสัดส่วนการจัดพอร์ตดังนี้

รูปที่ 10 Global Absolute Return Portfolio Model เดือน เม.ย. 61: ที่มา FINNOMENA

เดือนนี้ FINNOMENA Investment Team แนะนำสัดส่วนการจัดพอร์ตโดยคงสัดส่วนการลงทุนในหุ้น 50% ลดสัดส่วนในกองทุนรวมตราสารหนี้ระยะสั้นเหลือ 30% และเพิ่มสัดส่วนทองคำเป็น 20%

| โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุน PORT GAR และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notification ในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก

1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ทการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอพพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ทเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

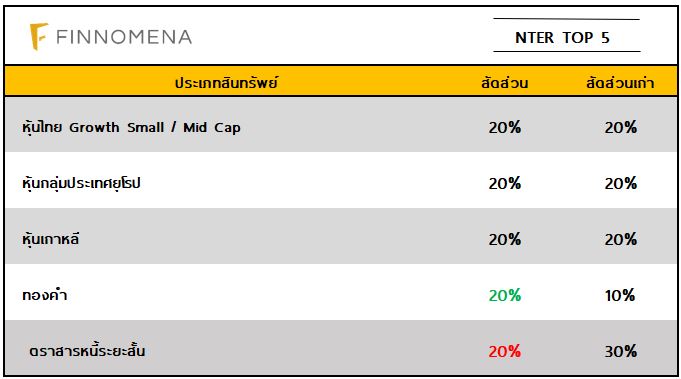

นอกเหนือจากพอร์ต Global Absolute Return ทาง FINNOMENA Investment Team ได้ออกแบบพอร์ตการลงทุนประเภทใหม่ “FINNOMENA TOP5” ซึ่งเป็นพอร์ตที่เหมาะสำหรับนักลงทุนที่รับความเสี่ยงได้สูงมาก มีความรู้ ความเข้าใจในตลาดทุน สามารถรับความผันผวนสูงได้ รับการปรับพอร์ตแบบฉับไวและการตัดขาดทุน (Cut Loss Policy) ได้ โดยต้องการผลตอบแทนสูงคล้ายการลงทุนในหุ้น เป็นการจัดพอร์ตแบบกระจายการลงทุนผ่านกองทุนหลากหลายสินทรัพย์ทั่วโลก เน้นคัดเลือกกองทุนรวมที่เหมาะสมกับสภาวะตลาดในแต่ละช่วงเวลา สูงสุดไม่เกิน 5 กอง ปรับพอร์ตตามภาวะตลาดอย่างใกล้ชิด

รูปที่ 11 TOP5 เดือน เม.ย. 61: ที่มา FINNOMENA

โดย FINNOMENA Investment Team แนะนำเน้นลงทุนในหุ้นไทยที่มีนโยบายการบริหารเชิงรุกที่โดดเด่น 20% หุ้นเกาหลี 20% หุ้นยุโรป 20% เพิ่มสัดส่วนในกองทุนทองคำเป็น 20% และลดกองทุนรวมตราสารหนี้ระยะสั้นเหลือ 20% เพื่อลดความเสี่ยงพอร์ต ซึ่งสอดคล้องกับมุมมองการลงทุนในภาพรวมและโอกาสในการสร้างผลตอบแทนในเดือนเมษายนนี้ อย่างไรก็ตามจังหวะในการแนะนำเข้าลงทุนโปรดติดต่อ Investment Advisor เพื่อประกอบการตัดสินใจ

เจษฎา สุขทิศ, CFA (FundTalk)

FINNOMENA CIO รายงาน

หมายเหตุเพิ่มเติม

ในสภาวะปกติ ช่วงเวลาที่ไม่ช้าเกินไปสำหรับการปรับพอร์ทคือภายในระยะเวลา 1-2 สัปดาห์หลังวันที่ออกบทความ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน

.jpg)

![สรุปกองทุนแนะนำ: ตลาดพักฐาน ย่อเพื่อไปต่อ! [อัปเดต 14 ม.ค. 2025]](https://scontent.finnomena.com/sites/1/2025/01/4581adca-cover-1.jpg)